Что будет с акциями газпрома в будущем

Даже сама компания акцентирует внимание инвесторов в своей презентации на отставание динамики капитализации акций от цен на газ.

Но даже за 9 месяцев текущего года экспортная цена куда интереснее 2020 года. Вкупе с увеличением объема поставок позволили увеличить выручку газового гиганта на 56% до 6,7 трлн рублей. Если разбить по сегментам, то продажи газа выросли на 97% квартал к кварталу. Продажа нефти чуть слабее, +46%. И совсем слабо закончил отчетный период электроэнергетический сегмент, прибавивший 21%.

Операционные расходы Газпрома также показатели рост. За 9 месяцев 2021 года их рост составил 33%. В основном за счет увеличения расходов на покупку газа и нефти, налогов и курсовых разниц. Но даже несмотря на это компании удалось получить 1,6 трлн рублей прибыли, против убытка годом ранее.

Добавило позитива окончание строительства Северного потока — 2. Вопреки санкциям, политики сдерживания проекта со стороны США и некоторых европейских стран, проект, начатый в 2018 году был завершен. Запуск планируется на 2022 год, а совокупная мощность двух ниток потока составит 55 млрд куб. м газа в год.

2021 год обещает быть рекордным для компании. В этой части статьи разобрали финансовые результаты, а далее перейдем к самому приятному, вишенке на торте — дивидендам.

Как заявила сама компания: «Ожидаемый рост дивидендов и предполагаемая двузначная величина дивидендной доходности пока еще не ценится в акциях Газпрома». Так давайте же оценим эти самые ожидаемые дивиденды.

С 2021 года компания взяла курс на выплату 50% от чистой прибыли. В случае с Газпромом — от скорректированной чистой прибыли. Это прописано в дивидендной политике и сомневаться в решении пока не приходится. Газпром корректирует прибыль на курсовые разницы, убытки от обесценения инвестиций в совместные предприятия и объекты незавершенного строительства.

Таких корректировок получилось за отчетный период на 172 млрд рублей. Таким образом дивиденды за 9 месяцев мы будем считать в размере 50% от 1,4 трлн рублей. На выходе получим 703,5 млрд рублей или 29,7 рублей на одну акцию. По текущим это соответствует 8,6% доходности. И это не полный год. Еще остается 4 квартал. Пошли считать форвардную прибыль.

За 4 квартал прошлого года Газпром получил 364,6 млрд рублей чистой прибыли. По заверениям руководства итоги 4 квартала текущего года перебьют даже рекордный 3-й квартал в 584,4 млрд. Возьмем консервативный прогноз увеличения на 10% прибыли в 4 квартале, по сравнению с 3-м. И скорректируем цифры. Получается около 2,2 трлн рублей чистой и 1,97 млрд скорректированной прибыли.

Делаем все те же манипуляции: Скор.ЧП * 50% / кол-во акций (23,67 млрд штук) и получаем 41,6 рублей, которые мы потенциально можем получить по итогам года. Это уже 12% доходности минимум. Если 4 квартал принесет сюрпризы и прибыль гораздо больше 3-го, то див доходность будет уже стремиться к 15%. Неплохо для гос компании 😉

Учитывая данные факторы я могу однозначно сказать, что 2021 год прошел под флагом Газпрома. Приросло все! Выручка, прибыль, дивиденды, цены на газ, стоимость акций, моя позиция, наконец. Недалеко от 360 руб. я частично зафиксировал прибыль, но бОльшую долю все еще удерживаю. Прибыли, к слову, накопилось на сегодняшний день 170%, и это без учета дивидендов за 4 последних года.

Газпром не только был отличной идеей на 2021 год, но и остается ей на начало следующего года. Пока мы не увидим полноценный разворот вниз цен на газ, либо санкционную риторику со стороны запада, фин показатели будут только расти. А за ними и цена акций, подгоняемая ажиотажем среди дивидендных инвесторов. Покупать с текущих может быть опасно, но присмотреться к Газпрому точно стоит.

*Не является индивидуальной инвестиционной рекомендацией

Подписывайтесь на мой Telegram-канал. Там еще больше спокойной, авторской аналитики.

Мнения аналитиков. О дивидендах Газпрома и перспективах Роснефти

Финдиректор Газпрома ожидает дивиденды выше 45 руб. на акцию.

«Компания ожидает рекордную чистую прибыль в 2021 г. в рублях и полагает, что дивиденды превысят 45 руб. на акцию — в 2.7 раза выше рекорда 2018 г. (16,6 руб. на акцию), но соответствует нашей оценке (45,7 руб. на акцию), — отмечают аналитики BCS Global Markets. — Мы прогнозируем еще один мощный рост дивидендов за 2022 г. до 74 руб. на акцию».

«Мы полагаем, что рост связан с приходом холодов в Европу, — отмечают аналитики Промсвязьбанка. — Рост цен может оказать поддержку котировкам нефтегазовых компаний, таких как Газпром и Новатэк. Также ожидаем сохранение благоприятной конъюнктуры рынков энергоносителей на протяжении всей зимы».

Совет директоров Роснефти одобрил Стратегию до 2030 г.

Совет директоров Роснефти одобрил Стратегию до 2030 г., которая предусматривает снижение углеродного следа при увеличении операционной и финансовой эффективности.

Ключевые цели: удержание лидерства по удельным затратам на добычу, достижение чистой углеродной нейтральности к 2050 г. К 2030 г. планируется достичь нулевого рутинного сжигания попутного нефтяного газа. Целевой ориентир по добыче углеводородов к 2030 г. — 330 млн т.н.э, а к 2025 г. планируется увеличить общую долю добычи газа до 25%. Также компания отметила в качестве одной из ключевых задач — увеличение выплат акционерам и рост доходности.

«Ожидается, что FCF более чем удвоится к 2030 г., что позитивно скажется на дивидендной истории (ожидаемая дивдоходность по итогам 2021 г. — 7,9%), — комментируют аналитики Промсвязьбанка. — Мы положительно смотрим на перспективу компании и ждем высоких результатов по итогам IV квартал. Бумаги сохраняют привлекательность на долгосрочную перспективу также за счет развития флагманского проекта Восток Ойл, о значимой роли которого также говорилось в стратегии. Рекомендуем покупать, целевая цена — 710 руб. за акцию».

Генеральный директор АЛРОСА заявил, что компания планирует в текущем году нарастить объем добычи алмазов на 8% г/г, до 32,5 млн т., а размер реализованной продукции должен составить 46 млн карат.

Также АЛРОСА сформировала бюджет на будущий год с ориентиром по добыче 34–35 млн карат алмазов, прежний прогноз на 2022 г. составлял 33–34 млн карат.

«Мы положительно смотрим на данный прогноз, — отмечают аналитики Промсвязьбанка. — В IV квартале АЛРОСА, вероятно сможет реализовать 9,9 млн карат алмазов, что является рекордным значением за последние 5 лет. Рекомендуем покупать, целевой уровень —168 руб. за акцию».

Читайте лучшие материалы БКС Экспресс в Telegram

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Российские акции. Лидеры в каждом секторе в 2022

Рубль далеко не уйдет

Что по-настоящему защищает от инфляции. И это не золото

Газпром, Новатэк и Сбербанк — сегодня в фаворитах

Цены Brent отыграли снижение начала недели

Что происходит с ценами на газ. Какие последствия

Делистинг без выкупа акций. Что это значит для тех, кто инвестирует в Китай

Ожидаются рекордные дивиденды по акциям Газпрома

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Что будет с акциями «Газпрома» в 2022 году. Прогнозы экспертов

Аналитики крупнейших инвесткомпаний ожидают, что в 2022 году акции «Газпрома» обновят исторический максимум стоимости на фоне благоприятной ситуации на рынке газа. Предыдущий рекорд был зафиксирован 6 октября, когда цена акций достигла отметки ₽397,6 за бумагу. С начала 2021 года котировки акций «Газпрома» выросли примерно на 60%, а за последние 12 месяцев бумаги газовой компании подорожали на 86% — с ₽182 в конце ноября 2020 года до ₽339 за бумагу на конец ноября 2021 года.

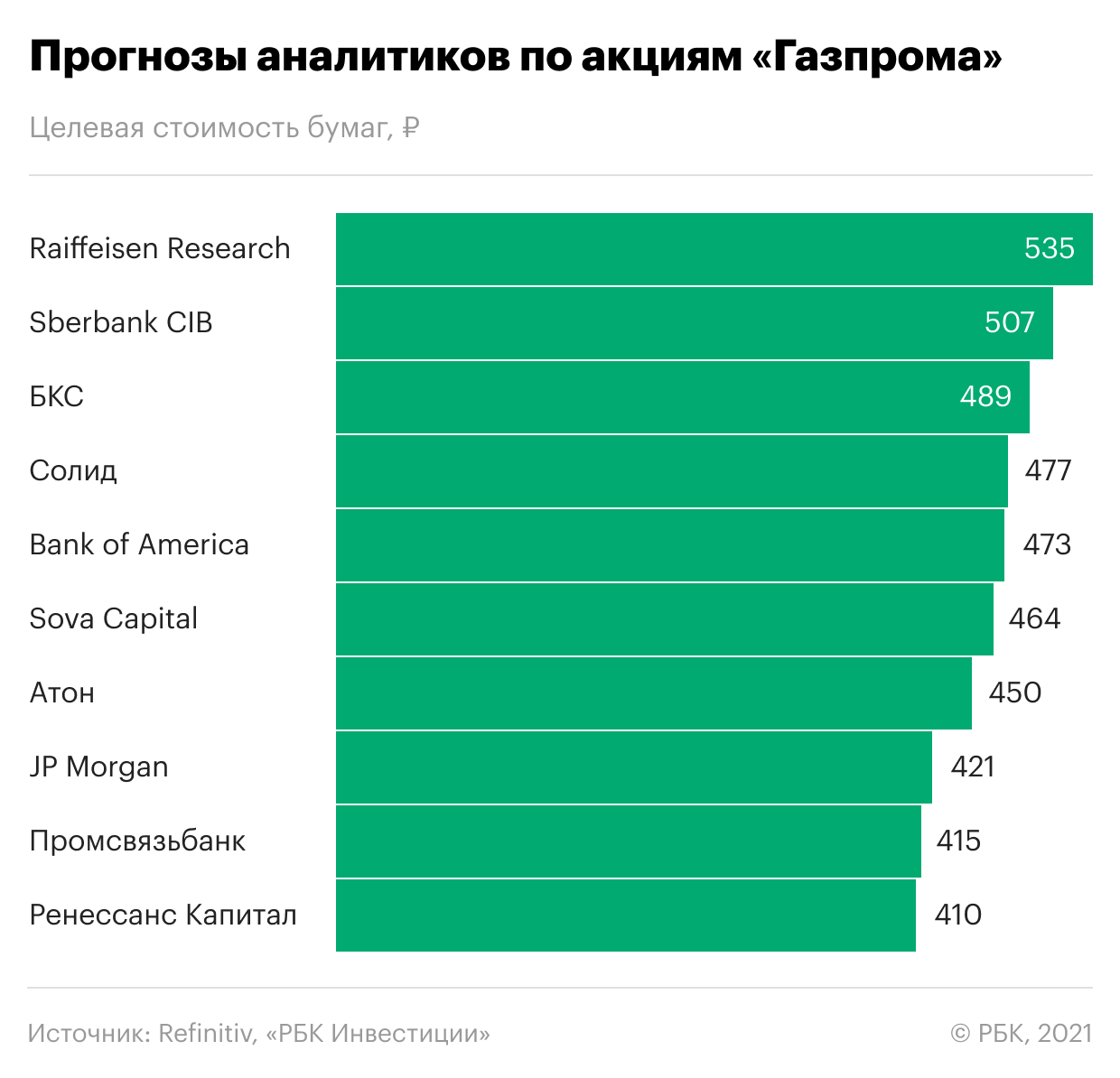

Несмотря на столь существенный рост, эксперты считают, что акции «Газпрома» все еще недооценены. Опрошенные Refinitiv аналитики, среди которых эксперты SberCIB, «Атона» и Raiffeisen Research, ожидают роста цены бумаг до ₽414 за акцию в ближайший год — то есть еще примерно на 22%. Среди опрошенных экспертов 11 рекомендуют покупку акций, а двое советуют держать бумаги в портфеле. Наибольший потенциал роста в бумагах «Газпрома» видят аналитики Raiffeisen Research — они оценивают справедливую стоимость акций газовой компании на уровне ₽535 в перспективе 12 месяцев.

В «Атоне» считают «Газпром» одним из фаворитов в сырьевом секторе и сохраняют позитивный взгляд на среднесрочные перспективы компании, учитывая кризис на европейском газовом рынке. В долгосрочной перспективе на рынке газа, скорее всего, сохранится дефицит из-за низких запасов и неопределенности вокруг поставок сырья в Европу, считает старший аналитик «Атона» Андрей Лобазов. По его мнению, рост цен на газ в 2021–2022 годах продолжится. «Газпром» выиграет от сильной макроэкономической конъюнктуры, а стоимость его акций может вырасти до ₽450 в перспективе ближайшего года, прогнозируют в «Атоне».

«Газпром» — лидер в рейтинге крупнейших компаний России РБК 500. Он занимается добычей, транспортировкой, хранением, переработкой и реализацией газа, газового конденсата и нефти, продажей газа в качестве моторного топлива, а также производством и продажей тепло- и электроэнергии. «Газпром» — лидер по добыче газа в стране. На него приходится 12% мировой и 68% российской добычи газа. По добыче нефти компания входит в четверку крупнейших производителей в России.

Сейчас компании принадлежит крупнейшая в мире газотранспортная система протяженностью 175,2 тыс. км. В сентябре 2021 года «Газпром» объявил о завершении строительства нового трубопровода «Северный поток — 2», который будет поставлять газ из России в Германию через морские территории России, ФРГ, Финляндии, Швеции и Дании.

Какую сумму выплатит «Газпром» в виде дивидендов

Одним из основных факторов привлекательности компании остается ее дивидендная политика, которая предусматривает выплату акционерам 50% от чистой прибыли по МСФО. По итогам 2020 года компания выплатила владельцам акций дивиденды в размере ₽297,1 млрд, по ₽12,55 на одну бумагу. Дивиденды стали третьими по величине за всю историю компании. Рекордные дивиденды в размере ₽16,61 на акцию компания направила акционерам по итогам 2018 года. На втором месте — выплаты за 2019 год, ₽15,24 на акцию.

Ожидаются рекордные дивиденды по акциям Газпрома

Газпром завершает 2021 г. с рекордными результатами по выручке и прибыли, что позволит выплатить акционерам высокие дивиденды. Об этом рассказал зампред правления Газпрома Фамил Садыгов.

Финансовые результаты 2021

По оценке компании, предыдущий рекорд по выручке в 8,2 трлн руб. в этом году будет уверенно превзойден. Показатель EBITDA по сравнению с 2020 г. вырастет вдвое до около 3,5 трлн руб. Чистая прибыль Газпрома превысит 2 трлн руб.

Коэффициент Чистый долг/EBITDA к концу года выйдет на отметку ниже 1х. Несмотря на увеличение капитальных затрат до 1,9 трлн руб., компания ожидает, что свободный денежный поток превысит 1 трлн руб.

Дивиденды

Размер дивидендной базы за 9 мес. 2021 г. составил 1,407 трлн руб. или около 30 руб. на одну акцию. Садыгов полагает, что по итогам всего 2021 г. Газпром может выплатить более 45 руб. на одну акцию. Общий объем дивидендных выплат превысит 1 трлн руб. и может стать рекордом не только для Газпрома, но и для всего российского фондового рынка.

Взгляд в 2022

Садыгов подчеркивает долгосрочный приоритет компании: ежегодный денежный поток должен полностью покрывать капиталовложения и позволять выплачивать дивиденды, которые являются безусловным приоритетом, в полном объеме. Долговую нагрузку планируется поддерживать в пределах от 1х до 2х по коэффициенту Чистый долг/EBITDA.

Садыгов отмечает, что благодаря сбалансированной структуре портфеля экспортных контрактов средняя цена реализации в 2022 г. будет выше средней цены 2021 г., даже в случае значительного снижения спотовых цен на газ с текущих уровней.

EBITDA Газпрома в 2022 г. может превысить 4 трлн руб., чистая прибыль — 2,5 трлн руб. Объем капитальных расходов в 2022 г. составит немногим более 2 трлн руб. (без НДС) и будет находиться около этого уровня в ближайшие годы.

Комментарий Игоря Галактионова, эксперта БКС Экспресс:

Дивиденд 45 руб. на акцию за 2021 г. означает, что по текущим ценам дивидендная доходность акций Газпрома составляет более 13%. По итогам 2022 г. выплаты могут оказаться еще выше и превысить 50 руб. на акцию.

Исторически дивидендная доходность акций Газпрома находилась в пределах 5–6%. Если предположить, что Газпром выплатит 45 руб. за 2021 г., 50 руб. за 2022 г. и в дальнейшем будет платить по 30 руб. на акцию, то средний дивиденд в следующие 5 лет составит 37 руб. на акцию.

Ниже представлена таблица, какая целевая цена акции соответствует разным уровням дивидендной доходности, исходя из среднего дивиденда в размере 37 руб.

То, какой уровень доходности рынок сочтет справедливым, может зависеть от актуальных прогнозов по ценам на газовом рынке, общерыночного фона и ожидаемого уровня рублевых процентных ставок. Примечательно, что при любом уровне доходности ниже 10% акции Газпрома по текущим ценам выглядят недооцененными.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Российские акции. Лидеры в каждом секторе в 2022

Рубль далеко не уйдет

Что по-настоящему защищает от инфляции. И это не золото

Газпром, Новатэк и Сбербанк — сегодня в фаворитах

Цены Brent отыграли снижение начала недели

Что происходит с ценами на газ. Какие последствия

Делистинг без выкупа акций. Что это значит для тех, кто инвестирует в Китай

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Может ли «Газпром» стоить 900 рублей за акцию

Новость

Комментарий

Курс доллара, установленный ЦБ РФ с 22 декабря, снижен до 73.82 руб. (-47 коп.), курс евро опущен до 83.32 руб. (-30 коп.) Стоимость бивалютной корзины составила 78.10 руб.(-39 коп.) В ходе торгов 21 декабря курс доллара к рублю к вечеру снижался до 73,98 руб. (-18 коп.) курс евро снижался до 83.57руб. (-11 коп.).

Может ли Газпром стоить 900 рублей за акцию? Сегодня цена за спотовый газ на хабе TTF в Нидерландах превысила 2000 USD за 1000м3, обновив максимум этого года и добравшись краткосрочно до 2180 USD, потом снизившись к 2050USD. Это позволяет улучшить прогнозы по доходам Газпрома в 2022 году. По итогам 4-го квартала цена поставок газа по долгосрочным контрактам Газпрома в Европу с привязкой к TTF должна в очередной раз вырасти. Средняя цена поставок газа в ЕС по прогнозам Газпрома за 2021 год должна составить около 330 USD, но формировалась она за счет лага в 9 месяцев по контрактам и первые 3 квартала года, захватывала низкие цены на TTF в 2020. В итоге, самые высокие цены на поставку газа Газпромом в ЕС еще впереди. И при таких ценах могут удвоиться в 2022 году и достигнуть 600 USD за 1000м3. Это гораздо ниже, чем текущие цены на TTF, но удваивает прибыль Газпрома за 2022 год. Т.е., уже сейчас можно прогнозировать, что после выплаты дивидендов за 2021 год в размере 45 рублей на акцию (прогноз), Газпром сможет за 2022 год выплатить еще 90 рублей на акцию.

Рынок будет оценивать Газпром через дивидендную доходность и вероятно, с учетом неизбежного падения цен на газ в долгосрочном плане даст возможность получать двузначную дивидендную доходность в следующие 1,5 года. Но даже при текущей див. доходности в 13,5%, при дивидендах в 90 рублей Газпром может вырасти до 670 рублей за акцию. Если к этому моменту, ЦБ РФ начнет снижать ключевую ставку, требуемая рынком дивидендная доходность снизится к 10% или ниже, что дает возможность прогнозировать цену на акции Газпрома через 1,5 года на уровне 900 рублей. Это сценарий, основанный на задержке цен на TTF на высоком уровне еще на несколько кварталов, поскольку газопровод Северный поток 2, по прогнозам из ЕС, не запустится ранее середины 2022 года. При альтернативном сценарии с резким падением цен на газ на TTF, можно допустить, что Газпром останется на уровне прибыли этого года, т.е. с возможностью выплатить 45 рублей на акцию, что при текущих ценах также привлекательно.

Стоимость фьючерсов на нефть марки Brent на торгах 21 декабря к вечеру взлетала до 72.87 USD за баррель (+4.11% к закрытию вчерашнего дня). Цена фьючерсов на нефть марки WTI достигала 70.22 USD за баррель (+2.35% к закрытию вчерашнего дня).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.