Что лучше акции или облигации газпрома физическому лицу

Куда вложить ₽100 тысяч: сравниваем гособлигации и банковский вклад

За пользование деньгами инвесторов российский Минфин платит держателям облигаций проценты раз в полгода. Такие проценты называются купоном. А в дату погашения ОФЗ министерство возвращает всю занятую сумму.

Сколько можно заработать?

Если вложить ₽100 тыс. в облигации федерального займа, то за два с половиной года можно заработать почти ₽17 тыс. За это же время вклад в крупном российском банке может принести в районе ₽13–15 тыс. Объясняем, как это работает.

Подробнее про облигации мы писали в отдельной статье. С ее помощью можно разобраться, какие вообще бывают облигации, что такое срок погашения, купон, как формируется цена и доходность. А в этой статье разберем на примере, как работают государственные облигации и сравним их с вкладом в банке.

Как выбрать облигацию?

Для примера возьмем гособлигацию № 25083. Эта ОФЗ привлекательна тем, что у нее фиксированный купонный доход в 7%, а дата погашения наступит совсем скоро: 15 декабря 2021 года. В других ОФЗ дата погашения может быть в 2031 или 2034 годах.

На сколько ОФЗ хватит ₽100 тысяч?

На 97 гособлигаций № 25083. Общая сумма всей сделки составит ₽99 611. Дело в том, что конечная сумма сделки формируется из нескольких факторов. Она зависит от рыночной цены облигации, комиссии брокера и накопленного купонного дохода. Разберем все по порядку.

Одна гособлигация № 25083 стоит ₽1000. Для удобства расчета Минфин устанавливает такую цену почти для всех облигаций при выпуске. Это называется номинальной ценой облигации.

На момент написания заметки рыночная цена одной гособлигации № 25083 — 99,1%, или ₽991. За 97 штук получится ₽96 127.

К сумме ₽96 127 добавится накопленный купонный доход. Он входит в сумму автоматически, если по облигации уже начислялись купоны до того, как вы решили ее купить. В случае с гособлигацией № 25083 он составит ₽3087. Эта сумма вернется вам в полном объеме, когда Минфин в следующий раз заплатит купон.

Тогда у вас окажется вся сумма купонов, которую когда-либо платил Минфин по этой облигации с момента ее выпуска. Итого цена покупки за 97 штук будет равна ₽99 214.

Теперь нужно заплатить комиссию брокеру: 0,3% от ₽99 214 — это ₽297. Плюс ₽99, потому что была совершена хотя бы одна операция в месяц. Общая комиссия брокера составит ₽396.

Складываем ₽99 214 и ₽396 и получаем конечную сумму всей сделки — ₽99 611.

Как именно будут выплачиваться деньги?

По выбранной облигации Минфин платит купон каждые полгода — ₽34,9 за одну облигацию. Например, в день выплаты 19 июня 2019 года за 97 гособлигаций № 25083 инвестор получил ₽3385. Эти деньги можно было сразу вывести на карту или купить дополнительно три таких же или других гособлигаций.

Если держать бумагу до даты погашения, то по гособлигации № 25083 Минфин успеет заплатить пять купонов. В деньгах это ₽16 933.

Можно ли не платить налог?

Да: Федеральная налоговая служба России не берет налоги по купонам. Это закреплено в пункте 25 статьи 217 Налогового кодекса.

Из данного правила существуют исключения. Если инвестор продаст гособлигацию по более высокой цене, чем купил, придется заплатить налог на эту разницу. Лучший способ избежать этих выплат — не продавать ОФЗ, а купить и держать бумагу до самого погашения.

А если положить деньги на депозит?

Сейчас ставки по вкладам в крупных российских банках находятся в диапазоне 5–7%. Самые большие проценты — по тем вкладам, в которых нельзя досрочно снять или дополнительно внести деньги. Когда у вклада есть такие функции, то ставка ниже.

В итоге, если купить по рыночной цене 97 гособлигаций № 25083 за ₽99,6 тыс. и не совершать больше никаких сделок до даты погашения этой облигации, 15 декабря 2021 года Минфин вам вернет ₽116,9 тыс.

Это выше доходности вклада, хоть и ненамного. Если положить ₽99,6 тыс. при банковских ставках 5–7%, то через 2,5 года банк вернет вкладчику около ₽113–115 тыс.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что выгоднее акции или облигации: сравниваем инструменты инвестирования

Акции и облигации являются самыми доступными и популярными финансовыми инструментами на рынке, используемыми для получения прибыли. Начинающему инвестору бывает сложно разобраться, каким из этих ценных бумаг отдать предпочтение. Поэтому в нашей статье расскажем об основных преимуществах этих инструментов и проведем их сравнение по ключевым параметрам.

Сравниваем по ликвидности

Прежде чем приступить к сравнению, необходимо разобраться в основных отличиях между инструментами собственности (акциями) и долговыми инструментами (облигациями).

Акции выпускают акционерные общества, а инвестор, приобретая эти бумаги, становится совладельцем уставного капитала и может получать дивиденды, которые начисляются из дохода предприятия. Следовательно, акции являются долевыми финансовыми инструментами.

Считается, что акции и облигации имеют одинаково высокую ликвидность по критерию затрат времени на их покупку и продажу. Для проведения любой операции клиенту достаточно направить брокеру соответствующее распоряжение или совершить операцию с ценными бумагами самостоятельно. Подробнее о ликвидности облигаций можно прочесть в отдельной статье.

На скорость операции по купле-продаже этих инструментов влияют преимущественно два фактора – объем сделок и размер спреда.

Сравниваем по доходности

Доходность инструментов собственности зависит от того, к какому виду они принадлежат:

Трейдеры, как правило, отдают предпочтение обыкновенным акциям, так как извлекают основной доход торгуя ценными бумагами, а их ликвидность выше, чем у привилегированных.

Важно подчеркнуть, что одно из главных отличий облигаций от инструментов собственности (акций) заключается в том, что, приобретая долговые бумаги, клиент сразу может оценить их потенциальную доходность.

Облигации также делятся на две группы по форме выплат, и от этого зависит их доходность:

На продаже облигаций также можно заработать, так как в любой момент между приобретением и погашением цена будет варьироваться.

Сравнивая акций и облигации в целом можно говорить о том, что, как правило, доходность акций в процентном отношении выше, преимущественно благодаря ничем не лимитируемому росту котировок. На фоне рыночных изменений или благодаря позитивным показателям компании акции могут существенно подорожать и принести значительный процентный доход на инвестированный капитал. Впрочем, этого может и не произойти. В отличие от вложений в облигации доход в этом случае не гарантирован.

Сравниваем по срокам инвестирования

Акции от облигаций отличаются еще и тем, что у первых срок обращения не ограничен, а вот бонды выпускаются на определенный период времени и делятся по сроку погашения на краткосрочные (до одного года), среднесрочные (от года до пяти лет) и долгосрочные (свыше пяти лет).

Под сроком инвестиций обычно рассматривается временной период, который необходим для достижения конкретных финансовых целей. Чтобы получить за небольшой промежуток времени прибыль, необходимо сделать краткосрочные вложения, а для этого можно купить:

Для получения стабильной прибыли в течение длительного промежутка времени понадобятся среднесрочные инвестиции:

Если инвестор собирается заработать большую сумму, сделав крупные денежные вливания, ему следует обратить внимание на долгосрочные вложения. Для этого желательно приобрести оба вида ценных бумаг.

Сравниваем риски

Если считать самым главным риском ликвидацию компании, выпустившей на рынок ценные бумаги, то по защищенности данные финансовые инструменты можно распределить следующим образом:

Существуют и другие понятия, связанные с риском:

Любые финансовые инструменты могут стать ненадежными в развивающихся странах, так как здесь велика вероятность перерастания любого кризиса в дефолт и гиперинфляцию, а также велики правовые риски.

Подробнее об инвестиционных рисках мы уже рассказали в другом материале.

Подводим итоги

Можно сделать следующие выводы:

Есть отличный способ для начинающих инвесторов, который поможет определиться с выбором инструмента. Нарисуйте треугольник, в вершинах которого расположите три характеристики:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Что купить на ИИС перед 2022 годом? Лучшие акции, облигации и ETF

Владелец индивидуального инвестиционного счета (ИИС) может торговать ценными бумагами на фондовой бирже самостоятельно или доверить это управляющей компании. Максимальная сумма инвестиций на ИИС — ₽1 млн в год.

Почему выгодно открывать и пополнять ИИС в конце года

ИИС создан для стимулирования долгосрочных инвестиций — минимальный срок владения им составляет три года. При таком сроке и более инвестор получает право воспользоваться налоговыми льготами.

По ИИС можно получить один из двух видов инвестиционных вычетов по налогу на доходы физических лиц:

Главное преимущество открытия ИИС и зачисления средств на него в конце года — это возможность максимально быстро получить налоговый вычет, говорит инвестиционный стратег «ВТБ Мои Инвестиции » Станислав Клещев. Пополнив ИИС в декабре этого года, уже в январе следующего можно подавать требование на налоговый вычет и возврат излишне уплаченных налогов, добавил эксперт.

Главное, о чем должен помнить инвестор, что ИИС нужно не просто открыть в конце года, но и внести средства на этот счет до новогодних праздников. «Если открыть счет сейчас, но внести средства на него уже в новом году, то на вычет можно будет претендовать только в 2023 году», — акцентирует внимание на важной детали заместитель генерального директора «Открытие Брокер» Андрей Салащенко.

У открытия ИИС в конце года есть еще один плюс, на который обращает внимание директор по стратегии ИК «Финам» Ярослав Кабаков: «В конце года брокерские компании обычно запускают различные акции и спецпредложения, стимулирующие открытие ИИС. Они позволяют инвесторам получить дополнительную выгоду, например более комфортные тарифы на определенный период, бесплатное консультационное обслуживание, обучающие курсы и так далее».

Какие акции купить на ИИС

Из акций иностранных компаний Станислав Клещев обращает внимание на ценные бумаги ADM (ADM), Novartis (NVS), Deutsche Telecom (DTE), Cellnex Telecom (CLNX), Amadeus (AMS), Hugo Boss (BOSS), Nordea Bank (NDA), Spirit Airlines (SAVE).

Аналитики «Открытие Research» сохраняют положительный долгосрочный взгляд на акции российских компаний и облигации, номинированные в рублях. «С нашей точки зрения российский рубль сохраняет потенциал для укрепления до конца года и в 2022 году, что делает вложения в рублевые активы потенциально привлекательной историей как минимум в краткосрочном периоде. Особенный интерес могут представлять дивидендные акции российских компаний с ожидаемой доходностью около 10% годовых и выше в преддверии весеннего дивидендного периода. К таким акциям относятся «Газпром» (GAZP), «Юнипро» (UPRO), ОГК-2 (OGKB), привилегированные бумаги «Ленэнерго» (LSNGP), МТС (MTSS) и ВТБ (VTBR)», — рассказал начальник управления анализа рынков «Открытие Инвестиции» Антон Затолокин.

Из российских акций в фокусе аналитиков «ВТБ Мои Инвестиции» находятся бумаги ЛУКОЙЛа (LKOH), «Газпром нефти» (SIBN), Сбербанка (SBER), HeadHunter (HHR), АЛРОСА (ALRS), «Магнита» (MGNT), Fix Price (FIXP), Segezha (SGZH), Globaltrans (GLTR).

Какие облигации купить на ИИС

Учитывая общую нестабильную ситуацию на рынках, эксперты рекомендуют обратить внимание на защитные активы и инструменты с фиксированной доходностью.

На ИИС не распространяется государственная система страхования, но многие финансовые инструменты имеют собственную высокую степень защиты. Один из самых эффективных вариантов для инвесторов, которые не хотят рисковать, — покупка на ИИС облигаций федерального займа (ОФЗ), отмечает Ярослав Кабаков.

На фоне повышения ключевой процентной ставки ЦБ РФ российские суверенные облигации, номинированные в рублях (ОФЗ), при минимально возможных кредитных рисках предлагают в настоящее время доходность порядка 8,30– 8,40% годовых, что существенно превышает ставки по вкладам в большинстве российских банков и является отличной альтернативой для рациональных инвесторов, отмечает Антон Затолокин.

«На данном этапе для включения в портфель можно рассмотреть относительно короткие выпуски ОФЗ срочностью один-два года, что при привлекательной доходности к погашению ограничит ценовые колебания бумаг в случае дальнейшего повышения Банком России ключевой ставки. Наиболее интересными считаем выпуски ОФЗ серий 26220, 26211, 26215, 25084 погашением в 2022–2023 годах и доходностью к погашению 8,3–8,35% годовых. Для инвесторов, ориентированных на долгосрочные вложения, текущие уровни можно рассматривать для постепенного формирования позиции в «длинных» облигациях», — добавил эксперт.

Кирилл Комаров считает, что в рамках долгосрочных инвестиций можно рассмотреть среднесрочные корпоративные облигации в рублях как ставку на постепенное охлаждение инфляции на горизонте нескольких лет и улучшение кредитного профиля различных эмитентов.

«Сбалансировать такой портфель краткосрочно можно облигациями ОФЗ-ПК с переменным купоном. Также можно рассмотреть еврооблигации в евро и долларах с погашением не позже 2025 года, которые представлены на Московской бирже, как консервативную часть валютного портфеля. В рамках более рисковой части можно приобрести бессрочные еврооблигации банков (Альфа-Банка, МКБ, Совкомбанка)», — добавил эксперт.

Аналитики «ВТБ Мои Инвестиции» из долговых инструментов отдают предпочтение новым длинным выпускам ОФЗ (8–20 лет), говорит Станислав Клещев.

Какие ETF, БПИФ, ПИФ купить на ИИС

«При выборе фондов можно реализовать защитную стратегию, например вложиться в ETF, инвестирующие в золото. Несмотря на то что владелец пая не получает права собственности на слитки, цепочка, которая отделяет его от драгоценного металла, значительно короче, чем при вложениях в другие инструменты. Это снижает риски и повышает надежность инвестиций», — говорит эксперт.

При формировании долгосрочного портфеля в «Открытие Инвестиции» считают разумным сбалансированный подход и предлагают наполнять его различными ETF. «Среди линейки БПИФ «Открытие Инвестиции» мы выделяем БПИФ «Открытие — Акции РФ» (OPNR) и БПИФ «Открытие — Облигации РФ» (OPNB)», — отметил Антон Затолокин.

Кирилл Комаров считает, что сейчас стоит обращать внимание на акции и ETF из сферы банков, зеленой энергетики и акции развивающихся рынков, в том числе российские. «Ставку можно сделать на ETF на зеленые технологии, видеоигры, полупроводники, кибербезопасность, финтех. Консервативным инвесторам могут подойти ETF на облигации», — заключил эксперт.

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Деньги без дураков: акции или облигации — что лучше защитит капитал?

Александр Силаев — частный инвестор, трейдер, писатель и журналист. Торгует на бирже с 2010 года. Автор изданной в 2019 году книги «Деньги без дураков». Ведет одноименный блог во «ВКонтакте» об инвестициях и блог о рациональности «Философия без дураков». Часть публикуемых у нас материалов — переработанные фрагменты его книги.

Мне ближе иное восприятие волатильности: она неприятна, но не фатальна. К тому же в ней наблюдается такое явление, как положительный риск. Упало на 30% за месяц — это возрастание риска, но если выросло на 30% — это тоже возрастание риска, понятого как волатильность. Риск по определению это плохо. Но рост на 30% за месяц это хорошо. Так хорошо или плохо?Не будем путаться — к счастью, в русском языке много слов, — пусть волатильность остается волатильностью, а под риском мы договоримся понимать вероятность потери всего инвестированного капитала или его значительной части без дальнейшего отыгрыша.

Если портфель акций проседает на 10%, не беда. Сегодня просело — завтра подросло. Другое дело, если ты вложил 10% своего капитала в какую-то схему, где что-то пошло не так, и эти деньги пропали навсегда. Под риском будем понимать вот эту вероятность «пропали навсегда». И это серьезно, в отличие от волатильности, где проблема сводится к нашей психологической форме: в хорошей форме мы ее не заметим.

Скрытый риск облигаций

Сравнивая риски акций и облигаций, уместна такая метафора. Вам предлагают на выбор два вида риска. В первом случае вас наверняка ранят, вы будете много болеть, много раз вам покажется, что вы умрете. Но при этом у вас есть гарантия, что выживете. Всегда. Как бы страшно не было. Такой вот волшебный амулет. Он не спасает от ран, болезней и страданий, но гарантирует жизнь. Хотя лет пять, возможно, будете прихрамывать. Или десять. Так выглядит инвестирование в акции.

Вторая история — с вами будет происходить несчастных случаев в десять раз меньше. И болезней меньше. Вы с меньшей вероятностью порежетесь, отравитесь, упадете со стула. Но несколько раз в жизни к вам подойдет черт и предложит тянуть из колоды карту. И если попадется дама пик, вы умрете. Скорее всего, конечно, вытащите что-то другое и продолжите наслаждаться ровным графиком жизни. Так выглядит инвестирование в облигации и депозиты.

Можно сказать, что долевой капитал (акции) очень легко сжимается, гнется, но он никогда не погибнет до конца (разве что вашу страну захватят ортодоксальные троцкисты). Долговой капитал (облигации) хуже гнется, но сломать его проще. Если дать такому капиталу много времени, то он более хрупок.

Кстати, раз уж зашла речь о сравнении акций и облигаций. Еще одно общее место: акции доходнее. Хотя бы потому что рискованнее. Вероятно, так оно и есть. Однако без нюансов не обходится и здесь.

Наконец, есть такое обстоятельство, и оно чуть сложнее: облигации почти всегда стоят одинаково. А вот акции могут стоить очень дорого или очень дешево. В кризис они стоят дешево и по идее надо покупать. Но в кризис у людей меньше свободных денег, как в 2008-2009 годах. На пике эйфории они стоят дорого, как в 2006-2007 годах, и по идее покупать не надо, но свободные деньги есть.

Если вы будете покупать акции, как только у вас появляются деньги, в среднем вы будете делать это в моменты, так скажем, чуть хуже среднего. Исключение, если вы уникум и ваши доходы обратно пропорциональны состоянию экономики. Но мало кто строит карьеру так, чтобы пировать во время чумы, поэтому, если у вас все как у людей, то считайте, что ваше инвестирование в акции обложено еще и этим странным неофициальным налогом. Насколько он велик? Думаю, невелик. Но если это изъятие не менее 1% годовых, то это уже сопоставимо с НДФЛ. И это пункт три.

Вывод: нельзя сказать, что акции прямо сильно-сильно доходнее облигаций (хотя все же у первых доходность выше). Но, как ни странно, именно акции надежнее на интервале длиной в жизнь.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Дефолт (от французского de fault — по вине) — ситуация, возникшая при неисполнении заемщиком обязательств по уплате или обслуживанию долга. Дефолтом считается неуплата процентов по кредиту или по облигационному займу, а также непогашение займа. Стоит отдельно выделить технический дефолт — ситуацию, когда исполнение обязательств было только временной задержкой платежей, как правило, по независящим от заемщика обстоятельствам. Дефолт служит основанием для предъявления кредитором иска о банкротстве заемщика Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

ЦБ повысил ставку: пора покупать облигации? Разбор Банки.ру

В чем суть идеи

Во всех информационных каналах для инвесторов брокеры капслоком телеграфируют «Обратите внимание на облигации!», поскольку данный инструмент, по их мнению, может принести доход с учетом предсказаний о курсе Банка России на повышение ключевой ставки. Такие идеи особенно активно циркулировали за неделю до заседания совета директоров Банка России, 10 сентября 2021 года, когда как раз и должны были объявить эту ставку (то есть минимальный процент, под который коммерческие банки могут брать кредиты у ЦБ).

Когда ключевая ставка растет, увеличивается и доходность по облигациям (то есть отношение купона к рыночной цене облигации). Поскольку купоны большинства облигаций установлены заранее, доходность может вырасти только за счет падения цены бумаги. Когда ключевая ставка падает, облигации начинают дорожать, что приводит к снижению их доходности.

Сама инвестиционная идея брокеров заключалась в том, что на ожидании решения регулятора повысить ставку рынок облигаций будет подстраиваться под прогнозируемый размер повышения на 0,5%, до 7% годовых. По мнению брокеров, самое время брать бумаги, когда ставки доходности уже подросли, но решение Центробанка не озвучено. Ожидалось, что после достижения отметки в 7% Банк России сменит курс на снижение ставки — и это были бы идеальные условия для заработка на облигациях.

Облигация

Итак, пора ли уже добавить облигаций в инвестпортфель?

Как зарабатывают на облигациях

Самая понятная логика работы с облигациями для бывших вкладчиков: купить бумагу на определенный срок, получать фиксированные купоны и ждать погашения (когда выпустивший облигацию вернет номинал, то есть стоимость, на которую была оценена бумага при выпуске). Но это может оказаться не слишком выгодной, а иногда и убыточной затеей, ведь в определенный момент облигация может стоить дороже номинала, и получится переплата.

В «Открытие Брокере» говорят, что для такой пассивной стратегии подошли бы облигации надежных эмитентов (рейтинги по национальной шкале от «ВВВ+» до «А») срочностью один-два года. Они потенциально принесли бы «порядка 8,5—10% годовых и остаются крайне привлекательными для инвесторов, но, скорее, пока не со спекулятивной точки зрения, а исходя из покупки до погашения», отмечает начальник отдела анализа долгового рынка компании Владимир Малиновский.

Денис Кучкин, генеральный директор ИК «Септем Капитал», рекомендует при выборе долговой ценной бумаги в качестве инструмента обращать внимание на три основных параметра:

— кто выпустил облигацию (эмитент);

— срок погашения (дюрация);

— кредитное качество эмитента (оценка рейтинговых агентств не ниже «BB-», спекулятивный уровень).

Рейтинговая оценка

«Когда вы в принципе приходите на фондовый рынок, вам надо выкинуть из головы историю как с депозитами: сидеть в бумаге до погашения. Инвестор мыслит сроками, данными о ставках и процентах», — напоминает Кучкин.

Идея состоит в том, по его словам, чтобы купить на вторичном рынке облигации с длинным сроком погашения. Доходность по ним (отношение купонов к цене бумаги) через какое-то время после того, как начнется снижение ставок, тоже будет снижаться. «Взяли вы, например, бумагу с доходностью 8% годовых, через полгода она снизилась до 7,5%, а цена выросла. Тогда за полгода вы сможете заработать значительно больше, чем 8% годовых, за счет роста цены плюс купон», — поясняет глава «Септем Капитала».

Сколько можно заработать

Если брать ОФЗ как индикатор по доходности и по надежности, то доходности по краткосрочным бумагам — 6,70%, по долгосрочным — 6,90%. «График доходности, скажем, Russia 10Y Bond зажат уже месяца четыре между 6,90% и 7,30% в ожидании импульса для дальнейшего движения», — оценивает Илья Коровин, председатель Национального союза частных трейдеров и инвесторов на финансовых рынках.

Корпоративные облигации первого эшелона приносят доходность в зависимости от срока погашения от 7% до 8%. «Они надежные, как наш Центральный банк, то есть входят в ломбардный список. Но, как правило, частному инвестору такие доходности не интересны. Доходность, которая обычно интересует инвестора, начинается от 12% и выше», — размышляет Коровин.

По его словам, бумаги более низких уровней листинга в последнее время популярны, но лучше инвесторам такими инструментами не увлекаться, а в качестве альтернативы купить акции «Газпрома».

Когда брать бонды

В конце августа аналитики «Тинькофф Инвестиции Премиум» выпустили обзор, в котором утверждали, что покупка облигаций в конце августа будет удачной по двум причинам:

По оценке Евгения Шиленкова, заместителя генерального директора по активным операциям ИК «Велес Капитал», к самой дате заседания это решение было отыграно в котировках примерно на 90%.

Он напоминает, что перед заседанием обычно есть неделя тишины, участники рынка в этот период могут быть чуть менее активны, но все равно люди торгуют с учетом консенсус-мнения, которое сформировалось на этот счет.

«Покупка облигаций до или после заседания могла произойти на равных условиях, — считает Александр Ермак, главный аналитик по долговым рынкам БК «Регион». — Однако сохранение жесткой риторики в заявлении регулятора и возможность дальнейшего повышения ключевой ставки могут негативно отразиться на ценах кратко- и среднесрочных бумаг в ближайшем будущем». По его наблюдениям, обычно ажиотаж на рынке облигаций перед заседаниями Центробанка наблюдается, только когда уже понятно, что ставку будут снижать, и инвесторы пытаются купить наиболее длинные бумаги до того момента, когда они могут вырасти в цене после решения регулятора.

Привязывать решение о покупке облигаций ко дню объявления решения регулятора по ключевой ставке, по мнению заместителя председателя правления и финансового директора Экспобанка Андрея Шалимова, может быть оправданно в двух случаях:

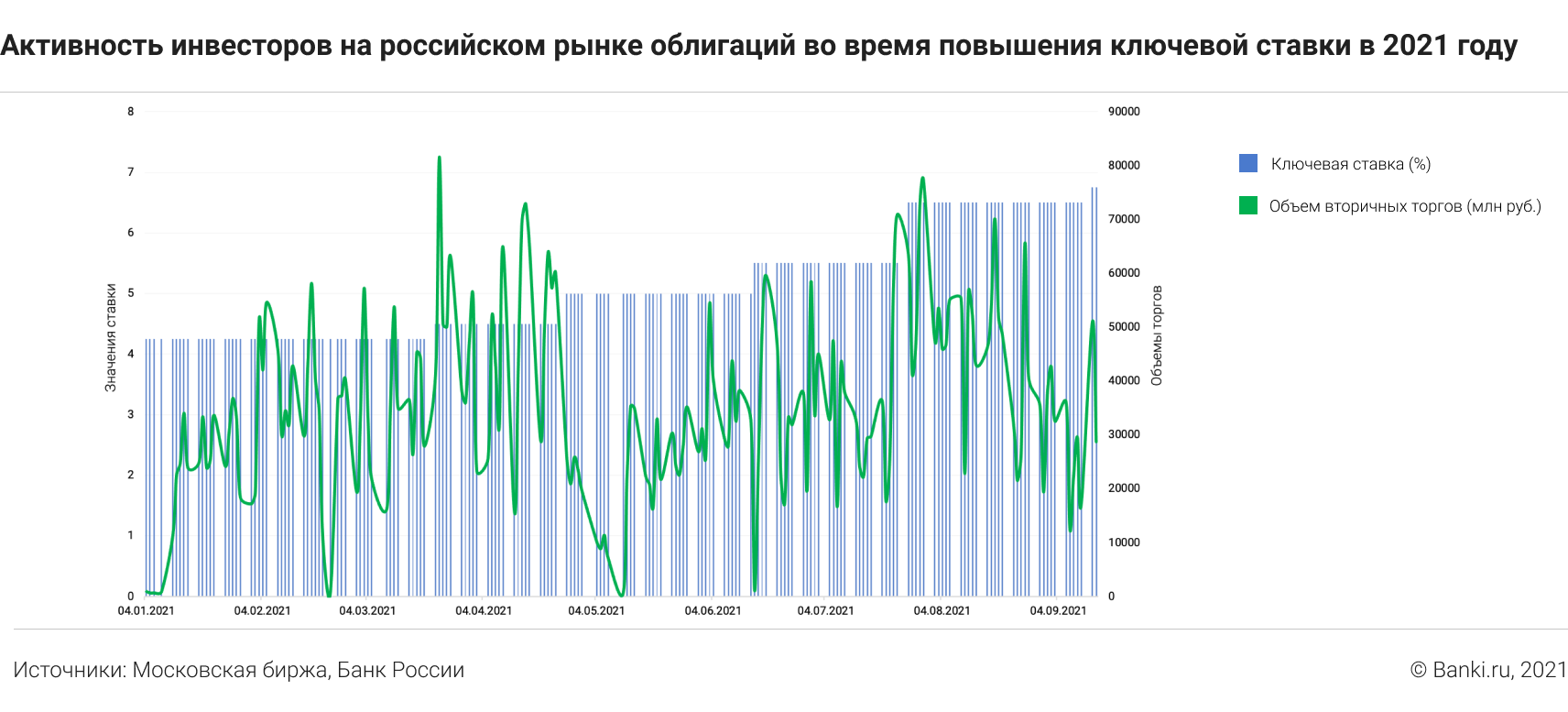

Как реагировал рынок на объявления ключевых ставок

Самыми значительными объемы торгов на вторичном рынке облигаций были при повышении ставки в конце марта с 4,25% до 4,5%.

А перед заседанием Центробанка 10 сентября как раз наблюдалась классическая картина снижения активности инвесторов.

По итогам заседания глава Банка России Эльвира Набиуллина озвучила цифру в 6,75% годовых. Чего не учли аналитики, так это явного намека на дальнейшее, возможно неоднократное, повышение.

Когда рынок облигаций успел обновить ставки

Подстраиваться под будущие решения Банка России, по словам профессиональных участников торгов, рынок начинает зачастую сразу после обновления ключевой ставки. Все внимательно слушают заявления руководства ЦБ и примерно понимают, как дальше будет действовать регулятор. Когда у инвесторов недостаточно данных для точного прогноза, «настройки» на рынке происходят за полторы-две недели до нового заседания по ставке.

На вторичном рынке сначала меняются цены и доходности по наиболее ликвидным облигациям первого и второго эшелона, затем — по более доходным облигациям третьего и четвертого эшелонов. «В последнюю очередь могут происходить изменения ставок высокодоходных облигаций (ВДО), но в большинстве случаев эти изменения минимальны, поскольку доходность таких инструментов и так существенно выше, чем у ОФЗ», — добавляет Александр Ермак.

С этим инструментом также покупают.

Илья Коровин рекомендует тем, кто только начинает формировать портфель, использовать стратегию лесенки, когда в портфеле бумаги с разными сроками обращения представлены в равных пропорциях. «При изменении кривой доходности, в том числе из-за объявления изменения ставки, эта стратегия даст свой результат», — утверждает он.

Андрей Шалимов из Экспобанка напоминает, что инвестиции в облигации подходят для инвесторов, желающих обыгрывать доходность по банковскому депозиту и уровень инфляции. Оптимальной стратегией является сочетание инвестиций в облигации с другими инструментами фондового рынка, такими как акции, ETF и прочие, в зависимости от риск-профиля инвестора.

Получается, что покупать облигации сейчас есть смысл, если вы уверены, что цикл повышения ключевой ставки завершен. Но если помнить про комментарии главы ЦБ о допустимости «дальнейших повышений ключевой ставки на ближайших заседаниях», то не исключено, что облигации в ближайшей перспективе продолжат дешеветь.

Елена СМИРНОВА, Banki.ru

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

\n \n\t\t\t \n\t\t\t \n\t\t \n\t»,»content»:»\t\t