Что означает доход на акцию

Как посчитать доходность акции: виды доходности и их расчет

Для чего нужно знать доходность?

Сравнивать доходность следует грамотно. Если проводить сравнение по суммам дивидендов за 1 акцию, результат будет некорректным.

Расчеты доходности помогут выбрать ценные бумаги, определить справедливую стоимость. Для прогнозирования эффективности инвестиций нужно учитывать дополнительно стоимость фактической продажи актива.

Размер дивидендов зависит от кредитных ограничений. Некоторые кредиторы запрещают компании повышать их уровень и даже выплачивать дивиденды. Благоприятным фактором для владельцев американских акций становится требование налоговиков о запрете накопления чрезмерной прибыли. Если налоговая служба определит доход компании как избыточную прибыль, она будет облагаться налогом по завышенной ставке 39,6 %. Поэтому в США компании предпочитают регулярно выплачивать дивиденды.

Примеры расчета доходности

Дивидендная доходность иностранных активов ниже по сравнению с российскими. Для Америки 3–5 % считается высоким уровнем. Низкие показатели связаны с низкой ставкой Федерального резерва, но в качестве компенсации риски снижены до умеренных. Высокодоходные активы США традиционно считают высокорисковыми.

Основываясь на годовых выплатах за последний отчетный период, можно спрогнозировать будущие дивиденды. Но оценка будет неточной. Эксперты дают дивидендным инвесторам рекомендации:

Дивидендная доходность представляет собой часть прибыли, которой компания делится с акционерами. Дивиденды выплачиваются раз в квартал, полугодие или год. Сумма обсуждается на собрании акционеров.

Дивидендная

Рассчитывается, как отношение размера дивидендов к стоимости 1 акции. Формула выглядит следующим образом: r = d / p * 100, где буквой d обозначается сумма дивидендов, а буквой p актуальная цена акции.

Пример: совет директоров установил по итогам года дивиденд в 10 рублей. Стоимость акции на Московской бирже 150 рублей. Округленная сумма дивидендной доходности 6,67 %.

Дивиденды выплачиваются раз в год, в квартал или полгода, иногда раз в месяц. Если дивиденды выплачиваются раз в полгода, то и доходность будет полугодовой. Чтобы посчитать доходность за год, нужно суммировать все выплаты за 12 месяцев и разделить на стоимость акции на день последних выплат.

Текущая (рыночная)

Пример: если купить бумаги по 150 рублей, а по мере роста котировок продать по 190 рублей за штуку, текущая доходность получится 26,67 %.

Полная

Годовая

Служит для оценки привлекательности ценных бумаг, поскольку часто котировки и финансовые результаты недостаточно точно отражают реальную ситуацию. Владелец актива может держать его меньше и больше года. Для сравнения доходности акций и депозитов необходимо равнозначное значение. Им становится доходность в годовых процентах. Для вычисления доходность умножают на коэффициент k = 365 / число дней реального обладания акциями.

Конечная

Сначала рассчитывается стоимость покупки и продажи:

Рр = 100 руб. × 1,7 = 170 руб.

Ps = 170 руб. × 1,25 = 212,5 руб.

Далее определяется текущая доходность:

Дивиденды в первый год 15 руб., текущая доходность во второй – 20 %. Получается 170 руб. × 0,2 = 34 руб.

Учитывая ставку 45 % в течение третьего года, получение дивидендов только за 3 квартала, получается доходность за третий год равна 100 руб. × 0,45 × 0,75 = 37,5 руб.

Расчет среднегодового дивиденда: (15 + 34 + 37,5) : 2,75 = 31,45 руб.

Если подставить все величины в формулу, получится конечная доходность:

(31,45 + 42,5 / 2,75) / 170 × 100 % = 26,79 %.

Получается, что на каждый рубль, который инвестор вложил в покупку акции, среднегодовой доход составил около 27 коп. без учета налогов.

На доходность акций влияют разные факторы, многие из которых не поддаются прогнозу:

Перечисленные в статье базовые формулы помогут самостоятельно посчитать доходность акций. Крупные компании на своих сайтах предлагают отчеты в открытом доступе. Используя эти цифры и размер дивидендов, можно быстро определить стоимость бумаг. Полагаться лишь на котировки биржи мало, следует прогнозировать риски на базе точных цифр.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Прибыль на акцию (EPS)

При сравнении компаний, более высокая прибыль на акцию обычно позволяет определить фаворита, а сравнение текущих результатов деятельности компании с более ранними периодами отражает динамику ее бизнеса.

EPS компании является одним из наиболее важных инструментов, используемых для оценки компании и принятия инвестиционных решений. Инвесторы и аналитики тщательно анализируют отчеты по прибыли (как правило, квартальные и годовые) чтобы оценить эффективность компании относительно ожидаемой прибыли.

Если фактическая прибыль значительно отличается от рыночных ожиданий, цена акций может резко измениться в любом направлении. EPS является одним из ключевых показателей, используемых для определения стоимости акций, поскольку он отражает ее рентабельность, темпы роста и относительную эффективность.

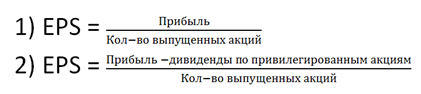

Расчет EPS и показатель разводненной прибыли

Прибыль на акцию рассчитывается как чистый доход за вычетом дивидендов по привилегированным акциям, разделенный на количество акций в обращении

Вышеприведенный расчет можно корректировать с поправкой на разводняющий эффект конвертируемых в обыкновенные акции контрактов (таких, как опционы, варранты и т.д.).

Разводненная прибыль на акцию отражает минимально возможную прибыль с учетом конвертации всех возможных ценных бумаг в обыкновенные акции. Разводненная прибыль на акцию всегда ниже, чем базовой прибыли на акцию, и многие аналитики предпочитают именно этот показатель, потому что он отражает разбавляющую силу прочих бумаг.

Применение показателя на практике

Хотя EPS является одним из наиболее популярных показателей оценки компании и ее акций, он может вводить участников рынка в заблуждение, если компания выкупает собственные акции, уменьшая их число в обращении и раздувая EPS. Долговая нагрузка и капитальные затраты также не учитывается при расчете показателя.

Если компания ABC способна добиться той же прибыли на акцию, что и компания XYZ, не тратя столько же денег и не беря на себя столько же обязательств, то акции компании ABC должны быть более дорогими.

Информация о EPS на сайте Investing.com

Главная страница каждой компании содержит информацию о ее прибыли на акцию. Более подробную информацию можно найти в разделе «Отчетность», где она представлена во вкладке «Прибыль». В нижней части этой страницы можно найти таблицу с финансовыми результатами предыдущих периодов.

Инструмент под названием «Фильтр акций» позволяет сортировать их по различным финансовым показателям (доступным слева среди критериев отбора), включая прибыль на акцию.

Результирующая таблица включает сортируемые вкладки и столбцы. Кроме того, результаты доступны для загрузки и или могут быть добавлены в ваш список наблюдения.

Инвестграм. Немного про EPS и P/E.

Справедливая стоимость акции зависит от многих факторов, но скорее всего в первую очередь инвесторов интересует прибыль компании, т. к. зачем покупать бизнес, который не приносит прибыль?

Предлагаю рассмотреть два мультипликатора фундаментального анализа, которые распространены в мире, и несколько способов их применения:

Давайте начнем c EPS. Он показывает, сколько прибыли принадлежит акционеру после того, как компания уплатит все налоги.

Причем правильнее данный показатель смотреть не по конкретной компании, а в сравнении с конкурентами и в процентном выражении. Давайте по порядку.

Например, компания А заработала 500 млн рублей, а компания Б 100 млн рублей. Эти показатели нам ни о чем не расскажут, пока мы не посчитаем, сколько компания заработала нам как акционеру на одну акцию.

Можно посчитать EPS двумя способами:

Второй способ применяется, если у компании соответственно есть привилегированные акции

Это так называемый базовый EPS.

Есть еще определение разводненного EPS и форвардного.

Разводненный EPS — это расчёт средневзвешенного количества акций за анализируемый период.

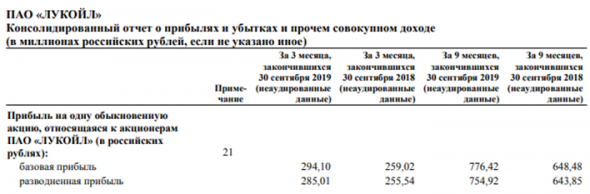

Считается, что это более правильный расчет, но можно ограничиться и простым расчетом, в любом случае в отчетности компаний по МСФО есть информация про EPS с учетом двух видов прибыли:

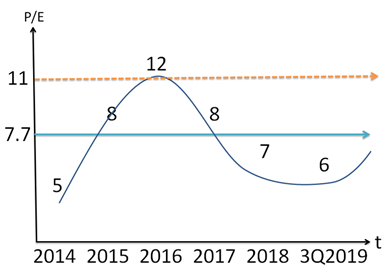

В данном случае представлен отчет Лукойла по МСФО за 3 кв. 2019 года, который вышел вчера и стоит отметить, что он просто рекордный по меркам нефтегазовой отрасли. Компания показала отличные результаты.

Давайте на посчитаем на практике, используя отчет (18 стр)

Чистую прибыль нужно поделить на количество акций = 776.42 рубля. Как в Аптеке.

Просто получив значение 776.42 не понятно хорошо это или плохо, но можно сказать точно, что если компания направит 100% чистой прибыли на дивиденды, мы получим как акционер 776 рублей на одну акцию.

Имея EPS = 776,42 можно понять, какую доходность компания дает на одну акцию относительно чистой прибыли. Как посчитать?

На текущий день стоимость акции Лукойл =

Именно этот показатель (процентный) нужно сравнивать с отраслевыми компаниями. Не рублевое значение, а процентное. Это к вопросу о том, что компания А заработала 500 млн, а компания Б 100 млн. рублей.

Показатель 12,7% говорит нам, что если компания направит 100% чистой прибыли на дивиденды, то купив акцию по текущей цене, мы получим 12 – ую доходность.

Но далеко не все компании выплачивают 100%, мы должны учитывать, что компании роста могут направлять деньги и на развитие бизнеса, и вот тут в игру вступает в игру второй коэффициент фундаментального анализа, который отвечает за окупаемость инвестиций.

P/E помогает определить, что кроется за абсолютными значениями.

P/E – говорит нам о том, что если компания при текущей прибыли будет направлять 100% чистой прибыли на дивиденды, то… она окупится за столько то лет. Но опять же не всегда следует ориентироваться на дивиденды. Компания может вкладывать прибыль в свое развитие и это также может отразиться с позитивом на ее будущей стоимости.

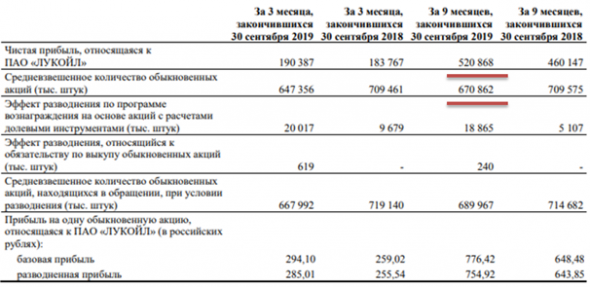

На примере Лукойла можно посчитать P/E. Я считаю, что лучше использовать годовую отчетность, но век больших скоростей и высоких технологий заставляет смотреть еще и квартальную отчетность.

Итак, расчеты для Лукойла (отчет 3 кв. 2019 года)

Капитализация компании = кол во акций * цена 1 акции = 670 862 * 6100 = 4 092 258 200 рублей (не считайте знаки – это триллионы). Капитализация может меняться ежесекундно, поэтому округлим до 4, 100 000 000 рублей

Далее нам потребуется прибыль – 520 868

P/E=4 100 000/520 868= 7.8 (почти 8 лет). В расчете указана капитализация в миллионах, т к прибыль в отчете в миллиардах (просто убраны лишние нули).

P/E сам по себе бесполезен, есть несколько интерпретаций данного показателя, попробую их отобразить на графике:

Можно считать по разному, смотреть P/E по отрасли или по конкретной компании.

В данном случае представлены исторические значения P/E по Лукойлу. Значения округлены, среднее получается порядка 7,7 лет. О чем говорит показатель 6 лет по итогам 3Q2019, о том, что цена компании по меркам среднего значения и в целом P/E России недооценена.

В России P/E исторически имеет значение порядка 8-10 лет, на текущий день по нефтегазовому сектору порядка 11 лет.

Зная среднее значение компании или отрасли мы можем посчитать справедливую стоимость акции.

В данной статье предлагается взять среднее значение по отрасли = 11 лет.

Справедливая стоимость Лукойла = P/E*EPS = 11*776.42=

8540 рублей. Данное значение может показаться завышенным, опять же. Этот результат посчитан относительно данных цифр.

P/E = 11 – это среднее значение по отрасли, можно брать нижние или верхние границы значений по отрасли и будущий EPS по акции.

Все расчеты, разумеется, относительны, и могут отличаться друг от друга подстановкой иных значений как P/E, так и EPS. Потому что есть считать стоимость Лукойла исходя из того того, во что мы вкладываем деньги – в капитал (P/B), что не совсем корректно, получится, что Лукойл торгуется у своих значений. P/B =

1. Стоит отметить, что в расчетах также не учитывалась дивидендная политика компании.

Универсальных расчетов для оценки бизнеса, к сожалению, не существует. Предложен лишь один из вариантов. И даже EPS не является исключением из этого правила, не взирая на то, что он может показать более объективную картинку, чем просто оценка чистой прибыли эмитента.

Спасибо за внимание!

Данная информация не является индивидуальной инвестиционной рекомендацией, а также не учитывает ваш риск-профиль как инвестора.

Как использовать показатель EPS (Прибыль на акцию) – Примеры и Особенности

Как начать торговать на бирже: Инструкции и Примеры, Обучение

Что показывает коэффициент Прибыль на акцию (Earnings per share, EPS) и как его понимать при покупке акций. Как рассчитать размер прибыли на акцию и оценить перспективы.

Прибыль на акцию (Earnings per share, EPS) – один из популярнейших финансовых показателей, которым пользуются при составлении всех типов инвестиционных портфелей.

Прибыль на 1 акцию напрямую коррелирует с инвестиционной привлекательностью, если она растет на дистанции, то акции подходят для инвестирования. Но анализ не сводится к простой оценке пары чисел.

Перед использованием коэффициента желательно разобраться в природе Earnings per share. EPS – простой показатель, но есть несколько неочевидных нюансов.

Что такое EPS (Прибыль на акцию) простыми словами

Earnings per share, EPS – это отношение чистой прибыли компании (она же Earnings или Net income) к количеству обыкновенных акций в обращении. EPS показывает, сколько прибыли за год (или квартал) компания заработала на каждую акцию.

Чтобы исключить влияние привилегированных акций, из прибыли вычитают дивиденды по ним. Как рассчитать прибыль на обыкновенную акцию, показывает формула:

EPS = (Чистая прибыль – Дивиденды по привилегированным акциям) / Количество обыкновенных акций.

EPS применяется и как самостоятельный финансовый показатель, и как базис для других мультипликаторов, например, Price to Earnings (P/E).

Прибыль на акцию простыми словами – это мера инвестиционной привлекательности компании. Чем больше чистой прибыли на 1 бумагу, тем выше вероятность роста ее стоимости.

Помимо наглядности коэффициент ценится за простоту расчета.

Число акций может несколько раз в год поменяться, поэтому удобно использовать для расчета средневзвешенное количество акций в обращении. То есть усреднённое значение с учётом того, сколько месяцев в году каждое количество было в обращении.

В международных стандартах бухучета (МСФО и GAAP) прописана обязанность компаний рассчитывать и включать в отчетность сам EPS и его составляющие. Считать самостоятельно не придётся – дополнительные виды и формулы расчета будет немного ниже, также и сервисы, где можно узнать готовое значение EPS всех компаний, но полезно понимать, из чего складывается коэффициент.

Прибыль на акцию простыми словами – это доля прибыли компании, которая распределяется на каждую акцию.

Обычно EPS считают на основе годовых или квартальных данных. Важно, чтобы и прибыль на акцию компании, и количество акций были за один период.

Что показывает EPS

Сам факт того, что чистая прибыль на акцию велика не говорит о том, что бизнес успешен. На ЕПС влияют:

Если ограничивать анализ только сравнением показателя нескольких компаний, то результат может быть искажен. Например, Apple или Microsoft могут провести сплит в пропорции 3 к 1, число бумаг вырастет втрое, коэффициент уменьшится в 3 раза. Формально по Earnings per Share наблюдается падение, но инвестиционная привлекательность не снизилась.

Также при анализе важна динамика. В моменте прибыль на акцию компании может вырасти из-за удачно сложившихся обстоятельств, но это не является мерой стабильности бизнеса.

Важнее не локальное значение Earnings per share, а характер его роста/падения на дистанции в несколько лет.

Например, у Apple на дистанции в последние 5 лет EPS стабильно растет.

Увеличивается чистая прибыль, а это значит, что дела у бизнеса идут неплохо, скорее всего бумаги будут покупать и их стоимость вырастет.

У Autodesk в моменте значения выше чем у Apple:

Это не значит, что Autodesk не подходит для включения в инвестпортфель, но дает понимание о надежности инвестиций. Apple с этой точки зрения обладает большей надежностью, так как Earnings per Share растет стабильно на многолетней дистанции.

Чтобы понять, развивается ли бизнес, инвесторы стремятся определить размер прибыли на акцию за несколько последовательных лет и сравнивают ее темп роста с другими компаниями из отрасли.

Расчетная формула для определения Earnings per Share

В общем виде формула выглядит так:

В этой зависимости используются следующие обозначения:

В этой зависимости учтены все возможные корректировки. Если нужно определить базовый доход на акцию, то формула упрощается и сводится к:

Дивиденды учитываются при любой методике расчета.

Мультипликатор можно рассчитать, как производное от других финпоказателей. Например, чтобы определить прибыль на акцию нужно цену акции разделить на P/E.

Как анализировать акции по EPS

Ключевое правило при анализе – не сводить оценку инвестиционной привлекательности ценных бумаг к 1-2 мультипликаторам. Нет ни одного финансового показателя, который бы характеризовал работу бизнеса со всех сторон. Именно поэтому при анализе показатели всегда оцениваются комплексно.

Нормативного значения EPS не существует. Важна чистая прибыль на обыкновенную акцию у конкурентов, динамика изменения этого показателя, факторы, повлиявшие на его рост/падение.

Для примера в таблице ниже – сравнение нескольких американских инженерных компаний.

| Компания | P/E | P/S | P/BV | ROE | EPS ttm | EV/EBITDA | Debt/EBITDA | Quick Ratio |

|---|---|---|---|---|---|---|---|---|

| AECOM | 37,69 | 0,70 | 3,35 | -2,40% | 1,70 | 13,60 | 2,91 | 1,10 |

| TopBuild Corp. | 24,89 | 2,22 | 4,51 | 19,50% | 7,71 | 12,00 | 1,69 | 1,50 |

| KBR, Inc. | 69,80 | 0,94 | 3,30 | 4,80% | 0,55 | 12,5 | 3,59 | 1,10 |

| Ameresco, Inc. | 52,86 | 3,08 | 4,90 | 11,60% | 1,19 | 22,4 | 3,30 | 1,40 |

| Sterling Construction Company, Inc. | 13,29 | 0,46 | 2,40 | 19,10% | 1,76 | 4,77 | 3,10 | 0,80 |

При комплексном анализе редко находятся компании, лидирующие по всем показателям. У бизнеса может быть, например, неплохие EPS, ROE, но с точки зрения P/E бумаги окажутся переоцененными.

Краткие комментарии по таблице выше:

Виды коэффициентов

Есть несколько коэффициентов прибыли на акцию. Если ориентироваться на временной фактор, то выделяют:

Если учитывать методы расчета, то бывают:

Частные инвесторы пользуются либо basic, либо diluted версиями финансового показателя.

Примеры расчетов

Чтобы определить размер прибыли на акцию достаточно взять из квартального/годового отчета значение Net Income и разделить его на количество акций. Shares outstanding – открытая информация, доступна в онлайн-сервисах, также данные по акциям размещены на сайтах самих компаний в разделе «Investor Relations». Также в отчетах публикуется значение самого EPS – basic и diluted версии.

Например, в случае с Apple:

По той же схеме рассчитываются значения для любой компании мира.

(27410 – 1,583)/3082,4 = 8,89, как и указано в отчете.

При расчёте EPS нужно обращать внимание на динамику его составляющих – прибыли и количества акций.

В компаниях из одной отрасли такие различия могут быть решающими при принятии решений.

Где можно узнать показатели EPS

На сервисе Morningstar посчитанный EPS находится на странице компании во вкладке Financials. Например, для AT&T: https://www.morningstar.com/stocks/xnys/t/financials. Удобен для отслеживания динамики изменения Earnings per Share по годам. Бесплатно доступна история за последние 5 лет.

Удобно сравнить и проследить динамику коэффициента на скринерах. Они собирают информацию из отчётностей компаний, структурируют её, добавляют фильтры и публикуют. Несколько бесплатных источников:

https://www.tradingview.com/screener/ – Здесь рассчитывается обычная и разводненная версии мультипликатора, есть текущие и прогнозные значения. Премиум доступ не нужен, можно вводить свои значения фильтров.

На https://finviz.com/screener.ashx во вкладке Fundamental есть фильтр «EPS».

Скринер от Yahoo предоставляет информацию по прибыли на акцию https://finance.yahoo.com/screener/new.

Finviz.com. Здесь Earnings per Share доступен в нескольких вариантах – за последние 5 лет, форвардное значение на следующую пятилетку, за прошлый и будущий год, за текущий год. Свои значения фильтров можно задавать только после покупки платного доступа.

Gurufocus.com. Хороший сервис, подходит для полноценного фундаментального анализа, но доступ к полному функционалу платный.

Перечисленного набора достаточно, чтобы закрыть потребности частного инвестора. Другие сервисы есть, но их функционал дублирует то, что предлагают перечисленные выше ресурсы.

Плюсы и минусы, особенности

В преимущества заносят:

Недостатки также есть:

Базовая прибыль на акцию – хороший инструмент, но, как и остальные мультипликаторы, работает только при комплексном анализе. В отрыве от остальных финансовых показателей Earnings per Share использовать не стоит.

Заключение

Прибыль на акцию является важнейшим оценочным показателем для инвесторов и финансистов. EPS даёт понимание того, сколько инвестор заработал на каждой акции. Есть несколько разновидностей EPS в зависимости от целей расчёта. Рекомендованных значений нет, так как EPS выражается в деньгах.

Рост прибыли на акцию может быть вызван выкупом собственных акций (buyback). При резких изменениях показателя стоит проверить, причина в прибыли или в количестве акций. Для полной и глубокой оценки нужно дополнительно рассчитать коэффициенты финансовой устойчивости, рентабельности активов и капитала, проверить ликвидность и риски банкротства компании.

Если рассматривать вопрос, что такое EPS с позиции рядового инвестора, то это простейший способ определить инвестиционную привлекательность ценных бумаг. Если на многолетней дистанции показатель растет, то и цена акций с большой долей вероятности будет расти.

При этом EPS не подходит для прямого сопоставления компаний, он зависит в том числе от количества выпущенных акций, а этот показатель индивидуален для каждой компании.

В целом, рекомендации по работе с EPS сводятся к тому, что мультипликатор нужно оценивать в динамике и обязательно выполнять анализ по нескольким показателям. Если соблюдать эти правила, то вероятность собрать жизнеспособный инвестпортфель существенно повысится.