что означает рост дебиторской задолженности в балансе

Дебиторская задолженность в налоговом учете: порядок признания и списания

Дебиторская задолженность: понятие и виды

При предоставлении контрагентам займов и продаже товаров с отсрочкой платежа у организации образуется так называемая дебиторская задолженность.

Дебиторская задолженность – это денежная сумма, которую налогоплательщику задолжали другие коммерческие организации, ИП, учреждения, банки, а в некоторых случаях и государство (например, при переплате налогов и страховых взносов). Также под этим термином часто понимают и совокупность имущественных требований налогоплательщика к своим непосредственным контрагентам и любым третьим лицам, являющимся его должниками.

Дебиторскую задолженность принято подразделять на:

В зависимости от возможности списания просроченная дебиторская задолженность подразделяется на сомнительную и безнадежную.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Дебиторская задолженность – это денежная сумма, которую налогоплательщику задолжали другие коммерческие организации, ИП, учреждения, банки, а в некоторых случаях и государство.

2. Дебиторскую задолженность принято подразделять на просроченную и непросроченную, срок погашения которой еще не наступил.

3. В зависимости от возможности списания просроченная дебиторская задолженность подразделяется на сомнительную и безнадежную.

4. Безнадежные долги списываются за счет суммы созданного резерва, а если величины резерва недостаточно, то полученная разница (убыток) подлежит включению в состав внереализационных расходов.

5. Списание долга само по себе нельзя рассматривать в качестве аннулирования задолженности. Эта задолженность отражается на балансе в течение 5 лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

Сомнительной признается задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров, выполнением работ, оказанием услуг, если она не обеспечена залогом, поручительством или банковской гарантией, но по ней еще не истек срок исковой давности (п. 1 ст. 266 НК РФ). По сомнительной задолженности организации праве создавать специальные резервы за счет своей прибыли, включая соответствующие отчисления в состав внереализационных расходов на последнее число отчетного периода. Именно за счет этого резерва будет в дальнейшем происходить покрытие долгов, которые организация не сможет вернуть со своих должников.

Сумма создаваемого резерва по сомнительным долгам не может превышать 10% от выручки за указанный налоговый период либо 10% от выручки за прошедший год (п. 4 ст. 266 НК РФ). Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от платежеспособности должника.

Резерв по сомнительным долгам используется организацией исключительно на покрытие убытков от безнадежных долгов, которыми признаются нереальные к взысканию долги перед налогоплательщиком, вернуть которые даже в судебном порядке не представляется возможным.

Безнадежную задолженность, которая превышает величину резерва по сомнительным долгам, налогоплательщики вправе списать, уменьшив тем самым налогооблагаемую прибыль и, как следствие, налог к уплате. Напомним, под списанием здесь понимается операция по отнесению/включению безнадежных долгов в состав внереализационных расходов организации (пп. 2 п. 2 ст. 265 НК РФ).

Какую задолженность можно списать

Говоря о задолженности, подлежащей списанию, в первую очередь имеют в виду те долги, по которым истекли сроки исковой давности и налогоплательщик утратил возможность их вернуть в судебном порядке.

Напомним, общий срок исковой давности составляет три года (ст. 196 ГК РФ). Течение этого срока начинается со дня, когда лицо узнало или должно было узнать о нарушении своего права, а по обязательствам с определенным сроком исполнения – с момента окончания срока исполнения (ст. 200 ГК РФ).

Если у организации есть какие-либо из перечисленных долгов, она может их списать, проведя инвентаризацию и издав приказ о ликвидации задолженности. При этом стоит учитывать особенности применения каждого из указанного выше основания признания задолженности безнадежной.

К примеру, сам по себе факт банкротства должника и завершение в его отношении конкурсного производства не позволяет признать его долг безнадежным и списать его в состав расходов при расчете налога на прибыль. В настоящее время налоговики выступают категорически против списания долгов фактически ликвидированных контрагентов, сведения о которых еще присутствуют в ЕГРЮЛ.

В письме Минфина от 18.03.2019 № 03-03-06/1/17813 отмечается, что датой признания дебиторской задолженности безнадежной по основанию ликвидации организации-банкрота является дата исключения такой организации из ЕГРЮЛ. Только после исключения должника из реестра налогоплательщик получает возможность списания такой задолженности в расходы.

В то же самое время исключение ИП из ЕГРИП не является законным основанием для признания его дебиторской задолженности безнадежной ко взысканию. Дело в том, что ИП как физлицо отвечает по своим обязательствам всем принадлежащим ему имуществом (ст. 24 ГК РФ).

Поэтому после прекращения гражданином деятельности в качестве ИП он продолжает нести перед организацией имущественную ответственность по своим обязательствам. И долги такого физлица можно списать в расходы только после признания его банкротом и освобождения от дальнейшего исполнения требований кредиторов (письмо Минфина от 16.09.2015 № 03-03-06/53157).

Обязательные условия для списания безнадежной задолженности

Списанию долга должна предшествовать инвентаризация сомнительных долгов, в рамках которой организация проверяет наличие безнадежных долгов. Такая инвентаризация может проводиться регулярно в конце каждого отчетного периода.

Инвентаризация проводится на основании приказа или распоряжения руководителя организации. По ее итогам оформляется акт инвентаризации по форме № ИНВ-17 (утв. постановлением Госкомстата РФ от 18.08.98 № 88) и справка к данному акту, в которой отражаются суммы выявленных долгов с указанием должников и подтверждающих первичных документов.

В случае утраты таких документов организация должна их восстановить. Восстановление первичных документов может осуществляться как в рамках инвентаризации, так и в соответствии с отдельным порядком, установленным руководителем организации (письмо Минфина от 13.11. 2020 № 02-07-10/99509).

Проведя инвентаризацию и обнаружив по ее итогам долги с истекшими сроками исковой давности и иную безнадежную задолженность, руководитель организации издает приказ о списании такой дебиторской задолженности.

Списание дебиторской задолженности в налоговом учете

Безнадежные долги списываются за счет суммы созданного резерва, а если величины резерва недостаточно, то полученная разница (убыток) подлежит включению в состав внереализационных расходов организации (абз. 2 п. 5 ст. 266 НК РФ). У некоммерческих организаций безнадежные долги относятся на увеличение расходов.

При наличии нескольких таких оснований задолженность списывается в том периоде, в котором имело место первое по времени возникновения основание для признания ее безнадежной (письмо Минфина от 22.06.2011 № 03-03-06/1/373).

Что касается налоговой отчетности, то списанные долги отражаются в Приложении № 2 к Листу 02 налоговой декларации по налогу на прибыль, утв. приказом ФНС от 23.09.2019 № ММВ-7-3/475@.

Анализ дебиторской и кредиторской задолженности (нюансы)

Как поэтапно провести анализ задолженности дебиторов и кредиторов?

Анализ дебиторской и кредиторской задолженности требует тщательнейшего подхода, поэтому финансисты для его проведения разрабатывают стратегический план. Этот план является универсальным и помогает всесторонне изучить влияние текущего состояния долгов компании и ее контрагентов на ее финансовую стабильность.

Для проведения анализа дебиторской и кредиторской задолженности необходимо придерживаться подробного плана, основные элементы которого:

На этом этапе особо важно определить, каков удельный вес долгосрочных долгов дебиторов и как менялся их объем. Увеличение этого показателя негативно влияет на финустойчивость предприятия из-за того, что из оборота изымаются денежные ресурсы на более длительный срок.

Для проведения анализа дебиторской и кредиторской задолженности с целью установления баланса составляется таблица, в одной части которой отображается пассивное сальдо (когда сумма долга перед кредиторами выше, чем должны покупатели) на конец и начало года, а также выводится размер произошедших изменений. В другой части таблицы высчитывается активное сальдо, демонстрирующее, насколько долги дебиторов больше, чем кредиторская задолженность.

Ликвидность дебиторской задолженности: разбираем по полочкам

Работая с дебиторской задолженностью, компании стремятся достичь оптимального уровня ее ликвидности. В этой статье мы расскажем, как оценить соответствие степени ликвидности другим финансовым показателям бизнеса и как ее повысить, сохранив размер «дебиторки».

Дебиторская задолженность (далее в статье ДЗ) — это долги юрлиц и физлиц предприятию. Чем быстрее можно добиться их погашения, тем она более ликвидна.

Обычно должны покупатели и поставщики, реже — сотрудники, которые получили деньги из бюджета компании, или государственные институты (например, налоговая), которым предприятие по какой-то причине переплатило и теперь имеет право вернуть лишнее.

Контрагенты могут задолжать как деньги, так и товары или услуги. Так, если организация перевела поставщику аванс за следующую партию, в балансе будет ДЗ, пока товары не поступят и не будут приняты на склад.

В бухучете ДЗ — это актив, часть прибыли, которой можно будет распоряжаться, только когда она превратится в деньги на счету предприятия. Поэтому от ликвидности и качества «дебиторки» зависит платежеспособность и финансовая устойчивость фирмы. При этом чересчур высокая ликвидность может говорить о том, что, предпочитая получать оплату как можно скорее, компания упускает сегмент крупного бизнеса и теряет из-за этого в прибыли.

Размер задолженности также должен быть оптимальным. Нулевая или небольшая задолженность говорит о том, что деньги просто лежат на балансе. Большой размер долгов дебиторов при недостатке денежных средств на счетах создает трудности в функционировании предприятия: нечем платить сотрудникам и поставщикам.

Как образуется задолженность

Вариантов возникновения много, приводим самые распространенные.

Со стороны контрагентов:

Со стороны госструктур:

Со стороны сотрудников и участников предприятия:

Как посчитать ликвидность

Ликвидность ДЗ можно оценить с помощью коэффициента ее оборачиваемости или с помощью периода ее оборота.

1. Коэффициент считают как отношение выручки к «дебиторке» за период времени:

То есть расчет по балансу будет выглядеть так:

Коб.дз = 2110 / (1230 на начало периода 1230 на конец периода) х 0,5

2. Период оборота равен ДЗ на конец периода, умноженной на количество дней расчетного периода и деленной на доход:

Поб.дз = ДЗкп х П / ДР,

То есть расчет по балансу будет выглядеть так:

Если компания много продает по предоплате и/или оплате в момент отгрузки товара, то показатели стоит считать на основе выручки, полученной только от продаж с отсрочкой платежа.

Но даже при таком уточнении оценка только на основе бухучета может не отразить реальную ситуацию: там не отображается ни снижение платежеспособности поставщиков, ни истечение сроков давности по истребованию задолженностей. В результате в ДЗ включаются не только те долги, которые вероятно получится вернуть, но и те, которые, скорее всего, придется списать. Поэтому качество дебиторской задолженности обычно оценивают вручную, потом на основе этой оценки отнимают из общей суммы просроченные, сомнительные и безнадежные долги и только после этого считают коэффициент оборачиваемости и/или период оборота.

Оценка качества задолженности

Основные параметры, на основе которых можно структурировать ДЗ, чтобы оценить ее качество — это нормальность/просроченность, «возраст», риски невозврата и срок погашения. По этим признакам она делится на следующие типы.

По отношению к сроку погашения:

Более мелкое деление помогает оценить риски невозврата: чем дольше дебитор задерживает оплату, тем меньше шансов, что он погасит долг. Срок исковой давности по взысканию просроченной задолженности ограничен, составляет три года (ст. 196 ГК РФ). Отсчет начинается с даты, когда организация узнала о неуплате (например, день, следующий за днем платежа по договору.

Если задолженность регулируется договором, в котором не указан срок возврата, то срок давности надо начинать отсчитывать через 30 дней после предъявления требования вернуть долг, и при этом он не должен быть больше 10 лет с момента возникновения долга (п. 2 ст. 200 ГК РФ).

По вероятности возврата:

По величине срока погашения:

Степень ликвидности также можно оценить не только по формуле, но и с помощью ручной группировки:

Для тех составляющих дебиторской задолженности, которые в силу специфики деятельности предприятия имеют достаточно большой размер, можно создать отдельные строки в балансе, чтобы он показывал более полную картину финансового состояния бизнеса. Также отражение категоризации в отчетности требуется при ведении учета по МСФО.

По умолчанию статья в балансе единая для всей ДЗ («Торговая и прочая дебиторская задолженность»), но или в раскрытии по «дебиторке», или в раскрытии по управлению финансовыми рисками надо разделить финансовую и нефинансовую задолженность (обычно платежи поставщикам за еще не полученный товар)

Как анализировать

Нормы итоговых показателей, полученных на основе скорректированного размера ДЗ варьируются, зависят от отрасли. Чтобы оценить адекватность уровня ликвидности ДЗ и ее размера для конкретной организации, нужно смотреть на них в динамике и сопоставлять с другими показателями этого же предприятия:

Так рост «дебиторки» должен быть связан с ростом сбыта и коррелировать с ростом кредиторской задолженности. Чтобы не возникало кассовых разрывов, ликвидность и объем ДЗ должны быть сопоставимы с ликвидностью и объемом КЗ, и объем «дебиторки» также не должен быть занимать слишком большую долю в текущих активах.

Финансовую эффективность можно оценить, сопоставив прибыль, которую приносит дебиторская задолженность, с суммой, которую организация на ней теряет (из-за инфляции, безнадежных долгов, процентов по кредитам, которые пришлось взять, и т.д.).

Как повысить качество и ликвидность

В целом управление дебиторской задолженностью должно приводить к достижению ее оптимального размера и оптимальной ликвидности, но обычно встречается ситуация, когда стремятся повысить ликвидность, сохранив объем.

Действовать можно по нескольким фронтам:

Как можно работать с рисками

1.Прописать в договоре

2. Создать резервный фонд на сумму сомнительных долгов;

Как получать платежи в срок и возвращать сомнительные долги

Регулярно анализируйте и ранжируйте дебиторов (можно методом ABC-анализа), работайте с долговыми реестрами, ищите причины появления просрочек, признаки добросовестных и недобросовестных контрагентов.

Оперативно меняйте условия работы с контрагентами в зависимости от того, как они соблюдаются условия оплаты: прекращайте кредитовать должников или переходить с ними на вексельную форму расчетов, увеличивайте размер кредита добросовестным плательщикам;

Корректируйте кредитную политику компании, когда это становится необходимым и обновляйте критерии оценки надежности контрагентов, а также инструкции по работе с «дебиторкой».

Антикризисный анализ дебиторской и кредиторской задолженности

Во время финансового кризиса анализ и регулировка задолженностей приобретают огромное значение. Увеличение дебиторской задолженности и ее рост могут привести к оттоку свободных денег и понижению платежеспособности учреждения, а увеличение кредиторской задолженности повлечет за собой риски невыполнения обязательств перед поставщиками, работниками и государством. В статье подробно описаны инструменты, предназначенные для анализа и контроля задолженности.

Рассматривая задолженности государственных организаций необходимо учитывать обновления ФСБУ (федеральных стандартов бух. учета) для учреждений бюджетной области «Аренда» (используется с начала 2018 года) и «Долгосрочные договоры» (применяется с 2020 года), которые внесли значительные поправки в порядок отображения показателей задолженностей на счетах бух. учета и в отчетности гос. учреждений.

Для начала разберем понятия и главные типы задолженностей, особенности формирования данных показателей в соответствии с ФСБУ муниципальных финансов.

Дебиторская задолженность

Ее сальдо показывает, сколько денег организации должны контрагенты (их еще называют дебиторы). Ключевые типы этой задолженности:

Появляется, когда организация предоставляет услуги или реализует продукцию с отсрочкой оплаты.

При рассмотрении задолженности необходимо учитывать характерные черты отображения в учетах (бюджетном и бухгалтерском) показателей задолженности: по договорам аренды и долгосрочным договором подряда, предоставления услуг, срок которых составляет более года, на момент подписания договора на счетах учета задолженности показывается полная стоимость договора. Далее, в процессе выполнения договора, задолженность в размере полной цены долгосрочного договора уменьшается платежами.

Так, значительная часть задолженности организации, отображенной на счетах 205.00 «Расчеты по доходам», может являться долгосрочной, следовательно быстро попросить у дебиторов и превратить в деньги всю сумму задолженности по сведениям бух. учета гос. учреждения нельзя. ФСБУ «Представление бухгалтерской (финансовой) отчетности» и установленные виды отчетности предусматривают раскрытие показателей по долгосрочной и просроченной задолженности.

Во время кризиса начальство сначала должно посмотреть на просроченную дебиторскую задолженность по доходам и добиваться исполнения обязательств от дебиторов.

2. По расходам (авансы для поставщиков).

Появляется, если организация является покупателем чего-либо и осуществляет предоплату (частичную либо полную) покупаемых ценностей.

Для муниципальных организаций величина авансов, которые платятся поставщикам, ограничена законом о гос. закупках и иными нормативными актами.

В части управления величиной задолженности по затратам начальству необходимо контролировать, чтобы поставщики вовремя исполняли контракты о поставке продукции или предоставлении услуг.

3. По предоставленным ссудам.

Появляется, если бюджетный кредит предоставлен иным бюджетам российской системы, юридическим лицам (помимо гос. учреждений), другим странам и юридическим лицам, по различным предоставленным заимствованиям, и государственным гарантиям.

4. Задолженность подотчетных лиц и иная дебиторская задолженность.

Мероприятия по антикризисному управлению прочими типами дебиторской задолженности необходимо планировать, опираясь на относительную величину задолженности и время, за которое ее необходимо погасить. К примеру, размеры задолженности подотчетных лиц чаще всего небольшие, поэтому антикризисные меры не окажут значительного воздействия.

Кредиторская задолженность

Сальдо этого типа задолженности показывает, сколько организация обязана выплатить контрагентам. Другими словами, представляет из себя денежную оценку невыполненных обязательств.

Главные типы задолженности:

1. По доходам (авансы от покупателей).

Появляется, когда организация предоставляет услуги или реализует ценности по предоплате.

Рассматривая задолженность, обязательно учитывайте характерные черты отображения в отчетах, договорах аренды и долгосрочных договоров подряда, предоставления услуг: с начала 2018 года по договорам аренды, а с текущего года по длительным договорам подряда, срок которых составляет более года, на время подписания договора на счетах учета задолженности показывается полная цена договора. Далее, в процессе выполнения договора, данная задолженность, составляющая полную цену долгосрочного договора погашается постепенными платежами.

Так, по арендным договорам, по которым организация является арендодателем, и длительным договором подряда (помимо строительного), предоставления услуг, по которым учреждение выступает в роли подрядчика, показатели кредиторской задолженности по доходам не составляются. Задолженность по доходам возможна только по краткосрочным договорам и длительным договорам строительного подряда.

В части управления величиной кредиторской задолженности по доходам начальство должно контролировать, чтобы договоры выполнялись вовремя.

2. Принятые обязательства (задолженность перед контрагентами).

Появляется, когда организация приобретает что-либо с отсрочкой оплаты. Задолженность перед работниками появляется при начислении зарплаты и погашается тогда, когда ее выплачивают.

Начиная с 2018 года по арендным договорам, по которым организация является арендатором, на момент подписания договора на счетах учета задолженности показывается полная сумма платежей за все время договора. Далее, в процессе выполнения договора, задолженность погашается постепенными платежами, перечисляемыми арендодателю.

Так, некоторая часть задолженности организации, отображенная на счетах 302.00 «Расчеты по принятым обязательствам», может причисляться к долгосрочной. Следовательно, не всю сумму задолженности по сведениям бух. учета предприятия необходимо выплатить кредиторам в кратчайшие сроки. ФСБУ «Представление бухгалтерской (финансовой) отчетности» и актуальные формы отчетности предполагают раскрытие показателей по долгосрочной либо просроченной задолженности.

Характерные черты анализа задолженностей в бюджетных организациях

Для рассмотрения и контроля всех видов задолженностей в муниципальных организациях можно применять регламентированную бухгалтерскую отчетность либо бухгалтерские оборотные ведомости, составляемые по сведениям на счетах бухгалтерского и бюджетного учета. При этом необходимо понимать, что когда в действие вступают ФСБУ «Аренда» и «Долгосрочные договоры», показатели задолженностей составляются для разных договоров по-разному:

по договорам операционной аренды – в сумме предстоящих арендных взносов до окончания срока применения имущества (п. 20,24 ФСБУ «Аренда»);

по договорам финансовой (неоперационной) аренды – в сумме дисконтированной цены арендных платежей (п. 18,22 ФСБУ «Аренда»);

по долгосрочным договорам строительного подряда – в сумме исполненной части обязательств по договору, рассчитываемой на окончание каждого отчетного периода (п. 6 ФСБУ «Долгосрочные договоры»);

по прочим долгосрочным договорам подряда, предоставления услуг – в сумме доходов от реализации до конца периода действия долгосрочного договора (п. 11 ФСБУ «Долгосрочные договоры»)

по иным договорам – как и ранее, в сумме реализованных (приобретаемых) товаров, услуг, работ, за вычетом части, оплаченной до этого.

По данной причине сведения бухгалтерского и бюджетного учета намного труднее использовать для осуществления оперативного управления. Из информации бух. учета довольно трудно получить суммы действительной задолженности дебиторов к оплате на сегодняшнюю дату и нельзя получить сведения о просроченной задолженности.

Во время кризиса, чтобы регулировать и рассматривать задолженности требуются оперативные инструменты, при помощи которых можно быстро получать требуемые управленческие сведения. В приложении «1С:Бухгалтерия государственного учреждения 8» ред. 2 имеются инструменты, идеально подходящие для управленческих целей и намного более удобные, нежели сведения учетов:

инструменты планирования и регулирования выполнения договоров с контрагентами;

инструменты рассмотрения задолженностей по периодам погашения и анализа просроченной задолженности.

Обратите внимание, что этими возможностями можно воспользоваться исключительно в ПРОФ версии. Если вы пользуетесь базовой версией приложения, у вас не будет данных опций.

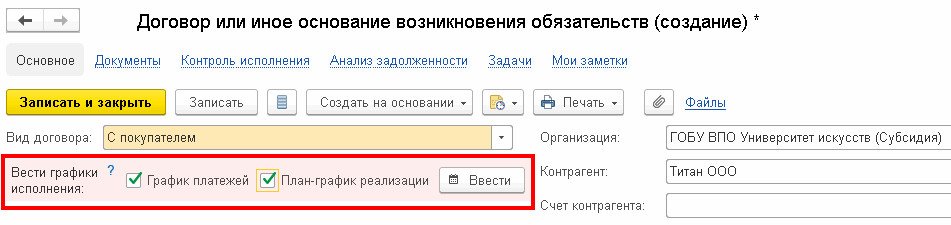

Планирование и контроль выполнения договоров с дебиторами и кредиторами

Тип договора

Доступно ведение графиков

С поставщиком

График платежей

План-график закупок

С покупателем

(в т.ч. субсидии на государственное, муниципальное задание)

График платежей

План-график реализации

Предоставленный кредит (заем)

Полученный кредит

Не обязательно вести обе разновидности графиков по абсолютно каждому договору. К примеру, по договору с поставщиком, продукции, работ либо услуг получится оформлять лишь график платежей или исключительно план-график закупок.

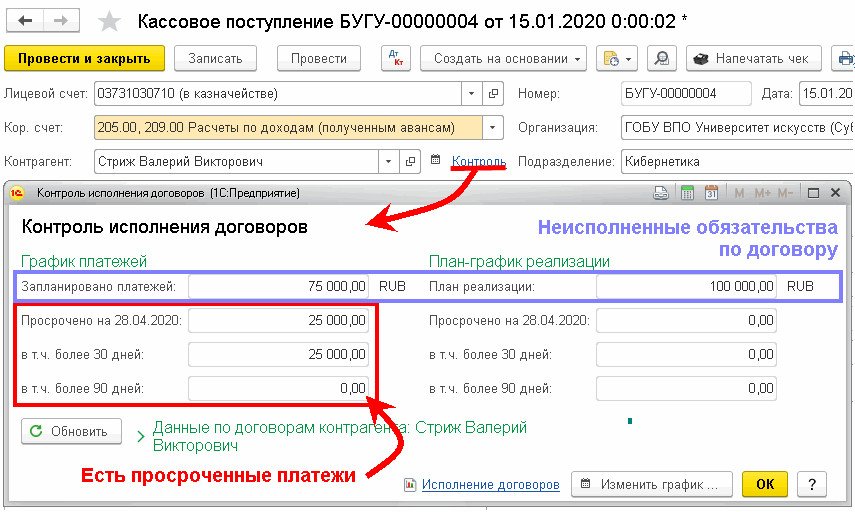

Чтобы осуществлять план-фактный анализ графиков выполнения договора существует отчет «Контроль исполнения договоров». Его можно составлять из карточки договора, перейдя по гиперссылке «Контроль исполнения». Отчет представляет из себя оборотную ведомость, включающую в себя следующие показатели: «Не оплачено» (график платежей) и «Не исполнено» (план-график реализации/закупок) на начало и окончание срока.

Для осуществления экспресс-анализа ключевых показателей выполнения договора на данный момент существует специальная форма. Открыть ее достаточно просто, для этого перейдите по гиперссылке «Контроль», находясь в карточке договора либо из документов по составлению подсчетов по этому договору (контрагенту):

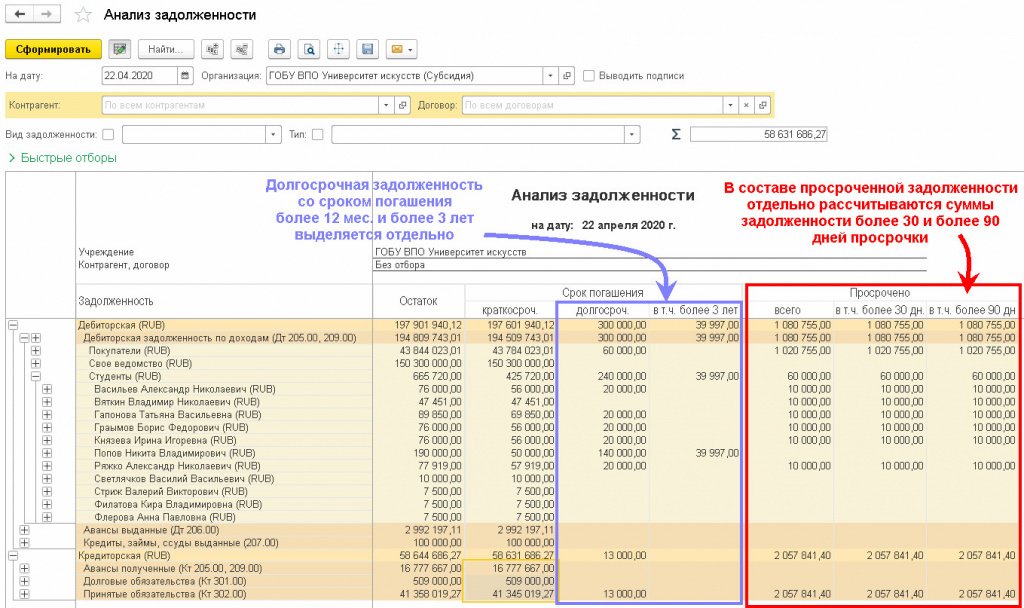

Анализ и контроль задолженностей

Чтобы осуществлять анализ и контроль задолженностей в программе можно применить отчет «Анализ задолженности», который может составляться не только по всей задолженности, но и по каждому контрагенту либо договору.

Остатки задолженностей на счетах бух. учета, составленных, основываясь на график платежей и планов-графиков реализации по договорам с контрагентами подразделяются по периоду погашения на несколько разновидностей:

просроченная (всего, в т.ч. более месяца, в т.ч. более трех месяцев) – плановый период просрочен;

краткосрочная – плановый период в течение года после даты анализа;

В отчете имеются отборы по контрагентам, договорам и разновидностям задолженностей:

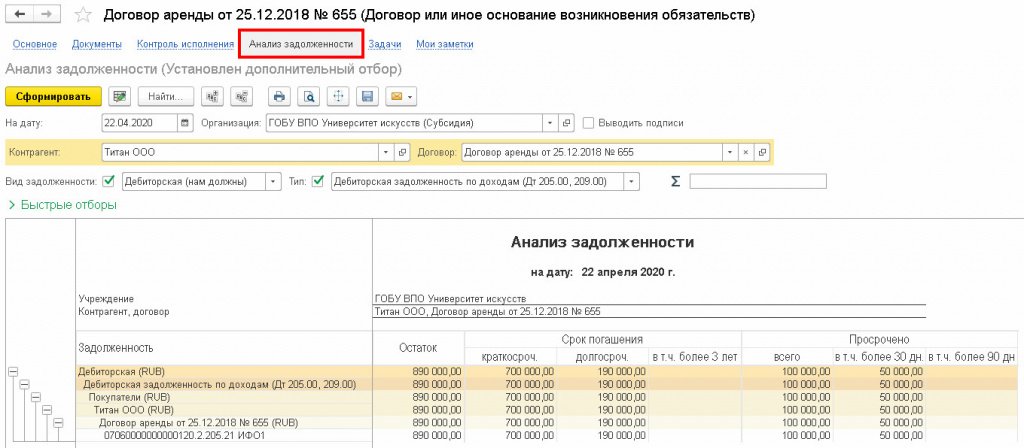

Для осуществления анализа задолженности по какому-либо договору с дебитором отчет «Анализ задолженности» довольно просто составлять, находясь в самой карточке договора.

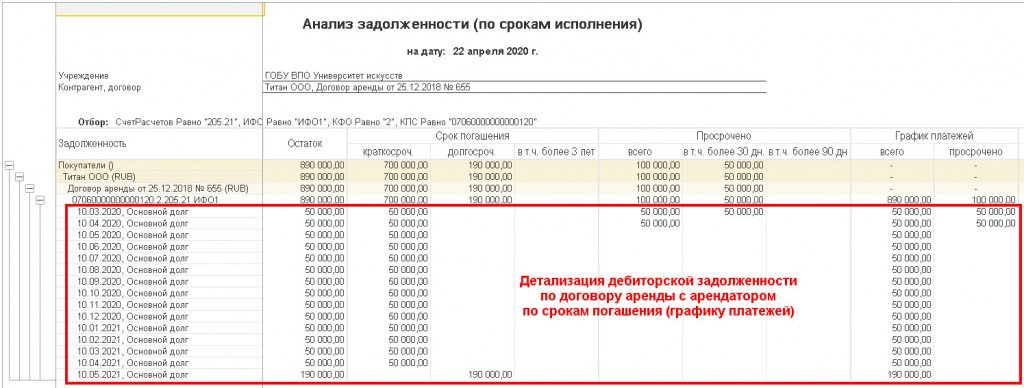

К примеру, из карточки договора с контрагентом ООО «Титан» по сдаче имущества организации в аренду с ежемесячными платежами, составляющими 50 тысяч рублей можно увидеть такую картину:

Остаток дебиторской задолженности по счету 205.21 составляет 890 тысяч рублей. Данный остаток представляет из себя сумму арендных платежей, которую обязан оплатить арендатор ООО «Титан» до окончания периода действия договора (ФСБУ «Аренда»).

Краткосрочная задолженность 700 тысяч рублей включает: 600 000 руб. (12 мес.* 50 тысяч рублей/мес.) арендных платежей, которые арендатор должен оплатить в течение года с даты анализа 22.04.2020, а также 100 тысяч рублей просроченной задолженности, по которой период оплаты на 22.04.2020 истек.

В графе «Просрочено» приведена общая сумма просроченной задолженности в соответствии с графиком платежей 100 тысяч рублей, при этом платеж 50 тысяч рублей просрочен более, чем на один месяц.

Как начать анализ в «1С:Бухгалтерии государственного учреждения 8»

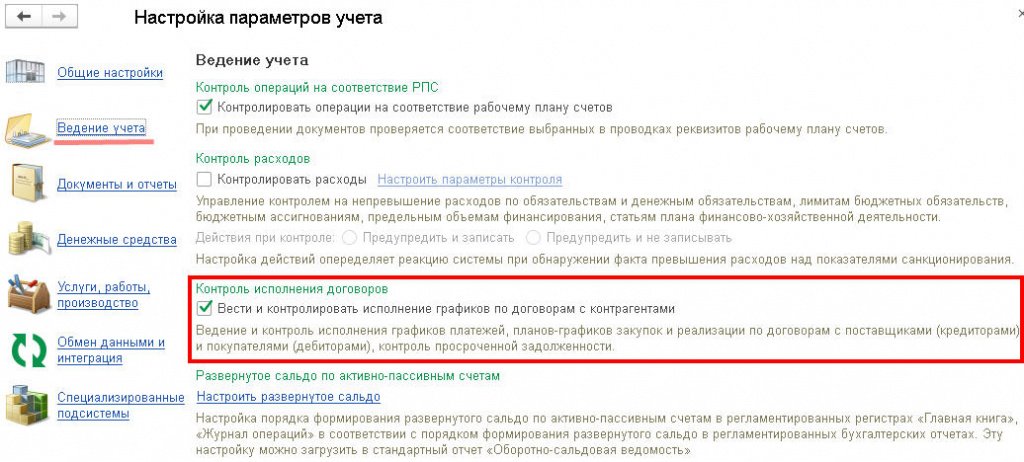

Описанные в этой статье опциональные возможности подключаются в настройках характеристик ведения учета (в категории Администрирование – Настройка параметров учета – Ведение учета) при помощи флага Вести и контролировать исполнение графиков по договорам с контрагентами.

Следует отметить, что начать вести графики по договорам с контрагентами можно «плавно», не привязываясь к датам отчета и не определяя какую-либо «единую дату начала ведения графиков» для каждого договора.

К примеру, 28 апреля текущего года было принято решение начать ведение графика платежей по одному арендному договору (в данном случае организация играет роль арендодателя). Алгоритм действий в таком случае состоит из следующих этапов: