Что такое репликация акции

Репликация индекса Московской биржи дивидендными бумагами

Существует два типа инвестирования в акции – это активная и пассивная стратегия. Различия между двумя подходами обуславливаются отношением к гипотезе об эффективном рынке, которую сформулировал нобелевский лауреат по экономике Ю. Фама. Согласно теории эффективного рынка все акции справедливо оценены, поскольку включают всю доступную информацию.

Пассивные инвесторы, основываясь на теории эффективного рынка, считают, что в акциях относительно рынка отсутствует премия. Поэтому рынок обогнать нельзя, можно только следовать в его фарватере.

Активные инвесторы уверены, что премия к рынку существует, что рынок неэффективен и потому можно найти перекупленные и перепроданные акции. К сожалению, среди активных инвесторов 90% теряют свои деньги. Это обуславливаются и высокими комиссионными издержками, и ошибками в прогнозах.

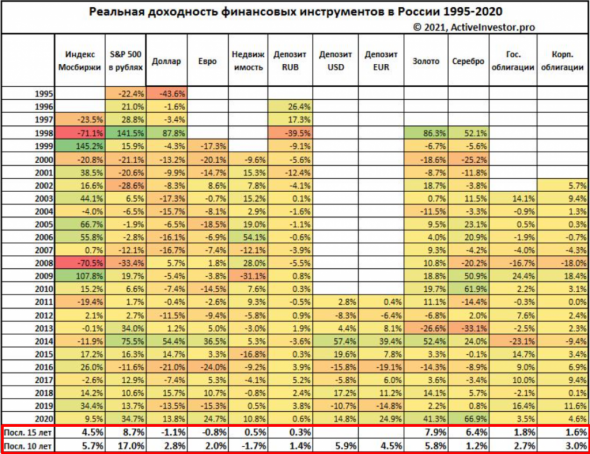

Пассивные инвесторы играют «в долгую», основываясь на том, что индексы в долгосрочном периоде будут расти. Эта вера базируется на том, что уже двести лет фондовый рынок растет. Рост фондового рынка поддерживают многие факторы, например, развитие экономики, инфляция, рост денежной базы. Допустим, если купить индекс S&P500 и продать его через 20 лет, то у вас не будет ни одной убыточной сделки.

Анализируя статистку, активные фонды в долгосрочном периоде не могут обогнать индексы, это происходит как в России, так и зарубежном.

В России самый известный индекс – МосБиржи (iMOEX). Посмотреть описание можно на официальном сайте биржи [2]. В настоящее время в индекс входит 39 акций. Индекс строится так, чтобы отражать динамику капитализации рынка.

При всех плюсах инвестирования в индекс, есть и недостатки – в индексе есть компании, которые дешевеют и не платят дивидендов. Исторически инвестирование в индекс показывает лучшую доходность, однако для полного копирования индекса может потребоваться крупная сумма денег. Возможно мы не хотим иметь в портфели некоторые акции из индекса, но хотим, чтобы наш портфель был хорошо с коррелирован с индексом, для этого подберем веса акций в нашем портфеле, так чтобы среднеквадратичная ошибка с индексом Московской биржи была минимальной.

У данной задачи есть аналитическое решение в матричном виде:

где b – весовые коэффициенты;

Х – матрица стоимости акций;

Y – вектор значений индекса Московской биржи.

Рассмотрим пакет акций входящий в индекс Московской бирже и выплачивающий хорошие дивиденды.

Предполагаемый пакет акций

ETF фонды и способы репликации

Способ репликации — это процесс для управления пассивными фондами. К ним относится ETF, который копирует определенный индекс, или другие активы.

ETF фонды торгуются на фондовой бирже, и управляются пассивно. Что это значит? Задача такого фонда воспроизвести цены на активы согласно индексу. Таким образом, доходность ETF равна доходности того индекса, что лежит в его основе.

Основные характеристики такого фонда:

Одним из преимуществ ETF является возможность собрать инвестиционный портфель по умеренной цене. Еще один плюс — это экономия времени при сборе портфеля. Фонды ETF открывают доступ к иностранным биржам, позволяя легко и быстро вложить деньги в определенный рынок.

Физический способ репликации

Есть несколько способов воспроизводить индексы в пассивно управляемых фондах. Это физическая и синтетическая репликация. Рассмотрим способ физической репликации индекса, вот три ее характеристики:

Чтобы не возникало проблем с ограничением физической репликации, фонд старается не покупать более 20% акций одной компании. Чтобы избежать такой ситуации, фонд может купить похожие активы.

Синтетический способ репликации

Если фонд проводит воспроизведение индексов через производные инструменты, то такой способ называется синтетическая репликация.

Этот способ считается более рискованным. В случае физической репликации при банкротстве фонда обязательства перед инвесторами покрываются существующими активами.

Синтетическая репликация etf это обмен активами в определенный период времени. То есть фонд предлагает доход от тех активов, которыми, по сути, он не владеет. Но прибыль от них ему доступна согласно договору с третьей стороной.

Преимуществом синтетической репликации стало снижение расходов на обслуживание. При физической — расходы повышаются за счет хранения и защиты, например золота.

Разновидности фондов ETF

Фонды ETF являются доступным и понятным инструментом для инвестирования. Такие фонды могут инвестировать в акции, или предоставляют динамику цен на основные сырьевые ресурсы.

Первоначально ETF задумывались как пассивно управляемые. Но уже появились и активные ETF. По каким характеристикам выбирать фонд:

У каждого вида есть свои плюсы и недостатки. Например, у активных фондов размер комиссии больше, чем у пассивных. Фонды с кредитным плечом стремятся к увеличению базового индекса в пропорции 2:1 или даже 3:1. За счет заемных средств прибыль при росте индексов увеличивается. Но при падении повышаются и потери. Фьючерсы подходят для коротких инвестиций.

Почему стоит инвестировать в ETF

Обычному инвестору, который не располагает огромными суммами, трудно собрать диверсифицированный портфель. Но покупка нескольких ETF позволит решить эту проблему.

Как работает фонд ETF:

Активами могут выступать не только акции, но и еврооблигации, а также золото.

Некоторые ETF реплицируют индексы, покупая фьючерсы. Это способ синтетической репликации. Другие покупают сам базовый актив — физическая репликация.

Покупая ETF, не нужно самостоятельно искать и изучать перспективные для инвестирования компании. Фонд уже проанализировал рынок, и сделал это. Таким образом, можно быстро и качественно собрать инвестиционный портфель, добавив туда бумаги данного фонда. Выбирать можно только перспективную с точки зрения инвестора отрасль. Из-за отсутствия расходов на управление, годовая комиссия в ETF довольно низкая.

К минусам можно отнести следующие факторы:

Совет для новичков: не путать ETF и ETN. ETN — это выпущенные банком биржевые долговые бумаги. Они являются необеспеченными, и потому рискованными.

Интерес к инвестициям привел к развитию биржевых инструментов. Простые и прозрачные ETF фонды становятся активными, применяют различные виды репликации, используют маржинальность. Перед покупкой следует провести анализ фонда, сведя риски к минимуму.

Активное управление портфелем проигрывает на дистанции пассивному — ФАКТ! Почему не взять лучшее из обоих миров?

У нас на рынке доступны различные фонды — VTBX, SBMX и т.д. они занимаются реинвестированием и слежением за индексом Мосбиржи, всё логично, 0.5% комиссии, ошибка слежения незначительная.

Я редко вижу примеры того, как люди вручную реплицируют индекс у себя в портфеле. Нам известен вес каждого из 44х компонентов IMOEX, мы запросто можем купить 14% Газпрома, 11% Сбербанка и 10% Лукойла, это не бином Ньютона.

Однако в отличие от биржевого фонда который тупо следит и реинвестирует дивиденды, взяв на себя ручное управление репликацией, мы можем используя дивиденды внутри портфеля балансировать и уводить доли тех или иных компаний в сторону, теоретически повышая эффективность относительно пассивного фонда.

Если Мосбиржа распределяет компоненты индекса внутри по формуле, объема их торгов, ликвидности и прочим коэффициентам, балансируя индекс раз в квартал, а пассивный фонд используя полученные дивиденды тут же распределяет их по компонентам в соответствии с долями(поправьте если я неправ, дивиденды реинвестируются сразу же при получении, без подбора точки входа), то мы вольны:

Перекос определяется в изначальном плане инвестирования, это может быть 1-5%, может больше, я не нашёл статистики по этому подходу, как правило пассивные инвесторы либо набирают себе портфель сами без особой оглядки на IMOEX, либо полностью реплицируют с ненамеренной ошибкой слежения. Аналогично это работает и с S&P500, никто кроме вас самих не будет вынужденно выкупать сверхпереоцененные теслапузыри.

Что скажете коллеги? Я очень хочу услышать почему это не сработает.

Как не ошибиться при выборе ETF?

Если вы еще не читали статью Как выбирать ETF?, рекомендую прочитать сначала ее. В ней написано о базовых параметрах, по которым нужно выбирать ETF. В данной статье мы поговорим о других вещах, на которые нужно обращать внимание.

Во что инвестирует ETF?

На первый взгляд одинаковые ETF могут инвестировать в разные вещи. Например, есть два ETF: iShares Europe ETF и Vanguard FTSE Europe ETF. Оба фонда инвестируют в один и тот же актив — акции Европы.

Но между ними есть ряд заметных отличий. Первый фонд ориентируется на индекс S&P Europe 350 Index, второй — на FTSE Developed Europe Index.

У первого фонда комиссия 0,59%, у второго 0,08%. В состав IEV входит около 350 ценных бумаг, в состав VGK — более 1300.

Результаты у фондов тоже разные — доходность за последний год у IEV составила 45,38%, у VGK 50,04%.

Не обязательно фонды на один и тот же актив будут равнозначны и показывать одинаковые результаты. Поэтому обязательно смотрите, что у фонда «под капотом» и сравнивайте аналоги.

Сравнение ETF https://etfdb.com/tool/etf-comparison/IEV-VGK/

Есть примеры, когда ETF не содержит в себе то, что следовал бы содержать, судя по своему названию. Например, ETF на сырьевые товары могут в себе вообще не содержать базового актива.

Как пример — ETF United States Oil Fund. Он нацелен предоставлять доступ к динамике цен на нефть. Фонд содержит в себе производные инструменты — краткосрочные фьючерсы на нефть. Фонд в основном держит месячные фьючерсные контракты на WTI, переходя в новые фьючерсные контракты каждый месяц. Фонды, использующие в своей основе производные инструменты, хорошо отражают краткосрочные изменения цен, но плохо воспроизводит долгосрочную динамику. Поэтому они подходят только для совершения краткосрочных сделок.

Активные и пассивные

Первоначально ETF создавались как аналог индексных фондов. Но с развитием индустрии появились и активно-управляемые ETF. Эти фонды не следуют динамике какого-то индекса, они активно управляются согласно своей инвестиционной стратегии. Поэтому нужно обращать внимание, к какому типу относится тот или иной ETF.

Например, фонд PIMCO Total Return ETF является активно-управляемым «аналогом» индексных ETF, ориентированных на широкий индекс облигаций США (как пример — Vanguard Total Bond Market ETF). Активно-управляемые фонды выбирают те, кто считает, что управляющий может показывать результаты лучше, чем фонды, пассивно копирующие индекс.

Но нужно учесть, что 1) гарантии, что результаты будут лучше индекса, нет; 2) комиссии активно-управляемых ETF больше, чем у индексных. Например, комиссия PIMCO Total Return ETF 0,57%, у Vanguard Total Bond Market 0,04%. Это означает, что фонд PIMCO должен опережать бенчмарк на 53 базисных пункта ежегодно, чтобы оправдать более высокие сборы.

Базовая валюта

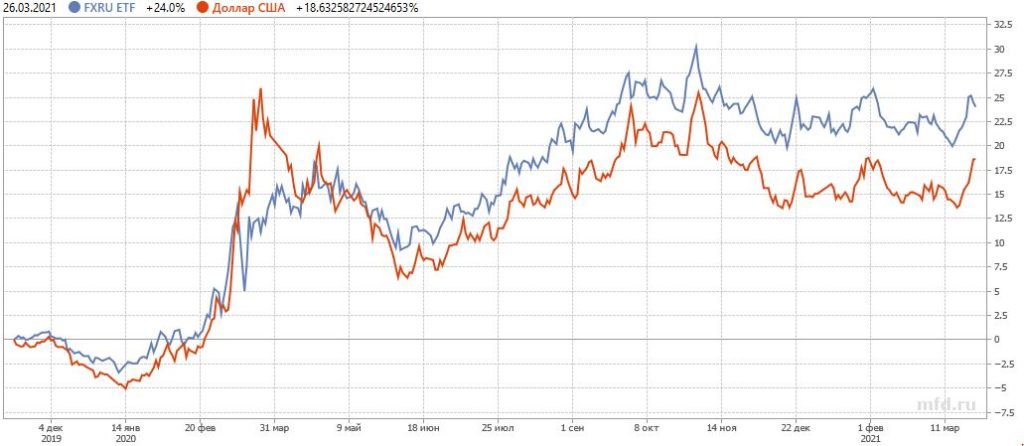

У ETF есть базовая валюта фонда и валюта торгов. И они могут отличаться. Проще всего это пояснить на примере российского FXRU/ FinEx Tradable Russian Corporate Bonds UCITS ETF (USD). Данный фонд инвестирует в индекс российских еврооблигаций. Еврооблигации — это ценные бумаги, торгующиеся в долларах, и базовая валюта фонда — это доллар США. На московской бирже фонд торгуется в другой валюте — в рублях.

По этой причине на стоимость акций данного ETF на московской бирже влияет не только стоимость его активов, но и курс рубля к доллару. При ослаблении рубля к доллару, стоимость ETF будет расти, а при укреплении — наоборот — падать. Влияние курса доллара хорошо видно на графике ниже.

FinEx Tradable Russian Corporate Bonds UCITS ETF (USD) и курс доллара

У американских ETF так же есть такая особенность, если они инвестируют в зарубежные активы, номинированные в иностранной валюте — евро, юани и т.д.

Хэджирование

Чтобы избежать влияния курса валют на стоимость ETF, были созданы фонды с хеджированием. Для примера можно привести опять же российский FXRB / FinEx Tradable Russian Corporate Bonds UCITS ETF ( RUB). Это фонд, который содержит ту же корзину еврооблигаций, что и FXRU. Но в отличие от FXRU, в него встроен механизм хеджирования. Этот механизм защищает фонд от влияния курса валют (подробнее о хеджировании). Если курс рубля к доллару ослабнет, акции ETF не вырастут, а если укрепится — не упадут.

На графике можно видеть, что FXRB (зеленый) движется независимо от курса доллара, отражая чистую динамику актива.

Что лучше выбрать — фонд с хеджированием или без? Здесь нет универсального ответа. Если вы верите в укрепление рубля, и вам не нужно влияние курса иностранной валюты, вам подойдет FXRB. Если вам нужен валютный актив и вы верите в обесценивание рубля, то вам больше подойдет FXRU. Среди зарубежных фондов так же есть ETF с хеджированием. Принцип тот же, только валюты другие.

Маржинальные ETF с плечом

Существует особая категория ETF — маржинальные (leveradget). Это биржевой фонд, который привлекает заемные средства. Такие фонды используют финансовые деривативы и долговые обязательства для увеличения доходности базового индекса. В то время как традиционный биржевой фонд повторяет динамику базового индекса в соотношении 1:1, ETF с кредитным плечом стремится к соотношению 2:1 или 3:1. ETF с кредитным плечом доступны для большинства популярных индексов, таких как индекс Nasdaq 100 и Dow Jones Industrial Average (DJIA).

Как это работает? Например, ETF, отслеживающие индекс S&P 500, содержит 500 акций, входящие в индекс. Если индекс S&P движется на 1%, то ETF также движется на 1%. Маржинальный ETF, который отслеживает S&P, увеличивает каждый 1% прибыли S&P до 2% или 3% прибыли. Размер прибыли зависит от размера кредитного плеча, используемого в ETF.

Однако, кредитное плечо работает и в противоположном направлении и может привести к убыткам для инвесторов. Если базовый индекс падает на 1%, потери увеличиваются за счет кредитного плеча. При плече 3:1 если бы базовый индекс снизился на 2%, то ETF понес бы убыток в размере 6% за этот период.

Кредитное плечо — это обоюдоострый меч, означающий, что оно может привести к значительным прибылям, но также может привести и к значительным потерям. Здесь риск потерь намного выше, чем при традиционных инвестициях. Кроме того, ETF с кредитным плечом имеют более высокие комиссии по сравнению с традиционными ETF.

Маржинальный ETF (красная линия) может приносить как больше прибыли, так и больше убытка

Обычно такие ETF в своем названии содержат Ultra, 2Х, 3Х, Leveraged. Например, ProShares Ultra S&P 500 (SSO) — плечевой ETF на индекс S&P 500 стремится увеличивать доходность индекса в 2 раза.

Нет смысла использовать маржинальные ETF для долгосрочных инвестиций. ETF с кредитным плечом используются для получения прибыли от краткосрочных движений на рынке. И могут очень быстро привести инвесторов к большим прибылям или убыткам.

Обратные ETF

Обратный (inverse) ETF — это биржевой фонд, созданный с использованием различных деривативов, для получения прибыли от снижения стоимости базового индекса. Инвестирование в обратные ETF похоже на покупку коротких позиций — заимствование ценных бумаг и их продажу в надежде выкупить их позднее по более низкой цене. Поэтому иногда эти ETF называются «короткие» или «медвежьи».

Обратные ETF позволяют инвесторам зарабатывать деньги, когда рынок или базовый индекс снижаются, но без необходимости самим использовать короткие позиции.

Многие обратные ETF используют ежедневные фьючерсные контракты. Фьючерс — это контракт на покупку или продажу актива в определенное время и по определенной цене. Фьючерсы позволяют делать ставку на направление движения цены ценных бумаг. Если рынок падает, то обратный ETF растет примерно на тот же процент за вычетом своих сборов. Некоторые обратные ETF являются к тому же и маржинальными.

Поскольку в своей основе короткие ETF содержат краткосрочные деривативы, они не подходят на долгосрочных инвестиций. А комиссия таких ETF близка к 1%. Данные ETF специально созданы для краткосрочной торговли. Они не требуют наличия маржинального счета, торговать ими можно на обычном брокерском счете.

В названии обратных ETF обычно содержится слово Short. Если это еще и плечевой ETF, то добавляется одна из приставок для маржинальных ETF. Примером обратного ETF может служить SH ProShares Short S&P 500. Это обратный ETF на индекс S&P 500 с соотношением 1:1. То есть при падении индекса на 1%, акции данного фонда вырастут примерно на 1%. При росте индекса на 1%, ETF упадет на эту же величину.

Обратный ETF движется в противоположном направлении индексному фонду

Короткие ETF стоит использовать очень осторожно, учитывать все риски и потенциальные потери. Существует значительный риск потерь, если выделять на них слишком много денег и плохо рассчитывают время входа и выхода. Таким фондам не место в долгосрочных портфелях.

Аккумулирующие и выплачивающие дивиденды

Особенно распространена такая практика в ирландских ETF. Например, ирландская управляющая компания BlackRock Asset Management Ireland Limited имеет два ETF на индекс S&P 500 — IUSA и CSPX. Их отличие состоит в том, что первый выплачивает дивиденды, а второй аккумулирует их. ETF от Finex, торгующиеся на московской бирже, так же аккумулируют дивиденды.

Репликация индекса

Если фонд воспроизводит динамику своего бенчмарка, покупая все акции из индекса в соответствии с нужными пропорциями — это физическая репликация индекса. Однако, фонд может воспроизводить репликацию другим способом — через производные инструменты — это синтетическая репликация.

Например, крупнейший ETF на золото SPDR Gold Trust использует физическую репликацию, храня физическое золото в слитках в специальных хранилищах. Другой фонд Invesco DB Gold Fund использует фьючерсные контракты на золото. Однако, синтетическая репликация с использованием производных инструментов может содержать в себе дополнительные риски контрагента и деривативов. Если есть возможность, лучше выбирать ETF с физической репликацией.

SPDR Gold Trust vs Invesco DB Gold Fund

Есть так же еще один тип физической репликации — оптимизация, когда ETF покупает не все ценные бумаги из индекса, а большую их часть. Пример такого ETF — FinEx Russian RTS Equity UCITS. ETF ориентирован на индекс РТС, но покупает наиболее ликвидные ценные бумаги из индекса, избегая малоликвидных бумаг.

Рыночные ордера

Рыночный ордер — это распоряжение купить или продать ценные бумаги по наилучшей цене в данный момент. При использовании рыночных ордеров для самых ликвидных ETF у вас не возникнет никаких проблем. Но если вы покупаете или продаете не самые ликвидные фонды, есть риск, что ваша сделка может исполнится не по самой лучшей цене.

Чтобы избежать этого используйте лимитированные ордера. Этот ордер устанавливает цену, по которой вы готовы продать или купить бумаги. Сделка совершится только в том случае, если цена будет не хуже той, которую вы обозначили в своей заявке.

Не путать ETF и ETN

Помимо биржевых фондов ETF на бирже можно встретить биржевые ноты ETN. Важно не путать их, поскольку это два разных инструмента. Если ETF содержит в себе реальные активы, и ими обеспечен, то ETN по сути — это необеспеченная долговая нота, выпущенная банком. Риск контрагента в этом случае намного выше, поскольку в случае банкротства, есть риск потери вложений в эту ноту.

Такие ноты в своем названии содержат «ETN». Например, iPath Series B S&P 500 VIX Short-Term Futures ETN — биржевая нота, позволяющая извлекать прибыль из индекса волатильности VIX.

Выводы

Бурный рост индустрии ETF привел к тому, что изначально прозрачные и безопасные ETF, созданные как аналог взаимных индексных фондов, стали намного сложнее. Появились маржинальные и шортящие ETF, активно-управляемые фонды, фонды с различной репликацией индекса и т.д. Эти и другие вещи создают дополнительные риски для инвесторов, которые хотят использовать ETF. Поэтому важно о них знать, и внимательно анализировать фонды перед покупкой. В таком случае ваши шансы допустить ошибку будут минимальны.

Особенности инвестиций в ETF

Научитесь грамотно оценивать стоимость компании не только с фундаментальной точки зрения, но и «со стороны рынка».

Количество людей, приходящих на фондовую биржу растет с каждым годом. А с приходом на рынок удобных биржевых сервисов (Robinhood, приложения для инвестиций от банков) количество инвесторов будет расти в геометрической прогрессии. Рекомендуем записаться на наш открытый онлайн-курс «Трейдинг и личные инвестиции», если вы хотите научиться торговать на фондовом рынке.

Растет также количество различных ценных бумаг и структурных продуктов. Как новичку выбрать куда вложить свои деньги, как их грамотно защитить и самое главное, как заработать на этих инвестициях? Для этого крупные фонды придумали такой инструмент, как ETF. Об инвестициях в ETF и пойдет речь в этой статье.

Что такое ETF

Exchange Traded Fund — это специализированные фонды, которые инвестируют доверенные им деньги в одну или несколько заранее определенных групп активов, чаще всего активы одной страны или одного индекса. При этом, фонды, выпускающие ETF, стараются максимально отобразить разнообразие индекса, которому они следуют.

Например в ETF SPY, который следует за индексом S&P500, имеются акции всех 500 компаний, входящих в этот индекс. Примерно в одно и то же время состав фонда пересматривают вслед за тем, как компания Standard & Poor`s пересматривает индекс S&P500.

В отличие от ПИФ, ETF-фонды куда более ликвидны, поскольку торгуются на бирже. Чтобы их купить или продать, достаточно найти их на бирже. В то время как паи инвестиционного фонда необходимо будет продавать обратно в УК и тратить кучу времени.

Как работает ETF

Если рассматривать работу ETF поближе, станет видно, что компании, выпускающие бумаги ETF — это фонды, которые владеют базовым активом (акциями, облигациями и т. д.) и выпускают на них уже свои ценные бумаги. Поэтому цена ETF всегда следует за ценой базового актива (индекса, сырья и т. д.).

Чтобы сформировать фонд, создатели вносят уставной капитал, после этого приобретают на него активы, на которых базируется ETF, после чего делят фонд на паи и выставляют их на бирже, где их приобретают инвесторы, давая компании возможность увеличивать капитализацию.

Для лучшего понимания можно привести пример. Например, возьмем главный фондовый американский индекс, вышеупомянутый S&P500. В его составе имеется 500 крупнейших компаний США, из разных секторов и с разной стоимостью акций. Частный инвестор, особенно новичок, не сможет купить даже по 1 акции каждой из представленных компаний.

Поэтому ETF покупает каждую из акций индекса, делит их пропорционально в паи (пропорции такие же, как и в индексе) и продает инвесторам, облегчая им жизнь. После выпуска, паи ETF начинают свободное плавание. Они регулируются точно также, как и акции.

Сейчас на рынке США более 2000 различных ETF, и их количество постоянно растет. Это дает инвесторам широкий выбор для диверсификации, даже в таком уже диверсифицированном инструменте как ETF. Крупнейшими компаниями, которые выпускают паи ETF, являются Vanguard, BlackRocks, State Street Global Advisors, VanEck и т.д.. В России крупным эмитентом ETF является FinEx (со штабом в Лондоне), а также крупные банки: Сбербанк, ВТБ, Альфа и другие.

История ETF

Свою историю биржевые инвестиционные фонды начинают ещё в конце 80-х годов. Именно тогда появилась идея создать биржевой продукт, который обладал бы низкими издержками и высоким уровнем защиты инвесторов. В 1988 году SEC (Комиссия по ценным бумагам США) издала большой отчет, посвященный Черному понедельнику.

Двое сотрудников компании Amex изучили отчет и узнали, что SEC предлагал создать некий продукт — совокупность акций одной отрасли или даже страны, чтобы наконец решить вопрос высокой волатильности в кризис и снизить издержки инвесторов на комиссионные, которые возникают при покупке отдельных акций.

Уже в 1990 году концепция ETF-фонда появилась на бирже, правда не в США, а в соседней Канаде. Всего за 1 год канадские биржевики создали своеобразную рыночную корзину, куда вошли акции 35 компаний, торгующихся на бирже в Торонто — назвали это детище Toronto Stock Exchange 35 Index.

В США же первый индексный биржевой фонд был запущен только в 1993 году, им стал фонд Standard & Poor`s Depositary Receipts (SPDR). А уже к 1998 году фонд вырос на 160% и имел вложений на 12 миллиардов долларов. С тех пор индустрия ETF-фондов активно развивалась и сейчас ее можно назвать «Индустрия пассивного инвестирования».

Типы ETF

Со дня основания первого фонда и по сей день появляется все больше и больше различных ETF, отличающихся как способом управления, так и активами, которые входят в состав фонда.

Индексные фонды акций и облигаций

Классический тип ETF-фондов, появившийся самым первым. Например фонд SDPR (SPY), о котором уже была речь выше, копирует индекс S&P500 и предоставляет своим владельцам доступ к акциям 500 крупнейших компаний в США. Этот фонд активно повышает свою стоимость, и за все время существования вырос на 600% (а с учетом выплаты дивидендов на все 700%).

Также фонд активно выплачивает дивиденды, но это скорее является приятным бонусом, чем целью ETF. В этот же тип входят многие другие ETF (например те, чей основной целью являются компании Московской биржи). Ярким представителем таких фондов также можно считать компанию Finex, у которой имеется большой пул ETF на различные активы.

Дивидендные ETF

Слабо отличается от первого типа. Также следует за индексом, также может расти, пересматривается через определенное время. При этом, успешность фондов этого типа не измеряется в росте, а измеряется в дивидендах. Рост цены паев может значительно отставать от индекса, но при этом в таких фондах всегда платятся отличные дивиденды.

Ярким представителем фондов этого типа можно назвать SPDR S&P Dividend ETF (SDY). Этот фонд также следует за S&P500, но его рост не провоцирует рост SDY. При этом владельцы паев получают отличные для американского рынка дивиденды.

Портфельные ETF

Фонды этого типа облюбовали любители портфельной теории инвестирования. Такие фонды подойдут тем, кто не желает составлять собственный инвестиционный портфель и разбираться в нюансах портфельной теории. Управляющие компании таких фондов постоянно пересматривают состав портфеля, добавляя или убирая какие-то компании.

В целом, это отличный вариант для новичков, хотя по доходности такие ETF часто проигрывают индексным фондам. Крупнейшим фондом такого типа можно назвать iShares Moderate Allocation ETF (AOM).

REIT ETF

Название этого типа несет в себе его суть — REIT ETF вкладываются исключительно в фонды недвижимости (REIT), зачастую только в крупнейшие, с высокой капитализацией и крупными дивидендами. Растут такие ETF примерно так же, как и весь рынок недвижимости, принося своим инвесторам дивиденды от 3 до 6% в год.

Пенсионные ETF

Не распространенные в России, но довольно популярные за рубежом. Фонды целевой пенсии плавно подготавливают деньги инвесторов к получению пассивного дохода в виде пенсии. При этом, такие фонды максимально срезают риски для своих клиентов, создавая широко диверсифицируемый портфель из акций, облигаций и других ETF-фондов.

В целом, действуют как обычный пенсионный фонд, с одной оговоркой — паи такого ETF фонда можно спокойно купить или продать на бирже.

Инверсионные ETF

Особый тип инвестиционных биржевых фондов. Такие фонды помогают держателям ETF зарабатывать не только на росте определенных активов или индексов, но также и на их падении. То есть покупая паи такого фонда, инвестор заключает короткую сделку, ставя на падение цены, вместо роста, как это бывает в обычных ETF.

В настоящий момент такие фонды пользуются маленьким спросом ввиду долго бычьего рынка. Например фонд Short S&P500 (SH) за год спокойно может потерять 10-15% своей цены, только за счет роста основного американского индекса. Даже сейчас, в кризисный период пандемии, рынки корректируются незначительно, все ещё продолжая тренд к росту.

Материальные ETF

Этот тип биржевых фондов зарабатывает на сделках с различными материальными активами: сырье, валюта, драгоценные металлы. В составе таких ETF могут находиться сразу несколько активов из разных отраслей, либо же фонд может специализироваться только на одном (например, на золоте).

Золотые ETF отлично растут в кризисной ситуации, так как множество инвесторов спасают свои средства именно в этом драгоценном металле.

Маржинальные ETF

Это один из самых рискованных типов фондов. Исходя из названия становится понятно, что такой ETF позволяет своим держателями покупать различные активы (акции, золото, сырье, облигации и т. д.) с помощью плеча (кредита, предоставляемого для торговли).

Да, при росте такие фонды дают кратный прирост, по сравнению со своими коллегами, но за высокой доходностью скрываются большие риски. Если вдруг базовый актив упадет, то инвестор, державший такой ETF, потеряет гораздо больше за счет кредитного плеча. Восстановить такие потери гораздо труднее, чем обычно. Поэтому таких фондов на рынке мало, и они не пользуются особой популярностью.

Как можно увидеть, различных ETF-фондов на рынке большое количество. Каждый инвестор сможет выбрать то, что ему необходимо, исходя из своей стратегии и возможностей.

Научитесь грамотно оценивать стоимость компании не только с фундаментальной точки зрения, но и «со стороны рынка».

Как выбрать ETF

Выбрать ETF, даже учитывая большое предложение, не сложно. Здесь действуют те же законы, что и с акциями. Необходимо определится со своей инвестиционной стратегией, знать риск-профиль и горизонт инвестирования. Для того чтобы понять, подходит фонд инвестору или нет, необходимо узнать, насколько фонд подходит покупателю по параметрам.

Валюта фонда

На Московской бирже, да и на многих других, торгуются разные ETF фонды с различными валютами. Валюты могут даже различаться внутри фонда — активы могут быть в одной, а расчеты вестись совершенно в другой. Это дает как дополнительный плюс к диверсификации валют, так и дополнительные сложности при понимании доходностей и т. д.

Например фонд FXTB от Finex торгуется на Московской бирже в рублях, хотя в своем составе имеет казначейский облигации Соединенных Штатов и, следовательно, номинировано все в долларах. А вот VTBG от ВТБ Капитал, наоборот, торгуется в долларах, хотя внутри имеет расчеты только в рублях.

Тип активов

Фонды могут инвестировать в абсолютно разные активы — от казначейских облигаций до акций каннабисных компаний. К составу активов фонда стоит присмотреться очень тщательно. Устраивают ли активы инвестора? Надежны ли они? Бывает такое, что даже привлекательный с виду ETF имеет довольно большие риски из-за некоторых активов.

Необходимо понять, что ETF несет те же риски, что и инструменты, которые входят в него. Индексные ETF также будут проседать во время снижения индекса, а ETF на облигации будут гораздо менее волатильны. При этом, если весь сектор пойдет вниз, то ETF может упасть даже ниже.

География активов

Практически во всех ETF активы объединены каким-то общим признаком. Это могут быть акции или облигации одной страны, одного сектора или одной отрасли экономики. Есть множество биржевых фондов, которые копируют индексы разных стран. Поэтому инвестору необходимо выбирать тот ETF, в секторе/отрасли/стране которого он разбирается или готов разобраться достаточно быстро, чтобы минимизировать риск ошибки.

Репликация

Репликация — это то, в какой форме в фонде находятся базовые активы. Репликация бывает физическая и синтетическая. В первом случае, фонд физически владеет теми активами, на которые выпускает свои бумаги. Во-втором же случае, фонд не держит у себя самих бумаг, а только покупает производные на эти самые активы, например, паи других ETF фондов. Инвестору стоит знать заранее, что синтетические фонды более рискованны, поскольку они несут дополнительные контрагентские риски. Если есть возможность, лучше избегать таких фондов, поскольку они при тех же условиях имеют большие риски.

Также стоит избегать фондов двойной репликации (когда есть и физические бумаги, и производные). В таких фондах зачастую комиссионные гораздо выше, поскольку необходимо уплачивать и физическому оператору ETF и тому, кто продает этот самый биржевой фонд.

Комиссия

Комиссии в ETF-фондах, по сравнению, например, с ПИФ, мизерные, в среднем менее 1%. Этот параметр у всех примерно одинаков, но все же он играет роль в конечной доходности инвестиций. Если, например, два разных фонда на один и тот же индекс имеют различную комиссию, то при прочих равных любой адекватный человек выберет тот фонд, который имеет меньшую комиссию за управление средствами. Но не стоит перегибать с этим, уходя в откровенно плохие фонды ради того, чтобы снизить комиссию. Лучше всего ориентироваться на ставку 0,2-1% в год.

Дивиденды

Есть 2 варианта дивидендов в ETF: выплаты напрямую инвестору или реинвестирование. Здесь необходимо смотреть на то, какой цели инвестор добивается в своих инвестициях. Возможно, ему потребуется стабильный денежный поток — тогда необходимо выбирать ETF, где дивиденды выплачиваются на счёт. Если же инвестор желает скорейшего прироста своего капитала, то лучше все приходящие дивиденды сразу же реинвестировать, минуя кошелек владельца пая.

Как купить ETF

ETF — это торгуемый на бирже фонд. Соответственно, чтобы его купить, необходимо обратить свой взор на биржу. Чтобы приобрести ETF, необходимо придерживаться следующего плана:

ETF и налоги

Когда инвестор получает первую прибыль с ETF, у него встает вопрос: «А что с налогами»?

Тут есть несколько вариантов, в зависимости от того, как были приобретены паи биржевого фонда.

ETF и ИИС

Поскольку на Московской бирже представлено достаточное количество биржевых фондов, возникает вопрос: «Можно ли приобретать ETF на индивидуальный инвестиционный счёт и зарабатывать ещё больше?». Категоричный ответ — да.

Чтобы зарабатывать на биржевых фондах ещё больше, можно открыть индивидуальный инвестиционный счёт типа А (подробнее — в статье) и получать дополнительно 13% вычет по НДФЛ (максимум 52 тысячи рублей в год). В таком случае можно добиться гораздо большей доходности, чем при покупке ETF на обычный брокерский счёт.

Но необходимо учитывать все нюансы открытия ИИС. Деньги необходимо вкладывать на 3 года — в противном случае при закрытии ИИС придется вернуть все налоговые вычеты. Также максимальная сумма вычета составляет 52 тысячи рублей в год, то есть капитал инвестора, с которого можно получить 13%, составляет всего 400 тысяч рублей.

Для тех, кто не работает официально, есть возможность открыть индивидуальный инвестиционный счёт типа Б (подробнее — в статье) и не платить НДФЛ по всем дивидендам, купонам и доходам от курсовой стоимости. То есть вы освобождаетесь от уплаты НДФЛ на все бумаги, которые купили на свой ИИС.

Вместо заключения.

ETF можно назвать отличным инструментом для пассивного инвестирования. Такие фонды достаточно сбалансированы, чтобы не сильно проседать в кризис, а комиссии за управление ничтожны по сравнению с ПИФ.

Этот инструмент поможет даже опытному инвестору диверсифицировать свой портфель и получать дополнительный доход за счет дивидендов. В целом, индустрия пассивного инвестирования — это то, что нужно всему финансовому миру. Если хотите узнать больше об инвестициях, то рекомендуем скачать наш бесплатный гайд.

Автор: Крапива Роман, эксперт SF Education

Научитесь грамотно оценивать стоимость компании не только с фундаментальной точки зрения, но и «со стороны рынка».