Что такое стоимостные акции и акции роста

Акции роста и акции стоимости: что это такое и как их отличить?

Что такое акции роста

Акциями роста могут именоваться как бумаги молодой технологической компании из Кремниевой долины, так и огромной международной корпорации с долгой историей. Объединяет их одно качество — они растут темпами, опережающими средний рыночный рост.

Другими словами, если речь идет о производителе чипов и акции этого производителя дорожают быстрее других производителей аналогичных устройств, значит перед вами акция роста.

Примеры акций роста

Почти весь период своего существования классической акцией роста был Netflix — компания первой начала масштабно осваивать рынок видеостриминга, получила за счет этого преимущество и росла в течение нескольких лет. Сейчас у Netflix начали появляться сильные оппоненты в лице Apple или Walt Disney. Лишить компанию преимущества они сразу не смогут, но со временем уникальность положения Netflix на рынке начнет снижаться.

Apple тоже долгое время относилась к growth stocks. В первую очень благодаря уникальности айфона и построенной вокруг него экосистеме устройств, которые после своего появления стремительно завоевывали мир. Но в наши дни положение Apple перестало быть уникальным — продажи смартфонов с логотипом надкусанного яблока снижаются, а сама компания пробует компенсировать потери за счет выхода на менее прибыльный рынок сервисов: видеостриминга, электронных платежей, игровых платформ, СМИ или музыки по подписке.

Другие примеры акций роста:

Компания Standard & Poor’s рассчитывает специальный индекс для акций роста, входящих в S&P 500. Он называется S&P 500 Growth Index. Первая десятка самых тяжеловесных компаний индекса включает Microsoft, Apple, Amazon, Facebook, Alphabet, Visa, Mastercard и Procter & Gamble. За десять лет индекс компаний роста увеличился на 280%, а за последний год — на 27%.

Что такое акции стоимости

Акции (или компании) стоимости — противоположность акциям роста. Если смотреть на ключевые показатели, как, например, дивиденды или прибыль, то такие компании существенно недооценены. И они стоят дешевле аналогов на рынке. Часто бумаги недооценены в силу внешних факторов, а не реальных финансовых показателей. Например, произошел скандал, связанный с советом директоров, который надолго отбил у инвесторов интерес к этим бумагам.

Найти такие акции — сложная задача. На стратегии поиска подобных компаний строил свою финансовую империю легендарный инвестор Уоррен Баффет : он старался найти «несправедливо» дешевые акции и купить их по заниженной цене. Особенность акций стоимости — должно быть понятно, как устроен бизнес компании и на чем она планирует зарабатывать деньги. По этой причине в портфеле Баффета долгое время отсутствовали «непонятные» акции сегмента высоких технологий, зато был широко представлен «понятный» банковский сектор.

Примеры акций стоимости

Другой пример — российская горнодобывающая компания «Мечел». В прошлом году «Мечел» стал самой недооцененной компанией каталога РБК Quote по коэффициенту P/E — он составил 1,9.

Standard & Poor’s также рассчитывает индекс акций стоимости для членов S&P 500. В первую десятку индекса входят: инвестиционная компания Berkshire Hathaway, телекоммуникационный конгломерат AT&T, нефтяники Exxon Mobil и Chevron, компании сектора медицины Unitedhealth, Johnson & Johnson и Pfizer. За десять лет индекс вырос на 152%, а за прошедший год — на 18%.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

На фондовом рынке существуют разные виды акций. В их число входят акции роста и акции стоимости. Это популярные термины, которые часто встречаются в профессиональной среде. В данной статье расскажем об акциях стоимости: их преимуществах и недостатках и основных рисках, связанных с покупкой таких ценных бумаг.

Что такое акции стоимости

Характерные черты акций стоимости

Как и где найти акции стоимости

Найти акции стоимости – сложная задача. В каждой отрасли есть свои недооцененные компании, чьи акции могут стоить дешевле ценных бумаг конкурентов. Часто подобные акции встречаются у начинающих компаний, не успевших укрепиться на рынке и завоевать доверие инвесторов. Также недооценка наблюдается у компаний, занимающихся циклической деятельностью. Прибыль может периодически снижаться, вместе с ней и стоимость ценных бумаг. После спада прибыль возрастает, следовательно, акции тоже дорожают.

В процессе поиска придется пересмотреть массу финансовой отчетности по каждому из предполагаемых эмитентов. Произвести расчеты показателей. Как это делать, мы рассказали в нашей статье “Правила чтения финансовой отчетности для инвестора”

А еще стоит поискать информацию о компании, чтобы понять, какие события могли повлиять на стоимость акций. Можно воспользоваться помощью специализированных сервисов, отфильтровывая компании по ряду показателей. Но окончательный выбор придется сделать самостоятельно.

Примеры акций стоимости

Так как критерии акций стоимости уже были перечислены выше, можно перейти непосредственно к примерам.

Разумеется, это не все представители подобных компаний. Можно приводить много примеров, однако все компании стоимости имеют схожие черты в виде внушительной недооценки.

Какие выгоды получит инвестор, покупая акции стоимости

Рассуждая об инвестировании в ценные бумаги, нельзя говорить только о плюсах. Стоит знать и о рисках, которые ждут желающих вложить капитал в акции стоимости.

Какие риски стоит учитывать

Таким образом, нельзя однозначно сказать, какие акции более выгодны для вложений. Грамотный портфель должен состоять из разных ценных бумаг. В отношении акций стоимости очень важно понимать, почему именно акции должны расти, не полагаться лишь на дешевизну и надёжность вложения.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Акции роста vs Акции стоимости — отличия, что лучше купить

Понятия «акции роста» и «акции стоимости» существуют уже давно. По другому их называют «истории роста» и «истории стоимости». В последнее десятилетии стали всё чаще употреблять эти термины. Давайте разберёмся, в чём отличия этих двух компаний, какой класс лучше покупать, чтобы заработать.

1. Что такое акции роста простыми словами

Акции роста характеризуются высокими значениями базовых мультипликаторов:

«Акции роста» – это компании, которые в прошлом демонстрировали высокие финансовые показатели и, как надеются инвесторы, будут демонстрировать их и в будущем. Б. Грэм

Бизнес компаний роста чаще всего связан с инновациями и информационным технологиями (IT).

Инвесторы готовы платить премию за будущие доходы компании. Но не факт, что темпы роста сохранятся, поэтому держатели несут существенные риски.

Завышенные значения мультипликаторов — это характерная черта акций роста.

Пока темпы роста выручки будут оставаться высокими, биржевые котировки акций будут чувствовать себя отлично.

Такие компании обычно не платят дивиденды, или платят их мало. Весь свободный денежный поток (free cash flow) инвестируется в развитие бизнеса и покупку смежных компаний. При этом многие проводят байбэки, что ещё больше разогревает биржевые котировки. Например, так поступает Apple, Facebook, Google.

У некоторых компаний может даже не быть чистой прибыли, то есть они убыточные, но из-за стремительного роста бизнеса, инвесторы могут всё равно активно инвестировать в них.

Поскольку большинство компаний новые, то почти все акции роста проходили недавно IPO. При этом владельцы пытаются продать компанию супер дорого, поэтому не все после старта показывают положительную динамику. По завышенным ценам были проданы:

Но есть и те, что росли. Например, Facebook после IPO существенно вырос.

2. Что такое акции стоимости простыми словами

В отличии от акций роста, стоимостные компании уже устоявшиеся. Их выручки растут медленно. Чаще всего они имеют лояльную дивидендную политику и выплачивают неплохие проценты.

По мультипликаторам акции стоимости стоят дешевле рынка и имеют существенный потенциал к переоценке. Стратегия поиска таких компаний получила название:

Поиск акций стоимости под силу только опытным инвесторам. В чём сложность? В том, что мало отобрать дешёвую компанию, нужно ещё понять на основании чего бизнес должен переоценится в будущем. Возможно, что заниженная цена это отражение рынка о плачевном будущем компании.

Сторонник такого подхода знаменитый оракул из Омахи — Уоррен Баффет. Он всегда искал такие компании и стал одним из самых богатых людей в мире.

Обычно акции стоимости платят дивиденды, обеспечивая стабильным денежным потоком своих акционеров.

Часто эти компании можно назвать циклическими. Например, их бизнес связан с продажами сырья и металлов. Если цены на металлы в мире сильно падают, то цены на акции также снижаются. Зато когда цикл разворачивается на вверх, то котировки стремительно растут.

3. Критерии выбора стоимостных компаний

Грэхэм (автор книги «Разумный инвестор») задал следующие критерии при отборе стоимостных акций для инвестирования:

Торговый терминал — это программа, через которое происходит торговля. Для компьютеров это Quik. Представленные выше брокеры имеют свои мобильные приложения для торговли.

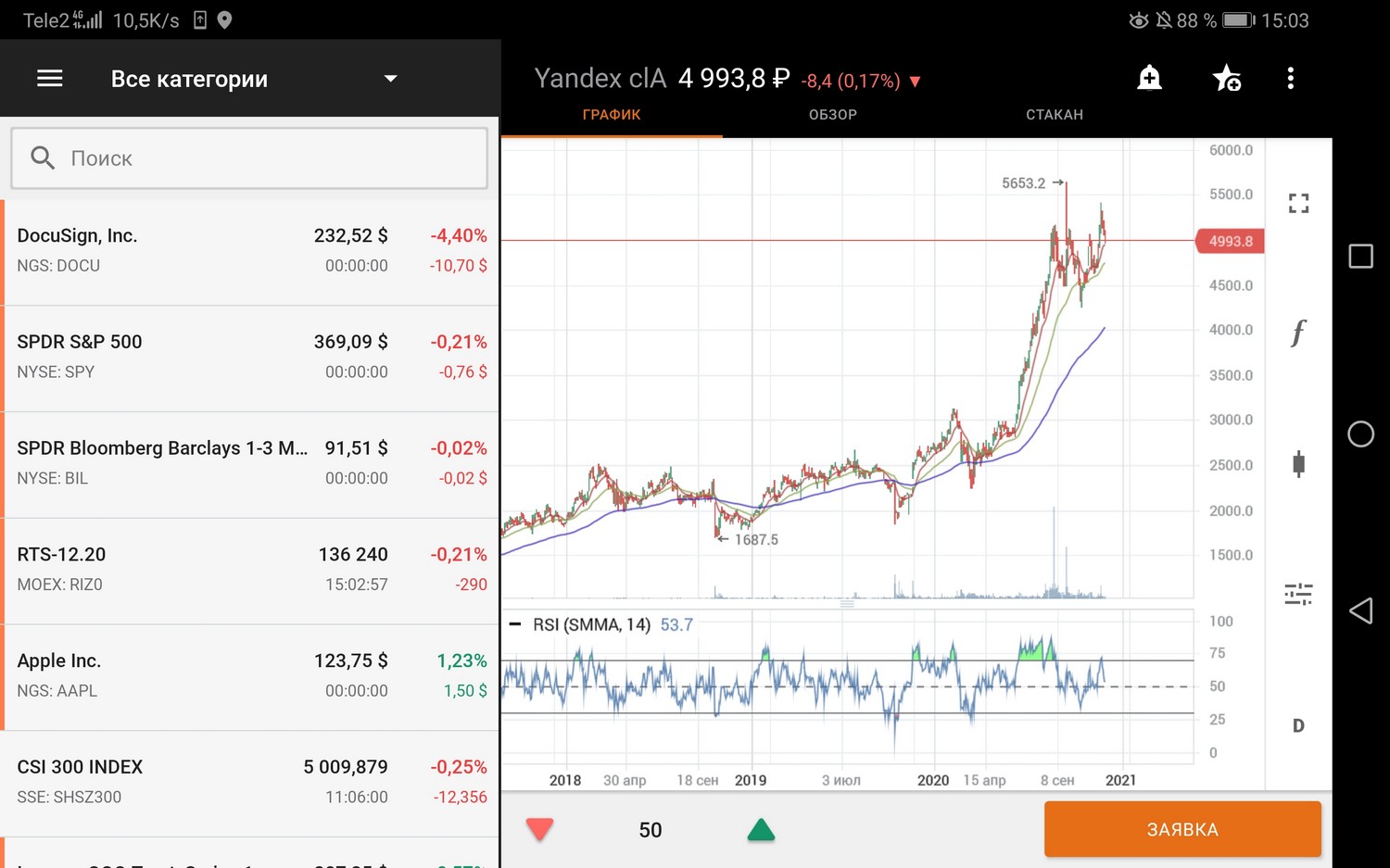

Например, так выглядит интерфейс при покупке акций Яндекс (тикер YNDX) через мобильное приложение «Финам Трейд» (брокер Finam):

Подробные инструкции по покупке ценных бумаг с описаниями можно найти в статьях:

Подходящих под критерии акций стоимости по Грэму на нашем рынке почти нет. На момент 2021 г. только Сургут пр. удовлетворяет критериям и ещё условно Интер РАО, Эн+ Групп, АФК Система.

На российской фондовой бирже на момент 2021 г. представлено лишь несколько IT-компаний в виде депозитарных расписок:

Также на нашей бирже стали торговаться американские компании. Там большой выбор растущих бизнесов.

Как вариант, можно купить сразу готовую корзину из растущих акций через ETF. На нашем рынке представлен всего 1 такой фонд FXIT.

Есть также зарубежные фонды:

Для покупки этих ETF потребуется статус квалифицированного инвестора. Купить их можно через зарубежных брокеров напрямую без статуса, но тогда придётся самостоятельно отчитываться в налоговой.

5. Риски инвестирования

5.1. Акции роста

Акционеры, которые заведомо переплатили за компании роста вряд ли могут спать спокойно, поскольку не факт, что в будущем темпы роста выручки сохранятся.

5.2. Акции стоимости

Рисков у держателей акций минимальные, поскольку покупка происходит дешевле справедливой цены, у бизнеса крепкий баланс и устойчивая прибыль. Можно выделить лишь минусы:

6. Какие акции лучше покупать: стоимости или роста

На такой вопрос нельзя дать однозначный ответ. Для каждого инвестора ответ будет свой.

Например, для некоторых инвесторов сам факт владения брендовыми акциями повышает ему настроение. Поэтому почему бы и нет. Даже с учётом того, что их стоимость сильно завышена.

Зрелые инвесторы обычно вкладывают только в стоимостные компании. Они считают акции роста «игрой в стулья». Главное, не оказаться последним в надувавшемся пузыре. Часто истории роста заканчиваются и на этом интерес к компании угасает надолго, может даже навсегда.

Начиная с 2000-2020 гг., акции «роста» обогнали по доходности акции «стоимости». Вполне вероятно предположить, что в будущем ситуация изменится, значит, недооценённые компании могут начать стремительный рост в следующие десятилетие.

Существует отдельный фондовый индекс от Standard &s; Poor’s для компаний роста — S&s;P 500 Growth Index:

В рублях его котировки:

За счёт большого роста с 2010 г. существенную долю S&P500 на момент 2020 г. стали занимать IT-компании:

7. Зависимость компаний от цикла

Следующая таблица показывает зависимость разных секторов в разные стадии экономических циклов:

| Сектор | Ранняя стадия роста (Early) | Средняя стадия роста (Mid) | Поздняя стадия роста (Late) | Рецессия (Recession) |

|---|---|---|---|---|

| Потребительские товары второй необходимости (Consumer Discretionary) | ++ | — | ||

| Потребительские товары первой необходимости (Consumer Staples) | — | + | ++ | |

| Энергетика (Energy) | — | ++ | ||

| Финансовый (Financials) | + | |||

| Здравоохранение (Health Care) | — | ++ | ++ | |

| Индустриальный (Industrials) | ++ | + | — | |

| IT (Info Technology) | ++ | + | — | — |

| Материалы (Materials) | — | ++ | — | |

| Недвижимость (Real Estate) | ++ | ++ | ||

| Телекомы (Telecom) | — | ++ | ||

| Коммунальные услуги (Utilities) | — | — | + | ++ |

Это лишь статистика в среднем по секторам. Отдельно взятые компании могут реагировать по разному в фазах цикла.

Акции стоимости или акции роста. Кто выиграет в 2022

2020 г. на рынке США прошел под флагом акций роста. Но с начала 2021 г. ситуация изменилась: стали доминировать акции стоимости. Разберемся в причинах и решим, каким бумагам стоит отдавать предпочтение на пороге 2022 г.

Акции стоимости против акций роста

Акции стоимости (value stock) — это бумаги компаний с устоявшимся бизнесом, давно находящиеся на рынке. Они, как правило, уже достигли пика своего развития и вышли на плато стабильного операционного функционирования. Это значит, что рентабельность не растет, а темпы роста выручки невысоки.

Стоимостные мультипликаторы этих компаний, по сравнению с более быстрорастущими коллегами, невысоки. Зато они могут иметь высокую капитализацию и платят стабильно приличные дивиденды и/или осуществляют выкуп своих акций ( байбэк ).

Акции роста (growth stock) — как правило, это бумаги молодых компаний, которые недавно появились на рынке. Они не платят дивиденды, а денежный поток направляют на развитие бизнеса. Эти бизнесы отличаются высокими темпами роста выручки от периода к периоду и растущей рентабельностью. Доминирующее большинство компаний, выходящих на IPO, — акции роста, которые еще недавно были стартапами. Компании роста могут быть еще далеки от получения чистой прибыли.

Но к акциям роста также относят и некоторые бизнесы, которые работают давно, могут платить дивиденды или осуществлять байбэки, уже достигли колоссальной капитализации — и при этом продолжают быстро расти.

Акции роста имеют более высокие мультипликаторы, чем акции стоимости.

Как ведут себя на рынке

На графике выше представлена сравнительная динамика акций роста и акций стоимости c начала 2021 г. Для этого применялись: S&P 500(R) Value Index, состоящий из акций США, которые демонстрируют характеристики value stock, и S&P 500(R) Growth Index, состоящий из акций США, которые демонстрируют характеристики growth stock.

За период c начала 2021 г. growth stock набрали около 28% в курсовых ценах, а value stock — около 20%, но принесли еще и дивидендный доход.

По сути, текущая оценка компании — это перенос (через дисконтирование прогнозных денежных потоков) ожиданий от будущих успехов компании. При дисконтировании (приведение к настоящему времени) учитывается процентная ставка: чем она выше, тем ниже приведенная к настоящему времени стоимость бизнеса. В качестве процентной ставки может применяться учетная ставка Центробанка или уровень инфляции.

В 2020 г. во время пандемии инфляция была слабой, ставки низкими, — и на рынке США доминировали акции роста. С начала 2020 г. до сегодняшнего дня они принесли биржевую доходность в 68%, а акции стоимости — только около 18%.

С начала 2021 г., когда рынок США начал отслеживать высокие темпы инфляции и закладывать ожидания на ужесточение политики ФРС, акции роста начали проигрывать акциям стоимости.

К середине 2021 г. страхи по поводу инфляции поутихли. Акции роста снова переигрывают акции стоимости.

Торги growth stock проходят более волатильно, эти бумаги более чувствительны к изменению учетной ставки (и ожиданиям этих изменений).

Посмотрим на примеры

В таблице ниже представлены акции стоимости (value stock), обладающие приличными дивидендами и ликвидностью на СПБ Бирже.

В таблице ниже представлены акции роста (growth stock), обладающие приличными темпами роста и ликвидностью на Петербургской Бирже.

Если компания не имеет мультипликатора EV/EBITDA — значит, она еще не вышла на прибыль. Но это не мешает наращивать выручку высокими темпами, что привлекает инвесторов, специализирующихся на акциях роста. Среди молодых и перспективных стоит отметить бумаги средней и малой капитализации Datadog, Palo Alto Networks, Twilio, Cloudflare, Monday.com. Их котировки также обладают высокими темпами роста, что может быть для инвестора интереснее, чем покупка тяжеловесных growth stocks с большой капитализацией, таких как Amazon или Meta platforms.

Резюме

На 2022 г., на который в политике ФРС запланированы три повышения ставки, наиболее выигрышной будет ставка на компании, которые совмещают в себе характеристики как акций роста, так и акций стоимости.

Например, Nvidia c 2012 г. выплачивает дивиденды — и тем самым, в дополнение к высоким темпам роста, включает и характеристику value stock. А такие акции стоимости, как AbbVie, Chevron кроме того, что имеют дивидендную доходность от 4,5%, демонстрируют также приличный рост выручки как growth stocks.

Бумаги Nvidia, AbbVie, Chevron стоит взять на заметку инвестору. В ближайший год они могут пользоваться хорошим спросом.

Благодарим читателя, который предложил тему для этой статьи. А что интересно вам? Напишите, какие вопросы про инвестиции привлекают ваше внимание — эксперты выберут актуальные темы и разберут подробно.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Прогнозы и комментарии. Еще можем подрасти до конца года

Нефть приближается к максимумам декабря

Что по-настоящему защищает от инфляции. И это не золото

Российские акции. Лидеры в каждом секторе в 2022

Доходности по вкладам продолжают расти. Когда будет разворот

Что происходит с ценами на газ. Какие последствия

Илон Маск закончил продажу акций Tesla. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Как различить акции стоимости и акции роста

Вложения в акции стоимости и акции роста – две основные стратегии на фондовом рынке. Новички часто путаются в этих понятиях, не всегда понимая, что под ними подразумевается. Сегодня предлагаю поговорить о том, как ценные бумаги распределяются по этим категориям.

Акции стоимости

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Стратегия стоимостного инвестирования стала известна всему миру благодаря У. Баффету. Ее главным идеологом был Бенджамин Грэм, автор книги «Разумный инвестор». Суть такого подхода сводится к поиску компаний, недооцененных по сравнению с остальными эмитентами, входящими в тот же сектор экономики. Главный метод выбора – сопоставление мультипликаторов. Напомню наиболее важные из них:

Опытные инвесторы используют и вспомогательные мультипликаторы. При этом они учитывают, что не все из них равно применимы ко всем областям. Например, последний из приведенных в списке показателей – P/S – плохо подходит для анализа банковской сферы и других отраслей экономики, не связанных с производством и продажей материальных ценностей.

Сама по себе стоимость акций на бирже не влияет на попадание компании в категорию недооцененных. Также не должно служить основанием для этого падение котировок актива. Оно может быть следствием общего рыночного спада или коррекцией после необоснованного роста.

Хорошим тоном в среде инвесторов считается привычка самому изучать финансовую отчетность компании и высчитывать интересующие показатели. Однако новейшие сервисы помогают сэкономить время. Один из таких — ресурс smart-lab.ru. Согласно размещенным на нем данным, недооцененными по показателю P/E среди российских компаний можно назвать:

Акции космических компаний и их перспективы

Инвестиции в будущее через акции космических компаний

На рисунке ниже приведена диаграмма соотношения мультипликаторов EV/EBITDA и ДОЛГ/EBITDA. Чем ближе компания расположена к началу координат, тем более она привлекательна.

Есть правило, гласящее, что чем ниже значение мультипликатора, тем лучше. Однако нужно помнить, что отрицательный показатель EV/EBITDA – признак убытков компании.

Чтобы узнать, какие из американских ценных бумаг относятся к акциям стоимости, достаточно изучить состав индекса S&P 500 Value Index.

Прежде чем покупать недооцененную акцию, нужно задуматься о причинах такого отношения рынка к этой бумаги. Если низкие относительно «справедливой цены» котировки спровоцированы недостоверными слухами или факторами, действие которых скоро прекратится, покупка будет оправдана. Поэтому заниматься стоимостным инвестированием можно только в хорошо знакомой отрасли. Иначе инвестор рискует неправильно оценить ситуацию и купить бумаги, которые не принесут дохода. Низкие значения мультипликаторов – не гарантия скорого роста котировок. Основными драйверами для этого могут стать:

Акции роста

Под этим термином понимают бумаги, темпы роста котировок которых обгоняют рынок. На американской бирже обычно сравнивают динамику актива с изменениями индекса S&P 500. Агентство, которое его рассчитывает, для удобства инвесторов ввело еще один показатель. Он носит название S&P 500 Growth Index.

В России к акциям роста можно причислить, например, бумаги Яндекса. На графике ниже приведены котировки за последние 5 лет в сравнении с индексом Мосбиржи. Из него видно, что несмотря на имевшие место просадки, бумага показала результат почти в 2 раза лучше.

Акции роста не принято оценивать, опираясь только на мультипликаторы. Более того, мультипликаторы в этом случае способны ввести в заблуждение. Их значения могут быть завышенными по сравнению с другими компаниями отрасли, однако это не должно удерживать от покупки. Для компаний роста характерно активное инвестирование в развитие бизнеса, и как следствие, низкие дивидендные выплаты или их полное отсутствие. При этом котировки не демонстрируют непрерывный рост. Они могут падать на фоне негативных новостей.

Акции европейских компаний для диверсификации портфеля

Чем интересны акции европейских компаний

Сложно однозначно выделить фактор, делающий ценные бумаги той или иной компании акциями роста. Это должно быть что-то, что дает существенное конкурентное преимущество, позволяя обходить других участников отрасли. При этом нет никаких гарантий, что актив будет дорожать теми же темпами на протяжении нескольких лет.

Например, такая традиционная компания роста, как Netflix постепенно сдает свои позиции, поскольку уже не является поставщиком уникального контента. На рынке её всё больше теснят Disney и другие конкуренты со схожим продуктом. Такая же ситуация и у Apple. Ее доля на рынке смартфонов снизилась. Залогом продолжения ее успеха сейчас видится освоение новых сфер, например, игровых платформ и видеостриминга.

Что выбрать инвестору

То, какая из двух стратегий окажется выигрышнее, зависит от периода, за который будет проводиться оценка. Например, для инвестора, вложившегося в американские компании после Великой депрессии, к 2020 году стоимостное инвестирование принесло бы прибыль, в десятки раз превышающую результат акций роста.

Сегодня многие инвесторы применяют комбинированный подход. Чаще всего для этого используются разные брокерские счета. На одном из них биржевой игрок формирует свой личный пенсионный фонд, отдавая предпочтение стабильным компаниям, чьи бумаги можно отнести к акциям стоимости. На другом – вкладывается в быстрорастущие инструменты и продает их после очередного взлета котировок.

Идея удерживать акции роста на протяжении нескольких десятилетий менее привлекательна. Это связано с тем, что преимущество на рынке быстро переходит от одних игроков к другим. Поэтому компания, показывающая сегодня хорошую динамику котировок, может оказаться за бортом через 10–20 лет. Отсутствие дивидендных выплат или их низкий уровень – еще один недостаток этой стратегии.

Подходят ли акции Норникеля для долгосрочного инвестора

Что я думаю про акции Норникеля

Многие западные инвесторы предпочитают вкладывать деньги в смешанные фонды, доверяя подбор пропорций между акциями роста и стоимости опытному управляющему. На российском рынке подобные ETF пока не представлены.

Подводим итоги

Нет однозначного мнения о том, какая из двух стратегий более выигрышна. Каждый инвестор делает свой выбор исходя из собственных целей и горизонта инвестирования. Главное – помнить о диверсификации и не зацикливаться на одном подходе.

Расскажите в комментариях, отдаете ли вы предпочтение акциям роста или ищите недооцененные компании. Если комбинируете два подхода, будет интересно узнать, в каких пропорциях и при каких условиях вы это делаете?