Что значит ралли в акциях

Что такое ралли на рынке акций и что с этим делать инвестору?

Я прочитал новость о том, что в январе на рынке акций было ралли. Что такое ралли в этом контексте?

Сотрудники одной крупной инвестиционной компании считают, что те, кто на этом не заработал, упустили основной доход 2019 года, — об этом я тоже прочитал в новостях. Это означает, что в этом году поздно покупать акции, я уже все пропустил?

Словом «ралли» обозначают быстрый рост цены каких-то активов, например сырья, акций отдельных компаний, или рост индекса акций.

На цену влияют многие факторы, в том числе политические и макроэкономические новости. Когда активы становятся особенно интересными для трейдеров и инвесторов, растет спрос на активы — и цена тоже растет.

Примеры ралли

За два месяца с 10 июля по 7 сентября 2017 года золото подорожало примерно на 11%, а за полтора месяца с 12 декабря 2017 по 24 января 2018 года — на 9%. Это ралли.

За четыре месяца с 28 октября 2018 по 26 февраля 2019 года акции «Норильского никеля» подорожали примерно на 37%.

Ралли может происходить сразу на нескольких рынках. Например, в январе и феврале 2019 года американский фондовый индекс S&P 500 быстро восстанавливался после падения на 20%, которое случилось в последнем квартале 2018 года. Одновременно с этим росли индексы России (индекс Московской биржи), Австралии, Китая и других стран.

Стремительный рост цен в прошлом можно увидеть на графиках. Но никто достоверно не знает, когда и в каких активах начнется ралли или когда закончится резкий рост цены, который уже начался.

Даже опытные аналитики то и дело ошибаются в прогнозах, потому что приходится учитывать слишком много параметров, а еще могут случиться непредвиденные события. Подробнее об этом мы писали в статье «Кто знает, сколько будет стоить доллар через полгода?».

Что вам делать с этой информацией

Вы спрашиваете: «Это означает, что в этом году поздно покупать акции, я уже все пропустил?»

Нет, не означает. Но и нельзя сказать, что вы точно заработаете на акциях в этом году. Никто не знает, что произойдет, в том числе упомянутая вами инвестиционная компания. Инвестиции — это неопределенность, а вкладываться в акции в надежде быстро заработать слишком опасно.

Я считаю, что для краткосрочных вложений — на срок меньше 2—3 лет — акции лучше не использовать. Либо же вкладывать в них ту сумму, потеря которой для вас приемлема.

Акции лучше подходят для долгосрочных вложений, в идеале — на десятилетия. На таких больших интервалах времени не нужно угадывать, где и когда начнется очередное ралли. По крайней мере, если у вас хорошо диверсифицированный портфель и вы регулярно инвестируете — например, каждый месяц, в том числе при росте рынка и во время падения.

Мы не можем влиять на цены активов. Поэтому стоит сосредоточиться на том, что мы можем контролировать: сколько денег инвестировать, как распределить портфель между разными классами активов с учетом горизонта инвестирования и готовности к риску, как законно оптимизировать налоги.

Кратко

Ралли — это быстрый рост цен каких-то активов. Постоянно угадывать начало и конец ралли не получится: даже опытные аналитики далеко не всегда правильно предсказывают, что произойдет на рынке.

Если вы инвестируете на много лет, регулярно вкладываете деньги и у вас хорошо диверсифицированный портфель из акций и облигаций, резкие изменения цены активов не так важны. Важнее придерживаться плана.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Фондовый рынок входит в стадию сезонного роста. Как на этом заработать

В этом тексте вы узнаете:

Когда происходит «ралли Санта-Клауса» и могут ли ему помешать «омикрон» и инфляция

Исторические данные показывают, что в конце декабря рынок обычно растет

Для инвесторов декабрь часто становится одним из лучших месяцев в году. Потребители закупаются на праздники, а компании тратят деньги, которые остались в их годовых бюджетах. Обычно это приводит к тому, что компании получают хорошую прибыль в четвертом квартале. Инвесторы часто пытаются опередить события, закупаясь акциями до выхода отчетностей в январе и феврале, отмечает CNN.

Обычно в предновогодний период на фондовых рынках происходит «ралли Санта-Клауса» — в последние пять дней декабря и первые две торговые сессии января. В этот период индексы чаще показывали хорошие результаты, чем снижались.

«Здесь сказываются, скорее, сезонные моменты инвестирования рождественских бонусов, некоторой балансировки портфелей фондов — покупка лидеров, продажа аутсайдеров», — объясняет начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев.

Согласно данным инвесткомпании Schroders, акции США показали положительную доходность в декабре в 77,9% случаев с 1926 года. По данным Stock Trader’s Almanac, с 1950 года в декабре индекс S&P 500 в среднем рос на 1,5%. По словам главного рыночного стратега LPL Financial Райана Детрика, декабрьский рост S&P 500 обычно бывает еще более внушительным, когда индекс хорошо себя показывает за первые 11 месяцев года.

По словам инвестиционного стратега «ВТБ Мои Инвестиции» Станислава Клещева, на российском рынке акций декабрь тоже один из самых удачных месяцев — среднемесячная доходность индекса РТС в последний месяц года превышает 4%. В последние пять сессий декабря и первые две сессии января индекс РТС рос в 21 случае из 26, в среднем на 6,4%, индекс Dow Jones — 18 раз против 26, в среднем на 2,3%, отмечает аналитик финансовой группы «Финам» Юлия Афанасьева.

Будет ли ралли в конце 2021 года?

Влияние «омикрона»

Ноябрь 2021 года закончился снижением S&P 500 на 0,8%. Главные причины — новый штамм коронавируса «омикрон» и заявление главы ФРС США Джерома Пауэлла о том, что в декабре регулятор рассмотрит вопрос об ускорении сворачивания программы стимулирования экономики. Снижение индекса в ноябре случается не так часто — в этом году оно стало десятым в истории S&P 500. При этом исторически, когда индекс падал в ноябре, в декабре он рос, отметили в Bespoke Investment Group. Однако в Bank of America считают, что «ралли Санта-Клауса» в 2021 году может и не быть.

Эксперты пока не уверены, насколько серьезным окажется влияние «омикрона», отмечает CNN. По словам старшего экономиста AllianceBernstein Эрика Винограда, распространение коронавируса до сих пор имеет значение, однако, согласно базовому сценарию, его влияние на рынки будет ограниченным.

«Есть надежда, что мы не вернемся к шатдаунам (прекращение работы предприятий. — РБК) марта 2020 года. Как общество мы научились жить с вирусом, и благодаря этому рынок и экономика стали более устойчивыми. Я не думаю, что новый штамм сведет на нет достигнутый прогресс», — добавил эксперт.

После ноябрьского снижения индексы стали расти в начале декабря, так как опасения относительно нового штамма коронавируса снизились, писал The Wall Street Journal. Инвесторы ставят на то, что «омикрон» может вызывать более легкое течение болезни, чем предполагалось. Тем не менее ученые и производители вакцин пока не пришли к единому мнению, насколько хорошо существующие вакцины могут противостоять новому штамму. Во Всемирной организации здравоохранения (ВОЗ) заявляли, что понадобится несколько недель для его изучения.

В инвесткомпании «Атон» считают, что снижение на рынке из-за «омикрона» носит, скорее, временный, чем фундаментальный характер. По словам ведущего стратега по глобальным рынкам «Атона» Алексея Камицкого, с каждой новой волной любой эпидемии вирус мутирует, становится более заразным, но менее летальным. Если так будет и с «омикроном», то новый штамм может стать «последним гвоздем в крышку гроба пандемии» и коронавирус перейдет в сезонную болезнь. Это может в итоге оказаться позитивным для рискованных рынков и для акций в частности.

По данным ВОЗ, «омикрон» пока ведет себя не очень агрессивно, отметил директор центра Глобальной вирусологической сети, советник ВОЗ, профессор Университета Джорджа Вашингтона Константин Чумаков в эфире телеканала РБК. «Те случаи, которые зафиксированы, они достаточно мягкие», — говорил он. Вирусолог предположил, что это связано с эволюцией коронавируса — заболевание приобретает более мягкие формы и может стать сезонным.

Давление инфляции и политика ФРС

Инвесторов все больше беспокоит инфляция и планы ФРС сократить стимулирование экономики. По мнению главного инвестиционного директора Rockefeller Global Family Office Джимми Чанга, позиция регулятора может быть менее благоприятной для рынка, в частности для «мемных» акций — например, бумаг GameStop и AMC. Ожидания более агрессивной политики ФРС может негативно сказаться и на акциях технологических компаний.

Если ФРС сократит стимулы, то рост экономики вернется к нормальным значениям — около 2% в год. Но такое замедление может сказаться и на рынке акций. «Едва ли есть сомнения, что акции не вырастут еще на 25% в следующем году», — говорит Эрик Виноград из AllianceBernstein.

«Пандемия и ужесточение политики Федрезерва США — несомненно, факторы риска. Однако и в прошлые годы мы наблюдали бюджетные кризисы в США, действия центробанков, резкие движения на сырьевых рынках. Но индексы в декабре демонстрировали традиционный рост», — отмечает Клещев из «ВТБ Мои Инвестиции».

В инвесткомпании «Атон» прогнозируют, что глобальная инфляция достигнет пика в конце 2021 и первом квартале 2022 года, но замедлится к концу следующего года. Однако в этом десятилетии она все равно будет выше, чем в 2010-х годах. «Центробанки, по всей видимости, будут гораздо спокойнее относиться к краткосрочным всплескам инфляции, помня о чрезмерном ужесточении политики после финансового кризиса 2007–2008 годов — тогда рост цен затормозили до неприемлемо низкого уровня, создав риск дефляции по японскому сценарию», — говорится в стратегии инвесткомпании на 2022 год. Рынки и инвесторы должны будут привыкать работать в условиях повышенной инфляции, отметили в «Атоне».

Дефляция — это снижение общего уровня цен, противоположное инфляции. Она может приводить к падению спроса на товары, снижению прибыли компаний, стоимости акций и заработной платы, росту безработицы.

Что такое «эффект января» и как он работает

Кроме декабря, удачным для инвесторов может быть и январь. В этом месяце акции тоже обычно растут, и называется это явление «эффектом января». В конце года инвесторы распродают бумаги, чтобы оптимизировать налоги. Потом они снова покупают активы, и акции растут в цене. Чаще всего «эффект января» проявляется в акциях компаний малой капитализации, так как они менее ликвидны.

По словам начальника управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Георгия Ващенко, чаще акции растут в начале года, чем в конце, но бурный рост наблюдался нечасто. Он отметил, что в январе рынок растет охотнее, если до этого он падал. Тогда инвесторы будут приносить новые деньги и покупать подешевевшие акции. Юлия Афанасьева из «Финама» отметила, что если бумаги не растут во время «ралли Санта-Клауса», то они отыгрываются в январе.

Стоит ли инвестировать в декабре и январе

По мнению Станислава Клещева из «ВТБ Мои Инвестиции», если доверять статистике, то следует покупать акции сейчас и держать их до весны, когда компании будут представлять годовую отчетность и у рынка появится понимание по финальным дивидендам.

Долгосрочные инвесторы вообще не должны думать о том, как заработать на новогодних праздниках, уверена Юлия Афанасьева. «Ни одно из зимних ралли не совпадает с инвестиционным горизонтом инвестора. Ралли зимы — это драйвер для поиска торговых идей у позиционных трейдеров, которые открывают позиции на несколько недель-месяцев», — отмечает эксперт. При этом и позиционные трейдеры должны совершать сделки на основании плана, на какие события и явления реагировать в течение года, а не на основе сезонных ралли.

У каких акций есть потенциал?

Индексы

Юлия Афанасьева считает, что с учетом дополнительных рисков из-за нового штамма коронавируса не нужно выбирать какую-то конкретную отрасль для инвестиций. Лучше сделать ставку на индексы. Например, по индексу РТС было десять убыточных январей против 15 прибыльных, по индексу Мосбиржи — семь против 16 прибыльных, по индексу Dow Jones — шесть убыточных январей против 19 прибыльных.

В «Атоне» оценивают недавнее снижение индекса РТС с максимумов из-за «ковидных рисков» как хорошее условие для роста. В инвесткомпании считают, что у индекса есть потенциал роста на 20–30%, к 2000 пунктам в 2022 году.

По мнению Станислава Клещева, один из лучших способов участвовать в сезонном росте рынка — покупка фондов на индекс Мосбиржи.

«Магнит»

Что касается отдельных бумаг, то есть шанс на небольшое краткосрочное ралли у акций «Магнита», если не учитывать риски со сменой собственника, полагает Афанасьева. Бумаги ретейлера участвовали в «ралли Санта-Клауса» 12 раз из 15 со средним результатом 6,6%. «Но даже в случае развития позитивного сценария по акциям «Магнита» лучше успеть реализовать «бычьи» амбиции по ним до конца года», — сказала аналитик.

Акции «Магнита» попали в список наиболее привлекательных бумаг потребительского сектора на 2022 год по версии «Атона». В инвесткомпании отметили, что ретейлер планомерно увеличивает выручку и постепенно догоняет X5 — отставание по выручке сократилось с 21% в третьем квартале 2020 года до 10% в третьем квартале 2021 года. В «Атоне» также ждут, что в следующем году «Магнит» включит в свою отчетность результаты сети «Дикси», которую он купил в июле.

Банки, нефть, газ и промышленность

Еще один хороший способ поучаствовать в сезонном ралли — покупка в портфель «основных индексных тяжеловесов», считает Клещев. Среди них — акции «Газпрома», «Сбера», ЛУКОЙЛа и «Яндекса». Другой стратегией может стать покупка акций, по которым в ближайшее время будут дивидендные выплаты за девять месяцев. На растущем рынке они могут показать опережающую динамику.

В «Атоне» считают, что в 2022 году основными бенефициарами в контексте высоких цен на товарных рынках и ускорения инфляции будут сырьевые и финансовые компании, на которые приходится более 70% капитализации российского рынка. Эксперты компании отметили в сырьевом секторе «Газпром», ЛУКОЙЛ, НОВАТЭК и «Роснефть», а в финансовом — «Сбер» и ВТБ. «Все эти компании в 2022 году будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь сильно недооцененными относительно мировых аналогов», — прогнозирует «Атон».

По словам аналитика «Альфа-Капитала» Юлии Мельниковой, из-за нового штамма коронавируса вновь стали популярны компании, которые разрабатывают вакцины. С другой стороны, она отметила довольно хороший сезон корпоративных отчетностей за третий квартал. По ее мнению, хорошо смотрятся компании, которые могут перекладывать рост себестоимости в цены на конечные товары без ущерба рентабельности бизнеса — показателя, который определяет эффективность использования ресурсов. В компании позитивно оценивают перспективы промышленной отрасли при условии улучшения ситуации с цепочками поставок в ближайшее время.

Ралли на бирже: Что это такое и как на нём заработать

В биржевых новостях нам часто приходится слышать о начале, продолжении или завершении так называемого ценового ралли. Данный термин применяют в тех случаях, когда речь идет о стремительном росте котировок финансовых инструментов представленных на рынке.

Хотя иногда и говорят о ралли в контексте роста котировок каких-либо одних бумаг, но на мой взгляд, более корректным будет применение этого термина к целой отрасли и ко всему рынку. Именно этим ралли и отличается от восходящего тренда. О тренде говорят тогда, когда речь идет о тенденции движения цены какого-либо конкретного финансового инструмента. А ралли предполагает рост цен большинства финансовых инструментов (в той или иной мере) представленных на рынке.

Основные причины возникновения ралли на рынке акций

Среди основных причин такого рода ценового движения можно назвать такие:

Следствием одной из указанных выше причин или сразу нескольких из них — в комплексе (например то же самое рождественское ралли обусловлено как фундаментальным увеличением объемов продаж, так и позитивным психологическим настроем инвесторов), будет являться увеличение активности участников рынка. А это, в свою очередь, естественным образом приведёт к увеличению объемов торгов и, в конечном итоге, к росту котировок.

Рождественское ралли

Давайте более подробно остановимся именно на нем. Холодные цифры статистики говорят нам о том, что на протяжении последних ста с лишним лет на конец года (преддверие Рождества) приходится подавляющее большинство пиковых значений таких показательных фондовых индексов как S&P500 и DowJones.

Именно эти индексы позволяют судить о состоянии фондового рынка США. Они рассчитываются исходя из цен на акции крупнейших американских компаний, а потому их динамика в достаточной мере говорит о том растёт фондовый рынок, падает или находится в горизонтальном канале.

Можно ли заработать на рождественском ралли акций?

Та же статистика говорит нам о том, что вероятность прибыльных сделок (при условии входа в длинную позицию) в это время составляет порядка 70%. Так почему бы не воспользоваться таким подарком и не увеличить вероятность получения прибыли в своих сделках?

Само собой, открывать позиции наобум из соображений типа: “лишь бы купить, а там ралли вывезет в плюс” — не стоит. А вот если призвать на помощь инструменты из арсенала технического анализа рынка и не пренебрегать при этом элементами анализа фундаментального, то заработать на таком ралли определенно можно.

О коротких позициях в этот период года лучше забыть, зачем сознательно отворачиваться от статистически подтвержденной вероятности, склоняя тем самым математическое ожидание прибыли в минус?

Ищем возможности открытия длинных позиций. Для этого можно отталкиваться от каких либо событий фундаментального характера либо использовать инструменты технического анализа:

Особое внимание здесь следует обратить на такие компании, которые ассоциируются у большинства людей с атмосферой праздника. Ниже перечислены некоторые американские компании, акции которых часто оказываются среди лидеров роста в период рождественского ралли:

Кроме этого в лидеры роста часто выбиваются акции компаний производящих популярные гаджеты и бытовую технику пользующуюся повышенным спросом, ввиду того, что многие люди выбирают ее в качестве подарков для своих близких. В качестве примера здесь можно привести компанию Apple, акции которой традиционно растут во второй половине декабря.

Резюме

Ценовое ралли на финансовых рынках безусловно интересное и определенно стоящее внимания трейдера явление, которое можно и нужно использовать для увеличения вероятности получения прибыли. Тем более, что некоторые виды ралли имеет заранее известное время начала и завершения (Рождественское ралли).

Даже в том случае, если вы не планируете участвовать в этих “гонках”, нужно обязательно иметь их ввиду и, по возможности, воздерживаться от открытия коротких позиций в такие периоды времени.

«Ралли Санта-Клауса» на бирже: что это и как на нем заработать

В динамике фондовых рынков существует определенная сезонность. Например, в мае она во многом обусловлена началом отпускного сезона. Бывают и более сложные закономерности, о которых мы писали в статье «Сентябрь может быть опасен для ваших инвестиций», или попросту страхи, связанные с историческими событиями («октябрьское проклятье»). А для предновогоднего периода характерно «ралли Санта-Клауса».

Термин «Ралли Санта-Клауса» был придуман в начале 1970-х годов аналитиком фондового рынка Йелем Хиршем. Он заметил рыночный тренд, который заключался в том, что биржевые индексы демонстрировали хорошие результаты в последние пять торговых дней декабря и первые два дня января. Хотя результаты прошлого никогда не могут гарантировать результаты в будущем, данные подтверждают, что в этот период рост рынка происходит чаще, нежели падение.

Есть несколько версий, которые пытаются объяснить «ралли Санта-Клауса», в их числе оптимизм, подпитываемый праздничным настроением, и инвестирование новогодних премий, которые получают сотрудники в конце года. Другая теория заключается в том, что в это время года институциональные инвесторы уходят в отпуск, оставляя рынок розничным инвесторам, которые, как правило, настроены более оптимистично.

«Праздник к нам приходит» — что происходило на рынках перед Новым годом за последние 70 лет

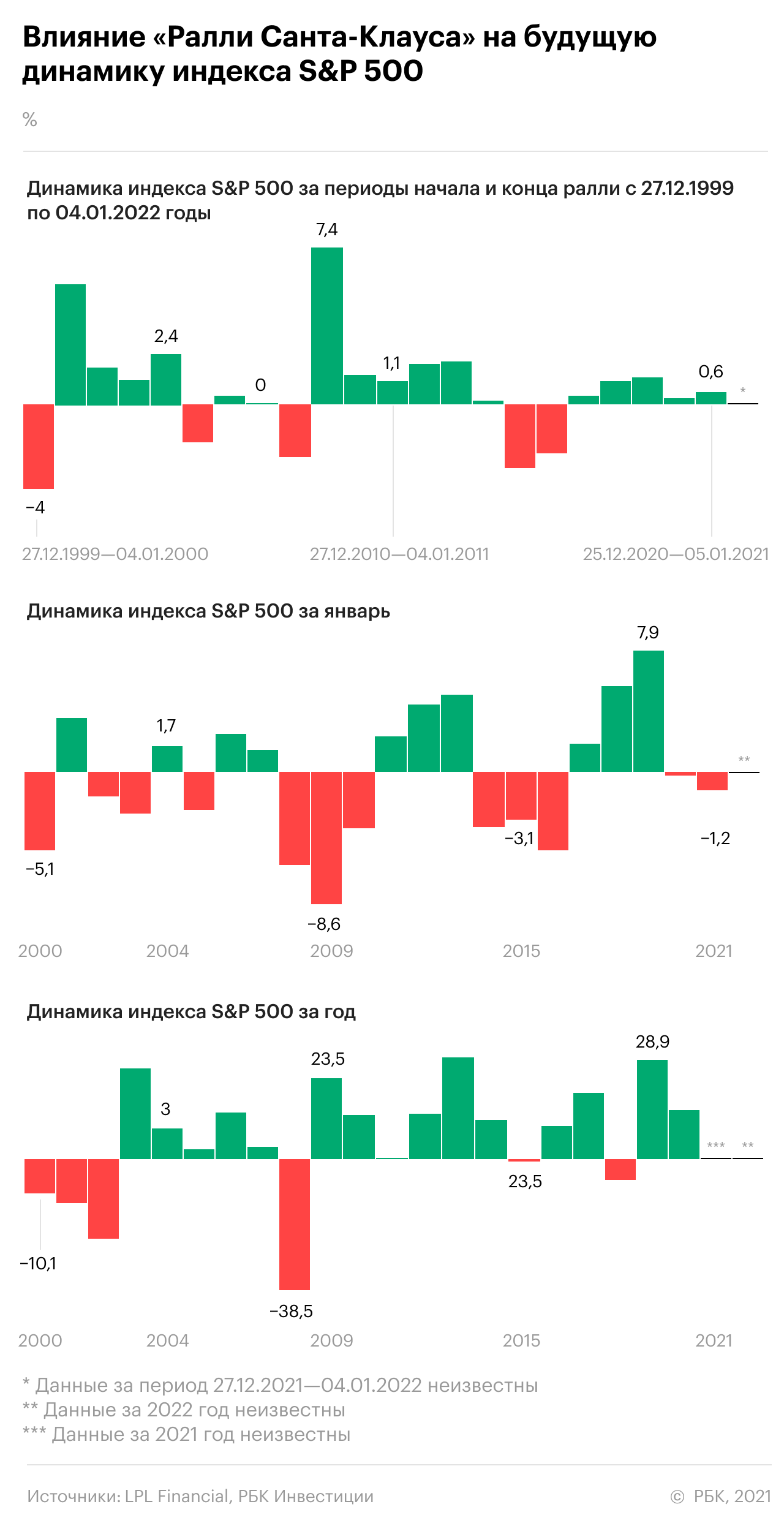

С начала XXI века период конца декабря — начала января только пять раз приносил убыток инвесторам, причем это со 100%-ной вероятностью предвещало снижение по итогам января. Динамика до конца года при этом оставалась смешанной. Также, если «ралли Санта-Клауса» приносило прибыль инвесторам, то январь был положительным почти в 60% случаев, а год в целом — в 81%. При этом средняя доходность S&P 500 по итогам года, когда «ралли Санта-Клауса» было положительным, составляет 10,2%, при отрицательном исходе — минус 7,4%.

«Ралли Санта-Клауса» — биржевая байка или 100%-ный факт?

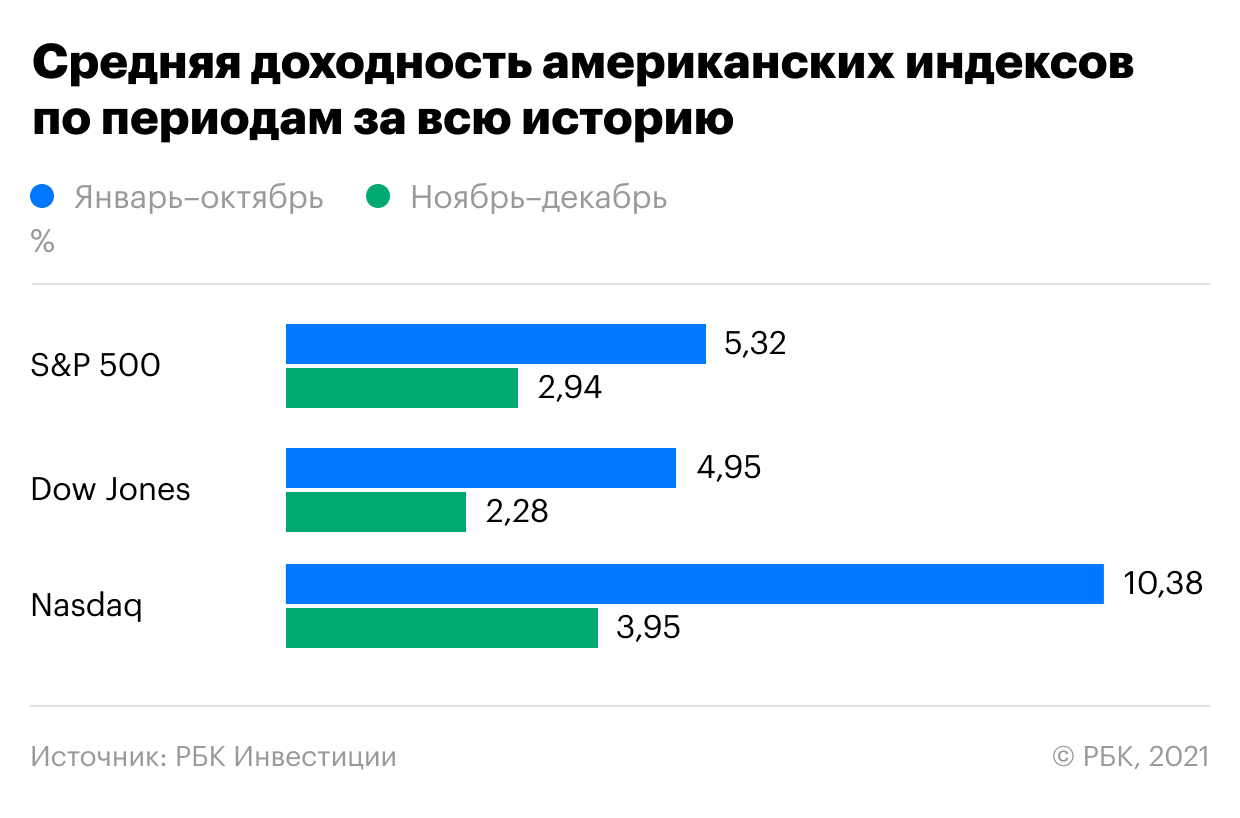

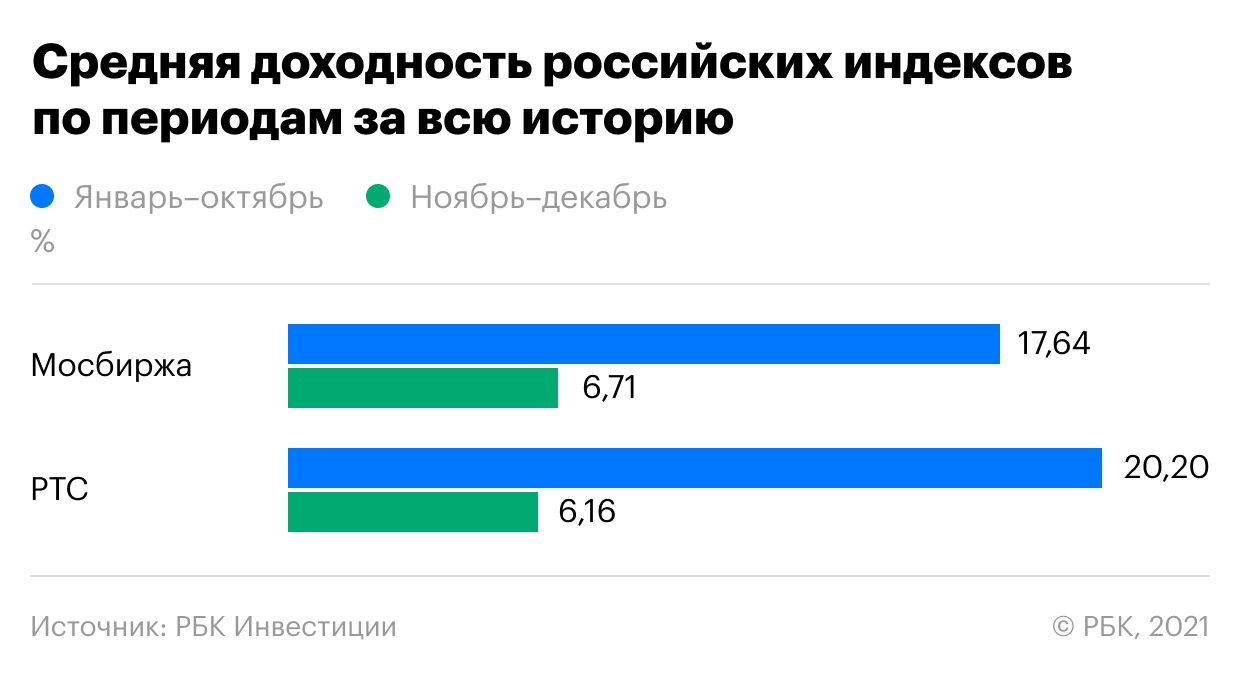

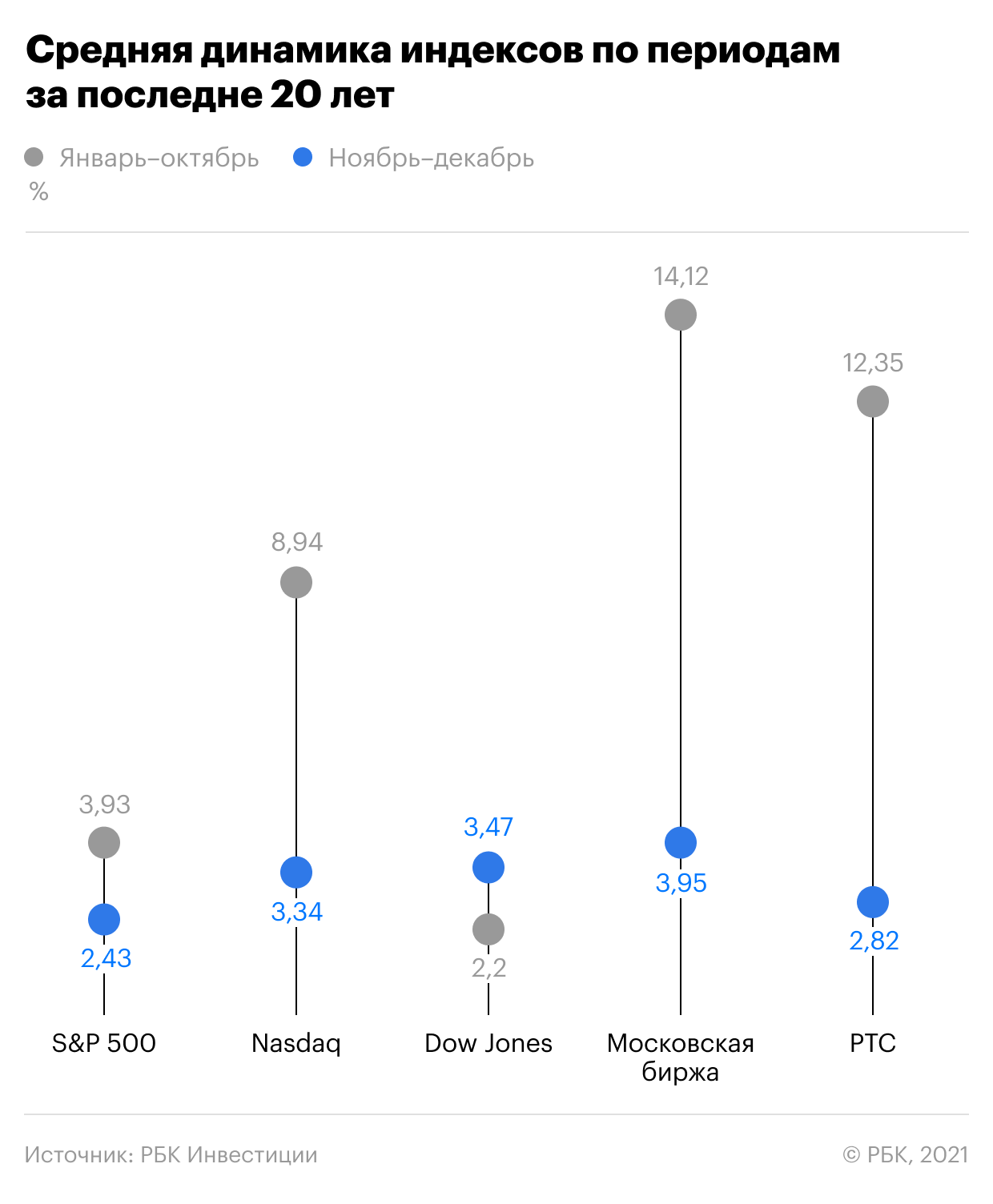

Однако до «ралли Санта-Клауса» инвесторов ожидает еще предновогоднее ралли, поскольку ноябрь и декабрь — это один из лучших сезонных периодов на рынке. Для наглядности и простоты понимания того, как соотносится изменение индексов за эти два месяца по сравнению с динамикой индикаторов за оставшуюся часть года, «РБК Инвестиции » рассчитали среднюю историческую доходность за два периода: январь — октябрь и ноябрь-декабрь. Мы оценили динамику американских и российских фондовых индексов за последние 20 лет и за всю историю их существования.

Данные за всю историю наблюдений свидетельствуют о том, что за январь — октябрь доходность индекса S&P 500 составляет 5,32%, тогда как доходность оставшихся двух месяцев равна 2,94%. Как видно, доходность за ноябрь-декабрь равна половине доходности за оставшиеся десять месяцев, что указывает на определенную силу этого периода. То же верно и для индекса Dow Jones: средняя доходность января — октября составляет 4,95%, ноября-декабря — 2,28%. У индекса NASDAQ Composite разрыв более заметный: доходность за январь — октябрь почти в 2,5 раза превышает динамику за оставшиеся два месяца — 10,38% против 3,95%.

У индекса Московской биржи ситуация аналогичная с NASDAQ — доходность первых десяти месяцев почти в 2,5 раза выше динамики за ноябрь — декабрь: 17,64% против 6,71%. У РТС разрыв еще более значительный — более чем в три раза: 20,20% с января по октябрь и 6,16% с ноября по декабрь.

Если рассматривать 20-летний отрезок, то у S&P 500 разница между двумя периодами заметно сократилась — доходность за январь — октябрь составляет 3,93%, тогда как доходность ноября-декабря равна 2,43%. У Dow Jones ситуация наиболее интересная: динамика двух месяцев (3,47%) опережает доходность января — октября (2,20%). У NASDAQ Composite разрыв по-прежнему остается более чем в 2,5 раза в пользу первых десяти месяцев — 8,94% против 3,34%.

Российские же индексы сильно отличаются от американских в 20-летней перспективе. В среднем индекс Московской биржи рос на 14,12% в январе — октябре, тогда как в ноябре-декабре всего на 3,95%. У РТС разрыв куда более значимее — 12,35% против 2,82%.

В конечном итоге о наличии «ралли» в два последних месяца года можно говорить только у американских индексов, где доходность за ноябрь-декабрь выглядит конкурентно по отношению к периоду января — октября. У российских индексов разрыв по доходности между двумя отрезками слишком большой, чтобы утверждать о какой-то аномальной динамике под конец года.

Что происходит, когда Санта уходит?

Если рассмотреть динамику за период ноябрь-декабрь за всю историю наблюдения индексов, то можно заметить, что эти два месяца чаще радовали, чем огорчали инвесторов. В 75% случаев индекс S&P 500 в этот период закрывался в положительной зоне. Индексы NASDAQ, Dow Jones и Московской биржи закрывали в плюсе примерно в 70% случаев. У РТС статистика чуть похуже, но более чем в 65% случаев индикатор по итогам двух месяцев приносил инвестором прибыль.

С января по октябрь S&P 500 вырос на 22,6%. За всю свою историю индекс рос больше 20% за первые десять месяцев всего десять раз. И когда это случалось, то в девяти из десяти случаев S&P 500 продолжал рост, а средняя доходность ноября-декабря составляла 6%.

Аналитик Bank of America Стивен Саттмайер также отмечает, что статистически в следующие месяцы индекс S&P 500 должен продолжить восходящий тренд. С августа по октябрь индекс широкого рынка вырос на 4,8%, в то время как средний рост этого индекса в указанные месяцы составляет 0,2%. Согласно историческим данным, если фондовый рынок показывает рост в эти месяцы, то тренд продолжается и далее, а рынок показывают доходность выше среднего.

«Когда в августе — октябре рынок показывает результаты выше среднего, то в 75% случаев в ноябре — апреле индекс S&P 500 растет при средней доходности в 4,08%», — отметил Саттмайер.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»