дали чек без qr кода что делать

Чек без QR-кода к учету не принимается

|

| Zyabich / Depositphotos.com |

Если приложенные к авансовому отчету подтверждающие документы оформлены с нарушениями законодательства РФ, то расходы (затраты) по такому авансовому отчету не могут учитываться для целей налогообложения прибыли организации, как не имеющие надлежащего документального подтверждения (Письмо Минфина России от 5 марта 2021 г. № 03-03-07/15819).

Перечень обязательных реквизитов, которые должен содержать кассовый чек, установлен п. 1 ст. 4.7 Закона о ККТ. Федеральным законом от 3 июля 2018 г. № 192-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» этот перечень дополнен реквизитом «QR-код». Следовательно, «QR-код» является обязательным реквизитом.

Все важные документы и новости о коронавирусе COVID-19 – в ежедневной рассылке Подписаться

Документы по теме:

Читайте также:

Он может содержать в своей структуре как дату и время осуществления расчета, порядковый номер фискального документа, признак расчета, сумму расчета, заводской номер фискального накопителя и фискальный признак документа так и QR-код.

Если билет выдан без кассового чека, то пассажир должен самостоятельно считать QR-код и скачать чек через информационный сервис или мобильное приложение.

Поступающую по нарушениям информацию налоговые органы будут использовать при проведении контрольных мероприятий в дальнейшем.

Налоговики напомнили, что на данный вид контроля не распространяется Закон о проверках, так как его можно отнести к контролю и надзору в финансово-бюджетной сфере.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Если на кассовом чеке нет QR-кода, можно ли взять его сумму в расходы

У кассового чека после вступления в силу новой редакции закона № 54-ФЗ появилось слишком много реквизитов. Все они обозначены в статье 4.7 данного закона. В их числе — QR-код. Этот реквизит обязательный. Но что делать, если на кассовом чеке, который принес подотчетник, нет данного QR-кода?

Зачем нужен QR-код

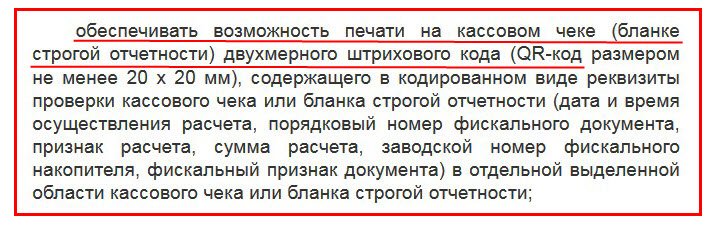

Прежде всего, QR-код должна уметь печатать любая онлайн-касса. Это обязательное требование к контрольно-кассовой технике — и указано оно в п.1 статьи 4 закона № 54-ФЗ — ССЫЛКА.

Без наличия способности выводить на чеке QR-штриховку кассовый аппарат не может применяться в РФ — его просто не внесут в соответствующий реестр ККТ.

Используется QR-код для проверки кассового чека или бланка строгой отчетности. Кодирует следующие реквизиты (п.1 статьи 4 закона № 54-ФЗ):

Все эти перечисленные сведения оформляются в виде двухмерного штрихового кода размером не меньше 2 см х 2 см. Размещаются в специально отведенном месте в кассовом чеке или в БСО.

Чтобы проверить чек или БСО, достаточно скачать с сайта ФНС РФ бесплатное мобильное приложение (вот отсюда https://kkt-online.nalog.ru/). А далее — отсканировать сам код. Данная операция позволяет проверить реальность выданного чека.

В случае если документ не обнаруживается, налоговая фиксирует об этом информацию и ставит продавца, выдавшего чек с нарушениями, на проверку. Кроме того, QR-код позволяет распечатать кассовый чек на бумаге.

Дополнительный «бонус» от QR-кода — возможность контролировать кэшбек-сервисы. Только для этого понадобится отдельное приложение, выпущенное самим сервисом.

Если QR-код отсутствует на чеке, как принять такие расходы?

Указанный QR-код — обязательный реквизит кассового чека (п.1 ст.4.7 закона № 54-ФЗ). Если он печатается, значит, онлайн-касса полностью соответствует требованиям закона. В данной ситуации не возникает вопроса о принятии в состав расходов суммы, подтвержденной правильным чеком.

Но бывают случаи, когда QR-код на чеке отсутствует. Минфин РФ разъясняет в своем письме № 03-03-06/1/78500 от 14.10.2019, что приложенные к авансовому отчету документы-подтверждения произведенных платежей, если оформлены с нарушением законодательства РФ, не подлежат включению в состав расходов при расчете налога на прибыль. Требование о соответствии документов, подтверждающих расходы, прописано в статье 252 НК РФ (п.1). По аналогии такие суммы не участвуют и в уменьшении налога при УСН (п.2 статьи 346.16 НК РФ).

Таким образом, кассовый чек без QR-кода не может быть использован для подтверждения произведенных расходов в налоговом учете. Причина — QR-код является обязательным реквизитом. И его отсутствие — нарушение законодательства РФ.

С другой стороны, есть часть предпринимателей и юридических лиц, которые по закону освобождены от применения ККТ или имеют право на отсрочку её применения. Некоторые из них в качестве подтверждения платежа выдают товарный чек, БСО или кассовый чек старого образца (без QR-кода) и не нарушают при этом закон (подробнее в ЭТОЙ СТАТЬЕ). Как быть в данном случае? Остаются спорные моменты.

Если на чеке нет QR-кода: можно его принять в авансовый отчет?

Авансовый отчет составляется подотчетным лицом, получившим деньги от предприятия на определенные цели. Указанный документ позволяет сотруднику отчитаться о произведенных им платежах. Для целей бухгалтерского учета приложенных к авансовому отчету «неправильных» кассовых документов достаточно, чтобы принять перечисленные в нем суммы к учету. Дело в том, что авансовый отчет подтверждает только факт совершения платежей и целевой характер расчетов. Основанием для отражения операций с участием счета 71 служит именно авансовый отчет, а не перечисленные в нем документы. И этого сводного документа хватает, поскольку он соответствует требованиям статьи 9 закона № 402-ФЗ. Т.е. имеет все обязательные реквизиты:

Выводы

Если в кассовом чеке нет QR-кода, продавец рискует попасть под проверку налоговой инспекции (это не касается тех, кто временно или постоянно освобожден от применения ККТ). Причина — данный код является обязательным реквизитом для кассового чека. И любая онлайн-касса его должна печатать. Покупатель, используя такой кассовый чек, не сможет подтвердить для целей налогового учета сам факт расходов. В бухучете «неправильный» чек в составе авансового отчета может быть использован для отражения движения денег по счету 71. Что касается использования авансового отчета в качестве единственного основания для признания перечисленных в нем и подтвержденных «неправильными» чеками сумм в составе расходов — это спорный вопрос.

Если покупатель нечаянно разбил товар в магазине обязан ли за него платить?

Нужно ли пробивать кассовый чек при взаимозачете https://onlain-kassy.ru/normativ/kom/vzaimozachet-kkt.html между организациями и ИП.

Обзор прочих поправок, вносимых в Закон 54-ФЗ, регулирующих применение QR-кодов кассовых чеков, устанавливающих направления таких чеков клиентам, а также регламентирующих порядок включения в фискальные документы различных реквизитов

В какие сроки и как отправить электронный чек покупателю в обычном и интернет-магазине чтобы исполнить закон, какие при этом есть нюансы

Как выполняется проверка кассового чека на подлинность. Где это можно сделать в режиме онлайн и в каких случаях это может быть полезно

Дали чек без qr кода что делать

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Сотрудники за наличные денежные средства приобрели авиабилеты в кассе аэропорта. Им были выданы кассовые чеки без QR-кода.

Можно ли признать расходы по таким кассовым чекам в целях налогообложения прибыли?

Рассмотрев вопрос, мы пришли к следующему выводу:

Если из имеющихся иных документов следует производственная направленность затрат и то, что они произведены в интересах и с ведома работодателя, организация вправе принять расходы на проезд командированных сотрудников в уменьшение налогооблагаемой базы по налогу на прибыль.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Расходы на проезд в командировках в целях налогообложения прибыли;

— Вопрос: Признание расходов по налогу на прибыль, если кассовый чек подотчетному лицу выдали без реквизитов п. 6 ст. 4.7 Закона о ККТ (ответ службы Правового консалтинга ГАРАНТ, март 2021 г.);

— Вопрос: Может ли бухгалтерия не принять чек, если он без QR-кода? (ответ службы Правового консалтинга ГАРАНТ, ноябрь 2020 г.);

— Вопрос: Подтверждение расходов при наличии электронного авиабилета без кассового чека (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Волкова Ольга

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО «НПП «ГАРАНТ-СЕРВИС», 2021. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Если в чеке нет QR-кода, расходы учитывать нельзя

Важное разъяснение чиновников. Коды на чеке это отнюдь не украшение и не дать моде на прогресс. Код на чеке имеет непосредственно налоговое значение.

В письме Минфина РФ от 14.10.2019 № 03-03-06/1/78500 финансовое ведомство напоминает: в силу п. 1 ст. 252 НК РФ в целях налогообложения прибыли признаются расходы, подтвержденные документами, оформленными в соответствии с законодательством РФ или обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были понесены расходы, или документами, косвенно подтверждающими расходы.

Ценности, приобретенные сотрудником для организации, а также расходы, произведенные им по поручению организации, принимают к налоговому учету на основании утвержденного авансового отчета, накладных (других документов), а также документов, подтверждающих факт оплаты, в частности кассовых чеков.

Если приложенные к авансовому отчету подтверждающие документы оформлены с нарушениями законодательства РФ, то расходы (затраты) по такому авансовому отчету не учитываются для целей налогообложения прибыли организации как не имеющие надлежащего документального подтверждения.

Перечень обязательных реквизитов, которые должен содержать кассовый чек, указан в п.1 ст. 4.7 Федерального закона от 22.05.2003 № 54-ФЗ. Федеральным законом от 03.07.2018 № 192-ФЗ данный перечень дополнен реквизитом «QR-код».

Следовательно, «QR-код» является обязательным реквизитом.

Подотчетник принес кассовый чек без QR-кода: можно ли его включить в расходы для целей налогообложения?

С 01.07.2019 состав реквизитов кассового чека или бланка строгой отчетности дополнен новыми реквизитами: наименование, ИНН покупателя, QR-код. Если подотчетное лицо приобретает товар в магазине без доверенности ему будет выдан кассовый чек как физическому лицу без наименования и ИНН покупателя. Возможно ли принятие в целях налогообложения расходов по проездным билетам и чекам без QR-кода?

По данному вопросу мы придерживаемся следующей позиции:

Приложенный к авансовому отчету документ о произведенном расчете, позволяющий идентифицировать продавца, в совокупности с самим авансовым отчетом, утвержденным руководителем организации, может быть принять к учету в качестве подтверждающего расход документа.

Однако мы не можем полностью исключить риск, связанный с отсутствием в чеке QR-кода.

Обоснование позиции:

Состав обязательных реквизитов кассового чека определен в п. 1 ст. 4.7 Закона N 54-ФЗ. К числу обязательных реквизитов, которые в общих случаях должны содержаться в кассовом чеке, относится и «QR-код».

Использование указанных QR-кодов способствует вовлечению потребителей товаров и услуг в гражданский контроль за счет проверки легальности кассового чека через бесплатное мобильное приложение, с помощью которого в случае возникновения вопросов можно направить жалобу в ФНС России (письмо Минфина России от 05.12.2017 N 03-01-15/80887). В частности, мобильное приложение «Проверка кассового чека», размещенное на сайте https://play.google.com/store/apps/details?id=ru.fns.billchecker, посредством использования QR-кодов для проверки кассовых чеков позволяет получать и хранить чеки в электронном виде, проверять их легальность, добросовестность продавца, а также сообщать о нарушении правил применения контрольно-кассовой техники в ФНС России. Об использовании штрихкода при проверке чека сообщено также на сайте ФНС (https://www.nalog.ru/rn53/news/activities_fts/6954236/).

Если подотчетное лицо представило в оправдание понесенных расходов кассовый чек без указания реквизитов, предусмотренных п. 6.1 ст. 4.7 Закона N 54-ФЗ, необходимо исходить из следующего.

Из положений п. 1 ст. 252 НК РФ в системной взаимосвязи с нормами ст. 313 НК РФ, а также ст. 9 Федерального закона от 06.12.2011 N 402-ФЗ «О бухгалтерском учете» следует, что документами, подтверждающими произведенные на территории РФ расходы, являются, в частности, первичные учетные документы, которыми оформляются все факты хозяйственной жизни.

При этом нормы главы 25 НК РФ не устанавливают конкретного перечня документов, подтверждающих те или иные расходы (письма Минфина России от 29.08.2017 N 03-03-06/1/55280, от 15.08.2017 N 03-07-08/52318). Из обосновывающих расходы надлежащим образом оформленных документов четко и определенно должно прослеживаться, какие расходы были произведены (письма Минфина России от 26.03.2019 N 03-03-06/2/20469, от 21.03.2019 N 03-03-07/19097), и присутствовать их связь с деятельностью, направленной на получение дохода (письмо Минфина России от 26.03.2019 N 03-03-07/20466).

Кассовый чек подтверждает факт расчетов, но не является документом, обосновывающим экономическую целесообразность факта хозяйственной деятельности (письма Минфина России от 30.04.2019 N 03-03-06/1/32212, от 18.02.2019 N 03-03-06/1/10344).

Если исходить из самой неблагоприятной ситуации, что в данной ситуации продавец услуги был обязан применить ККТ, соответственно, должен быть указать в кассовом чеке (или бланке строгой отчетности) QR-код, то формально налоговые органы могут не признать расходы, подтверждающиеся кассовыми чеками без QR-кода.

Однако погрешности оформления сделки, в частности неподтверждение расчетов между сторонами в соответствии с Законом N 54-ФЗ, еще не означают, что сделка не была исполнена. Так, в письме Минфина России от 30.05.2017 N 03-01-15/33121 говорится, что при отсутствии у налогоплательщика возможности применения ККТ в соответствии с нормами Закона от 03.07.2016 N 290-ФЗ организации и ИП обязаны выдавать покупателю (клиенту) на бумажном носителе подтверждение факта осуществления расчета (смотрите также письмо Минфина России от 11.10.2017 N 03-01-15/66392).

В письме от 13.04.2016 N 03-07-11/21095 Минфин России указал, что ошибки в первичных учетных документах, не препятствующие налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость и другие обстоятельства документируемого факта хозяйственной жизни, не являются основанием для отказа в принятии соответствующих расходов в уменьшение налоговой базы по налогу на прибыль.

Кроме того, представители ФНС России в ответ на вопрос налогоплательщика о возможности учесть расходы, если кассовый чек (БСО) подотчетному лицу организации (ИП) был выдан как физическому лицу, т.е. без указания реквизитов, предусмотренных п. 6.1 ст. 4.7 Законом N 54-ФЗ, разъяснили: «Да, можно. Кассовый чек, выданный физическому лицу, в том числе подотчетному, является первичным документом, на основании которого организация (ИП) может учесть расходы» (материал опубликован 19.07.2019 в разделе «Часто задаваемые вопросы» на официальном сайте ФНС России, размещен в системе ГАРАНТ в соответствии с письмом ФНС России от 09.04.2013 N 12-3-06/0008).

Обобщив сказанное, мы полагаем, что полученный документ о произведенном расчете без QR-кода, приложенный к авансовому отчету, позволяющий идентифицировать продавца, в совокупности с самим авансовым отчетом может подтверждать факт осуществления расхода подотчетным лицом и может быть принят к учету.

Вместе с тем руководитель организации самостоятельно решает, принимать или не принимать такие документы к учету (смотрите памятку: «Как проверить документы, подтверждающие факт оплаты подотчетными лицами товаров, работ и услуг»).

Рекомендуем также ознакомиться с материалами:

— Вопрос: Какие обязательные реквизиты должны содержать кассовые чеки с учетом изменений от 01.07.2019 при условии, что подотчетное лицо осуществляет наличные расчеты с контрагентами как с использованием доверенности, так и без нее? (ответ службы Правового консалтинга ГАРАНТ, август 2019 г.)

— Вопрос: Подотчетное лицо организации без доверенности приобрело у другой организации товарно-материальные ценности (ТМЦ). Подотчетным лицом был получен кассовый чек, в котором не указаны ИНН и название организации-покупателя. Имеет ли право организация-покупатель учесть расходы, подтвержденные первичными документами (например, формой ТОРГ-12) и кассовым чеком, без указания в чеке ИНН и наименования организации-покупателя? (ответ службы Правового консалтинга ГАРАНТ, сентябрь 2019 г.)

— Вопрос: ИП приобрел канцелярские товары в розничном магазине и рассчитался бизнес-картой (то есть картой, привязанной к расчетному счету). Обязан ли продавец в этом случае выдать онлайн-чек с указанием наименования организации и ИНН? В каких случаях необходимо в чеке указывать название организации и ИНН покупателя? В случае если в чеке не указано название организации и ИНН покупателя, возможно ли данный чек отнести к затратам данной организации? (ответ службы Правового консалтинга ГАРАНТ, август 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член РСА Каратаева Татьяна

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

(1).jpg)