дефляция рубля что это такое

Что такое дефляция простыми словами: как и почему появляется и чем опасна для экономики

Добрый день, уважаемые читатели!

Дефляция — это длительное снижение среднего уровня цен в экономике, что выражается в увеличении покупательской способности денег. Кажется, что процесс как противоположность инфляции для потребителей несет только позитивные характеристики, однако это далеко не так.

В рамках данной статьи представлена характеристика и особенности данного процесса, рассмотрены его причины и отличия от инфляции.

Что такое дефляция простыми словами

Чем отличается от инфляции

И инфляция, и дефляция относятся к изменениям цен на потребительские товары и услуги.

Феномен инфляции определяется как ситуация, в которой сохраняется рост цен в отечественной экономике, что вызывает падение стоимости денег.

Другими словами, в случае инфляции за ту же сумму денег можно купить меньше товаров и услуг, чем, скажем, месяц назад. С инфляцией покупательная способность явно уменьшается.

С другой стороны, дефляция — явление, противоположное инфляции. Его следует понимать как увеличение стоимости денег в экономике, что также увеличивает их покупательскую способность. За ту же сумму денег, что и в прошлом месяце, потребитель может купить большее количество таких же товаров.

Почему она хуже инфляции

Самый благоприятный процент инфляции для экономики — 1-3%. Именно данное значение обеспечивает плавный и безболезненный отток финансов населения в бизнес.

Высокая инфляция означает, что потребители могут позволить себе всего меньше за одинаковую сумму. Цены на основные товары растут, чтобы удовлетворить потребности, нужно влезть в долги.

С другой стороны, при дефляции цены падают, но это только на первый взгляд благоприятная ситуация для национальной экономики.

Постоянная дефляция, сохраняющаяся в течение нескольких лет, приводит к тому, что центральный банк вынужден поддерживать очень низкие процентные ставки, благодаря чему депозиты становятся убыточными, идут потери банковской системы, у которой нет капитала, необходимого для выдачи кредитов.

Примеры из истории

Очень важным событием для США 30-х гг. XX века стало принятие правительством политики Франклина Рузвельта. В том момент произошли огромные изменения в денежно-кредитной политике.

Расширение денежной базы привело к увеличению денежного ресурса как в номинальном, так и в реальном выражении. Введенные реформы значительно повлияли на развитие производства в экономике.

После того как Рузвельт вступил в должность и сменил президента ФРС, началось снижение процентной ставки. Он также ликвидировал доллар, что привело к его обесценению более чем на 30% по отношению к другим валютам. Все эти изменения, вероятно, повлияли на фактический уровень инфляции.

Проблемы в экономике Японии начали постепенно появляться в начале 1990-х годов. В ноябре 1989 года центробанк ужесточил свою денежно-кредитную политику в связи с ростом цен на недвижимость и финансовые активы.

Повышение учетной ставки с 2,5до 6% в течение 15 месяцев привело к взрыву спекулятивного пузыря и спровоцировало экономический кризис. Темпы роста производства в экономике снижались, в 1992—2002 годах они были даже ниже 1% в год.

Эти годы приняты как период «застоя японской экономики». Темпы роста производства, которые были очень низкими в сочетании с высоким уровнем безработицы, привели в конечном итоге к дефляции в 1995 году.

Признаки

Среди наиболее значимых признаков дефляции отметим:

Чем выше уровень дефляции, тем более очевидными становятся ее признаки, что ставить под угрозу банковский сектор страны.

Основные виды дефляции:

Причины и последствия

Среди причин дефляции можно упомянуть:

Последствиями дефляции могут быть:

Из-за чего дефляция так опасна для экономики

Несмотря на временное увеличение покупательной способности населения, долгосрочная дефляция оказывает негативное влияние на экономику. Падение цен при сохранении прежних высоких издержек производства перестает быть прибыльным.

А потребители, надеясь на еще большее снижение цен, откладывают покупку, что, в свою очередь, ведет к растущему спаду. Дефляция также вызывает рост цен на кредиты, это означает, что развитие компаний, использующих банковскую поддержку, также замедляется и даже останавливается.

Существует ли неопасная дефляция

Неопасной считается дефляция, которая сопровождается ростом покупательской способности одновременно с ростом экономики, повышением активности бизнес-единиц в рыночных условиях, ростом конкурентоспособности предприятий и прочими позитивными факторами в экономике. В такой ситуации заметен рост благосостояния населения.

Ожидать ли дефляцию в РФ: мнение экспертов

Еще несколько лет назад при ответе на этот вопрос эксперты однозначно утверждали нет.

Против возможности проявления дефляции в РФ говорит отсутствие биржевого «пузыря». Стоимость активов компаний в большинстве случаев соответствует их реальной цене, поэтому резких падений ожидать не приходится.

На данный момент полагать в России дефляцию нет оснований.

Способы борьбы

Способы борьбы с дефляцией:

Заключение

Таким образом, дефляция простым языком относится к категории, которая противоположна инфляции, то есть подразумевает повышение реальной стоимости денег и снижение спроса на продукцию. Она несет в себе ряд отрицательных последствий.

Процесс требует применения ряда комплексных мер по устранению на уровне правительства страны, при отсутствии которых возможно разрушение промышленности в государстве.

Всего доброго! Подписывайтесь на новые статьи моего сайта. И делитесь новостями в соцсетях.

Дефляция: что это такое простыми словами, влияние на экономику

Дефляция – это общее снижение цен на товары и услуги в экономике. Она возникает, когда уровень инфляции становится отрицательным. Дефляция отличается от дезинфляции, которая представляет собой только замедление темпов инфляции (и отмечает скорость этого изменения). Дефляция приводит к увеличению покупательной способности валюты. Другими словами, у вас может быть такая же сумма денег, но поскольку цены ниже, ваши деньги позволят вам купить больше товаров.

Узнайте больше о дефляции, о том, как она возникает, и о том, как она может повлиять на различные рыночные показатели.

Определение дефляции

Дефляция – это когда потребительские цены и цены на активы со временем снижаются, а покупательная способность возрастает. По сути, вы можете купить больше товаров или услуг завтра за ту же сумму денег. Сравните это с инфляцией, то есть постепенным ростом цен в экономике.

Хотя дефляция может показаться хорошей вещью, она может сигнализировать о надвигающейся рецессии и трудных экономических временах. Когда люди чувствуют, что цены падают, они откладывают покупки в надежде, что позже смогут купить вещи дешевле. Но более низкие расходы приводят к меньшему доходу производителей, что может привести к безработице и более высоким процентным ставкам.

Эта отрицательная обратная связь порождает более высокий уровень безработицы, даже более низкие цены и даже меньшие расходы. Короче говоря, дефляция ведет к еще большей дефляции. На протяжении большей части истории периоды дефляции обычно сопровождались серьезными экономическими спадами.

Как измеряется дефляция?

Дефляция измеряется с помощью экономических показателей, таких как индекс потребительских цен (ИПЦ). ИПЦ отслеживает цены на группу часто покупаемых товаров и услуг и ежемесячно публикует изменения.

Когда цены, измеренные в совокупности с помощью ИПЦ, за один период ниже, чем они были за предыдущий период, экономика испытывает дефляцию. И наоборот, когда цены все вместе растут, экономика переживает инфляцию.

Дефляция и дезинфляция: в чем разница?

Дефляцию не следует путать с дезинфляцией. Хотя оба названия звучат так, как будто указывают на снижение цен, дезинфляция на самом деле означает, что цены все еще растут, только медленнее, чем раньше. Это может быть изменение с 4% годовой инфляции на 2% годовой инфляции, что означает, что товар, который раньше стоил 10 долларов, теперь продается по 10,02 доллара вместо прогнозируемых 10,04 доллара.

С другой стороны, дефляция описывает фактическое снижение цен, а не снижение темпов роста инфляции. При 2% дефляции товар, который раньше стоил 10 долларов, теперь стоит 9,98 доллара.

Каковы причины дефляции?

Есть две основные причины дефляции: снижение спроса или рост предложения. Каждая из них связана с фундаментальной экономической взаимосвязью между спросом и предложением. Снижение совокупного спроса приводит к падению цен на товары и услуги, если предложение не меняется.

Падение совокупного спроса может быть вызвано:

Более высокое совокупное предложение означает, что производителям, возможно, придется снизить свои цены из-за усиления конкуренции. Такое увеличение совокупного предложения может быть связано с падением производственных затрат: если производство товаров обходится дешевле, компании могут производить их больше по той же цене. Это может привести к увеличению предложения, а не спроса, и снижению цен.

Последствия дефляции

Хотя снижение цен на товары и услуги может показаться полезным, это может иметь очень негативные последствия для экономики.

Почему дефляция более вредна, чем инфляция

Когда цены растут, а ценность валюты падает, экономика переживает инфляцию. Хотя инфляция означает, что ваш рубль не растягивается так сильно, она также снижает стоимость долга, поэтому заемщики продолжают брать займы, а должники продолжают оплачивать свои счета. Умеренная инфляция является нормальным явлением для экономического цикла: в экономике обычно наблюдается инфляция от 1% до 3% в год, а небольшая инфляция обычно рассматривается как признак здорового экономического роста.

Инфляция – это также то, от чего потребители могут в определенной степени защитить себя. Например, вложение денег может помочь вашим доходам расти быстрее, чем инфляция, помогая вам сохранить и увеличить вашу покупательную способность.

Хотя может показаться, что рост цен хуже, чем их падение, дефляция, как правило, менее благоприятна и связана с экономическими спадами и рецессиями. Дефляционная спираль может превратить тяжелые экономические времена в спад, а затем в депрессию.

Защититься от дефляции также немного сложнее, чем от инфляции. В отличие от инфляции, при дефляции долг становится более дорогим, что заставляет людей и предприятия избегать брать его, поскольку они пытаются выплатить все более дорогостоящие долги, которые они уже имеют.

В периоды дефляции лучшее место для людей, где можно хранить деньги – это, как правило, денежные вложения, которые не приносят большой прибыли или вообще не приносят никакой прибыли. Другие типы инвестиций, такие как вложения в акции, корпоративные облигации и недвижимость, более рискованны в условиях дефляции, поскольку предприятия могут столкнуться с очень трудными временами или полностью обанкротиться.

Контроль дефляции

У правительств есть несколько стратегий обуздания дефляции.

Какую роль сыграла дефляция в истории: примеры

Рассмотрим примеры того, какую роль сыграла дефляция в разных странах.

Великая депрессия

Дефляция ускорила один из самых тяжелых экономических периодов США – Великую депрессию. Хотя это началось как рецессия в 1929 году, быстро снижающийся спрос на товары и услуги привел к значительному падению цен, что привело к краху многих компаний и росту безработицы. В период с лета 1929 года по начало 1933 года индекс оптовых цен упал на 33%, а уровень безработицы превысил 20%.

Дефляция цен из-за Великой депрессии произошла практически во всех промышленно развитых странах мира. В США объем производства не возвращался к прежнему долгосрочному тренду до 1942 года.

Дефляция в Японии

С середины 1990-х годов Япония переживает состояние умеренной дефляции. Фактически, индекс потребительских цен в Японии почти всегда был слегка отрицательным с 1998 года, за исключением короткого периода перед мировым финансовым кризисом 2007–2008 гг. Некоторые эксперты связывают эту проблему с недостатком объема производства в Японии – разницей между фактическим и потенциальным объемом производства в японской экономике. Другие полагают, что проблема заключается в недостаточном смягчении денежно-кредитной политики.

В любом случае Банк Японии в настоящее время проводит политику отрицательных процентных ставок, денежно-кредитную политику, которая слегка наказывает людей за то, что они держат деньги, и прогнозирует, что ИПЦ снизится как минимум до отрицательных 50 базисных пунктов до марта 2021 года.

Великая рецессия

Во время рецессии в США с конца 2007 года по середину 2009 года было много опасений по поводу дефляции. Цены на сырье упали, и должникам стало труднее возвращать ссуды. Фондовый рынок упал, безработица выросла, а цены на жилье стремительно снизились.

Экономисты были обеспокоены тем, что дефляция приведет к глубокому спаду экономической спирали, но этого не произошло. Одно исследование, опубликованное в American Economic Journal, предполагает, что финансовый кризис в начале периода сумел поддержать инфляцию. Поскольку процентные ставки были настолько высокими в начале рецессии, некоторые компании не могли позволить себе снижать цены, что, возможно, помогло экономике избежать широкомасштабной дефляции.

Подведем итог

Дефляция – это общее снижение стоимости товаров и услуг в экономике. В то время как небольшое снижение цен может стимулировать потребительские расходы, широкая дефляция может препятствовать расходам и привести к еще большей дефляции и экономическим спадам.

К счастью, дефляция случается нечасто, и когда она возникает, у правительств и центральных банков есть инструменты, позволяющие минимизировать ее влияние на экономику.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Что такое дефляция рубля и её вред для экономики

Статья публикуется на блоге в продолжение и развитие более широко известной инвесторам темы инфляции (повышение уровня цен на товары и услуги). Сегодня мы остановимся подробнее на теме дефляции и рассмотрим следующие вопросы:

Дефляция: простыми словами о непростом явлении

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Дефляция – снижение общего уровня цен на товары и услуги, повышение стоимости национальной валюты и её покупательной способности. Иными словами, это прямая противоположность инфляции, когда последняя приобретает отрицательные значения. С латыни deflatio переводится как «сдуваться», в то время как Inflatio – «надуваться». Ограничиться этим определением было бы просто, однако, в реальной экономике все происходит гораздо сложнее. На первый взгляд, это благо для потребителя, что плохого в снижении цен? На самом деле дефляция губительна для роста экономики и здоровья финансовой системы. Если инфляция приводит к девальвации полученных доходов, то следствием дефляции становится снижение номинальной суммы зарабатываемых денег. Платежеспособность населения падает, а производство при этом сохраняется на прежнем уровне. К счастью, это довольно редкое явление и далеко не все страны с ним сталкиваются. В истории наиболее известны два классических примера дефляции:

Дефляция обычно характерна для развитых экономик с высоким уровнем конкуренции. Перечислю её наиболее характерные признаки:

Как аллокация IPO влияет на прибыль инвестора

Аллокация в IPO: хорошего много не бывает

Экономисты называют несколько явлений, которые при определенных обстоятельствах могут привести к дефляции. Первая причина, как ни странно, представляет собой полезное для общества благо, и важное достижение человеческой цивилизации. Речь о повышении производительности труда и следующим за ним высвобождением избыточной рабочей силы, или безработицей. Аналогичное явление, в виде роботизации, мы наблюдаем в современных развитых экономиках, против чего, в частности, активно выступает Трамп. Но появление новых прорывных технологий вовсе не обязательно приводит к дефляции, для этого должны случиться еще ряд диспропорций в реальной экономике и финансах.

Второй причиной следует назвать сокращение предложения денежной массы. Это может быть вызвано политикой бюджетной экономии со стороны правительства и центрального банка. Население следует этому примеру и тоже переходит к накопительной модели поведения, откладывая сбережения на черный день. Так случилось в Японии начала 90-х годов, где сберегательная психология совпала с особенностями восточного менталитета. Выйти из дефляционной спирали страна не может до сих пор, несмотря на триллионы «влитых» в экономику иен, в целях монетарного стимулирования.

Европейским же властям не удается справиться с дефляционными процессами до сих пор, в том числе из-за того, что программа денежного стимулирования была растянута во времени и реализовывалась меньшими порциями. Таким образом, экономическая история выработала два главных средства борьбы с дефляцией: увеличение денежной массы и снижение ставки центрального банка до 0%. И та и другая мера сами по себе грозят перерасти в гиперинфляцию, но их осмысленное применение доказало свою эффективность.

Особенности дефляционных явлений в России

В некоторых развивающихся экономиках получило распространение также комбинированное явление, которое соединяет в себе обе экономические болезни, инфляцию и дефляцию одновременно. Стагфляция (стагнация плюс инфляция) представляет собой еще более разрушительный процесс, когда в условиях депрессии экономики одновременно снижается потребление и при этом растут цены. Особенно это характерно для монополизированной структуры экономики, в которой низок уровень конкуренции. К сожалению, мы в России знакомы с этим явлением не понаслышке. Это связано с тем, что причиной инфляции становится не бурный экономический рост, а повышение цен естественных монополий. Результатом снижения спроса становится замедление инфляции, которое может перерасти в дефляцию. Давайте подробнее посмотрим, возможна ли дефляция в России и как с ней можно бороться.

Доверительное управление: есть ли выгода для инвестора

Что такое доверительное управление и стоит ли ему доверять

Дефляция в российской экономике имеет свои специфические черты. Это связано как минимум с тремя обстоятельствами:

Поэтому дефляция в современной России носит краткосрочный и отраслевой характер. Пример могут служить снижение потребительских цен на отдельные виды импортных товаров, не пользующихся спросом из-за резко повысившихся накануне рублевых цен (эффект высокой базы после скачка доллара в 2015 году), а также сезонное снижение цен на овощи и фрукты в период сбора урожая. Тем не менее в России существует риск долгосрочной дефляции. Откуда она может взяться, ведь в это сложно поверить! Назову основные предпосылки:

При этом слабый рост и низкий спрос сочетаются с профицитом счета текущих операций, низким уровнем госдолга, высокими процентными ставками и сокращением расходов бюджета. Все перечисленное свидетельствует о жесткой монетарной политике Правительства и ЦБ, которая в других странах приводила к дефляции. Если все же дефляция станет в России реальностью, можно ли применить классические рецепты её преодоления: резкое понижение ключевой ставки и увеличение денежной массы? Ответ — нет.

Монополизированная экономика, 70% ВВП которой создается госкорпорациями, испытывает проблемы с ростом тарифов на электроэнергию, топливо, грузоперевозки, ЖКХ. Поэтому ни накачивать финансовую систему деньгами, ни резко опускать ставку в таких условиях категорически противопоказано. В ближайшие несколько лет в России ожидается скорее снижение уровня инфляции, которая за последние 10 лет, по официальным данным, проделала путь от 14 до 4%. Опуститься ниже нуля, при такой структуре экономики, российской инфляции будет сложно. Однако затяжное сокращение спроса, из-за низких цен на углеводороды и санкций, может, в перспективе нескольких лет, привести к дефляции или даже к стагфляции.

Уровень безработицы как экономический индикатор

О чём говорит инвестору уровень безработицы

Что нужно знать о дефляции инвестору

С точки зрения элементарной практической выгоды, для инвестора, использующего в своей стратегии кредитные средства, выгоднее инфляция. Она обесценивает долг и сокращает издержки на его обслуживание. Разумеется, я имею в виду умеренную инфляцию, так как неконтролируемая гиперинфляция ударит по инвестору как по потребителю. Дефляция, напротив, выгодна тем, кто ориентируется на сбережение средств на депозитах и в облигациях. Снижение ставки, на фоне зафиксированной инвестором доходности, дает дополнительную выгоду.

Их значение высчитывается как стоимость корзин промышленных и потребительских товаров, относительно их стоимости в предыдущем квартале. Сейчас можно наблюдать, что эти индексы находится на низком уровне в Еврозоне, Японии и снижаются в Китае. Соответствующая статистика по России публикуется здесь: gks.ru. Индексы PPI и CPI также используется при торговле и инвестировании на рынке Forex: повышение индексов ведет к росту соответствующей валюты, понижение – к её удешевлению.

Предлагаю читателям блога в комментариях написать свое мнение о риске дефляции в России. Давайте обсудим.

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

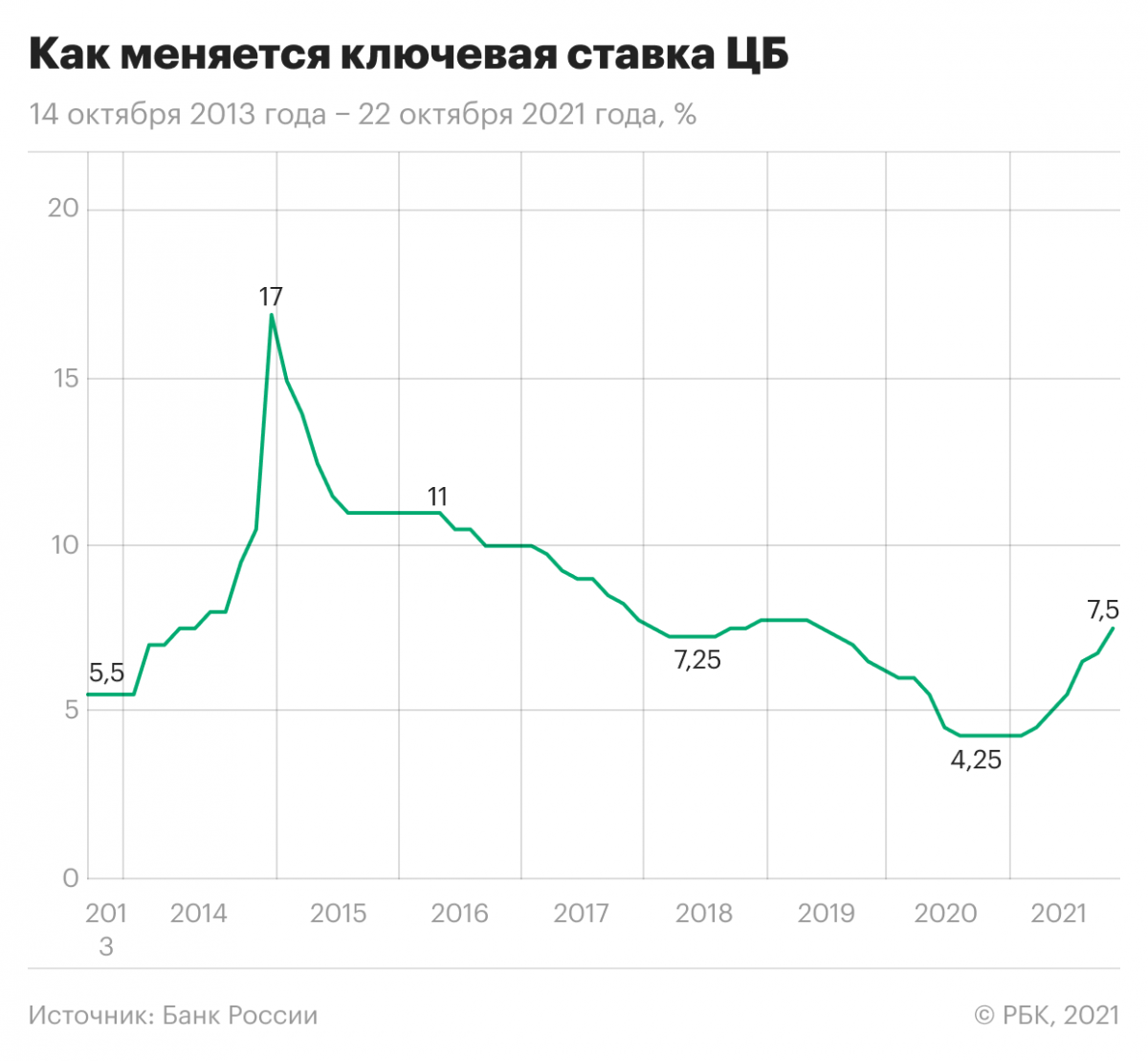

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

Что будет с кредитами и ипотекой, если случится девальвация

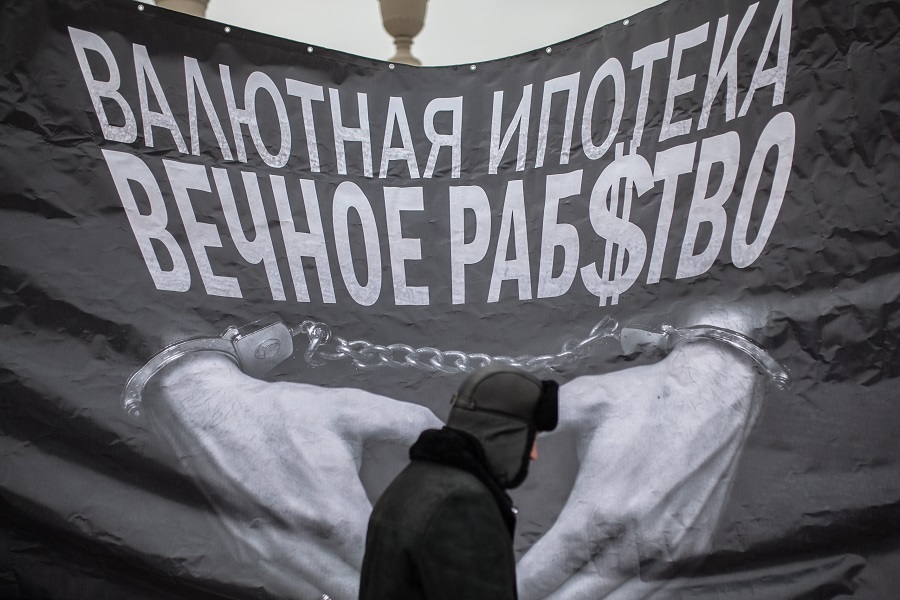

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram