диспутное заявление что это такое

Заявление на чарджбэк

Что такое чарджбэк, кто его участники, по каким причинам возможно вернуть деньги, и как выглядит алгоритм процедуры чарджбэк, мы писали в предыдущих статьях. Сейчас мы с Вами разберем структуру заявления на Чарджбэк

Как написать заявление на чарджбэк

Заявление на чарджбэк, как любое другое заявление, можно написать от руки на листе формата А4, но для удобства получателя заявление лучше распечатать на принтере и подписать собственноручно.

Требования к написанию заявлений указаны в Федеральном законе № 59 «О порядке рассмотрения обращений граждан Российской Федерации». Ознакомиться можно по ссылке: http://www.consultant.ru/document/cons_doc_LAW_59999/.

В общепринятой практике заявление включает в себя следующие данные (Статья 7. Требования к письменному обращению):

Форма заявления стандартная. Справа в верхнем углу листа указываются реквизиты адресата. В данном случае, получателем будет Ваш Банк, реквизиты доступны на сайте Банка. Ниже – реквизиты отправителя, то есть Ваши данные. Еще ниже и по центру – название документа.

Один из частых вопросов: с маленькой или большой буквы писать слово ЗАЯВЛЕНИЕ?

Существует три допустимых варианта:

1. Со строчной буквы в начале строки и с точкой после слова (заявление.).

Стандартный способ оформления документа.

2. С прописной буквы без точки в конце. (Заявление)

При написании слова «заявление» в центре листа оно становится заголовком документа. И к нему применяется правило: первая буква — прописная, в конце точки нет.

3. Все буквы прописные без точки в конце. (ЗАЯВЛЕНИЕ)

Здесь применяется то же правило, что и в предыдущем пункте. По центру — заголовок документа, значит, точка в конце не нужна.

Часто можно встретить разногласия, нужно ли ставить в строке о заявителе предлог «от». То есть как правильно: «Васильевой Василисы» или «от Васильевой Василисы»? Допустимы оба варианта, хотя традиционная форма написания все же без предлога.

Диспут с платежной системой

Безналичная оплата товаров и услуг — это быстро, удобно и выгодно. Однако при использовании банковских карт их владельцы могут сталкиваться с различными проблемами. Спорные транзакции чаще всего связаны со сбоями в работе программно-технических комплексов, а также с недобросовестностью продавцов. Из-за этого многие физические лица снимают наличные только в отделениях банков и оплачивают заказы после получения.

Диспут с платежной системой — досудебное урегулирование споров. Этот процесс позволяет отменять некоторые расчеты и возвращать денежные средства. Он не приносит дохода кредитно-финансовым организациям, но повышает лояльность клиентов. Оперативная обработка диспутных операций сводит к минимуму риск мошенничества и обеспечивает высокое качество обслуживания.

Основные диспутные операции

Перечислим возможные причины диспутов с платежными системами:

Существует множество диспутных операций. Это лишь наиболее распространенные. Чаще всего держателям пластиковых карт приходится сталкиваться с некорректным поведением со стороны ТСП и неисправностями банковского оборудования.

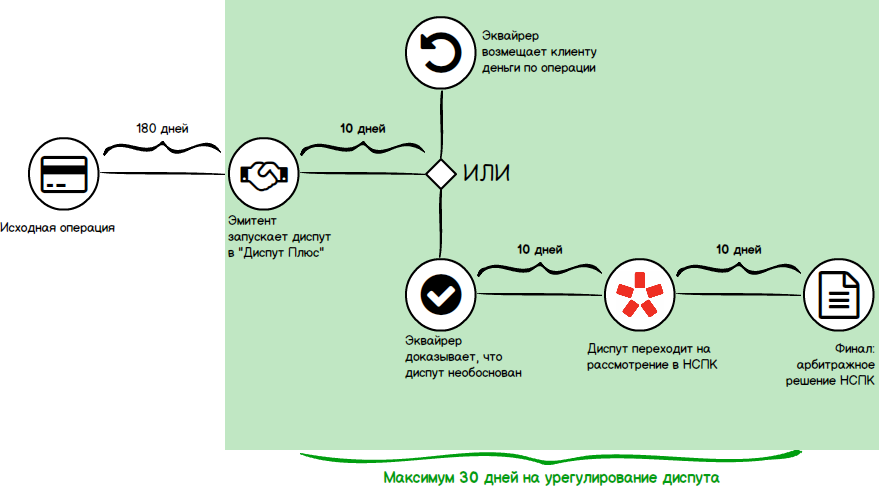

Модель диспутного цикла

У каждой ПС своя модель диспутного цикла. При этом у всех есть следующие этапы:

В диспутном цикле национальной системы платежных карт банк-эквайер может самостоятельно признать претензию обоснованной и вернуть деньги клиенту без передачи заявления на рассмотрение в НСПК. БПЦ Процессинг предлагает услугу обработки диспутных транзакций, обеспечивая Банк полным функционалом для ведения претензионных работ.

Недолгий спор: вам вернут деньги быстро и без суда

Как в кратчайшие сроки востребовать деньги обратно, если вы не получили оплаченный товар

НСПК представила диспутную модель, позволяющую возвращать на карты «Мир» средства в рамках chargeback за месяц. Банки.ру объясняет детали новой модели.

О чем речь

Диспут — это проблемная ситуация, которая возникает у клиента — физического лица при оплате банковской картой. Она может быть связана и с технической ошибкой, но чаще возникает из-за некорректного поведения продавца товара или поставщика услуги. Диспут можно назвать аналогом судебного процесса, но без суда.

Диспутная модель существует у всех крупнейших платежных систем. Ее схемы примерно идентичны. При этом покупатель и продавец в процессе почти не участвуют — основной спор идет между банком-эмитентом и банком-эквайером. Арбитром (конечным «решальщиком» споров) здесь выступает платежная система, чей логотип указан на карте, по которой была совершена спорная операция. Конечно, если эмитент и эквайер — один и тот же банк, то процедура упрощается, и тогда платежная система в разрешении спора не участвует.

Если продавец товара или поставщик услуги получил от вас деньги и пропал, так и не дав ничего взамен, можно оспорить операцию по карте через процедуру chargeback. Рассказываем, как это работает.

По словам начальника управления сопровождения операционных проектов НСПК Павла Рябого, для банков chargeback — это обязательная часть досудебного регулирования.

«Банки не могут судиться ни друг с другом, ни с платежными системами, если не запущен процесс chargeback. Клиент, в свою очередь, может подать в суд на продавца или поставщика услуги в любой момент», — говорит представитель Национальной системы платежных карт (НСПК — оператор карт «Мир»).

Как поясняет Рябый, существующая во всем мире схема chargeback обрабатывается в клиринге (система взаимозачета между банками). Еще несколько десятков лет назад это была передовая система, но для современного мира подобная схема слишком медленная.

«Когда эквайеру «прилетает» претензия от клиента, то он может в тот же день понять, обоснованна она или нет, — рассказывает Рябый. — Но даже если он понял обоснованность претензии сразу, то у него нет инструментария, чтобы донести эту информацию до клиента. Приходится в отведенный существующей схемой срок (30—45 дней) обрабатывать полученный запрос и держать средства клиента, уплаченные за «спорный» товар, на специальном счете. А возвращать их клиенту, только если в этот срок торговая точка не прислала свой ответ-протест».

Например, крупнейший интернет-магазин Amazon.com решает подобные споры и возвращает деньги клиенту максимум за 48 часов. Но у Amazon есть собственная система рассмотрения споров — это упрощает процесс, поясняет Павел Рябый.

Для убыстрения разрешения споров по картам «Мир» собственную систему еще в прошлом году решила ввести и НСПК.

Пилотный проект модели «Диспут.Плюс» стартовал в октябре 2017 года, а в промышленную эксплуатацию модель была запущена совсем недавно, 25 июля 2018 года. Это значит, что у банков — участников НСПК было около десяти месяцев для того, чтобы плавно перейти со старой диспутной модели (описанной выше классической схемы) на новую.

За первый же день банки — участники платежной системы «Мир» обработали в новой системе 170 диспутов на общую сумму 1,5 млн рублей.

У покупателя, обманутого магазином, или путешественника, несправедливо оштрафованного гостиницей за порчу имущества, есть шанс вернуть свои деньги. Портал Банки.ру разбирался, как применяется процедура возвратного платежа (chargeback) в международных платежных системах.

В чем новизна

В основе новой модели НСПК заложена одна ключевая цель — обеспечить урегулирование диспута за 30 дней (включая ответы от всех участников процесса). Арбитром споров как платежная система выступает сам «Мир».

«48 часов у Amazon — это, конечно, круто. Но «прыгнуть» из года в 48 часов невозможно, никакая «прыгалка» не поможет», — шутит Рябый.

Вторая важная задача — сделать модель интерактивной. Это значит, что если эквайер видит обоснованность претензии клиента, он может нажать соответствующую кнопку, не дожидаясь ответа торговой точки, и клиент сразу получит свои деньги. Подобные интерактивные кнопки есть у всех участников процесса.

По данным НСПК, в новой системе максимальный срок урегулирования диспута составляет 30 дней, средний срок — пять дней, а рекордно короткий срок ответа на диспут сейчас составляет 18 минут.

Держатель карты «Мир» может открыть диспут путем подачи заявления в банк, выпустивший карту, в течение 180 дней со дня списания средств с его карточки (по картам других платежных систем этот срок составляет 120 дней).

В случае с кобейджинговой картой («Мир — Maestro», «Мир — JCB», «Мир — UnionPay») споры по операциям, совершенным на территории России, будут идти по диспутной модели НСПК и займут до 30 дней. Если же трансакция по такой карте пройдет за рубежом, то спор по ней будет урегулирован в рамках классической модели диспутного цикла, действующей у международных платежных систем, и урегулирование займет до одного года.

Платформа «Диспут.Плюс» создана для эмитентов, эквайеров и платежной системы «Мир». Клиент и торговая точка не участвуют в общении через платформу.

На текущий момент модель диспутного цикла от НСПК действует только для держателей карт «Мир», выпущенных любыми банками.

Первые рекорды

За месяц полноценной работы платформы «Диспут.Плюс» (25 июля — 25 августа 2018 года) было обработано около тысячи диспутов (936 штук).

«Чаще всего диспуты возникают по трем причинам: банкомат не выдал наличные (39% споров), товар был оплачен, но не получен (33%) и неуспешная трансакция (17%)», — рассказывает Павел Рябый.

Около половины (48%) диспутов были признаны обоснованными. Эквайер признает диспут обоснованным, когда возмещает клиенту деньги по операции. Чаще всего признаются обоснованными диспуты по следующим причинам: нарушение технологии совершения операции (83% обоснованных диспутов); заказ или подписка отменена (69%); банкомат не выдал наличные (67%).

Средний срок ответа в «Диспут.Плюс» сейчас составляет четыре дня. Быстрее всего участники процесса отвечают по «банкоматным» диспутам — всего за три дня. Рекордный ответ на диспут — 18 минут.

Причина диспута

Количество диспутов, шт.

Доля от общего количества диспутов, %

Средний срок ответа, дней

Доля обоснованных диспутов, %

Клиенты требуют от банков деньги за «сгоревшие» путевки и авиабилеты

Платежная индустрия столкнулась с проблемой массовых обращений клиентов за возвратом денег за авиабилеты и турпутевки, рассказал председатель ассоциации «Электронные деньги» Виктор Достов. По правилам платежных систем, если оплаченная услуга не была оказана держателю карты, он имеет право потребовать от банка – эмитента карты компенсацию потраченных денег, объясняет он.

Процедура выглядит так: держатель карты обращается к банку-эмитенту, и тот может потребовать от банка, который обслуживает поставщика услуги (эквайер), возврата средств (так называемый чарджбэк), описывает Достов. Как правило, если услуга не была оказана, а ее поставщик самостоятельно не вернул деньги, эмитенты инициируют операции чарджбэка. Банки-эквайеры делают компенсацию из собственных средств и впоследствии могут списать эти деньги со счета поставщика услуги, например туроператора или авиакомпании, рассказывает он. И добавляет, что в нынешней ситуации авиаотрасль и отрасль туризма испытывают большие сложности, поэтому не факт, что банкам удастся вернуть выплаченные средства.

Сильнее всего это может ударить по банкам, которые работают с туроператорами и авиакомпаниями и выступают агрегаторами по приему платежей, а также по сервисам по бронированию туров и билетов, поскольку прежде всего банки будут взыскивать средства с них, подчеркивает Достов. По его словам, претензии держателей карт могут достигнуть миллиардов рублей. «Наша ассоциация активно обсуждает сложившуюся ситуацию с платежными системами и участниками рынка в поисках решения, минимизирующего общие потери», – заключил он. «Ведомости» направили запросы туроператорам, а также в крупнейшие банки, платежные системы и авиакомпании.

Что говорят платежные системы

«Мы действительно видим вполне ожидаемый рост обращений держателей карт на возмещение средств по операциям по картам Visa в категориях, связанных с туризмом и путешествиями», – говорит представитель компании. При этом Visa не взаимодействует напрямую с держателями карт, подчеркивает он.

«В связи с ситуацией с COVID-19 Visa ежедневно осуществляет мониторинг обращений на возмещение средств по операциям по картам Visa, а также выпустила рекомендации банкам, чтобы снизить потенциальное количество необоснованных претензий», – подчеркивает представитель компании. Visa рекомендует держателям карт по всем спорным вопросам для начала обращаться в торгово-сервисное предприятие, в котором была совершена покупка. Компания также рекомендовала банкам «проявлять гибкость при урегулировании споров, чтобы минимизировать последствия разбирательств для держателей карт и торгово-сервисных предприятий».

Если услуга не была оказана – например, авиакомпания отменила рейс, то эмитент может инициировать чарджбэк, говорится в глобальных рекомендациях Visa. В то же время есть и исключения, например, если речь идет о запретах и ограничениях на уровне государства, подчеркивается там. Если какая-либо страна закрыла границы и отмена или перенос рейсов связаны с этим, то держатель карт не имеет права на чарджбэк. Запрет на чарджбэк касается и отмены или переноса спортивных и развлекательных мероприятий, если это связано с решениями на уровне государства, объясняется в документе. Компания ждет, что эмитенты будут требовать от держателей карт, чтобы те пробовали самостоятельно решить вопрос с торговыми точками, – говорится в документе.

Сейчас банки – участники «Мира» не фиксируют существенного роста запросов по диспутным операциям, говорит представитель платежной системы. Компания увеличила срок ответа по существу диспута для банков-эквайеров с 10 до 30 дней. Во время действия отсрочки может быть проведена дополнительная коммуникация с клиентом, направленная на урегулирование ситуации, а банк-эмитент в этот период не имеет права осуществлять дальнейшую работу по оспариваемой операции, подчеркнул представитель «Мира». «Ведомости» ждут комментариев Mastercard.

Что говорят банки

Райффайзенбанк получает заявления клиентов с просьбой вернуть средства, списанные по операциям с карт за оплату гостиниц, авиабилетов и пакетов услуг в туристических агентствах, рассказывает руководитель операционного отдела банковских карт и эквайринга Виктория Александрова. Сейчас это основная причина обращений клиентов с просьбой оспорить операции по банковским картам, говорит она. В целом поток обращений вырос в 1,3 раза по сравнению с мартом прошлого года, а в сегменте авиаперевозок и туристических услуг – более чем вдвое, указывает Александрова. Как эмитент Райффайзенбанк оспаривает операции по запросам клиентов в соответствии с правилами платежных систем. «Процесс рассмотрения еще не завершен, мы как банк делаем все возможное, чтобы помочь клиентам вернуть средства», – заключила она.

Промсвязьбанк наблюдал незначительный – в пределах 5% – рост претензий со стороны клиентов, говорит его представитель. Но торгово-сервисные предприятия зачастую идут навстречу клиентам и сами инициируют возвраты или предлагают альтернативные методы разрешения спора (например, выпускают ваучеры, которыми можно воспользоваться в будущем, или переносят мероприятия на другие даты), подчеркивает он. И добавляет, что инициировать чарджбэк не получится, если услуга не может быть предоставлена в связи с запретами на уровне законодательства.

«Открытие» не видит заметного роста чарджбэков, но ждет его в середине – конце апреля, говорит член правления банка Светлана Емельянова. «Насколько нам известно, туристические компании достаточно лояльны и предлагают своим клиентам альтернативные варианты, такие как замораживание средств на продолжительный срок и возможность оформления путевки на другой период», – указывает она. Как эквайер «Открытие» компенсирует средства эмитенту, как только торговая точка перечисляет ему денежные средства, указывает Емельянова. «Все запросы проходят бдительный контроль внутренними службами банка, и проводится работа с торгово-сервисными предприятиями», – подчеркивает она. ВТБ также пока не фиксирует повышенного числа обращений клиентов по вопросам чарджбэка, говорит его представитель: «Статистика – в пределах среднемесячной нормы».

Часть клиентов требует вернуть деньги за билеты на будущие даты – например, в Китай или Италию, поскольку уже сейчас понятно, что авиарейсов туда в ближайшее время не будет, рассказывает собеседник «Ведомостей» в банке из топ-10. Это очень тонкий правовой момент, поскольку нигде не регулируется, как поступать в таких ситуациях, указывает он.

По данным платежного сервиса Platron, запросы на чарджбэки за первые две недели после закрытия авиаперелетов выросли не менее чем в 6 раз по сравнению со всем предыдущим месяцем, говорит его управляющий директор Елена Орлова. Суммы она не называет, но речь идет о запросах на миллионы рублей. Проблема актуальна не только для авиаперевозок и туризма, объясняет Орлова, но и для организаторов мероприятий, хотя там масштаб не так велик.

Международные платежные системы максимально защищают плательщиков, поэтому, по словам Орловой, в спорных ситуациях, при причине претензии «услуга не оказана», они, как правило, встают на сторону физического лица и чарджбэк удовлетворяется. Это сейчас может стать проблемой: поставщики услуг столкнулись с возросшим в десятки раз количеством обращений от пассажиров и не в состоянии их вовремя обработать, хотя они и не обязательно отказывают в возврате денег, заключает она.

Что говорят торговые точки

Tutu.ru не фиксирует массовых запросов, связанных с чарджбэками, это скорее единичные случаи, говорит руководитель пресс-службы Наталья Анисимова. По ее словам, платежные системы сейчас не делают чарджбэки, если был предложен ваучер, промокод и т. д. (в материалах Visa говорится, что держатель карты может не согласиться на перенос даты билета и инициировать чарджбэк, но только если речь не идет о переносе сроков оказания каких-либо услуг из-за решений государства. – «Ведомости»). В нынешних реалиях возврат ваучерами – «адекватная мера, которая и рынок спасет, и людям потом даст возможность улететь», считает Анисимова. Она также обращает внимание, что на днях Международная ассоциация воздушного транспорта (IATA) опубликовала открытое письмо, призывающее перейти от типичной схемы возврата денег за аннулированные билеты к ваучерам.

Количество чарджбэков несколько увеличилось, но нельзя сказать, что проблема носит массовый характер, рассказывает представитель сервиса Ostrovok.ru. «Мы решаем ее так же, как и всегда: связываемся с клиентами, с нашими поставщиками и отелями. Если возможно, переносим даты бронирований, если нет – стараемся договориться об отмене бронирования и возврате средств клиенту».

Давняя проблема

Банки поднимали этот вопрос чарджбэков и раньше, ситуация обострилась во время банкротства «Трансаэро». В 2017 г. банки просили ЦБ разъяснить, должны ли они подчиняться глобальным правилам платежных систем, в которых предусмотрена процедура чарджбэка. «В связи с ситуацией, сложившейся в последнее время в России в ряде секторов экономики, прежде всего на рынке авиаперевозок и туристических услуг, ряд торгово-сервисных предприятий утратили платежеспособность и не исполняют обязательства перед клиентами», – говорилось в материалах, которые Ассоциация банков «Россия» отправляла в ЦБ в 2017 г. к ежегодной встрече с руководством регулятора. Процедура расчетов в платежных системах на практике сводится к тому, что при оспаривании клиентами операций суммы таких транзакций в безакцептном порядке списываются с корреспондентских счетов банков-эквайеров, говорилось в материалах к встрече. После чего банк-эквайер вынужден самостоятельно взыскивать задолженность с торгово-сервисного предприятия, «что в большинстве случаев бесперспективно и безрезультатно», жаловались банкиры. Вся ситуация вызывала «повышенную озабоченность банковского сообщества».

ЦБ отвечал банкам, что в соответствии с законом «О национальной платежной системе» работа с претензиями клиентов регулируется правилами платежной системы. Он также подчеркивал, что «на практике диспутные процедуры платежной системы предусматривают несколько циклов урегулирования спорной операции на основе представляемых документов и не сводятся только к списанию денежных средств с банковского счета банка-эквайера». «Ведомости» направили запрос в ЦБ.

Как бизнесу защититься от отмен платежей

Покупатель может написать в банк и отменить платеж практически за любую покупку, даже если она стоила 200 тысяч рублей.

Такая отмена называется чарджбэком. Чарджбэк могут использовать клиенты любых компаний: магазинов, онлайн-школ, доставок и всех, кто что-либо продает. Причем неважно, работает ваш бизнес в онлайне или в офлайне.

Отменить оплату и вернуть деньги покупателю может банк клиента, но перед этим проведет расследование, которое потребует затрат времени, а иногда и денег компании-продавца. Поэтому лучше заранее подстраховаться от чарджбэка. Рассказываем, как это сделать и как оспорить отмену платежа, если до этого дошло.

Как покупатель может вернуть свои деньги

Если товар или услуга в чем-то не устроили покупателя, у него есть право попросить свои деньги обратно, причем за любой товар или услугу. Для этого есть два варианта.

Обратиться напрямую в компанию. Например, купить курс в онлайн-школе, разочароваться в нем и попросить компанию вернуть за него деньги. Правила возврата описаны в законе о защите прав потребителей.

Как компании реагировать на возврат, зависит от того, как работает бизнес — правила для офлайн- и онлайн-продаж отличаются. Например, для офлайн-продаж есть целый список товаров, которые нельзя возвращать: косметику, белье, туалетную воду. Для онлайн такого списка нет.

ст. 497 ГК РФ — продажа товара по образцам и дистанционный способ продажи товара

Договор, который компания заключает с покупателем, тоже может влиять на процесс возврата. Главное, чтобы условия по договору не противоречили законам. Например, официальный срок для онлайн-магазина — 7 дней, компания не может его сократить, но может увеличить до 20 дней. В этом случае срок возврата товара или услуги будет 20 дней.

Обратиться в свой банк и попросить отменить оплату — это еще один способ для покупателя вернуть деньги. По-банковски это называется чарджбэком. Условия чарджбэка не прописаны в законе, их регулируют правила платежных систем — «Виза», «Мастеркард» и «Мир», и банки обязаны им следовать.

Через чарджбэк можно вернуть деньги и за товар, и за услуги. Например, доставка вовремя не привезла блюдо, онлайн-школа не открыла доступ к курсам или в парикмахерской сделали не ту прическу, которую просил клиент. Во всех этих случаях покупатель может обратиться в свой банк и потребовать отменить платеж.

Детальное описание работы с чарджбэками есть во внутренних документах, которые банки получают напрямую от систем. Компании и покупатели могут прочитать общие правила и термины платежных систем, они есть в открытом доступе.

Покупатель пишет в банк и просит вернуть деньги, банк разбирается и, если покупатель прав, возвращает средства

Чем отличается возврат через банк и компанию

Процесс. Банк помогает покупателю только вернуть деньги, но не участвует в возврате или обмене покупки. А компания как раз может предложить замену, например платье другого фасона.

Сроки возврата. Если покупатель хочет вернуть деньги за покупку без брака и обращается напрямую в компанию, у него на это есть до 7 дней для онлайн-покупок и до 14 дней для офлайн-покупок.

При чарджбэках у клиента больше времени на обращение в банк. В «Мастеркарде» и «Визе» максимальный срок, в течение которого можно обратиться за возвратом денег — 120 дней, в «Мире» — 180, срок считается с даты оплаты. Но этот срок может быть больше. Например, если компания написала в договоре, что заказ выполнит через год, то срок обращения в банк будет год + 120 дней. Но обычно покупатели обращаются в первые несколько дней.

Способ оплаты. Чарджбэк возможен, если клиент оплатил покупку картой. Если перевел деньги со счета на счет, даже через приложение, это не считается. Если покупка оплачена не картой, то вернуть платеж можно только через компанию.

Кто принимает решение о возврате денег. Когда клиент обращается в компанию, они договариваются и вместе принимают решение. Например, организация может дать бонус на следующую покупку, и покупатель не будет скандалить и требовать деньги.

Если покупатель обратился за чарджбэком в банк, то решение остается за банком покупателя. Банк компании может помочь оспорить отмену, но он только помогает. При этом все банки ориентируются на правила платежных систем, сами ничего не придумывают.

Способ для возврата денег выбирает покупатель. По нашей оценке, если с компанией легко связаться и она быстро отвечает, покупатель сначала обратится к ней. Если решить проблему не удалось, покупатель идет в банк.

Главное, что нужно знать — покупатель не получит деньги только потому, что об этом попросил. Сначала пройдет небольшое расследование, где компания сможет отстоять свою правоту. Этот процесс называется «претензионная работа», и в ней помогает ваш банк — там, где у вас эквайринг.

Что компания теряет из-за чарджбэков

Если покупатель обращается за возвратом денег в банк, кажется, что компания лишается только платежа от клиента, но есть дополнительные потери:

Рассмотрим каждый пункт подробнее.

Деньги при возврате. По закону о защите прав потребителей компания может не отдавать сразу деньги, а предложить варианты. Например, заменить один курс на другой, продлить доступ, сделать скидку или что-то еще. Если покупатель соглашается, бизнес не теряет деньги.

А вот если покупатель сразу обратился в свой банк, решить вопрос уже сложнее. Для этого компании придется убеждать покупателя и банк отозвать чарджбэк.

Еще есть комиссия платежной системы. Например, «Мастеркард» спишет комиссию от 15 до 45 € с компании за чарджбэк. Деньги вернутся, если компания защитит свою позицию.

Доступ к эквайрингу. Платежные системы штрафуют банки за слишком большое количество чарджбэков у их клиентов, предельное число определяет платежная система, но это действительно большое число. Например, 100 чарджбэков за месяц от одной компании.

Из-за штрафа банк может отключить эквайринг компании, у которой много чарджбэков. Поэтому лучше не рисковать своим эквайрингом и не допускать отмен платежей через банк.

Когда у покупателя есть право на чарджбэк

Правила возврата регулируют платежные системы. По формулировкам они могут отличаться, но по сути одинаковые.

Основные причины для чарджбэка из правил платежных систем

| Проблема с оплатой | Проблема с заказом | Мошенничество и оплата без разрешения |

|---|---|---|

| Компания дважды списала деньги | Покупатель не получил оплаченный заказ | Мошенник завладел данными карты и купил себе что-то |

| Компания списала больше, чем заявлено. Например, покупатель зашел на сайт, положил товар в корзину, увидел цену, нажал «оплатить», а списалась другая сумма | Товар поддельный, а компания обещала оригинал | Платеж сделан без разрешения клиента. Например, ребенок взял карту мамы и оплатил онлайн-игру |

| Компания списала не в той валюте, которая была указана в заказе | Товар или услуга не соответствует характеристикам, указанным в заказе | |

| Компания вернула меньше денег, чем обещала | Покупатель получил не то, что заказывал | |

| Компания отказалась возвращать деньги | Заказ пришел позже срока, который указывала компания |

Покупатель может вернуть деньги, если у него есть проблемы с оплатой, например:

Еще поводом для чарджбэка могут быть проблемы с заказом — например, такие:

Наконец, деньги вернут в следующих случаях:

Есть случаи, когда банки не вернут деньги покупателю. Примеры частых отказов:

Есть исключения, например, компания в договоре специально оговорила причину возврата и готова вернуть деньги только потому, что модель не понравилась. Если этот пункт не нарушает закон о защите прав потребителей и правила платежных систем, банк вернет деньги.

Как работает чарджбэк

Если покупатель просит банк вернуть деньги, начинается расследование. В процессе участвуют:

Схема отработки чарджбэков одинаковая для всех банков:

В схеме есть свои детали, вот что может оказаться важным.

Банк-эквайер всегда проверяет запрос покупателя. Для этого он связывается с компанией и просит разобраться. Как именно связываться и как быстро — решает банк. Например, Тинькофф-бизнес отправляет запрос по электронной почте на следующий день после того, как узнает об обращении покупателя.

Компания может ответить на сообщение своего банка или проигнорировать — зависит от нее. Еще может отправить отписку «Да все в порядке с заказом» или подготовить документы, которые объяснят, что покупатель неправ и погорячился. Если компания вовремя не отвечает или не присылает доказательства, банк вернет деньги покупателю. Сроки ответа фиксирует договор эквайринга между банком и компанией, в Тинькофф-бизнесе на ответ есть 5 дней. О доказательствах расскажем дальше.

Если банки не смогли убедить друг друга и своих клиентов в чьей-то правоте, у них есть право подключить к спору платежную систему. Это называется арбитраж. Кто должен обратиться в арбитраж, зависит от правил платежной системы и ситуации, но в любом случае решение принимает только она. Если компанию не устраивает ответ, можно обратиться в суд.

Как заранее подстраховаться от чарджбэков

Четко описывайте, что именно продает ваша компания, на каких условиях, что входит в заказ, его характеристики, условия доставки. Частые причины, из-за которых покупатели обращаются за возвратом:

Пишите, как с вами связаться из-за проблем с заказом, и организуйте работу так, чтобы быстро отвечать на жалобы клиента. Как только клиент понимает, что от компании ничего не добиться, он идет в банк.

Включите в договор пункт о форс-мажоре из-за ограничительных мер, которые действуют у вас в регионе. Например, власть их вводит для борьбы с пандемией. Вдруг запретят доставку курьером, и вы уже не сможете гарантировать быстрые сроки. А опоздание с заказом — повод для чарджбэка.

В каждом бизнесе есть свои особенности, поэтому точную фразу в договоре лучше обсудить со своим юристом. Фраза может быть такой:

Работайте так, чтобы всегда оставалось подтверждение — вы все сделали, как надо. В случае чего, у вас будут под рукой доказательства для банков. Что может подойти в качестве доказательств:

Если покупатель просит вернуть деньги

Даже если покупатель отменяет платеж, это только первый шаг, и его еще можно оспорить. Ваши шаги:

Ответьте банку на запрос по чарджбэку. Сначала банки покупателя и компании должны разобраться в ситуации. Поэтому все банки-эквайеры как минимум сообщают компании о чарджбэках и просят дать комментарии и доказательства. Ваша задача — не пропустить запрос и ответить на него.

Как именно разбираться в ситуации, сколько это займет времени и что при этом делать, решает каждый банк. Тинькофф-бизнес присылает письмо на электронную почту компании с информацией о платеже и просит ответить в течение 5 дней. Если у вас другой банк, сроки могут быть другими, поэтому лучше их уточнить.

Соберите доказательства и отправьте в банк. Если компания не согласна вернуть деньги и считает, что покупатель неправ, нужно прислать доказательства в свою пользу. Лучше всего это сделать вместе с первым ответом, если нет — уложитесь в срок, который указан в договоре на эквайринг. Обычно это несколько дней.

Если запрос на чарджбэк приходит клиентам Тинькофф-бизнеса, им в помощь отправляют список документов, которые могут пригодиться. Например, если покупатель пишет, что не получил услугу или товар, компания может использовать:

Список документов под частые причины чарджбэковPDF, 67 КБ

Попросить помощи у банка. Не каждый документ подходит для доказательств, и бывает, что прямо сейчас их нет. В такой ситуации лучше спросить у вашего банка, как быть.

У платежных систем есть внутренние гайды — какие документы смогут защитить компанию от претензий клиента. Возможно, банк сможет прислать отрывок из гайдов. Сейчас «Виза» и «Мастеркард» это запрещают, но «Мир» разрешает присылать скриншоты под конкретную причину возврата. Поэтому на всякий случай попросите прислать что-то по вашей теме, вдруг правила изменятся.

Чек-лист

Что сделать, чтобы подстраховаться от чарджбэков:

Что сделать, если банк прислал сообщение о чарджбэке: