дивидендный календарь это что

Дивидендный календарь

Важно

Чтобы попасть в реестр, необходимо купить бумаги за два торговых дня до даты закрытия реестра. Тогда дата поставки акций по заключенной сделке будет совпадать с датой фиксации реестра.

Если собрание акционеров еще не состоялось, в таблице приведен рекомендованный советом директоров размер дивидендов на одну акцию. Также может быть указано прогнозное значение. Дивидендная доходность рассчитана по котировке закрытия предыдущего торгового дня (если закрытие реестра еще не состоялось) или за два дня до отсечки.

Какой срок зачисления дивидендов?

Дивиденды от российских акций поступают на брокерский счет в течение 18 рабочих дней после даты закрытия реестра. При перечислении денежных средств на банковский счет, срок может быть увеличен, как правило, на 1-2 рабочих дня.

Срок зачисления дивидендов от иностранных акций не регламентирован и может достигать нескольких месяцев в связи с наличием большего количества участников этого процесса.

Куда поступят дивиденды?

По умолчанию дивиденды поступают на брокерский счет клиента. Для перечисления дивидендов на банковский счет включите опцию «Счет зачисления доходов по ЦБ» в банковских реквизитах в разделе «Анкета клиента» в БКС-Онлайн.

В некоторых случаях дивиденды все равно будут приходить на брокерский счет:

* В столбце указывается тот день, по итогам которого необходимо держать бумаги. Если акции будут у вас в наличии по итогам этой сессии, то вы попадете в реестр для получения дивидендов. На следующий торговый день после указанной даты бумаги компании будут торговаться уже без дивидендов. Стоит соблюдать осторожность: в этот день просадка по акциям может оказаться сопоставимой с размером дивидендов.

** Предполагаемый размер дивидендов на 12 месяцев, рассчитанный экспертами БКС Мир инвестиций.

*** Предполагаемый размер дивидендов и дивидендная доходность, рассчитанные на основании данных финансовой отчетности эмитента или заявлений менеджмента.

Покупайте ценные бумаги любимых брендов в один клик

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с:уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Даты закрытия реестра. ТОП 5 дивидендных календарей

Знание дивидендных дат необходимо инвестору, ведь любые выплаты сильно влияют на стоимость акции. Так после объявления даты советом директоров о выплатах может начаться «дивидендное ралли», когда цена разгоняется до даты отсечки. А после выплат дивидендов, возникает дивидендный гэп и разрыв цены часто на размер ожидаемых дивидендов.

Дивидендные даты

Рассмотрим ключевые даты, влияющие на дивидендные выплаты.

Дата объявления дивидендов (англ: Declared Date) – дата, когда совет директоров объявляет о размере будущих выплатах и дате закрытия реестра. Для отечественных компаний характерна периодичность выплат раз в квартал, полугодие, 9 месяцев или год. Американские же компании могут выплачивать дивиденды и ежемесячно (см. → Акции и ETF с ежемесячными дивидендами. Макс. доходность).

Дата закрытия реестра (англ: record date, аналог: дата отсечки) – дата в который формируется список акционеров, которые получат дивидендные выплаты. Для того чтобы получить дивиденды необязательно владеть акциями целый год. Купить акции можно и за несколько дней до даты закрытия реестра, а точнее до экс-дивидендной даты.

Экс-дивидендная дата (англ: Ex-dividend Date) – последний день, когда инвестор может купить акции и в последствии получить дивидендные выплаты. Данная дата учитывает режим торгов Т-2, который подразумевает, что акция переходит в собственность инвестора через 2 рабочих дня. Для дивидендных акций США действует режим Т+3. Поэтому, экс-дивидендная дата представляет собой дату закрытия реестра минус 2 рабочих дня.

После закрытия реестра происходит изменение цены акции и возникает дивидендный гэп (см. → дивидендный гэп) – в виде разрыва и снижении цены на размер дивидендных выплат. После этого в течение 10-25 дней осуществляется начисление дивидендов на счет.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Зачем знать дивидендные даты

Знание дивидендных дат позволяет выработать инвестиционную стратегию: покупать до экс-дивидендной даты, чтобы получить выплаты. Либо зайти в сделку после дивидендного гэп, который происходит в день закрытия реестра и ожидать его закрытие. Более подробно про дивидендные стратегии и тактики читайте в статье: → Дивидендные акции. ТОП 6 стратегий инвестрования.

Где посмотреть даты закрытия реестра и экс-дивидендную дату

Для отечественного рынка узнать даты закрытия реестра можно через различные дивидендные календари.

Дивидендный календарь Finam

В данном дивидендном календаре отражаются даты собрания акционеров и даты закрытия реестра. Чтобы получить выплаты необходимо будет купить акцию до экс-дивидендной даты (см. → перейти в дивидендный календарь finam).

Дивидендный календарь finam позволяет узнать даты заседания совета директоров и даты закрытия реестра.

Покупка акции до заседания совета директоров

Знание дня заседания совета директоров применяется в стратегии, когда прогнозируется ожидаемые дивиденды на основе фундаментальных показателей. И если рекомендации совета директоров будет выше, чем ожидания рынка, то это может дать сильный импульс и разгон цены до дивидендных выплат.

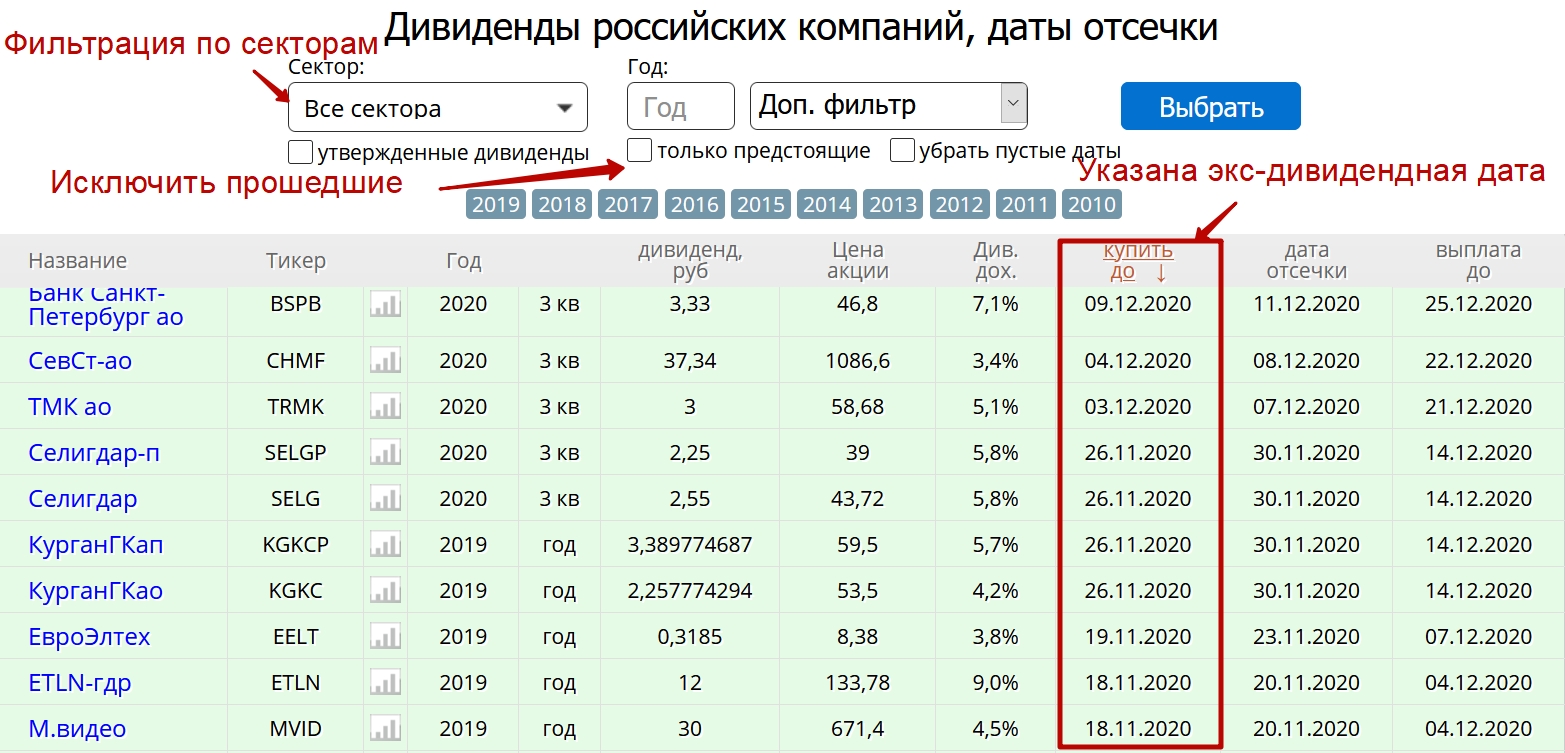

Дивидендный календарь Smartlab

Второй сервис для поиска и анализа дивидендных акций smart-lab. (см. → перейти в дивидендный календарь smartlab).

Преимущества

(+) Есть возможность скрыть прошедшие дивиденды.

(+) Также есть опции фильтрации по секторам.

(+) Указана дата, до которой необходимо купить акции, чтобы получить дивиденды.

(+) По интересующей компании можно получить более глубокую справку: годовые дивиденды на обыкновенную акцию, на привилегированные, размер выплат по годам, краткая описание дивидендной политики.

Дивидендный календарь Smartlab имеет множество дополнительных фильтров и сортировок. Один из лучших календарей.

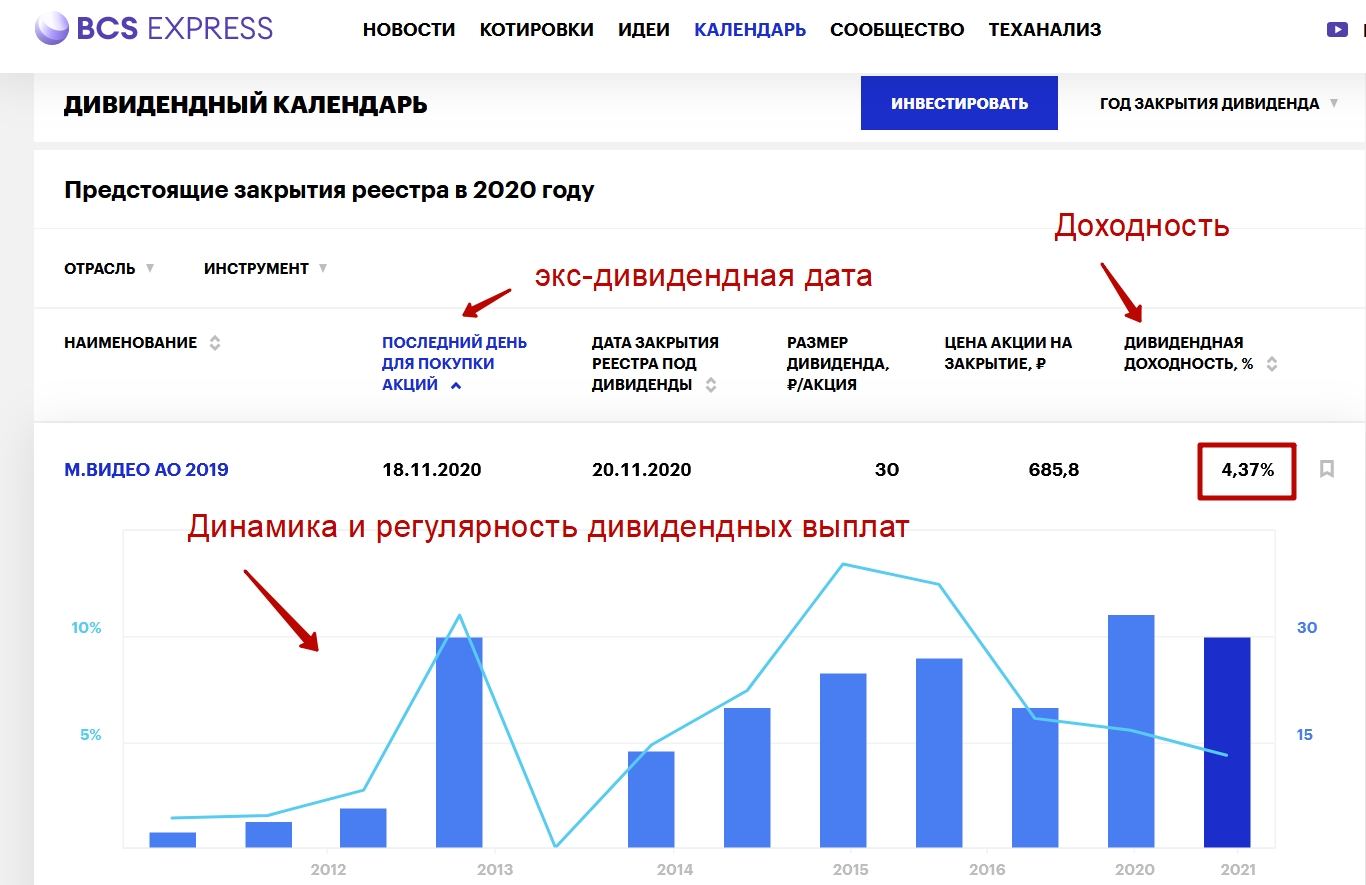

Дивидендный календарь БКС

Брокер БКС на своем официальном сайте тоже публикует дивидендные даты (см. → перейти в дивидендный календарь БКС)

Преимущества

(+) Возможность оценить динамику и регулярность дивидендных выплат за предыдущие года по компании.

Дивидендный календарь БКС позволяет быстро оценить характер дивидендных выплат за предыдущие периоды

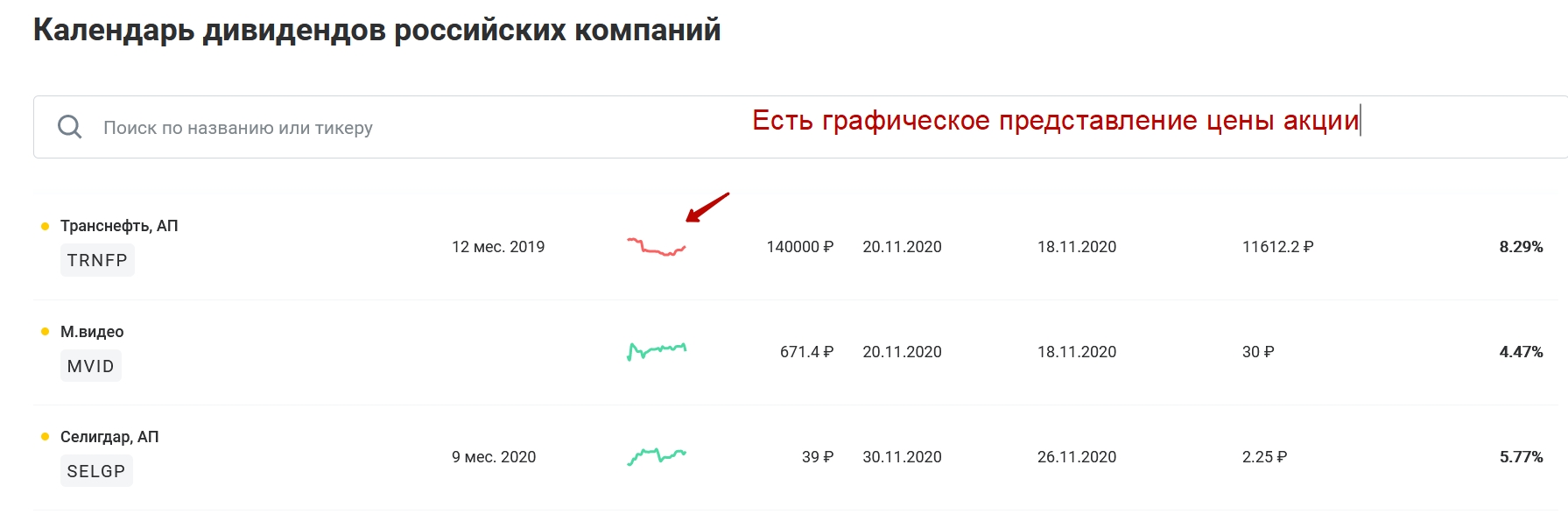

Дивидендный календарь Брокера «Открытие»

Брокер «Открытие» представляет возможность узнать дивидендные даты по российским акциям с более подробной информацией о предыдущих размерах выплат (см. → перейти в дивидендный календарь «Открытие»)

Преимущества

(+) Возможность быстро оценить ценовые паттерны перед датой закрытия реестра. Чтобы определить интересно ли сейчас входить в «дивидендное ралли» или нет.

Дивидендный календарь брокера «Открытие» наглядно показывает текущий тренд акции. Полезно использовать чтобы быстро выбрать компании в локальном минимуме но в преддверии ближайших выплат.

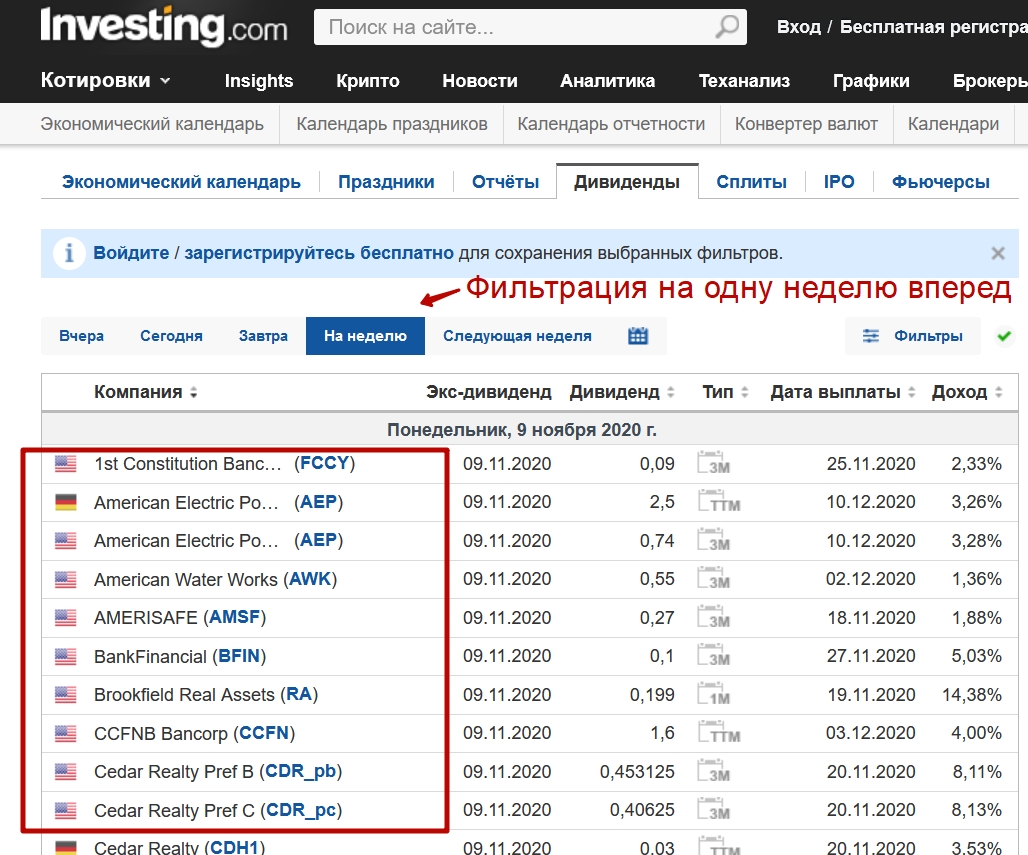

Дивидендный календарь Investing.com

Информационный сайт Investing.com позволяет узнать дивидендные даты для иностранных компаний и их доходность.

Преимущества

(+) Дивиденды иностранных компаний.

(+) Фильтрация по секторам.

(+) Фильтрация ближайших выплат (день, неделя)

(+) Фильтрация по странам.

Дивидендный календарь Investing.com позволяет найти иностранные дивидендные компании на ближайшую неделю, отсортировать акции по странам и важности.

Выводы

Знание дивидендных дат позволяет определить свою инвестиционную стратегию: покупать до экс-дивидендной даты для получения дивиденда, покупать до даты заседания совета директоров в ожидании резкого оживления цены, покупать после даты закрытия реестра с ожиданием закрытия дивидендного гэпа и восстановлением цены. Также не следует сужать свой выбор только российскими акциями. Многие крупные иностранные компании и ETF фонды платят дивиденды каждый месяц (см. → Акции и фонды с ежемесячными дивидендами. Максимальная доходность).

Куда зачисляются дивиденды по акциям

Инвесторам, которые приобрели акции на долгий срок, важно знать, куда и в какой срок будут выплачены дивиденды по ним. Как отслеживать график выплат, и какой счет проверять, читаем далее.

Как узнать, что будут выплачены дивиденды?

Каждая компания-эмитент, в зависимости от внутренней политики, может выплачивать дивиденды раз в квартал, раз в полгода или в год. Поэтому перед приобретением ценных бумаг данный фактор акционер должен уточнить лично или воспользоваться услугами брокера (посредника). Перед тем как выплачивать дивиденды, совет директоров компании устанавливает размер и дату выплаты, после чего происходит закрытие реестра. Чтобы узнать о выплате дивидендов, инвестору достаточно обратиться к дивидендному календарю, а также следить за последними новостями компании.

Дивидендный календарь

Это один из самых важных инструментов инвесторов, который позволяет отслеживать информацию о дивидендной активности компаний (эмитентов). С помощью него акционеры могут узнать, когда та или иная организация планирует выплатить им доход, в каком размере, в какую дату будет осуществлено закрытие реестра, в какой срок пройдут все выплаты и т. д.

На сегодняшний день существует несколько наиболее популярных календарей, ссылки на которые можно самостоятельно найти в интернете. Таким способом пользуются только опытные инвесторы, которые знают, где лучше и удобней отслеживать необходимую информацию. Остальные акционеры могут воспользоваться данным инструментом, рекомендуемым самим эмитентом, то есть воспользоваться ссылкой на его официальном сайте, либо получить такую информацию от брокера.

Дивидендный календарь обычно представлен в виде таблицы, используется владельцами привилегированных или обычных ценных бумаг эмитента, позволяет им спрогнозировать все будущие поступления на личный счет, а также подобрать наиболее перспективные акции для получения будущих доходов.

Закрытие реестра

В данном случае необходимо начать с определения понятия «реестр», ведь именно с него начинается вся дальнейшая процедура, позволяющая получить прибыль от акций. Именно в реестре хранится вся информация об акционерах, которые владеют ценными бумагами компаниями, поэтому, чтобы получить дивиденды, инвестору нужно попасть в него заблаговременно, то есть до его закрытия.

Датой закрытия реестра, или датой отсечки, является дата, которую назначает совет директоров компании, у каждого эмитента она своя и чаще всего во всех крупных организациях приходиться на период с марта по июнь. Те акции, которые были приобретены после отсечки, уже не позволят их владельцу попасть в реестр, а значит, прибыль в данный период ему выплачена не будет.

Сроки выплаты дивидендов

Никаких санкций за нарушение указанных выше сроков законодательством РФ не предусмотрено. Негативные последствия могут возникнуть лишь в том случае, если участник обратится в суд. В таком случае эмитенту придется выплачивать не только дивиденды, но и проценты за задержку выплаты.

Также, если будет доказано противодействие эмитента, то на него возлагается штраф на основании статьи 15.20 КоАП РФ, в следующих размерах:

Проверяем брокерский счет

Так как акции приобретаются с брокерского счета, то и выплаты дивидендов осуществляются по умолчанию на брокерский счет, то есть владельцу ценных бумаг только остается дожидаться их поступления. Счет обычно начинает проверяться акционером после того, как от даты закрытия реестра прошел необходимый срок, регламентированный федеральным законом или указанный компанией в уставе или после собрания совета директоров.

В тех случаях, когда акции приобретаются до IPO, когда компания считается еще частной, у инвестора есть возможность получать доходы на любой счет, который будет указан им при совершении сделки.

Нужно ли платить налоги?

Необходимость в уплате налогов и их размера в первую очередь зависит от того, кто является акционером той или иной компании (физическое или юридическое лицо) и от его статуса. Но стоит учесть, что в каждом конкретном случае налог будет уплачиваться не самостоятельно, а компанией-эмитентом, то есть акционер получит доход уже после вычета налога.

Однако в тех случаях, когда эмитент выплачивает доход не в денежной форме, а в виде товаров, основных средств и прочего имущества, то ситуация полностью меняется. Компания сообщает в налоговую инспекцию о невозможности удержать налог и это право переходит самому участнику. Акционер, получивший доход имуществом, должен по итогам года подготовить справку 3-НДФЛ, сдать ее в ИФНС и заплатить самостоятельно налог. Но, как правило, выплата дивидендов в такой форме случается достаточно редко.

Порядок уплаты налогов, когда акционером является юридическое лицо, практически ничем не отличается от налогообложения физлица, а размеры налога будут следующие:

В какой валюте происходят выплаты?

Выплата дивидендов происходит в рублях, но если акционером является иностранный гражданин, значит, при выплате дивидендов предназначенная для него прибыль будет переведена в соответствующую валюту по официальному курсу Центрального банка России на дату выплаты, причем конвертация курса выполняется автоматически. Если учитывать нестабильность валют, то в таких случаях курсовая разница может как увеличить получаемый доход, так и уменьшить.

Выводим деньги на банковский счет

Поскольку дивиденды обычно поступают на брокерский счет, у акционера появляется задача вывести их, чтобы была возможность использовать прибыль уже как личные денежные средства.

Первым делом необходимо открыть счет в банке, делается это очень просто и быстро, ведь услугу можно получить в режиме онлайн на официальном сайте выбранной финансовой организации. Некоторые инвесторы, являющиеся акционерами иностранных компаний, открывают валютный счет, чтобы не терять прибыль при переводе валюты. Далее делается заявка о выводе средств с брокерского счета на банковский, и ожидается поступление в течение 3–5 дней.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

ДТС №2: Как заработать на дивидендах НЛМК 03.12.2021

ДТС №2: Как заработать на дивидендах НЛМК 03.12.2021

Введение

03.12.2021 последний день с дивидендами торгуются акции НЛМК (NLMK). Уже в понедельник 06.12.2021 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендах в акциях НЛМК по системе ДТС №2.

Описание ДТС №2

Ниже приведено подробное описание ДТС №2:

Комментарии к описанию ДТС №2:

Подробное описание алгоритма ДТС №2 для НЛМК

Цена закрытия T-3: 218,34 рублей

Размер дивидендов: 13,33 рубля

Среднедневная волатильность: 5,9 рубля

Цена безубыток: цена закрытия T-2 – 11,6 рубля

Итак, вот что я буду делать, чтобы попытаться заработать на акциях НЛМК по системе ДТС №2.

Заключение

В отличие от ДТС №1 и №3, ДТС №2 срабатывает всегда. К тому же эта система показывает большую результативность, чем остальные две системы вместе взятые.

Каждая конкретная сделка может закрыться как по прибыли, так и по убытку, но данная система обладает положительным матожиданием прибыли, так что чем больше сделок вы совершите по системе ДТС №2, тем больше сможете заработать.

P.S. В этом году я уже больше не буду торговать по системам ДТС, сделки с НЛМК будут последними. Причина проста: не хочу, чтобы дивидендный гэп был у меня в этом году, а сами дивиденды пришли только в следующем. Хочется закрыть год в плюсе и на позитиве. Надеюсь, что дивиденды от НЛМК придут все-таки в 2021 году.

Берегите свои деньги! Торгуйте грамотно!

Дивидендные акции. Разновидности и отличия

Более того, многие считают покупку акций, приносящих дивиденды, лучшей альтернативой банковскому депозиту. Как и зачем компании выплачивают дивиденды инвесторам, поговорим в этой статье.

Это удобный способ получения дохода с постепенным увеличением стоимости инвестиционного портфеля. Со временем небольшая сумма первоначальных вложений может стать вполне приличным состоянием. Если приобретены акции солидных компаний, которые не только регулярно выплачивают дивиденды, но и постоянно увеличивают их.

Что такое дивидендные акции?

Ценные бумаги, по которым регулярно выплачиваются вознаграждения акционерам, получили название дивидендные акции. Как и проценты по банковскому депозиту, и арендная плата от сдаваемой в аренду недвижимости, получаемый таким способом доход является пассивным. Это отличный вариант долгосрочной инвестиции, поскольку:

По сути, это своеобразная «благодарность» инвесторам со стороны компании за их вклад в формирование акционерного капитала. Просто за владение ценными бумагами. В большинстве случаев выплаты на акции дивидендных компаний осуществляются ежеквартально.

Пусть на каждую ценную бумагу приходится и немного, но при наличии портфеля из тысячи акций сумма получается внушительной. А относительно небольшие первоначальные инвестиции со временем могут стать вполне приличным состоянием.

Российские дивидендные акции

Несмотря на кризисные явления, которые отмечаются в отечественной экономике не первый год, российские дивидендные акции по-прежнему представляют интерес для инвесторов. Даже в разгар кризиса многие эксперты считают, что сейчас самое время покупать ценные бумаги. Ведь их доходность превышает и прибыль, получаемую от банковских депозитов, и темпы роста инфляции.

Дивидендные акции США

Если инвестирование в российские ценные бумаги не привлекает, учитывая зависимость фондового рынка от цен на нефть и достаточно ограниченный выбор перспективных финансовых инструментов, то я рекомендую обратить внимание на дивидендные акции США.

Можно найти компании, где регулярные выплаты акционерам достигают 10 % в долларах. Но все это сопряжено с высокими рисками. Не известно, как долго такая положительная картина будет радовать инвесторов, не снизиться ли прибыль. Правда, даже в настоящее время на североамериканском фондовом рынке существуют дивидендные аристократы:

Согласитесь, впечатляющие показатели, несмотря на периодические потрясения на фондовом и финансовом рынках. Вполне веский повод для инвестиций в ценные бумаги этих секторов экономики. ТОП-5 компаний США с максимальными дивидендами в 2019–2020 гг:

Естественно, что для этого потребуется и время, и терпение, и правильный выбор компании для инвестирования. Я написал большой обзор про Американских дивидендных аристократов , состоящих из 66 компаний. Советую изучить.

Какая доходность у дивидендных акций?

Выплачиваемые инвестору дивиденды – это возможность получать деньги без продажи имеющихся в распоряжении активов. Полученные средства можно тратить для удовлетворения текущих потребностей или использовать для реинвестирования на фондовом рынке . Увеличивая, тем самым, денежный поток.

Однако, компания, начисляя выплаты своим акционерам, обязана удержать 13 % налога на дивидендные выплаты. Таким образом, чистый дивидендный доход будет рассчитываться с учетом того, что инвестор получит 5,22 рубля на одну ценную бумагу. В нашем случае ЧДД получается 3,48 % ( 5,22 руб : 150 руб х 100 % ).

Инвестор, выбирая объект для инвестирования с целью получения дивидендов, обязан учитывать и нынешнюю дивидендную доходность ценных бумаг, и перспективы ее изменения. Если несколько лет подряд компания тратит на выплаты акционерам больше, чем получает прибыли, велика вероятность того, что:

1. происходит рост кредиторской нагрузки;

2. размер выплат будет снижаться, вплоть до прекращения их выплаты;

3. инвестиции в эту компанию, на основе ранее демонстрировавшейся высокой доходности акций, опасны, практически неминуемо приведут к убыткам.

Календарь выплат по дивидендным акциям

Для того, чтобы инвесторы лучше ориентировались на рынке, брокеры разработали специальный инструмент, позволяющий выбирать перспективные дивидендные акции — календарь выплат. Он содержит и прогноз дивидендной доходности, и даты закрытия реестра акционеров, и даты отсечки.

Поскольку каждую торговую сессию на биржах заключаются сделки на десятки миллионов акций, выбирается определенная дата, когда владельцы ценных бумаг получают свои дивиденды (дата закрытия реестра). После этого попасть в список акционеров, которым полагаются ближайшие выплаты дивидендов, невозможно.

Чтобы получить дивиденды достаточно владеть ценными бумагами всего один день. Но стать их владельцем необходимо до даты отсечки – последнего дня, когда покупка акций сопровождается внесением инвестора в реестр акционеров, которым полагаются выплаты в ближайшее время. Поскольку торги на биржах проходят по формуле Т+2, то после покупки ценных бумаг, их официальным владельцем становятся через 2 дня.

Несколько основных правил заработка на дивидендных акциях

Существует несколько основных правил, выполнение которых позволяет заработать на инвестировании в ценные бумаги, по которым полагаются регулярные выплаты:

♦ «Купил и держи» — самая простая стратегия, предполагающая долгосрочные инвестиции. Единственным недостатком является достаточно длительный период ожидания дохода.

♦ Покупка ценных бумаг перспективных компаний в момент понижения их курсовой стоимости. Котировка в течение года может меняться в сторону увеличения или уменьшения. На десятки процентов. Хотя долгосрочный график котировок демонстрирует их плавный рост. Но наступает момент, когда цены на них начинают снижаться. Именно в этот момент, если нет данных, указывающих на ухудшение положения компании, самое время совершить покупку дивидендных акций.

♦ «Покупай до отсечки» — как только становится известен размер назначенных компанией выплат по ценным бумагам, интерес к ним со стороны инвесторов начинает расти. Котировки ползут вверх тем быстрее, чем ближе день отсечки. Покупка активов в этот момент дает возможность получить дивиденды за короткий срок – месяц, полтора.

♦ «Купи заранее, продай в день отсечки». На следующий же день после закрытия реестра акционеров, которым полагаются выплаты, происходит дивидендный гэп. Ценные бумаги, доход по которым можно будет получить через 3 месяца, а то и год, уже мало кого интересуют. Котировки падают. Снижение соответствует размеру дивидендов. Именно перед днем отсечки, на пике цены, можно и продать акции с наибольшей выгодой.

В этом, конечно же, есть своя логика. Но не следует забывать и о рисках. Ведь в определенный момент у компании могут возникнуть проблемы, что непременно повлияет на доходность активов. Либо будет принято решение отказаться от их начислений.

Инвестируйте в акции с проверенным брокером и не забывайте заглядывать на страницу с новыми онлайн курсами . Спасибо за внимание, всегда ваш «Максимальный доход»