для чего в 1с делать закрытие месяца

Закрытие месяца как одна из важных задач главного бухгалтера или алгоритм проверки данных при правильном закрытии месяца в конфигурации «1С:Бухгалтерия предприятия 8» ред. 3

Время чтения: 8 мин.

Закрытие месяца является важной процедурой, которую нужно выполнять постепенно и ежемесячно для корректного формирования бухгалтерских итогов.

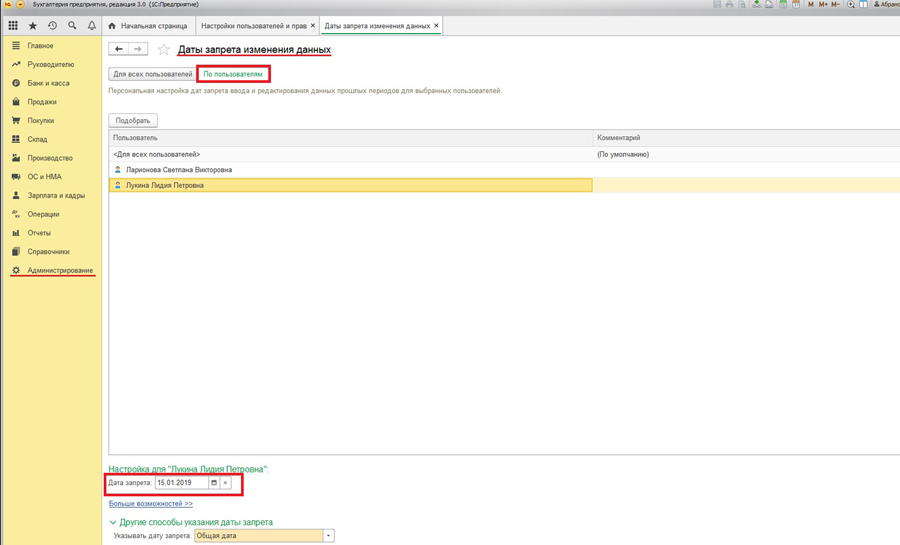

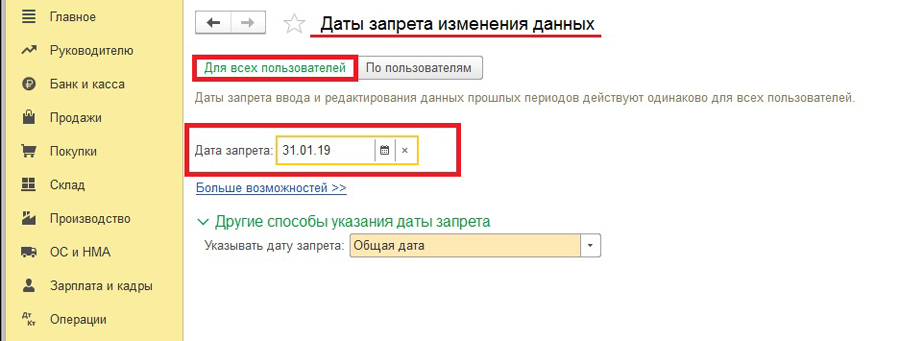

Закрытие месяца в большинстве случаев выполняет главный бухгалтер, поэтому важно при подготовке к закрытию включить даты запрета изменения документов для других пользователей (Операции – Настройки пользователей и прав – Дата запрета изменения данных). Дату запрета для разных пользователей можно задавать отдельно, например, в зависимости от сроков выполнения работ.

Рассмотрим, какие этапы включает в себя подготовка и само закрытие месяца:

1) Проверка проведения начислений заработной платы, налогов и взносов по всем сотрудникам, документы по начислению должны быть проведены (Зарплата и кадры – Зарплата – Все начисления).

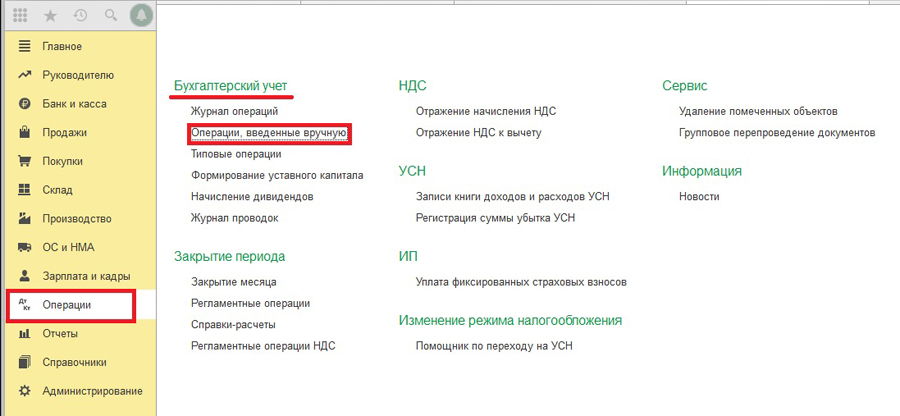

2) Анализ начислений, выполненных ручными операциями. Если используются ручные операции, то нужно проверить их проведение в журнале документов. В качестве примера использования ручных операций можно привести начисление процентов по займам, доначисление налога (Операции – Бухгалтерский учет – Операции, введенные вручную).

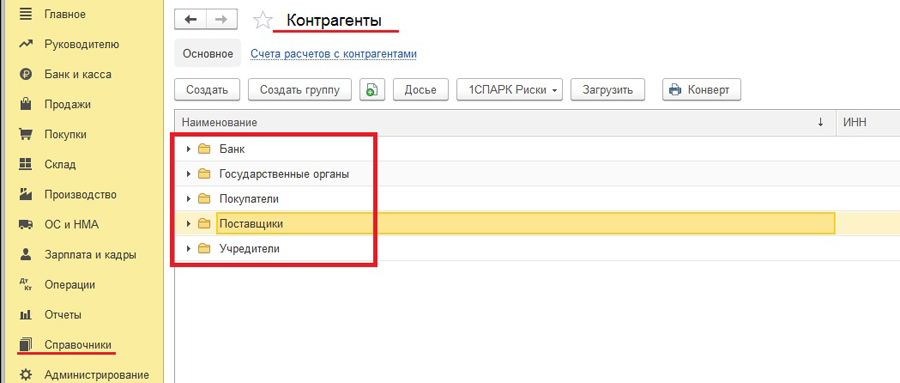

3) Проверка заполнения справочника «Контрагенты» на предмет указания ИНН (не должно выделяться красным цветом), расположение в созданных папках, если это используется. Если есть контрагенты, которые бывают и поставщиками, и покупателями, то можно их вложить в папку в зависимости от частоты использования в документах либо же вовсе оставить не в папке.

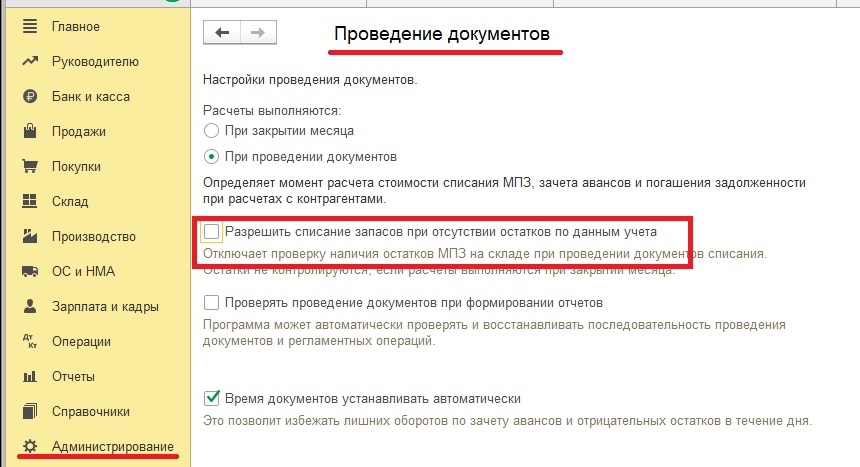

4) Контроль остатков по МПЗ. Нужно, прежде всего, понимать, включена ли настройка по использованию контроля (Администрирование – Проведение документов). Желательно, чтобы галочка не стояла, поскольку это позволит сразу видеть фактические остатки и на основании них осуществлять отгрузку или списание в производство. Если же в организации большой поток документов по реализации и только после вводят первичные документы по поступлению, тогда можно отключить контроль, но в последующем обязательно перепровести документы и проверить остатки.

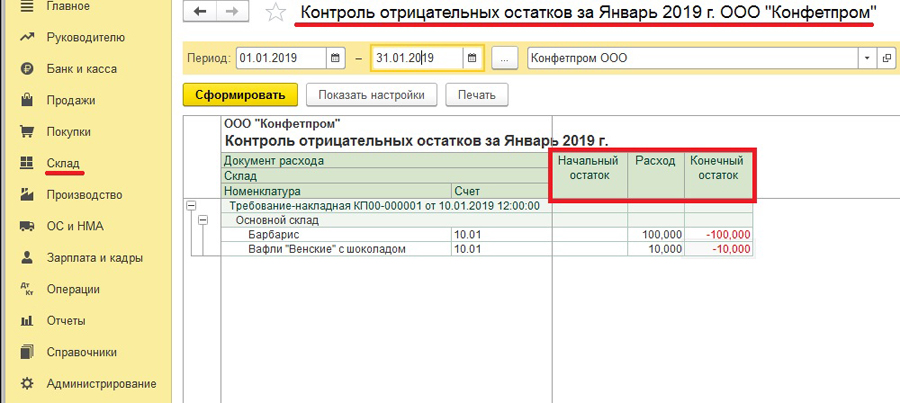

Для контроля остатков следует использовать отчет «Контроль отрицательных остатков» (Склад – Отчеты).

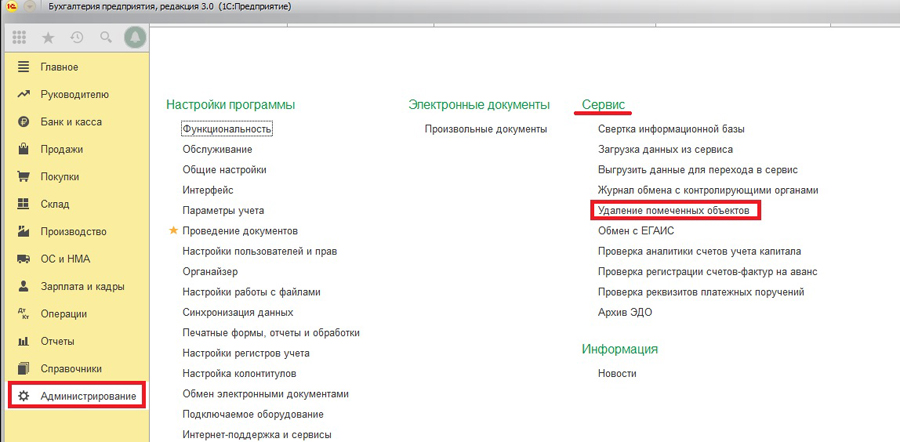

5) Удаление помеченных объектов. Поскольку дата запрета изменения устанавливается периодически, то в случае, если мы пропустили данный шаг, в последующем для удаления объектов необходимо будет открывать период, в котором создан тот или иной объект. Многие бухгалтеры опасаются и не желают этого делать, и, таким образом, накапливают помеченные объекты в информационной базе. Поэтому рекомендуется выполнять данную операцию ежемесячно, используя именно выборочное удаление объектов (Операции – Сервис – удаление помеченных объектов).

6) Удаление дублей в программе. Рекомендуется искать и удалять дубли по контрагентам, договорам, номенклатуре. Задвоение объектов часто происходит при синхронизации с другими конфигурациями или загрузкой банковских выписок.

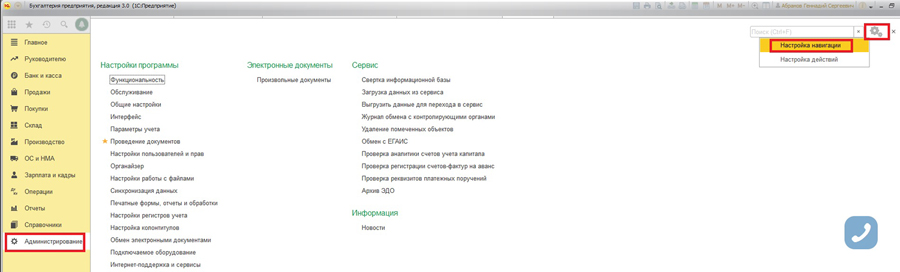

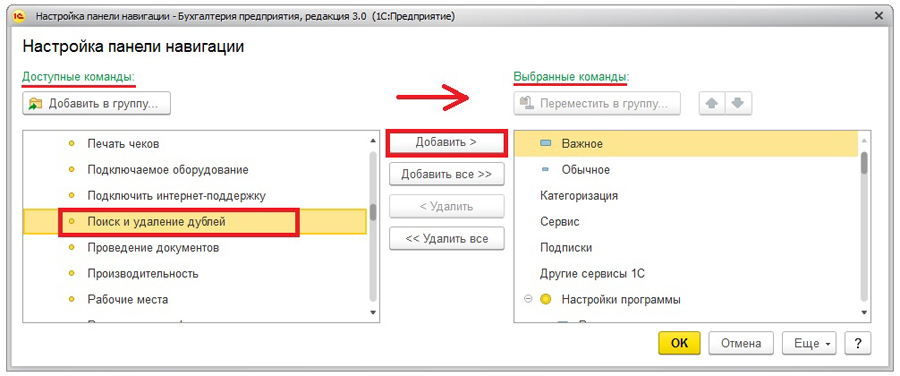

Для удобства данную обработку можно вытянуть в раздел Администрирование, нажав на Панель навигации и действий – Настройка навигации. И из доступных команд добавить в выбранные команды «Поиск и удаление дублей».

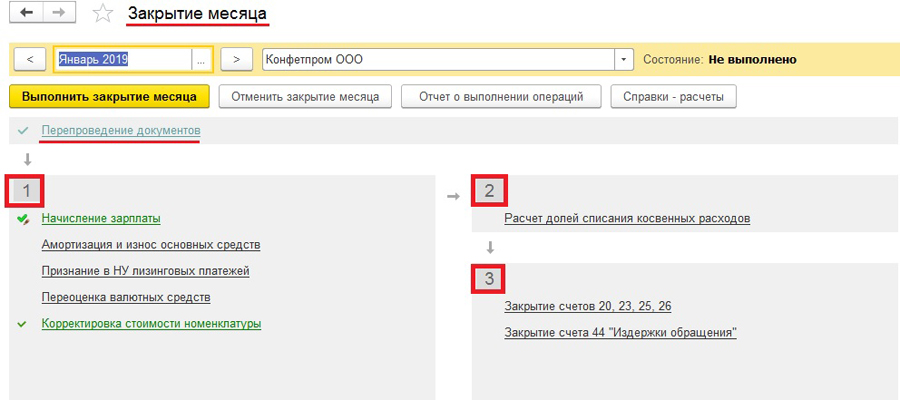

7) При необходимости после проверки всех участков в программе необходимо перепровести документы в «Закрытии месяца», тем самым восстановить хронологический порядок. И выполнить регламентные операции из 1, 2 и 3 этапов.

8) Анализ ОСВ с подробной аналитикой. Формируем общую оборотно-сальдовую ведомость и из нее проваливаемся в ОСВ каждого счета отдельно с включением всех группировок и показателей в форме настройки. Проверяем заполнение аналитики.

9) Проверка данных по анализу субконто (Контрагенты, Статьи затрат, Статьи движения денежных средств). На данном этапе проверяется именно заполнение аналитики в документах.

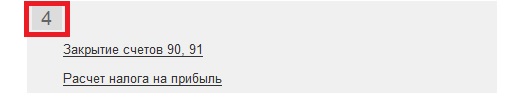

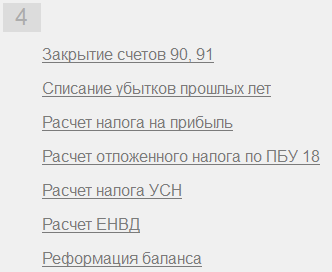

10) Закрытие месяца – 4 этап. На данном этапе выполняем закрытие 90-х счетов и рассчитываем налог на прибыль.

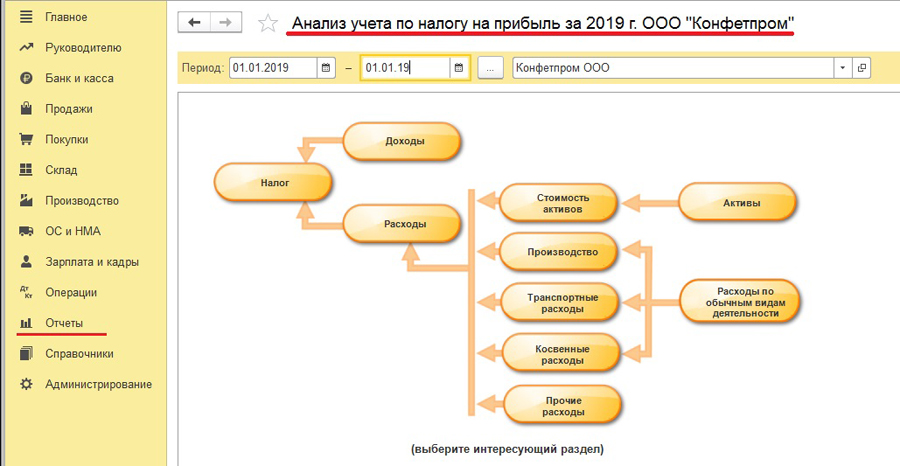

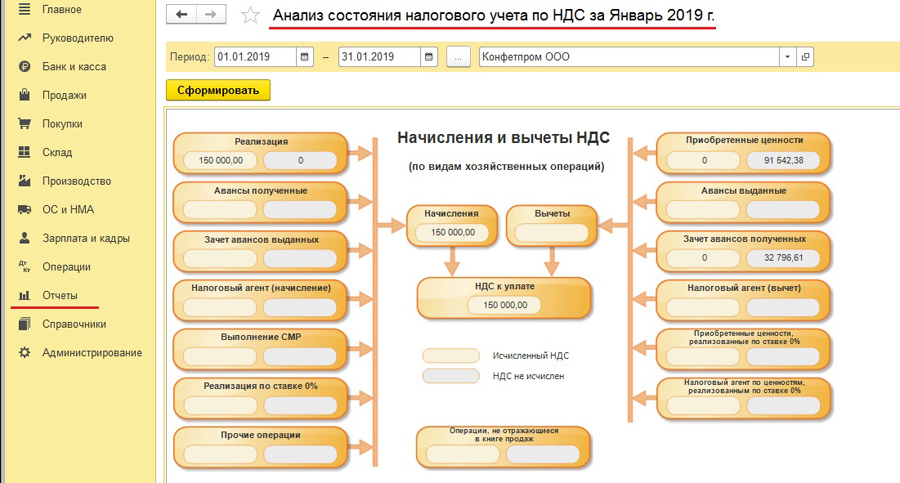

11) Проверка учета по налогу на прибыль и по учету НДС (Отчеты – Анализ учета по налогу на прибыль и Анализ учета по НДС).

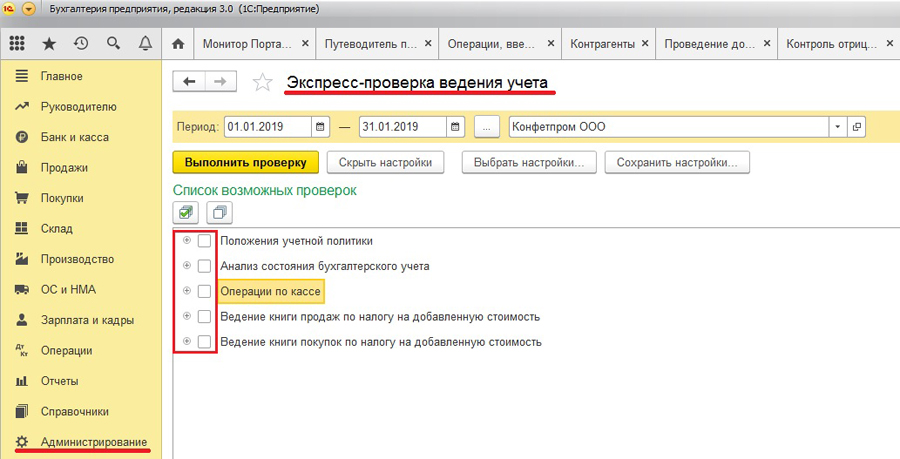

12) Экспресс-проверка по необходимым разделам учета. Данная проверка показывает не только ошибки, но и рекомендации по их устранению.

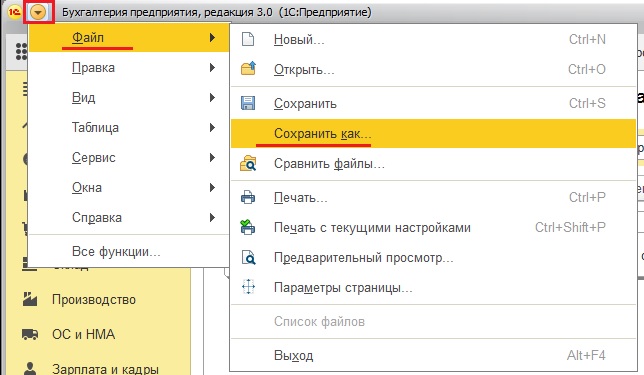

13) После закрытия месяца и сверки ОСВ необходимо сохранить общую ОСВ в электронном формате (например, Excel).

14) Установить общую дату запрета для всех пользователей.

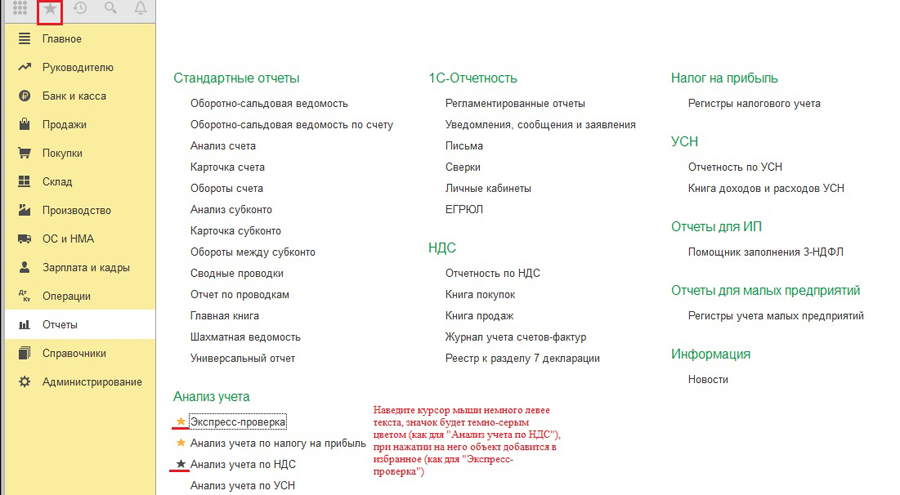

Для удобства и сокращения временных затрат все шаги проверки можно добавить в Избранное, откуда в дальнейшем можно будет переходить непосредственно к объектам.

Алгоритм работы с проверкой данных может быть изменен в соответствии с особенностями и потребностями организации.

Консультант Компании «АНТ-ХИЛЛ»

При цитировании статей или заметок ссылка на сайт автора обязательна

Накопились вопросы и нужна помощь?

С удовольствием на них ответим и поможем все настроить! Обращайтесь по тел.

Закрытие месяца в 1С:Бухгалтерия

Давайте поговорим о том, когда и каким образом выполняется закрытие месяца в 1С:Бухгалтерия 3.0. Под этим понятием подразумевается автоматическое формирование проводок и подсчет результата по тем данным, которые были отражены в информационной базе в течение периода. По этим проводкам впоследствии будет сформирована бухгалтерская и налоговая отчетность. Операции по закрытию периода выполняются за месяц.

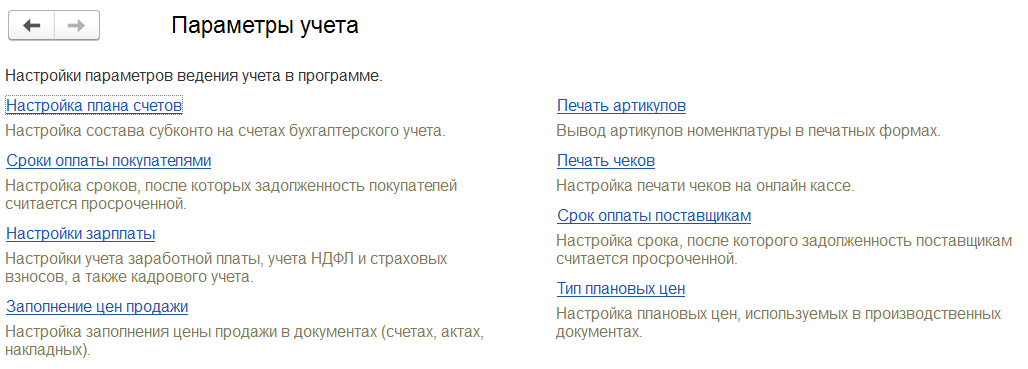

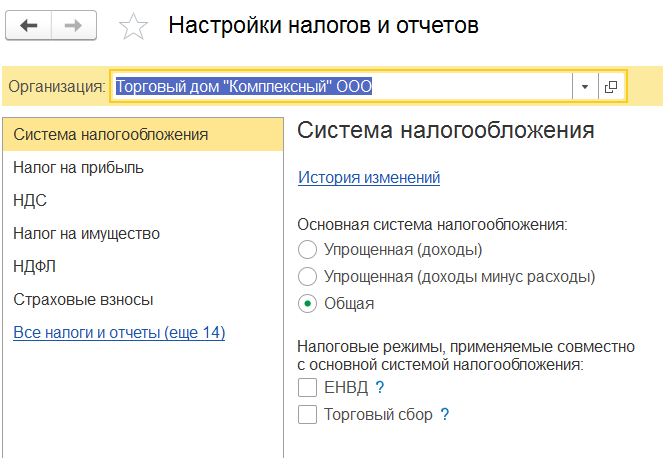

Настройка – подготовительный этап

Перед началом ведения учета в программе необходимо настроить параметры учета, завести учетную политику на каждую организацию, а также выбрать систему налогообложения и указать соответствующие опции по налогам. Сделать это можно в разделе «Главное». Все это напрямую влияет, каким образом будут сформированы движения по закрытию периода. Исходя из этого программа определит состав регламентных операций.

Далее в информационную базу заносятся все первичные документы – данные о покупках, продажах, счета-фактуры, о движении денежных средств в кассе, банковские операции, отражается производство, текущие расходы, подтвержденные документально.

Закрытие месяца в 1С

Прежде, чем выполнять это действие, рекомендуется обновить конфигурацию. Это можно сделать самостоятельно, или обратившись в компанию Первый Бит. Законодательство постоянно меняется, все изменения реализуются в программе и доступны в актуальных релизах.

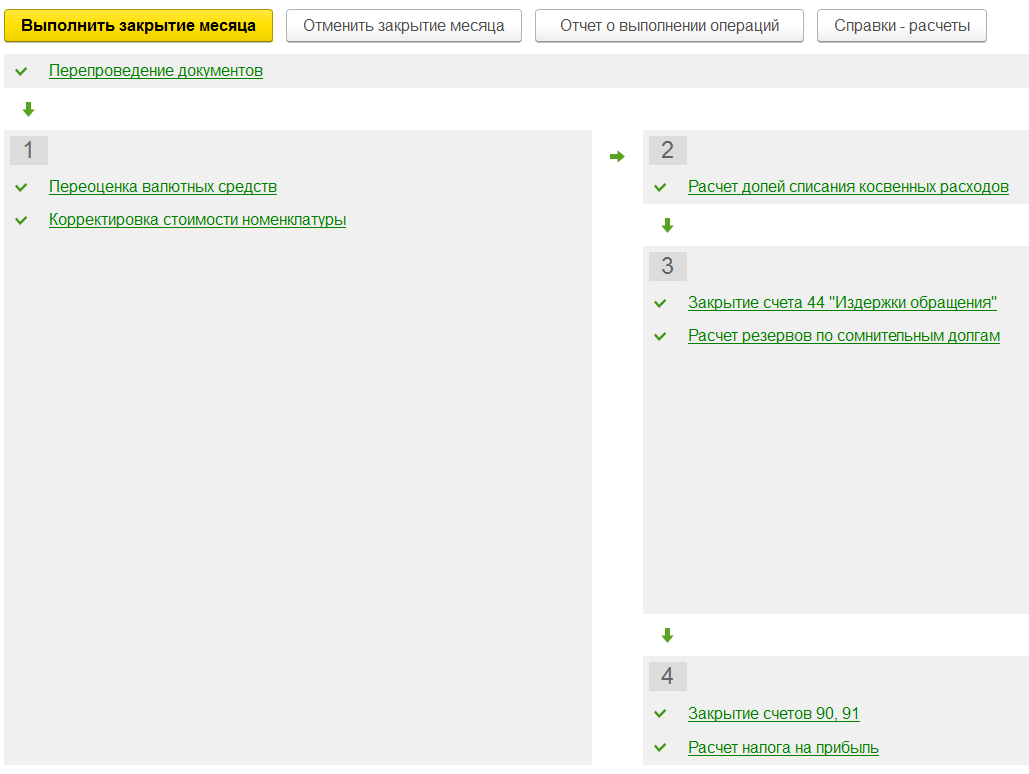

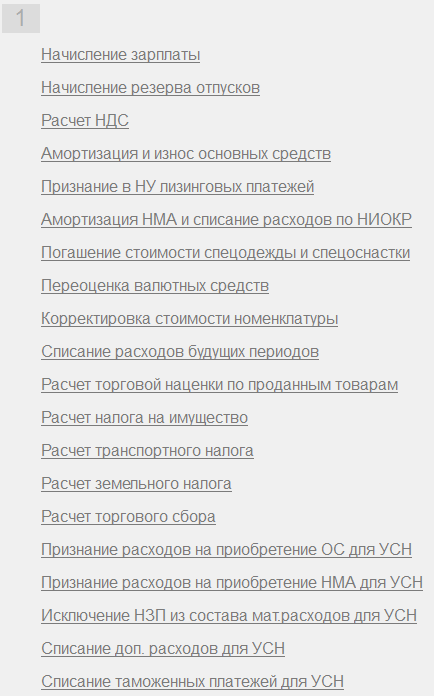

Заходим в меню Операции – Закрытие периода. Выбираем месяц, на экране отобразится список операций, которые будут выполнены.

Важная особенность №1: учетная политика заводится на каждый год. Если она заведена с января 2019 года, то входящие остатки будут проведены 31 декабря 2018, а период ведения учета, который мы будем закрывать, начнется с января 2019.

Важная особенность №2: регламентные операции выполняются последовательно, месяц за месяцем. Если по какой-то причине в апреле месяце вы перепровели документ за январь, то цепочка проведения документов и расчетов в информационной базе будет нарушена, закрытие января, а также февраля и марта придется выполнить заново.

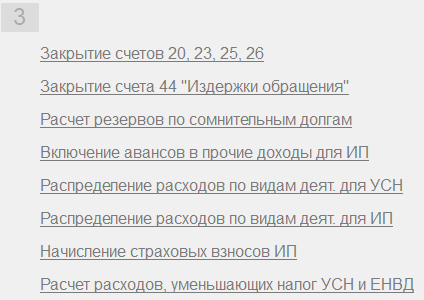

Давайте рассмотрим, из чего состоит закрытие месяца. Период. Организация. Для каждой организации свой перечень и свои операции. Перепроведение документов (восстанавливает последовательность по дате и времени).

Проверка базы 1С на ошибки со скидкой 50%

Операции по зарплате, амортизации и расчету налогов

Зарплата

В программе возможно начисление зарплаты и взносов, или загрузка этих данных из внешней программы. В том случае, если зарплата рассчитывается в 1С:БП 3.0, и по какой-то причине документ начисления не создали, программа сделает эту операцию автоматически.

Если в учетной политике задано формирование резервов по отпускам, программа так же рассчитает эти суммы.

В этом блоке происходит расчет НДС.

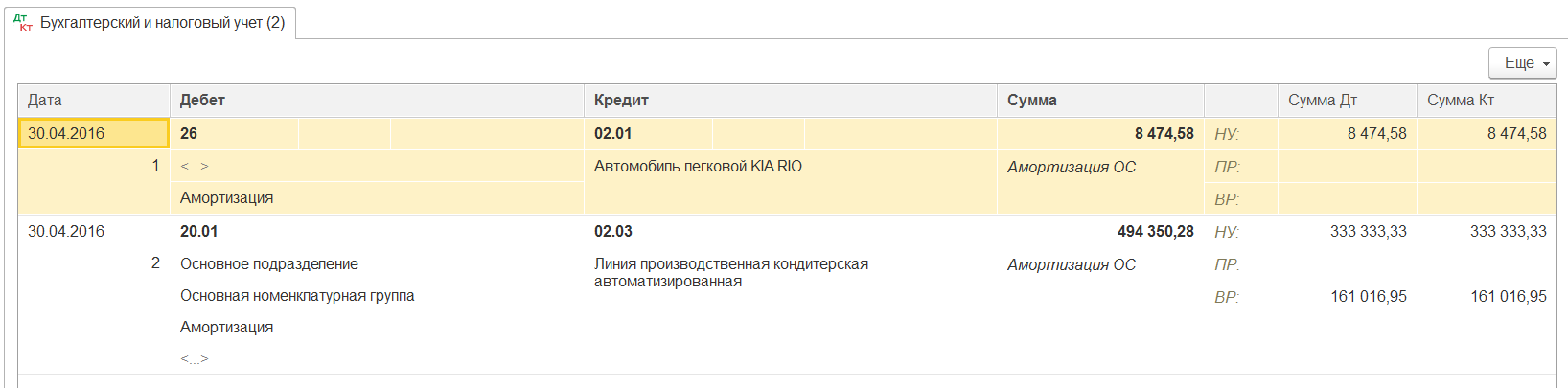

Амортизация

Рассчитывается амортизация основных средств и нематериальных активов, произойдет списание расходов по НИОКР. Пройдет признание лизинговых платежей в налоговом учете. Из операций можно сформировать справки-расчеты, например, по амортизации, чтобы проанализировать расчет программы. В этом же блоке формируются проводки по списанию стоимости спецодежды и спецоснастки.

Переоценка валюты

В программу автоматически ежедневно загружаются из интернета курсы валют. Для этого должна быть указана соответствующая настройка в справочнике валют. На основании этой информации каждый месяц происходит переоценка валютных средств.

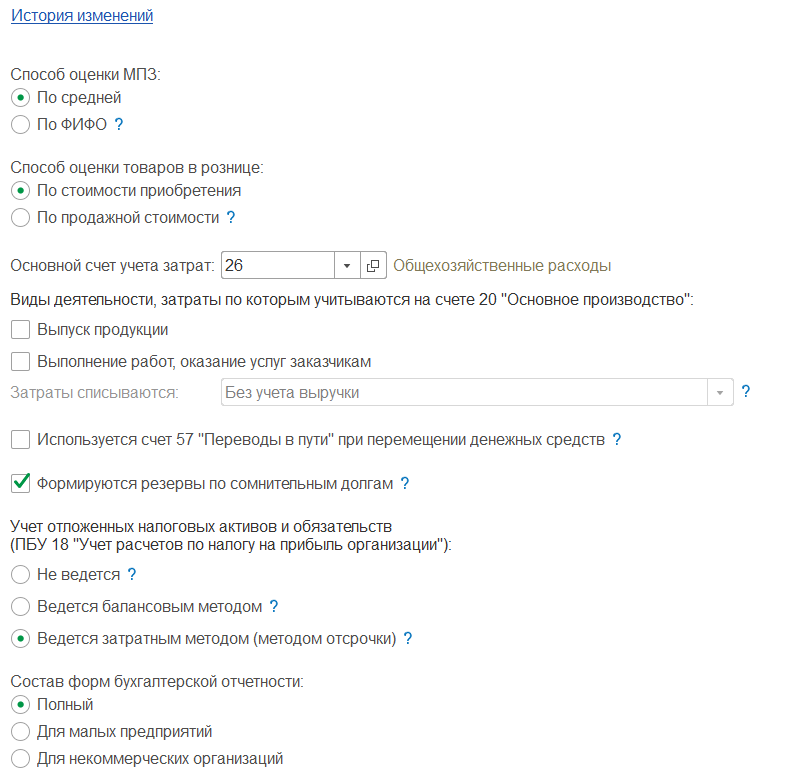

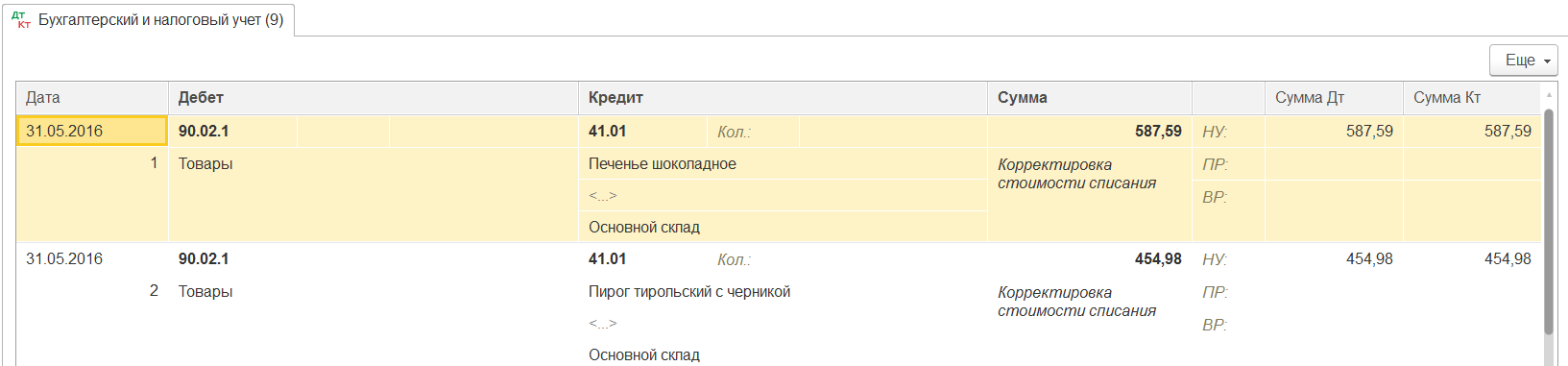

Корректировка стоимости номенклатуры

В программе предусмотрено несколько способов оценки МПЗ: по ФИФО и по средней. Способ выбирается в учетной политике организации. В течение периода в базу вводятся первичные документы, часто на практике бывает, что заводятся они с нарушением последовательности и задним числом. А еще могут быть операции комплектации и производства, поэтому существует регламентная операция по корректировке стоимости номенклатуры.

Приобретение лицензий, программного обеспечения, страхование часто отражаются как расходы будущих периодов. Их списание происходит соответствующей регламентной операцией.

А еще 1С:БП 3.0 умеет рассчитывать торговую наценку по проданным товарам.

Расчет налогов

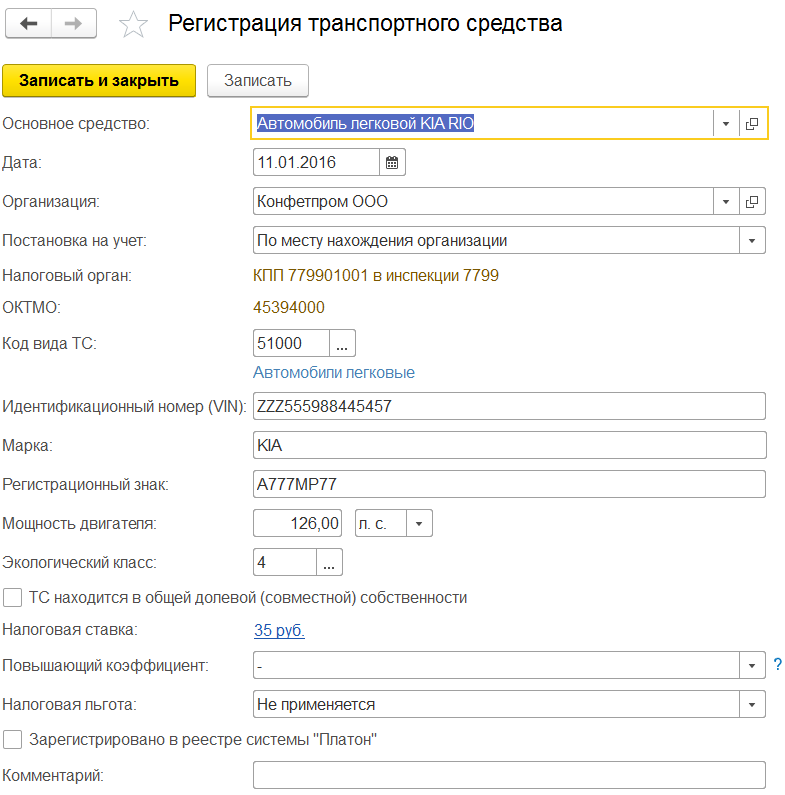

Важным отличием этой редакции конфигурации от ее предшественников является умение рассчитывать такие виды налогов, как транспортный налог, налог на имущество, земельный налог, а также торговый сбор.

Чтобы программа сделала это, необходимо заполнить соответствующие виды справочников.

Что нужно заполнить для расчета налогов

К примеру, заполнить данные по транспортным средствам можно в справочнике регистрации транспорта. В нем есть два вида операций: регистрация и снятие с учета. Марка и модель машины, код вида ТС, госномер, мощность и экологический класс. Определяется налоговая ставка, льгота и в какой ИФНС будет уплачен налог.

В программе есть регистр сведений «регистрация земельных участков», в нем существуют два вида операций: регистрация и снятие с учета. Заносятся сведения об участке, его кадастровый номер, кадастровая стоимость, КБК, код категории земель, является ли он жильем и какой вид собственности.

Данные по этим регистрам, а также расчет налогов регламентными операциями позволят автоматически заполнить соответствующие декларации.

Операции по расходам

Далее расположены операции по признанию расходов по приобретению ОС и НМА при УСН, а также списание и исключение дополнительных расходов и платежей.

Расчет долей списания косвенных расходов

Этот раздел содержит всего лишь одну, но очень важную операцию по расчету долей списания косвенных расходов.

Эта операция используется, чтобы определить, на сколько можно уменьшить облагаемую базу по налогу на прибыль. Программа рассчитывает доли и коэффициенты по таким расходам, как транспортные, представительские, страхование, расходы на рекламу. Операция создает движения по специальным регистрам, которые будут использоваться для закрытия затратных счетов (20, 23, 25, 26).

Закрытие затратных счетов и распределение расходов по видам деятельности

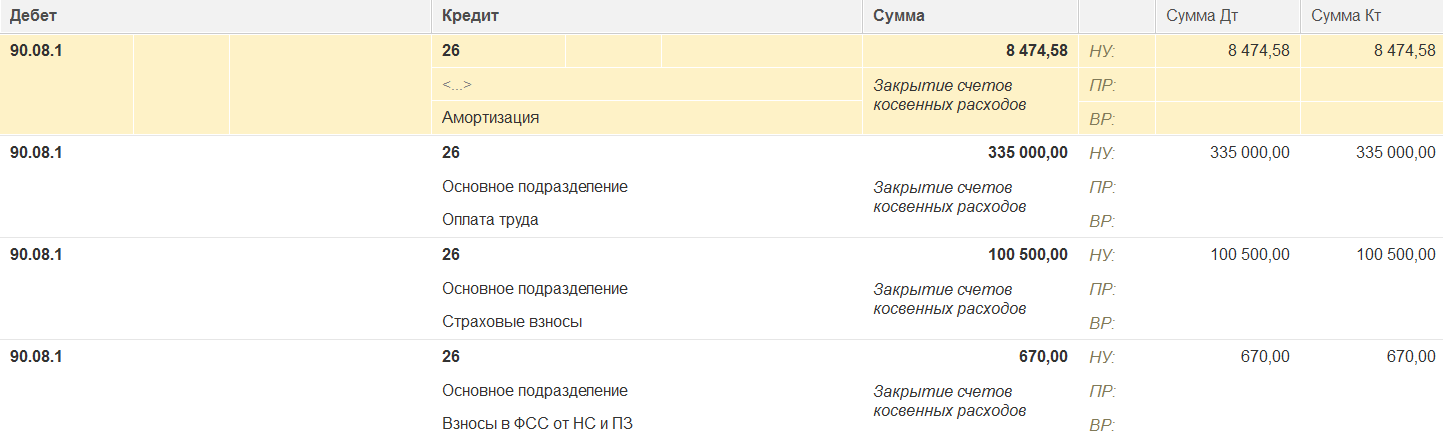

Затратные счета

В этой группе представлена операция по закрытию затратных счетов (20, 23, 25, 26). Программа проверяет все условия в соответствии с учетной политикой организации и определяет суммы формирования проводок и создает движения в регистрах. По этой операции можно сформировать справки-расчеты, посмотреть себестоимость, распределение и списание косвенных расходов.

Закрытие 44 счета

В отдельную операцию выделено закрытие 44 счета. Она списывает транспортные расходы и издержки обращения. Списание расходов происходит согласно рассчитанным коэффициентам. Можно открыть справку-расчет по транспортным расходам и списанию косвенных расходов.

Расчет сомнительных долгов

Далее представлен расчет резервов по сомнительным долгам. Программа определяет просроченную дебиторскую задолженность по 62 и76 счетам и формирует резерв. Можно распечатать соответствующую справку-расчет.

Представлены операции для предпринимателей

Это признание уплаченных страховых взносов в качестве расходов, признание авансов как прочий доход и распределение расходов по видам деятельности в случае, если их несколько.

Представлены операции для организаций на УСН

Это распределение расходов по видам деятельности, если их несколько, и распределение расходов между УСН и ЕНВД в случае совмещения систем налогообложения.

Определение финансового результата

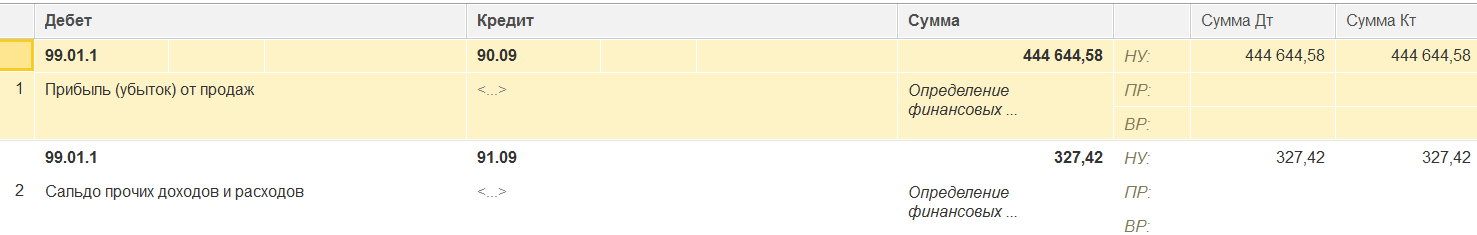

Закрытие счета 90 и 91

90 счет состоит из целого перечня субсчетов, например, выручка, себестоимость, расходы на продажу, управленческие расходы, НДС. Субсчета в свою очередь делятся на основную систему налогообложения и особый порядок налогообложения (ЕНВД). Суммы по этим счетам закроются на счет 90.09 (сальдо). Счет 91 подразделяется на прочие доходы и прочие расходы. Суммы по этим счетам закроются на счет 91.09.

Далее программа создаст проводки по закрытию счетов 90.09 и 91.09 на счет 99. Этот счет обозначает прибыли и убытки. Делится на основную систему налогообложения и ЕНВД. Из этой операции можно перейти в справку-расчет по налогу на прибыль.

Списание убытков прошлых лет

Эта операция выполняется в случае, если на счете 97.11 есть дебетовое сальдо по налоговому учету. Убыток считается расходом будущего периода и списывается соответственно.

Расчет налога на прибыль

Программа определяет все разницы между бухгалтерским и налоговым учетом. Ведет ли организация учет по ПБУ 18/02, согласно которому выполняется расчет ПР, ВР, постоянных налоговых активов и обязательств, отложенных налоговых активов и обязательств, условный доход или расход. И непосредственно расчет размера прибыли для последующего заполнения в декларацию. Можно посмотреть справку-расчет налога и справку о расчете налоговых активов и обязательств.

Расчет налога УСН

Эта операция рассчитывает налог по упрощенной системе. Данные автоматически попадут в декларацию, и их можно подробно увидеть в отчете «Анализ учета по УСН».

Расчет налога ЕНВД

Расчет единого налога на вмененный доход.

Если подытожить все выше описанное, мы рассмотрели весь перечень регламентных операций, которые умеет автоматически делать 1С:БП 3.0. Этот перечень напрямую зависит от выбранной системы налогообложения, использования ПБУ и настроек учетной политики. Какие-то операции выполняются ежемесячно, какие-то в конце квартала, а какие-то только в конце года.

Бухгалтеру нет необходимости самостоятельно выбирать операции, программа автоматически сформирует список для каждой организации в правильной последовательности. Бухгалтеру останется лишь нажать на кнопку «Выполнить» и проверить полученный результат.

Внимание! Если вы работаете в нескольких программах, например, в 1С:Управление торговлей или 1С:Зарплата и управление персоналом, перед выполнением регламентных операций необходимо синхронизировать данные во всех программах, чтобы видеть полную картину по документам в 1С:БП.

Отличие новой редакции

В предыдущих редакциях 1С, например, 1С:Бухгалтерский учет 7.7, 1С:Предприниматель 7.7, 1С:УСН 7.7, можно было самостоятельно формировать проводки, выбирая нужные счета. Главное отличие 1С:БП 3.0 в том, что необходимо заполнить определенные справочники, указать настройки и программа рассчитает все сама. Еще и выведет перечень задач при запуске программы, она напомнит о необходимости уплатить налог, подать декларацию, проверить на наличие ошибок в уже отраженных операциях, проверить данные контрагентов, позволяет отправлять отчетность напрямую без выгрузок файлов в сторонние программы. Позволяет обмениваться требованиями, писать запросы в контролирующие органы.

1С:Бухгалтерия 3.0 может быть расположена в облаке, при этом ее функционал ничем не отличается от локальной базы на компьютере в вашем офисе. Операции по закрытию там выполняются аналогично и точно так же можно настроить 1С:Отчетность. При этом работать в программе вы сможете из любой точки при наличии подключения к интернету.

Если информационная база расположена локально, на вашем компьютере, или сервере организации, рекомендуется настроить резервное копирование. Например, воспользоваться сервисом 1С:Облачный архив. В случае непредвиденных сбоев всегда можно будет восстановить базу из резервной копии.

Если у вас возникли вопросы или сложности по работе с конфигурацией, или вы хотите подключить сервисы, консультанты компании «Первый Бит» всегда рады вам помочь.

«Сим-Сим, закройся!» или несколько секретов «Закрытия месяца»

«Сим-Сим, закройся!» или несколько секретов «Закрытия месяца»

Некорректность может заключаться как просто в технической ошибке выбора того или иного способа учета, так и в несоответствии выбранного способа реалиям конкретной организации. И нередко первопричиной этого становится хоть и вынужденная, но неоправданная спешка при выборе и выполнении этих настроек. Хотя бывает и так, что пользователь просто не представляет себе причинно-следственной связи между тем или иным «флажком» и последствиями, которые как раз и проявляются в конечном итоге в момент проведения ежемесячных регламентов.

Так давайте попробуем разобраться: что и к чему.

Почему не закрываются счета затрат

Начать можно с конца. Дедуктивным, так сказать, методом, вспомнив добрым словом самого гениального сыщика Шерлока Холмса.

Итак, как чаще всего формулируется возникающая проблема?

Не закрывается счет затрат.

Эта «незакрытость» может быть либо обозначена как ошибка при выполнении обработки Закрытие месяца, либо (если обработка «промолчала») обнаружена самим пользователем при исследовании сформированной после проведения регламента оборотно-сальдовой ведомости как конечное сальдо по счету затрат.

Разница начинается уже здесь.

Со второй разобраться проще, поэтому с нее и начнем.

Счет 44 «Издержки обращения»

В первом случае незакрытым окажется весь дебетовый оборот по счету издержек обращения за месяц, и тогда возникает необходимо проверить: все ли операции по реализации внесены в базу.

Счета затрат 20, 23, 25, 26

Давайте теперь разберемся с закрытием счетов прямых и косвенных затрат на производство и оказание услуг или выполнение работ.

Здесь контрольных вопросов, которые приведут нас к правильному результату, будет значительно больше. И в обоснование того или иного способа учета придется включать такие показатели, как длительность производственного цикла, необходимость расчета себестоимости продукции, включая или исключая административные расходы, наличие или отсутствие потребности калькулирования себестоимости единицы оказанных услуг, учет серийной продукции (или услуг) и т. д. Будут задействованы такие объекты типовой конфигурации как Учетная политика, справочники Номенклатурные группы и Номенклатура, Статьи затрат и др. Все эти данные и настройки должны «подружиться» между собой в соответствии с конкретикой вашей организации. И тогда результат закрытия месяца будет неизменно радовать (по меньшей мере, в техническом плане).

1. В качестве бызы для распределения косвенных расходов выбран показатель Оплата труда, что означает в понимании программы (в лице регламентной операции Закрытие счетов 20, 23, 25, 26), что базой для распределения будут все суммы затрат по статьям, видом расходов по налоговому учету которых выбрана «оплата труда», отнесенные на счета прямых расходов (20.01 и/или 23). Если при этом (а практика знает достаточно таких случаев) заработная плата основных производственных рабочих относится на счет 25 (то есть на тот счет, для которого было задано распределение), то регламентная операция просто не найдет на счете 20.01 тех сумм, которые послужили бы базой для распределения, о чем и сообщит вам, остановив процесс закрытия месяца.

2. В том же регистре сведений в качестве базы для распределения расходов выбран Объем выпуска, что означает распределение косвенных расходов пропорционально количественному показателю выпущенной продукции. Однако, если производственный цикл не короткий, вполне может случиться месяц, когда просто не будет выпущено ни одной единицы готовой продукции, а, следовательно, также будет отсутствовать база распределения косвенных расходов.

Резюме этих примеров состоит в том, что, выбирая методы распределения косвенных расходов, необходимо относиться к этому не формально, а в соответствии с теми реалиями, которые характерны именно для вашей организации.

Выпуск продукции: проверяем настройки Учетной политики

С торговыми операциями мы разобрались выше. Теперь поговорим о выпуске продукции (производстве) и оказании услуг (выполнении работ).

Начнем с выпуска продукции. Для начала в Учетной политике потребуется установить соответствующий флаг (рис. 2).

Далее необходимо ответить на ряд ключевых вопросов по специфике вашего производства.

Какова длительность производственного цикла?

В отличие от приведенного выше примера с косвенными расходами, встанет вопрос формирования сумм незавершенного производства (НЗП).

В данном случае следует задать вопрос: выпускаемая продукция является серийной (например, мебель) или есть отличия, в связи с которыми важно отслеживать финансовый результат по каждому изделию или заказу (например, самолеты).

Если продукция серийная, то при единой номенклатурной группе потребуется вводить суммы незавершенного производства вручную, исходя из расчета выпущенной продукции и продукции, требующей завершения производственного процесса. Для этого рекомендуется использовать документ Инвентаризация НЗП, в котором нужно отразить суммы, аккумулированные в незавершенных изделиях. Именно они в итоге и станут переходящим на следующий месяц остатком по счету 20.01.

Затраты на производство: прямые или косвенные?

Тут важным фактором является то, что аналитика затрат на счетах 20.01 и 23 содержит субконто Номенклатурные группы (в отличие от счета 25, который этого субконто не содержит). И формулировка «отнесение на прямые затраты» означает: могут ли суммы затрат по тем или иным статьям отнесены на конкретные номенклатурные группы.

Очевидно, что здесь должны «подружиться» стратегия заполнения справочника Номенклатурные группы и необходимость (и возможность!) учета затрат в качестве прямых. Например, если необходимо строго учитывать заработную плату в составе затрат на те или иные виды продукции, то ее следует относить на конкретную номенклатурную группу. Если же это трудоемко и не критично, то удобнее отнести ее на счет 25 и задать правило ее распределения в регистре, о котором шла речь выше.

Наверное, будет не лишним сказать, что в перечисленных вариантах решающую роль играет та цель, тот запрос, ради которого вообще приобреталась программа «1С:Бухгалтерия 8». Если никаких иных задач, кроме сдачи отчетности, нет, то самый главный запрос бухгалтера можно выразить пожеланием, чтобы при любых обстоятельствах обработка Закрытие месяца не находила ошибок и закрыла все, что требуется. Иное дело, если (в полном соответствии с уровнем этой программы) существует реальный управленческий запрос на данные о фактической себестоимости, финансовом результате в разбивке по разным видам деятельности и конкретной номенклатуре, то и подход к комбинации настроек должен быть совсем иным.

Итак, следующий важный вопрос.

Производство: простое или многопередельное?

При простом производстве достаточно будет учесть перечисленные выше вопросы и настройки. При сложном, многопередельном производствое, в котором могут быть задействованы и несколько подразделений, придется определяться еще и с тем, каким образом будут учитываться переходящие с передела на передел полуфабрикаты (см. рис. 4).

И если порядок переделов задается вручную, то придется отслеживать возможное пополнение в списке функциональных подразделений. Например, в каком-то из месяцев появились в организации два новых филиала или подразделения. До этого момента все было хорошо и Закрытие месяца отрабатывало как часы. В месяц появления филиалов, Закрытие месяца пожалуется на то, что «не установлен порядок подразделений. ». Это всего лишь говорит о том, что необходимо заново сформировать список подразделений и выбрать необходимое место для вновь созданных в технологической цепочке.

Кстати, самые большие сложности создаются в том случае, когда при уже ведущемся учете перекраивается (один или несколько раз) список функциональных подразделений. Если учитывать то, что финансовые результаты формируются нарастающим итогом за год, а для их учета важны затраты, аналитикой по которым являются подразделения, то вряд ли переделка одноименного справочника будет способствовать качественному учету затрат, а значит, и удовлетворит управленческий запрос.

Но чудес не бывает и качественный информационный продукт вашей базы не родится сам по себе

Как в процессе производства, так и в процессе оказания услуг или выполнения работ (о чем более подробно поговорим далее) при сложной схеме бизнес-процесса или функциональной структуры организации, может потребоваться ответ на следующий вопрос.

Оказываются ли услуги другим подразделениям?

Анализируем структуру организации и определяем, существуют ли подразделения, оказывающие услуги другим собственным подразделениям (рис. 5).

При этом мы волей-неволей вовлекаем в продуктивную «дружбу» наших настроек еще двух участников.

Второй способ включает в себя плановую себестоимость единицы услуги, и тогда она должна быть также экономически обоснованной, а не взятой с потолка.

Безусловно, именно на факт закрытия счетов не повлияет «штука» или «рубль» плановой себестоимости. А вот на сами суммы расчета повлияет обязательно.

Выполнение работ (оказание услуг)

Теперь обратимся к такой деятельности, как оказание услуг или выполнение работ.

Поэтому во многом вышеперечисленные нюансы первоначальных настроек для производства, безусловно, применимы и к услугам.

В связи с этим возникает вопрос: являются ли ваши услуги производственными, то есть похожими в учете на производство продукции?

Такое позиционирование услуги дает возможность получения калькуляции себестоимости единицы услуги, что тоже роднит ее с такой деятельностью, как производственная.

Что же делать? Сделать правильный (с точки зрения ваших реалий) выбор в Учетной политике.

Он объединяет первые два из описанных выше, но списание затрат с учетом выручки будет работать только по услугам производственного характера.

Остальные затраты по услугам будут списываться даже в отсутствии выручки, и для того, чтобы сформировать корректный остаток незавершенного производства, необходимо его указать явно.

От редакции

В целях методической поддержки пользователи ИТС ПРОФ могут ознакомиться с материалами лекции «Закрытие „затратных» счетов на практических примерах в программе „1С:Бухгалтерия 8″ (ред. 3.0)», которая состоялась 4 июля 2013 года в 1С:Лектории.