картотека 2 в банке что это простыми словами

Картотека на расчетном счете: что это и зачем она нужна

Банковская картотека – это довольно распространенное понятие. Это специальный учет платежей, которые не выполнили финансовые учреждения в срок распоряжений. Однако это также означает, что учреждения могут совершить платеж в любое время. Об основных особенностях картотеки и ее разнице будет рассказано в этой статье.

Разновидности банковской картотеки, и для чего они служат

Банковская картотека есть нескольких видов, различающихся причинами, исходя из которых компания не выполнила свои поручения. Первый вид – компания, которой принадлежит счет, не выполнила свои обязательства потому, что у нее не хватило денежных средств.

Если у собственника расчетного счета отсутствует кредитная линия во время поступления платежа, все бумаги направляются в банковскую картотеку.

Процесс осуществляется в такой последовательности:

Второй вид – платежи, которые собственник расчетного счета должен подтвердить. Работник банка должен выполнить такие действия:

Третий вид – документы формируют очередь, чтобы после получить согласие со стороны владельца. В этой категории находятся платежи, не проведенные вовремя из-за того, что на счет наложили арест или же имеется другой запрет на определенные транзакции. Если суд постановил приостановить операцию, выплаты находятся в стадии «заморозки», пока решение суда не изменится.

Что из себя представляет картотека по расчетному счету

Довольно часто людей интересует, что такое картотека по р/с. Следует отметить, что это аппарат для ведения платежей собственника расчетного счета. Если счет не будет исполнен банком, он направляется в картотеку.

Есть несколько оснований, по которым открывается картотека. Первое – платежки не получили разрешение со стороны акцепта, и не могут выполняться, т. к. на счет наложили арест.

Второе основание – на счету ООО не хватает денег или же не предусмотрена возможность овердрафта. Часто это основание касается и тех случаев, когда превышен лимит на выполнение транзакции.

Если картотеки по расчетному счету нет, значит, компания может получить дополнительные средства на развитие своей деятельности.

Это говорит, что у нее есть возможность открыть кредитную линию или подключить лимиты овердрафта. Если же картотека имеется, значит, юридическое лицо нестабильное, поэтому не может получить привилегии.

В картотеку не вписывается информация о том, что юридическое лицо имеет долг перед банком или другими организациями. Она объясняет, что по расчетному счету имеются обязанности, которые не выполнены. Однако они будут погашаться в определенной последовательности, когда на счету появится необходимая сумма.

Банковская картотека номер «1»

Картотека 1 и 1 в банке относится к тем платежам, которые не выполняются ввиду наличия судебного запрета на счет компании. Это может быть, как на весь счет, так и на конкретную сумму. Выполнить платеж юридическое лицо сможет, когда ограничения будут сняты.

Иными словами можно сказать о картотеке 1 и 1, что этот вид картотеки содержит документы и платежи, которые ожидают разрешения на совершение платежки.

Банковская картотека номер «2»

Этот вид картотеки неоплаченных средств на расчетном счету возникает, если у компании не хватает денег для проведения платежа. Это будет означать, что свои обязательства компания выполнит не в срок.

Все указания будут скапливаться в определенной очередности. Если же платеж не выполнился в полном размере, поручение может погашаться частично. Когда выплата попадает в этот вид картотеки, компания вправе отозвать ее полностью или частично. Все зависит от того, какая неисполненных платежей при частичном погашении.

Банки не приветствуют счета, которые находятся в картотеке номер 2.

Однако есть возможность оформить овердрафт по расчетному счету. Ведь при наличии просроченных платежей компания не сможет получить кредит.

Очередность

Как уже говорилось ранее, платежи скапливаются в определенном порядке. Простыми словами, если же на счету компании хватает денег на проведение всех оплат, они выполняются в порядке очереди.

Сначала оплачивается то, что поступило в очередь раньше всего. Если же на счету нет нужной суммы для выполнения всех соглашений, согласно ст. 855 Гражданского кодекса Российской Федерации, выплаты осуществляются по такому принципу:

В каждой из категорий платежи осуществляются по дате их добавления.

Чтобы сделать новый платеж, необходимо убрать картотеку с имеющегося счета. Это означает, что потребуется погашение всех счетов, которые накопились в компании.

Если же ваш расчетный счет относится к картотеке номер 2, очередь выполняется по такому принципу:

Ни одно юридическое лицо не застраховано от банковской картотеки.

Ведь в любой момент может не хватить денежных средств или же появятся другие проблемы. Возникновение картотеки ничем не грозит юридическому лицу. Важнее выполнить финансовые обязательства, чтобы репутация компании не пострадала.

Расчетно-кассовое обслуживание и картотека в банке — что это?

Что такое расчетно-кассовое обслуживание

Расчетно-кассовое обслуживание – это комплекс услуг, который банк предоставляет своим клиентам. В этот комплекс услуг входит обслуживание текущего счета клиента (безналичные платежи в пределах остатка средств на счете клиента), снятие денежных средств, интернет-банкинг, покупка/продажа иностранной валюты, прием платежей от третьих лиц за товары и услуги, прием денежной выручки в кассу банка, инкассация выручки, банковская гарантия и многое другое.

Конкретный перечень услуг в рамках расчетно-кассового обслуживания (РКО) фиксируется в двухстороннем договоре.

РКО предоставляется банками как юридическим, так и физическим лицам.

Перечень услуг для физических лиц значительно меньше. Обычно это пополнение/снятие денежных средств, безналичные платежи, интернет-банкинг. Большинство банков берут оплату с физических лиц за конкретную предоставленную услугу (либо % за снятие денежных средств, либо стоимость платежного поручения, либо комиссию за безналичное пополнение счета клиента и т.д.).

Однако есть банки (ПАО «УкрСиббанк» — пакетное предложение «All inclusive»), которые берут ежемесячную абонплату за предоставляемый пакет услуг (текущий счет + пластиковая карта + интернет банкинг), не зависимо от того, выполнялись ли клиентом какие-либо операции за текущий месяц или нет.

РКО для юридических лиц

Перечень услуг для юридических лиц намного больше, ведь львиная доля в доходах банка от РКО формируется именно за счет обслуживания юридических лиц. Очень сильная конкуренция в этом сегменте заставляет банки, с целью привлечения новых клиентов, предоставлять льготный, так сказать «пробный» период обслуживании для новых клиентов. Обычно этот период равен 3-6 месяцам. В этот период банк за формальную плату открывает счет, подключает услуг интернет-банкинга, устанавливает более низкую комиссию для покупки/продажи иностранной валюты.

Все это делается с целью «привязать» клиента к уровню сервиса, создать лояльного клиента, который потом будет сотрудничать на стандартных условиях.

Если Вы решили воспользоваться подобным предложением со стороны банка, наш Вам совет – зафиксируйте себе, с какого периода у Вас начинается обслуживание по стандартным условиям и во сколько раз возрастет его стоимость по сравнению с льготным периодом. Кроме этого, в договоре на РКО обязательно ознакомьтесь с порядком информирования Вас, как клиента, об изменениях в условиях расчетно-кассового обслуживания.

На сегодняшний день банки обычно не «напрягают себя «индивидуальным подходом к клиенту» — объявление на сайте либо в отделении банка считается достаточным для ознакомления клиента с изменениями. Так что будьте внимательны в этом вопросе, дабы новая стоимость услуг РКО не стала для Вас неожиданной новостью.

Средняя стоимость РКО на сегодня при условии пользования текущем счетом, интернет-банкингом, снятием денежных средств и осуществлением до 50 безналичных платежей составляет 150-200 грн. в месяц. Юридические лица платят за РКО за каждый месяц, при условии осуществления операции. Если операций по текущему счету клиент не проводил, то и абонплату банк начислять не будет. Но если хотя бы одну операцию клиент совершит, то он будет вынужден заплатить абонплату за целый месяц.

Некоторые банки (ПУАО «ФИДОБАНК», ПАО «ПУМБ») готовы идти на встречу своим клиента и устанавливать индивидуальные, более лояльные, условия обслуживания в рамках РКО. Советуем Вам узнать о такой возможности и в Вашем банке.

Что такое банковская картотека 1 и 2?

С понятием РКО неразрывно связано понятие банковской картотеки.

Банковская картотека – это клиентские расчетные документы, которые характеризуются как не выполненные и контролируются со стороны банка, в котором клиент имеет текущий счет.

Имеется несколько причин, по которым в картотеку банка попадают платежные документы плательщика:

В банке различают Картотеку №1 и Картотеку №2.

В Картотеку №1 попадают документы, для выполнения которых требуется разрешение (как пример — решение уполномоченных органов о том, что клиентский счет арестован полностью либо частично и т.п.).

Картотека № 2 используется в том случае, когда на клиентском счете не хватает средств для того, чтобы платежный документ выполнился немедленно. Это первая причина попадания в картотеку согласно вышеуказанного списка.

В будущем выполнение данного документа осуществляется по мере поступления на счет клиента денежных средств. Кроме этого, следует обратить внимание на то, что, созданные клиентом новые платежные документы не выполнятся банком до тех пор, пока картотека не закроется. Однако платежные поручения в картотеке могут оплачиваться частично, в отличие от обычных.

Если у предприятия есть картотека – это характеризует его неустойчивое финансовое положение. Ее отсутствие может быть одним из критериев для получения финансирования со стороны банковского учреждения.

Картотека в банке: что это?

Картотека в банке — специальный учет платежек, которые по определенной причине не были выполнены финансовым учреждением в срок, но в любой момент могут быть произведены (в порядке очереди). В чем особенности банковской картотеки? Каких видов она бывает? Что такое картотека 1 и 2 в банке? Эти нюансы требуют детального рассмотрения.

Картотека в банке: виды и особенности

Картотека в банке — своеобразный сигнал, что у организации имеются проблемы с финансами. Если у владельца р/с отсутствует картотека, финансовое учреждение вправе предоставить клиенту кредитную линию и обеспечить дополнительным финансированием.

Картотека «1» в банке: что это?

Один из видов — картотека номер «1». К этой категории относятся бумаги, нуждающиеся в одобрении владельца расчетного счета. Здесь отражаются:

Если говорить в целом, в первую картотеку входят платежные документы от клиента банку, требующие подтверждения. При этом выплаты с применением платежных требований применяются все реже.

Картотека «2» в банке: что это?

Следующий вид — картотека №2. К этой категории относят платежки, которые невозможно «погасить» из-за отсутствия требуемой суммы на расчетном счету, а кредитной линии не предусмотрено. Впоследствии выплаты производятся по факту поступления средств (с учетом существующей очереди). Вновь поступившие платежки становятся в очередь и выполняются после исполнения прошлых документов.

Бумаги, которые стали частью картотеки в банке, можно погасить частично. Кроме того, компания вправе отозвать еще не погашенные платежки.

Как организована очередность выплат?

Каждый банк выполняет поручения в порядке, установленном законом. Ни одна платежка не может погашаться раньше, чем будет исполнена предыдущая. Если на р/с нет необходимых средств, выплаты производятся следующим образом:

Картотека в банке — обязательный атрибут современных финансовых учреждений, обеспечивающий своевременность и корректность проведения платежей, а также контроль неисполненных поручений.

Картотека на Расчетном счете в банке: о чем это говорит?

Картотека в банке: виды и особенности

Картотека — это банковский инструмент, при помощи которого ведётся управление платежными поручениями по расчетному счету юридического лица. Бывают случаи, когда поручение не было подтверждено акцептом или же попросту не хватает средств на расчетном счете.

В таких случаях расчетный счёт поступает в картотеку.

Существует два вида картотеки: Картотека № 1 и Картотека № 2. При открытии кредитной линии, получении финансовой поддержки для открытия или развития бизнеса и различных подобных банковских операций обращают внимание на наличие картотеки для расчетного счета. И если картотека существует, может быть принято не желательное решение со стороны банка для юридического лица.

Как правило считается, что если есть картотека, юридическое лицо имеет сомнительную репутацию. Однако, стоит отметить, что наличие картотеки это не показатель постоянной задолженности организацией перед банком или другими юридическими лицами.

Наличие картотеки, скорее всего, говорит только то, что есть определенная задолженность, которая в ближайшее время будет оплачена в соответствии с определенной очередностью.

Картотека № 2 в банке: что это?

Существует забалансовый счёт № 90902, на нем и учитывается вся документация по картотеки № 2.

Именно из-за последней цифры в названии счета, картотека и подучила такое название.

Эта картотека показывает, что на счету у организации не хватало средств или же не было вовсе для оплаты по полученным платежным документам.

Оплата по картотеке происходит согласно очередности и возможно частичное погашение. В таком случае можно отозвать платёжное поручение. И можно сделать это как полностью, так и в частичном порядке.

Именно картотека № 2 негативно сказывается на репутации фирмы или организации. Зачастую банки не доверяют юридическим лицам имеющим документы в картотеке № 2. Таким юридическим лицам, как правило, отказывают в получении больших кредитов.

Особенно если наличие картотеки № 2 устанавливается не в первый раз.

Картотека № 1 в банке: что это?

Предназначается для хранения документов, которые ожидают акцепта. Акцепт — это разрешение юридического лица на списание определенной суммы, согласно договора.

Именно договором и прописывается обязательное подтверждение платежа. Однако в современности редко встречаются бизнесмены, которые предпочитают расчеты с акцептом.

В связи с тем, что акцепт используется все меньше и меньше картотеку занимают документы, которые не могут быть оплачены из-за ареста счета. Счёт может быть арестован любым банком или же судебными исполнителями. Поэтому не предоставляется возможности произвести оплату по любому платежному поручению.

На забалансовом счете № 90901 собраны все документы, которые ожидают того или иного подтверждения.

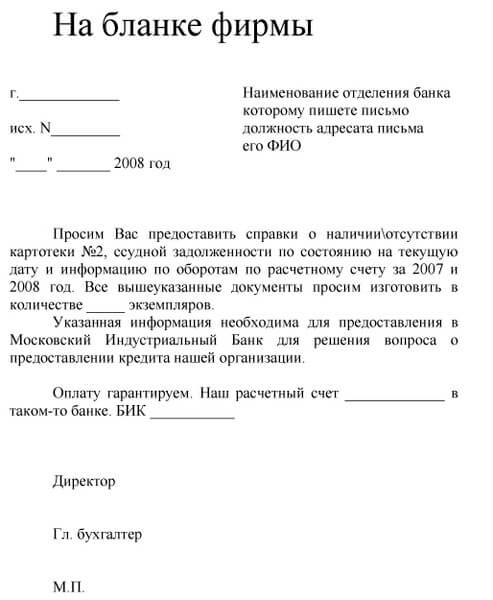

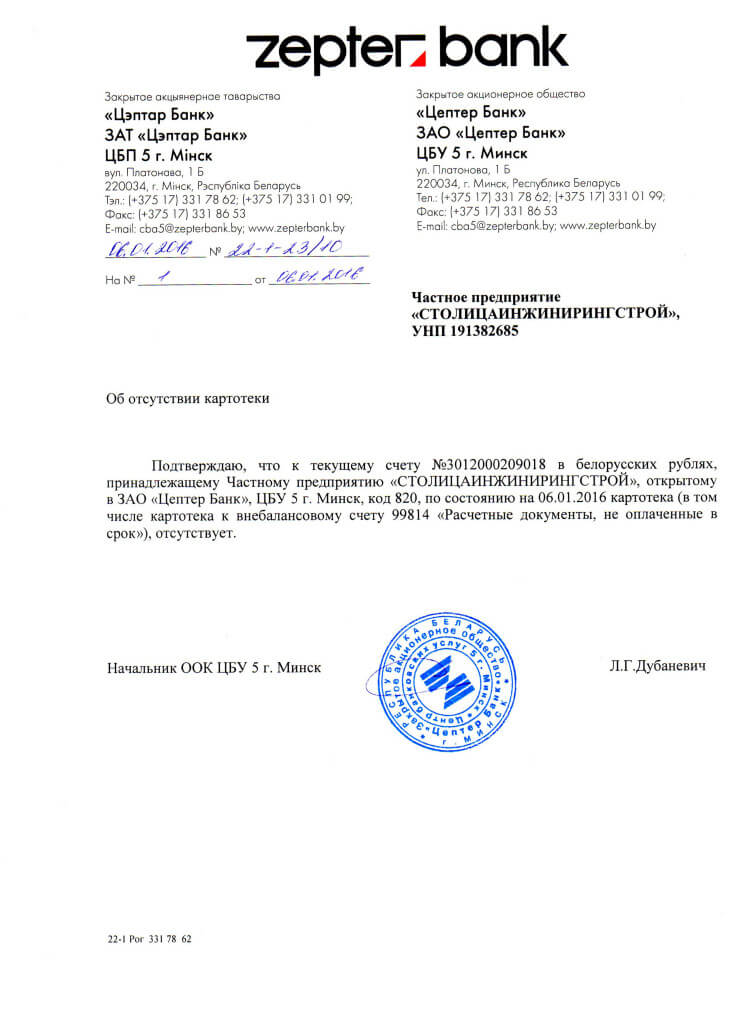

Справка из банка об отсутствии картотеки (образец)

Справка понадобиться в нескольких случаях. Очень часто она требуется для подтверждения финансовой стабильности в фирме. Такая необходимость возникает при получении кредитов и различных дотаций.

При получении кредитов справка необходима, чтобы подтвердить беспрекословное исполнение выплат по предстоящим кредитам.

При обращении за выплатами различных дотаций и надбавок. В этом случае, благодаря справке, органы выдающие денежные средства выдающие дотации и доплаты должны быть уверенными, что выделенные деньги не пойдут на оплату поручений, находящихся в картотеке, а отправятся по назначению.

Заявление на выдачу справки подаётся в свободной форме от имени руководства юридического лица. После подачи заявления, банк рассматривает его и выдаёт справку.

Образец заявления для подачи в банк:

ООО «Мимино»

Зарегистрирован по адресу: 976543 город Москва, проспект Пушкина, дом 134, корпус 4, помещение 5.

Контактные телефоны: 8 (567)453636, 8 456 578 46 64.

ИИН: 674532467467

В отделение «Сбербанк» по Москве и Московской области № 356774

Обращаемся с просьбой выдать нашей фирме справку об отсутствии картотеки относительно расчётного счёта оформленного на нашу фирму под номером 453465789064577.

Справка требуется для предоставления в «ВТБ банк», для оформления и выдачи кредита наличными под залог действующего бизнеса.

Генеральный директор. В. З. Иванов

13.12.2020г

Пример справки из банка

Сроки картотеки в банке

Платежные поручения, которые были получены относительно юридического лица и занесены в картотеку погашаются согласно очередности. Совсем не имеет значение дата поступления в картотеку.

Самым важным в картотеке является очередь.

Отправитель поручения имеет право отозвать его. Это он может сделать при частичном или полном погашении. Отзыв поручения точно также может быть отозван на ту сумму, которая была оплачена. Но есть и возможность полностью отозвать платёжное поручение. Причём это возможно даже без полного погашения, а всего лишь при частичном.

Если же платежные поручения не отозваны, они будут храниться в картотеке до полного погашения.

Оплата картотеки

Документы хранятся на забалансовом счете до тех пор пока не будут полностью и в полном объёме оплачены. Как только денежные средства будут поступать на расчетный счёт, автоматически.

При этом оплата будет производится в порядке очередности.

Очередность выплат по картотеке

Так как существует определенная очередность все платежные поручение относительно любого юридического выполняются только согласно ей. Если на расчетом счете достаточно денежных средств и для оплаты требуется только подтверждение, оплачиваться будут согласно датирования.

Но если денег не хватает, очередь меняется в порядке:

Если в каждом из пунктов присутствует несколько поручений, они также рассматриваются очередностью по датам поступления.

Картотека — что это? Какую очередность ставят на банковскую картотеку?

Каждая финансово-кредитная организация ведет учет и контроль документации клиентов. Для этого существует специальный банковский инструмент – банковская картотека. В ней хранятся платежные распоряжения по расчетному счету клиента, которые находятся на контроле у банка. Данные документы характеризуются, как невыполненные по каким-то обстоятельствам. Сначала они должны получить разрешение банка или владельца счета на их выполнение, а затем проводятся, согласно принятой очередности. Рассмотрим подробнее, какие типы картотек бывают в банке, какую очередность ставят на банковскую картотеку и зачем она нужна?

Что такое картотека и зачем она нужна?

Картотека – это учет клиентских платежных документов, невыполненных банком и находящиеся на его контроле. Она разделяется на несколько видов, в зависимости от того, каковы причины появления неоплаченных обязательств. К ним относятся:

Ведение картотеки регулируется законами и правовыми актами ЦБ РФ: НК РФ, ГК РФ, ФЗ №161 и №229, Положением ЦБ №383 и 385 и др.

Таким образом, наличие картотеки дает сигнал, что у компании не совсем стабильная финансовая ситуация. При отсутствии картотеки у владельца счета, банк может предоставить ему кредитную линию и допфинансирование.

Что такое картотека 1 и 2?

Банки разделяют картотеку на два вида:

Картотека №1. Сюда относится документация, для проведения которой требуется разрешение клиента. Она отражает документы по внебалансовому счету №90901. В нее могут помещаться документы, например, от поставщиков. В этом случае клиент получает экземпляр платежки, которую нужно одобрить. Сегодня расчеты платежными требованиями встречаются довольно редко.

Также сюда могут попасть документы, которым нужно разрешение на проведение, например, в случае судебного решения на арест счета (весь или определенной части). Они будут находиться тут до тех пор, пока доступ к управлению счетом будет ограниченным.

Картотека 2. Сюда относится документация, для оплаты которой отсутствует нужная сумма. Она отражает документы на внебалансовом счете №90902. Платежные поручения попадают в нее, если на расчетном счете нет денег, а кредитная линия не открыта. После того, как деньги поступают на счет, платежки проводятся, согласно установленной очередности. Каждое новое поручение не будет исполнено, пока не пройдут предыдущие. Документы, попадающие в картотеку, могут быть оплачены частично. Все платежки, находящиеся в картотеки и еще не оплаченные, могут быть отозваны организацией.

Какую очередность ставят на банковскую картотеку?

Очередность – это порядок проведения платежных поручений, оказавшихся в картотеке. Она регламентируется законами и нормативными актами. Ни один документ не может быть проведен раньше своей очереди.

Если на счету присутствует достаточная сумма, то все документы проводятся в порядке датированной очередности.

Если на расчетном счете владельца отсутствует нужная сумма для оплаты всех поручений, то они будут оплачиваться в установленной очередности (по ГК РФ):