классическое осаго что это

Что такое ОСАГО, как оно работает — и как купить на 20% дешевле?

Статья рассказывает о «ОСАГО» — что это, зачем нужно и как всё устроено. Бонус: надежные сервисы сравнения цен на полис и акция с кэшбэком до 20% (в разделе «Сколько стоит»).

Сразу к делу! ОСАГО — это страховка на случай ДТП. Аббревиатура (сокращение) ОСАГО расшифровывается как «Обязательное Страхование АвтоГражданской Ответственности«.

Что всё это означает? Давайте разберемся.

«Автогражданская ответственность» наступает, если на дороге случилось ДТП. Виновник обязан за него отвечать, т.е. оплатить ремонт пострадавшей машины и причиненный вред здоровью её водителя.

Чтобы ему не пришлось платить из собственного кармана, и нужно «Страхование«.

Это страхование «Обязательное» — потому что Федеральный Закон Российской Федерации №40 от 25.04.2002 г. обязывает всех автовладельцев в нашей стране иметь при себе страховку ОСАГО наряду с водительскими правами. Закон суров, но верен — лучше раз в год заплатить небольшую сумму за полис, чем из-за одной ошибки на дороге продавать жильё.

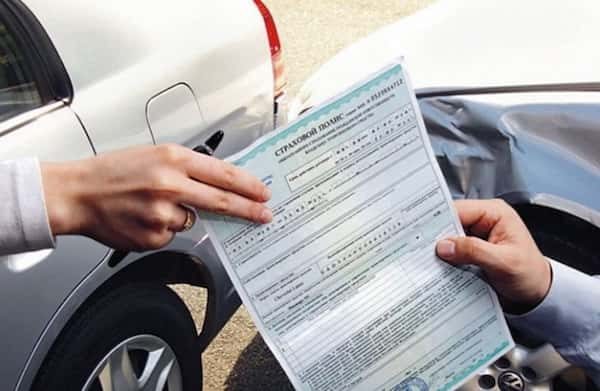

Вот так выглядит полис ОСАГО:

Итак, с термином разобрались. Теперь давайте посмотрим,

Как работает ОСАГО?

Убытки от ДТП компенсирует — или не компенсирует — страховая компания. Как она принимает решение? Для начала — смотрит, кто виноват в ДТП.

Если в ДТП виноват другой человек

Если — не дай Бог! — был причинен вред здоровью, его компенсируют на сумму до 500 000 рублей.

Тогда всё наоборот — пострадавшему водителю, пассажирам или пешеходу платит ваша страховая.

К сожалению, свою машину придется ремонтировать самостоятельно, по ОСАГО это не оплачивается (только по КАСКО, но такой полис обычно в разы дороже).

Если виноваты оба

В таких случаях страховщики обычно компенсируют по 50% от суммы ущерба обоим водителям.

Если ОСАГО нет у виновника аварии

Выплаты все равно будут — пострадавший обращается в собственную страховую компанию.

Если ОСАГО нет ни у одной из сторон

Тогда и выплат не будет — остается только идти в суд.

Когда компенсации по ОСАГО 100% не будет

Если ДТП все-таки случилось

Ремонт или деньги?

С 01.04.2017 приоритет отдается ремонту. По закону, страховая обязана в течение 30 дней отремонтировать вашу машину в своем партнерском сервисе, находящемся в радиусе 50 км. На машину поставят только новые запчасти (при компенсации деньгами считали бы износ), дадут от 6 мес. гарантии на ремонт, а на работы с кузовом — 12 мес. При желании со страховой можно согласовать и ремонт в любом другом сервисе — главное, чтобы было куда переводить деньги.

Если вам удобнее получить деньги (например, знакомый автомеханик всё сделает подешевле) — оформляйте ОСАГО в «Тинькофф Страхование», там чаще практикуют именно денежные выплаты, а не восстановительный ремонт.

Кроме того, по закону любой другой страховщик обязан выплатить деньги, если:

Если не нравится качество ремонта — пишите заявление в страховую. Если экспертиза со стороны СК подтвердит факт наличия проблем во время гарантийного срока, машину отправят на повторный ремонт.

Полезный совет: при проблемах в общении со страховой жалуйтесь в контролирующую инстанцию, а именно в Банк России.

Как рассчитывается ОСАГО

Всё ОЧЕНЬ индивидуально. Страховая компания берет базовый тариф и умножает его на 9 коэффициентов. Учитывается всё — от города до возраста и водительского опыта у страхуемого. Некоторые коэффициенты от нас не зависят, а некоторые можно использовать, чтобы сэкономить

Все начинается с базового тарифа. Его устанавливает Банк России. По правилам БР, в 2019-2020 гг. тариф для легковых автомобилей не может быть меньше 2 746 рублей и больше 4 942 рублей.

Страховая компания обязана публиковать тариф на официальном сайте. Сравните тарифы популярных страховщиков — и выберите лучший.

А теперь о коэффициентах:

КТ — коэффициент территории

Города и населенные пункты России имеют свой КТ. В больших городах он выше (т.к. машин много, то выше и вероятность ДТП), в небольших поселениях — ниже. Например, в Горно-Алтайске КТ для большинства машин равен 1,3, а в других городах Республики Алтай — уже всего 0,7%, т.е. в них цена страховки по этому параметру уже будет заметно ниже. КТ определяется по адресу постоянной регистрации собственника.

КБМ — коэффициент «бонус-малус»

Это ваша скидка за аккуратное вождение без ДТП. Когда вы получаете права, КБМ будет равен 1. Если проездите так 10 лет — получите минимально возможный коэффициент 0,5, и полис подешевеет. А вот если сделаете в первый год два и более ДТП — на следующую страховку КБМ будет уже намного выше — не 1, а сразу 2,45. Так страховая «наказывает» за то, что ей приходится за вас платить.

Если водителей несколько — например, опытный папа с КБМ 0,5 и начинающий сын с КБМ 1.0 — полис будут считать по коэффициенту сына.

КО — коэффициент ограничения

Полис ОСАГО бывает двух видов — «безлимитный» и «с ограничением». Выписываете безлимитный — и за рулем может быть кто угодно с правами нужной категории, страховая в случае чего заплатит. За «анлим», правда, придется раскошелиться — КО будет аж 1,87.

Если же просто вписать в страховку конкретных водителей, КО окажется гораздо меньше — 1.

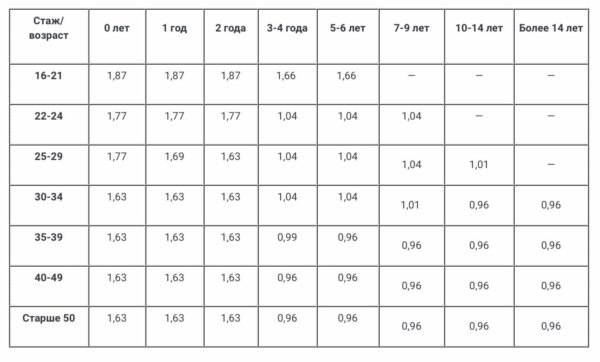

КВС — коэффициент возраста и стажа

С 1 апреля 2019 года вступили в действие новые правила. Теперь водители делятся по возрасту и стажу не на 4, как раньше, а на 58 групп. Чем моложе и неопытнее «драйвер», тем дороже. К примеру, если получить права в школе и в 18 сесть за руль, КВС будет равен 1,87. Ничего не поделаешь — бесстрастная статистика утверждает, что «молодо-зелено» чаще попадает в аварии. Чтобы КВС стал выгоднее, придется ждать до 22 лет. Зато пенсионерам (от 59 лет) нововведения дают коэффициент 0,96.

КМ — коэффициент мощности автомобиля

Здесь всё просто. Чем больше в машине «лошадиных сил» — тем дороже.

| Мощность двигателя (л.с.) | КМ |

| 1-50 | 0,6 |

| 51-70 | 1 |

| 71-100 | 1,1 |

| 101-120 | 1,2 |

| 121-150 | 1,4 |

| 151 и выше | 1,6 |

КС — коэффициент сезонности

Пользуетесь авто не круглый год — например, ставите на зиму в гараж, или ездите только летом на дачу? ОСАГО можно купить на 3 (это минимальный срок), 4, 5, 6 месяцев с приличной скидкой. Есть оформлять полис на 3 месяца — КС будет равен 0,5, на полгода — 0,7.

КПР — коэффициент прицепа

На «легковушке» доплачивать за езду с прицепом не придется — КПР всегда будет равен 1. А вот за прицеп на мотоцикле вам начислят коэффициент 1,16.

КН — коэффициент нарушений

К счастью, под КН понимаются не штрафы ГИБДД, а нарушения закона об ОСАГО. Например, некоторые водители нарочно обманывают страховщика, чтобы получить полис подешевле или получить больше денег по ОСАГО. Конечно, обвести видавших виды страховщиков вокруг пальца трудно. Если обман вскрылся — на год назначат «штрафной» коэффициент 1,5, т.е. полис подорожает в полтора раза.

Формула подсчета стоимости ОСАГО

Просто берем базовый тариф и умножаем на коэффициенты

Цена полиса = БТ х КТ х КБМ х КО х КВС х КМ х КС х КН

Пример из реальной жизни:

Есть приятная новость: по закону об ОСАГО страховщик не имеет права требовать за полис больше 3 своих базовых тарифов, умноженных на КТ (коэфф. территории). Например: в моем регионе с КТ = 1 полис ОСАГО не может стоить дороже, чем 4 118 * 3 = 12 354 ₽. Исключение — нарушение закона об ОСАГО; за такое можно требовать уже 5 базовых тарифов.

Полис оказался дороже, чем должен быть по вашим расчетам?

Не посчитали ли его стоимость по «новым» правам? Если вы недавно меняли ВУ (водительское удостоверение) — страховщик мог не заметить «старые» права и рассчитал вам полис как водителю-новичку, т.е. с базовыми КВС и КБМ.

Решить проблему очень легко — просто свяжитесь со страховщиком и покажите ему обратную сторону вашего нового ВУ. Там указана дата выдачи самых первых прав, от которой и надо считать ваш стаж.

Кстати, при замене прав идти в страховую и обновлять данные в полисе все равно необходимо — иначе получится, что вы нарушаете закон об ОСАГО.

Штраф за отсутствие ОСАГО

Официальный штраф за езду без оформленного полиса обязательного страхования автогражданской ответственности — 800 (восемьсот) рублей. Если заплатить в первые 20 дней после того, как выписано постановление, отдадите в 2 раза меньше, т.е. 400 рублей.

Но, как вы понимаете:

1. Штраф могут взимать неоднократно. Один раз остановили, другой, третий — и каждый раз придется заплатить. В Москве уже тестируется проверка полиса ОСАГО автоматизированными камерами — и результаты радуют проверяющих. Покатался по столице, и гаджеты за день навыписывают штрафов как раз на новый полис…

2. Если авария — обижаться будет не на кого.

Есть и еще один штраф за отсутствие ОСАГО — в том случае, есливы забыли его дома. Тогда — 500 или 250 рублей соответственно. Такое же наказание будет, если полис заполнен с ошибками / некорректно.

ОСАГО где лучше / дешевле?

Как мы уже писали выше, базовый тариф у разных СК варьируется в пределах от 2,7 до 4,9 т.р. Это — наш шанс на то, чтобы получить скидку!

Так где дешевле? Чтобы ответить на этот вопрос, сравним цены. Делать это можно двумя способами:

2. Воспользоваться услугами сервисов-агрегаторов. Один раз заполните небольшую анкету — и сервис мгновенно «пробьет» цены у всех ведущих страховых России, а вы выберете наилучший вариант. Самые известные и надежные — Страховка.ру или «Черехапа».

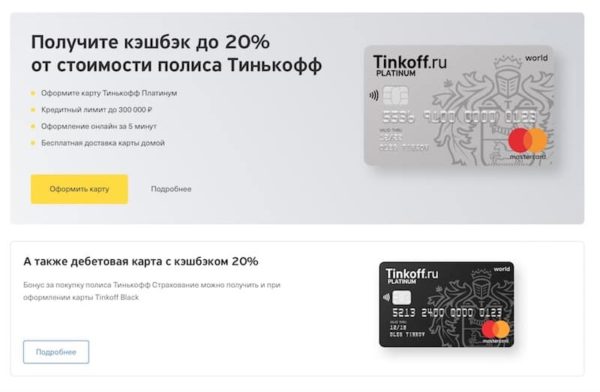

3. Еще один вариант сэкономить — акции. Так, у «Тинькофф Страхование» сейчас действует спецпредложение «Кэшбэк до 20% на полис ОСАГО».

Но — тут надо почитать, чтобы сделать всё правильно. Вот инструкция:

В итоге получится неплохо сэкономить — скидка в 20% точно порадует всех, а особенно — новичков за рулем (стаж до 3 лет).

Где лучше оформить ОСАГО — в офисе или электронно самому?

Электронный полис ОСАГО доступен для оформления с 2015 года. Россияне явно оценили услугу — если в 2016 г. через онлайн было реализовано всего 400 тысяч полисов, то в 2017 году — уже 8 млн (!).

Всё, что нужно сделать — это перейти на сайт страховой компании и заполнить анкету.

В процессе заполнения анкеты вам понадобятся документы:

«А если я оформил полис — а через пару дней случайно нашел предложение подешевле?»

Вернуть деньги за уже приобретенный полис ОСАГО в полном объеме получится в течение первых 7 дней. Если прошло больше времени — с вас удержат определенную сумму за прошедшие дни и расходы на оформление полиса.

Как устроено ОСАГО

И от чего нельзя застраховаться по такому полису

Я считаю, что лучший оберег для машины — полис ОСАГО.

Он не уберегает от ДТП, но экономит деньги. Теперь я точно знаю, что ущерб до 400 тысяч рублей из своего кармана оплачивать мне не придется.

Я расскажу, что такое ОСАГО и как оно позволяет сэкономить деньги, если вдруг вы окажетесь виновником ДТП. А еще поясню, как можно экономить на покупке полиса и не стать жертвой мошенников.

Что такое ОСАГО

ОСАГО — это обязательное страхование автогражданской ответственности, а по сути — страховой полис. Если случится ДТП, такой полис покроет нанесенный машинам ущерб и виновному не придется возмещать его из своего кармана. А пострадавшему не придется требовать с виновного средства на ремонт машины лично. Все это сделают за них страховые компании.

Стоимость полиса зависит от стажа вождения, мощности машины и региона, в котором зарегистрирован ее владелец. Например, в Москве владелец Лады Калины 2013 года выпуска заплатит около 4 тысяч рублей, а в Республике Тыва за такой же полис — 2 тысячи рублей.

Обязательно ли оформлять ОСАГО

Выбора, оформлять полис или не оформлять, в России не существует: эксплуатировать автомобили без действующего полиса ОСАГО запрещено. Полис обязательно должен быть у любого человека, кто управляет автомобилем.

Если водитель не пользуется машиной, а просто держит ее в гараже или на стоянке, оформлять полис необязательно. Еще можно не страховать выставочные экземпляры автомобилей и музейные экспонаты. То есть к ответственности привлекут, только если ездить на машине и не страховать ее.

Но штраф — это не худшее, что может ожидать водителя. Если он окажется виновным в ДТП, ему придется и штраф оплатить, и ущерб возместить из собственного кармана. Если откажется — пострадавший может взыскать ущерб через суд. И судебная практика в данном случае будет на его стороне. Пример из суда: с виновника ДТП взыскали не только стоимость ремонта, но и деньги за утрату товарной стоимости автомобиля, расходы за экспертизу и на представителя. В судебных решениях удалены сведения о взысканной сумме, но она явно выше, чем стоимость полиса.

Нужен ли ОСАГО, если есть каско. Полис ОСАГО нужен всегда. А вот страхование по каско — дело добровольное. Между собой они никак не связаны. Полис каско может застраховать все риски, за исключением одного — гражданской ответственности. А гражданская ответственность возникает за нарушение обязанностей, которые предусмотрены гражданским правом — например, за нарушение правил дорожного движения. Если такое нарушение приведет к ущербу — его можно компенсировать по полису ОСАГО.

Чем отличается ОСАГО от каско. Полис ОСАГО не страхует ни вас самого, ни ваш автомобиль. Он работает только в том случае, если вы виноваты в ДТП и пострадали другие люди или их имущество. В этом случае вам платить за ущерб из собственного кармана не придется — его возместит страховщик.

Разница между ОСАГО и каско

| ОСАГО | Каско | |

|---|---|---|

| Что страхует полис | Только гражданскую ответственность | Автомобиль от ущерба и от других рисков |

| Условия страхования | Указаны в законе. Страховая компания не может их менять по своему усмотрению | Страховая компания может предлагать свои условия |

| Можно ли отказаться от страхования | Нельзя. Иначе — штраф от 500 Р | Полис не обязателен |

| Стоимость полиса и размер выплат | Устанавливает государство | Зависит от страховой компании |

| Кто получает выплаты | Только пострадавшие в ДТП. Владелец автомобиля по своему полису выплаты получить не может | Владелец автомобиля получает выплаты по своему полису |

| Может ли страховая компания отказаться продать полис | Нет | Да |

Зачем нужен полис ОСАГО

Проще всего это объяснить на примере.

Например, водители неудачно запарковались на стоянке и один из автомобилей пострадал. Если оба участника имеют действующий полис ОСАГО, оба водителя получают преимущества.

Если ущерб не более 400 тысяч рублей, водители могут не вызывать сотрудников ГИБДД при нескольких условиях: пострадало всего две машины, нет раненых или погибших, обстоятельств ДТП не вызывают разногласий у участников и зафиксированы в извещении о ДТП. А если вызывают, то зафиксированы в некорректируемом виде с привязкой по ГЛОНАСС. Тогда водителям достаточно заполнить извещение о ДТП и направить в страховую компанию.

Если сумма ущерба будет больше, 400 тысяч все равно компенсирует страховая компания. А вот все, что свыше этого лимита, — виновный оплачивает из собственного кармана.

При этом выигрывают оба участника ДТП. Невиновному в ДТП водителю не придется взыскивать ущерб в суде. Виновному не придется компенсировать нанесенный ущерб. Если в ДТП пострадают еще и пешеходы, они тоже имеют право на компенсацию. Если пострадает дорожный знак или ограждение — страховая оплатит и этот ущерб.

От чего страхует ОСАГО. Полис покрывает ущерб, если будет причинен вред жизни, здоровью или имуществу потерпевших в ДТП. Вместо владельца автомобиля ущерб возместит страховая компания.

От чего не страхует ОСАГО. По полису не возмещают моральный вред и вред, причиненный в ходе учебной езды или соревнований. Если из машины выпадет груз и повредит другую машину или сломает ногу случайному пешеходу — выплат тоже не будет.

За повреждение антиквариата или культурных ценностей страховая компания тоже платить не будет — так что рядом с музеями за рулем нужно быть особенно осторожным.

Полный перечень причин рисков, которые не страхуют по ОСАГО, есть в статье 6 ФЗ «Об обязательном страховании гражданской ответственности владельцев ТС». Это не значит, что в таких случаях вред возместить невозможно. Сделать это можно двумя способами:

Условия страхования по ОСАГО

По закону условия страхования по ОСАГО устанавливает Банк России.

Основные условия обязательного страхования такие:

Стороны договора страхования

В договоре страхования в данном случае всегда две стороны:

Страховщик — это организация, которая имеет право страховать гражданскую ответственность. У нее должна быть специальная лицензия Центрального банка РФ.

В договоре страхования в данном случае всегда две стороны:

Страхователь — человек, который заключил со страховщиком договор обязательного страхования. Договор обязательного страхования гражданской ответственности заключает владелец автомобиля или один из водителей, допущенных к управлению. Если автомобиль еще не поставлен на учет в ГИБДД, ему придется подтвердить право собственности на него — например, показать договор купли-продажи.

Как и когда оформлять ОСАГО

В какой срок необходимо застраховать купленный автомобиль. Закон устанавливает срок в 10 дней с момента покупки автомобиля, чтобы владелец мог оформить полис ОСАГО.

Пока 10 дней не истекли — на нем можно ездить без страхового полиса. К административной ответственности за это не привлекут. Но и ущерб, который может причинить автомобиль за эти 10 дней, владельцу придется возместить из собственного кармана.

Период использования и срок страхования. В правом верхнем углу полиса ОСАГО есть графа «Срок страхования». Этот срок — 1 год.

Период использования обозначен в следующей графе. В нем указаны месяцы в течение срока действия договора, когда автовладелец будет пользоваться своим автомобилем.

Работает это следующим образом: если водитель планирует пользоваться автомобилем весь год, период использования совпадает со сроком страхования.

Но бывает ситуация, когда водитель эксплуатирует машину летом, весной и осенью, а на зиму ставит на стоянку и на дорогу не выезжает. Или планирует уехать в середине года в отпуск на месяц. В этом случае он может сэкономить. При заключении договора ему нужно указать, в какие периоды он не планирует использовать автомобиль. Стоимость полиса в этом случае уменьшится.

Заключить договор по ОСАГО можно минимум на три месяца.

Документы для оформления полиса

Владелец обязан предоставить страховщику следующие документы:

Что такое диагностическая карта. Это бланк формата А4, на котором в виде таблицы изложены результаты проверки технического состояния автомобиля. Выдают его операторы технического осмотра. Это юридическое лицо или индивидуальный предприниматель, которые аккредитованы и могут проводить техосмотр.

В ней содержится следующая информация:

Составляют диагностическую карту на бумаге в двух экземплярах. Один выдают владельцу машины или его представителю. Второй — хранится у оператора технического осмотра в течение трех и более лет. Есть еще один экземпляр диагностической карты — электронный. Его направляют в единую автоматизированную информационную систему технического осмотра. Он хранится в ней в течение пяти лет и больше.

Карта составляется не на владельца, а на автомобиль. Если владелец изменился — диагностическая карта действует, пока не закончится срок. Если ее потерять или испортить, а срок действия не вышел, проходить техосмотр снова не придется. Любой оператор технического осмотра может предоставить ее дубликат в день обращения. Это платная услуга — 10% от предельного размера платы за проведение технического осмотра.

Техосмотр нужен не всем. Новые автомобили в течение первых трех лет освобождаются от ТО — полис ОСАГО для них оформят без диагностической карты.

Машины в возрасте от трех до семи лет проходят техосмотр раз в два года. Автомобили старше семи лет — ежегодно. А легковые такси, автобусы, грузовые автомобили, оборудованные для перевозок пассажиров с числом мест для сидения более восьми, специализированные транспортные средства и прицепы к ним, предназначенные и оборудованные для перевозок опасных грузов — проходят ТО раз в шесть месяцев.

Правила оформления е-ОСАГО

Раньше ОСАГО оформляли только на бумажных бланках. Чтобы его оформить, нужно было самому идти в офис, стоять в очередях и тратить время.

С 1 января 2017 года все изменилось: теперь полис оформляют через интернет. Е-ОСАГО имеет такую же силу, как и полис на бланке строгой отчетности. Стоимость электронного полиса не отличается от полиса, который оформили на бумажном бланке.

Вся разница — в процедуре. Можно самостоятельно заполнить форму на сайте страховой компании и никуда не ходить.

Страховщик проверит правильность введенных данных, посчитает стоимость полиса и выставит счет. Оплатить его тоже можно без визита в офис с банковской карты. А после оплаты полис отправят на электронную почту.

Раньше распечатку этого полиса нужно было возить с собой и предъявлять по требованию сотрудников ГИБДД. С 29 октября 2019 года возить с собой распечатку необязательно — полис можно предъявить в электронном виде. Сотрудники полиции сами смогут проверить, действителен ли он. Но в правила дорожного движения еще не внесли соответствующие изменения — там по-прежнему сказано, что водитель должен иметь при себе и по требованию сотрудников предъявить им либо полис на бланке, либо его распечатку на бумаге. Поэтому не торопитесь выбрасывать бумажные версии полиса — иногда они помогут избежать конфликтов с сотрудниками ГИБДД.

Как не купить фальшивый полис ОСАГО

Фальшивые полисы бывают как на бумажных бланках, так и в электронном виде.

Раньше часто возле подразделения ГИБДД можно было встретить автомобили с логотипами известных страховых компаний. Водители оформляли там полисы, а потом выяснялось, что получить по ним возмещение невозможно — страховая компания бланки с такими номерами не оформляла.

Когда начались продажи электронных полисов, мошенники тоже начали продавать их в интернете. Они подделывали сайты, отправляли покупателю недействительный бланк на электронную почту, а деньги присваивали.

Многие водители узнают о том, что их полис недействителен, только после ДТП. В этом случае им приходится и ремонт из своего кармана оплачивать, а иногда еще штраф — за то, что не было полиса ОСАГО.

Чтобы этого избежать, нужно сделать следующее:

Если использовать заведомо поддельный полис ОСАГО и предъявить его сотрудникам ГИБДД, могут привлечь к уголовной ответственности за подделку или оборот документов. Санкция — ограничение свободы либо принудительные работы, либо лишение свободы на срок до года.

Если предъявить заведомо поддельный полис ОСАГО в страховую для получения страхового возмещения, могут привлечь к уголовной ответственности за мошенничество в сфере страхования. Санкция тут еще серьезнее — от штрафа до 120 000 Р до ограничения свободы на срок до двух лет.

А вот добросовестных водителей, которые, сами того не зная, приобрели поддельный полис, закон защищает. Если выяснится, что поддельный бланк был утрачен страховщиком, а потом его использовали, чтобы оформить поддельный полис, — отвечать придется не водителю, а страховщику.

Пример из суда. Два автомобиля попали в ДТП. В выплате страховая отказала — заявила, что полис с таким номером она человеку не продавала. И вообще, такой полис продали другому человеку и в другом городе. Пострадавший попытался взыскать ущерб через суд напрямую с виновника, но ничего не вышло. Суд решил, что раз у водителя был полис, значит, он был застрахован и все вопросы — к страховой компании.

Дело дошло до Верховного суда. Он решил: то, что бланки кто-то несанкционированно использовал, не освобождает компанию от исполнения условий заключенного договора. Если бы компания подала заявление в полицию по утере бланков — никаких вопросов бы не было. А нет заявления — значит, ущерб оплачивать придется страховой компании. В результате дело направили на новое рассмотрение.

Что делать с ОСАГО после покупки

Лучше всего распечатать бланк полиса и возить его с собой. По закону это необязательно, но может возникнуть ситуация, когда вы не сможете воспользоваться электронной версией полиса.

Можно сохранить электронную версию полиса в телефоне, и нарушением это не будет. Но если попадете в ДТП, а телефон забудете дома, он будет разряжен или разобьется — вспомнить все его реквизиты сложно. А без них невозможно заполнить извещение о ДТП.

Как формируется цена на ОСАГО

Стоимость полиса ОСАГО зависит от базовых ставок и коэффициентов.

Базовые ставки устанавливаются в зависимости от технических характеристик, конструктивных особенностей и назначения транспортных средств.

Базовые ставки страховых тарифов

| Минимальная базовая ставка | Максимальная базовая ставка | |

|---|---|---|

| Мотоциклы и мопеды | 694 Р | 1407 Р |

| Легковые машины, принадлежащие юридическим лицам | 2058 Р | 2911 Р |

| Легковые машины, принадлежащие физическим лицам и ИП (это 90% автопарка граждан России) | 2746 Р | 4942 Р |

| Легковые такси | 4110 Р | 7399 Р |

| Грузовики массой до 16 тонн | 2807 Р | 5053 Р |

| Автобусы с числом мест до 16 | 2246 Р | 4044 Р |

| Автобусы с числом мест более 16 | 2807 Р | 5053 Р |

Коэффициенты зависят от следующих условий:

Что такое КБМ. Это коэффициент, который корректирует стоимость полиса ОСАГО в зависимости от аварий по вине водителя. Если аварий не было, по КБМ дается скидка. Если аварии были, по КБМ устанавливается надбавка. Если хотя бы у одного из водителей, допущенного к управлению, были аварии по его вине — полис обойдется дороже.

Каждый год безаварийной езды дает скидку на приобретение полиса ОСАГО в следующем году. Максимальная скидка на полис, которую можно получить с учетом КБМ, — 50%.

КБМ нужен, чтобы водители стремились к аккуратному вождению.

С 1 апреля 2020 года поменяется порядок подсчёта года для КМБ. Это будет не год действия конкретного полиса, а период с 1 апреля одного года по 31 марта следующего.

Будет ли увеличение стоимости ОСАГО в 2019 году. В 2019 году стоимость ОСАГО уже менялась — базовые тарифы и коэффициенты увеличились с 9 января 2019 года. В текущем году изменения больше не планируются. Если они будут в следующем году — мы обязательно об этом расскажем.

Но это не значит, что для всех водителей стоимость полиса всегда будет неизменной. Для кого-то полис может стать дешевле — если, например, человек ездит без аварий.

А для кого-то дороже — если попал в ДТП по своей вине, приобрел более мощную машину или допустил к управлению автомобилем человека с маленьким стажем.

Как сэкономить на ОСАГО

Методика расчета стоимости полиса жесткая. Но все равно есть способы сэкономить деньги:

Отправляйте детей получать права как можно раньше

С 2019 года можно сэкономить на ОСАГО, учитывая коэффициент возраста, — стажа, или КВС. Работает это так. Чем старше водитель и чем больше у него водительский стаж — тем дешевле полис.

А еще подорожала открытая страховка с неограниченным количеством водителей. По ней отменили все скидки. ОСАГО на легковую машину в Санкт-Петербурге с неограниченным числом водителей теперь обойдется дороже 20 тысяч рублей.

Мой совет: если есть возможность, откажитесь от оформления открытых страховок, и вписывайте в полис только тех, кто реально пользуется машиной.

А еще отправляйте детей учиться в автошколу как можно раньше — водительский стаж считается не с того момента, когда человек сел за руль, а с даты выдачи первого водительского удостоверения. Например, если заранее отправить ребенка в автошколу, он может уже получить права с 18 лет. Когда он вырастет и сможет приобрести автомобиль — полис для него обойдется дешевле.

Что делать, если случилось ДТП

Если в результате ДТП пострадали люди, в происшествии участвовало больше двух машин, или ущерб, по мнению участников, может превышать 400 тысяч рублей, либо есть разногласия в обстоятельствах у участников ДТП — необходимо вызвать сотрудников ГИБДД. В этом случае они сами оформят все документы и определят виновного.

Что такое европротокол. В некоторых случаях, например, если пострадало только две машины, ущерб меньше 400 тысяч рублей, и люди не пострадали, — водители могут оформить все документы самостоятельно по европейскому протоколу.

На самом деле такого документа, как «европротокол» не существует. Участники ДТП заполняют извещение о ДТП, чтобы получить выплаты у страховых компаний, и самостоятельно в эти компании обращаются.

Если ДТП соответствует всем этим пунктам — сотрудников ГИБДД можно не вызывать.

Чтобы оформить ДТП по европротоколу, нужно заполнить только один документ — извещение о ДТП. Его можно бесплатно получить в страховой компании, когда покупаете полис. А еще извещение можно скачать с официального сайта РСА и распечатать на принтере.

Порядок возмещения по ОСАГО

Куда обращаться за возмещением по ОСАГО. Нужно будет обратиться в свою страховую компанию. А в некоторых случаях можно обратиться и в компанию виновника — например, если пострадал пешеход или причинен вред дорожному имуществу. Там вас попросят написать заявление об убытке по форме компании. А еще снимут копии документов на автомобиль или попросят их электронные копии.

Что такое «прямое возмещение убытка» по ОСАГО. Это означает, что обращаться за возмещением ущерба надо в свою страховую компанию, если соблюдаются следующие условия:

С 2007 года искать страховую компанию виновника и подавать туда документы не нужно.

Что относится к страховому случаю. Происшествие относится к страховому случаю, когда нанесен ущерб автомобилем, застрахованным по договору, и присутствуют как виновник, так и пострадавший. Это обязательное условие.

Сколько ущерба покрывает ОСАГО. Выплаты зависят от причиненного ущерба. Если в ДТП пострадали люди, выплаты могут быть до 500 000 Р каждому пострадавшему. В этом случае ДТП оформляют только через ГИБДД. А если люди не пострадали — сумма выплат по европротоколу в 2019 году составляет 400 000 Р при фиксации данных о ДТП в электронном виде.

Как получить деньги по ОСАГО

С 2017 страховые компании имеют право направлять потерпевших в ДТП на ремонт вместо выплаты деньгами. Если автомобилю менее двух лет, страховая компания обязана отправить ее только к официальному дилеру.

В каких случаях выплачивают деньги. Денежная выплата будет положена в следующих случаях:

Максимальная сумма страховой выплаты. Максимальная страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая обязуется возместить потерпевшим причиненный вред, составляет:

Эта сумма не зависит от числа страховых случаев в течение срока действия договора обязательного страхования.

Ремонт автомобиля за счет страховой компании

Можно ли выбрать автосервис самому. Если есть письменное согласие страховщика, потерпевший может самостоятельно выбрать автосервис или организовать ремонт.

В этом случае потерпевшему в заявлении о возмещении убытков нужно указать полное наименование СТО, ее адрес, место нахождения и платежные реквизиты. Страховщик при этом выдает потерпевшему направление на ремонт и оплачивает его.

Что делать, если качество ремонта не устраивает. В этом случае ответственность за срок ремонта на СТО и его качество несет страховщик, выдавший направление на ремонт. Он не сможет сказать — вам слесарь ремонт плохо сделал, к нему и обращайтесь.

А если Банк России будет получать от граждан жалобы и по ним либо самостоятельно более двух раз в течение года выявит нарушения страховщиком обязательств по восстановительному ремонту — он может ограничить возмещение причиненного вреда в виде ремонта. Страховщику в этом случае придется возмещать вред только деньгами.

Отказ от компенсации по ОСАГО

Когда страховая компания может отказать. Страховщик может не платить в следующих случаях:

Этот перечень — исчерпывающий. По другим основаниям отказать в выплате нельзя.

Куда жаловаться в случае проблем со страховой компанией. С 1 июня 2019 года споры по ОСАГО до подачи иска в суд должны рассматриваться финансовым уполномоченным. Иногда его называют финансовым омбудсменом.

На сайте финансового уполномоченного есть форма для подачи обращения, но не спешите писать ему напрямую. Если есть разногласия — направьте страховщику письменное заявление. Страховщик его рассмотрит и сам передаст на рассмотрение в службу финансового уполномоченного.

Финансовый уполномоченный занимается досудебным урегулированием споров между финансовыми организациями и их клиентами. В этом случае можно избежать обращения в суд. Обращения потребителей финансовый уполномоченный рассматривает бесплатно.

Он может рассмотреть следующие вопросы:

По результатам рассмотрения финансовый уполномоченный принимает решение, и страховщик должен его обязательно исполнить. Но если страховщик или страхователь не согласны с решением — они могут оспорить его в суде.

Что делать, если страховая компания развалилась. В этом случае вы все равно получите страховые выплаты. Для этого нужно обратиться в РСА — Российский союз автостраховщиков. Он берет на себя ответственность по компенсационным выплатам пострадавшим в ДТП в счет возмещения жизни или здоровья в следующих случаях:

Выплаты в этих случаях сделают из специального резервного фонда, в который члены союза платят по 3% от собранных ими премий.

Обращаться за выплатой можно лично или по почте. Вот список адресов, по которым можно обратиться.

Продление ОСАГО

Чтобы продлить ОСАГО, обратитесь в свою страховую компанию. При необходимости не забудьте пройти технический осмотр и возьмите с собой водительское удостоверение и документы на машину.