Перспективы китайского рынка акций

Делистинг акций КНР — это не риск, а возможность заработать. И вот почему

Инвестиции в фонды

Если у вас в портфеле сейчас нет китайских акций и вы верите, что они недооценены, с моей точки зрения, инвестировать в них можно, но не в конкретные акции, а в фонды. Для неквалифицированных инвесторов эффективным и простым выбором будет инвестиционный фонд Finex FXCN на широкий китайский рынок. Квалифицированным инвесторам доступен более дешевый в обслуживании MCHI и KWEB на ИТ-компании Китая.

Акции не на американских площадках

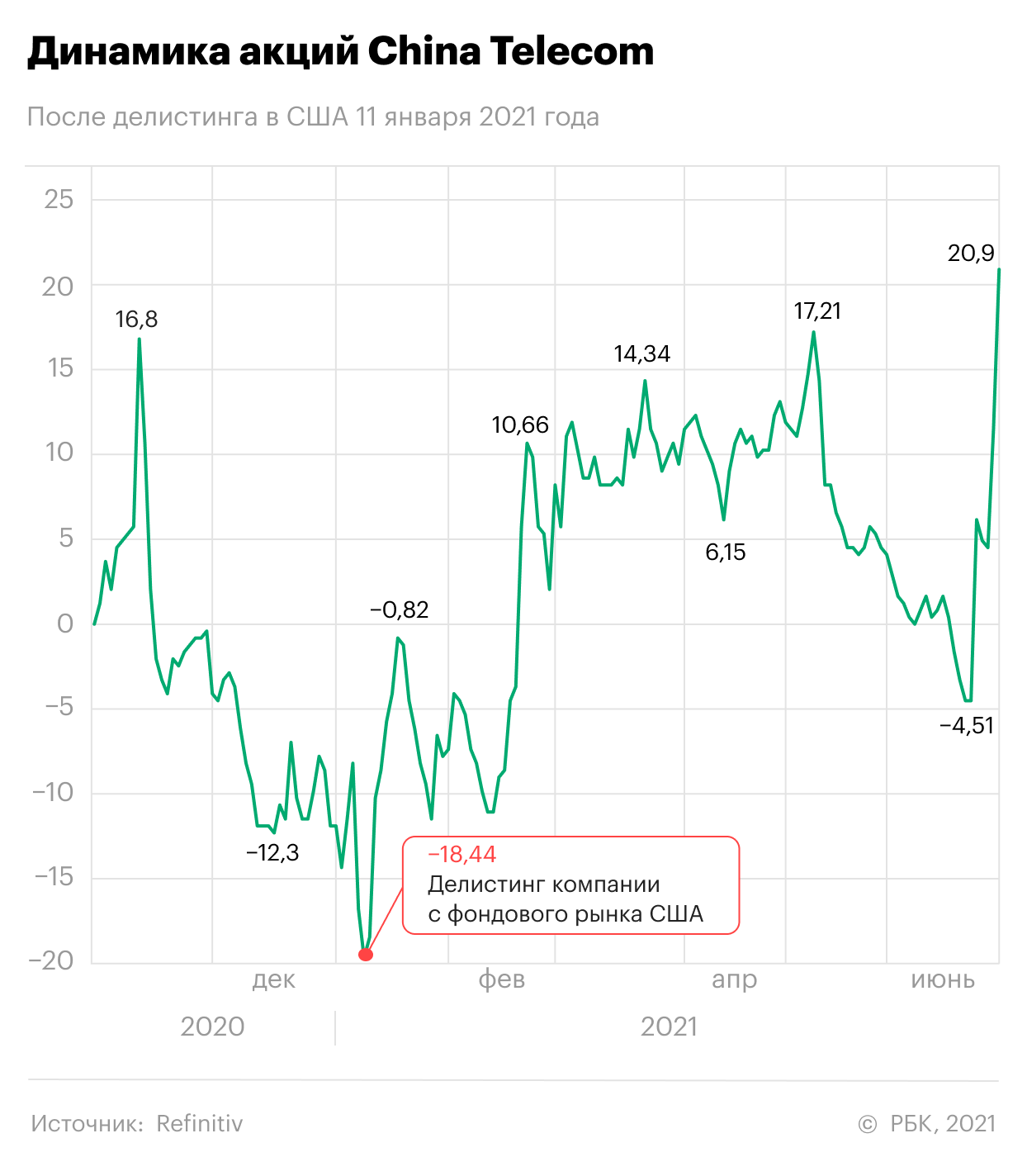

Если акции у вас уже есть и куплены они на Шанхайской или Гонконгской бирже, то в этом случае переживать не стоит. Делистинг с США никак не повлияет на ваш портфель, а если и повлияет — в позитивную строну. Например, подобное произошло с акциями China Telecom после делистинга 11 января 2021 года.

Если купили китайские акции на NYSE, NASDAQ или СПБ Бирже

В этом случае для каждой акции необходим конкретный подход. Первым делом определяем, торгуется ли эта акция на китайской или гонконгской бирже. Например, акции Alibaba торгуются не только в Нью-Йорке, но и в Гонконге.

Для квалифицированного инвестора данная ситуация представляется наилучшим выходом из ситуации. В случае делистинга акции перестают торговаться как на американских фондовых рынках, так и на СПБ Бирже. Однако в приложении у вас акция останется, просто ее не получится продать. И тут следует набраться терпения.

Стоит ли покупать акции китайских компаний сейчас?

Почему авторитетные инвестдома считают Китай привлекательным для инвестиций, несмотря на обвал летом? Как обстоят дела в Китае в ноябре 2021 и что ожидаем в 2022 году?

Пришло время открывать позиции в Китае?

2021 запомнится многим инвесторов обвалом китайского рынка. Этим летом китайская комунистическая партия решила закрутить гайки, от чего пострадал ED-Tech, IT, ритейл, гейминг и многие другие отрасли. Да и экономика Китая последнее время немного сбавила темпы роста. Всё это заставило инвесторов закрыть свои позиции по китайским акциям. Но сегодня западные инвестдома всё чаще говорят о привлекательности китайского рынка. Давайте ознакомимся с их мнением.

BlackRock

Крупнейший инвестиционный фонд в мире уже давно позитивно смотрит на китайский рынок, постепенно наращивая в нём свои позиции. И вот вчера на очередной пресс-конференции управляющие портфелями компании заявили, что BlackRock сокращает позиции в Индии и наращивает портфель китайских акций. Аналитики предполагают, что самое худшее уже позади и партия больше не будет наращивать давление на бизнес.

Ещё одна причина привлекательности Китая, по мнению BlackRock, — это мягкая ДКП. В то время, как ФРС наращивал баланс, ЦБ Китай был относительно жёстким и сегодня его руки развязаны. Китайский центробанк ежедневно вливает в экономику около 50-70 млрд юаней. Из-за этого аналитики BlackRock полагают, что замедление китайской экономики будет недолгим, и в следующем году мы вновь увидим впечатляющие темпы роста.

Bridgewater Associates

По покупкам Далио видно, что инвестор ставит на снижение давления КПК на бизнес также как и BlackRock. Ведь именно с Didi Global и с ED-Tech были связаны ключевые скандалы этого года. Вроде бы, ED-Tech смог договориться с политиками и будет продавать свою продукцию взрослому населению Китая. Так что у Далио, действительно были причины надеяться на некоторое смягчения от партии.

UBS

Ark Investment

Тем не менее Кэти всё равно покупает некоторые китайские акции. Например, JD Logistics и Pinduoduo.

Вывод

Прогнозы инвестдомов — это, конечно, хорошо. Как мы видим, всё больше участников рынка смотрят в сторону Китая, надеясь нащупать дно. Но вы должны понимать, что инвестируя в Китай, вы сталкиваетесь с большой неопределенностью, а соответственно и риском.

В данный момент китайский рынок попал в сложное положение, так как с учётом замедления экономики Китая, китайскому правительству придётся тратить больше средств для поддержания экономики, а значит эти деньги будут распространяться на рынки. Кроме того, замедление экономики должно снизить жёсткость регулирующих органов, что даст больше свободы компаниям. Но с другой стороны, китайская экономика борется с замедлением на фоне роста инфляции, а значит сильно разогнаться в стимулирующих мерах будет сложно, так как это будет ещё сильнее увеличивать рост цен в стране.

Более того, следующий год для Китая будет непростым, так как в Китае будут проходить Олимпийские игры и последнее время спортивные мероприятия такого масштаба стали ещё более политизированы, а значит в свете данного мероприятия, на материк может увеличиться давление Западных стран, что будет отбрасывать тень и на китайские компании.

Покупать или продавать: что происходит с акциями китайских компаний

С весны 2021 года акции китайских компаний постоянно на слуху. Alibaba, JD.com и Baidu упали вдвое от максимальных уровней, акции образовательных компаний Tal Education и New Oriental рухнули ещё сильнее. Стоит ли покупать подешевевшие бумаги и что делать тем, у кого они уже есть: докупать, держать или продавать?

Почему акции китайских компаний подешевели

Больше года мир борется с пандемией и её последствиями. Китай делает это жёстко: изолирует города и провинции, где возникают вспышки коронавируса, и сокращает вливание денег в экономику. Это плохо сказывается на состоянии экономики, но в перспективе такие меры позволят стране выйти из кризиса самостоятельно. Сейчас весь мир наблюдает, какие могут быть последствия для экономики без многомиллионной государственной помощи.

Действия правительства Китая можно объяснить: оно хочет добиться полной независимости от влияния других государств и при этом соблюсти национальные интересы. Поэтому власти не рекомендуют отечественным компаниям выходить на зарубежные фондовые биржи. Так, крупный сервис каршеринга Didi спустя месяц после проведения IPO в США по «собственной» инициативе отозвал акции с Нью-Йоркской биржи.

Из-за таких действий правительства КНР иностранные инвесторы перестают доверять китайскому рынку. Никто не хочет вкладывать деньги в экономику, где власти жёстко вмешиваются в дела бизнеса. Крупные инвесторы предпочитают более стабильные страны, например США и европейские государства.

портфельный управляющий Сбер Управление Активами

Акции китайских компаний падают на фоне роста регуляторных рисков. Наибольшее снижение показали технологические компании и сектор онлайн-обучения. Китайские власти предложили жёстко регулировать сферы образования, охраны персональных данных, а также продолжить борьбу с монополизмом. Пока неизвестно, каким конкретно будет регулирование, поэтому сложно оценить потенциальные риски для инвесторов.

Сильнее всего от госрегулирования пострадали финтех и EdTech — сервисы, связанные с онлайн-платежами и онлайн-образованием. Несколько десятков тысяч репетиторов по всему Китаю остались без работы, а акции компаний, которые занимаются внешкольным образованием, упали в среднем на 40–50%.

На инвестпривлекательность китайских активов также повлияли:

Риски инвестирования в китайские компании

🦠 Новые мутации коронавируса.

Это риск относится не только к китайским акциям, но и ко всей экономике. Новый локдаун, если его введут, снизит деловую активность и уменьшит спрос на товары и услуги по всему миру.

🌎 Возможный запрет VIE-структур.

По китайскому законодательству, иностранные инвесторы не имеют права вкладывать деньги напрямую в акции китайских IT-компаний. Поэтому корпорации интернет-индустрии создают структуры с вариативным интересом — Variable interest entity (VIE). Как правило, они зарегистрированы в офшорах, и это даёт инвесторам право вкладывать деньги в компании из «запрещённых» секторов. Такие схемы созданы в обход законодательства КНР, и если власти изменят своё отношение к VIE, это скажется на всех инвесторах в китайскую IT-индустрию, так как акции упадут в цене.

🛑 Запрет IPO китайских компаний в США.

До сих пор США лояльно относились к VIE-структурам и малому количеству информации, которую они раскрывали инвесторам. Но постепенно позиция комиссии по ценным бумагам и биржам США меняется. Её председатель Гэри Генслер настоял на запрете в США IPO (первичного размещения акций на бирже) для китайских компаний. Если закон примут, то, скорее всего, путь для новых компаний на фондовые рынки США будет ограничен.

📈 Рост внутреннего долга Китая.

Внутренний долг страны уже превысил ВВП в 70 раз и, по прогнозам, вырастет ещё сильнее. Чем больше размер госдолга, тем выше угроза наступления финансового кризиса. Это может привести к росту инфляции, увеличению налогов и полному обвалу экономики. В результате страна может стать не такой привлекательной для инвесторов. Сегодняшний Китай перекладывает долги на будущие поколения граждан, поэтому в долгосрочной перспективе стабильность экономики КНР остаётся под вопросом.

Изменение внутреннего долга Китая с прогнозом до 2026 года

Как долго продлится падение китайских акций

Экономика Китая восстанавливается медленнее, чем предполагали аналитики. Компании вынуждены задерживать поставки и повышать цены, так как затраты увеличиваются.

Предположительно, экономика Китая начнёт расти осенью 2021 года, а до конца 2022 года темпы роста ВВП вернутся на допандемийный уровень. Если всё так и случится, то вторая по размеру экономика в мире скоро оживёт и акции китайских компаний снова начнут расти в цене.

Стоит ли сейчас покупать китайские акции

Если ориентироваться на прогноз роста ВВП и развития производства, экономика Китая выглядит привлекательно для инвесторов. Многие известные бизнесмены придерживаются правила докупать активы при падении цены на 10–30%. Но для новичков такая стратегия может оказаться слишком жёсткой. Не все могут спокойно наблюдать, как вложенные 100 тысяч ₽ превращаются сначала в 90, а потом в 80 или 70 тысяч.

Кому стоит покупать акции сейчас. Те, кто готов рискнуть, могут добавить в портфель акции компаний, не связанных с технологическим сектором или онлайн-образованием. Но вкладывать все свои сбережения в конкретные акции может быть слишком рискованно — если ситуация усложнится, можно потерять всё. Поэтому имеет смысл инвестировать в китайский рынок только часть денег, например 5–10% от суммы портфеля.

Если покупать ETF, а не акции отдельных компаний, то риск потерять деньги меньше. На Московской бирже можно купить доли в фондах, которые инвестируют в китайские компании:

Через ETF можно вкладывать деньги в компании, акции которых недоступны российским неквалифицированным инвесторам. В частности, доля Tencent в фонде FXCN превышает 15%, но купить акции без специального статуса не получится. Поэтому ETF может оказаться интересным для неквалифицированных инвесторов, которые хотели бы вложиться в этот бизнес.

На Санкт-Петербургской бирже неквалифицированным инвесторам доступны акции девяти китайских компаний из разных отраслей:

У иностранных брокеров перечень ETF с участием в китайском рынке намного шире, но купить их могут те, кто получил статус квалифицированного инвестора или открыл счёт у иностранного брокера.

Цены на китайские акции постоянно меняются. Иногда они поднимаются на фоне какой-то позитивной новости. Так, в августе некоторые ценные бумаги подросли после сообщения о победе над дельта-штаммом коронавируса. Но закрепятся они на этих позициях или снова рухнут, пока непонятно. Так происходит потому, что экономика Китая не восстановилась до конца, а компании всё ещё пытаются понять, как работать по новым законам.

До наступления стабильности невозможно спрогнозировать, что произойдёт — рост цен или полный обвал китайских акций. Направление развития страны, экономику и бюджет определяет компартия КНР. Следующий её съезд запланирован только на октябрь 2022 года, поэтому неопределённость на рынке будет сохраняться как минимум до этого срока.

Стоит ли инвестировать в Alibaba? Чарльз Мангер свой выбор сделал

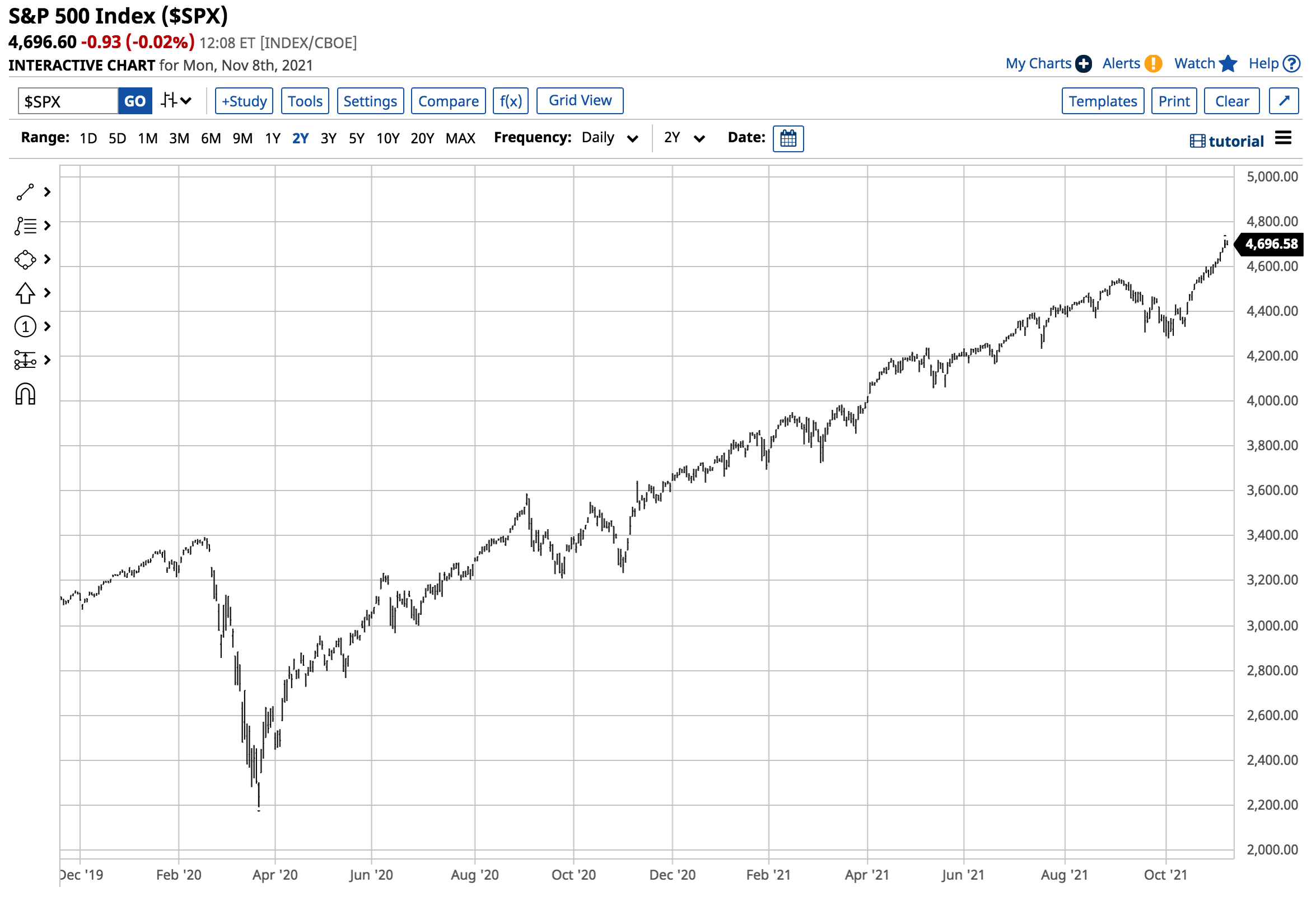

В феврале-марте 2020 года фондовый рынок США обвалился под влиянием пандемии коронавируса, после чего вернулся на путь роста и сейчас формирует серию растущих максимумов и минимумов. За последние месяцы новых пиков достигли все ведущие индексы американского рынка.

Одним из мощных драйверов этого ралли было мнение инвесторов об отсутствии альтернативы. Рекордно низкие процентные ставки в сочетании с растущей прибылью и стоимостью Корпоративной Америки побуждали инвесторов продолжать покупать акции. Счета с отложенным налогообложением также способствовали поддержанию спроса.

Рекордные максимумы фондового рынка усложняют задачу подбора активов «стоимостным инвесторам», поскольку этот подход требует от дорогих бумаг значительного роста прибыли их эмитентов.

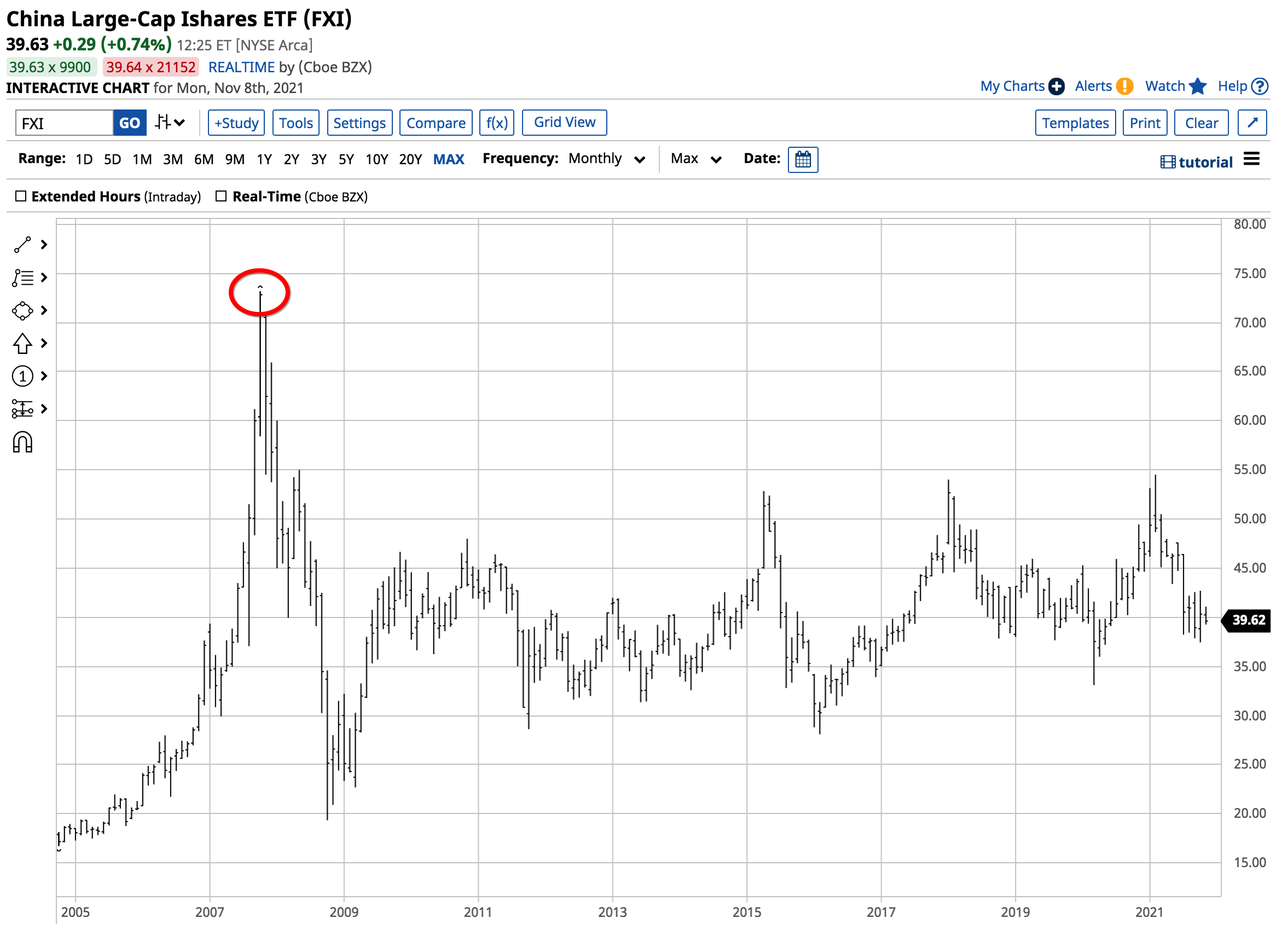

Между тем, китайский рынок демонстрировал совсем иную динамику. В то время как SPDR® ETF (NYSE: SPY ) с начала года прибавил 25%, фонд iShares China Large-Cap ETF (NYSE: FXI ), отражающий успехи (и неудачи) 50 ведущих китайских акций, торгуемых на биржах США, за этот период просел примерно на 14,7%.

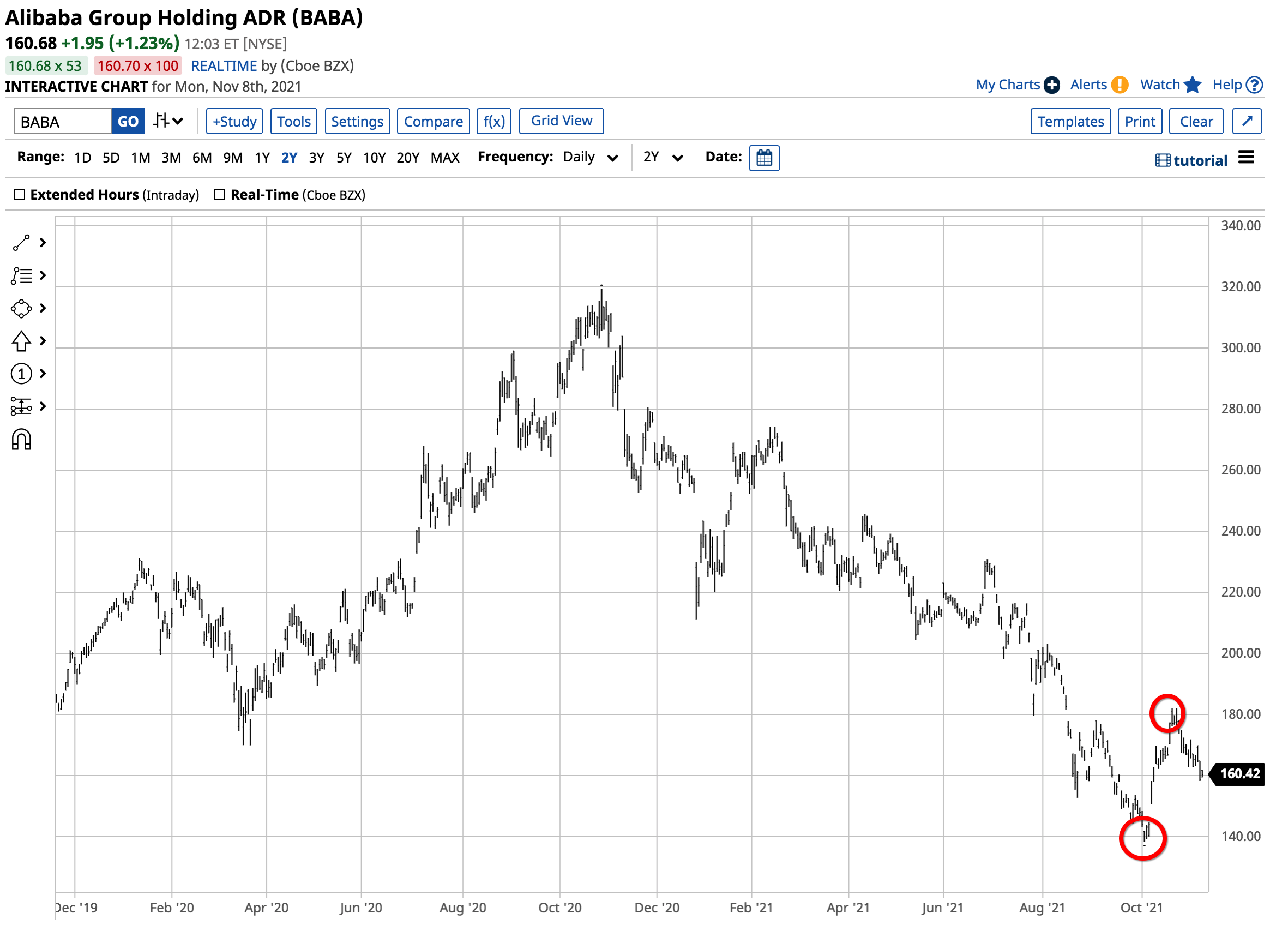

Alibaba Group Holdings (NYSE: BABA ) — китайский гигант онлайн-ритейла и один из ведущих компонентов портфеля FXI. С января акции BABA упали более чем на 30%, и некоторые инвесторы считают их хорошим стоимостным активом на текущих уровнях.

Неожиданное решение Чарли Мангера

В свои девяносто семь лет Чарли Мангер (вице-президент Berkshire Hathaway (NYSE: BRKa ) и помощник ее генерального директора Уоррена Баффета) не сдает позиции. В начале октября известный стоимостный инвестор сделал интересный выбор, нарастив позицию по Alibaba.

В официальном отчете издательская компания Мангера Daily Journal сообщила, что в третьем квартале 2021 года она нарастила длинную позицию по BABA до более чем 302 000 акций (т.е. на 80%). Особенно интересно это выглядит на фоне ужасной динамики текущего года.

Графики предоставлены: Barchart

Тем не менее Чарли Мангер считает BABA и другие акции китайского рынка недооцененными.

Политический курс Китая играет на руку стоимостным инвесторам

Мангер никогда не стеснялся делиться своим мнением, даже если оно не пользовалось всеобщей поддержкой. За последний год китайское правительство усилило давление на финансовую суперзвезду и соучредителя Alibaba Group Джека Ма с целью минимизировать индивидуальное благосостояние в угоду «коллективному богатству», к которому стремится президент Си Цзиньпин.

В Китае есть место только для одной суперзвезды — самого президента, который консолидировал власть и контроль над 1,4 миллиардами граждан страны.

Чарли Мангер сказал: «Коммунисты поступили правильно». Хотя он не выступал за принятие «китайской системы» в США, он «определенно хотел бы, чтобы ее финансовая часть находилась в моей стране». Наращивание позиции по BABA запустило восстановление бумаг многих ведущих китайских компаний.

Инвесторы сторонятся китайских бумаг

Портфель FXI включает акции ведущих китайских компаний, торгующихся на фондовом рынке США. После падения к минимумам 2020 года вместе с остальными активами китайские бумаги восстановили позиции.

19 марта 2020 года одна акция FXI стоила 33,10 доллара, а уже 17 февраля 2021 года за нее давали 54,52 доллара. В то время как фондовый рынок США продолжил укрепляться, FXI исчерпал потенциал роста и 8 ноября вновь оказался ниже 40 долларов. Сейчас FXI ближе к минимумам марта 2020 года, чем максимумам февраля 2021 года.

Давление на китайские акции оказали стремление президента Си к «коллективному богатству», напряженность в отношениях с США и Европой, а также замедление роста экономики Китая.

Дороговизна американских активов делает китайские акции более привлекательными

Рекордные максимумы американского рынка затрудняют поиск стоимостных активов.

S&P 500 вырос с минимума марта 2020 года в 2191,86 23 до 4700 8 ноября. В 2021 году индекс многократно переписал максимумы.

Между тем, исторический пик китайского рынка пока оставался недостижимым.

Агрессивная политика Китая остается серьезным риском

Не бывает прибыли без риска. И пока Мангер наращивает инвестиции в BABA, китайское правительство усиливает давление на США и Европу.

Напряженность вокруг Тайваня и экспансия в Южно-Китайском море — серьезные геополитические проблемы. Акцент на «коллективных успехах» в ущерб индивидуальным достижениям отделяет китайскую систему от «свободного» мира.

Тем не менее, Чарли Мангер и многие инвесторы обратили взор на восток, поскольку акции ведущих китайских компаний предлагают большую «стоимость», чем бумаги американского рынка.

Блог компании General Invest | Китай: брать или бежать?

Динамика индекса технологический компаний, входящих в состав Hang Seng

Инвесторы в “горячие” сектора китайской экономики от здравоохранения до образования оказались в центре «урагана» ввиду возросшего регуляторного давления Китая на некоторые частные компании. Китайские акции начали падение еще в этот понедельник на фоне того, что представленные в прошлую субботу правительственные реформы могут существенно повилять на бизнес-модель фирм, занимающихся школьным образованием. Появилась вероятность, что таким компаниям придется регистрироваться как некоммерческим предприятиям. Акции крупного оператора в сфере образования TAL Education group на этих новостях потеряли практически 80% своей стоимости.

Динамика цены за акцию TAL US

Некоторые участники рынка связывают такие действия правительства с желанием снизить неравенство в доходах среди китайского населения и ограничить влияние некоторых крупных технологических компаний. По состоянию на вторник 27.07.21 волатильность на китайском рынке акций перекинулась и на другие типы активов: к урс юаня снижается, пара USD/CNY показала рост на 0,54% (6,51 юаней за доллар).

USD/CNY

Распродажа затронула высокодоходные китайские облигации, индекс последних уже снизился на 5% относительно пиков конца мая.

Индекс высокодоходных облигаций Китая

В понедельник доходность 10-летних суверенных облигаций Китая снизилась на 3 базисных пункта, однако во второй половине азиатской сессии вторника спрос на защитные китайские активы ослаб и доходность снова выросла на 5 базисных пунктов достигая 2,93%. Это произошло по мере того, как падение на рынке акций в моменте несколько замедлилось и появились первые попытки сформировать “дно”.

Динамика 10-летних суверенных облигаций Китая

Паническая распродажа с акций на китайском рынке привела к тому, что инвесторы не знают как оценивать риск дальнейшего усиления китайского регуляторного давления ввиду отсутствия достаточного количества сравнимых прецедентов в недавней истории. Несмотря на это, инвесторы с высокой толерантностью к риску могут использовать данную ситуацию для получения экспозиции на некоторые крупные китайские компании:

1. Экспозиция через ETF

Название: KraneShares CSI China Internet Fund

Тикер: KWEB US

Рыночная капитализация: 4,28 млрд. долл. США

Комиссии фонда: (expense ratio): 0.73%

Данный ETF фонд отслеживает динамику индекса CSI Overseas China Internet Index и инвестирует во вселенную публичных китайских компаний, основной бизнес которых связан с Интернетом.

Динамика цены за пай KWEB US

ТОП-10 позиций фонда

2. Экспозиция на отдельные компании

Для инвесторов с высокой толерантностью к риску текущая коррекция может стать хорошим моментом для получения экспозиции на такие имена как:

Динамика цены за акции BABA US, TCEHY US и JD US

Не является рекламой или предложением ценных бумаг. Материал предназначен для квалифицированных инвесторов, инвестиции, описанные в публикации, связаны с высоким риском! Дисклеймер

Приглашаем инвесторов и всех, кто интересуется финансовыми рынками, подписаться на наш Telegram-канал: инвестиционные идеи, обзоры, аналитика от управляющих General Invest из первых уст!