Ретроспективные скидки влияют на сумму

Учет скидок в бухучете: как упростить себе жизнь и избежать разбирательств с налоговой

Скидки используются как в розничной, так и в оптовой торговле: для стимулирования сбыта, быстрой реализации складских остатков и повышения лояльности покупателей. И если со сниженными до момента оплаты ценами проблем не возникает, то ретроспективные скидки и бонусы вызывают вопросы. Используя их неправильно, можете нарушить требования Налогового кодекса и долго объясняться с инспекторами ФНС.

Мы подготовили статью о том, как осуществлять учет акций в бухгалтерском учете. Пояснили на примере оптовой торговли, где обе стороны — ИП или юрлица, но те же принципы работают в случае, если ваши клиенты — физлица.

Варианты снижения цен: текущая и ретроспективная скидка

Есть две возможности уменьшить итоговую стоимость для покупателя:

Важно! Скидка не должна быть больше 20%, иначе у ФНС могут возникнуть подозрения, которые приведут к проверке.

Также вы можете выплачивать бонус (премию) в денежном или натуральном виде при достижении результатов: например, определенного объема или стоимости заказов. От ретроспективной скидки бонус отличается тем, что не уменьшает исходную цену товара или услуги.

Систему скидок и бонусов нужно зафиксировать в ценовой и учетной политике, а также прописать условия их получения в договоре.

Налоговый учет скидок в каждом случае имеет свои особенности. Его порядок также зависит от того, какую систему налогообложения вы применяете.

Как правильно рассчитывать НДС при скидках и бонусах

Текущие скидки

Самый простой вариант с точки зрения учета. Продавец указывает в договоре, счете и отгрузочных документах сниженную цену. НДС оба участника сделки рассчитывают в стандартном порядке.

Ваше ООО «Компьютер и компания» является плательщиком НДС, торгует техникой. Стандартная стоимость одного ноутбука — 30 000 рублей. Поступил заказ от ООО «Зеленый город», также плательщика НДС, на 10 ноутбуков, договорились о скидке. Итоговая стоимость каждой единицы товара — 28 000 рублей, заказ на сумму 280 000, включая НДС.

Вы формируете накладную и счет-фактуру на 280 000 рублей, в том числе НДС — 46 666,67 рублей (280000/120*20). С полученной выручки начисляете НДС к уплате. ООО «Зеленый город» оплачивает вам 280 000 рублей и принимает НДС в размере 46 666,67 рублей к вычету.

Ретроспективные скидки

Гражданский кодекс РФ допускает снижение стоимости товаров или услуг постфактум по соглашению сторон. Использование таких скидок сопряжено с рядом сложностей для продавца и покупателя.

Действия продавца

Если договорились о ретроспективной скидке при достижении определенного объема заказов, выставляете покупателю отгрузочные документы с исходной ценой до тех пор, пока он не выполнит условие. Когда это произойдет, оформляете предоставление скидки подписанием доп. соглашения к договору, акта о снижении стоимости, протокола согласования цен или другого подобного документа. В нём должна содержаться информация о том, на какие товары распространяется скидка, по каким первичным документам они были отгружены покупателю, какая цена была до и какая будет после скидки.

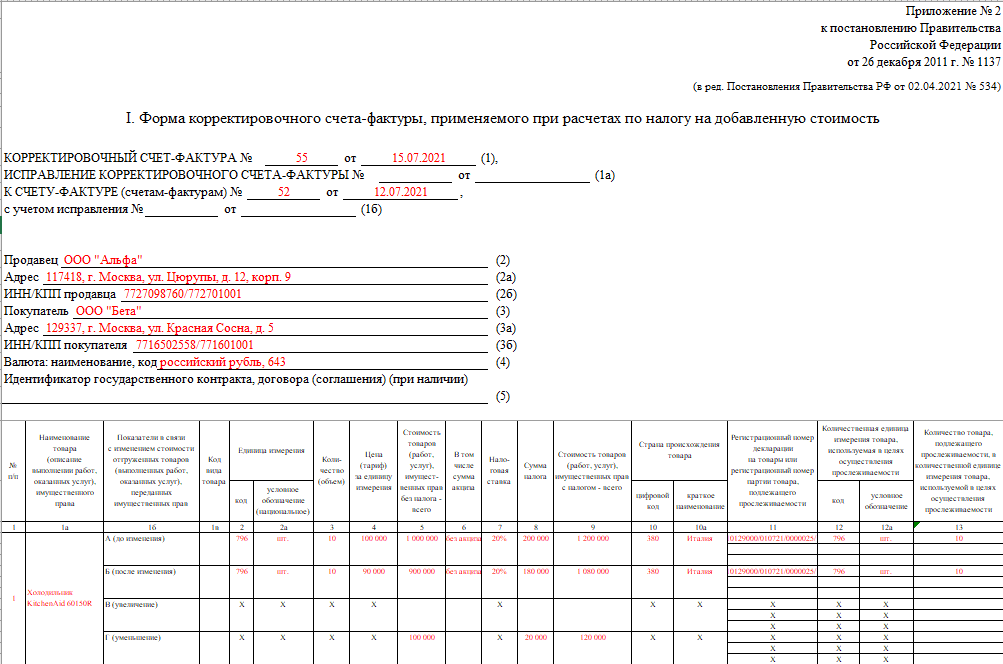

В течение 5 дней с момента подписания любого из перечисленных выше документов вы обязаны направить заказчику корректировочный счет-фактуру, подтверждающий его согласие на снижение цены ( п. 3 ст. 168 НК РФ ). Этот документ позволит вам принять к вычету НДС, который приходится на разницу между исходной и итоговой ценой реализованной партии товара.

Пример корректировочного счета-фактуры, который заполняется при предоставлении скидки на уже оплаченный товар.

Ваше ООО «Компьютер и компания» является плательщиком НДС, торгует техникой. Стандартная стоимость одного ноутбука — 30 000 рублей. Вы продали партию из 100 ноутбуков ООО «Инфоблок» за 3 000 000 рублей и договорились, что при оплате еще 200 за следующие 2 месяца дадите скидку 5% на все 300 единиц товара. Условие было выполнено, ноутбуки оплачены в полном объеме — 9 000 000 рублей. Цена партии со скидкой — 8 550 000 рублей. 450 000 рублей возвращаете покупателю.

После предоставления скидки нужно пересчитать НДС и, если она затрагивает предыдущие налоговые периоды, подать уточненную декларацию в налоговую. В случае, если налог уже уплачен, вы можете подать на вычет НДС с разницы между исходной и фактической стоимостью товара.

Действия покупателя

Если отгрузка товара произведена в одном налоговом периоде, а скидка получена в другом, возникает проблема. Из-за снижения стоимости партии уменьшаются расходы и «входящий» НДС, который был принят к вычету. На основании корректировочных документов от продавца нужно исправить налоговую декларацию, из-за чего получается недоплата налога на прибыль и НДС. ФНС потребует погасить задолженность и начислит пени — можно попробовать отстоять свою позицию, но это будет непросто.

Бонусы (премии)

При использовании ретроспективных скидок возникают сложности с ФНС, поэтому на практике чаще используются бонусы — вознаграждение, которое выплачивается по итогам периода, но не влияет на стоимость товара.

Ваше ООО «Компьютер и компания» является плательщиком НДС, торгует техникой. ООО «Инфоблок» — покупатель, с которым вы договорились о премии в размере 1% от стоимости заказа, превышающей миллион рублей. В июне контрагент оплатил партию ноутбуков на 1 200 000 — вы должны выплатить ему бонус 2 000 рублей.

Для продавца премия — внереализационный расход ( пп. 19.1 п. 1 ст. 265 НК РФ ), а для покупателя — внереализационный доход. В обоих случаях сумма не облагается НДС, т. к. не является оплатой за товары или услуги.

Важно! Укажите в договоре, что бонус не снижает стоимость товаров или услуг. В противном случае он будет считаться ретроспективной скидкой со всеми вытекающими обязанностями.

Бонус может быть выражен в натуральной форме — дополнительных единицах товара. Но такой способ используется редко, т. к. при передаче товара покупателю продавец должен начислить НДС от фактической стоимости товара и уплатить его из собственных средств.

Доверьте бухгалтерский учет нам! Поможем правильно рассчитать НДС при скидках и бонусах, подготовим и в срок сдадим отчеты, обработаем требования ФНС. Страховка от ошибок — 1 миллион рублей.

Как продавцу и покупателю учитывать скидки на УСН «Доходы» и «Доходы минус расходы»

Текущие скидки

Тут все просто. Поскольку о скидке договорились до подписания договора и оплаты, во всех документах фиксируется сниженная стоимость товара или услуги. Продавец фиксирует оплаченную покупателем сумму как доход, и использует ее для расчета налога в стандартном порядке. Покупатель относит стоимость товара к расходам и может уменьшить на нее налогооблагаемую базу, если применяет УСН «Доходы минус расходы».

Ретроспективные скидки

Можно договориться о том, что скидка будет перечислена покупателю в денежном эквиваленте или учтена при оплате следующей партии товара. Порядок действий зависит от того, какой вариант выбрали:

Бонусы (премии)

Покупатель фиксирует полученную от поставщика премию как внереализационный доход, который учитывается при расчете налога и на УСН «Доходы», и на УСН «Доходы минус расходы».

Если предусмотрены бонусы в натуральном виде (дополнительные товары), продавец также может списать их стоимость, как рекламные расходы. Покупателю придется внести в доходы отпускную стоимость полученных товаров, что увеличит доход, используемый для расчета налога.

Учет акций в бухгалтерском учете при работе с физлицами

Если у вас розничный магазин, для стимулирования продаж могут использоваться текущие скидки и бонусы. Ориентируйтесь на схемы налогового учета скидок, описанные выше.

Учет скидок в бухучете: коротко о главном

Возьмем на себя бухгалтерский, налоговый и кадровый учет в вашей торговой компании. Интегрируемся со складским ПО, чтобы исключить ошибки, ведущие к проблемам с ФНС и переплатам.

Что такое и для чего нужны ретро-бонусы в торговле?

Торговля подчиняется законам рынка, а рынок – фактор динамичный, живой и постоянно меняющийся. Поэтому для ведения бизнеса в торговой сфере нужны дополнительные рычаги для повышения эффективности и стабильности рыночных процессов.

Одним из таких инструментов взаимодействия производителей, поставщиков и продавцов является система ретро-бонусов, широко распространенная на Западе и постепенно приживающаяся у нас.

Рассмотрим особенности отечественного применения ретроспективной скидки, тонкости ее налогового и бухгалтерского учета, а также правила оформления, познакомим с последними законодательными новшествами в этой области.

Смысл ретро-бонусов

Любая широкая торговая деятельность основана на взаимовыгодном сотрудничестве трех ключевых участников:

Вопрос: Как определить минимальную цену на алкогольную продукцию, в том числе при выплате ретро-бонуса хозяйствующему субъекту при приобретении определенного количества продовольственных товаров?

Посмотреть ответ

Каждый участник этой цепочки максимально заинтересован в «присутствии» на рынке, то есть осуществлении влияния, установлении выгодных условий. Поэтому инструмент, который обеспечивает выгоду в равной мере для всех участников, будет эффективным и востребованным, увеличит производительность и эффективность бизнеса.

Производителям выгодно, чтобы их продукция была востребована у дистрибьюторов, поставщики хотят, чтобы товар по выгодным ценам закупали продавцы, а те, в свою очередь, стремятся к выгодной реализации. Если последнее удалось, то в выгоде остается каждый участник.

Поэтому и была придумана система ретроспективных скидок на товар, или в обиходе ретро-бонусов или рибейта.

Продавец смог реализовать достаточное количество товара или выручить за него определенную сумму, значит, имеет право на возврат части средств, получение дополнительного товара, оказание бесплатной услуги, предоставление скидки.

Бонусная премия предоставляется «сверху вниз» – производителями для поставщиков либо дистрибьюторами для розничных распространителей. Таким образом, дистрибьюторы могут оказаться в положении как получающих, так и предоставляющих ретро-бонусы.

СПРАВКА! Слово «бонус» в переводе с латыни «хороший», «заслужить», в сфере маркетологии этот термин обозначает поощрительную премию, надбавку, вознаграждение сверх ожидаемого. Ретроспективная скидка на товар в России чаще называется «ретро-бонус», а в западной практике более употребительно английское слово «рибейт», обозначающее скидку или уступку.

Функции ретро-бонусов

Любой бонус в своей основе несет поощрительный и стимулирующий характер. Что касается ретро-бонусов в торговле, то основные цели их применения таковы:

За что могут предоставить ретро-бонус

Условия предоставления рибейта всегда должны оговариваться при заключении договора, поскольку они могут очень сильно отличаться. Система ретроспективных скидок за товар – гибкая система, позволяющая найти оптимальный вариант реализации в каждом конкретном случае. Чаще всего условия, на которых дистрибьюторы или продавцы могут рассчитывать на бонусы, опираются на выполнение или перевыполнение таких обязательств:

Виды ретро-бонусного вознаграждения

Честно заработанный поставщиком или реализатором розничных сетей ретро-бонус может быть получен в разной форме, заранее зафиксированной в тексте заключенного договора или дополнительных финансовых соглашений.

Принято несколько основных вариантов предоставления ретро-бонусов:

ВАЖНО! Чтобы избежать риска неприятностей с налоговой, размер любого ретро-бонуса не должен превышать 10% от суммы или объема сделки.

Документальное оформление рибейта

Как указывалось выше, ретро-бонусная скидка в торговле обязательно регламентируется нормативными документами. Главным актом, регулирующим «бонусные» взаимоотношения, является договор или дополнительное торговое соглашение о ретро-бонусах. Ключевые моменты, которые необходимо предусмотреть в этом документе:

К СВЕДЕНИЮ! Для уменьшения возможных налоговых и партнерских рисков рекомендуется подробно перечислять группы товаров, подпадающих под ретроспективную скидку, или их наименования, правильно употреблять единицы измерения товара (литраж, единица фасовки, вес, поштучно и т.п.), а также подробно описать сам механизм ретро-бонуса.

Ретро-бонусы: налоговый и бухгалтерский учет

Налогообложение по рибейту зависит от нескольких факторов.

В бухгалтерском учете ретро-бонусы могут быть отражены разными способами:

Новшество в ретро-бонусной системе от российских законодателей

24 июня 2016 года Госдума приняла, а 29 июня Совет Федерации одобрил поправки к Закону о торговле «О внесении изменений в закон «Об основах государственного регулирования торговой деятельности в РФ». В рамках этого закона вдвое снижен максимальный размер ретро-бонусов (с 10% до 5%), есть изменения и в сроках предоставления отсрочки. Пересмотрены и размеры административных штрафов за нарушение обязательств.

Последствия введения новой нормы закона пока непредсказуемы, общественностью, поставщиками и продавцами он принят неоднозначно.

НДС при скидках и бонусах

Что такое скидка и бонус

В Налоговом и Гражданском кодексе определения терминов «скидка» или «бонус» вы не найдете. Содержания этих понятий установлены деловым оборотом.

Скидка — условие договора, регламентирующее порядок и величину уменьшения базовой цены товара. Поставщик сам устанавливает величину скидки, исходя из параметров: объема продаж, сроков оплаты, вида сделки, характеристики товара и так далее.

Скидка может быть текущей и ретроспективной.

Бонус (премия, ретробонус) — это вознаграждение за достижение определенных результатов. Обычно бонус выплачивают в виде процентов от объема закупок. Поставщик устанавливает для покупателя условия, выполнив которые он получает вознаграждение. И это не всегда объем закупок, в качестве критериев получения бонуса может выступать, например, ускоренная оплата счетов.

Условия предоставления скидок и бонусов конкретной компании прописываются в договоре. Покупатель должен подтвердить выполнение этих условий, предоставив документы — их перечень также фиксируют в договоре.

НДС с текущих скидок

Текущую скидку стороны оговаривают до заключения договора. В ходе переговоров стороны приходят к согласованной скидке от базовой цены товара. Поэтому договор заключают уже со сниженной ценой, которую указывают в счете и во всех отгрузочных документах. Налоговый учет НДС ведется в штатном режиме.

Например, компания «Альфа» предложила «Омеге» купить 10 ноутбуков по цене 120 000 рублей, в том числе НДС 20 % — 20 000 рублей, для последующей перепродажи. В ходе переговоров стороны до заключения договора пришли к соглашению о снижении цены на 20 %. В итоге цена 1 ноутбука составила 96 000 рублей, в том числе НДС 20 % — 16 000 рублей. Цена контракта — 960 000 рублей.

«Альфа» при отгрузке выставляет товарную накладную и счет-фактуру на 960 000 рублей, в том числе НДС — 16 000 рублей. «Альфа» в бухучете строит следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 62 | 90.1 | 960 000 | Отразили выручку от продажи ноутбуков |

| 90.3 | 68 | 160 000 | Начислили НДС с реализации |

| 51 | 62 | 960 000 | Получили оплату от покупателя |

«Омега» ведет бухучет следующим образом.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 41 | 60 | 800 000 | Получены ноутбуки для перепродажи от поставщика |

| 19 | 60 | 160 000 | Отражен НДС в стоимости ноутбуков |

| 60 | 51 | 960 000 | Перечислили оплату поставщику |

НДС с ретроспективных скидок

Ретроспективная скидка связана с изменением цены товара или услуг в прошлом. ГК РФ допускает изменение цены и условий договора при соглашении сторон.

В таком случае поставщик выставляет покупателю отгрузочные документы с базовой ценой до тех пор, пока последний не выполнит все условия для получения скидки. Затем продавец выставляет покупателю корректировочные документы, снижая цену купленного товара.

Пример ретроспективной скидки

Например, по договору поставки «Альфа» продает «Омеге» ноутбуки для последующей перепродажи. Цена 1 ноутбука 36 000 рублей, в том числе НДС 20 % — 6 000 рублей. Для получения скидки в 10 % «Омега» должна в течение года купить ноутбуков на 3 млн рублей.

В октябре «Омега» купил 60 ноутбуков за 2 160 000 рублей, в том числе НДС 20 % — 360 000 рублей. А в ноябре — 70 штук, но уже сразу со скидкой за 2 268 000 рублей, в том числе НДС 20 % — 378 000 рублей. За выполнение критерия «Омега» получит скидку и на покупку в октябре.

Учет ретроспективной скидки и НДС у поставщика

Поставщик в течение 5 дней должен выставить покупателю корректировочный счет-фактуру, подтверждающий согласие покупателя на снижение цены (п. 3 ст. 168 НК РФ). Корректировочный счет-фактура дает поставщику право принять к вычету НДС, приходящийся на сумму уменьшения стоимости отгрузки.

Согласие покупателя на снижение цены подтверждают следующим способом:

После предоставления ретроспективной скидки поставщик корректирует данные налогового учета, подавая уточненные налоговые декларации, если скидки затронули предыдущие налоговые периоды.

Бухучет у «Альфы» будет выглядеть следующим образом.

| Дебет | Кредит | Сумма, руб | Описание |

|---|---|---|---|

| Октябрь | |||

| 62 | 90.1 | 2 160 000 | Отразили выручку от продажи ноутбуков |

| 90.3 | 68 | 360 000 | Начислили НДС с реализации |

| Ноябрь | |||

| 62 | 90.1 | 2 268 000 | Отразили выручку от продажи ноутбуков |

| 90.3 | 68 | 378 000 | Начислили НДС с реализации |

| 62 | 90.1 | 216 000 | (СТОРНО) Уменьшили выручку в октябре на величину скидки 10 % |

| 90.3 | 68 | 36 000 | (СТОРНО) Уменьшили начисленный в октябре НДС, связанный с суммой скидки |

Учет ретроспективной скидки и НДС у покупателя

У покупателей из-за ретроспективной скидки возникают проблемы, если скидка получена в периоде, следующем за отчетным налоговым периодом, в котором произошла отгрузка. По факту, скидка привела к снижению стоимости закупленных товаров и к снижению «входящего» НДС. На основании корректировочных документов покупатель внесет исправления в налоговый учет и обнаружит, что у него есть задолженность по налогу на прибыль и НДС, так как суммы расходов и «входящего» НДС уменьшились.

В таком случае покупатель попадет на пени со стороны ФНС. С налоговой можно поспорить, но отстоять свою позицию будет сложно.

Бухучет у «Омеги» выглядит следующим образом.

| Дебет | Кредит | Сумма, руб | Описание |

|---|---|---|---|

| Октябрь | |||

| 41 | 60 | 1 800 000 | Оприходованы 60 ноутбуков |

| 19 | 60 | 360 000 | Отразили «входящий» НДС |

| 68 | 19 | 360 000 | Приняли НДС к вычету |

| Ноябрь | |||

| 41 | 60 | 1 890 000 | Оприходованы 70 ноутбуков |

| 19 | 60 | 378 000 | Отразили «входящий» НДС |

| 41 | 60 | 180 000 | (СТОРНО) Уменьшили стоимость купленных в октябре ноутбуков |

| 19 | 60 | 36 000 | (СТОРНО) Уменьшили «входящий» НДС в октябре |

| 68 | 19 | 36 000 | (СТОРНО) Уменьшили сумму НДС к вычету |

Из-за проблем с ФНС к ретроспективным скидам прибегают редко. Вместо этого ее заменяют на бонус, который выплачивается по итогам периода, но не влияет на стоимость отгруженных товаров.

НДС с бонусов и премий

Обычно поставщик выплачивает премию в денежной форме. В соответствии с пп. 19.1 п. 1 ст. 265 НК РФ бонус относится к внереализационным доходам у покупателя и внереализационным расходам у поставщика, если выполнены все условия для получения премии, зафиксированные в договоре. Премия не облагается НДС, так как ею не платят за товары или услуги.

Например, между «Альфой» и «Омегой» заключен договор поставки, по условиям которого поставщик выплачивает бонус 2% от суммы покупок, превышающей 5 000 000 рублей.

В августе «Омега» закупил товаров на 7 500 000 рублей, в том числе НДС 20 % — 1 250 000 рублей. В результате «Альфа» выплатил премию 50 000 рублей. В бухучете поставщика будут следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 62 | 90.1 | 7 500 000 | Получена выручка от продажи товаров |

| 90.3 | 62 | 1 250 000 | Начислен НДС с продажи |

| 44 | 76 | 50 000 | Начислена премия покупателю |

| 76 | 51 | 50 000 | Перечислили премию на расчетный счет покупателя |

Для учета бонусов и премий в составе внереализационных расходов необходимо оформлять и подтверждать их документами.

В бухгалтерском учете «Омеги» будут следующие проводки.

| Дебет | Кредит | Сумма, руб. | Описание |

|---|---|---|---|

| 41 | 60 | 6 250 000 | Получены товары от поставщика |

| 19 | 60 | 1 250 000 | Отражен «входящий» НДС |

| 76 | 91.1 | 50 000 | Начислена премия по уведомлению или дополнительному соглашению |

| 51 | 76 | 50 000 | На расчетный счет поступила премия от «Альфы» |

Важно! Если в договоре указать, что бонус снижает стоимость ранее проданных товаров — это будет ретроспективная скидка. Наш совет — фиксируйте в договоре, что выплаченная премия не изменяет стоимость ранее отгруженных товаров и услуг.

Премию можно выдать в «натуральной» форме в виде дополнительного количества товара. Но при передаче ТМЦ поставщик должен начислить и уплатить НДС за счет собственных средств. Налоговую базу определяют исходя из фактической продажной цены товара без НДС.

Ввиду дополнительных затрат для поставщика в виде НДС, такой вид премирования используется редко.

Для бухгалтерского учета скидок, бонусов и НДС по ним рекомендуем вам облачный сервис Контур.Бухгалтерия. С нашей программой вы без труда проведете скидку или бонус и правильно отразите их в налоговом учете по НДС. Всем новичкам мы дарим бесплатный пробный период на 14 дней.