Рейтинг надежности акций московской биржи

ТОП-5 лучших брокеров России 2021 для инвестиций и трейдинга.

У многих людей, которые хотят заняться инвестициями появляется проблема с выбором брокера, большинство отдают предпочтение банкам, где они уже обслуживаются, но не всегда это выгодно. Я выбрал брокеров и сделал скоринг по основным и важным параметрам из их тарифных планов, дополнительно указав на их плюсы и минусы. Все аналитические данные доступны в табличном виде, вам останется только ознакомиться и сделать свой выбор.

Я не являюсь представителем брокерских компаний. В статье нет реферальных ссылок и мне никто не платил. Статья подготовлена по просьбам подписчиков моего авторского канала в Telegram — «ETP Trading».

Каких брокеров будем анализировать

Переходим на сайт Московской биржи в раздел со статистикой по ведущим операторам фондового рынка и скачиваем таблицу за 2021 год со списком брокеров отсортированным по количеству активных клиентов.

Брокеры отсортированные по числу активных клиентов на август 2021 года MOEX

Дополнительно мы можем посмотреть информацию по общему числу зарегистрированных клиентов:

Всего зарегистрированных клиентов на август 2021 MOEX

Торговый оборот за августа 2021 MOEX

Интересно, что в Сбербанке и Альфа-Банке ±95% мертвых душ на Август 2021.

Дополнительно я делал опрос среди подписчиков Telegram-канала, результаты вы можете посмотреть по ссылке, голосование открыто.

Чтобы быть полностью непредвзятым при выборе брокеров для анализа соберем основные показатели в таблицу и приведем к натуральному логарифму, чтобы нивелировать сильный разброс по показателям. Суммировав данные мы получили:

ТОП-5 лучших брокеров России по показателям с Московской Биржи:

Все брокеры в рейтинге Московской Биржи по умолчанию имеют все необходимые документы и разрешения, поэтому в их надежности можно не сомневаться.

Чтобы вам было удобно изучить всю информацию и сравнить условия по всем брокерам, а также посмотреть расчеты, я свёл данные в одну «Google Таблицу».

Дополнительно рекомендую сохранить данную статью в закладки.

Какие параметры будут сравниваться

Размер комиссии

Когда вы проводите сделку, то брокер берет за это комиссию, которая в основном и выступает основным заработком брокера.

Оплата за депозитарий

Депозитарий — организация, которая хранит ваши ценные бумаги. Депозитарий берёт фиксированную сумму в месяц независимо от количества бумаг и объёма сделок. Практически везде отсутствует, поэтому приравняем к общему абонентскому обслуживанию если оно есть.

Доступ к иностранным бумагам

Обычно российский инвестор получает доступ к иностранным акциям, например, таким как Tesla, Apple, Microsoft и т.д. через Санкт-Петербургскую Биржу. Если ваш брокер не работает с этой площадкой, то вы будете иметь очень ограниченный доступ к иностранным бумагам, которые в последнее время добавляет Московская биржа, ранее предоставлявшая доступ к акциям и облигациям российских эмитентов.

Терминалы и приложения

В последнее время все сводится к мобильным приложениям брокеров и их собственным терминалам. Чем больше вариантов для торговли, тем лучше.

Ввод и вывод средств

Важна скорость пополнения и вывода средств, а также отсутствие внутренних комиссий или дополнительных платежей.

Доступ торговли фьючерсами и опционами

Чем больше торговых инструментов дает брокер, тем больше у вас направлений для торговли.

Про данные и какие тарифы я выбирал

Некоторые брокеры предоставляют большое кол-во тарифов тем самым запутывая своих потенциальных клиентов. Я отобрал самые оптимальные для инвестиций и трейдинга. Различные VIP и прочие тарифы не учитывались. Ссылки на тарифы дополнительно приведены в названиях брокеров.

Обзор российских брокеров 2021

АО «Тинькофф Банк»

Сбербанк

ФГ БКС

Группа Банка «ФК Открытие»

Субъективные рекомендации

Самое главное это определиться со своим стилем торговли, например, это могут быть инвестиции, трейдинг или скальпинг. После того, как вы определитесь со стилем торговли выбирайте того брокера, который подходит вам больше всего. Например, в БКС лучшие условия по комиссии, Тинькофф же лоялен к новичкам, а Сбербанк, странно, что еще существует, как брокер.

Итогового победителя выбрать сложно, т.к. брокеры находятся ± на одном уровне, где-то лучше, где-то хуже, поэтому я провел скоринг.

Значимость приоритета от большего к меньшему: комиссия, абонентсткая плата, инструменты, терминалы, площадки, ввод и вывод средств.

Самый лучший брокер для трейдеров 2021

Самый лучший брокер для инвесторов 2021

Чтобы вам было удобно изучить всю информацию и сравнить условия по всем брокерам, а также посмотреть расчеты, я свёл данные в одну «Google Таблицу».

Таблица со скорингом представлена ниже, без учета оборота и количества зарегистрированных и активных пользователей (в итоговой оценки все это учитывалось). Самое оптимальное решение, это брать полученные данные и применять к ним описанные ранее плюсы и минусы у каждого из брокеров, я их не стал учитывать в итоговой оценке, т.к. это было бы слишком субъективно.

Нужно помнить, что любые инвестиции связаны с риском, можно как заработать деньги, так и потерять их. Я рекомендую тщательно взвешивать все инвестиционные решения и изучать разные точки зрения на перспективы той или иной бумаги.

Свою точку зрения на инвестиции и трейдинг с использованием технического анализа я регулярно публикую в Telegram-канале «ETP Trading». Я искренне считаю, что создать свой личный капитал на фондовом рынке может каждый человек независимо от его уровня образования или опыта.

Если вы имеете опыт работы с российскими брокерами, поделитесь им в комментариях, это поможет сделать данный материал ещё более информативным и полезным.

Laukar, у БКС QUIK реально соответствует своему названию, в целом БКС это брокер для профи, ни разу сервер не висел, в отличии от Сбербанка и ВТБ (у которого вообще финиш вечером), но мобильное приложение тоже норм, хоть и ругают за глоковатость, но я не сталкивался. Так как QUIK надёжнее.

Кстати БКС тоже сделали свой веб терминал, для тех кто не знал.

У Сбербанка самое слабое приложение, самое малое количество инструментов, тормоза и висюки в QUIK (но у ВТБ самые большие висюки) и глюки в приложении. Самый слабый брокер в техническом плане. Чисто для инвесторов которые купили и держат. Драконовские комиссии за обмен валюты, и нет возможности покупать доллары поштучно.

У ВТБ норм, но есть недостатки, но зато хотя бы можно посмотреть сколько заработал в итоге за всё время, больше почему-то ни у кого такой функции нет. Другие приложения в основном показывают сколько ± по открытым позициям.

У Альфабанка самое удобное приложение в плане графиков удобно двигать выставлять ордера и видишь где твоя средняя цена, но в остальном не очень + тормоза.

У Тинькова, хорошее приложение, в целом удобно и сделано толково, много полезных функций, в плане функционала ТОП1. Веб терминал тоже вроде толковый.

Но Metatrader для трейдеров ТОП, жалко не прижился чё-то.

Топ-50 самых ликвидных российских акций по категориям

Представляю вам технический обзор российских акций из топ-50 по ликвидности за последние 12 месяцев. В обзоре использован классический технический анализ дневных и недельных срезов акций. По традиции, бумаги разделены на группы в соответствии с технической картинкой. Группировка бумаг по техническому анализу помогает расставлять приоритеты и ждать наиболее интересные акции, а не бегать бессистемно по всему рынку. Рекомендую всем придумать систематизацию для своих акций, не обязательно по техническому анализу, можно по отраслям, по ожиданию дивидендов, да хоть по алфавиту. Это упростит ваши «трейдерские будни». Возможно, вам понравится мой подход.

Силачи: акции с глобальными восходящими трендами и вообще без нисходящих трендов. К таким акциям относятся: Сбербанк (ао и ап), «Россети», «ФСК», «МТС», «Северсталь», «ПИК», «Яндекс», «Система», «ОГК-2», «Интер РАО», «ТГК-1», «Татнефть» (ао и ап), «НЛМК», «РусГидро», «Акрон», «Ростелеком», ТСS-гдр, «Полюс».

Инвесторам: на мой взгляд, это акции, в которых приоритетнее всего искать идеи на средний и долгий срок инвестирования. Многие со мной не согласятся, сейчас большинство трейдеров в РФ и США стараются купить что-нибудь дешевое, что на фоне пандемии просело ниже плинтуса, мотивируя это ожиданием V-образного восстановления этих бумаг. Может быть, они и окажутся правы, и заработают сотни процентов. Но я выбираю акции, которые с точки зрения технического анализа не пострадали от коронавируса. Мне не нужны сотни процентов прибыли, ибо где они, там есть опасность и огромные убытки.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты только на пробоях поддержек.

График 1. Представитель «силачей». Акции «Ростелекома» (недельный срез).

Юниоры: Акции с крошечными нисходящими трендами на фоне глобальных восходящих. К этой категории относятся: Polymetal, «Сургутнефтегаз», ГМК «Норильский никель», «ФосАгро».

Инвесторам: если вам не подошли бумаги из списка «силачей», то можно поискать идеи здесь. Возможно, они скоро перейдут в высшую лигу.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты на побоях поддержек, также можно предусмотреть шорт у нисходящего тренда, но с осторожностью.

Посмотрим их график для примера, чтобы вы тоже могли идентифицировать представителей этой группы.

График 2. Представитель «юниоров». Акции «ФосАгро» (недельный срез).

Жертвы пандемии: акции с нисходящими трендами имени коронавируса (появившимися в феврале 2020 года) на фоне глобальных восходящих трендов. К жертвам я отношу «Газпром нефть», «МКБ» и «Лукойл».

Инвесторам: если вам не подошли бумаги из списка «силачей» и «юниоров», можно поискать идеи здесь.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, шорты на пробоях поддержек, также можно предусмотреть шорт у нисходящего тренда.

Среди «жертв пандемии» у меня тоже есть интерес, это акции «Газпром нефти».

График 3. Представитель «жертв пандемии». Акции «Газпром нефти» (недельный срез).

Симулянты со стажем: акции с долгосрочными нисходящими трендами на фоне глобальных восходящих трендов. В этот список входят: «Новатэк», «Сургутнефтегаз» (ап), «Газпром», «М.Видео», «Транснефть» и «Аэрофлот».

Инвесторам: если вам не подошли бумаги из списка «силачей», «юниоров» или «жертв пандемии», можно поискать идеи здесь. Покупать такие акции стоит у надежных восходящих трендов или когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать сделкам в лонг, но особые предосторожности по шортам не нужны.

И в этом списке для среднесрочных инвестиций у меня стоит ловушка на покупку акций «Новатэка».

График 4. Представитель «симулянтов со стажем». Акции «Новатэка» (недельный срез).

Дохлики: акции, у которых основные нисходящие тренды, и вообще нет восходящих трендов. Сюда входят такие бумаги, как «ВТБ», «Башнефть» (ап), «Мечел», «Роснефть», «МосЭнерго», «Алроса», Rusal.

Инвесторам: покупать такие акции стоит, когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать сделкам шорт, лонги только на побоях сопротивлений.

Среди «дохликов» у меня инвестиционного интереса нет! Но я покажу вам «дохлика» с самым долгосрочным нисходящим трендом.

График 5. Представитель «дохликов». Акции «ВТБ» (недельный срез).

Задорные дохлики. Акции с крошечными восходящими трендами на фоне глобальных нисходящих трендов. Яркими представителями категории являются бумаги «Ленты», «ЛСР», «Магнита», «Мечела (ап) и «Распадской».

Инвесторам: покупать такие акции стоит, когда они преодолеют сопротивления своих долгосрочных нисходящих трендов.

Спекулянтам: приоритеты стоит отдавать коротким позициям, лонги делайте только на побоях сопротивлений или в случае появления разворотных фигур и/или дивергенций.

График 6. Представитель «задорных дохликов». Акции «Магнита» (недельный срез).

Неопределеныши: бумаги без трендов или без технического анализа. Здесь фаворитами выступают: «Москоская Биржа», «Детский Мир», «Юнипро», «ТМК», FIVE.

Инвесторам и спекулянтам: вне позиции.

Мне немного не повезло, и по иронии судьбы после отсечки технически сильные акции «Московской Биржи» были приобретены по неплохой цене, но зачем-то по пути потеряли все тренды. Срочно избавляться от них в среднесрочном портфеле я пока не собираюсь. Но «стопы» стараюсь быстрее перенести в безубыток!

График 7. Представитель «неопределенышей». Акции «Московской Биржи» (недельный срез).

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

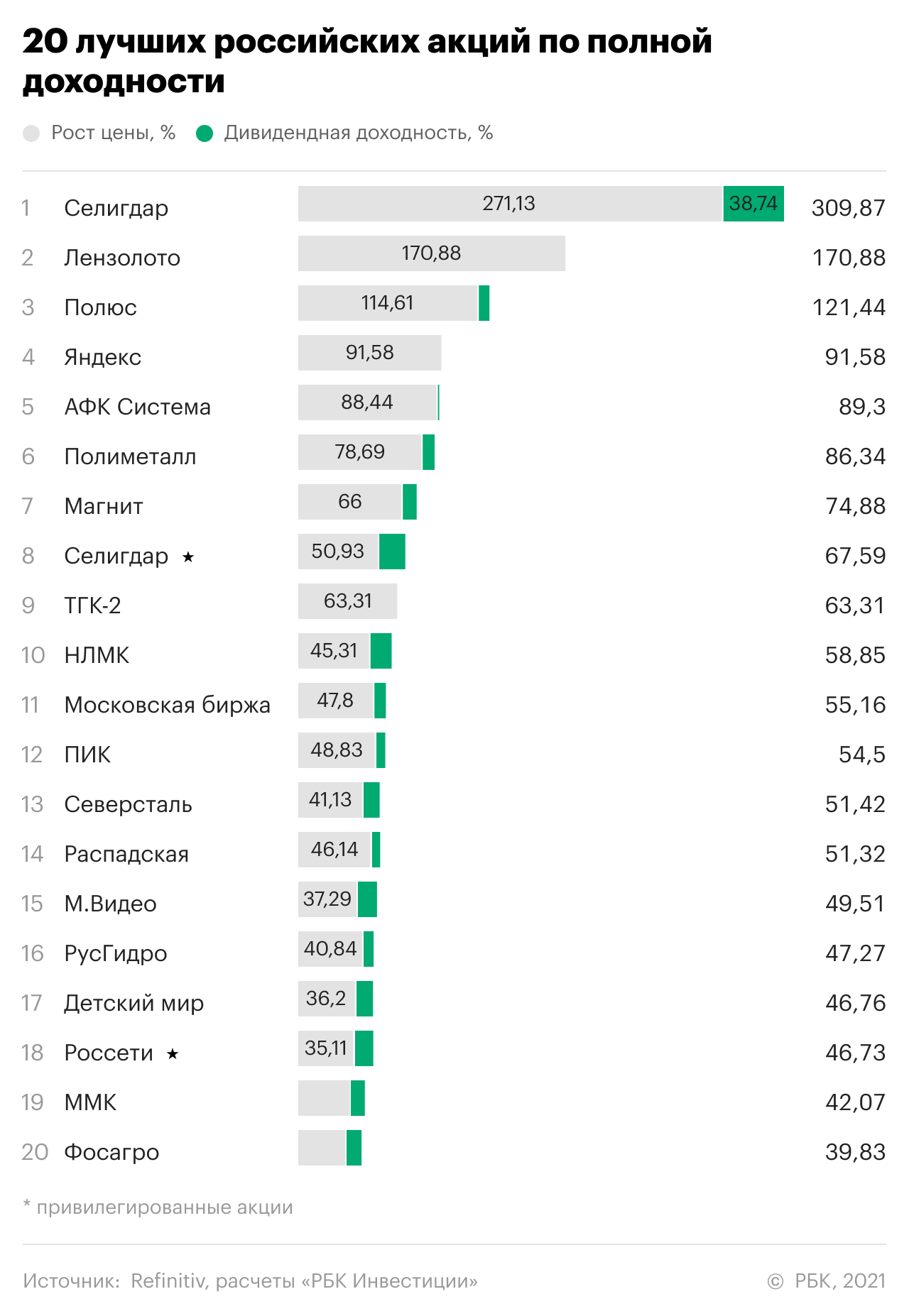

20 лучших российских акций 2020 года. Рейтинг РБК

Акции были выбраны из числа торгуемых на Московской бирже и которые можно купить в каталоге «РБК Инвестиции» за российские рубли.

При этом, лучшие бумаги российских компаний принесли инвесторам в 2020 году более значительный доход. Средняя доходность топ-20 российских акций составила 80,9%. А лидеры принесли инвесторам еще больше.

Доход от вложений в акции золотодобывающей компании «Селигдар» составил 309,9%. А занявшие 20-е место акции «Фосагро» обеспечили доход всего в 39,8%. Но и это значительно лучше любого банковского вклада.

Первые три позиции нашего топа заняли акции золотодобывающих компаний, так как в год пандемии COVID-19 золото, как защитный актив, пользовалось повышенным спросом. Всего в топ-20 вошло пять акций золотодобытчиков. Кроме того, в лучшую двадцатку вошли три бумаги компаний черной металлургии, три акции торговых сетей, три акции энергетических компаний. Также среди лучших акций есть бумаги представителей IT, финансового сектора, девелопмента, горной добычи, производителя удобрений и одного многоотраслевого холдинга.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

В число 20 акций, показавших наибольший рост котировок, вошли бумаги «Ленты», и не попали акции «Фосагро». Это единственное различие списков.

Средний прирост 20 самых подорожавших акций составил 72,2%. Для сравнения индекс Московской биржи вырос за год на 8%, c 3 045,87 пункта до 3 289,02 пункта. При этом в начале 2021 года акции продолжили рост, индекс Мосбиржи прибавил за это время еще 6%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

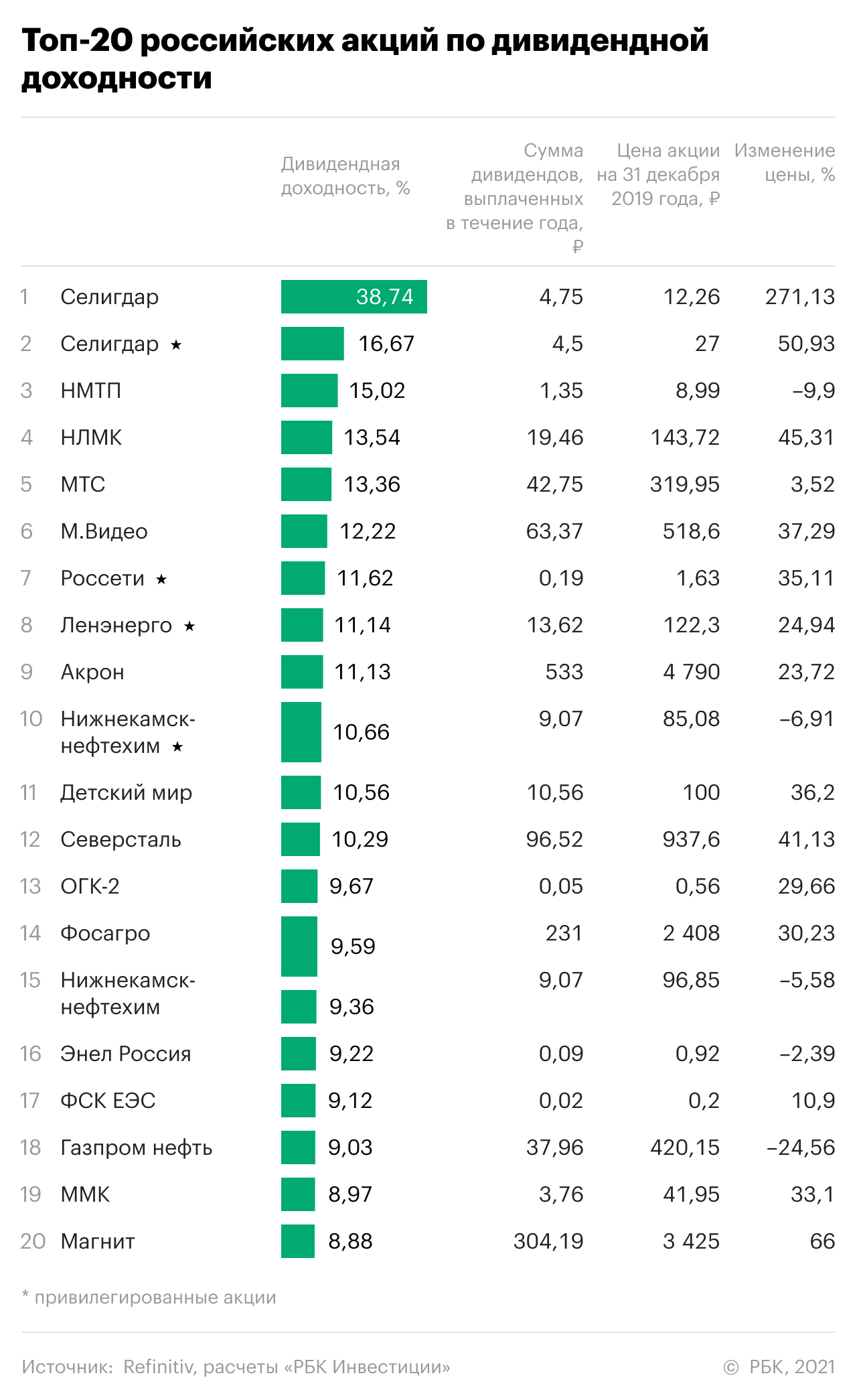

Выплата дивидендов не просто приносит инвестору некий дополнительный доход. Топ-20 акций по лучшей доходности дивидендных выплат в среднем обеспечил дивдоходность в среднем на уровне 12,4%. Но, во многих случаях, именно привлекательная дивидендная доходность становится причиной роста котировок. Сравнение топ-20 по полной и по дивидендной доходности показывает, что списки совпадают наполовину.

Десять бумаг — акции «Селигдара» (обыкновенные и привилегированные), «Магнита», НЛМК, «Северстали», «М.Видео», «Детского мира», «Россетей» (привилегированные), ММК и «Фосагро», присутствуют в обоих топах. Это позволяет говорить о том, что связь между дивидендной доходностью и ростом биржевых цен на эти бумаги не случайна.

В то же время акции НМТП, «Нижнекамскнефтехима» (обыкновенные и привелигированные), «Энел Россия» и «Газпром нефти» вошли в топ-20 по дивидендной доходности. Но дивидендный доход был значительной мере «съеден» снижением котировок. В случае «Газпром нефти» падение котировок даже превзошло прибыль от полученных дивидендов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее