Резерв на выкуп акций

Как работает дополнительная эмиссия акций и обратный выкуп?

Есть вопрос, который давно не дает мне покоя. Уже много написано про рынки акций, облигаций и т. д., но я никак не могу разобраться с допэмиссией акций и обратным выкупом акций компанией.

Ну и напоследок про обратный выкуп — байбэк. Компания же просто выкупает с рынка свободно обращающиеся акции, тем самым увеличивая свою долю, но акций остается столько же. Почему тогда говорят, что акций становится меньше, а доли частных инвесторов увеличиваются?

Никита, при дополнительной эмиссии акций доля каждого акционера в компании действительно уменьшается, а при обратном выкупе может вырасти. Вообще, темы допэмиссии и байбэка очень интересны и заслуживают отдельной большой статьи. Сегодня расскажу о самом важном.

Дополнительная эмиссия акций

Начнем с причин, по которым компания может выпускать дополнительные акции. Как правило, это связано с желанием компании получить новые и бесплатные деньги. Бесплатные потому, что их не нужно никому возвращать и платить проценты за пользование, как это было бы с кредитом или облигациями.

Компания может принимать многие решения, не спрашивая акционеров, в том числе размыть долю акций. Но компания действует не так, как ей захочется, а как прописано в ее уставе и согласно закону.

Если компания захочет разместить дополнительные обыкновенные акции — более 25% от ранее размещенных обыкновенных акций, — потребуется решение общего собрания акционеров. Для этого необходимо согласие хотя бы трех четвертей акционеров — владельцев голосующих акций, участвующих в общем собрании.

В вашем примере компания выпускает еще 100 акций, или 100% от ранее размещенного количества. Вы, как акционер, будете участвовать в голосовании по данному вопросу. Даже если вы будете против, решение все равно может быть принято большинством в три четверти голосов акционеров.

Однако ситуация, когда компания размещает дополнительно 100% акций, — редкость. Намного чаще дополнительная эмиссия происходит с долей акций менее 25%. В этом случае собирать общее собрание акционеров уже не требуется. Такое решение может принять совет директоров без вашего ведома и участия.

После выпуска новых акций доля инвесторов в компании уменьшится и на каждую акцию будет приходиться меньше прибыли и дивидендов. Цена акций при этом почти наверняка снизится, чтобы капитализация компании осталась на прежнем уровне.

Как у акционера, у вас есть преимущественное право на покупку новых акций пропорционально вашей текущей доле.

Обратный выкуп акций

Обратный выкуп акций (байбэк) — операция, обратная дополнительной эмиссии. Эффект от нее тоже обратный — позитивный.

Байбэк происходит, когда у компании достаточно свободных денег и их вложение в собственные акции — это привлекательная инвестиция. Для обратного выкупа требуется решение общего собрания акционеров, совета директоров или наблюдательного совета.

Если компания приобрела собственные акции, она не получает по ним право голоса. Эти акции не учитываются при подсчете голосов, по ним не начисляются дивиденды. Компания должна реализовать эти акции — продать, обменять или распределить — не позднее года с даты приобретения. Если она этого не сделает, общее собрание акционеров должно принять решение об уменьшении уставного капитала. Тогда акции будут погашены. Если компания изначально приобретает акции с целью погашения, они должны быть погашены сразу.

Если компания погасит акции, их станет меньше и увеличится доля каждого акционера в компании. Если же компания вернет акции обратно в рынок, например отдаст сотрудникам в виде бонусов или обменяет на какие-то активы, число акций и доля акционера не изменятся.

Сама компания не имеет и не может иметь доли. Доли могут быть только у акционеров компании, в том числе ее учредителей и руководителей. Когда акционерное общество покупает собственные акции, его доля не увеличивается. Такие акции, так называемые казначейские, могут только храниться на балансе, пока не будут погашены или возвращены в рынок.

Кратко

Чтобы привлечь дополнительные бесплатные деньги, компания может выпустить дополнительные акции. В таком случае число акций в обращении увеличится, а доля каждого инвестора в компании уменьшится.

Компания может выкупить свои акции у акционеров. Выкупленные акции не дают права голоса или дивидендов: они просто хранятся на балансе компании либо погашаются при покупке. Если компания погасит акции, акций станет меньше и доля инвесторов компании увеличится. Если компания не реализует акции в течение года, она должна будет их погасить.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Как-то слишком лаконично.

Когда компания проводит доп. эмиссию, это не происходит с целью «просто проесть эти деньги» за наш счет (за счет снижения цен наших акций). Как-правило, у компании есть цель по расширению, по новым продуктам или крупным проектам (насколько я помню, это даже указывается в проспекте эмиссии).

Если компания научилась делать бизнес с доходностью, например, 10%, подразумевается, что деньгами доп. эмиссии она также вложится в прибыльный проект с доходностью не ниже 10%, а значит акционеры доп. эмиссии будут претендовать на будущую долю этого нового проекта, а не делить со старыми акционерами их единственный пирог (стоимость компании сейчас). Поэтому с точки зрения теории в доп. эмиссиях нет особых причин для досады.

«Стратегия buy the dip — это риск». Чем она опасна для инвесторов

Сентябрь все же подтвердил звание худшего месяца для фондовых рынков, несмотря на то что в начале месяца индекс S&P 500 обновил исторический максимум. С максимальных отметок индикатор упал на 5,24% — это худшее снижение с марта 2020 года. Индекс высокотехнологичных акций NASDAQ Composite с максимумов сентября потерял около 7%, а Dow Jones — 4,6%.

Стратеги банка во главе с Николаосом Панигирцоглу отметили, что этот отток «весьма тревожит», притом что «довольно скромный» приток противоречит обычной стратегии инвесторов «выкупай провал», которая помогала американскому рынку акций расти в последние месяцы.

Buy the dip теряет популярность не просто так — на рынке много неопределенностей

Об опасности следования такой стратегии говорят и в Morgan Stanley. Майк Уилсон, директор по инвестициям инвестбанка, отмечает, что сейчас нужно покупать акции из защитных секторов и не торопиться с добавлением в портфель подешевевших активов.

Он выделяет сразу несколько причин, по которым инвесторам стоит быть более осторожными. Один из факторов — скорое сокращение программы выкупа активов со стороны ФРС. В конце сентября председатель Федрезерва Джером Пауэлл заявил, что о начале сворачивания программы QE может быть объявлено уже на ноябрьском заседании, а завершить ее планируется в середине следующего года. Уилсон отмечает, что такая скорость сворачивания стимулов говорит о «ястребином сдвиге». По его словам, сворачивание экономических стимулов приведет к росту доходности облигаций и падению цен на акции.

Ведущий аналитик отдела глобальных исследований «Открытие Инвестиции » Олег Сыроваткин также отмечает, что рынок заметно теряет поддержку розничных инвесторов, которая была одним из важных факторов «бычьего» цикла на рынке акций США. «Это было заметно по динамике открытия новых торговых счетов, а также по росту объема торгов колл-опционами на акции. Однако в последнее время оба этих показателя демонстрировали тенденцию к снижению, что говорит о падении интереса розничных инвесторов к акциям», — сказал он «РБК Инвестициям».

По данным сервиса для анализа мобильных приложений Apptopia, число ежедневных активных пользователей брокерского сервиса Robinhood в третьем квартале упало на 40% по отношению к предыдущему периоду, у брокера Charles Schwab — на 30%.

Сыроваткин добавляет, что еще одним фактором роста акций выступал обратный выкуп. В 2021 году объем средств, направляемых на buyback американскими корпорациями, превысил размер их капитальных вложений, указывает он. Однако по мере открытия мировой экономики компании могут предпочесть больше инвестировать в развитие бизнеса, нежели на обратный выкуп.

«Мы считаем, что в среднесрочной перспективе рынок акций США может продолжить колебаться в довольно широком диапазоне, пока его финансовые коэффициенты не достигнут более привлекательных уровней. Поэтому покупка на спадах на этом временном горизонте, вероятно, больше подойдет спекулянтам, чем долгосрочным инвесторам», — резюмировал эксперт.

Стратегия «выкупай провал» становится рискованной, но не для всех активов

Эксперт считает, что взрывной рост цен на газ, нефть и другое сырье непременно скажется на стоимости товаров и услуг. Из-за чего члены ФРС могут рассмотреть ускоренное сворачивание стимулирования и поднять ставки уже летом 2022 года для того, чтобы сдержать разгоняющуюся инфляцию.

Отвечая на вопрос, когда стоит покупать упавшие активы, Хандохин отмечает, что необходимо использовать инструменты технического анализа, такие как уровни поддержки и скользящие средние. Также эксперт напоминает, что главное — не только найти удачную точку входа, но и тщательно отбирать качественные компании для покупки.

Скользящая средняя — это усредненное значение индекса за выбранный период (10, 20, 50,100 дней и так далее), которое помогает трейдерам при определении тренда. Если базовый актив торгуется выше скользящей — тренд «бычий», если ниже — «медвежий».

Уровнем поддержки или просто поддержкой называют ценовой уровень, от которого цена исторически разворачивается при приближении сверху вниз.

Директор аналитического департамента инвесткомпании «Фридом Финанс» Вадим Меркулов уверен, что разгон инфляции — основная причина, из-за которой наблюдается охлаждение к стратегии buy the dip. «Инфляционные издержки уже сейчас отражаются на прибыли компаний. Многие компании начали снижать свои прогнозы по прибыли. По нашему мнению, при дальнейшем продолжении текущих тенденций стратегия buy the dip становится рискованной. Риск роста процентных ставок остается высоким, в этой связи наиболее уязвимы компании технологического сектора, так как многие из них не генерируют прибыли», — говорит эксперт.

При «выкупе просадки» эксперт советует точечно выбирать компании и рассчитывать на длинный инвестиционный горизонт. «Покупать стоит в первую очередь те компании, которые могут эффективно переносить повышение цен на потребителей», — рекомендует Меркулов.

Анализ событий, «распаковка» компаний, портфели топ-фондов — в нашем YouTube-канале

Что такое обратный выкуп акций (Buyback) и когда стоит покупать?

Содержание статьи

Что влияет на стоимость акций? Почему бумага может на протяжении нескольких месяцев, а иногда и лет, расти в цене?

Ответ очень прост: на стоимость акций влияет спрос и предложение. Но тогда возникает следующий вопрос: кто создаёт спрос на акции?

Чтобы разобраться в этом дальше, возьмём, к примеру, акции Alphabet Inc. (NASDAQ: GOOG). Одна бумага стоит 2 800 USD, средний объём торгов в день превышает 1 млн акций, получаем 2.8 млрд USD.

Однозначный ответ на этот вопрос есть у биржи, через которую проводятся торги акциями. Именно там можно увидеть, кто покупает или продаёт бумаги и в каком объёме. Нам остаётся лишь довольствоваться стандартными умозаключениями о том, кто это может быть: маркетмейкеры, институциональные инвесторы, сами компании или розничные инвесторы. Узнать, кто именно является постоянным покупателем не всегда представляется возможным (может, это вообще симуляция или игра искусственного интеллекта).

Пытаясь найти того самого участника рынка, который каждый день готов создавать спрос на акции определённой компании, быть заинтересованным в их росте без извлечения для себя прибыли, я наткнулся на одну всем известную операцию, проводимую эмитентами – buyback, то есть обратный выкуп акций.

Сегодня я подробнее рассказажу вам о buyback, а именно о том, зачем компании тратят миллиарды долларов на выкуп собственных акций и кому это выгодно. А также представлю вашему вниманию несколько компаний, которые совсем недавно объявили о своих программах buyback.

Buyback

Buyback – это обратный выкуп эмитентом своих акций. Чаще всего он производится на открытом рынке, но бывают случаи, когда бумаги выкупаются у акционеров вне рынка по заранее оговорённой цене.

Какое влияние оказывает buyback на компанию и акционеров?

При обратном выкупе акций на открытом рынке изымается часть публично торгуемых бумаг эмитента, то есть уменьшается их количество в обращении. Эта мера позволяет избежать враждебного поглощения, так как уменьшается доля публично торгуемых акций.

Выкупленные бумаги являются собственностью компании, на них не начисляются дивиденды, они не дают право голоса и чаще всего просто аннулируются. Но иногда ими распоряжаются более разумно.

Выкупленные акции могут быть использованы в качестве оплаты при поглощении другой компании или распределяться между сотрудниками для повышения эффективности труда. Также бумаги задействуют в найме высококвалифицированных сотрудников, которые в качестве вознаграждения получают долю в компании.

Уменьшение количества акций в обращении приводит к увеличению доли нынешних акционеров в компании (при условии, что выкупленные акции были аннулированы). Например, компания выпустила 1 000 акций, 800 из них были распределены между основными акционерами, а оставшиеся 200 поступили на рынок через IPO. Таким образом, основным акционерам досталась доля в 80%, остальные 20% были проданы на свободном рынке всем желающим.

Далее компания объявляет buyback и выкупает на рынке 100 акций, то есть 10%, и потом аннулирует их. В итоге в обращении остаётся 900 акций, 800 у основных акционеров и 100 у тех, кто купил их после IPO. В ходе этих манипуляций доля основных акционеров в компании увеличивается до 88%, а количество акций, торгуемых на бирже, уменьшается с 20 до 12%.

В чём выгода для акционеров от увеличения их доли в компании?

При уменьшении количества акций в обращении увеличивается прибыль на акцию, а вместе с ней увеличивается размер дивидендной выплаты (естественно, если компания в принципе их платит). В случае ликвидации компании акционер уже претендует на более высокую долю имущества в ней. Также доля одного из акционеров может вырасти до таких размеров, при которых он будет иметь решающее право голоса в компании.

Как видите, ни одного негативного момента для компании и акционеров при обратном выкупе не наблюдается, напротив, это очень позитивное событие.

В каких случаях проводится buyback?

Поэтому когда на рынке начинаются распродажи акций, эмитенты очень часто вмешиваются в ситуацию (если позволяет регулирующий орган и финансовые средства) и повышают спрос на акции, что впоследствии останавливает падение цены.

Есть ещё одна причина, по которой проводится обратный выкуп акций. В США налог на дивиденды выше, чем налог на прирост капитала. В данной ситуации акционеры чаще голосуют за направление средств на buyback, чем на выплату дивидендов, так как положительный эффект от обратного выкупа выше, чем от дивидендов.

Пример: у компании в обращении находится 1 млрд акций. После квартального отчёта на выплату дивидендов направили 1 млрд USD. В итоге на каждую акцию будет выплачен 1 USD дивиденда. Допустим, акция стоит 10 USD. Доходность от выплаты дивидендов в этом случае составит 10%.

А теперь другая ситуация: деньги направляются не на дивиденды, а на buyback. На 1 млрд USD можно купить 100 млн акций, то есть 10% от публично торгуемых бумаг.

Во-первых, сама новость о таком выкупе приведёт к росту стоимости бумаг за счёт интереса инвесторов. Далее количество акций в обращении уменьшится на 10%, что при сохраняющемся спросе увеличит их стоимость на данную величину. Затем сам процесс выкупа акций будет идти на протяжении определённого периода времени, и его целью будет являться, в том числе, рост стоимости бумаг. В итоге доходность от данного эффекта (новостной фон, повышенный спрос в акции) может в несколько раз превысить дивидендную доходность.

А теперь приведу пример с реальной компанией, которая не платит дивиденды.

Alphabet с 2015 года проводит buyback

Alphabet за первые два квартала 2021 года потратила на обратный выкуп 23 млрд USD. Всего в обращении у компании находится 660 млн акций. Если бы 23 млрд USD были направлены на выплату дивидендов, то акционеры получили бы около 35 USD на одну акцию. Возьмём среднюю цену акций за первые полгода – 2 300 USD. В итоге дивидендная доходность составила бы 1.5%. Акции Alphabet за это время выросли в цене на 70%.

Можно подумать, что стоимость акций выросла бы и без buyback, но вот незадача: Google начала проводить обратный выкуп акций с 2015 года. Если обратить внимание на график, то с момента IPO и до 2015 года акции торговались в диапазоне между 500 и 600 USD.

Первый buyback на сумму 1.7 млрд USD был проведён в 4 квартале 2015 года. В это время акции выросли в цене с 600 до 800 USD, и далее обратные выкупы акций проводились регулярно. Стоимость акций с 2015 года выросла на 380%. Совпадение? Не думаю.

Всего с 2015 года Google направила на обратный выкуп 90 млрд USD. Вот он, тот самый покупатель, который готов тратить миллиарды долларов на поддержание роста стоимости акций. У него нет цели получить прибыль. Прибыль в данной ситуации получают инвесторы, в портфеле которых находятся акции компании, проводящей buyback.

Промежуточный итог

Buyback – это, в первую очередь, сигнал о том, что компания является финансово здоровой. Постоянный выкуп акций положительно сказывается на стоимости бумаг, их цена растёт, так как присутствует крупный покупатель. Buyback выгоден всем участникам рынка, а информация о нём провоцирует инвесторов покупать бумаги.

Следовательно, если мы желаем найти акцию для краткосрочного или долгосрочного инвестирования, то можно начать поиск с компаний, объявивших о buyback.

Какие компании объявили о buyback?

В течение последних двух недель о buyback объявили такие компании, как Dollar Tree (NASDAQ: DLTR), Thermo Fisher Scientific Inc. (NYSE: TMO), Lockheed Martin Corporation (NYSE: LMT) и McDonald’s Corporation (NYSE: MCD). Но это вовсе не значит, что надо бежать и покупать акции данных эмитентов.

Бумаги всех этих компаний в день объявления buyback выросли в цене, но на следующий день акции начали падать. Можно сказать, что денег розничных инвесторов хватило на один день.

Объявление о buyback не означает, что в тот же день компания приступит к покупке акций, поэтому поддержать бумаги на прежних уровнях было некому.

Когда покупать акции?

Мало найти компанию, которая объявила об обратном выкупе акций, необходимо ещё и подобрать момент для покупки её бумаг. Ведь их стоимость может падать, а компания, скупая акции, будет пытаться остановить снижение. На рынке встречаются разные ситуации.

Buyback Facebook

К примеру, Facebook (NASDAQ: FB) в июле 2018 года заявила, что рост её доходов может замедлиться, так как она вынуждена увеличить расходы на 50%, чтобы максимально быстро находить и удалять фейковые новости. В тот день акции упали на 19% и до начала 2019 года торговались с понижением.

Руководство компании посчитало, что рынок слишком негативно воспринял информацию о возможном падении доходов и увеличило суммы, направляемые на обратный выкуп акций. Если до этого момента Facebook тратила на buyback в среднем около 800 млн USD в квартал, то после публикации новостей сумма выросла до 4.2 млрд USD. В четвёртом квартале того же года компания потратила ещё 3.5 млрд USD, после чего падение акций прекратилось и бумаги начали постепенно расти в цене, а сумма ежеквартального выкупа акций опустилась до 1.1 млрд USD.

Теперь смотрим на график. Гэп, который вы видите, это день, когда инвесторы узнали о возможном замедлении темпов роста выручки Facebook. Далее последовала распродажа акций, которая продолжалась до конца 2018 года.

Да, компания проводила buyback, но купив бумаги, например, в августе, можно было попасть в просадку. Чтобы избежать такой неприятности, необходимо было обратиться к техническому анализу. Он подсказал бы, когда нисходящая тенденция завершится, чтобы можно было начинать набирать акции в портфель.

Индикаторы, сигнализирующие о покупке акций

Для поиска точки входа можно воспользоваться одним из самых известных индикаторов на рынке – Скользящей средней (Moving Average). Чаще всего Moving Average используется с периодами 50 и 200. 50-дневная Скользящая средняя используется для того, чтобы определить момент смены тенденции как можно раньше.

На графике акций Facebook пробой 50-дневной средней произошёл на уровне 140 USD за акцию. Данное событие можно было интерпретировать как сигнал к покупке бумаг. После пробоя акции росли в цене до 2019 года, пока не случился кризис, вызванный пандемией COVID-19.

Сейчас акции Facebook снова падают на той же новости, что и в 2018 году. Руководство опасается, что рекламные доходы компании могут сократиться из-за действий компании Apple (NASDAQ: AAPL), которая разрешила своим пользователям не предоставлять третьим лицам данные о своих действиях в приложениях. Бумаги падают, а сумма buyback вновь растёт.

Во втором квартале 2021 года Facebook направила на обратный выкуп акций рекордную сумму в 7 млрд USD. Всего социальная сеть планирует потратить на buyback 25 млрд USD. Ситуация схожа с тем, что было в 2018 году, когда в условиях падения стоимости акций выделялись рекордные средства на их покупку. Но тут есть одно отличие в техническом анализе.

Котировки сейчас торгуются ниже 50-дневной, но пока ещё выше 200-дневной Скользящей средней. 200-дневная средняя выступает сейчас в роли поддержки для цены, следовательно, первой точкой входа будет являться отбой от неё. В случае, если цена не сможет опуститься к ней, то запасным вариантом будет пробой 50-дневной средней вверх.

Технический анализ Thermo Fisher и McDonald’s

Теперь вернёмся к компаниям, которые недавно объявили о своих программах обратного выкупа акций. На графике каждой из них разные ситуации. Это говорит о том, что нет единого подхода ко всем компаниям, но есть общие правила, на основании которых мы можем принимать решения.

Скользящие средние используются как уровни поддержки или сопротивления. Если цена находится над линией индикатора, то мы используем среднюю как поддержку. Следовательно, при подходе цены к средней мы ждём от неё отбоя, что будет являться сигналом к возобновлению роста котировок. Отбой от Скользящей средней мы можем использовать на акциях Thermo Fisher и McDonald’s.

Бумаги Thermo Fisher уже торгуются на 50-дневной Скользящей средней, следовательно, здесь надо немного подождать. Если произойдёт отбой от неё, тогда это и будет рассматриваться как сигнал к покупке. В противном случае придётся ждать тестирования 200-дневной средней.

Акций McDonald’s уже отбились от средней, что указывает на высокую вероятность дальнейшего роста цены. Но не оставляем без внимания возможность ещё одной волны снижения к 200-дневной средней, где можно будет докупить акций в портфель.

Технический анализ Dollar Tree

По акциям компании Dollar Tree наблюдается пробой 50-дневной средней вверх, то есть ситуация аналогична Facebook в 2018 году. Данное событие можно расценивать как сигнал к покупке бумаг.

Примечательно то, что вместе с объявлением программы обратного выкупа Dollar Tree также завила, что будет тестировать в своей сети из 7 880 магазинов продажу товаров с ценами 1, 3 и 5 USD (сейчас компания продаёт товары по фиксированной цене в 1 USD). Если данная цена «приживётся» в магазинах Dollar Tree, то можно ожидать роста выручки и возможного увеличения суммы buyback в будущем.

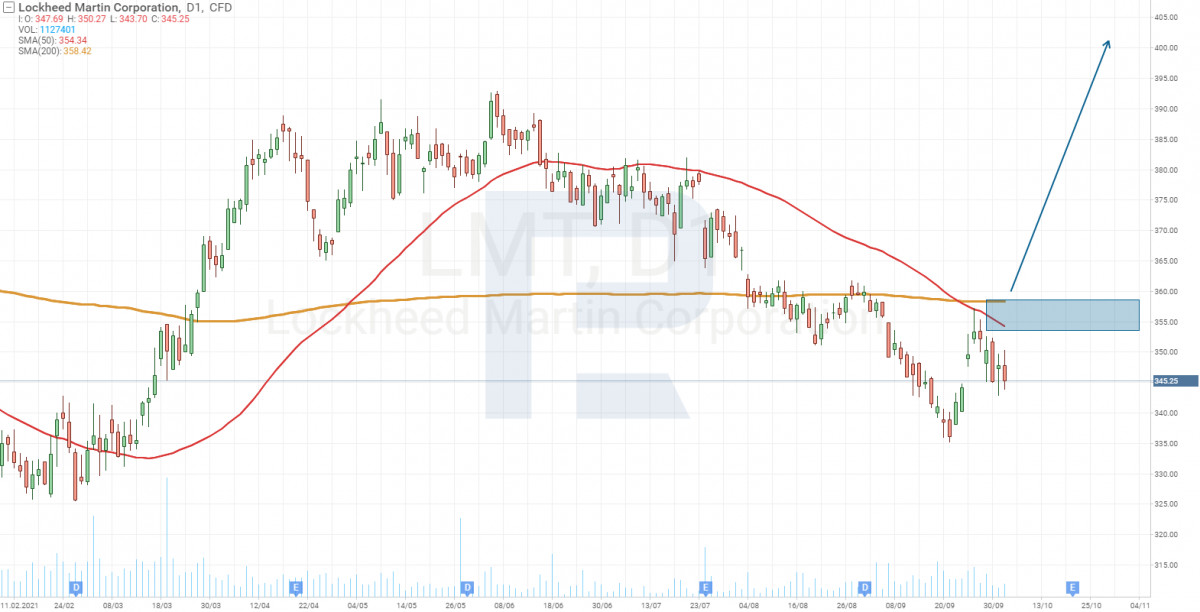

Технический анализ Lockheed Martin

Самой слабой, исходя из графика, является Lockheed Martin, хотя по объёму выручки она превосходит представленные выше компании. Бумаги Lockheed Martin торгуются под Скользящими средними, поэтому в данной ситуации необходимо дождаться завершения нисходящей тенденции и пробоя 50-дневной средней.

Вывод

Buyback не является панацеей на фондовом рынке, а лишь одним из способов найти компанию для инвестиций. Когда мы знаем, в каком направлении торгуют крупные участники рынка, то наша задача заметно упрощается. Но это не освобождает от обязанности узнать больше информации о компании, акции которой мы желаем купить.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD за акцию с минимальной комиссией в размере 0,25 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex.com и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.