счет 21006 расчеты с учредителем проводки в 2020 бюджет

Новшества в расчетах с учредителем по закрепленному имуществу

|

| aeydenphumi / Depositphotos.com |

Регистрацию в Минюсте России прошли приказы о внесении изменений в Инструкции № 157н, № 162н, № 174н и № 183н. Поправки обусловлены вступлением в силу с 1 января 2019 года пяти новых федеральных стандартов бухучета, а также утверждением новых кодов КОСГУ. В ближайшие недели в нашей новостной ленте мы будем подробно освещать принципиальные новшества, внесенные этими приказами, ведь применять их нужно при составлении учетной политики и ведении бухгалтерского учета уже в этом году (приказ Минфина России от 28 декабря 2018 № 297н, приказ Минфина России от 28 декабря 2018 г. № 298н, приказ Минфина России от 28 декабря 2018 г. № 299н, приказ Минфина России от 28 декабря 2018 г. № 300н).

В частности, изменения коснулись порядка отражения в учете расчетов учреждений органов-учредителей и подведомственных бюджетных учреждений, отражаемых по счету 210 06. При закреплении за бюджетным учреждением права оперативного управления на недвижимое или ОЦДИ делайте проводку Д-т 4 100 2Х 300 и К-т 4 401 10 100. Ранее в Инструкции № 174н для таких ситуаций была предусмотрена также корреспонденция Д-т 4 100 2Х 300 К-т 4 210 06 660, но теперь она исключена.

Балансовая стоимость имущества, в том числе земельных участков, которым учреждение не может распоряжаться самостоятельно, учитывайте уже привычными проводками, но с применением нового кода КОСГУ 661:

Не забывайте, что по КФО 2 также может числиться ОЦДИ, но его стоимость не формирует показатель счета 210 06, так как этим имуществом учреждение может распоряжаться самостоятельно. Если орган-учредитель примет решение о закреплении подобного имущества за учреждением, его можно перевести на учет по КФО 4 и увеличить на его балансовую стоимость показатель счета 4 210 06 661.

Учет субсидий в 2020 году: важные нюансы для учреждения и учредителя

|

| AK55 / Depositphotos.com |

Финансовое ведомство подготовило обширные системные разъяснения в части учета операций по предоставлению и получению субсидий на выполнение государственного / муниципального задания и на иные цели с примерами бухгалтерских корреспонденций (письмо Минфина России от 4 февраль 2020 г. № 02-06-07/6939).

На некоторые моменты стоит обратить особое внимание, поскольку они представляют собой определенные новшества в порядке признания доходов в виде субсидий у учреждений и расходов – у органа-учредителя при их предоставлении:

Документ-основание для признания субсидии в доходах текущего года – Извещение (ф. 0504805).

Признание доходов текущего отчетного года по доведенным субсидиям на отчетный период по мере достижения показателей целесообразно отражать в бухгалтерском учете учреждения последним рабочим днем того отчетного периода, в котором выполняются условия предоставления субсидии и достигаются поставленные цели. И основанием для этого должен стать Отчет о выполнении государственного (муниципального) задания / Отчет о достижении целевых показателей. Такое требование пока закреплено в Инструкциях №№ 174н и 183н.

Однако если срок предоставления такого Отчета установлен позднее даты формирования годовой бухгалтерской отчетности, например, в феврале, то в целях формирования расчетов по полученным субсидиям для составления годовой отчетности документом-основанием может стать Извещение (ф. 0504805). Составить его нужно в двух экземплярах и направить учредителю. Причем для оперативности можно отправить по электронной почте скан-копии документов.

Напомним, в конце прошлого года Минфин России высказывал мнение о том, что документом-основанием для признания доходами текущего отчетного периода субсидии на задание при его выполнении может быть извещение. Но, во-первых, это были разъяснения частного характера. Во-вторых, тогда не конкретизировалось, что речь идет об Извещении формы 0504805.

Теперь же позиция ведомства в отношении документа-основания прописана достаточно четко и подлежит обязательному применению. Соответствующие поправки Минфин планирует внести и в Инструкции. Подробнее об этом здесь.

Обратите внимание: формирование Извещения (ф. 0504805) не отменяет обязанности представления Отчетов по субсидиям, даже если они должны быть представлены учреждением после годовой бухгалтерской отчетности.

Изменение суммы ранее принятых показателей – это уточнение оценочных значений.

Вполне может быть, что Отчет о выполнении задания / Отчет о выполнении условий предоставления целевой субсидии покажет факт недостижения показателей задания или целевой субсидии. Соответственно, объем субсидии, ранее зафиксированный на основании Извещения (ф. 0504805) подлежит изменению. Минфин прямо указывает: в этом случае корректировка является уточнением ранее принятых оценочных значений. Такие корректировки отражаются учредителем с направлением учреждению Извещения (ф. 0504805), содержащего соответствующие корректирующие бухгалтерские записи. Обратите внимание: проводки по уточнению ранее принятых в ходе завершения финансового года оценочных значений не являются исправлением ошибки, и отражаются том году, в котором принято решение о корректировке расчетов по предоставленным субсидиям.

Вышеизложенный подход, на наш взгляд, вполне применим и в отношении порядка отражения в учете начислений налогов на имущество и на землю. Метод начисления обязывает учреждение начислить налог в том отчетном периоде, к которому он относится, а налоговое законодательство предусматривает формирование налоговой декларации после окончания отчетного / налогового периода. Поэтому вполне вероятно, что сумма налога, исчисленная на основании декларации, будет отличаться от суммы предварительного расчета, сделанного в целях бухучета. И в такой ситуации речи об ошибке идти не может, ведь первоначально отражаются суммы на основании предварительного расчета, предусмотренного учетной политикой. Соответственно, корректировка в учете суммы налога по факту представления декларации – это тоже уточнение оценочных значений текущей датой.

Финансовый результат текущего года по субсидии на иные цели признается в сумме без учета перечисленных авансов.

Минфин России прямо указывает: доходы / расходы текущего финансового года по операциям от получения / предоставления субсидий на иные цели на основании Извещения (ф. 0504805), Отчета о достижении целевых показателей или иного документа, предусмотренного Соглашением для целей завершения в учете финансового года, отражаются в учете учреждения и учредителя в сумме принятых учреждением денежных обязательств по расходам за счет целевой субсидии без учета перечисленных авансов. То есть при наличии одного из этих документов в учете обеих сторон будет учтена одинаковая сумма без учета авансов, отраженная проводками.

У учреждения: Дт 5 401 40 152 (162) Кт 5 401 10 152 (162)

У органа-учредителя: Дт 1 401 20 241 (281) Кт 1 302 41 (81) 732.

Соответственно, в годовом отчете учреждения по счету 5 401 40 152 (162) Минфин России допускает наличие только суммы, соответствующей сумме авансов / предоплат, произведенных за счет средств целевой субсидии и она должна быть подтверждена идентичными показателями по дебету счета 5 206 ХХ 560.

Показатели счета 5 205 52 (62) 000 при уменьшении субсидии текущего года обнуляются.

Бывает, что учредитель в текущем году перечисляет целевую субсидию в меньшем объеме, нежели было предусмотрено Соглашением изначально. И у учреждения в конце года остается не “закрытым” дебет счета 5 205 52 (62) 000 на сумму не доведенной субсидии. В такой ситуации Минфин рекомендует учреждению обнулить расчеты с учредителем по доходам по этой субсидии обратной проводкой:

Дебет 5 401 40 152 (162) Кредит 5 205 52 (62) 561.

Причем учредитель остатки принятых бюджетных обязательств по не предоставленной в 2019 году субсидии, отраженные на счетах санкционирования расходов, на 01.01.2020 не переносит.

Остаток Кт 5 401 40 152 (162) = Остаток авансов по Дт 5 206 ХХ 560 (за счет конкретной субсидии) = Дт 1 206 41 (81) 562 (у учредителя по этой субсидии)

Если же субсидия была доведена не в полном объеме, а расчеты с учредителем по счету 5 205 52(62) 000 не были “закрыты” путем их обнуления, то указанное соотношение будет иметь вид:

Остаток Кт 5 401 40 152 (162) – Остаток Дт 5 205 52 (62) 561 = Остаток авансов по Дт 5 206 ХХ 560 (за счет конкретной субсидии) = Дт 1 206 41 (81) 562 (у учредителя по этой субсидии)

Корректировка расчетов с учредителем на сч. 210.06 в программе «1С:БГУ 8»

заместитель директора направления 1С

2 мин на чтение

Нет времени читать?

Основной методический материал по данному вопросу представлен Письмом МФ РФ №02-06-07/3798 (в дальнейшем 3798) от 18.09.2012 «Об отражении в бухгалтерском учете и бухгалтерской отчетности бюджетных, автономных учреждений, а также в бюджетном учете и бюджетной отчетности органов, осуществляющих функции и полномочия учредителя учреждения, операций с недвижимым имуществом, в отношении которого учреждение не имеет права самостоятельного распоряжения, и особо ценным движимым имуществом.

Что относится к особо ценному имуществу (в дальнейшем ОЦИ)?

К ОЦИ относится недвижимое имущество (НИ) и особо ценное движимое имущество (ОЦДИ), закрепленное за государственным (муниципальным) автономным учреждением (далее – автономное учреждение) собственником этого имущества или приобретенное автономным учреждением за счет выделенных таким собственником средств.

Объекты ОЦИ согласно инструкции 157Н отражаются на соответствующих счетах аналитического учета счетов 410110000 «Основные средства – недвижимое имущество учреждения», 410120000 «Основные средства – особо ценное движимое имущество учреждения»,410220000 «Нематериальные активы – особо ценное движимое имущество учреждения», 410520000 «Материальные запасы – особо ценное движимое имущество учреждения».

В части ОЦИ, приобретенного за счет средств от приносящей доход деятельности до изменения его типа и закрепленного за автономным учреждением, – на соответствующих счетах аналитического учета счетов 210120000 «Основные средства – особо ценное движимое имущество учреждения», 210220000 «Нематериальные активы – особо ценное движимое имущество учреждения», 210520000«Материальные запасы – особо ценное движимое имущество учреждения».

Операции с указанным имуществом в бухгалтерском учете учреждений оформляются в общеустановленном порядке соответствующими бухгалтерскими записями, предусмотренными для иных объектов нефинансовых активов.

При этом в бухгалтерском учете учреждений на сч. 021006000 «Расчеты с учредителем» (421006000, 221006000) учитывается показатель расчетов с Учредителем в объеме прав по распоряжению особо ценным имуществом в стоимостной оценке, равной балансовой стоимости ОЦИ.

Изменение показателей, отраженных на сч. 421006000 (221006000), осуществляется учреждением при составлении годовой бухгалтерской отчетности (реорганизационной отчетности) в корреспонденции со сч. 440110172 «Доходы от операций с активами» (240110172 «Доходы от операций с активами»), либо с иной периодичностью, установленной учреждением по согласованию с учредителем, но не реже чем один раз в год при составлении годовой бухгалтерской отчетности.

На суммы изменений показателей сч. 421006000 (221006000) учреждение направляет Учредителю Извещение (ф.0504805) в порядке, установленном Учредителем и отраженном учреждением в рамках формирования учетной политики.

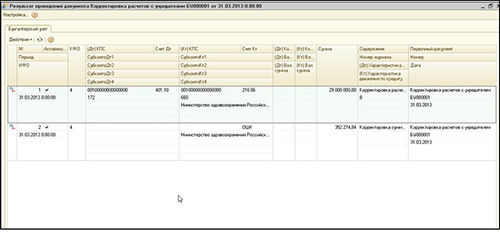

Для отражения данных операций в программе «1С:Бухгалтерия государственного учреждения 8» (далее – БГУ 8) добавлен документ«Корректировка расчетов с учредителем», главное меню БГУ 8 – «Бухгалтерский учет» – «Регламентные операции завершения отчетных (налоговых) периодов» – Корректировка расчетов с учредителем (подробное описание документа в справке по F1 из документа). В табличной части необходимо только заполнить графу с реквизитом «Счет 401.10», выбрав одноименный счет из единого плана счетов.После проведения документа будут сделаны бухгалтерские записи (см. Рис. №2) на сумму корректировки сч. 210.06 и забалансового счета ОЦИ. В документе предусмотрена печатная форма №0504805 для реализации положений письма 3798.

Рис. 1

Суммы корректировки счетов с момента предыдущего формирования бухгалтерских записей:

1. Дебет 4 401 10 172 Кредит 210 06 660 2. Кредит ОЦИ

Счет 210 6 в бюджетных учреждениях 2020 год

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Счет 210 6 в бюджетных учреждениях 2020 год». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

К примеру, если ошибку допустит казенное учреждение, и хозяйственная операция будет отражена по неверному КВР, контролеры вправе признать такую ошибку нецелевым использованием бюджетных средств. За нарушения данного характера предусмотрена административная ответственность по статье 15.14 КоАП.

С 2020 года КОСГУ не применяется получателями средств при формировании планов доходов и расходов, но применяется в учете и отчетности. В 2020 году требуется применять ее для учреждений и организаций государственного сектора при составлении рабочего плана счетов, ведении учета и отчетности. Порядок утверждения плана счетов бюджетного учета закреплен в Приказе Минфина № 162н (в ред. 31.03.2020).

Учет на счете 2 210 06 «Расчеты с учредителем»

По 31 декабря 2020 года включительно не подлежала налогообложению налогом на добавленную стоимость (освобождалась от налогообложения) реализация макулатуры на территории Российской Федерации (подп. 31 п. 2 ст. 149 Налогового кодекса, п. 2 ст. 2 Федерального закона от 2 июня 2020 г. № 174-ФЗ “О внесении изменения в статью 149 части второй Налогового кодекса Российской Федерации”).

С 1 января 2020 года п. 8 ст. 161 НК РФ изложен в новой редакции, согласно которой при реализации на территории Российской Федерации налогоплательщиками (за исключением налогоплательщиков, освобожденных от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога на добавленную стоимость) макулатуры налоговая база определяется, исходя из стоимости реализуемых товаров, определяемой в соответствии со ст. 105.3 НК РФ, с учетом налога (п. 3 ст. 2 Федерального закона от 27 ноября 2018 г. № 424-ФЗ “О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации о налогах и сборах”). То есть порядок НДС при реализации макулатуры с 1 января 2020 года будет аналогичен порядку, применяемому в отношении сырых шкур животных, лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов.

Материал подготовлен экспертами компании “Учет в БГУ”, Компания Гарант (Саранск).

Кроме того, по статье 510 КОСГУ отражается увеличение остатков денежных средств бюджетов бюджетной системы РФ, бюджетных учреждений, в том числе размещение средств на банковских депозитах, а по статье 610 КОСГУ – уменьшение остатков таких средств (выбытие средств, размещенных на банковских депозитах).

Новшества в расчетах с учредителем по закрепленному имуществу

Составные части компьютера, без которых он не может работать, нужно учесть как единый объект основных средств – компьютер. Составными частями компьютера являются монитор, системный блок, клавиатура, мышь, колонки и т. п. По общему правилу каждая из них выполняет свои функции в составе комплекса, а не самостоятельно. Так, клавиатура и мышь являются устройствами ввода информации (ввод команд, текста), а монитор – это устройство ее вывода. Поэтому эти предметы нужно учесть в составе единого объекта ОС по КОСГУ 310.

Оборудование, предназначенное для выполнения определенных самостоятельных функций, признается объектом ОС. Внешний модем самостоятельно выполняет свои функции, то есть используется с тем компьютером, к которому его подключили. Поэтому в учете затраты на приобретение модема относите на статью КОСГУ 310 «Увеличение стоимости основных средств».

Если учреждение получает субсидию на капвложения, например на реконструкцию здания, расходы бухгалтер отражает по КВР 407 и статье 310 КОСГУ. Хотя расходы проводят по КФО 6, после того как учредитель примет отчет об использовании субсидии от учреждения, бухгалтер должен принять к учету вложения по КФО 4.

По завершении реконструкции оформляют акт приема-сдачи отремонтированных, реконструированных и модернизированных объектов основных средств (ф. 0504103). Сведения о реконструкции бухгалтер фиксирует в инвентарной карточке учета нефинансовых активов (ф. 0504031). На стоимость работ по реконструкции здания увеличивает его первоначальную стоимость (п. 27 Инструкции № 157н). Потом в срок, установленный учредителем, отражает расчеты с учредителем в размере стоимости принятых учреждением работ по реконструкции здания.

Кредит соответствующих счетов аналитического учета счетов 0 101 00 000 «Основные средства» (4 101 11 410 — 4 101 13 410, 4 101 15 410, 4 101 18 410, 4 101 21 410 — 4 101 28 410), 4 102 20 420 «Уменьшение стоимости нематериальных активов — особо ценного движимого имущества учреждения» на сумму балансовой стоимости активов;

В п. 116 Инструкции N 174н приведены бухгалтерские записи по отражению операций по формированию расчетов с учредителем. При получении объектов основных средств, нематериальных активов и при закреплении за бюджетным учреждением права оперативного управления (от органов власти, государственных (муниципальных) учреждений) расчеты с учредителем отражаются следующим образом:

Показатель по счету 2 210 06 000 в учете бюджетных и автономных учреждений возможен. На данном счете учитывается балансовая стоимость недвижимого и особо ценного имущества, приобретенного учреждением за счет средств от приносящей доход деятельности до перехода в соответствии с положениями Федерального закона от 08.05.2010 N 83-ФЗ на предоставление субсидии. В переходный период имущество, независимо от источника его приобретения, закреплялось за учреждением его учредителем.

Корректировка расчетов с учредителем на сч. 210.06 в программе «1С:БГУ 8»

Согласно п. 116 Инструкции, утв. приказом Минфина России от 16.12.2010 № 174н (далее – Инструкция № 174н), и п. 119 Инструкции, утв. приказом Минфина России от 23.12.2010 № 183н (далее – Инструкция № 183н), на счете 0 210 06 000 в бухгалтерском учете учитывается показатель расчетов с учредителем в объеме прав по распоряжению недвижимым и особо ценным движимым имуществом в стоимостной оценке, равной балансовой стоимости ОЦДИ.

При выборе операции Перенос оборотов в качестве даты документа автоматически устанавливается дата, предшествующая дате перехода на применение новых счетов, установленной в карточке учреждения, например, 31.05.2020.

В шаблоны КПС в счетах учета бюджетных и автономных учреждений изменений в 2020 году не вносилось, структура осталась прежней, но нельзя при этом забывать про изменения внесенные Приказами 245н от (об использовании бюджетной классификации) и 246н от (об использовании КОСГУ).

В соответствии с последними изменениями, внесенными Приказом Минфина от № 297н в пункт 2 приложения 2 инструкции 162н (План счетов и Инструкция по его применению КАЗЕННЫМИ учреждениями), касающиеся нумерации счетов бюджетного учета.

В бюджетных и автономных учреждениях не формируются при завершении финансового года операции по незавершенным расчетам по принятию средств между источниками финансового обеспечения, осуществляемым в пределах остатка средств учреждения на лицевом счете (в кассе) учреждения, отраженным на счете 0 304 06 000 «Расчеты с прочими кредиторами» (п. 184 Инструкции № 183н, п. 156 Инструкции № 174н).

17 октября 2020 года вступили в силу изменения в Единый план счетов и инструкцию по его применению, утв. приказом Минфина России от 01.12.2010 № 157н (далее – Инструкция № 157н).

Большинство поправок связано с вступлением в силу федеральных стандартов бухгалтерского учета государственных финансов. Часть изменений необходимо применять уже в 2020 г. и учитывать при составлении отчетности за 2020 г. Другие изменения следует использовать при формировании учетной политики и показателей бухгалтерского учета с 2021 г.

При ведении бюджетного и бухгалтерского учета организациям госсектора придется дополнительно к ранее введенным применять следующие ФСБУ:

Стандарты применяйте в учете с 01.01.2020, а в отчетности — начиная с отчетности 2020 года. Кроме того, с отчетности 2020 года применяются положения ФСБУ «Отчет о движении денежных средств», которые касаются отражения информации о производных финансовых инструментах.

Первые пять ФСБУ определили, что учет основных средств в казенных учреждениях в 2020 году ведут уже по-новому. Изменены счета учета, добавлены новые методы начисления амортизации, увеличены стоимостные пределы для исчисления амортизации. Подробнее об этих изменениях читайте в статье «Разбираемся в новых стандартах бухучета».

Обновлены требования к малоценным объектам ОС и правилам их учета в бюджетной сфере. Подробная инструкция — в статье «Учет основных средств в казенном учреждении в 2020 году — особенности для малоценных ОС».

Учитывая эти изменения, КУ пришлось скорректировать локальные документы, регламентирующие способы и методы ведения БУ, то есть обновить учетную политику.

Утвердить эти изменения следовало еще в декабре 2019 года.

Проверить учетную политику на 2020 год для казенных учреждений, новшества, все ли изменения учтены в главном документе — в статье «Учетная политика: как составлять по новым требованиям».

Обратите внимание на статью о том, как правильно вести бухучет банковских гарантий.

Отличительной особенностью учета в казенных учреждениях является обязательное санкционирование произведенных расходов. Операции отражаются на специальных счетах ПСБУ — 0 500 00 000. Для отражения обязательств текущего периода и плановых лет используется сч.

0 502 00 000 «Обязательства». Отметим, что регистрировать операции необходимо только на основании документов, подтверждающих факт принятия конкретного обязательства.

Перечень такой документации, которую применяет организация в своей деятельности, следует закрепить в учетной политике.

Бухгалтерские проводки по санкционированию расходов казенных организаций в 2020 году следует отражать в разрезе кредиторов, договоров и соглашений и прочих аналитических показателей, которые установлены для субъекта учета в его учетной политике. Объединение и обобщение информации в обход организации достоверного аналитического учета недопустимо. Остатки по принятым обязательствам на конец отчетного года подлежат обязательной перерегистрации в следующем периоде.

Пример бухгалтерских проводок в бюджетном учреждении в 2020 году по санкционированию:

| Сумма обязательств, принятых по контракту, заключенному по итогам осуществления конкурентных способов определения поставщиков, исполнителей, подрядчиков | 0 502 07 000 | 0 502 01 000 |

| Операция в иных случаях принятия обязательств | 0 506 00 000 | 0 502 01 000 |

| Суммы, принятые учреждением за счет ранее сформированных отложенных обязательств | 0 502 09 000 | 0 502 01 000 |

Как правильно составлять любые бухгалтерские проводки, читайте в статье «Проводки в бухгалтерском учете: что это и как используется».

Внимание: нововведения должны быть отражены в учете уже 31 декабря 2014 года и войти в отчетность за 2014 год (, к ).То есть начать переходить на новые правила и счета нужно уже сейчас, так как новая редакция уже вступила в силу.

Однако не все так однозначно.

Ведь соответствующие изменения в инструкции для бюджетных, казенных и автономных учреждений еще не внесены (пока на стадии проектов). Да и у многих учреждений еще не обновлены бухгалтерские программы.

Однако в помощь вам Минфин России выпустил методические рекомендации о порядке переноса остатков по счетам и применения новых положений инструкций ().Также ознакомиться с предстоящими изменениями можно в этой рекомендации.

В ней уже учтены и рекомендации Минфина России.На новые правила начинайте переходить по мере технической и организационной готовности учреждения ().

Это значит, что должна быть обновлена компьютерная программа, в которой вы ведете бухучет.

Операции по формированию расчетов с учредителем оформляются следующими бухгалтерскими записями: отражение расчетов бюджетного учреждения с учредителем в объеме прав по распоряжению недвижимым, особо ценным движимым имуществом, в отношении которого учреждение не имеет права самостоятельного распоряжения (далее — ОЦИ), производится в стоимостной оценке, равной балансовой стоимости ОЦИ, при составлении годовой бухгалтерской отчетности последними операциями текущего финансового года: Дебет счета 4 401 10 172 «Доходы от операций с активами» (2 401 10 172 «Доходы от операций с активами») Кредит счета 4 210 06 660 «Уменьшение расчетов с учредителем» в сумме балансовой стоимости ОЦИ, поступившего за отчетный период, отраженного на соответствующих счетах аналитического учета: — 4 100 00 000 «Нефинансовые активы» (4 101 10 000, 4 101 20 000, 4 102 20 000, 4 105 20 000); — 4 210 06 660 «Уменьшение расчетов с учредителем» — методом «красное сторно» в сумме балансовой стоимости ОЦИ, выбывшего за отчетный период, отраженного на соответствующих счетах аналитического учета счета 4 100 00 000 «Нефинансовые активы» (4 101 10 000, 4 101 20 000, 4 102 20 000, 4 105 20 000); — 2 210 06 660 «Уменьшение расчетов с учредителем» — в сумме балансовой стоимости недвижимого имущества, поступившего за отчетный период, отраженного на соответствующих счетах аналитического учета счета 2 101 10 000 «Основные средства» (2 101 11 000 — 2 101 13 000, 2 101 15 000, 2 101 18 000); — 2 210 06 660 «Уменьшение расчетов с учредителем» — методом «красное сторно» в сумме балансовой стоимости недвижимого имущества, выбывшего за отчетный период, отраженного на соответствующих счетах аналитического учета счета 2 101 10 000 «Основные средства» (2 101 11 1 000 — 2 101 13 000, 2 101 15 000, 2 101 18 000), а также выбывшего особо ценного движимого имущества, приобретенного за счет средств от приносящей доход деятельности учреждения до изменения его типа, закрепленного за бюджетным учреждением при изменении типа, отраженного на соответствующих счетах аналитического учета счета 2 100 00 000 «Нефинансовые активы» (2 101 20 000, 2 102 20 000, 2 105 20 000). Рассмотрим на примере изменения, вносимые в бухгалтерские записи по счету 0 210 06 000. Пример 2. Предлагаем рассмотреть операции по счету 0 210 06 000, используя условия примера 1, с учетом подготовленных Проектом изменений.

Бухгалтерские записи будут следующими: операции Дебет Кредит Сумма, руб.

В шпаргалке собрана полезная информация из статьи:

Таблица соответствия КВР и КОСГУ на 2021 год 1.2 МБ

Операции с целевыми субсидиями: разъяснения Минфина

В Единый ПС а также ПС бюджетного учета № 162н в 2019 году были внесены изменения, которые следует учитывать при формировании рабочего плана счетов с 01.01.2019 и на 2020-2021 годы (приказы Минфина от 28.12.2018 № 298н, от 28.12.2018 № 297н). Планы счетов приведены в соответствие с КОСГУ и федеральными стандартами бухучета в госсекторе, которые вступили в силу 1 января 2019 года.

В частности, в едином ПС согласно новой КОСГУ были детализированы счета 205 00, 206 00, 208 00 и 302 00. Например:

Изменились и некоторые проводки. Кстати, в инструкции к бюджетному ПС на конкретных проводках показано, как формировать счета для ситуаций, которые не рассмотрены в КОСГУ.

Государственные и муниципальные учреждения составляют рабочий ПС на основе уже утвержденных законодательно. В 2020-2021 годах необходимо внести соответствующие изменения в рабочий ПС и кодировку счетов, а также перенести на измененные счета остатки на начало года.

Ведь соответствующие изменения в инструкции для бюджетных, казенных и автономных учреждений еще не внесены (пока на стадии проектов). Да и у многих учреждений еще не обновлены бухгалтерские программы.

Однако в помощь вам Минфин России выпустил методические рекомендации о порядке переноса остатков по счетам и применения новых положений инструкций ().Также ознакомиться с предстоящими изменениями можно в этой рекомендации. В ней уже учтены и рекомендации Минфина России.На новые правила начинайте переходить по мере технической и организационной готовности учреждения (). Это значит, что должна быть обновлена компьютерная программа, в которой вы ведете бухучет.

Также должны быть закончены организационные моменты: внесены изменения в учетную политику, сотрудники должны быть оповещены об изменениях, проведена инвентаризация и т.

п.Дату перехода на учет по новым правилам пропишите в для целей бухучета.Внимание: принять решение о переходе на новые правила учета как в целом, так и по отдельным положениям, нужно не позднее 31 декабря 2014 г. При этом переходите на применение учетной политики с учетом изменений в части рабочего плана счетов по мере организационно-технической готовности.

И скорее всего, изменения в эти инструкции до конца года так и не примут. Поэтому изменять учетную политику придется поэтапно.

Второй этап изменений придется на дату принятия изменений в инструкцию по бухучету, соответствующую типу вашего учреждения.Отметим, что положения действующего законодательства имеют приоритет над утвержденной ранее учетной политикой. Поэтому, даже если не успели внести изменения в учетную политику, нужно применять новые правила.Хорошая новость: обороты со старых счетов на новые переносить не нужно.

Стр 14 из 19Учет расчетов с прочими дебиторами ведется на следующих счетах: 021001000 «Расчеты по НДС по приобретенным материальным ценностям, работам, ; 021003000 «Расчеты по операциям с наличными денежными средствами получателя бюджетных средств»; 021004000 «Расчеты по поступлениям с органами казначейства».

«Расчеты по НДС по приобретенным Материальным ценностям, работам, услугам»

На счете учитываются расчеты по суммам налога на добавленную стоимость, предъявленным поставщиками (подрядчиками) за поставленные нефинансовые активы, выполненные работы, оказанные услуги, и по суммам налога с полученных предварительных оплат в счет предстоящих поставок нефинансовых активов (выполнений работ, услуг) в рамках деятельности, облагаемой налогом на добавленную стоимость в порядке, предусмотренном налоговым законодательством Российской Федерации.

Аналитический учет расчетов по счету ведется в Карточке учета средств и расчетов.

Счет 21006 расчеты с учредителем проводки в 2020 бюджет кбк

До внесения изменений в Инструкцию № 157н формулировка п. 235, определяющего порядок применения счета 210 05, была очень общей. В нем говорилось, что данный счет предназначен для учета расчетов с дебиторами по операциям, возникающим в ходе ведения деятельности учреждения и не предусмотренным для отражения на иных счетах.

В связи с этим решения, включать ли счет 210 05 в рабочий план счетов, какие факты хозяйственной жизни отражать с его использованием, какие корреспонденции применять, каждое учреждение принимало самостоятельно и закрепляло в своей учетной политике. В новой редакции п. 235 Инструкции № 157н конкретизирован перечень операций, для отражения которых предназначен счет 210 05: Корреспонденции счетов бухгалтерского учета для отражения перечисленных операций в настоящее время не установлены. Следовательно, они должны определяться учреждением по согласованию с соответствующим финансовым органом или органом, осуществляющим в отношении этого учреждения функции и полномочия учредителя (п.

4 Инструкции № 174н, п. 5 Инструкции № 183н). Бухгалтеры привыкли любые нестандартные расчеты с контрагентами учитывать на счете 302 00 «Расчеты по принятым обязательствам» и на соответствующем ему счете 206 00 «Расчеты по выданным авансам». Между тем само название счета 302 00 указывает на то, что он предназначен исключительно для отражения расчетов, которые возникают в связи с принятием учреждением денежных обязательств.

Именно поэтому при принятии и проверке бухгалтерской отчетности (в частности, О тчета об обязательствах учреждения (ф.

Рекомендуем прочесть: Сколько сотрудников дпс в батальоне

0503738)) все более пристальное внимание уделяется сопоставимости показателей принятых денежных обязательств (счет 502 02) и данных, учтенных на счете 302 00 и иных счетах учета расчетов. Выделение расчетов с прочими дебиторами на счете 210 05 позволяет формировать более прозрачную бухгалтерскую отчетность, проводить ее анализ без дополнительных трудозатрат.

Итак, расчеты с дебиторами и кредиторами условно можно разделить на три группы:

Расчеты с прочими дебиторами, учитываемые на счете 210 05, подразделяются на две группы – с движением и без движения денежных средств. Поговорим о них подробнее. На счете 210 05 должны отражаться только расчеты с дебиторами, иными словами, суммы, которые при формировании отчетности рассматриваются в качестве активов.

Примером могут служить расчеты по перечисленным учреждением обеспечениям, залогам, задаткам. Хотя средства уже уплачены контрагенту, оснований для признания расходов нет, ведь в случае выполнения требований (обязательств), в обеспечение которых были предоставлены денежные средства, они подлежат возврату.

Чтобы показать перемещение объекта из иного движимого имущества в особо ценное (со счета 0 101 30 на счет 0 101 20) и наоборот, придется списать объект с баланса. И только после этого отразить его в составе новой категории. Также поступите и с амортизацией.

Пример учета расчетов с учредителями

Учреждение «Альфа» купило оборудование за счет выручки от приносящей доход деятельности. Бухгалтер отразил актив на счете 2 101 34 000 «Машины и оборудование – иное движимое имущество учреждения». Оборудование приобрели, чтобы использовать в платной деятельности.

Через три года руководитель решил использовать его при оказании государственных услуг. Поэтому по согласованию с учредителем оборудование отнесли к категории ОЦДИ и перевели на счет 4 101 24 000 «Машины и оборудование – особо ценное движимое имущество учреждения». Амортизация к тому моменту была начислена в размере 100 процентов.

В учете бухгалтер отразил перевод так.

1. Выбытие оборудования из состава иного движимого имущества: ДЕБЕТ 2 104 34 410 КРЕДИТ 2 401 10 172 250 000 руб. – списана сумма начисленной амортизации по оборудованию, которое было учтено в составе иного движимого имущества;

ДЕБЕТ 2 401 10 172 КРЕДИТ 2 101 34 410 250 000 руб. – списано с учета иное движимое имущество по первоначальной (балансовой) стоимости.

2. Отражение оборудования в составе ОЦДИ: ДЕБЕТ 4 401 10 172 КРЕДИТ 4 104 24 410 250 000 руб. – принята к учету сумма ранее начисленной амортизации;

ДЕБЕТ 4 101 24 310 КРЕДИТ 4 401 10 172 250 000 руб. – принято оборудование в состав ОЦДИ.

Затем бухгалтер откорректировал показатель, который характеризует расчеты с учредителем: ДЕБЕТ 4 401 10 172 КРЕДИТ 4 210 06 660 250 000 руб. – отражено увеличение показателя стоимости ОЦДИ. На суммы изменений показателя счета 210 06 он направил учредителю извещение (ф. 0504805)

Образец. Извещение учредителю об изменении показателя на счете 210 06

Минфин России разъяснил, какой КБК указывать в номере счета 210 05 при перечислении залоговых платежей Письмо Минфина России от 01.08.2016 № 02-06-10/45133 Федеральным законом от 05.04.2013 № 44-ФЗ «О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд» (далее – Закон № 44-ФЗ) установлены требования к обеспечению заявок при проведении конкурсов и аукционов (ст. 44) и к обеспечению исполнения контракта (ст. 96). По общему правилу денежные средства, перечисленные участником закупки в целях обеспечения заявки или обеспечения исполнения контракта, должны быть ему возвращены (ч.

6 ст. 44, ч. 27 ст. 34, ч. 9 ст. 96 Закона № 44-ФЗ). Увеличение заб.счета 18 (610) 4 Зачислены на лицевой счет учреждения денежные средства, перечисленные ранее в обеспечение исполнения контракта (договора) 8 500,00 2 201 11 510 увеличение заб.счета 17 (510) 2 210 05 660 В Письме также уточнено, что операции по перечислению денежных средств в виде денежного залога и их возврату до внесения изменений в положения Инструкции № 33н следует отражать в строках 731 и 732 раздела 3 формы 0503737

«Отчет об исполнении учреждением плана его финансово-хозяйственной деятельности»

, далее — Отчет (ф. По нашему мнению, применение для счетов аналитического учета счета 201 00 полного кода КИФ, включая статью (подстатью) аналитической группы вида источников финансирования дефицитов бюджетов 510, 610 (разряды 18 – 20 кода КИФ), избыточно.

Такой порядок не позволяет корректно вывести остаток денежных средств по счету.

Ряд поправок принят с целью совершенствования нормативного правового регулирования в сфере бюджетной деятельности, дополняет и уточняет существовавшие нормы. Приказ Минфина России от 29.11.2017 № 212н (далее – Приказ № 212н) вступил в силу 06.01.2018.

План счетов Из плана счетов бухгалтерского учета бюджетных учреждений (как и из Единого плана счетов) исключены счета:

Передача финансовых вложений в доверительное управление отражается внутренним перемещением по соответствующим счетам аналитического учета счета 0 204 00 000.

Вопрос: С 2020 года оплату за сувениры перенесли на КОСГУ 349. Какими проводками правильно поставить и списать с учета сувениры с 2020 года?

Сообщаю Вам следующее:

Расходы по оплате договора на покупку сувенирной продукции, не предназначенной для дальнейшей перепродажи, отражаются по виду расходов 244 «Прочая закупка товаров, работ и услуг» и относятся на подстатью 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ (Порядок N 132н, Порядок N 209н).

Предлагаем рассмотреть консультации экспертов по учету сувенирной продукции в 2020 году.

Подборка документов из Систем КонсультантПлюс:

Документ 1.

Ситуация: Для награждения победителей спортивных соревнований, организованных автономным учреждением (спортивной школой) за счет средств, полученных от приносящей доход деятельности (облагаемой НДС), приобретены кубки. Кубки переданы победителям соревнований. Как отразить в бухгалтерском учете указанные операции?

Стоимость одного кубка составляет 2 880 руб. (в том числе НДС 480 руб.), количество приобретенных кубков — три штуки. В соответствии с положениями учетной политики учреждения затраты на приобретение кубков относятся на финансовый результат текущего финансового года. Автономному учреждению открыт расчетный счет в кредитной организации.

Гражданско-правовые отношения

Организация, осуществляющая спортивную подготовку, в соответствии с законодательством о физической культуре и спорте, требованиями федеральных стандартов спортивной подготовки вправе разрабатывать и утверждать программы спортивной подготовки, принимать локальные нормативные акты, связанные с процессом спортивной подготовки, и обязана обеспечивать участие лиц, проходящих спортивную подготовку, в спортивных соревнованиях в соответствии с требованиями федеральных стандартов спортивной подготовки (п. 1 ч. 1, п. 3 ч. 2 ст. 34.3 Федерального закона от 04.12.2007 N 329-ФЗ «О физической культуре и спорте в Российской Федерации»).

Организаторы физкультурных мероприятий или спортивных мероприятий определяют условия их проведения (ч. 1 ст. 20 Федерального закона N 329-ФЗ).

Бухгалтерский учет

Расходы по оплате договора на покупку сувенирной продукции, не предназначенной для дальнейшей перепродажи, отражаются по виду расходов 244 «Прочая закупка товаров, работ и услуг» и относятся на подстатью 349 «Увеличение стоимости прочих материальных запасов однократного применения» КОСГУ (Порядок N 132н, Порядок N 209н).

Учет основных средств в бюджетных учреждениях необходимо вести, опираясь и на новый стандарт.

Появившийся стандарт подробно разъясняет, в каких случаях объекты можно поставить на бюджетный учет в качестве основных средств.

Стандарт уточняет, что к основным средствам нельзя отнести биологические активы, недвижимость для продажи, имущество госказны.

Согласно п. 12 Федерального стандарта, актив культурного наследия признается основным средством, если:

Важно, чтобы выполнялось хотя бы одно из двух условий. Если условия не соблюдаются, актив культурного наследия бухгалтер должен отнести на забалансовый счет, оценив его в один рубль.

Бухгалтерский учет операций по НДС с учетом последних изменений

Порядок определения первоначальной стоимости зависит от вида операции. Стандарт вводит две категории таких операций: обменные и необменные.

При обменных операциях бюджетное учреждение приобретает основное средство за деньги или в обмен на другие активы, сопоставимые по стоимости с приобретаемыми ценностями. Первоначальная стоимость будет равна сумме фактических затрат.

При необменных операциях бюджетное учреждение получает имущество в дар или за символическую плату. Первоначальная стоимость в таком случае равна справедливой стоимости объекта (рыночной стоимости).

Немного поменялась классификация основных средств по их видам. Эти изменения уже внесены в инструкцию № 157н.

Группы «Нежилые помещения» и «Сооружения» объединили в одну. Часть подвидов основных средств в бюджетном учете перенесены в группу «Прочие».

Появились группы «Инвестиционная недвижимость» (счет учета 0 10103 000) и «Биологические ресурсы» (счет учета 0 10107 000).

Бухгалтеру бюджетного учреждения следует проверить, соответствует ли учет основных средств новым правилам. При необходимости сделать перемещение объектов между группами. Перевод оформить проводкой с помощью счета 0 401 30 000. Операцию следует отразить бухгалтерской справкой на 01.01.2019.

Ранее бюджетники могли амортизировать имущество только линейным способом.

Стандарт добавил еще два варианта начисления амортизации:

Метод амортизации стоит выбирать, исходя из специфики и цели эксплуатации объекта. Со временем организация вправе пересмотреть выбранный метод для конкретного объекта (сделать это можно только с началом нового календарного года).

Новый стандарт не позволяет остановить начисление амортизации даже для тех объектов, которые временно не используются. Инструкция по бюджетному учету № 157н ранее давала учреждениям такое право.

Изменились лимиты стоимости основных средств для их списания с баланса. Если основное средство дешевле 10 000 рублей, амортизацию начислять не нужно. Если стоимость объекта находится в пределах от 10 000 до 100 000 рублей, начисляется стопроцентная амортизация при вводе объекта в работу.

С введением стандарта появились новые требования к отчетности.

Целый ряд показателей нужно расшифровывать в отчетности (п. 51 Федерального стандарта), в том числе:

Перечисленные сведения нужно представлять по каждой группе основных средств.

Работа по новому стандарту началась с 2018 года. Для корректного учета бухгалтеры-бюджетники должны были провести инвентаризацию и привести учет в соответствие с нормами анализируемого стандарта.

Бюджетный учет с 2018 года видоизменился. Чтобы вести учет правильно, следует использовать новый стандарт по основным средствам и инструкцию по бюджетному учету.

Последняя редакция инструкции № 157н по бюджетному учету выпущена 31.03.2018.

Топ‑5 изменений для бухгалтера бюджетной сферы за октябрь

В соответствии с последними изменениями, внесенными Приказом Минфина от № 297н в пункт 2 приложения 2 инструкции 162н (План счетов и Инструкция по его применению КАЗЕННЫМИ учреждениями), касающиеся нумерации счетов бюджетного учета.

— юридические лица, созданные в соответствии с законами иностранных государств и имеющие местонахождение за пределами РФ, а также их филиалы и представительства в РФ, находящиеся в РФ иностранные дипломатические и иные официальные представительства;

В соответствии с пунктом 2 Порядка № 209н коды КОСГУ используются для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы РФ.

При установлении порядка и условий предоставления дополнительного отпуска за стаж работы в отрасли полагаем целесообразным в локальном правовом акте организации определить конкретный порядок исчисления указанного стажа (какие периоды и в каких организациях учитываются).

В соответствии с нормами Указа № 27 руководители бюджетных организаций наделяются полномочиями по установлению порядка и размеров стимулирующих и компенсирующих выплат за счет средств, выделенных в бюджете на оплату труда работников бюджетных организаций, а также средств, полученных от осуществления приносящей доходы деятельности, и из иных источников, не запрещенных законодательством.

Доходы будущих периодов от субсидий на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в составе доходов от реализации текущего отчетного периода по мере исполнения задания.

Ранее Минфин России в письме от 14.09.2020 № 02-07-10/66285 разъяснял, что СГС «Аренда» применяется при отражении в бухгалтерском учете хозяйственных операций, порождающих возникновение доходов. В ситуации, когда учредитель передает имущество в пользование учреждению для выполнения возложенных на него функций, по мнению Минфина России, СГС «Аренда» применять не нужно. Такую операцию следует рассматривать с позиции имущественного вклада учредителя.

В новой редакции 174н во многих счетах указаны не только статьи КОСГУ, но и подстатьи. Ранее учреждения выполняли эту детализацию самостоятельно. В рабочем плане нужно проверить применение КОСГУ. Например, многие бухгалтеры испытывали затруднение с определением подстатьи в счетах 021003560 и 021003660. В проекте приказа Минфина для этих счетов используются коды 561 и 661, т.е. расчеты с финорганом нужно расценивать, как расчеты с УБП.

Добавим, что положения пп. 4.1 п. 2 ст. 146 НК РФ не применяются автономными учреждениями при реализации товаров (в том числе собственного производства). В данном случае НДС они исчисляют и уплачивают в общем порядке (Письмо ФНС РФ от 17.07.2012 № ЕД-4-3/[email protected]).

Бухгалтеру, который решил сменить сферу деятельности и перейти в бюджетную организацию, стоит порекомендовать пользоваться специализированной программой для ведения бюджетного учета. Это позволит ему быстрее разобраться в различиях и легче освоить бухучет в новой сфере.

СПРАВКА. Отказаться от метода двойной записи могут микропредприятия и некоммерческие организации, которые вправе использовать упрощенные способы ведения бухучета и могут сдавать упрощенную отчетность. Об этом говорится в пункте 6.1 ПБУ /2008 «Учетная политика организации» (об упрощенной отчетности читайте в статье «Упрощенная бухгалтерская отчетность за 2020 год: что проверят налоговики»).

Изменения в планах счетов: к чему готовиться учреждениям

Расходы по законченным и принятым в эксплуатацию объектам в течение финансового года учитываются на субсчете 203 «Расходы по бюджету на капитальные вложения». Расходы списываются в дебет субсчета 231 «Финансирование из бюджета капитальных вложений» (субсчета 143 «Расчеты по финансированию капитальных вложений») на основании документов о принятии объекта законченного строительства в эксплуатацию в соответствии с законодательством Республики Беларусь.

Расходы списываются в дебет субсчетов 237 «Прочие источники», 271 «Централизованные фонды и финансовые резервы» на основании документов о принятии объекта законченного строительства в эксплуатацию в соответствии с законодательством Республики Беларусь.

Отдельные выплаты работникам, имеющие социальный характер, из подстатей 211, 212 и 262, применяющихся в 2020 году для их отражения, с 2020 года включены в подстатьи 266 «Социальные пособия и компенсации персоналу в денежной форме» и 267 «Социальные компенсации персоналу в натуральной форме». К таким выплатам, в том числе относятся:

В связи с этим прежние названия статей 150, 160, а также порядок их применения изменены. Кроме того, в целях отражения безвозмездных поступлений дополнительно введена статья 190. Как применять эти статьи в 2020 году, рассмотрим в таблице:

Классификация операций сектора государственного управления используется (в том числе государственными (муниципальными) учреждениями) для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы РФ. Кроме того, коды КОСГУ применяются при детализации (дополнительной детализации) показателей бюджетной росписи, бюджетной сметы казенного учреждения, обоснований бюджетных ассигнований (п. 2 Порядка № 209н).

Отдельные приобретенные комплектующие до формирования единого объекта ОС учитываются, как материальные запасы.

Приобретаются они по виду расхода 242 – закупка товаров, работ и услуг в сфере IT-технологий, который применяется и бюджетными, и автономными учреждениями.

Отдельной подстатьи КОСГУ для них не выделено, поэтому закупать комплектующие следует по подстатье 346, а списывать на формирование объекта ОС – по подстатье 446.

В казенном учреждении счет 304 06 000 «Расчеты с прочими кредиторами» предназначен для отражения в бюджетном учете операций по приему-передаче активов и обязательств при создании бюджетного, автономного учреждения путем изменения типа казенного учреждения в течение финансового года (п. 111.1 Инструкции № 162н).

При этом в графах 2 – 5 справки (ф. 0503710) отражается сумма показателей, сформированных на приведенных счетах до проведения заключительных операций, в графах 6 – 13 – сумма заключительных операций по закрытию счетов, произведенных 31 декабря (по завершении отчетного финансового года).

Из пункта 2 разд. V Указаний № 65н исключен абзац, который устанавливал применение подстатьи 226 «Прочие работы, услуги» КОСГУ при заключении договора на модернизацию единой функционирующей системы, не являющейся инвентарным объектом.

Типичными примерами таких систем являются охранно-пожарная сигнализация, локальная вычислительная сеть, телекоммуникационный узел связи и т.п. Очевидно, изменения внесены потому, что СГС «Основные средства» предоставляет учреждению выбор способа учета таких систем.

Следовательно, применение КОСГУ нельзя ограничивать только кодом 226 КОСГУ.