счет 40140 доходы будущих периодов проводки по субсидиям на иные цели

Уточнены проводки учреждений по учету субсидии на выполнение задания

|

| ldutko / Shutterstock.com |

В инструкции по применению планов счетов бухгалтерского учета бюджетных и автономных учреждений внесены изменения.

Подробнее о новшествах в учете учреждений узнайте из Обзоров изменений законодательства

(для бухгалтера госсектора) интернет-версии си стемы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Напомним, что изменения в Инструкцию № 174н, внесенные приказом Минфина России от 29 ноября 2017 г. № 212н вступили в силу 6 января 2018 года.

Пожалуй, самое важное новшество – уточнение проводок по учету субсидии на выполнение задания.

Общая схема расчетов по субсидии на выполнение государственного (муниципального) задания:

Доходы будущих периодов в сумме субсидии

1. Применять проводку можно независимо от того, в каком году заключено соглашение – в текущем году на следующий год или в текущем году на текущий.

2. Если соглашение заключено на 3 года (следующий год и плановый период), отражайте доходы будущих периодов в сумме субсидии на все 3 года. Иной порядок – только по согласованию с учредителем.

3. Если в прошлом году вы уже учли сумму соглашения на 3 года, в текущем году отразите разницу между суммой нового соглашения и остатком доходов будущих периодов, признанных в прошлом году.

4. Если в текущем году до представления отчетности вы заключили соглашение на получение субсидии текущего года, можно признать доходы будущих периодов как событие после отчетной даты.

5. Что будет, если все-таки отразить сумму соглашения проводкой Д-т 4 205 31 560 К-т 4 401 10 131? Ревизоры могут указать в акте проверки, что в действующей редакции Инструкции № 174н и № 183н нет такой проводки. А вот штрафа за недостоверную отчетность не будет в любом случае – показатель счета 401 40 важен только при составлении годового отчета, а по итогам года остаток по этому счету будет одинаковым при любом способе учета.

Плановые поступления по доходам

Плановые поступления на три года надо учесть по периодам на основании Плана ФХД. При корректировке доходов в Плане ФХД в меньшую сторону используйте обратные проводки.

Признание дохода будущих периодов доходом текущего года

В Инструкциях прямо предусмотрено, что переводить доходы будущих периодов в доходы текущего года надо постепенно, при наступлении даты предоставления субсидии согласно Графику перечисления, прилагаемому к Соглашению о предоставлении субсидии.

Признание дохода текущего года не зависит от фактического получения субсидии!

Эти нормы согласуются с новым стандартом «Доходы», который должен вступить в силу в 2019 году. Проект этого стандарта предусматривает, что субсидии, полученные на каких-либо условиях, признаются в составе доходов будущих периодов в момент возникновения права на их получение. А затем, по мере реализации условий, признаются доходы текущего года.

Увеличение субсидии в течение года

Согласно обновленным Инструкциям увеличение субсидии текущего года на основании дополнительного соглашения надо будет отражать на основании Бухгалтерской справки (форма 0504833).

Уменьшение субсидии в течение года.

Изменение объема доходов, предусмотренных документом-основанием (соглашением), согласно учетной политике можно отражать методом «Красное сторно». Если меняются доходы планового периода, сторнируйте счет 401 40.

Согласно действующему бюджетному законодательству уменьшение субсидии оформляется дополнительным соглашением и должно сопровождаться уменьшением задания.

Задолженность по возврату субсидии

При невыполнении объемных показателей у учреждения возникают обязательства по возврату соответствующей суммы субсидии.

Бюджетный учет: доходы и расходы будущих периодов

Вольхина Ю.В., руководитель проекта «Контур-Бухгалтерия Бюджет»

Наличие доходов и расходов будущих периодов значительно усложняет учет движения средств. Разберем причины, при которых возникают такие суммы, рассмотрим, как правильно выстроить бухгалтерский учет и учетную политику организации.

Доходы будущих периодов: что к ним относится

Речь идет о денежных средствах, которые учреждение по факту получило (начислило), но учитываться они будут в других, еще не наступивших периодах, например:

Этот перечень может быть дополнен иными позициями согласно отраслевой специфике или иным потребностям учреждения. Главное — перечислить их в учетной политике с указанием критериев отнесения сумм к разряду доходов будущих периодов. Например, к ним можно причислить спонсорскую помощь и гранты при условии, что они будут работать как долгосрочный актив.

Как вести учет

В бухгалтерском учете доходы рассматриваемого типа фиксируются на счете 0 401 40 000 (п. 301 Инструкции № 157н от 01.12.2010). За основу берутся виды доходов, прописанные в плане ФХД, в разрезе договоров, контрактов и соглашений. Суммы отражаются на счетах аналитического учета:

На товары/работы/услуги, облагаемые НДС, учреждение обязано начислить сумму налога в момент зачисления средств от их реализации. В расчете следует использовать алгоритм расчета авансов (ставки 10/110 или 18/118). В дальнейшем начисленные суммы НДС можно принять к вычету.

Когда наконец наступает период, к которому относятся учтенные ранее доходы, их сумму переводят на текущие доходы учреждения. Оформить это можно такой операцией:

Зачислены в доход текущего отчетного периода доходы будущих периодов

Расходы будущих периодов: что к ним относится

Расходы также могут быть начислены учреждением в одном отчетном периоде, но относиться к будущим временным отрезкам. К таким суммам можно отнести:

Учреждение при необходимости имеет право закрепить в учетной политике другие виды расходов, например стоимость лицензирования нового вида деятельности. Важно не перепутать расходы будущих периодов с резервами на будущие расходы — для них используются разные схемы учета (п. 302 Инструкции № 157н).

Обратите внимание: доходы будущих периодов — это пассив, они уменьшают финансовый результат, а затраты предстоящих периодов — актив, они его увеличивают.

Как вести учет

Учреждение ведет учет расходов будущих периодов в соответствии со сметой (планом ФХД), по видам выплат, государственным (муниципальным) контрактам (договорам) и соглашениям. Для учета используется счет 0 401 50 000. Как и доходы, расходы списывают поэтапно. Порядок должен быть зафиксирован учетной политикой организации: одинаковыми суммами в течение всего срока или пропорционально количеству выпущенной продукции. Последний способ чаще всего используют промышленные предприятия, крупные производства. Кроме того, в документе учреждение может прописать дополнительные требования к аналитическому учету таких расходов, например, если того требует отраслевая специфика деятельности.

Чаще всего бухгалтеры используют следующие счета:

Еще раз хочется обратить внимание, что расходы будущих периодов — это не авансы, эти средства уже потрачены учреждением, и возврат их невозможен, в отличие от авансовых платежей. И здесь часто возникают споры: к какому виду затрат отнести подписку на периодические СМИ и как учесть НДС. Существует точка зрения, согласно которой стоимость подписки следует отнести к авансам, если в договоре прописана обязанность издателя с определенной периодичностью предоставлять учреждению экземпляры печатных или электронных изданий в течение срока подписки. Если в договоре не указана такая обязанность, то потраченные суммы следует причислить к расходам будущих периодов.

При этом налог подлежит вычету в стандартном порядке, если деятельность организации облагается. Если нет, то сумму налога следует отнести к понесенным затратам.

Списание расходов будущих периодов проходит поэтапно. Главное — записать выбранный способ в учетной политике.

Списаны расходы, произведенные ранее и учитываемые в составе расходов будущих периодов, на финансовый результат текущего финансового года

На конкретных примерах

Пример 1. Научными сотрудниками Института тяжелых металлов была разработана «Электронная энциклопедия изотопов». В декабре текущего года неисключительные права на данный программный продукт были предоставлены другой организации на один год. Стоимость составила 36 000 рублей (НДС не облагается). Институт получил указанную в договоре сумму полностью и отнес ее к коммерческой, приносящей доход деятельности.

Операции, связанные с предоставлением неисключительных прав, в том числе с учетом доходов будущих периодов, будут отражены записями:

Отражена сумма дохода за предоставление неисключительных прав

Зачислены на лицевой счет учреждения денежные средства как оплата неисключительных прав

Списана месячная часть доходов будущих периодов за предоставление неисключительных прав (запись делается в конце декабря текущего года)

3 000 (24 000 руб. / 12 мес.)

В результате всех операций на 1 января года, следующего за отчетным, на счете 0 401 40 000 возникает кредитовое сальдо, отражаемое в строке 620 (624) баланса в сумме: 36 000 — 3 000 = 33 000 руб.

Пример 2. Муниципальное бюджетное учреждение «Воткинский колледж» 22 ноября 2017 года внесло оплату в размере 6 000 рублей в счет оплаты договора ОСАГО на автомобиль, находящийся в собственности учреждения. Деньги были взяты из средств от коммерческой деятельности. Срок действия страховки с 01.12.2017 по 30.11.2018. В бухгалтерском учете учреждения были сделаны следующие записи:

Перечислены денежные средства страховой компании

Операции с целевыми субсидиями: разъяснения Минфина

Семинары и вебинары Аюдар Инфо

В статье рассмотрим особенности отражения в бухгалтерском учете операций, связанных с поступлением и расходованием средств целевых субсидий, предоставленных автономным учреждениям из бюджета, с учетом разъяснений, приведенных в Письме Минфина РФ от 04.02.2020 № 02‑06‑07/6939.

Целевыми субсидиями в рамках данной статьи будем называть обобщенно субсидии, предоставляемые учреждениям из бюджета бюджетной системы РФ:

Предоставление целевых субсидий осуществляется в соответствии с соглашениями, заключаемыми между органами, осуществляющими функции и полномочия учредителя, и автономными учреждениями.

Остатки неиспользованных целевых субсидий подлежат возврату в бюджет. При этом остатки могут использоваться автономным учреждением в очередном финансовом году при наличии потребности в направлении их на те же цели в соответствии с решением учредителя (п. 3.17, 3.18 Федерального закона № 174‑ФЗ [1] ).

Поступление целевых субсидий.

Согласно п. 30, 31 СГС «Доходы» [2] целевые субсидии, предоставленные на условиях возврата части средств в связи с невыполнением условий соглашений (неиспользованных средств субсидий), признаются безвозмездными поступлениями, предоставляемыми с условиями их передачи (далее – субсидии с условиями).

В бухгалтерском учете автономных учреждений целевые субсидии с условиями подлежат отражению на дату возникновения права на их получение (в соответствии с соглашением) в качестве доходов будущих периодов (на счете 0 401 40 000).

В дальнейшем доходы будущих периодов признаются в бухгалтерском учете в составе текущего отчетного периода по мере выполнения условий соглашения в части, относящейся к соответствующему отчетному периоду.

В силу Порядка № 85н [3] поступления в виде целевых субсидий отражаются по аналитическому коду доходов 150 «Безвозмездные денежные поступления» (данный код применяется начиная с 2020 года, в 2019 году применялся код 180 «Прочие доходы»).

В целях применения кодов КОСГУ безвозмездные поступления делятся на поступления текущего и капитального характера. Так, согласно п. 7 Порядка № 209н [4] :

Таким образом, в отношении доходов в виде субсидий на иные цели в зависимости от их целевого назначения могут применяться подстатьи КОСГУ (п. 9.5.2, 9.6.2 Порядка № 209н):

Доходы в виде субсидии на осуществление капитальных вложений отражаются всегда по подстатье 162 КОСГУ.

Согласно Письму Минфина РФ № 02‑06‑07/6939 для отражения операций по поступлению целевых субсидий автономным учреждениям применяются следующие корреспонденции счетов (при этом операции с целевыми субсидиями на иные цели учитываются по КВФО 5, с субсидиями на осуществление капитальных вложений – по КВФО 6):

Отражены плановые назначения по поступлениям в виде целевой субсидии

Счет 40140 доходы будущих периодов проводки по субсидиям на иные цели

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как должны отражаться показатели по средствам субсидий на иные цели текущего характера (КФО 5) по счету 401.40 в форме 0503769? Должны ли совпадать суммы, отраженные в гр. 9 раздела 2 Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) и в гр. 7 раздела 1 Сведений по дебиторской и кредиторской задолженности учреждения (ф. 0503769)?

Рассмотрев вопрос, мы пришли к следующему выводу:

Порядок отражения показателей по счету 40140 «Доходы будущих периодов» в Сведениях по дебиторской и кредиторской задолженности учреждения (ф. 0503769) предусмотрен п. 69 Инструкции N 33н. Осуществление выплат учреждением и порядок отражения доходов будущих периодов по целевым средствам являются самостоятельными фактами хозяйственной жизни и не связаны между собой. Равенство показателей, отраженных в гр. 9 раздела 2 Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737) и в гр. 7 раздела 1 Сведений по дебиторской и кредиторской задолженности учреждения (ф. 0503769), не предусмотрено положениями Инструкции N 33н и контрольными соотношениями Федерального казначейства, а также инструкциями по ведению бухгалтерского учета бюджетными (автономными) учреждениями.

Обоснование вывода:

Порядок формирования Сведений по дебиторской и кредиторской задолженности учреждения (ф. 0503769) установлен положениями п. 69 Инструкции N 33н. Данные по счету 40140 «Доходы будущих периодов» отражаются в разделе 1 Сведений (ф. 0503769), сформированных по кредиторской задолженности, с указанием кодов классификации операций сектора государственного управления в 24-26 разрядах номера счета. По графам 2 и 9 отражается остаток на начало года и конец отчетного периода соответственно, в графе 5 «Изменение задолженности увеличение» обороты по кредиту счета 401 40, в графе 7 «Изменение задолженности уменьшение» обороты по дебету счета 40140. В графах 3, 4, 6, 8, 10, 11, 13, 14 раздела 1 Сведений (ф. 0503769) показатели доходов будущих периодов не отражаются.

По кредиту счета 5 401 40 152 «Доходы будущих периодов от поступлений текущего характера бюджетным и автономным учреждениям от сектора государственного управления» на основании заключенного соглашения отражается признание доходов будущих периодов в сумме субсидии на иные цели, предусмотренной соглашением (п.п. 93, 158 Инструкции N 174н, п. 96 Инструкции N 183н)*(1). Также по кредиту счета 5 401 40 152 отражается сумма неиспользованных остатков целевых субсидий при принятии решения учредителем о подтверждении потребности в их использовании (доработанный текст проекта Приказа Минфина России «О внесении изменений в приложения к приказу Министерства финансов Российской Федерации от 23 декабря 2010 г. N 183н «Об утверждении Плана счетов бухгалтерского учета автономных учреждений и Инструкции по его применению», подготовленный Минфином России от 12.09.2019). Такие обороты отражаются в графе 5 раздела 1 Сведений (ф. 0503769).

Признание доходов текущего финансового года по предоставленной учреждению субсидии на иные цели текущего характера (дебетовый оборот по счету 401 40) отражается в учете в соответствии с отчетом о достижении целевых показателей (о выполнении условия при передаче активов) (п.п. 150, 158 Инструкции N 174н, п. 186 Инструкции N 183н)*(2). Также по дебету счета 5 401 40 152 отражается уменьшение суммы предоставленной целевой субсидии на основании соглашения или при самостоятельно принятом получателем решении о возврате средств текущего года (п.п. 94, 158 Инструкции N 174н). Такие обороты отражаются в графе 7 раздела 1 Сведений (ф. 0503769).

Таким образом, равенство показателей в графе 7 раздела 1 Сведений (ф. 0503769) и графе 9 раздела 2 Отчета об исполнении учреждением плана его финансово-хозяйственной деятельности (ф. 0503737), в которой отражается итоговая сумма исполненных плановых назначений за отчетный период (выплаты учреждения) (п. 43 Инструкции N 33н), не предусмотрено инструкциями по ведению бухгалтерского учета учреждениями госсектора. Требование о соответствии указанных показателей не установлено и положениями Инструкции N 33н, а также контрольными соотношениями Федерального казначейства*(3). При этом отсутствие такого требования в полной мере согласуется с порядком отражения расчетов по предоставлению субсидий.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

государственный советник 1 класса Разрезова Татьяна

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

советник государственной гражданской службы РФ 2 класса Шершнева Анна

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Изменения в учете и отчетности муниципальных и госучреждений в 2019 году: ответы на вопросы

Учет целевых субсидий

Субсидию с условиями ставить на учет по счету 401.40 на весь период сразу или помесячно согласно графику к Соглашению?

В соответствии с пунктом 2 приказа Минфина России от 27.02.2018 № 32н Стандарт «Доходы» вступил в действие с 1 января 2019 года.

Согласно пункту 4 Стандарта «Доходы»: «Доходы, полученные (начисленные) в отчетном периоде, но относящиеся к будущим отчетным периодам, признаются для целей бухгалтерского учета, формирования и публичного раскрытия показателей бухгалтерской (финансовой) отчетности доходами будущих периодов.»

«Иные безвозмездные поступления от бюджетов, полученные с условиями при передаче активов, признаются в бухгалтерском учете в качестве доходов будущих периодов от безвозмездных поступлений от бюджетов по факту возникновения права на их получение от передающей стороны.» (п. 30 Стандарта «Доходы»).

«Доходы будущих периодов от безвозмездных поступлений от бюджетов, полученные с условиями при передаче активов, признаются в бухгалтерском учете в составе доходов от безвозмездных поступлений от бюджетов текущего отчетного периода по мере выполнения таких условий в части, относящейся к соответствующему отчетному периоду.» (п. 31 Стандарта «Доходы»).

Такой же порядок признания доходов распространен на субсидии на выполнение государственного (муниципального) задания. Согласно пункту 54 Стандарта «Доходы»: «Субсидии на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в качестве доходов будущих периодов на дату возникновения права на их получение.

Доходы будущих периодов от субсидий на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в составе доходов от реализации текущего отчетного периода по мере исполнения государственного (муниципального) задания.».

Таким образом, датой подписания соглашения о предоставлении субсидии на выполнение государственного (муниципального) задания в учете следует начислить доходы будущих периодов (п. 93 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н в ред. от 28.12.2018, далее – Инструкция № 174н):

Д-т 4 205 31 561, К-т 4 401 40 131.

В форме «Государственное задание» (ф. 0506001), утвержденной постановлением Правительства РФ от 26.06.2015 № 640 в ред. от 29.11.2018) указывается периодичность представления отчетов о выполнении государственного задания (п. 4.1 части 3 ф. 0506001).

Согласно примечанию к ф. 0506001: «В случае установления требования о представлении ежемесячных или ежеквартальных отчетов о выполнении государственного задания в числе иных показателей устанавливаются показатели выполнения государственного задания в процентах от годового объема оказания государственных услуг (выполнения работ) или в абсолютных величинах как для государственного задания в целом, так и относительно его части (в том числе с учетом неравномерного оказания государственных услуг (выполнения работ) в течение календарного года).»

По факту принятия учредителем отчета о выполнении государственного (муниципального) задания в учете учреждения следует начислить доходы текущего финансового года (п. 150, 158 Инструкции № 174н):

Д-т 4 401 40 131, К-т 4 401 10 131.

В аналогичном порядке отражается:

Д-т 5 401 40 152 (162), Д-т 5 401 10 152 (162);

Д-т 6 401 40 162, Д-т 6 401 10 162 (п. 150, 158 Инструкции № 174н).

В программе «1С:Бухгалтерия государственного учреждения 8», редакции 1 и редакции 2, начисление доходов будущих периодов в сумме субсидий, предоставляемых в соответствии с соглашениями, отражается документом Начисление доходов будущих периодов с видом операции Прочие доходы будущих периодов.

Признание доходов текущего периода отражается документом «Списание доходов будущих периодов».

Учет субсидий у получателя

Учет субсидий (у получателя субсидий) по новым правилам, с использование 401.40 (ДБП). Всегда теперь применять счет 401.40? Будут документы в БГУ или использовать Операцию (бухгалтерскую)?

Согласно стандарту «Доходы», применяющемуся с 1 января 2019 года, субсидии с условиями и субсидии на госзадание отражаются как доходы будущих периодов. Про документы БГУ, которыми отражается начисление доходов, см. выше «Учет целевых субсидий».

По каким подстатьям КОСГУ отражать расчеты со страховыми компаниями по ОМС

По каким подстатьям статей 560, 660 КОСГУ отражать расчеты со страховыми компаниями по ОМС?

Отношения, возникающие в связи с осуществлением обязательного медицинского страхования, регулируются Федеральным законом «Об обязательном медицинском страховании в Российской Федерации» от 29.11.2010 № 326-ФЗ, далее – Закон об ОМС.

Страховщиком по обязательному медицинскому страхованию в рамках реализации базовой программы обязательного медицинского страхования является Федеральный фонд ОМС (ч. 1 с. 12 Закона об ОМС).

В соответствии с положениями статьи 13 Закона об ОМС:

«2. Территориальные фонды осуществляют отдельные полномочия страховщика в части реализации территориальных программ обязательного медицинского страхования в пределах базовой программы обязательного медицинского страхования в соответствии с Законом об ОМС.»

«3. Территориальные фонды осуществляют полномочия страховщика в части установленных территориальными программами обязательного медицинского страхования дополнительных объемов страхового обеспечения по страховым случаям, установленным базовой программой обязательного медицинского страхования, а также дополнительных оснований, перечней страховых случаев, видов и условий оказания медицинской помощи в дополнение к установленным базовой программой обязательного медицинского страхования.»

Согласно статье 14 Закона об ОМС:

«7. Страховые медицинские организации осуществляют свою деятельность в сфере обязательного медицинского страхования на основании договора о финансовом обеспечении обязательного медицинского страхования, договора на оказание и оплату медицинской помощи по обязательному медицинскому страхованию, заключенного между страховой медицинской организацией и медицинской организацией.»

Таким образом, государственное (муниципальное) бюджетное (автономное) учреждение расчеты по средствам обязательного медицинского страхования осуществляет с медицинскими страховыми организациями, имеющими лицензию, выданную в установленном законодательством Российской Федерации порядке.

Согласно пункту 10.4 Порядка применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н, далее – Порядок № 209н, юридические лица, предоставляющие на основании соответствующей лицензии услуги страхования, перестрахования, взаимного страхования, относятся к финансовым организациям.

В соответствии с пунктами 13.6.5 и 14.6.5 Порядка № 209н расчеты по средствам обязательного медицинского страхования с медицинскими страховыми организациями, имеющими лицензию, выданную в установленном законодательством РФ порядке, отражаются по подстатьям КОСГУ:

По какому принципу определился тип контрагента

При обновлении на версии 1.0.55.7 БГУ1 и 2.0.60.31 БГУ2 реквизит Тип контрагента справочника Контрагенты был заполнен автоматически. Анализировались лицевые и расчетные счета контрагентов, номера которых содержат признаки институциональных единиц.

22.01.2019 состоялась видеоконференция Федерального казначейства по годовому отчету за 2019 год.

Поэтому в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 и редакции 2 для контрагентов, которых определяем как ИП по наличию ОГРНИП, даты регистрации, имеют счет 40802, проставляем тип 6.

Подробнее в статье « Формирование кодов счетов расчетов в 2019 году », публикуемой в ресурсах ИТС-бюджет.

Приказом Минфина России от 13.05.2019 № 69н пункты 13.6.6, 14.6.6 (КОСГУ 566, 666), 13.4.6, 14.4.6 (КОСГУ 546, 646), 13.5.6, 14.5.6 (КОСГУ 556, 656), 15.3.6, 16.3.6 (КОСГУ 736, 836) Порядка № 209н дополнены индивидуальными предпринимателями.

Какие КОСГУ использовать при расчетах с нерезидентами

Какие КОСГУ использовать на счетах расчетов (205 00, 206 00 – 560/660, 302 00 – 730/830) при расчетах с нерезидентами (иностранными юридическими лицами)? «9-ка» же пока отсрочена до 2021 года, или будут изменения?

Изначально предполагалось, что под нерезидентами понимаются граждане других государств (пункт 9.3.1 Порядка № 209н в старой редакции).

В ред. Приказа Минфина России от 30.11.2018 № 246н это положение было исключено, а применение пунктов Порядка № 209н в части отражения расчетов с нерезидентами – применение подстатей КОСГУ 569/669, 739/839 и т.п. отсрочено до 1 января 2021 года (п. 2 приказа Минфина России от 29.11.2017 № 209н).

По словам методологов Минфина России, в настоящее время готовятся изменения в Порядок № 209н, подстатьи КОСГУ 569/669, 739/839 планируют применять для расчетов с нерезидентами – юридическими лицами, и эта норма будет действовать уже в 2019 году.

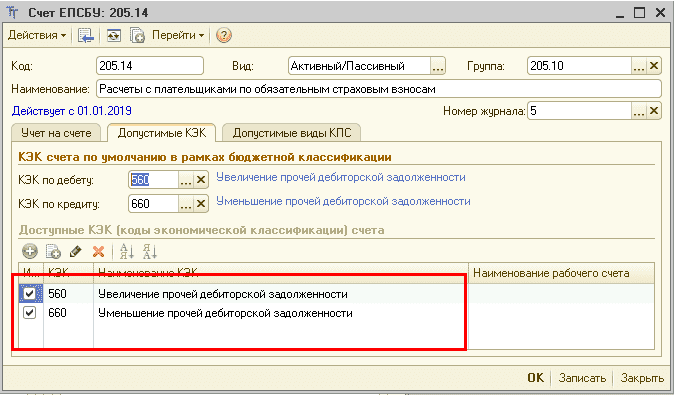

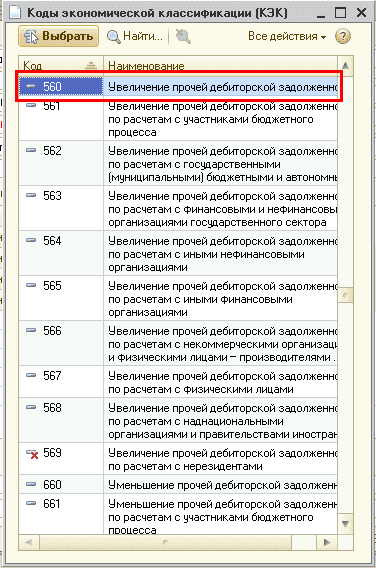

Формирование номера счета 205 14

Можно ли указать для налоговых поступлений, поступлений в фонды КОСГУ 560, 660?

Да. В карточках счетов 205 00 указаны группы 560/660.

Можно выбрать любой код, в том числе и группу.

В номере счета подстатья КОСГУ формируется по типу контрагента.

Если в карточке контрагента не указан тип, будет указана группа 560/660.

Нужно ли детализировать входящие остатки по оборотным КОСГУ по подстатьям

На сегодняшний день это не предусмотрено инструкциям по учету.

Согласно пункту 2 Инструкции № 162н (п. 5 Инструкции № 174н): «При завершении текущего финансового года обороты по счетам, отражающим увеличение и уменьшение активов и обязательств, в регистры бухгалтерского учета очередного финансового года не переходят.»

Аналогичные положения содержатся в Инструкциях № 174н и № 183н.

Это означает, что на начало года по счетам 204.00, 205 00, 206 00, 207 00, 208 00, 209 00, 210.05, 210.06, 210 10, 215.00, 301 00, 302 00, 303 00, 304 00 есть остатки только по КОСГУ «000».

Поэтому в разрезе КОСГУ на начало года остатков по счетам 204.00, 205 00, 206 00, 207 00, 208 00, 209 00, 210.05, 210.06, 210 10, 215.00, 301 00, 302 00, 303 00, 304 00 в учетных данных нет.

Код КОСГУ для медицинских расходных материалов

Какой код КОСГУ применять для медицинских расходных материалов, учитываемых на счете 105.36, – 341/441 или 346/446?

Согласно пункту 11.4 Порядка № 209н:

«11.4.1. На подстатью 341 «Увеличение стоимости лекарственных препаратов и материалов, применяемых в медицинских целях» КОСГУ относятся расходы по оплате договоров на приобретение (изготовление) лекарственных препаратов и материалов, применяемых в медицинских целях.»

«11.4.6. На подстатью 346 «Увеличение стоимости прочих оборотных запасов (материалов)» КОСГУ относятся расходы по оплате договоров на приобретение (изготовление) прочих объектов, относящихся к материальным запасам, в том числе:

Согласно пункту 11 Порядка № 209н: «В рамках статей группы 300 «Поступление нефинансовых активов» группируются операции, связанные с приобретением, созданием объектов нефинансовых активов, отнесение которых к соответствующей группе объектов (основные средства, нематериальные активы, непроизведенные активы, материальные запасы, права пользования и неисключительные права на результаты интеллектуальной деятельности, биологические активы) и соответственно статье КОСГУ осуществляется согласно требованиям бухгалтерского (бюджетного) учета организациями государственного сектора по отнесению активов к соответствующей группе объектов учета нефинансовых активов.»

В соответствии с пунктом 118 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н,

«В целях настоящей Инструкции на соответствующих аналитических счетах счета 10500 «Материальные запасы», содержащих аналитические коды вида синтетического счета, учитываются следующие объекты материалов:

1 «Медикаменты и перевязочные средства»- медикаменты, компоненты, эндопротезы, бактерийные препараты, сыворотки, вакцины, кровь и перевязочные средства и т.д.

В Письме от 29.06.2018 № 02-05-10/45153 (п. 1 ч. 3) уточняется, что статьи 340 «Увеличение стоимости материальных запасов» и 440 «Уменьшение стоимости материальных запасов» детализируются подстатьями, отражающими увеличение/уменьшение стоимости материальных запасов по объектам.

Например, к подстатье 341 «Увеличение стоимости лекарственных препаратов и материалов, применяемых в медицинских целях» относится приобретение антибиотиков, лекарственных препаратов, аптечек и сумок санитарных для оказания первой помощи и тому подобное.»

Согласно ОКПД2 (ОК 034-2014 (КПЕС 2008) лекарственные средства и материалы, применяемые в медицинских целях, отнесены к классу 21 «Средства лекарственные и материалы, применяемые в медицинских целях», который содержит перечень продукции и услуг, соответствующих описанию счета 105 01 «Медикаменты и перевязочные средства».

Обратите внимание на созвучность названий подстатей 341 / 441 КОСГУ и класса 21 ОКПД2 (ОК 034-2014 (КПЕС 2008))!

Такие расходные материалы, как шприцы, иглы, катетеры, канюли и аналогичные инструменты, суставы искусственные, протезы и т.п. отнесены в ОКПД2 к подклассу 32.5 «Инструменты и оборудование медицинские» класса 32 «Изделия готовые прочие», который включает, в том числе монеты, изделия из драгоценных камней, музыкальные инструменты, спортивные товары, игры и игрушки и многое другое.

По мнению методологов Минфина, «в части аналитического учета товаров медицинского назначения ничего нового не планировалось, как ранее применяли аналитические счета 105 00, так и сейчас надо применять».

Отражение расходов по выплате пособий за первые три дня временной нетрудоспособности

В программе «1С:Бухгалтерия государственного учреждения 8» появились новые счета, теперь меняем в документе «Отражение зарплаты в бухучете» в операциях по больничным за первые 3 дня КОСГУ 211 на код 266. Документ отражается корректно. Как внести изменения в документ «Заявка на кассовый расход» по перечислению зарплаты с больничных, т.к. в документе ранее была отражена общая сумма по КОСГУ 211, и в СУФД было выгружено также одной суммой?

В соответствии со статьей 18 БК РФ классификация операций публично-правовых образований (КОСГУ) является составной частью бюджетной классификации Российской Федерации, которая используется с 2016 г. только для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы Российской Федерации.

Таким образом, при составлении и исполнении бюджетов бюджетной системы КОСГУ не применяется, а группировка доходов, расходов и источников финансирования дефицита бюджетов осуществляется путем применения классификации доходов бюджетов, классификации расходов бюджетов и классификации источников финансирования дефицита бюджетов.

Соответственно с 2016 года в СУФД данные Заявок на кассовый расход и других расчетно-платежных документов в разрезе КОСГУ не выгружаются.

Однако бухгалтерские записи, отражающие движение денежных средств, в соответствии с пунктом 21 Инструкции по применению Единого плана счетов бухгалтерского учета (утв. приказом Минфина России от 01.12.2010 № 157н, формируются по 26-разрядным номерам счетов, включающим коды КОСГУ. Поэтому в программе «1С:Бухгалтерия государственного учреждения 8» расчетно-платежные документы на основании выписки банка формируют бухгалтерские записи по номерам счетов бюджетного (бухгалтерского) учета, которые включают коды КОСГУ.

Согласно пункту 10.6.6 Порядка применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н, далее – Порядок № 209н, расходы по выплате пособий за первые три дня временной нетрудоспособности за счет средств работодателя, в случае заболевания работника или полученной им травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний), относятся на подстатью 266 «Социальные пособия и компенсации персоналу в денежной форме».

Эта норма применяется с 1января 2019 года.

Таким образом, с 1 января 2109 года для отражения расходов по выплате пособий за первые три дня временной нетрудоспособности за счет средств работодателя следовало применять подстатью 266 «Социальные пособия и компенсации персоналу в денежной форме».

В Методических рекомендациях по применению КОСГУ, доведенных письмом Минфина России от 29.06.2018 № 02-05-10/45153, говорится, что в соответствии с международным руководством СГФ-2014 заработная плата не включает социальные пособия, подлежащие выплате работодателем своим работникам, в том числе пособий по временной нетрудоспособности за счет средств работодателя в случае заболевания работника или получения травмы.

Поэтому счет 302 11 более не применяется для отражения таких выплат.

Начисление пособий за первые три дня временной нетрудоспособности за счет средств работодателя с 2019 года отражается в корреспонденции со счетом 302 66 «Расчеты по социальным пособиям и компенсациям персоналу в денежной форме» следующей записью:

Д-т КВР 0 109 ХХ 266, К-т КВР 0 302 66 737

Д-т КВР 0 401 20 266, К-т КВР 0 302 66 737

Соответственно перечисление пособий за первые три дня временной нетрудоспособности за счет средств работодателя отражается:

Д-т КВР 0 302 66 837, К-т КВР 0 201 11 610;

Уменьшение счета 18 (КОСГУ 266) – для бюджетных и автономных учреждений.

Несмотря на то, что в казначействе оплата прошла одной суммой, в учете нужно сформировать 2 проводки с одним КВР 121 (111, 141) и с разными подстатьями КОСГУ 211 и 266.

Счет 302 66 «Расчеты по социальным пособиям и компенсациям персоналу в денежной форме» введен в Единый план счетов бухгалтерского учета приказом Минфина России от 28.12.2018 № 298н, далее – Приказ № 298н, который зарегистрирован в Минюсте России 29.01.2019 № 53597 и, по общему правилу, вступил в действие с 10.02.2019, при этом применяется при формировании учетной политики и показателей бухгалтерского учета, начиная с 2019 года (п. 2 Приказа № 298н).

Если в качестве даты перехода на Приказ № 298н учреждение установило 1 января 2019 года, следует внести изменения в исходных документах Заявка на кассовый расход и соответственно в документах по начислению заработной платы.

Если в качестве даты перехода на Приказ № 298н установлена более поздняя дата, исправления отражаются аналогично записям по исправлению ошибок текущего года.

Согласно пункту 18 Инструкции № 157н исправление ошибок, обнаруженных в регистрах бухгалтерского учета, производится в соответствии со Стандартом «Учетная политика, оценочные значения и ошибки», утв. приказом Минфина России от 30.12.2017 № 274н.

В соответствии с пунктом 28 Стандарта «Учетная политика, оценочные значения и ошибки»:

«Исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом «Красное сторно» и дополнительной бухгалтерской записью.»

В таком порядке осуществлялся переход в 2018 году на план счетов, измененный Приказом Минфина России от 31.03.2018 № 64н, далее – Приказ № 64н. Порядок перехода на Приказ №64н был доведен письмом Минфина России от 13.07.2018 № 02-06-07/49174:

«Вновь вводимые обороты принимаются к бюджетному учету посредством осуществления дополнительных бухгалтерских операций по соответствующим счетам актуализированного Рабочего плана счетов. При этом обороты, требующие корректировки (в связи с изменением порядка отражения объектов бухгалтерского учета) отражаются методом «Красное сторно»».

Таким образом, следует сторнировать соответствующие документы датой перехода на Приказ № 298н и ввести новые с правильными проводками.

Проверьте, чтобы не изменились итоговые суммы документов!

Почему в декларации по налогу на имущество не формируются данные по счетам 111 00 «Права пользования активами»

Суммы по имуществу, хранящемуся на счетах группы 111 00 (и соответствующих им счетах амортизации группы 104 00), не попадают в декларацию по налогу на имущество, формируемую в программе «1С:Бухгалтерия государственного учреждения 8». В налоговой инспекции утверждают, что суммы должны быть. С чем связано такое поведение программы?

Согласно пункту 1 статьи 374 НК РФ (в редакции, действовавшей до 1 января 2019 года) объектами налогообложения налогом на имущество признавалось движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

С 1 января 2019 года объектами налогообложения налогом на имущество признается только недвижимое имущество согласно редакции от 03.08.2018 № 302-ФЗ.

Государственные (муниципальные) учреждения, а также органы государственной власти (государственные органы), органы местного самоуправления, органы управления государственными внебюджетными фондами, государственные академии наук применяют Единого плана счетов бухгалтерского учета и Инструкцию по его применению, утвержденные приказом Минфина России от 01.12.2010 № 157н, далее – Инструкция № 157н.

Согласно пункту 38 Инструкции № 157н для учета операций с материальными объектами, относящимися к основным средствам в соответствии с положениями федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства» предназначен счет 101 00 «Основные средства».

К учету объект прав пользования принимается не по стоимости объекта, полученного в пользование, а по стоимости арендной платы за срок аренды. Согласно пункту 20 Стандарта «Аренда»

В свою очередь, под амортизацией права пользования понимается признание текущих расходов в сумме начисленной амортизации, которое осуществляется ежемесячно в сумме арендных платежей, причитающихся к уплате (п. 21 Стандарта «Аренда»).

Таким образом, объекты прав пользования активами – имущество, полученное в операционную аренду, учитываемые арендатором на счетах 111 00 «Права пользования активами», не являются основными средствами и соответственно не являются объектами налогообложения налогом на имущество.

Согласно Порядку заполнения декларации по налогу на имущество (утв. приказом ФНС России от 31.03.2017 № ММВ-7-21/271@)) в декларации отражается имущество, признаваемое объектом налогообложения.

Поскольку права пользования активами не являются объектами налогообложения налогом на имущество, их стоимость и амортизация не включаются в декларацию по налогу на имущество.

КОСГУ для продукции, товаров

По каким подстатьям статей 340, 440 КОСГУ отражать поступление и выбытие товаров и продукции, например, являющихся для покупателей основными средствами?

В нормативных документах, методических рекомендациях по применению КОСГУ и письмах Минфина России в настоящий момент данный вопрос не разъяснен.

Поскольку возможны разночтения, до появления методических указаний применяемые КОСГУ можно закрепить в Учетной политике учреждения.

КДБ реализации продукции, товаров

Согласно пункту 9.3.1 Порядка №209н в редакции Приказа от 13.05.2019 № 69н доходы от реализации готовой продукции отражаются по подстатье 131 «Доходы от оказания платных услуг (работ)» КОСГУ.

Начисление доходов от реализации готовой продукции отражается по дебету счета 0 205 31 560 «Увеличение дебиторской задолженности по доходам от оказания платных услуг (работ)» и кредиту счета 0 401 10 131 «Доходы от оказания платных услуг (работ)».

Согласно пункту 12.2.4 Порядка формирования и применения кодов бюджетной классификации РФ, их структуре и принципам назначения (утв. приказом Минфина России от 08.06.2018 №132н) доходы от выбытия материальных запасов относятся на статью 440 «Уменьшение стоимости материальных запасов» аналитической группы подвида доходов бюджетов, в том числе:

Например, согласно Приложению 1 к Порядку № 132н

Д-т 000 1 14 02013 01 0100 440 1 210 02 446, К-т 000 1 14 02013 01 0100 440 1 205 74 664 – реализация металлолома.

Реализация товаров и продукции также отражается по статье 440 «Уменьшение стоимости материальных запасов»» аналитической группы подвида доходов бюджетов. Об этом сказано в письме Минфина России от 07.09.2018 № 02-07-10/63993:

Начисление доходов от реализации товаров

XX XX 0000000000 440

2 205 31 560

XX XX 0000000000 440

2 401 10 131

Выбытие готовой продукции при ее отпуске заказчику

XX XX 0000000000 440

2 401 10 131

XX XX 0000000000 000

2 105 38 440

В случае ведения учета товаров по цене с наценкой (Красное сторно)

XX XX 0000000000 440

2 401 10 131

XX XX 0000000000 000

2 105 39 340

Код доходов и КОСГУ при начислении и уплате НДС и налога на прибыль

Какие код доходов и КОСГУ применять при перечислении НДС? Если 180 и 189, то каким образом в форме 0503737 будут отражены операции по уменьшению кода 180, если доходы будут поступать на коды 130, 440, 150?

Согласно пункту 131 Инструкции № 174н: «начисленные суммы НДС отражаются по кредиту счета 0 303 04 731 «Увеличение кредиторской задолженности по налогу на добавленную стоимость» и дебету соответствующих счетов аналитического учета счетов 030200000 «Расчеты по принятым обязательствам», 2 401 10 100 «Доходы экономического субъекта»,

Бухгалтерские записи по отражению в учете начисления и уплаты НДС автономными и бюджетными учреждениями согласно Порядку № 209н, Порядку № 132н (в ред. 36н) и Инструкции № 174н приведены в таблице.

Доходы от операционной аренды*

Признаны доходы от аренды

Доходы от оказания услуг

Доходы от реализации товаров

Начислены доходы от реализации товаров

В случае ведения учета товаров по цене с наценкой (Красное сторно)

Начислен НДС с доходов от реализации товаров***

Уменьшение счета 2 17

* Пункт 4 части III.3 Методических рекомендаций по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда» (письмо Минфина России от 13.12.2017 № 02-07-07/83464).

** В номере счета указан код статьи АГПД.

*** Письмо Минфина России от 07.09.2018 № 02-07-10/63993.

Согласно пункту 12.1.7 Порядка № 132н на статью 180 «Прочие доходы» аналитической группы подвида доходов бюджетов также относятся прочие неналоговые доходы, не отнесенные на другие статьи аналитической группы подвида доходов бюджетов 100 «Доходы», в том числе:

Кассовые поступления по подстатье АГПД 180 есть не у всех учреждений или незначительны, поэтому при уплате НДС, налога на прибыль (ЕНВД) по АГПД 180 в разделе 1 Отчета (ф. 0503737) будут показатели с «минусом».

КВР страховых взносов с компенсации медосмотра

Компенсация медосмотра сотрудникам при устройстве на работу облагается страховыми взносами и учитывается по 112 КВР. По какому КВР учитывать страховые взносы с данной компенсации?

Согласно части 2.2 Методических рекомендаций по применению КОСГУ с 2019 года, доведенных письмом Минфина России от 29.06.2018 № 02-05-10/45153, возмещение персоналу расходов на прохождение медицинского осмотра отражается по подстатье 226 «Прочие работы, услуги».

Согласно пунктам 49.5 и 51.1 Порядка № 132н расходы на осуществление работодателем (нанимателем) в соответствии с законодательством Российской Федерации выплат в пользу работников (государственных (муниципальных) служащих, сотрудников) и (или) их иждивенцев, не относящихся к заработной плате пособий, компенсаций и иных дополнительных выплат, обусловленных условиями трудовых отношений, статусом получателей), в том числе возмещение расходов на прохождение медицинского осмотра, отражаются по элементам видов расходов 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда», 122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда», 133 «Расходы на выплаты военнослужащим и сотрудникам, имеющим специальные звания, зависящие от размера денежного довольствия», 134 «Иные выплаты военнослужащим и сотрудникам, имеющим специальные звания» и 142 «Иные выплаты персоналу, за исключением фонда оплаты труда».

В соответствии с пунктом 49.2 Порядка № 132н отражение расходов на уплату страховых взносов в государственные внебюджетные фонды, начисленных на выплаты физическим лицам, осуществляемые по элементам подгрупп видов расходов 110 «Расходы на выплаты персоналу казенных учреждений», 120 «Расходы на выплаты персоналу государственных (муниципальных) органов», 130 «Расходы на выплаты персоналу в сфере национальной безопасности, правоохранительной деятельности и обороны» и 140 «Расходы на выплаты персоналу государственных внебюджетных фондов» производятся, соответственно по элементам 119 «Взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам учреждений», 129 «Взносы по обязательному социальному страхованию на выплаты денежного содержания и иные выплаты работникам государственных (муниципальных) органов», 139 «Взносы по обязательному социальному страхованию на выплаты по оплате труда лиц (денежное содержание) гражданских лиц» и 149 «Взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам государственных внебюджетных фондов».

КВР, КОСГУ оплаты ГСМ командированному сотруднику на личном автотранспорте

Какими проводками отражать учет и оплату ГСМ командированному сотруднику на личном автотранспорте (КВР, КОСГУ)?

Ответ приведен в письме Минфина России от 15.03.2019 № 02-05-10/17872: «Согласно требованиям Приказа № 132н и Приказа № 209н расходы (операции) учреждения на возмещение своему сотруднику затрат, осуществленных им при нахождении в служебной командировке в целях достижения места командирования и возврата (с разрешения и ведома работодателя и при условии наличия соответствующих записей в коллективном договоре или локальном нормативном акте), следует отразить по виду расходов 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда», увязанному в целях бюджетного учета с подстатьей 226 «Прочие работы, услуги» классификации операций сектора государственного управления.»

КОСГУ доходов от предоставления общежития

Какую подстатью КОСГУ применять при отражении операций по уплате коммунальных платежей и платы за наем физическими лицами (сотрудниками и студентами), проживающими в общежитиях университета?

В соответствии с ч. 2 ст. 27 Федерального закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации» (далее – Закон № 273-ФЗ) образовательное учреждение может иметь в своей структуре различные структурные подразделения, обеспечивающие осуществление образовательной деятельности, включая общежития.

Частью 8 статьи 34 Закона № 273-ФЗ установлено, что организации, осуществляющие образовательную деятельность, финансовое обеспечение которой осуществляется за счет бюджетных ассигнований, в пределах своей компетенции и в соответствии с законодательством РФ обеспечивают обучающихся за счет бюджетных средств жилыми помещениями в общежитиях и интернатах.

Согласно положениям части 1 статьи 92 и части 1 статьи 94 Жилищного кодекса РФ (ЖК РФ) жилые помещения в общежитиях относятся к специализированному жилищному фонду и предназначаются для временного проживания граждан в период их работы, службы или обучения.

При этом предоставление таких помещений в соответствии с частью 1 статьи 99 ЖК РФ осуществляется по договорам найма специализированных жилых помещений.

С каждым обучающимся, проживающим в общежитии, заключается договор найма жилого помещения в порядке, установленном жилищным законодательством.

Договор найма заключается на период трудовых отношений, прохождения службы или обучения. Прекращение трудовых отношений, обучения, а также увольнение со службы является основанием для прекращения договора.

Студенты, проживающие в общежитиях, вносят плату за пользование жилым помещением (плату за наем) и за коммунальные услуги (ч. 3 ст. 39 Закона № 273-ФЗ).

В письме Минобрнауки России от 02.10.2013 № ВК-573/09 «О порядке оплаты за проживание в студенческом общежитии» отмечено, что несмотря на то, что предоставление общежития не выделено в отдельную целевую государственную услугу, непосредственное предоставление ее является одной из мер социальной поддержки, обеспечивающейся в рамках государственного задания. В связи с этим установление платы за жилое помещение в общежитии не может рассматриваться как извлечение прибыли с помощью недвижимого имущества, финансовое обеспечение содержания которого осуществляется в рамках финансового обеспечения выполнения государственного задания.

В письме Минфина России от 17.01.2019 № 02-06-05/1886 «Об отражении в бухучете медицинского учреждения доходов от платы за наем жилых помещений и за коммунальные услуги, возмещаемой работниками, проживающими в общежитии» сказано:

Принимая во внимание специфику условий, порядка и оснований заключения договоров найма специализированных жилых помещений, объекты бухгалтерского учета, возникающие по указанным договорам, не относятся к объектам учета аренды в рамках положений федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда», утвержденного приказом Министерства финансов Российской Федерации от 31.12.2016 № 258н.

Отражение в бухгалтерском учете учреждения доходов от платы за наем и платы за коммунальные услуги, возмещаемой медицинскому учреждению сотрудниками, проживающими в общежитии,…

При этом согласно пункту 12.1.3 Порядка формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения» (приказ Минфина России от 08.06.2018 № 132н) плата за пользование общежитием, также как и в 2018 году, отражается по статье 130 «Доходы от оказания платных услуг (работ) и компенсации затрат» аналитической группы подвида доходов бюджетов.

12.1.3. На статью 130 «Доходы от оказания платных услуг, компенсаций затрат» аналитической группы подвида доходов бюджетов относятся доходы от оказания платных услуг и компенсации затрат, в том числе:

Бухгалтерские записи по начислению доходов от платы за наем и платы за коммунальные услуги приведены в таблице:

Начисление платы за общежитие

РзПр 130 2 205 29 560

РзПр 130 2 401 10 129

Начисление платы по возмещению коммунальных расходов

РзПр 130 2 209 34 560

РзПр 130 2 401 10 134

До 2019 г. начисление платы за общежитие отражалось так:

Начисление платы за общежитие (в том числе за дополнительные услуги)

РзПр 130 2 205 31 560

РзПр 130 2 401 10 131

Приказом Минфина России от 13.05.2019 № 69н (находится на регистрации в Минюсте) пункт 9.3.1 Порядка № 209н, в котором приведено назначение подстатьи КОСГУ 131, дополнен абзацем: «доходы от платы за пользование служебными жилыми помещениями и общежитиями, включающей в себя плату за пользование и плату за содержание жилого помещения».

Компенсация затрат учреждения вне рамок договора аренды (имущественного найма) или договора безвозмездного пользования подлежит отражению по подстатье 134 «Доходы от компенсации затрат» КОСГУ (письмо Минфина России от 06.04.2018 № 02-05-10/22911) и отражается на счете 209 34 «Расчеты по доходам от компенсации затрат».

Отметим, что согласно пп. 10 п. 2 ст. 149 НК РФ реализация услуг по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности не подлежит обложению налогом на добавленную стоимость.

По каким кодам отражать возврат переплат от поставщиков

По кодам расходов. Вы же доходы отражаете по кодам доходов, а расходы – по кодам расходов.

Формирование КПС по счетам учета НФА

Разъясните применение полного КПС для всех типов учреждений по нефинансовым активам в текущем году (в свете действия 209н).

КПС (классификационный признак счета) – разряды 1-17 номера счета.

Формированию КПС по счетам учета НФА посвящены отдельные абзацы в преамбулах Инструкций по применению планов счетов.

Согласно пункту 2 Инструкции № 162н: в разрядах с 1 по 17 номера счета синтетического учета Рабочего плана счетов отражаются нули, если иное не предусмотрено настоящей Инструкцией (абзац введен Приказом Минфина России от 30.11.2015 N 184н).

Данный текст не входит в противоречие с пунктом 2.1 Инструкции № 174н:

Аналогичный текст пункта 5 Инструкции № 162н не входит в противоречие с пунктом 2 этой инструкции.

Как учитывать дорожные знаки

Дорожные знаки приобретаются по коду КОСГУ 310, устанавливаются на дорогу либо в порядке замены изношенных, либо как новые.

Согласно пункту 45 Инструкции 157н: Инвентарные объекты основных средств принимаются к бухгалтерскому учету согласно следующим особенностям и с учетом группировки объектов основных фондов, предусмотренной Общероссийским классификатором основных фондов: коммуникации внутри зданий, необходимые для их эксплуатации, в частности, система отопления, включая котельную установку для отопления (если последняя находится в самом здании); внутренняя сеть водопровода, газопровода и канализации со всеми устройствами; внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой; внутренние телефонные и сигнализационные сети; вентиляционные устройства общесанитарного назначения; подъемники и лифты входят в состав здания и отдельными инвентарными объектами не являются. К самостоятельным инвентарным объектам относится оборудование указанных систем, например: оконечные аппараты, приборы, устройства средства измерения, управления; средства преобразования, принятия, передачи, хранения информации; средства вычислительной техники и оргтехники; средства визуального и акустического отображения информации, театрально-сценическое оборудование; обстановка дороги (технические средства организации дорожного движения, в том числе дорожные знаки, ограждение, разметка, направляющие устройства, светофоры, системы автоматизированного управления движением, сети освещения, озеленение и малые архитектурные формы) объединяются согласно учетной политике субъекта учета в один инвентарный объект, признаваемый для целей бухгалтерского учета комплексом объектов основных средств (учитывается в составе дороги), если иное не установлено порядком ведения реестра имущества соответствующего публично-правового образования.

Исходя из этого, следует ориентироваться на порядок ведения реестра имущества соответствующего публично-правового образования.

Особенно критичным вопрос, учитывать ли имущественный комплекс «дорога» как единый объект, встает, если дорога зарегистрирована как недвижимость, поскольку с 2019 года объектом обложения налогом на имущество является только недвижимость.

Удержание стоимости вещевого имущества из зарплаты

Сотруднику выдано вещевое имущество, его срок носки (эксплуатации) еще не истек. Сотрудник увольняется, вещевое имущество не сдано в учреждение. Каким документом и с использованием какого счета произвести удержание с зарплаты сотрудника?

Согласно пункту 86 Инструкции по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, «суммы выявленных недостач, хищений, потерь имущества, ущерба, нанесенного имуществу, являющемуся нефинансовыми активами, отнесенные за счет виновных лиц, отражаются по текущей оценочной стоимости по дебету соответствующих счетов аналитического учета счета 020900000 «Расчеты по ущербу и иным доходам» и кредиту счета 040110172 «Доходы от операций с активами»; суммы задолженности по компенсации расходов, понесенных учреждением, в связи с реализацией требований, установленных законодательством Российской Федерации, отражаются по дебету счета 020934000 «Расчеты по доходам от компенсации затрат» и кредиту соответствующих счетов аналитического учета счетов 040110134 «Доходы от компенсации затрат», 040140134 «Доходы будущих периодов от компенсации затрат»; уменьшение (списание) дебиторской задолженности в связи с уточнением суммы задолженности по решению суда, а также с неустановлением виновных лиц отражаются по кредиту соответствующих счетов аналитического учета счета 0 209 00 000 «Расчеты по ущербу и иным доходам» и дебету счета 0 401 40 172 «Доходы будущих периодов от операций с активами».»

Согласно пункту 110 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, «возмещение ущерба виновным лицом из заработной платы (иных выплат) на сумму удержаний, произведенных в порядке, предусмотренном законодательством Российской Федерации, отражается по кредиту соответствующих счетов аналитического учета счета 020900000 «Расчеты по ущербу и иным доходам» и дебету счета 030403830 «Уменьшение кредиторской задолженности по удержаниям из выплат по оплате труда»».

Если работник не оспаривает сумму возмещения, возмещает задолженность в добровольном порядке, написал заявление об удержании стоимости вещевого имущества из выплачиваемой ему при увольнении суммы, поскольку при выдаче вещевого имущества в личное пользование оно было списано со счета 105 05 «Мягкий инвентарь», то целесообразно отразить задолженность на счете 209 34 «Расчеты по доходам от компенсации затрат».

Если работник отказывается и возвращать вещевое имущество, и платить за него, удержать стоимость вещевого имущества по инициативе работодателя можно, если признать такой отказ причинением ущерба на основании статьи 248 ТК РФ. В этом случае задолженность работника следует отразить на счете 209 74 «Расчеты по ущербу материальным запасам» в корреспонденции со счетом 401 40 172.

Бухгалтерские записи по расчетам с работником и документы, которыми они формируются в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ1) и редакции 2 (БГУ2), приведены в таблице.