Скидки и бонусы разница

Бонус не равно скидка: различия в налогообложении

Нередко в целях увеличения объемов продаж организации поощряют своих клиентов посредством установления скидочных и бонусных систем. Логика применения таких способов стимулирования проста: чем больше товара купит покупатель, тем большую скидку или бонус он получит от поставщика.

Как правило, под скидкой подразумевается уменьшение согласованной между сторонами стоимости товара. Возможность пересмотра цены договора прямо предусмотрена п. 2 ст. 424 ГК РФ.

Что касается бонусов, то специального нормативного закрепления возможности и условий их применения не существует. Однако в деловом обороте под бонусом обычно понимается материальное (обычно в натуральной форме) вознаграждение, предоставляемое продавцом покупателю за выполнение каких-либо условий сделки.

Например, в договоре, заключенном между А (поставщик) и Б (покупатель), содержится условие о том, что если Б в течение месяца приобретет у А 10 партий товара, стоимость каждой из которых составляет 118000 руб. (с НДС), то А предоставит Б скидку в размере 10% (снизит покупную стоимость товара на 10%). При выполнении сторонами указанного условия получится, что Б купил у А 10 партий товара, общая стоимость которых составила 1062000 руб. (с НДС).

Однако указанное условие могло быть сформулировано в договоре и иначе: «В случае, если в течение месяца Б приобретет у А 9 партий товара, стоимость каждой из которых составляет 118000 руб. (с НДС), А обязуется предоставить Б бонус в виде передачи дополнительной партии товара». Экономический эффект от исполнения этого условия договора будет тем же самым, что и в выше описанном случае: Б получит от А всего 10 партий товара, заплатив за них 1062000 руб. (с НДС).

Вместе с тем, необходимо обратить внимание на имеющееся между двумя указанными системами поощрения весьма существенное различие. Оно заключается в цене договора. При предоставлении скидки она меняется в сторону уменьшения, в случае же предоставления бонуса цена остается неизменной. Такое различие приводит к разным налоговым последствиям как в отношении НДС, так и налога на прибыль.

При наличии в договоре условия об уменьшении цены товара в случае достижения покупателем определенных показателей (условия о скидке) поставщик в целях определения налоговой базы по НДС учитывает выручку, уменьшенную на сумму скидки (п. 1 ст. 154 НК РФ), и покупатель принимает к вычету НДС, также исчисленный с суммы договора с учетом скидки (п. 2 ст. 171 НК РФ).

При этом, если скидка была предоставлена в момент реализации товара, то в первичных документах сразу отражается уменьшенная цена и уменьшенный НДС. В случае же, если скидка носит ретроспективный характер и цена товара изменяется уже после отгрузки товара и оформления накладной и счета-фактуры, то поставщику после предоставления скидки необходимо будет внести изменения в документы и налоговую декларацию, уменьшив начисленный в момент реализации НДС. После получения исправленного счета-фактуры покупатель обязан будет уменьшить сумму налоговых вычетов, полученных им при приобретении товара по первоначальной цене, посредством подачи уточненной декларации по НДС.

Что касается налога на прибыль, то в случае предоставления скидки поставщик должен поставить в доходы от реализации уменьшенную стоимость товара (п. 1 ст. 249 НК РФ), покупатель поставит в расходы также стоимость товара с учетом скидки (пп. 1 п. 1 ст. 253 НК РФ). При этом, вопрос о необходимости корректировки ранее оформленных документов и внесения изменений в поданные декларации по налогу на прибыль решается по аналогии с НДС.

В случае же предоставления покупателю бонуса (например, в виде подарка или дополнительной партии товара) у поставщика возникнет безвозмездная передача товаров, приравниваемая Налоговым кодексом к реализации (пп. 1 п. 1 ст. 146 НК РФ). Как следствие, организация обязана будет исчислить и уплатить в бюджет НДС, при этом в расчет будет приниматься рыночная цена безвозмездно переданного товара (п. 2 ст. 154 НК РФ). Однако несмотря на то, что покупатель включит НДС с суммы переданного покупателю товара в налоговую базу и уплатит его в бюджет, у покупателя права принять этот НДС к вычету не возникнет, так как по смыслу п. 1 ст. 171 НК РФ к вычету принимаются суммы НДС, предъявленные покупателю поставщиком при приобретении у него товаров.

При этом, в случае использования бонусной системы премирования «пострадает» не только поставщик, обязанный уплатить в бюджет дополнительную сумму НДС. Негативные последствия данной системы отразятся и на покупателе, но только в отношении налога на прибыль. Он должен будет поставить в доходы стоимость безвозмездно полученного товара и уплатить в бюджет налог на прибыль (п. 8 ст. 250 НК РФ). Поставщик же может поставить произведенные на предоставление бонуса расходы в затраты, однако в этом случае он должен быть готов к спору с налоговым органом, ведь инспекция может настаивать на отсутствии у таких расходов направленности на извлечение доходов и, как следствие, неправомерности их включения в расходы (п. 1 ст. 252 НК РФ).

Вернемся к указанным выше примерам.

В первом случае, когда предоставляется скидка, А (поставщик) обязан будет уплатить в бюджет 162000 руб. НДС в связи с реализацией 10 партий товара и поставить в доходы по налогу на прибыль 900000 руб., а Б (покупатель) возьмет НДС в указанной сумме к вычету и поставит в расходы стоимость приобретенного товара.

Во втором же случае на А, помимо 162000 руб. НДС в связи с продажей 9 партий товара, будет возложена обязанность уплатить в бюджет еще 18000 руб. НДС, исчисленного с цены безвозмездно переданной покупателю партии товара в качестве бонуса, а покупатель обязан будет увеличить налоговую базу по налогу на прибыль на 100000 руб. и уплатить в бюджет 20000 руб. налога.

Как видно из описанных примеров и их налоговых последствий, различные по оформлению, но схожие по содержащемуся в них экономическому смыслу системы мотивации покупателей имеют своим результатом различную налоговую нагрузку как на поставщика, так и покупателя. Поэтому важным при установлении правил поощрения клиентов является выбор грамотной правовой конструкции, которая помогла бы достигнуть желаемого экономического эффекта с возложением на сторон сделки минимального налогового бремени.

Редакция «Клерка» получила информацию от источников в ФНС о том, что в 2022 году налоговики начнут массово снимать расходы компаний.

Чтобы подготовить вас к непростому 2022 году, «Клерк» оперативно разработал уникальный курс по защите при налоговых проверках. Записаться и получить подарок тут.

Бонус не равно скидка: различия в налогообложении

Нередко в целях увеличения объемов продаж организации поощряют своих клиентов посредством установления скидочных и бонусных систем. Логика применения таких способов стимулирования проста: чем больше товара купит покупатель, тем большую скидку или бонус он получит от поставщика.

Как правило, под скидкой подразумевается уменьшение согласованной между сторонами стоимости товара. Возможность пересмотра цены договора прямо предусмотрена п. 2 ст. 424 ГК РФ.

Что касается бонусов, то специального нормативного закрепления возможности и условий их применения не существует. Однако в деловом обороте под бонусом обычно понимается материальное (обычно в натуральной форме) вознаграждение, предоставляемое продавцом покупателю за выполнение каких-либо условий сделки.

Например, в договоре, заключенном между А (поставщик) и Б (покупатель), содержится условие о том, что если Б в течение месяца приобретет у А 10 партий товара, стоимость каждой из которых составляет 118000 руб. (с НДС), то А предоставит Б скидку в размере 10% (снизит покупную стоимость товара на 10%). При выполнении сторонами указанного условия получится, что Б купил у А 10 партий товара, общая стоимость которых составила 1062000 руб. (с НДС).

Однако указанное условие могло быть сформулировано в договоре и иначе: «В случае, если в течение месяца Б приобретет у А 9 партий товара, стоимость каждой из которых составляет 118000 руб. (с НДС), А обязуется предоставить Б бонус в виде передачи дополнительной партии товара». Экономический эффект от исполнения этого условия договора будет тем же самым, что и в выше описанном случае: Б получит от А всего 10 партий товара, заплатив за них 1062000 руб. (с НДС).

Вместе с тем, необходимо обратить внимание на имеющееся между двумя указанными системами поощрения весьма существенное различие. Оно заключается в цене договора. При предоставлении скидки она меняется в сторону уменьшения, в случае же предоставления бонуса цена остается неизменной. Такое различие приводит к разным налоговым последствиям как в отношении НДС, так и налога на прибыль.

При наличии в договоре условия об уменьшении цены товара в случае достижения покупателем определенных показателей (условия о скидке) поставщик в целях определения налоговой базы по НДС учитывает выручку, уменьшенную на сумму скидки (п. 1 ст. 154 НК РФ), и покупатель принимает к вычету НДС, также исчисленный с суммы договора с учетом скидки (п. 2 ст. 171 НК РФ).

При этом, если скидка была предоставлена в момент реализации товара, то в первичных документах сразу отражается уменьшенная цена и уменьшенный НДС. В случае же, если скидка носит ретроспективный характер и цена товара изменяется уже после отгрузки товара и оформления накладной и счета-фактуры, то поставщику после предоставления скидки необходимо будет внести изменения в документы и налоговую декларацию, уменьшив начисленный в момент реализации НДС. После получения исправленного счета-фактуры покупатель обязан будет уменьшить сумму налоговых вычетов, полученных им при приобретении товара по первоначальной цене, посредством подачи уточненной декларации по НДС.

Что касается налога на прибыль, то в случае предоставления скидки поставщик должен поставить в доходы от реализации уменьшенную стоимость товара (п. 1 ст. 249 НК РФ), покупатель поставит в расходы также стоимость товара с учетом скидки (пп. 1 п. 1 ст. 253 НК РФ). При этом, вопрос о необходимости корректировки ранее оформленных документов и внесения изменений в поданные декларации по налогу на прибыль решается по аналогии с НДС.

В случае же предоставления покупателю бонуса (например, в виде подарка или дополнительной партии товара) у поставщика возникнет безвозмездная передача товаров, приравниваемая Налоговым кодексом к реализации (пп. 1 п. 1 ст. 146 НК РФ). Как следствие, организация обязана будет исчислить и уплатить в бюджет НДС, при этом в расчет будет приниматься рыночная цена безвозмездно переданного товара (п. 2 ст. 154 НК РФ). Однако несмотря на то, что покупатель включит НДС с суммы переданного покупателю товара в налоговую базу и уплатит его в бюджет, у покупателя права принять этот НДС к вычету не возникнет, так как по смыслу п. 1 ст. 171 НК РФ к вычету принимаются суммы НДС, предъявленные покупателю поставщиком при приобретении у него товаров.

При этом, в случае использования бонусной системы премирования «пострадает» не только поставщик, обязанный уплатить в бюджет дополнительную сумму НДС. Негативные последствия данной системы отразятся и на покупателе, но только в отношении налога на прибыль. Он должен будет поставить в доходы стоимость безвозмездно полученного товара и уплатить в бюджет налог на прибыль (п. 8 ст. 250 НК РФ). Поставщик же может поставить произведенные на предоставление бонуса расходы в затраты, однако в этом случае он должен быть готов к спору с налоговым органом, ведь инспекция может настаивать на отсутствии у таких расходов направленности на извлечение доходов и, как следствие, неправомерности их включения в расходы (п. 1 ст. 252 НК РФ).

Вернемся к указанным выше примерам.

В первом случае, когда предоставляется скидка, А (поставщик) обязан будет уплатить в бюджет 162000 руб. НДС в связи с реализацией 10 партий товара и поставить в доходы по налогу на прибыль 900000 руб., а Б (покупатель) возьмет НДС в указанной сумме к вычету и поставит в расходы стоимость приобретенного товара.

Во втором же случае на А, помимо 162000 руб. НДС в связи с продажей 9 партий товара, будет возложена обязанность уплатить в бюджет еще 18000 руб. НДС, исчисленного с цены безвозмездно переданной покупателю партии товара в качестве бонуса, а покупатель обязан будет увеличить налоговую базу по налогу на прибыль на 100000 руб. и уплатить в бюджет 20000 руб. налога.

Как видно из описанных примеров и их налоговых последствий, различные по оформлению, но схожие по содержащемуся в них экономическому смыслу системы мотивации покупателей имеют своим результатом различную налоговую нагрузку как на поставщика, так и покупателя. Поэтому важным при установлении правил поощрения клиентов является выбор грамотной правовой конструкции, которая помогла бы достигнуть желаемого экономического эффекта с возложением на сторон сделки минимального налогового бремени.

Что прибыльнее скидки или бонусы? Почему при продаже предоставлять бонус клиенту выгоднее, чем скидку?

Разберемся с точки зрения размера прибыли (без учета общей ситуации на рынке, положения с товарным запасом, поведения конкурентов), насколько выгоднее стимулировать клиента бонусами, чем скидками. Также вы сможете увидеть, почему в тех ситуациях, когда, например, 25%-я скидка приводит к убытку, бонус такого же размера позволяет получать прибыль.

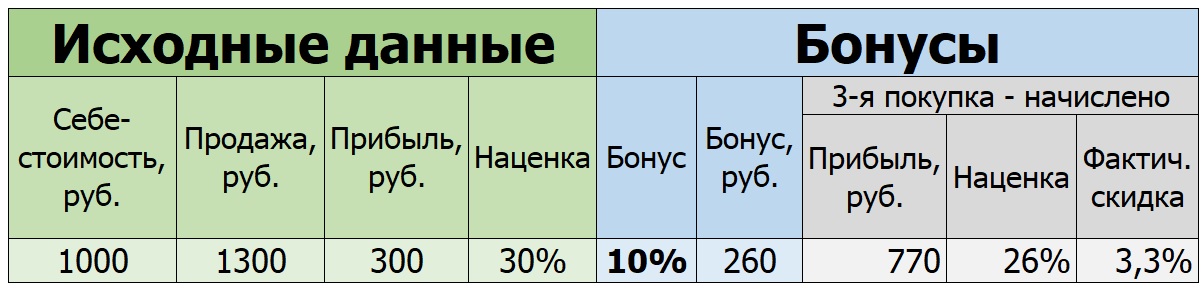

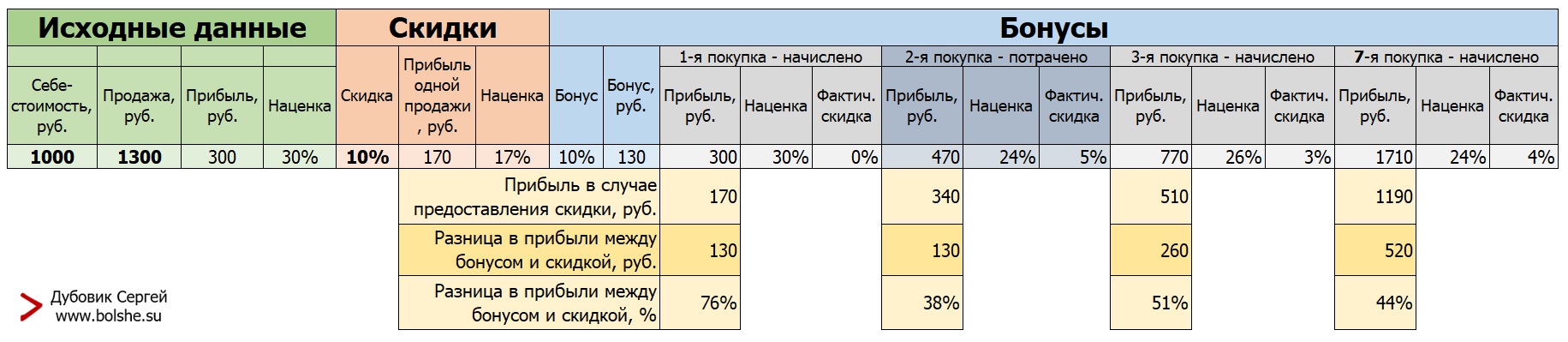

Предположим, что себестоимость продаваемого вами товара 1000 руб. Вы продаете его по цене 1300 руб. Таким образом наценка составляет 30% или 300 руб.

Случай предоставления скидки 10%.

Вы предоставляете клиенту скидку 10% — это 130 руб. Таким образом ваша прибыль снижается до 170 руб., то есть на 43% относительно первоначального значения.

Теперь ваша наценка – это 17%.

Случай предоставления бонуса 10%.

В отличие от скидки, бонус (баллы, мили, спасибо) предоставляется при приобретении товара, но может быть использован только при следующей покупке. Рассмотрим модель, в которой бонусы можно либо копить, либо тратить. То есть в случае, если клиент выбирает тратить бонусы, за эту покупку ему их не начисляют.

Предположим, что клиент купил товар за 1300 руб. и получил бонус 10%. Клиенту будет начислено 130 бонусов, при этом никаких дополнительных трат не будет.

При 2-м приобретении клиент купит товар за рубли и бонусы, потратив 1170 руб. и 130 бонусов.

В таком случае клиент потратит на две покупки 1300+1170 руб. и 130 бонусов за товары стоимостью 2600 руб.

Итого скидка клиента при 2-й покупке составила:

(2600 – 1300 – 1170) / 2600 = 0,05 = 5%

Статистика говорит о том, что при наличии бонусов, которыми покупатель может рассчитаться, средняя сумма повторной покупки будет выше, тогда размер фактической скидки будет меньше.

Если клиент совершит третью покупку на сумму 1300 руб. и вновь получит бонус 10%, ему будет начислено ещё 130 бонусов, которые он сможет потратить при 4-й покупке.

Итого скидка клиента при 3-й покупке составила:

(3900 – 1300 – 1170 – 1300) / 3900 = 0,0333 = 3,33%

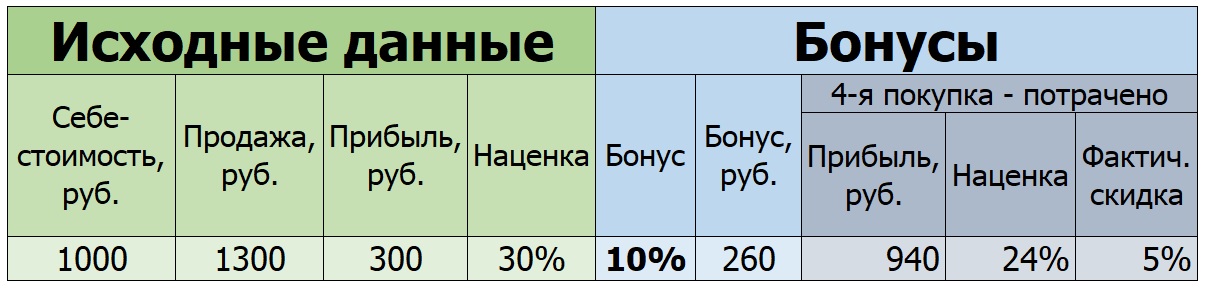

При 4-м приобретении клиент купит товар за рубли и бонусы, потратив уже 5200 руб. и 260 бонусов.

Итого скидка клиента при 4-й покупке составила:

(5200 – 1300 – 1170 – 1300 – 1170) / 5200 = 0,05 = 5%

При 5-й покупке клиент заплатит за товар 6500 руб. и прибавит себе на 6-ю покупку 130 бонусов.

Итого скидка клиента при 5-й покупке будет:

(6500 – 1300 – 1170 – 1300 – 1170 – 1300) / 6500 = 0,04 = 4%

Далее с каждой нечетной покупкой итоговая скидка будет плавно увеличиваться. Например, для 7-й покупки она составит 4,3%.

После 7-й покупки в случае 10%-го бонуса прибыль составит 1710 руб. Если бы мы просто давали 10% скидки от покупки, прибыль была бы: 170 × 7 = 1190 руб.

Значит в этом примере бонусирования вы заработали на 44% больше.

Вывод: с точки зрения математики прибыли, предоставление 10%-го бонуса клиенту при такой наценке почти в 1,5 раза выгоднее, чем скидки в 10%.

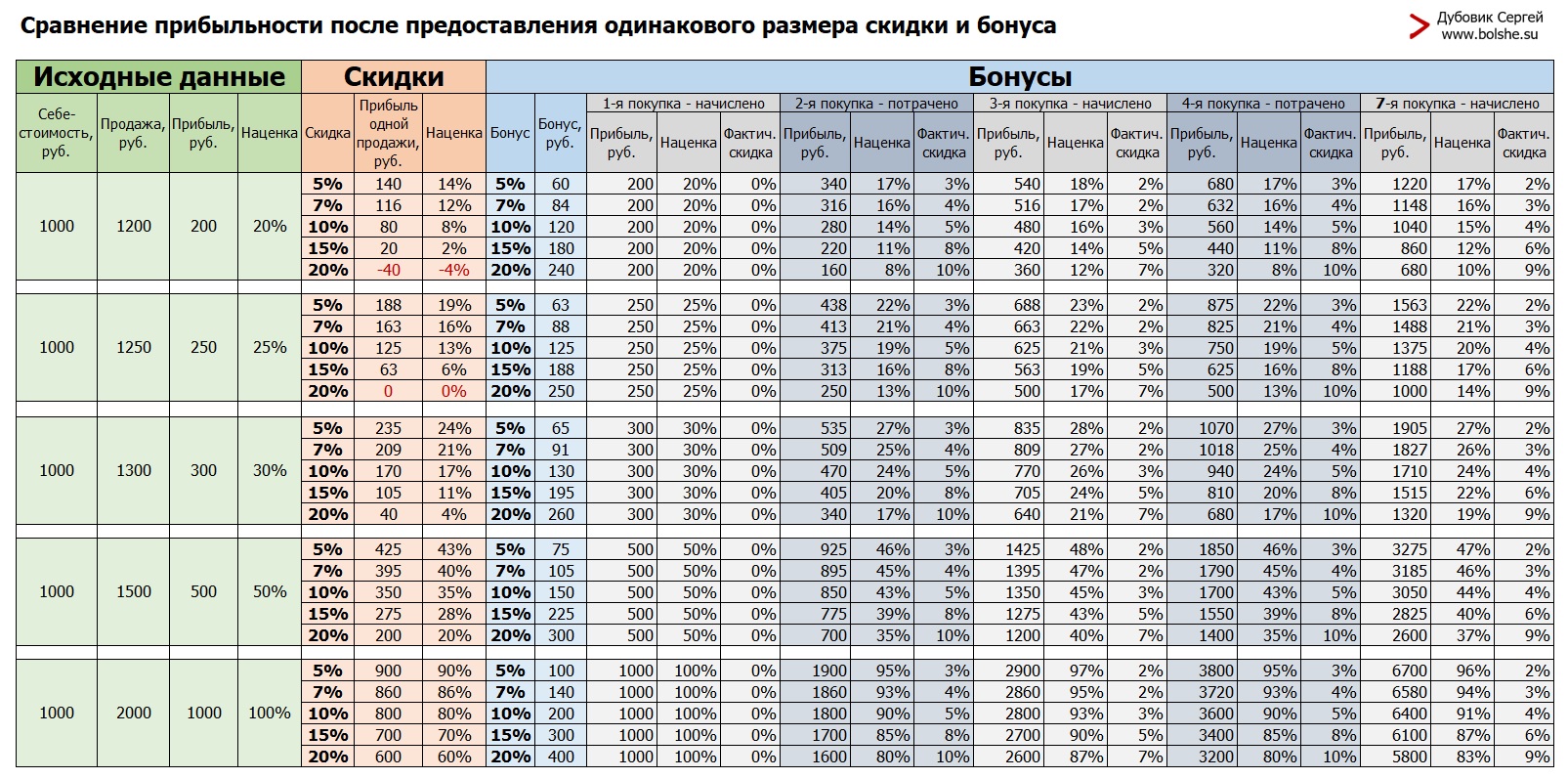

Для других значений наценки на продукцию я подготовил для вас таблицу, которая отвечает на вопрос: какова разница в прибыльности между скидками и бонусами.

Вы можете воспользоваться файлом Excel, который при введении трех значений:

рассчитает для вас автоматически сравнение выгодности предоставления бонуса и скидки.

Ещё раз хочу обратить внимание, что в приведенных расчетах использовалась наиболее частая модель использования бонусов: при покупке бонусы либо копятся, либо списываются.

Скидки или бонусы – чем поощрять покупателей?

Любой бизнес — это продажи, поэтому вопрос, как стимулировать клиентов покупать чаще и больше, а также привлекать новых за счет интересных предложений, волнует каждого предпринимателя. Так что же все-таки лучше: скидки, бонусы или долгосрочные программы лояльности?

Сегодня скидкой в магазине или бонусом уже никого не удивишь. Все инструменты поощрения покупателей и стимулирования у них импульсных покупок давно изучены и активно используются, уверен Алексей Батылин, руководитель компании Activity Group. Как известно, наиболее распространенные формы: подарок за покупку, пакетные предложения (две вещи по цене одной), дополнительная скидка за определенный объем покупок и подарки, которые выдаются за определенное количество баллов.

Кроме того, во многих сферах, особенно в ритейле, активно используются программы лояльности. «Еще каких-то 10 лет назад только собственники крупного бизнеса прибегали к такому инструменту для повышения дохода как изучение клиента и создание программ лояльности, — говорят специалисты консалтинговой компании Oy-li. – Не так давно требовалось пояснять, что такое программы лояльности. Сегодня это уже неотъемлемая часть развития любого бизнеса — как малого и среднего, так и сверхмалого».

Единственное отличие проведения программ лояльности в малом и среднем бизнесе — это «копирование» этих программ у крупного, например, бонусных программ, накопительных дисконтных карт, SMS-оповещений и другого. И зачастую «копирки» не работают, то есть не развивают продажи. В чем же ошибка? Все просто: прежде чем приступать к запуску какой-либо программы лояльности для клиентов, нужно их изучать. Нужно понимать, на кого направлена программа лояльности, говорят эксперты. Для начала нужно определиться с целевой аудиторией.

По покупательской способности клиенты делятся на:

Зная четыре типа клиентов, можно приступать к работе над своей клиентской базой. Во-первых, стоит проанализировать клиентский портфель (как много постоянных клиентов, что это за категория и т д.). Для анализа вам необходимо определить, по каким критериям будете изучать. В этом случае уместно использовать классификацию покупателей, их две: чувствительные к цене и чувствительные к качеству товара/услуги. Есть еще класс покупателей чувствительных к обслуживанию, хотя его неправильно выделять отдельно, потому что все клиенты хотят сервис высокого уровня.

На основе этих данных составляется матрица, которая учитывает тип клиента, к чему он более чувствителен — к цене или качеству, и далее разрабатывается политика лояльности и бонусов.

«Опыт работы Activity Group с бонусными/скидочными программами показывает, что искреннее удивление покупателя достигается в тот момент, когда он получает что-то реально ценное для него фактически «за просто так», — говорит Алексей Батылин (Activity Group). – То есть он совершает покупку и в дополнение к ней получает бонус, который также имеет для него ценность. Опасность такого инструмента, правда, в том, что он вызывает очень быстрое привыкание. Когда ситуация с подарком повторяется, покупатель начинает воспринимать это как должное. И затем, не получив подарок в следующий раз, может разочароваться».

С задачей сформировать лояльность у покупателя хорошо справляются все вышеперечисленные инструменты. Главное, чтобы применялись они грамотно — с правильной ориентацией на целевую аудиторию и место. Основная ошибка в реализации программ поощрения — непопадание в целевую аудиторию и несоблюдение критериев комплементарности (взаимного дополнения) и рациональности, считает Батылин. Часто получается так, что где-то предлагается скидка на приобретение товара, которая целевой аудитории этого магазина просто не нужна. Так, дисконт в 3-5% вряд ли будет интересен посетителям luxury-бутика. А при покупке пылесоса приятно получить в подарок дополнительную насадку к нему, но никак не веник. Покупатели телевизоров в магазинах бытовой техники, скорее всего, по достоинству оценят в подарок карточку, которая открывает доступ к спутниковому ТВ. А вот, например, при покупке квартиры получить бейсболку в придачу будет как минимум странно.

«Не так давно мы проводили акцию в магазинах бытовой техники Media Markt, где для усиления бонусной программы использовали технологию геймификации — вовлечения покупателей в игровой процесс получения скидки или бонуса, — делится опытом Алексей Батылин. – Ставку сделали на появление азарта. Акция называлась «Собери пазл»: участникам нужно было совершить покупку на определенную сумму, после чего им давали шанс вытянуть карточку с изображением предмета бытовой техники. Части этого изображения размещались на девяти больших объемных кубиках, из которых участникам предстояло собрать целое изображение за ограниченное время. Точное попадание в целевую аудиторию, ценные подарки, интересные участникам акции, и элемент игры, на мой взгляд, оказались отличным решением для этой компании. И главный показатель этому — организаторы полностью окупили затраты на бонусную программу».

Использовать скидки и бонусы, несмотря на то, что это сегодня делают многие, важно. В Америке и Европе основным критерием выбора магазина для семейного шопинга уже давно становится не его близость к дому, а наличие акций, предоставляющих какие-либо выгоды. Более того, покупатели, несмотря на некоторую инертность, точно также становятся более разборчивыми в выборе мест покупок. Скорее всего, через некоторое время покупатели будут выбирать именно те торговые точки, где предложен лучший сервис и выгодная программа лояльности при равных ценах на товары и услуги, считают эксперты.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Давая скидку, Вы, по сути, «дарите» покупателю небольшую сумму денег, которую он может потратить в другом месте. Конечно, покупатели очень даже приветствуют личную экономию.Минусы скидочной (дисконтной) системы:

Выдавая бонусы клиентам по факту Вам придется в дальнейшем сделать клиентам пришедшим за повторными покупками скидку, но из этого Большой плюс использования бонусов в том, что они будут потрачены в вашей (И ТОЛЬКО В ВАШЕЙ) компании на приобретение товара. Кроме того, «бонусные деньги» покупателей остаются в обороте Вашего магазина. Ведь потратить бонусы можно будет только со следующей покупкой.

Также бонусы хороши тем, что с ними исключены махинации продавцов на скидках (что часто бывает в магазинах, где даются скидки без системы учета). Владельцу магазина стоит широко разрекламировать среди покупателей, что в магазине действует накопительная система бонусов. Контроль за бонусами со стороны покупателя весьма строг!

Пластиковые карты имеют один большой недостаток – их нужно носить с собой. Важно предоставить клиенту максимально комфортную систему для получения и использования бонусов, поэтому большинство компаний переходят на мобильные системы лояльности. Бизнесу не нужно тратиться на постоянное производство пластиковых карт, для выдачи их новым клиентам и взамен потерянным или сломанным.

В случае с мобильным приложением вся информация о бонусах и Вашей компании будут всегда под рукой клиента – в его смартфоне. А главное, Вы получите достоверную информацию о своих клиентах и сотрудникам не придется тратить время на регистрацию покупателя в системе (клиент проходит регистрация на своем смартфоне самостоятельно). Система TuviS – это индивидуальная бонусная программа для бизнеса, в которой Ваш клиент не увидит Ваших конкурентов и потратить бонусы сможет только в Вашем бизнесе

Введя код клиента или номер телефона – сотрудник видит накопленные бонусы покупателя, сколько бонусов можно потратить на текущую покупку, сколько бонусов будет начислено, вводит сумму покупки и проводит оплату. Клиент получает бонусы моментально.

В настройках системы, можно настроить:

— Период «жизни» бонусов, если клиент не пришел в течении указанного срока – бонусы сгорают, что мотивирует клиента не тянуть со следующей покупкой

— Отложенные бонусы – потратить которые возможно только после указанного срока, например, 14 дней, если у Ваша продукция подлежит возврату или обмену

— Шаблоны системы лояльности – для различных групп товаров или клиентов. Активно используется в бизнесе где владелец хочет выдавать на часть товаров, например, 10% от суммы покупки, а на другую часть 5%

TuviS подключил свыше 200 предпринимателей к бонусной системе TuviS и помогли их бизнесу зарабатывать больше без использования скидок и дорогостоящей рекламы

А ещё лучше скидка и бонусы за покупку.

Потому что части клиентов нарисованная скидка важнее настоящей.

Ну и без скидок не привлечь оффлайн-покупателя, проходящего мимо.

Система лояльности — это то, что одновременно и привлекает покупателя, и психологически отталкивает в тот момент, когда той же карты нет с собой. К примеру, часты случаи, когда человек, у которого поблизости есть и гипермаркет “Лента”, и гипермаркет “ОКЕЙ” с наибольшей долей вероятности отдаст предпочтение тому магазину, чья карта сегодня лежит в кошельке. Потому что цены там без дисконтной карты очевидно завышены. Также, если с собой нет ни одной из этих карт, а масштабной закупки делать не нужно, покупатель вообще выберет “Дикси” у дома и не будет сильно заморачиваться. Тем более, всё-таки ценовая и скидочная политика вышеупомянутых гипермаркетов такова, что без заветной карты ты просто чувствуешь себя немного лузером. Решением этой проблемы могла бы стать возможность проведения скидок по номеру телефона, но они просто не введут такую систему, т.к. это станет причиной огромных очередей.

Зато как же хорошо, когда заходишь в магазин, и скидку проводят по твоему номеру телефона (неважно, путем получения кода через смс или как-то иначе), и без приложений, и без карт получаешь товар по привлекательной цене! Выходишь довольный и не играет значения, консерватор ли ты, который ни за что в жизни не установит на смартфон лишнее приложение, просто колесящий по городу налегке человек без карт и лишнего груза, или кто-то ещё. ☺

Что же касается бонусной системы, то она совершенно не подходит для тех, кто любит всё здесь и сейчас. Выбрал, получил товар по хорошей цене и вышел довольный! А такая аудитория, скорее всего, самая платежеспособная. При всем уважении к супермаркету “Перекрёсток”, люди его выбирают не за отменную бонусную систему, а за близость к дому, хороший мерчендайзинг и, возможно, приятный зеленый цвет логотипа. ☺Но никак не за то, что за полгода регулярных покупок можно будет накопить себе аж двести рублей (тем более, при не самом гуманном ценообразовании).

Так что каждый выбирает по себе. И нет никакой идеальной системы, подходящей всем видам и форматам бизнеса!

Как раз таки мы специализируемся на Мобильной бонусной системе, где не только можно все процедуры совершить по номеру телефона, так еще и скачать мобильное приложение где будет вся информация о компании количестве бонусов, новостями и интернет магазином