Спекуляция на дивидендах по акциям

Придумал план спекуляций, он сработает?

Можно ли заработать на дивидендах, если покупать акции за неделю или две до срока выплаты, а потом сразу продавать? Например, для этого удобно пользоваться вашим календарем инвестора. Покупать планирую примерно на 100 тысяч рублей.

Есть ли риск не заработать, а потерять?

Если бы все было так просто.

Дивиденды — одно из главных преимуществ фондового рынка. Но они не дадут практически никакого преимущества спекулянтам, а скорее, наоборот, доставят одни только сложности.

Так что ваша идея не сработает, и вот почему.

Цена акций после выплаты упадет

Сразу после дивидендной отсечки цена акций всегда падает примерно на величину дивиденда — это называется дивидендным гэпом.

Дивидендная отсечка —

последний день, когда акции торгуются с дивидендами

Если покупать акции под дивиденды, то для вас критически важно, чтобы дивидендный гэп закрылся и цена акции вернулась к первоначальному уровню как можно скорее. Но здесь возможны любые сценарии развития ситуации. Например, такие:

В каждой конкретной ситуации может произойти все что угодно, здесь уже нужен качественный инвестиционный анализ.

Могу точно сказать еще две вещи:

Как видите, ваша стратегия не работает, но не потому, что дивиденды плохие, а просто потому, что они не подходят для спекуляций.

А как тогда нужно?

Главная сила дивидендов — инвестиционная. Заключается она не в том доходе, который дивиденды могут дать инвестору прямо сейчас, а в том, что они могут сделать потом.

Возьмем для примера компанию «Лукойл». Это одна из компаний, которая уже много лет подряд стабильно платит дивиденды. Причем абсолютная величина дивидендных выплат постоянно растет, так как растет сам бизнес компании, а вслед за ним — и цена акций. Запомните, это очень важно: абсолютная величина дивидендов при нормальных условиях экономики растет.

Средняя годовая дивидендная доходность по акциям «Лукойла» — менее 5%. Вы скажете, что это даже меньше, чем депозит. Но давайте посчитаем.

В 2010 году «Лукойл» платит 52 Р на акцию, и ваша доходность на этот раз — 8,6%, это уже выше, чем ставка по депозиту.

В 2015 году «Лукойл» платит дивиденды дважды, общая сумма выплат — 159 Р на акцию. Для вас это эквивалентно 26,5% годовых. Неплохой дивиденд.

Наконец, в 2018 году «Лукойл» суммарно выплачивает 225 Р на акцию — 37,5% годовых для вас.

Ваша инвестиция дает очень хорошие плоды, и в перспективе все будет еще лучше. Как вам такая стратегия? Мне очень нравится.

Что еще надо знать

Конечно, для получения такого дохода нужно было купить акции «Лукойла» 15 лет назад и все это время не продавать их, а значит, и следить за делами компании: ведь за 15 лет многие другие компании обанкротились. Но, по-моему, в этом и заключается смысл инвестиций.

Мы уже писали ряд статей о том, как находить такие компании, как «Лукойл», почитайте:

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Dividend Investment Strategies: Real Cases

Contents

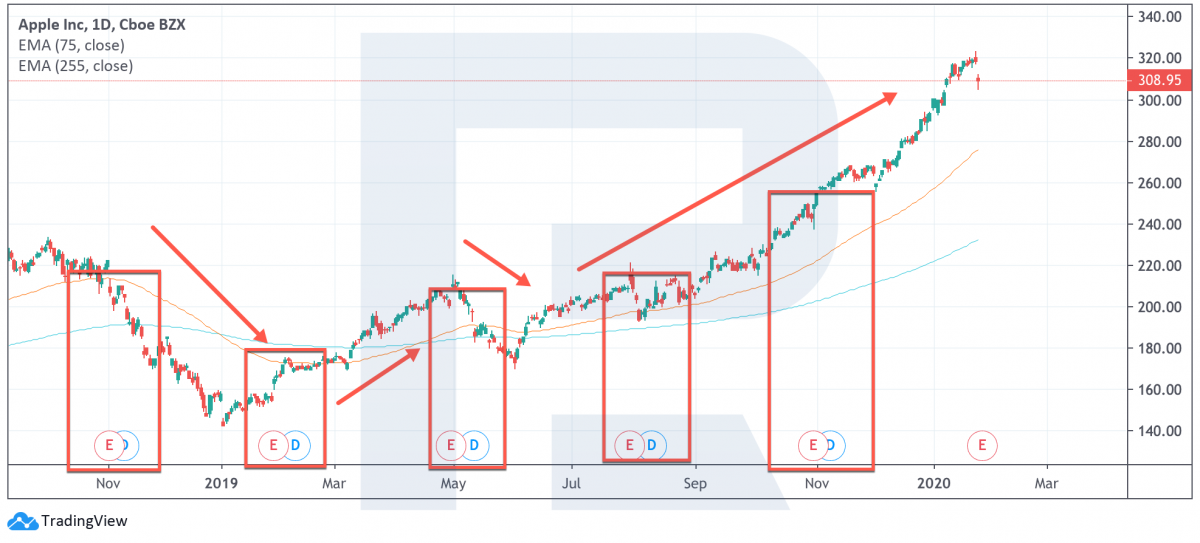

The «buy and hold» strategy is the simplest strategy for making a profit on the growth in the value of shares – you just need to buy securities and hold them for as long as possible. In this case, it’s worth using technical analysis to identify the best entry point with minimal risks.

Today, we shall discuss one more option on the stock market at the time of the dividend payment. Here are the details, the serious advantages, drawbacks, and peculiarities.

What are dividends?

Fundamentally, dividends are a share of a company’s profit. If you are a dividend holder, you have the right to receive a part of the company’s profit, which is divided among its shareholders. It’s fairly easy to become a shareholder: you simply need to buy company stocks on the exchange, and they will earn you the right to receive dividends from the chosen company.

However, Apple Inc. has not always paid out dividends to its shareholders. In 1995, it was decided to invest all the capital in the business and the development of new products and services. Apple Inc. did not begin paying out dividends until 2012 when it was decided to initiate them again.

Dividend cut and the growth of the stocks

Information about the dividends on the stocks of a company can be found in the dividend calendar. The details about dividend payments are normally announced after the shareholders’ meeting. This might happen several months before the actual payment of part of the company’s profit to its shareholders.

The dividend cut or the so-called registry closing day is the last day when the shareholder must hold the stock (buy the stock or already own it) to be eligible for payment of stock dividends.

There are even such strategies in which the investor buys stocks before the dividend cut day to receive additional income as quickly as possible. On the other hand, there are investors who choose to sell their stocks before the dividend cut day, even if they had been holding them for several months. The number of traders with the intention of earning on dividends without effort grows swiftly before the dividend cut day, which provokes the growth of the stock price. The stock price declines immediately after the distribution of the profit because the traders sell their stocks as soon as they receive the payment.

What happens to the dividends if the stocks fall?

As for receiving income from dividends, there is no need to constantly buy and sell stocks to gain profit. In fact, if you’re a dividend holder, you don’t have to do anything at all. The company will pay a part of its profit to you in your capacity as an investor in the company. So, you don’t need to sell your stocks. To receive dividends from a company, you just need to buy stocks and hold them.

Popular strategies of making money on dividends

Receiving additional income simply by holding some stocks in their portfolio pushed traders and investors to create various strategies aimed at maximising possible income and minimising risks.

Long-term buy of stocks

The simplest option is to just buy stocks of one or two promising companies and hold them for as long as possible, regardless of the fluctuations of the stock price. What’s more, the current stock price is not significant because very few of us know what will happen in the future. For example, with Apple Inc., we saw the stock price doubling in just one year.

On the other hand, although things might seem quite simple, it’s not easy for investors to watch the market fall – most likely, they’ll just escape the downtrend with losses. Experienced traders advise to always be ready for such losses.

For example, Warren Buffet has frequently stated that sometimes doing nothing may be much more profitable than buying and selling stocks. He pushed us to the idea that it’s much more effective to spend time studying companies and choosing promising stocks than to trade intraday without a system.

Of course, there are examples of strong intraday traders, but most average market participants can receive income from passive investments of free funds in stocks. A serious drawback of the strategy is its being long-term, and the advantage is making a profit on future dividend payments.

Buying stocks before the dividend cut day

As we have mentioned above, when the dividend size becomes known after the shareholders’ meeting, the interest of traders in the stocks starts growing, and the securities go up thanks to strong buys. The closer the dividend cut day, the higher the rise of the stock price.

The strategy implies buying the stocks well ahead of the cut, not just a couple of days before. Essentially, the stocks should be bought immediately after the shareholders’ meeting, before the quotations move too much upwards. In this way, an investor can earn on both the dividend payments and the growth of the stock price. It’s important to remember that when we are players in the market, things don’t always go according to our plan; that is exactly why the rules of money management are to be followed.

Buying stocks after the dividend payment

As a rule, after the dividends are paid out, the stock price falls for the size of the payment. At this point in time, we can consider buying stocks, counting on further growth of the stock price. We should not be expecting a quick income from dividends at this time, but wait for the next payment. However, a strong decline after a dividend cut allows us to buy the stocks at a lower price than the previous one, which will later make our profit on the fluctuations.

It takes the stocks two to three months to recuperate, and in rare cases, they return to their previous levels after a couple of weeks or even days. A big advantage of this strategy is to see stock price growth in the mid-term.

It’s curious that dividend payments have little influence on stocks in the US market. With Apple Inc., we do not see serious drawdowns on the price chart. Such moments occur, but it can be said that during extended declines dividend payments just push the market even lower due to enforced pressure from the sellers.

Summary

On the whole, attempting to get income on dividends is not difficult; you just need to hold the stocks before the dividend cut. On the other hand, depending on the market type, the stock price can seriously decline after this event, and traders must be ready to assume these risks. In any case, before buying any stocks, it is necessary to study the chart behaviour historically to assess and estimate the income from dividends.

Buying stocks immediately after the dividend cut might bring much more profitability in perspective than a banal attempt to buy securities only a couple of days before the dividend payment. And the words of the market celebrities are worth remembering: buying stocks for the long term may be a better strategy than buying and selling on a daily basis to capitalise on daily price fluctuations.

Material is prepared by

Andrew G.

A financial analyst and successful trader, Andrew prefers highly volatile instruments. He is actively involved in creating various educational materials for RoboMarkets clients.

Как заработать на дивидендах — 5 стратегий покупки дивидендных акций

Как можно заработать на дивидендах, например акциях Газпрома или Сбербанка? И что для этого нужно сделать? С чего начать? На такой вопрос можно найти несколько ответов. А вернее стратегий, позволяющих инвесторам извлекать прибыль с фондового рынка, покупая акции дивидендных компаний.

Кратко про дивиденды

Для тех, кто имеет весьма смутное представление о порядке начисления и выплат дивидендов, проведем небольшой ликбез.

Стратегия или спекуляция?

На фондовом рынке прибыль, используя дивидендные акции, можно получить двумя способами:

В идеале, лучше когда оба способа работают и приносят доход своим владельцам.

Можно заниматься инвестированием или спекуляцией.

Инвестор, покупая дивидендные акции, ожидает от них получение постоянного денежного потока. Ежегодно. Плюс со временем стоимость акций будет расти. Но. это долгий процесс, рассчитанный на годы.

Чтобы представить наглядно, перенесем на пример из жизни.

Игнат (инвестор) тоже покупает курицу за 100 рублей. Но в отличии от Степана, он ее не продает. А только яйцо. И так каждый раз. Если убрать затраты на корм для птицы, то чистая прибыль с одного яйца уже конечно не 5 рублей, а значительно меньше. Но зато Игнат обеспечил себе постоянную прибыль на долгое время.

Если же Игнат решит не продавать яйцо, а вырастит из него еще одну курицу, то

Чем заниматься каждый решает сам. Влияет на это множество факторов. Готовы ли постоянно отслеживать выгодные варианты. Или не хотите заморачиваться и инвестируете по принципу «чем реже тем лучше».

Однозначно сказать, какой из способов заработка лучше (и выгоднее) нельзя. Кто-то добивается просто феноменальных успехов в спекуляциях. Другие «поднимают» неплохие деньги именно на долгосрочных вложениях.

5 способов (стратегий) заработка на дивидендах

Чтобы зарабатывать на дивидендах компаний, используйте одну из нижеперечисленных стратегий.

Купил и держи

Самая простая стратегия. Как понятно из названия, нужно купить акции одной или нескольких компаний. И все. Каждый год получая дивиденды. И давая компании расти и развиваться. Рост компании, повлечет увеличение получаемой ее прибыли. А это скажется на размере дивидендных выплат в сторону повышения.

Покупай дешево

Большим недостатком дивидендных акций, является тот факт, что мы никак не можем повлиять на размер дивидендов. Сколько компания посчитает нужным выплатить своим акционерам, столько вы и получите. И каждый получаете одинаковую сумму на одну акцию. И крупные игроки, владеющие пакетами на сотни миллионов. И частные мелкие инвесторы со своими несколькими штуками.

Но есть способ увеличить прибыль. Для этого нужно покупать «интересные» акции в момент снижения цены.

В течение года на бирже цена может «гулять» как вверх, так и вниз. На десятки процентов. И обычно без видимых серьезных причин. Если смотреть в долгосрочном периоде, то график котировок плавно растет. А вот эти отклонения являются аномальными, с точки зрения средних значений.

Именно вот эти отклонения и будут интересны для получения повышенного дохода.

Ищем дивидендные акции, стоимость которых снизилась относительно пиковых значений. И покупаем. Главное, чтобы это были надежные бумаги. И падение котировок не было связано с серьезными финансовыми трудностями у компании.

Что нам даст эта стратегия?

Покупая с дисконтом, мы на одинаковую сумму сможем приобрести большее количество акций. Которые в свою очередь, будут приносить больше дивидендов.

Вскоре котировки опустились до 75 рублей. Теперь на 100 тысяч можно приобрести 1 333 акции. И дивидендный доход составил бы уже 13,3 тысячи рублей.

Всего одна удачная сделка позволила увеличить ежегодную доходность на 30%. На все время, пока вы держите бумаги. А не только за первый год. Вы всегда будете получать больше прибыли, по сравнению с инвесторами купившими бумаги по высокой цене.

Покупай до отсечки

Когда становится известен размер дивидендов, начинает расти интерес инвесторам к бумагам. И чем ближе к дате отсечки, тем она выше. В результате постепенно котировки ползут вверх. Все хотят получить дивиденды и покупают, покупают акции.

Смысл стратегии сводится к приобретению нужных нам бумаг под получение дивидендов. И не за 2-3 дня или неделю до отсечки, а заранее. За несколько недель, пока еще котировки сильно не выросли.

Результат. Получение гарантированных заранее известных дивидендов за короткий срок (например, всего за месяц, не нужно ждать целый год). Плюс покупка акций по не завышенным ценам на долгосрок.

Конечно такое развитие сценария происходит не всегда. Но в большинстве случаев мы имеем именно такую картину.

Стратегия практически аналогичная предыдущей. Покупаем интересные бумаги заранее. Но продаем, не дожидаясь отсечки.

На следующий день после закрытия реестра, образуется дивидендный гэп. Котировки резко падают вниз. Приблизительно на величину дивидендов. Уже никому не интересно держать бумаги, по которым следующие дивидендные выплаты будут только через год. И наблюдаются массовые распродажи.

Именно перед самой отсечкой бумаги будут иметь максимальную стоимость. Будущие дивиденды уже заложены в цену. Мы продаем на пике. Не дожидаясь падения на следующий день.

Здесь уже можно покупать акции ближе к отсечке. За неделю.

Да, мы потерям право на получение дивидендов. Но зато за короткий срок заработали на курсовой разнице.

Покупка после дивидендов

После дивидендного гэпа, цена падает. И это тоже интересный момент для входа в бумаги. Покупка с дисконтом имеет более высокий потенциал к росту.

И рынок быстро закрывает эту брешь. На это конечно уходит время от нескольких недель до пары-тройки месяцев. Иногда (кстати не так и редко) цена возвращается на до дивидендный уровень буквально за несколько дней.

Итог. С большей вероятностью за пару месяцев заработок на росте минимум на величину прошлых дивидендных выплат.

Советы

Небольшая подборка советов и рекомендаций по уменьшению рисков и увеличению доходности.

Не ставьте все на зеро

Как обычно действуют новички? Выбирают одну компанию, или пару-тройку, платящих самые щедрые дивиденды. И вкладывают все деньги. Логика в этом есть. Инвестировать в те активы, которые приносят максимальную отдачу.

И совсем забывают о рисках. Что будет если у компании в будущем возникнут финансовые трудности? Чем это грозит?

Пример. За 2015-2016 года компания Сургутнефтегаз выплачивала своим акционерам щедрые дивиденды. Около 18-22% на акцию. Далее размер катастрофически уменьшился, до скромных 2-3%. Помимо этого котировки акций компании рухнули с 45 до 30 рублей.

Примечательно, что многие другие компании за 2017 год выплачивали просто рекордные размеры дивидендов.

Проблема решается путем расширения портфеля, включая в него акции нескольких компаний. Пусть и с меньшей дивидендной доходностью. Начавшиеся проблемы у одной компании, никак не скажутся на получение дивидендов от других.

Я вижу будущее

Никто, никогда со 100% уверенностью не скажет вам, что будет с рынком или конкретными акциями компаний через 5-10 лет. Даже через 2-3 года. А если скажет, то не верьте ему.

Сегодня компания может платить щедрые дивиденды, а через год урезать их в разы. Такое встречается повсеместно.

И наоборот. Компания с весьма скромной дивидендной историей, может внезапно «выстрелить» и начать выплачивать щедрые дивиденды.

Поэтому делать ставку только на одни высоко дивидендные компании не стоит. Середнячки тоже должны присутствовать в портфеле.

Пример. Дивиденды не были коньком Аэрофлота. В 2002 году акционеры получили скромные 6 копеек на акцию. Иногда компания вообще не вознаграждала акционеров. Были года, когда дивиденды не выплачивались. За 2017 год инвесторы получили 17,5 рублей с акции. И компания обещает в будущем придерживаться высокой дивидендной политики.

За 15 лет дивидендные выплаты выросли почти в 300 раз.

Реинвестиции

Покупка дополнительных акций на получаемые дивиденды, бесплатный способ увеличить доходность инвестиций в будущем.

Например, получили дивиденды из расчета 10% на акцию. На них приобретаете новые. На следующий год заработали уже на 10% больше, в виде дивидендов. И так с каждым годом. Здесь действует правило сложного процента. Которое, на больших сроках способно значительно увеличить и капитал и ежегодную прибыль.

В итоге, примерно через 15 лет у вас будет уже акций в 4 раза больше. И годовой дивидендный доход будет составлять уже 40% от ваших первоначальных вложений.

И это мы еще не учитываем, что котировки тоже могут вырасти в разы. Как и размер дивидендных выплат. Тогда отдача будет еще выше.

Ребалансирвка

Желательно поддерживать долю активов в одинаковой пропорции (или первоначально заданной). И нужно продавать часть дорогих бумаг. И на них приобрести акции с упавшей ценой.

Например, у вас есть 200 тысяч рублей. На эти деньги вы купили Газпром и Сбербанк в равной пропорции. На 100 тысяч акций каждой компании. Через год, акции Сбербанка выросли в 2 раза (+100 тысяч рублей прибыли). А Газпром упал на 30% (30 тысяч убытка).

За год доля акций в портфеле изменилась. Теперь на Сбербанк приходится почти 75%, а на Газпром всего 25%.

Продаем 25% портфеля в виде акций Сбера по высокой цене. Таким образом мы фиксируем часть прибыли. И на эти деньги берем Газпром с хорошим дисконтом.

Как заработать на дивидендах по акциям

Покупая акции различных компаний, инвестор имеет возможность заработать не только на изменении стоимости ценной бумаги, но и на выплачиваемых дивидендах, которые поступают в форме денежных средств на брокерский счёт. В последнее время вопрос, как заработать на дивидендах, стал актуальнее, так как раньше меньшее количество компаний выплачивали дивиденды. Сейчас дивиденды выплачиваются по гораздо большему количеству акций, причём по многим выплата осуществляется несколько раз в год.

Основной риск при получении дивидендов — это дивидендный гэп (разрыв) — резкое движение цены акции вниз сразу на открытии торгов, приблизительно на значение озвученных дивидендов при переходе акции через дату закрытия реестра на получение дивидендов (либо составления списка лиц, имеющих право на получение дивидендов) с учётом режима Т+2. Риск заключается в том, что инвестор получит дивиденды, но его акции подешевеют на эквивалентную стоимость. В данной статье мы расскажем, каким образом заработать на дивидендах и как сделать это грамотно.

Среди трейдеров бытует мнение о том, что дивидендные акции стабильнее в своих ценах, и этому предположению есть определённое объяснение. Чтобы детальнее разобраться в этом вопросе, вспомним определение акции из ФЗ № 39 «О рынке ценных бумаг», в котором сказано, что акция — это эмиссионная ценная бумага, закрепляющая права её держателя — акционера на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении и на часть имущества, остающегося после его ликвидации.

Выплата дивидендов — это форма распределения прибыли среди акционеров.

Получаемая компанией прибыль может пойти на развитие компании, как бы закладываться в её стоимость, что повышает стоимость её акции (если рынок верит в дальнейшие перспективы развития), а может частично пойти на выплату дивидендов и выйти за пределы компании. Это, с одной стороны, не способствует росту цены акции, но если дивидендные выплаты стабильны, то инвесторы неохотно расстаются с подобными акциями и используют просадки, чтобы докупить бумаги дивидендной компании по привлекательным ценам.

Таким образом, компании, показывающие хорошие темпы прироста прибыли и выручки (компании роста), способны показывать существенный прирост своей стоимости, а акции дивидендных компаний инвесторы скупают на краткосрочных просадках, что делает бумаги стабильнее с точки зрения ценовых колебаний. А если компания ещё показывает хорошие темпы увеличения прибыли (или озвучивает планы по выплате дополнительных дивидендов), подобные ситуации провоцируют настоящий ажиотаж среди инвесторов.

Чтобы заработать на дивидендах, необходимо знать, какие компании выплачивают их наиболее щедро и, желательно, показывают при этом восходящий ценовой график. Чтобы ориентироваться относительно возможных дивидендных выплат, следует понимать: какую прибыль компания заработала (можно узнать из публикуемой компанией отчётности), сколько компания выпустила акций (данная информация представлена на сайте биржи и в уставе компании), как именно компания выплачивает дивиденды (необходимо ознакомиться с «Положением о дивидендах» и историей дивидендных выплат). Также целесообразно отслеживать информацию о дивидендных выплатах на сторонних аналитических ресурсах.

Если есть предпосылки к продолжению стабильной дивидендной истории, акции этой компании можно приобретать, совершая сделки на основе технического анализа. Традиционным периодом покупки дивидендных бумаг считается период, в среднем неделя, после закрытия реестра на получение дивидендов. Дело в том, что дождавшиеся этого момента инвесторы могут продавать имеющиеся у них акции, тем самым несколько обваливая цену, а заодно — срывать стоп-приказы, усиливая снижение. Таким образом, в указанный период бумагу можно получить по весьма привлекательной цене. У компаний, стабильно выплачивающих дивиденды, есть особенность восстанавливаться в своей стоимости за несколько месяцев, если не происходит явно негативных событий.

Как в случае с составлением инвестиционного портфеля необходимо проводить диверсификацию активов, так и в работе с дивидендными бумагами не следует все средства вкладывать в единичную, даже весьма привлекательную акцию. Не стоит делать долю одной бумаги в дивидендном портфеле свыше 10-15%. Также целесообразно осуществлять «докупки» дивидендных акций. Таким образом, проводится своеобразное ценовое усреднение, что позволит на длительном отрезке времени получить лучшую цену и одновременно заработок на дивидендах: работа с дивидендами предполагает как минимум среднесрочные временные отрезки.

Не стоит забывать про выплату промежуточных дивидендов, и здесь есть особенность. Если на компанию, выплачивающую промежуточные дивиденды, есть фьючерсные контракты и цена фбючерса с учётом размера лота приблизительно совпадает с ценой акции (не ниже цены акции за вычетом дивидендов), то можно купить акцию и открыть короткую позицию по аналогичному фьючерсу.

Таким образом, пройдя через дату закрытия реестра в акции и получив дивидендный гэп вниз, данный незафиксированный убыток может быть компенсирован прибылью по короткой позиции во фьючерсе при аналогичном снижении. Позицию можно закрыть «в ноль», а дивиденды получить «в плюс». Если фьючерс по тем или иным причинам не снизился в стоимости, а в момент открытия короткой позиции по нему цена его была приблизительно равна цене акции (с учётом размера лота), то в экспирацию фьючерса акции можно продать по цене фьючерса, т. е. опять закрыть позицию «в ноль», а дивиденды получить «в плюс». Однако второй вариант более затратен по времени.

Подобного рода конструкции работают именно с промежуточными дивидендами, так как перед выплатой основных дивидендов фьючерсы обычно уходят в бэквордацию на размер дивидендов, стоят дешевле аналогичных акций. Подобное явление так и называют — дивидендная бэквордация. Что касается промежуточных дивидендов, то в настоящее время увеличивается количество компаний, которые их выплачивают. Причём некоторые компании выплачивают дивиденды на ежеквартальной основе, а размер дивидендных выплат растёт, что не может не радовать.

Частные инвесторы всё чаще могут заработать на дивидендах дополнительную доходность, так как количество компаний, осуществляющих дивидендные выплаты, увеличивается. Причём многие компании взяли за своеобразный ориентир выплату в размере 50% от прибыли по МСФО (международным стандартам финансовой отчётности), что сулит инвесторам более щедрые дивиденды.

Теория теорией, но, чтобы стать настоящим профи, нужно практиковаться. Начните сейчас – откройте торговый счёт в «Открытие Брокер». А с программой лояльности O. InveStore! вы можете получать бонусы и кэшбек за торговлю на бирже!