Срок размещения акций при учреждении ао

Срок размещения акций при учреждении ао

Статья 34. Оплата акций и иных эмиссионных ценных бумаг общества при их размещении

(в ред. Федерального закона от 07.08.2001 N 120-ФЗ)

(см. текст в предыдущей редакции)

Путеводитель по корпоративным спорам. Вопросы толкования и применения ст. 34

1. Акции общества, распределенные при его учреждении, должны быть полностью оплачены в течение года с момента государственной регистрации общества, если меньший срок не предусмотрен договором о создании общества.

Не менее 50 процентов акций общества, распределенных при его учреждении, должно быть оплачено в течение трех месяцев с момента государственной регистрации общества.

Акция, принадлежащая учредителю общества, не предоставляет права голоса до момента ее полной оплаты, если иное не предусмотрено уставом общества.

В случае неполной оплаты акций в течение срока, установленного абзацем первым настоящего пункта, право собственности на акции, цена размещения которых соответствует неоплаченной сумме (стоимости имущества, не переданного в оплату акций), переходит к обществу. Договором о создании общества может быть предусмотрено взыскание неустойки (штрафа, пени) за неисполнение обязанности по оплате акций.

Акции, право собственности на которые перешло к обществу, не предоставляют право голоса, не учитываются при подсчете голосов, по ним не начисляются дивиденды. В этом случае в течение одного года с момента их приобретения общество обязано принять решение об уменьшении своего уставного капитала или в целях оплаты уставного капитала на основании решения совета директоров (наблюдательного совета) общества реализовать приобретенные акции по цене не ниже их рыночной стоимости. В случае, если рыночная стоимость акций ниже их номинальной стоимости, эти акции должны быть реализованы по цене не ниже их номинальной стоимости. В случае, если акции не будут реализованы обществом в течение одного года после их приобретения, общество обязано в разумный срок принять решение об уменьшении своего уставного капитала путем погашения таких акций. Если в предусмотренные настоящей статьей сроки общество не примет решение об уменьшении своего уставного капитала, орган, осуществляющий государственную регистрацию юридических лиц, либо иные государственные органы или органы местного самоуправления, которым право на предъявление такого требования предоставлено федеральными законами, вправе предъявить в суд требование о ликвидации общества.

(в ред. Федерального закона от 27.07.2006 N 146-ФЗ)

(см. текст в предыдущей редакции)

Дополнительные акции и иные эмиссионные ценные бумаги общества, размещаемые путем подписки, размещаются при условии их полной оплаты.

Законом установлены ограничения видов имущества, принимаемого в оплату акций общества.

Правило об оплате эмиссионных ценных бумаг только деньгами не применяется при выпуске банками субординированных облигаций в установленном законом случае (ФЗ от 29.12.2014 N 451-ФЗ).

(в ред. Федерального закона от 27.12.2009 N 352-ФЗ)

(см. текст в предыдущей редакции)

Устав общества может содержать ограничения на виды имущества, которым могут быть оплачены акции общества.

3. Денежная оценка имущества, вносимого в оплату акций при учреждении общества, производится по соглашению между учредителями.

При оплате дополнительных акций неденежными средствами денежная оценка имущества, вносимого в оплату акций, производится советом директоров (наблюдательным советом) общества в соответствии со статьей 77 настоящего Федерального закона.

При оплате акций неденежными средствами для определения рыночной стоимости такого имущества должен привлекаться оценщик, если иное не установлено федеральным законом. Величина денежной оценки имущества, произведенной учредителями общества и советом директоров (наблюдательным советом) общества, не может быть выше величины оценки, произведенной оценщиком.

(в ред. Федеральных законов от 27.02.2003 N 29-ФЗ, от 29.06.2015 N 210-ФЗ)

Статья 26.1. Особенности эмиссии акций при учреждении акционерного общества

Информация об изменениях:

Статья 26.1. Особенности эмиссии акций при учреждении акционерного общества

ГАРАНТ:

См. комментарии к статье 26.1 настоящего Федерального закона

1. Акции при учреждении акционерного общества размещаются на основании договора о его создании, а в случае учреждения акционерного общества одним лицом на основании решения единственного учредителя об учреждении акционерного общества.

2. Государственная регистрация выпуска (выпусков) акций, подлежащих размещению при учреждении акционерного общества, осуществляется по заявлению лица, которое определено в договоре о создании акционерного общества или в решении о его учреждении.

3. Решение о выпуске акций, подлежащих размещению при учреждении акционерного общества, утверждается учредительным собранием (единственным учредителем) и подписывается лицом, которое определено в договоре о создании акционерного общества или в решении о его учреждении.

4. Документы для регистрации выпуска (выпусков) акций, подлежащих размещению при учреждении акционерного общества, представляются в Банк России или регистратору, если регистрация указанного выпуска (выпусков) акций осуществляется регистратором, до внесения в единый государственный реестр юридических лиц записи о государственной регистрации акционерного общества, создаваемого путем учреждения.

5. Решение о регистрации выпуска (выпусков) акций, подлежащих размещению при учреждении акционерного общества, принимается до государственной регистрации акционерного общества и вступает в силу с даты государственной регистрации акционерного общества. Если государственная регистрация акционерного общества не осуществляется в течение одного года с даты регистрации указанного выпуска (выпусков) акций, решение о регистрации этого выпуска (выпусков) аннулируется.

6. Регистратор проводит операции, связанные с размещением акций при учреждении акционерного общества, после получения документа, подтверждающего государственную регистрацию акционерного общества, созданного путем учреждения.

7. Акционерное общество, созданное путем учреждения, не позднее пяти рабочих дней с даты его государственной регистрации обязано сообщить регистратору о внесении сведений о государственной регистрации акционерного общества в единый государственный реестр юридических лиц. Положение настоящего пункта не применяется, если заявителем при государственной регистрации акционерного общества как юридического лица является лицо, занимающее должность (осуществляющее функции) единоличного исполнительного органа регистратора такого общества.

Регистрация выпуска акций

В соответствии с действующим законодательством акции (ценные бумаги), выпуск которых не прошел государственную регистрацию, не могут быть размещены и сделки с акциями, осуществленные до государственной регистрации отчета об итогах выпуска признаются судом ничтожными.

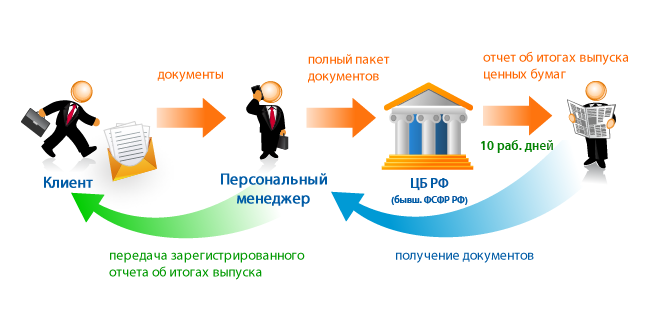

При учреждении акционерного общества или реорганизации юридических лиц в форме слияния, разделения, выделения и преобразования, регистрация выпуска акций осуществляется до государственной регистрации самого акционерного общества, их размещение происходит в момент регистрации акционерного общества в ЕГРЮЛ, а государственная регистрация отчета об итогах выпуска акций осуществляется после внесения записи в ЕГЮЛ о создании общества и при условии вступившего в силу зарегистрированного выпуска акций.

Выпуск акций при учреждении

Согласно правилам, действующим на окт 2021 года, размещение акций при учреждении АО осуществляется путем их распределения среди учредителей этого АО или путем их приобретения единственным учредителем в день государственной регистрации АО. Размещение акций при учреждении АО осуществляется на основании решения об учреждении этого АО, а в случае его учреждения двумя и более лицами, в соответствии с договором о его создании.

При учреждении АО государственная регистрация выпуска акций осуществляется до государственной регистрации самого АО, при этом решение о регистрации выпуска акций вступает в силу с даты государственной регистрации АО. Если государственная регистрация АО не произошла в течение года с даты регистрации выпуска акций, то решение о регистрации этого выпуска акций аннулируется.

Документы на государственную регистрацию отчета об итогах выпуска акций АО при его учреждении должны быть представлены в Банк России в течение одного месяца с даты государственной регистрации АО.

Регистрация акций при учреждении

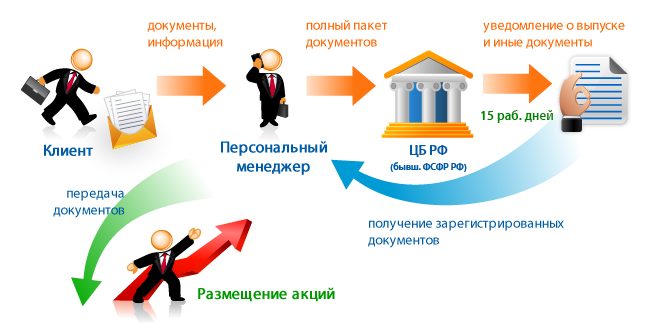

Дополнительный выпуск акций

Дополнительный выпуск акций – совокупность акций, размещаемых дополнительно к ранее размещенным акциям. Акции дополнительного выпуска размещаются на одинаковых условиях.

Государственная регистрация дополнительного выпуска акций (ценных бумаг) сопровождается регистрацией их проспекта в случае размещения дополнительных ценных бумаг путем открытой подписки или путем закрытой подписки среди круга лиц, число которых превышает 500, при этом каждый этап процедуры эмиссии сопровождается раскрытием информации.

Регистрация решения о выпуске

Регистрация отчета об итогах выпуска

Стоимость и сроки регистрации выпуска акций с ЦБ Регистр

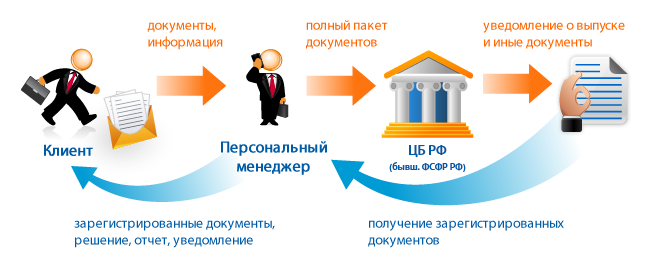

Регистрация выпуска акций осуществляется Банком России и его территориальными отделениями, порядок регистрации определяется в соответствии со Стандартами эмиссии ценных бумаги. Процедура регистрации акций не сложная, для этого необходимо предоставить полный комплект документов в соответствии со Стандартами эмиссии в Банк России, а по истечении предусмотренного законодательством срока получить зарегистрированные документы. Однако следует помнить, что в случае нарушения сроков, наличия ошибок в предоставленных документах, а также при отсутствии отдельных видов необходимой документации, в регистрации акций может быть отказано. Таким образом, регистрация выпуска акций требует определенных юридических знаний, опыта, внимательности и ответственности, вот почему это является приоритетным направлением деятельности нашей компании.

Стоимость выпуска акций и сроки регистрации

В случае необходимости компания ЦБ регистр готова предложить «специальные» сроки регистрации выпуска акций.

Персональный подход

Благодаря опыту, накопленному за годы работы, и высокой квалификации наших специалистов, мы предлагаем клиентам комплексное, эффективное решение всех юридических проблем.

С момента Вашего обращения в Компанию ЦБ Регистр все вопросы, связанные с регистрацией ценных бумаг берет на себя Ваш Персональный менеджер.

Ваш Персональный менеджер решит поставленные Вами задачи оперативно, конфиденциально и с особым вниманием.

При его поддержке практически любой вопрос вы сможете решить без личной встречи — по телефону, факсу и через Интернет. По вашему желанию персональный менеджер может приехать к Вам в офис или организовать встречу в офисе компании.

Наша задача – сделать сотрудничество максимально эффективным; мы верим, что только индивидуальный подход и высокий профессионализм обеспечат положительный результат вне зависимости от сложности поставленных задач.

Качество оказываемых юридических услуг

Как начать взаимодействие?

Вам нужно связаться с нами по телефону (495) 506-42-36

Если Вы свяжетесь с нами по телефону, то мы попросим у Вас первичные необходимые данные:

Ваш персональный менеджер согласует с Вами сроки исполнения и точную стоимость заказа.

Есть вопросы по выпуску акций?

Юристы Компании ЦБ Регистр готовы оказать первичную консультацию по регистрации выпуска акций online

Основные вопросы по выпуску акций

Добрый день, проконсультируйте пожалуйста, по следующему вопросу в какой срок эмитент должен зарегистрировать выпуск ценных бумаг и можно ли совершать сделки с ценными бумагами до государственной регистрации их выпуска?

Добрый день, Владимир Владимирович!

Регистрирующий орган обязан осуществить государственную регистрацию выпуска (дополнительного выпуска) ценных бумаг или принять мотивированное решение об отказе в его государственной регистрации в течение 30 дней с даты получения им документов и электронных носителей в соответствии со Стандартами (п. 3 ст. 20 Закона, п. 2.4.9 Стандартов).

На основании п. 1 ст. 19 Закона эмиссионные ценные бумаги, выпуск (дополнительный выпуск) которых не прошел государственную регистрацию в соответствии с требованиями Закона, не подлежат размещению, если иное не предусмотрено Законом.

Под размещением эмиссионных ценных бумаг понимается отчуждение эмиссионных ценных бумаг эмитентом первым владельцам путем заключения гражданско-правовых сделок (ст. 2 Закона).

Учитывая изложенное, совершение сделок с ценными бумагами до государственной регистрации их выпуска не допускается.

При этом необходимо отметить, что ст. 185 Уголовного кодекса РФ предусмотрена уголовная ответственность за размещение эмиссионных ценных бумаг, выпуск которых не прошел государственную регистрацию, если эти деяния причинили крупный ущерб (т.е. более миллиона рублей) гражданам, организациям или государству.

Регистрация выпусков акций является одним из приоритетных направлений деятельности Компании ЦБ Регистр. Обратитесь к нашим специалистам и мы сможем помочь зарегистрировать акции быстро и при минимальных затратах.

Доброе утро, хотелось бы узнать Ваше мнение относительно следующей ситуации:

ЗАО предполагает увеличить свой уставный капитал за счет выпуска дополнительных акций. Способ размещения – закрытая подписка, круг потенциальных приобретателей – акционеры на дату проведения собрания, при этом каждый акционер сможет приобрести число акций пропорциональное имеющейся у него доле акций той же категории. Источник оплаты – привлечение дополнительных денежных средств. Если не все акционеры захотят участвовать в подписке, то оставшиеся акции приобретет конкретное лицо, указанное в решении о выпуске.

Возникает ли в данном случае у акционеров, не присутствующих на собрании, преимущественное право приобретения акций?

Здравствуйте, Иван Анатольевич!

Указанное право не распространяется на размещение акций, осуществляемое посредством закрытой подписки только среди всех акционеров, если при этом акционеры имеют возможность приобрести целое число размещаемых акций пропорционально количеству принадлежащих им акций соответствующей категории (типа). То есть в описанном Вами случае преимущественное право не возникает.

Обратите внимание, что в этом случае должно размещаться целое число акций.

Компания ЦБ Регистр готова взять на себя регистрацию дополнительного выпуска акций, мы проконсультируем Вас каким способом лучше размещать акции в Вашем случае.

Регистрируем первичный выпуск акций.

При учреждении акционерного общества необходимо определить форму и срок оплаты акций. Форма оплаты акций определяется, когда речь идет об учреждении общества и при выпуске дополнительного количества акций.

Порядок оплаты акций.

При учреждении акционерного общества необходимо определить форму и срок оплаты акций. Форма оплаты акций определяется, когда речь идет об учреждении общества и при выпуске дополнительного количества акций.

В первом случае, форма оплата акций фиксируется в договоре о создании, во втором, в решении акционеров о размещении акций. На основании Федерального закона «Об акционерных обществах», существует несколько вариантов оплаты акций: — денежными средствами; — ценными бумагами; — имуществом; — имущественными правами; — правами, имеющими денежную оценку.

Акционеры имеют право в уставе определить виды имущества, которым может осуществляться оплата акций. Следует затронуть тему оценки имущества, вносимого в качестве оплаты уставного капитала. Статья 34 Федерального закона «Об акционерных обществах» гласит, что денежная оценка имущества, вносимого в оплату акций при учреждении общества, производится по соглашению между учредителями.

При оплате дополнительных акций неденежными средствами денежная оценка имущества, вносимого в оплату акций, производится советом директоров (наблюдательным советом) общества и определяется исходя из их рыночной стоимости.

При оплате акций неденежными средствами для определения рыночной стоимости такого имущества должен привлекаться независимый оценщик. Величина денежной оценки имущества, произведенной учредителями общества и советом директоров (наблюдательным советом) общества, не может быть выше величины оценки, произведенной независимым оценщиком. Имущество передается по акту приема-передачи в момент учреждения общества, затем должна последовать регистрация права собственности на переданное имущество.

Теперь, что касается сроков оплаты акций при учреждении акционерного общества: — распределенные акции должны быть полностью оплачены в течение года с момента государственной регистрации общества, если меньший срок не предусмотрен договором о создании общества; — не менее 50 процентов акций общества, распределенных при его учреждении, должно быть оплачено в течение трех месяцев с момента государственной регистрации общества.

Что происходит, если акции не оплачены учредителями или оплачены, но не в полном объеме?

Когда право собственности на акции переходит к обществу, в следствии не полной их оплаты, в течение одного года с момента приобретения акций общество обязано принять решение об уменьшении своего уставного капитала или в целях оплаты уставного капитала на основании решения совета директоров общества реализовать приобретенные акции по цене не ниже их рыночной стоимости.

В случае, если акции не будут реализованы обществом в течение одного года после их приобретения, общество обязано в разумный срок принять решение об уменьшении своего уставного капитала путем погашения таких акций. Если в предусмотренные сроки общество не примет решение об уменьшении своего уставного капитала, орган, осуществляющий государственную регистрацию юридических лиц, либо иные государственные органы или органы местного самоуправления, которым право на предъявление такого требования предоставлено федеральными законами, вправе предъявить в суд требование о ликвидации общества.

Размещение акций при учреждении акционерного общества осуществляется в день государственной регистрации акционерного общества путем их распределения между учредителями этого общества, а в случае учреждения акционерного общества одним лицом – путем их приобретения единственным участником.

Комплект документов и порядок подачи в фсфр.

Государственная регистрация выпусков (дополнительных выпусков) ценных бумаг осуществляется федеральным органом исполнительной власти по рынку ценных бумаг или иным регистрирующим органом.

Федеральная служба по финансовым рынкам имеет 13 территориальных органов и 24 территориальных отдела. Руководители территориальных органов назначаются руководителем ФСФР России. В г.Москве регистрирующим органом является региональное отделение Федеральной службы по финансовым рынкам в Центральном федеральном округе (РО ФСФР России в ЦФО).

Стандартами эмиссии ценных бумаг и регистрации проспектов ценных бумаг установлено, что для государственной регистрации выпуска (дополнительного выпуска) ценных бумаг в регистрирующий орган представляются:

Все документы должны быть составлены по формам согласно Стандартам эмиссии ценных бумаг и регистрации проспектов ценных бумаг, утвержденных Приказом Федеральной службы по финансовым рынкам от 25 января 2007 г. N 07-4/пз-н.

Если документы на первичную регистрацию акций подаются с несоблюдением установленных законодательством сроков, будет необходимо дополнительно приложить письмо в произвольной форме о причине пропуска срока.

Что касается оплаты государственной пошлины, то за первичную регистрацию выпуска ценных бумаг необходимо оплатить государственную пошлину в размере 20 000 рублей.

Не может быть одновременно осуществлена государственная регистрация выпуска обыкновенных и/или выпуска (выпусков) привилегированных акций, распределенных среди учредителей (приобретенных единственным учредителем) акционерного общества при его учреждении, и выпуска (выпусков) ценных бумаг, размещаемых иными способами.

С момента подачи документов, регистрационный орган обязан провести регистрацию выпуска и отчета о выпуске акций одновременно в тридцатидневный срок, при соблюдении эмитентом всех условия для первичного выпуска акций.

Если срок подачи документов истек?.

Приказ Федеральной службы по финансовым рынкам от 25 января 2007 г. N 07-4/пз-н «Об утверждении Стандартов эмиссии ценных бумаг и регистрации проспектов ценных бумаг» гласит, что документы на государственную регистрацию выпуска акций, распределенных среди учредителей (приобретенных единственным учредителем) акционерного общества при его учреждении, должны быть представлены в регистрирующий орган в течение одного месяца с даты государственной регистрации акционерного общества.

Что же делать когда данный срок не соблюден? Причин для этого может быть множество, например, незнание данного требования законодательства или невозможность предоставить документы на регистрацию в течении 30 дней и прочее.

В любом случае, регистрировать выпуск акций будет необходимо, даже, несмотря на то, что просрочка может составлять год и более.

Несвоевременная подача документов на регистрацию выпуска акций не является основанием для отказа, так как нормативно-правовыми актами РФ данный факт не установлен, однако на организацию, не зарегистрировавшую акции в срок могут быть наложены штрафные санкции.

Подобная практика стала использоваться в последние два года, поэтому рисковать и откладывать регистрацию выпуска акций «на потом» не рекомендуется. Рассмотрим санкции, которые могут применяться к организации-эмитенту.

На должностных лиц и организации возлагается административная ответственность в случае:

Также следует знать и помнить о том, что сделки с акциями, совершенные до полной их оплаты и регистрации выпуска запрещены, до оплаты 50% акций общества, распределенных среди его учредителей, Общество не вправе совершать сделки не связанные с учреждением общества.

Документы на государственную регистрацию выпуска (дополнительного выпуска) ценных бумаг должны быть представлены не позднее 3 месяцев с даты утверждения решения об их выпуске (дополнительном выпуске), а если государственная регистрация выпуска (дополнительного выпуска) ценных бумаг сопровождается регистрацией проспекта ценных бумаг — не позднее 1 месяца с даты утверждения проспекта ценных бумаг, если иное не установлено настоящими Стандартами.

Основания для отказа в регистрации акций.

На основании Федерального закона от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг», основаниями для отказа в государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг и регистрации проспекта ценных бумаг являются:

Стоит кратко прокомментировать данные основания.

Во-первых, что подразумевается под нарушением требований законодательства о ценных бумагах. Так как это понятие представлено очень размыто, основанием может являться незаконный выпуск ценных бумаг.

Во-вторых, под несоответствием документов и состава содержащихся в них сведений требованиям законодательства подразумевается комплект документов, представленный для регистрации. Так как эмитент обязан предоставлять сведения из учредительных документов, несоответствие информации действительности, как раз, является данным основанием.

В-третьих, основанием для отказа в регистрации выпуска эмиссионных ценных бумаг может послужить непредставление в течение 30 дней по запросу регистрирующего органа повторного комплекта документов.

Это означает, что если регистрационный орган выявит какие-либо нарушения и в уведомлении укажет определенный срок их устранения, непредставление повторного комплекта документов в регистрационный орган может стать основанием для отказа в государственной регистрации выпуска ценных бумаг.

Тем не менее, решение об отказе в государственной регистрации выпуска (дополнительного выпуска) эмиссионных ценных бумаг и проспекта ценных бумаг всегда может быть обжаловано в судебном порядке.

Тема 7. Акции обыкновенные и привилегированные

Цель и задачи темы

В рамках настоящей темы рассмотрены теоретические вопросы долевых ценных бумаг, обращающихся на российском фондовом рынке – акций; проанализированы их отличительные черты от долговых ценных бумаг; показаны различия между обыкновенными и привилегированными акциями. Целью изучения настоящей темы является формирование у студента представления о природе акций и их роли в экономическом обороте страны. Задачей изучения настоящей темы является подготовка студентов к детальному рассмотрению отдельных ценных бумаг, обращающихся на российском фондовом рынке, рассматриваемых в рамках тем 8 – 10, а также характеристики акций с точки зрения фундаментального анализа (тема 17).

Оглавление

7.1. Понятие и признаки акции. Характеристика акции как ценной бумаги

Акция представляет собой эмиссионную ценную бумагу, которая закрепляет права акционера:

Акции выпускаются структурами, созданными в форме акционерного общества (АО) и свидетельствуют о вкладе акционеров в его уставный капитал. Эмиссия акций осуществляется при:

Оплата акций при учреждении АО и при дополнительной эмиссии представлена в табл.1

Табл.1. Оплата акций акционерного общества

При дополнительной эмиссии

Распределяемые среди учредителей акции должны быть оплачены в течение года с момента государственной регистрации АО.

Не менее 50% акций должны быть оплачены в течение 3 мес. с момента государственной регистрации АО.

Акции могут оплачиваться по цене, превышающей «номинальную стоимость».

Акции размещаются при условии их полной оплаты.

В случае неполной оплаты акций, последняя не предоставляет право голоса даже учредителю общества. Этим положением, внесенным в ФЗ № 120-ФЗ от 07.08.2001 «О внесении изменений и дополнений в Федеральный Закон «Об акционерных обществах», защищаются в первую очередь финансовые интересы АО: запрет не позволяет недобросовестным учредителям участвовать в управлении обществом.

Эмиссионные свойства акций задаются АО – эмитентом этих ценных бумаг и государством в лице органов, регулирующих организацию и функционирование фондового рынка в стране. Это и наличие определенных учредительных документов АО, и обозначение условий выпуска ценных бумаг, а также наличие соответствующего нормативного законодательства.

Эмиссионные качества акции:

К эмиссионным свойствам акции следует отнести ее цену при первичном размещении – эмиссионную цену продажи акции на первичном рынке. Эта цена может не совпадать с номинальной стоимостью акции, указанной на бланке ценной бумаги (если акция выпущена в форме документа).

Номинальная стоимость акции выступает ориентиром для определения:

Превышение эмиссионной стоимости акций под ее номиналом есть величина эмиссионного дохода.

Условность номинальной стоимости акции подтверждается, в частности, тем, что в новой редакции Федерального Закона № 208 ФЗ от 26.12.95 «Об акционерных обществах», с 2001 года акции, размещаемые среди учредителей, могут оплачиваться по цене, превышающей номинальную стоимость (ранее Закон предусматривал оплату акций при учреждении АО только по номиналу). Заметим, что в ряде стран допускается эмиссия долевых ценных бумаг без указания номинальной стоимости, особенно показательны в этом отношении США, где выпуск акций без обозначения на них номинала преобладает.

Номинальная стоимость акций условна и это наглядно проявляется при их купле-продаже, когда потенциальных инвесторов интересует не цена, указанная на бланке ценной бумаги (ее номинал), а курсовая (рыночная) стоимость акции, то есть цена на вторичном рынке. Покупатель оценивает акцию на вторичном рынке прежде всего с позиций получения дохода (предположим, что приобретение контрольного пакета акций инвестором не рассматривается), поэтому к данной оценке привлекается ряд составляющих, не имеющих прямого отношения к номиналу. Это, в первую очередь, соотношение между спросом и предложением, которое и формирует курс акций акционерного общества, оказывая на него непосредственное влияние. Поэтому чем активнее вторичный рынок акций, тем значение номинала, выражающего начальный капитал АО, становится все менее и менее значимо для участников фондового рынка.

Цена акций общества может различаться в зависимости от того, сконцентрированы они в контрольном пакете или находятся в распыленном состоянии. Сконцентрированные в контрольном пакете акции приобретают новое качество – они предоставляют возможность собственнику этого пакета распоряжаться капиталом АО (в отличие от акций, находящихся в распыленном виде). Отсюда и цена на акции, обладающие разными качественными характеристиками, будет различной.

Следует сказать и о цене на обыкновенные акции, по которым не устанавливается фиксированный дивиденд. Такие акции обращаются на вторичном рынке по ценам, называемым «грязными», которые включают предполагаемые в будущем дивиденды. И с того момента, как акции становятся «экс-дивидендными», это приводит к снижению цен на акции на величину выплаченного дивиденда.

Основные характеристики акций приведены в табл. 2.

Табл.2. Характеристика свойств акции

Свойство акции

Характеристика свойства акции

Сплит и консолидация

Владелец акции – долевой ценной бумаги – является совладельцем АО с вытекающими соответственно этому последствиями.

Акционер не отвечает по обязательствам АО, он несет убытки в случае хозяйственных неудач АО в пределах номинальной стоимости принадлежащих ему акций. Акционеры, не полностью оплатившие акции, несут ответственность в пределах неоплаченной части стоимости принадлежащих им акций.

Акция – негасимая ценная бумага и права владельца акции сохраняются все время существования АО.

Если на одну акцию приходится несколько владельцев, то они выступают как одно лицо и владельцы могут осуществлять права, связанные с владением акцией либо через одного из них, либо через полномочного представителя.

Чисто косметические действия АО, не изменяющие величину уставного капитала. При сплите происходит по решению общего собрания акционеров замена акций на их большее число с меньшим номиналом.

Консолидация проводится по решению общего собрания акционеров и направлена на уменьшение числа акций и увеличения номинальной стоимости консолидированной акции.

В области рынка ценных бумаг разработаны и широко применяются в АО чисто косметические действия, искусственно регулирующие курсовую цену акций, в первую очередь, сплит, консолидация, выкуп размещенных акций акционерным обществом.

Сплит (или тоже самое – расщепление) проводится в АО с целью увеличения количества акций в обращении без изменения величины уставного капитала. Успешно функционирующие компании, стараясь не допустить слишком высокой цены своих акций, для поддержания ликвидности рынка этих ценных бумаг, производят дробление акций, чтобы увеличить количество сделок с ними. Поскольку довольно высокая цена акций, объективно ограничивая спрос на них со стороны инвесторов, тем самым оказывает негативное влияние на стоимость корпорации, АО дроблением снижает цену акций пропорционально увеличению количества акций.

АО самостоятельно, по своему усмотрению, устанавливает коэффициент конвертации в отношении всех своих акций при принятии решения о их консолидации.

При осуществлении консолидации возможна ситуация, когда у акционеров, владеющих различным количеством акций, остается после проведения конвертации одна или более акций, которым для конвертации не хватает соответствующего количества ранее обращавшихся акций. То есть остаток акций у акционера образует так называемую дробную акцию.

В соответствии с вступлением в силу с 1 января 2002 года Федерального Закона «О внесении изменений и дополнений в Федеральный Закон «Об акционерных обществах» дробная акция предоставляет ее владельцу права в объеме, соответствующей части целой акции, которую она составляет. То есть это ни что иное, как часть акции соответствующей категории (типа), которая предоставляет владельцу и право голоса на общем собрании акционеров.

Дробные акции остаются в собственности акционеров, АО их не выкупает. А в уставе АО дробные акции суммируются и получается общее количество размещенных акций. Если при этом все-таки образуется дробное число акций, количество акций АО, размещенных и находящихся в обращении, выражается дробным числом.

Данный закон допускает свободное обращение не только целых акций, но и дробных. Если акционер покупает две или более дробные акции одной категории (типа), они образуют целую акцию и (или) дробную, которая составляет сумму этих дробных акций.

Учитываются права на дробные акции в системе ведения реестра и на счетах в депозитариях в простых дробях (без округления).

Акционерное общество имеет право осуществлять выкуп размещенных им акций по решению общего собрания путем приобретения части акций в целях сокращения их общего количества, находящегося в обращении.

В случае, если выкуп акций не оказывает нежелательного воздействия на деятельность АО, его финансовое положение, то при прочих равных условиях цена оставшихся в обращении акций повысится и тем самым возрастет их рыночная стоимость.

АО не имеет право принимать решение об уменьшении его уставного капитала путем приобретения части акций в целях сокращения их количества, если стоимость акций в обращении по номинальной стоимости станет в соответствии с требованиями Федерального Закона «Об акционерных обществах» ниже минимального размера уставного капитала (1000 МРОТ для ОАО; 100 МРОТ для ЗАО).

Акции, приобретенные АО на основании решения об уменьшении уставного капитала в целях сокращения их числа, после приобретения должны быть погашены. И срок, в течение которого выкупаются у акционеров акции, не может быть меньше 30 дней. Если число акций, предложенных обществу к приобретению, превысит то количество акций, которое АО вправе приобрести, то акции будут выкупаться пропорционально заявленным требованиям.

С точки зрения эмитента акций, последние подразделяются на:

Табл.3. Акции открытого и закрытого акционерного общества

1. Размещение акций

Размещаются по открытой подписке на выпускаемые акции среди неограниченного числа инвесторов.

ОАО вправе проводить закрытую подписку на акции за исключением случаев, когда возможность проведения закрытой подписки ограничена уставом ОАО или требованиями правовых актов РФ. Вопрос о закрытой подписке на акции решается общим собранием акционеров и для принятия положительного решения необходимо 2/3 голосов.

Распределяются среди учредителей ЗАО или иного, заранее определенного круга лиц.

ЗАО не вправе проводить открытую подписку на выпускаемые акции или иным образом предлагать их для приобретения неограниченному кругу лиц.

Свободная продажа акций, их дарение без согласия других акционеров ОАО.

Ограниченное обращение. При продаже акций в первую очередь предлагаются для приобретения акционерам этого ЗАО. И только в случае неприобретения акций внутри ЗАО, они реализуются любым потенциальным инвесторам.

3. Наличие преимуществен-ных прав при продаже акций

Акционеры ОАО могут отчуждать свои акции – без предоставления другим акционерам права преимущественной покупки.

Акционеры ЗАО пользуются преимущественным правом приобретения акций, продаваемых другими акционерами ЗАО, по цене предложения третьему лицу пропорционально количеству акций, принадлежащих каждому из них. Если акционеры не использовали свое преимущественное право приобретения акций, уставом ЗАО может быть предусмотрено преимущественное право приобретения самим обществом акций, продаваемых его акционерами.

С точки зрения инвестора (или исходя из удостоверения прав собственности на ценную бумагу), акции бывают:

Табл.4. Акции именные и на предъявителя

Именные акции

Акции на предъявителя

1. Документ, законодательно разрешающий выпуск акций

Федеральный Закон № 208-ФЗ «Об акционерных обществах» от 25.12.95.

Федеральный Закон № 39-ФЗ «О рынке ценных бумаг» от 22.04.96.

Федеральный Закон № 39-ФЗ «О рынке ценных бумаг» от 22.04.96.

2. Указание имени владельца акций

В специальном реестре акционеров, держателем которого может выступать АО – эмитент акций с числом зарегистрированных лиц до 50, либо специализированный регистратор по заданию эмитента акций.

Не фиксируется имя их владельцев

3. Указание числа акций, принадлежащих акционерам

В специальном реестре акционеров с указанием количества, категории (типа) акций, даты их внесения в реестр.

Не указывается нигде.

Производится путем внесения соответствующих записей в реестр владельцев именных акций.

Осуществляется путем простой передачи от продавца покупателю.

Акции на предъявителя, упрощающие процесс обращения этих ценных бумаг, значительно удорожают стоимость выпуска для эмитента в связи с изготовлением купонных листов, прикрепляемых к акциям. Акционерное общество, выпустив акции на предъявителя, не располагает сведениями о структуре акционерного капитала, что затрудняет его управление.

Впервые в Российской Федерации выпуск акций на предъявителя (не зарегистрированных в реестре) разрешен принятым в апреле 1996 года Федеральным Законом «О рынке ценных бумаг» в определенном отношении к величине оплаченного уставного капитала эмитента в соответствии с нормативом, установленным федеральным органом исполнительной власти по рынку ценных бумаг.

По германскому законодательству на фондовом рынке этой страны преобладают акции на предъявителя – свободно обращающиеся, не зарегистрированные на определенного владельца. Такая же ситуация наблюдается и в Швейцарии, когда доход по этим ценным бумагам (в основном небольшого номинала) выплачивается по купону лицу, предъявившему акцию.

7.2. Различия между обыкновенными и привилегированными акциями

Акционерные общества в РФ могут выпускать акции обыкновенные и привилегированные:

В полном объеме права акции как ценной бумаги реализуются в обыкновенной акции. Привилегированные акции и разные их типы представляют собой ограничение одних прав за счет усиления других. Основные отличия между акциями обыкновенными и привилегированными приведены в табл.5.

Табл.5. Сравнение акций обыкновенных и привилегированных

Критерии

Обыкновенные акции

Привилегированные акции

Ограничения по выпуску

Доля акций в общем объеме уставного капитала АО ограничена 25%.

Одинаковый объем прав по каждой обыкновенной акции АО.

АО может выпускать несколько типов привилегированных акций, каждый из которых содержит свой объем привилегий.

Акционеры обыкновенных акций могут участвовать в общем собрании с правом голоса по всем вопросам его компетенции.

Владельцы привилегированных акций участвуют в общем собрании акционеров с правом голоса при решении вопросов о реорганизации и ликвидации АО.

Конвертация обыкновенных акций в привилегированные или облигации не допускается.

Уставом АО может быть предусмотрена конвертация привилегированных акций определенного типа в обыкновенные акции или привилегированные акции иных типов.

Конвертация привилегированных акций в облигации не допускается.

Не фиксируется заранее. Выплата дивидендов может происходить после выплаты дивидендов по привилегированным акциям из чистой прибыли АО.

Фиксирован. Устанавливается в денежной сумме или в процентах от номинальной стоимости акций из чистой прибыли АО, а также дивиденды по привилегированным акциям определенных типов могут выплачиваться за счет специально предназначенных для этого фондов АО.

Акционеры обыкновенных акций имеют право на получение части имущества в случае ликвидации АО после удовлетворения требований всех кредиторов и держателей привилегированных акций.

Акционеры привилегированных акций имеют право на имущество после удовлетворения требований всех кредиторов, включая держателей облигаций.

Акции акционерного общества, являясь долевыми ценными бумагами, выражающими отношения совладения, предоставляют владельцу этой ценной бумаги право на получение дохода из прибыли АО, выпустившего акции. Дивиденды (от лат. Dividendum – то, что подлежит разделить) представляют собой часть чистой прибыли акционерного общества, распределяемую между его акционерами в соответствии с долей их вклада в общую сумму собственного капитала корпорации.

Решение о выплате из чистой прибыли годовых дивидендов, их размере и форме выплаты принимается общим собранием акционеров. Размер годовых дивидендов не может быть больше суммы, рекомендованной советом директоров АО.

В список лиц на получение годовых дивидендов должны быть включены акционеры (номинальные держатели), внесенные в список лиц, имеющих право участвовать в годовом общем собрании акционеров.

Список лиц, имеющих право на получение годовых дивидендов, одновременно является списком лиц, имеющих право участвовать в годовом собрании акционеров. Причем, дата составления списка акционеров, имеющих право на участие в годовом собрании, не может быть установлена ранее даты принятия решения о проведении общего собрания акционеров.

Срок выплаты годовых дивидендов определяется уставом АО или решением общего собрания акционеров о выплате годовых дивидендов. Если уставом общества или решением общего собрания дата выплаты годовых дивидендов не определена, срок их выплаты не должен превышать 60 дней со дня принятия решения о выплате годовых дивидендов.

Выплата объявленных дивидендов является обязанностью АО и общество несет перед акционером ответственность за неисполнение своих обязательств. В случае задержки выплаты объявленных дивидендов акционер вправе обратиться в суд с иском о взыскании с АО причитающихся ему сумм.

Дивиденд объявляется в полном размере без учета удерживаемых с акционера налогов. А выплачивается дивиденд за вычетом сумм налогов, которые исполнительный орган АО обязан своевременно перечислить в бюджет, поскольку АО является агентом по сбору налога на доходы от принадлежащих акционерам ценных бумаг.

Если акции, по которым выплачивается дивиденд, размещались по открытой подписке, АО обязано раскрыть информацию об объявлении и выплате дивидендов в открытой печати, опубликовав следующую информацию:

Публикация осуществляется не позднее 5 дней с момента объявления о выплате или начале выплаты дивидендов и рассматривается, в то же время, акционерным обществом как реклама его ценных бумаг.

Акционерное общество вправе по своему усмотрению решать вопрос о выплате дивидендов по обыкновенным акциям (размер которых не фиксируется при эмиссии): закон не обязывает АО в обязательном порядке их выплачивать.

Акции общества, распределенные при его учреждении, должны быть полностью оплачены в течение года с момента государственной регистрации (если меньший срок не предусмотрен договором о создании АО). Не менее 50% акций, распределенных при его учреждении, должны быть оплачены в течение 3 месяцев с момента государственной регистрации общества.

Выплата дивидендов по акциям осуществляется деньгами. Это наиболее часто встречающаяся форма выплаты дохода по акциям – она позволяет акционеру распоряжаться полученными деньгами по своему усмотрению. Уставом АО выплата дивидендов может быть предусмотрена имуществом в форме дополнительных выпусков ценных бумаг данного АО пропорционально имеющимся у акционера акциям, либо путем распределения доходов в имущественной форме.

Выплата дивидендов дополнительными акциями является одним из способов капитализации чистой прибыли, направляемой на увеличение уставного капитала. АО может принять решение о выплате дивиденда акциями в ряде случаев (см. табл.6).

Выплата дивидендов ценными бумагами (так называемые «капитализируемые» дивиденды) означает, что дивиденд устанавливается либо 1) в процентах к одной акции (например, объявляется 12% дивиденда в форме акций и акционер получает одну новую акцию в форме дивиденда на каждые 12 акций, находящихся у акционера); либо 2) в определенной пропорции к количеству акций (так, если принимается решение о выплате дивидендов в форме акций из расчета 3 акции за 10 имеющихся у акционера, то акционер, владеющий 20 акциями, получает дивиденд – 6 акций).

В мировой практике наблюдаются случаи выплаты дивидендов акциями другого АО. И такие акции, в основном, принадлежат дочерним предприятиям той головной корпорации, которая выплачивает так называемые «реорганизованные» дивиденды. Как правило, выплаты таким образом дивидендов напрямую зависит от политики материнского АО по отношению к дочерним и конкретной ситуации не только в этом АО, но и на фондовом рынке страны.

Акционерное общество может выплачивать дивиденды ежеквартально, раз в полгода или один раз в год. Решение о выплате (объявлении) дивидендов по результатам первого квартала, полугодия и девяти месяцев финансового года может быть принято в течение трех месяцев после окончания соответствующего периода (В ред. Федерального Закона «Об акционерных обществах» от 31.10.2002, № 134-ФЗ.).

Решение о выплате ежеквартальных (полугодовых) дивидендов по обыкновенным акциям принимается общим собранием акционерного общества. Право их получить имеют акционеры (номинальные держатели), которые включены в реестр акционеров за 10 дней до даты принятия решения о выплате этих дивидендов. Величина промежуточных (ежеквартальных, полугодовых) дивидендов по акциям не может превышать размер годового дивиденда, выплачиваемого АО.

При прочих равных условиях, если АО платит дивиденды не раз в год, а ежеквартально или раз в полугодие, такое акционерное общество получает дополнительные преимущества в глазах инвесторов, так как его действия в области дивидендной политики становятся более стабильными и предсказуемыми.

Дивиденд устанавливается только на полностью оплаченные акции, находящиеся на руках у их держателей. Так акции, которые находятся на балансе общества (в период размещения) и акции, выкупленные обществом у акционеров и пока не нашедшие покупателя, не принимаются в расчет при установлении дивиденда.

Акционерное общество вправе направить только часть чистой прибыли на выплату дивидендов. Оставшаяся часть нераспределенной прибыли находится в распоряжении общества.

Заметим, что доход по акциям для акционеров не сводится только к получению процента от прибыли. Хотя плата за риск и является непременным элементом дохода по акциям, но она не обязательно принимает форму дивиденда. Подробнее о совокупной доходности на акции в параграфе, а сейчас отметим, что средства, внесенные акционерами в формирование уставного капитала, не остаются неизменными: при успешной деятельности АО, и вложенные средства в функционирование общества возрастают. А по истечении времени именно это обстоятельство становится для владельцев акций первостепенным.

Совокупная доходность на акции выступает для акционера важным показателем лишь при наличии развитого вторичного фондового рынка, на котором обращаются в достаточном количестве фондовые ценности различных эмитентов, а также когда эти ценные бумаги выступают объектом долгосрочных вложений.

Получение в основном дивидендов в форме дохода по ценным бумагам остается целью приобретения акций инвесторами, когда вложения в эти бумаги рассматриваются ими как краткосрочные. Такие акционеры не всегда адекватно реагируют на решение акционерного общества оставить часть прибыли в форме нераспределенной. Поэтому акционерное общество заинтересовано в инвесторах, приобретающих акции на длительное время, которые, вместе с тем, позитивно воспринимают высокий удельный вес чистой прибыли, направляемый на развитие и совершенствование деятельности АО.

Грамотно проводимая дивидендная политика АО наряду с улучшением его финансового состояния выступает реальным механизмом повышения инвестиционной привлекательности АО, роста их капитализации, индикатором состояния компании и ее ценных бумаг для инвесторов.

Ликвидация АО, которая влечет за собой прекращение деятельности АО без перехода прав и обязанностей в порядке правопреемства и другим лицам, осуществляется обществом либо добровольно, либо по решению суда. Ликвидация общества считается завершенной, а АО – прекратившим свое существование, когда органом государственной регистрации внесены соответствующие записи в единый государственный реестр.

Владельцы акций имеют право на получение имущества в случае ликвидации АО, когда имущество распределяется (после завершения расчетов с кредиторами) в следующей очередности, в соответствии с ликвидационным балансом:

То есть, в первоочередном порядке, но после расчетов с кредиторами, по требованию акционеров осуществляется выкуп у них акций. Право требовать оценки и выкупа акций возникает у тех зарегистрированных в реестре лиц, которые:

Эти вопросы следующие:

Выкуп акций у акционеров осуществляется по цене не ниже рыночной, которая определяется советом директоров, предварительно установленная независимым оценщиком.

В течение 30 дней АО обязано выкупить акции у акционеров, предъявивших требование о выкупе. А акционеры должны предъявить обществу свои требования не позднее 45 дней с даты принятия соответствующего решения общим собранием. Если акций, предложенных АО к приобретению, будет больше количества, которое общество вправе приобрести, акции покупаются у их владельцев пропорционально заявленным требованиям. Причем сумма средств, направляемых обществом на выкуп акций, не может превышать 10% стоимости чистых активов АО на дату, когда было принято решение, которое повлекло возникновение у акционеров права требовать выкупа акций.

Акции, выкупленные обществом в случае его реоргнизации, погашаются. Выкупленные в иных случаях акции по требованию акционеров поступают в распоряжение общества и в течение года с даты их выкупа должны быть реализованы по рыночной стоимости. Если у акционерного общества не появятся покупатели акций, находящихся на балансе, АО должно принять решение об уменьшении уставного капитала путем погашения этих акций. При этом общество не имеет права уменьшать величину уставного капитала, если после уменьшения уставный капитал станет меньше минимального размера, установленного на дату регистрации АО (напомним, что для ОАО эта минимально допустимая сумма – 1000 МРОТ; для ЗАО – 100 МРОТ). Причем, в течение 30 дней с даты принятия решения об уменьшении уставного капитала, АО обязано об этом уведомить в письменном виде кредиторов. И кредиторы имеют право потребовать от общества досрочного прекращения обязательств и возмещения им убытков. Органы государственной регистрации не зарегистрируют изменения в уставе АО в связи с уменьшением его уставного капитала, если обществом не будут предоставлены доказательства об уведомлении кредиторов.

В том случае, если акционерное общество обязано погасить выкупленные акции, но оно не может или не желает уменьшать величину уставного капитала, АО может поступить следующим образом. Погасив выкупленные акции, приобретенные в свое время на баланс по требованию акционеров, АО, не уменьшая величины уставного капитала, увеличивает номинальную стоимость акций, находящихся в обращении. Как правило, в данном случае решение о погашении акций сопровождается одновременным решением общего собрания о повышении номинальной стоимости оставшихся акций на руках акционеров.

Наряду с выпуском обыкновенных акций, акционерное общество имеет право, как отмечено ранее, выпускать акции привилегированные, доля которых не должна превышать 25% общего объема оплаченного уставного капитала общества. Эта норма зафиксирована в Гражданском Кодексе (ст. 102, п. 1) и в Федеральном законе «Об акционерных обществах» (ст. 25, п. 2).

Привилегированные акции имеют черты одновременно и обыкновенных акций, и корпоративных облигаций, поскольку они включают в себя и долг эмитента, и представляют часть собственного капитала АО.

Владельцы привилегированных и обыкновенных акций, являясь собственниками АО и имея долю в уставном капитале корпорации, владеют ценными бумагами, по которым не устанавливается дата погашения.

Уровень текущего дохода по привилегированным акциям и облигациям, как правило, фиксирован в течение всего периода обращения этих фондовых инструментов. Эти ценные бумаги обеспечивают владельцам приоритетные (после расчетов с кредиторами) требования по выплате дохода и ликвидационной стоимости. Дивиденды по привилегированным акциям, как и проценты по облигациям, выплачиваются раньше, чем будут осуществлены платежи владельцам обыкновенных акций.

Привилегированные акции отличаются от обыкновенных заранее установленным и зафиксированным в Уставе размером дивиденда и (или) величиной ликвидационной стоимости, которые определяются в твердой денежной сумме или в процентах к номинальной стоимости этих акций. В привилегированной акции инвесторы в первую очередь интересует текущий доход, который акция приносит, поскольку этот вид дивидендов считается стабильным и прогнозируемым. Для выплаты дивидендов используется чистая прибыль АО, а также фонды этого общества, специально созданные для этих целей, за исключением резервного фонда. Это позволяет защитить владельцев привилегированных акций от непредвиденных потерь, но в то же время не предоставляет им возможности получать дополнительные доходы, которые могут получать владельцы обыкновенных акций. Привилегии акционерам рассматриваемых акций могут состоять только в том, что им будут гарантированы льготы при разделе имущества в случае ликвидации АО. Вместе с тем, владельцы привилегированных акций могут участвовать в разделе имущества только после удовлетворения требований кредиторов АО.

Выплата дивидендов акционерными обществами является исполнением ими закрепленного акциями права акционеров на часть их прибыли, а стабильность выплат гарантирует это право и законные интересы акционеров. В целом это способствует росту ликвидности акций АО, повышению инвестиционной привлекательности самой компании.

Выплата дивидендов по привилегированным акциям, определенным в Уставе как твердая сумма или доля от прибыли, не является безусловным обязательством эмитента. Поэтому при наличии черт, сближающих привилегированные акции с корпоративными облигациями, между ними присутствуют существенные различия. Поскольку владельцы привилегированных акций являются совладельцами АО, а не кредиторами как облигационеры, то обязательство АО выплачивать фиксированный дивиденд не является безусловным. Поэтому дивиденд не может быть взыскан в судебном порядке и невыплата дохода по привилегированным акциям не ведет к банкротству и ликвидации АО.

Привилегированные акции могут быть нескольких типов, каждый из которых содержит свой объем привилегий. Описание привилегий по каждому типу акций производится в уставе общества. Предоставление привилегий можно рассматривать как своеобразную компенсацию по этим акциям за то, что их владельцы имеют ограничения в праве голоса.

Привилегированные акции предоставляют право голоса акционерам, только когда на общем собрании АО решаются три вопросы (см. схема 1).

Причем решения о внесении изменений и дополнений в устав АО по вопросам, ограничивающим права владельцев привилегированных акций (включая случаи определения или увеличения размера дивиденда, ликвидационной стоимости, выплачиваемых по привилегированным акциям предыдущей очереди и т.д.), считаются принятыми, если проголосовало не менее три четверти акционеров всех голосующих в данный момент акций.

Федеральный закон «Об акционерных обществах» выделяет следующие типы привилегированных акций (см. схему 2).

Если уставом АО предусматривается конвертация привилегированных акций, то они могут обмениваться по требованию акционеров на обыкновенные акции или привилегированные, но других типов. А также может быть предусмотрена конвертация всех акций данного типа в срок, определенный уставом общества. Причем, не допускается конвертация привилегированных акций в облигации или иные ценные бумаги.

При конвертации привилегированных акций в обыкновенные предусматривается уставом право голоса для акционеров. Владелец такой акции наделяется количеством голосов, не превышающим количество голосов по обыкновенным акциям, в которые конвертируется принадлежащая ему привилегированная акция.

При принятии решения акционерным обществом о конвертации акций, определяется порядок их конвертации, где указывается:

В мировой практике встречаются случаи конвертации привилегированных акций, когда в уставах обществ определяется, что правом конверсии акционеры могут воспользоваться по истечении определенного времени с момента выпуска конвертируемых акций. Это время может длиться от месяца до нескольких лет. Подобные отсрочки момента конвертации акций позволяют эмитенту эффективно использовать мобилизованный с помощью эмиссии конвертируемых акций капитал, пока наступит потребность в выпуске ценных бумаг, в которые конвертируются привилегированные акции.

Неконвертируемые акции правом конверсии не обладают и не могут быть конвертированы в обыкновенные акции или привилегированные иных типов данного акционерного общества.

При выпуске кумулятивных привилегированных акций предусматривается, что невыплаченный или не полностью выплаченный в срок заранее установленный дивиденд накапливается и выплачивается позже. И неуплата дивидендов по кумулятивным акциям не является нарушением обязательств эмитентом. Но на это время, пока не выплачены акционерам кумулятивных акций дивиденды в полной сумме, им предоставляется право голоса. Это право акционеры могут реализовать уже со следующего собрания, которое предшествовало собранию, на котором принято решение о невыплате дивидендов по кумулятивным акциям.

Владельцы кумулятивных привилегированных акций перестают участвовать в общем собрании акционеров с того момента, как им будут выплачены все накопленные дивиденды в полной сумме.

Некумулятивные акции не предусматривают накопление невыплаченных дивидендов и их последующую выплату. Поэтому акционеры этих ценных бумаг при неуплате в срок дивидендов теряют их, а эмитент имеет возможность избежать возмещения не выплаченных в срок доходов в форме дивидендов.

7.3. Разновидности обыкновенных и привилегированных акций в мировой практике

На фондовых рынках мира обращаются разнообразные виды обыкновенных акций – от достаточно устойчивых до довольно рискованных. Рассмотрим наиболее популярные виды этих инвестиционных инструментов, которые объединяются в категории по определенным критериям.

Акции, выпускаемые солидными, устойчивыми с финансовой точки зрения корпорациями, завоевавшими ведущие позиции в отраслях и сферах экономики, гарантирующие своим акционерам либо регулярный доход в форме дивидендов, либо ориентированные на постоянный прирост курсовой стоимости, носят название высокодоходных (или первоклассных). Такие ценные бумаги интересны долгосрочным инвесторам как надежные, а также привлекательные с позиций доходности.

В основе классификации акций по инвестиционным качествам лежит не отраслевая принадлежность эмитента акций, а учитывается этап жизненного цикла, на котором находится корпорация, ее положение на фондовом рынке и перспективы развития, доходности выпущенных ею обыкновенных акций. Поэтому кроме вышеперечисленных первоклассных и доходных обыкновенных акций, различают:

Инвесторы, приобретая рискованные акции, надеются на возможность изменения положения дел в АО в связи с приходом к руководству компанией новой команды управляющих или выпуском перспективной продукции, что благоприятно скажется на перспективах роста корпорации. Хотя прибыль таких АО нестабильна, а курсы акций подвержены значительным колебаниям, из-за чего дивиденды, как правило, акционерам не выплачиваются.

Существуют акции, менее восприимчивые к последствиям спада в экономическом цикле – «нециклические». Их курсы стабильны, а иногда и растут во время снижения экономической активности.

Компании, выпускающие устойчивые, особенно в период инфляции, акции – это золотодобывающие АО. Акции их привлекательны для инвесторов особенно во время нахождения экономики в периоде спада, пока не наступит улучшение инвестиционного климата.

В мировой практике существуют обыкновенные акции с отсроченными платежами. Владельцы этих акций, имея право голоса и право на получение части ликвидационной стоимости АО при его ликвидации, получают дивиденды, только тогда, когда корпорация заработает определенную сумму чистой прибыли и эта прибыль достигнет заранее установленной величины.

Обыкновенные акции, приравненные к привилегированным по выплате дивидендов, предполагают, что владелец такой ценной бумаги получает фиксированный размер дивиденда, определенный в соответствии с условиями выпуска. И к этим заранее установленным суммам в конце года выплачивается по итогам работы корпорации дополнительный, так называемый, экстра-дивиденд.

Рассмотрим типы привилегированных акций, выпускаемых за рубежом, которые отличаются разнообразием, зависимостью курса от величины дивидендов, высокой текущей доходностью по выпускам с низким рейтингом. Привилегированные акции могут иметь также оговорку о досрочном погашении или отзыве, оговорку о выкупном фонде, о накапливаемом дивиденде и т.д.

Акции с оговоркой о накапливаемом дивиденде представляют такие привилегированные ценные бумаги, по которым устанавливается, что не выплаченные в срок дивиденды должны быть выплачены до того момента, пока чистая прибыль не распределена между акционерами обыкновенных акций. То есть, пока у АО имеются обязательства перед владельцами привилегированных акций о выплате им в срок не выплаченных дивидендов, это общество не имеет право выплачивать доход в форме дивидендов по обыкновенным акциям.

Привилегированные акции с корректирующим дивидендом позволяют своим владельцам застраховаться от инфляции: дивиденд по таким, как правило, американским акциям устанавливается каждый квартал на базе самой высокой из трех ставок процента: по 3-месячным казначейским векселям, 10-летним, 20-летним или 30-летним гособлигациям. Величина надбавок к ставке, выступающей базисной, оговаривается при выпуске акций. И что бы ни происходило с процентными ставками, владельцы таких акций могут рассчитывать на получение дохода более высокого, чем по облигациям.

Привилегированные акции с участием выпускаются с правом участия владельца привилегированной акции в получении дополнительных доходов от прибыли. Это условие выполняется, если выплаты дивиденда акционерам обыкновенных акций превышают заранее установленную величину. По рассматриваемым привилегированным акциям устанавливается наряду с размером фиксированного дивиденда за год максимальная величина дивидендов по обыкновенным акциям, на которую могут ежегодно рассчитывать акционеры обыкновенных акций.

Как только установленный уровень дивидендов по обыкновенным акциям становится выше, АО в соответствии с условиями выпуска делит дополнительную чистую прибыль между владельцами привилегированных и обыкновенных акций на определенных условиях и выплачивает акционерам прибыль в форме дивиденда.

Часто происходит следующее: привилегированные акции с правом участия предоставляют акционеру право участвовать как в получении дополнительной прибыли, так и в управлении АО, если уставом общества предусмотрено право голоса по этому типу привилегированных акций.

Привилегированные акции, содержащие условие досрочного отзыва, называются отзывными или возвратными. Такие акции могут быть возвращены эмитенту и погашены, хотя акционерное общество, выпустившее эти ценные бумаги, продолжает функционировать. Эмиссия таких акций содержит условие отложенного спроса – эти фондовые инструменты не выпускаются эмитентом ранее определенного заранее срока с момента их выпуска на первичный рынок. И лишь после окончания установленного периода (например, пяти лет), акции становятся свободно погашаемыми и начинают эмитентом отзываться. Причем, курс, по которому выкупаются акции, складывается из номинальной стоимости акции и премии за отзыв, которая, как правило, составляет сумму годового дивиденда (так называемый «выкуп с премией» ). Эта премия выступает как компенсация акционеру за то, что он теряет возможность получения в дальнейшем дохода по этим акциям. Сам выкуп привилегированных акций может происходить после уведомления акционеров как в течение определенного времени, так и в строго установленные сроки. Причем как целиком, когда владелец акции получает всю причитающуюся сумму сразу, так и частями.

Выкуп привилегированных акций с оговоркой об образовании выкупного фонда состоит в том, что определяется график выкупа акций из обращения с заранее установленными датами через выкупной фонд. Это позволяет эмитенту регулярно выкупать на вторичном рынке часть своих привилегированных отзывных акций по установленной цене, снижая затраты на финансирование (поскольку выпуски акций с выкупным фондом имеют обычно более низкую доходность, чем выпуски без выкупного фонда), а также способствовать стабилизации рынка своих ценных бумаг.

Гарантированные привилегированные акции как правило выпускаются дочерними акционерными обществами, когда выплата дивиденда по ним гарантируется положением и репутацией головной корпорации. Эмиссия таких дочерних акций привлекает инвесторов к их приобретению.

Привлекательность привилегированных акций с дивидендом, устанавливаемым путем аукциона состоит в том, что при определении дивиденда в этом случае подлежат учету все виды рисков. Дивиденд, устанавливаемый на аукционе, изменится на большую величину, чем та сумма, которая обусловлена инфляцией.

Установление дивиденда путем аукциона происходит следующим образом: инвесторы подают предложение эмитенту о покупке подобных акций при условии, что дивиденд будет установлен эмитентом в размере, не менее указанного в заявке. И эта довольно сложная, как правило, ежеквартально повторяющаяся процедура установления дивиденда, оправдана при наличии обширного вторичного рынка этих ценных бумаг, на котором достаточно покупателей и продавцов и наблюдается массовость обращающегося товара.

Выводы

Акции выпускаются структурами, созданными в форме акционерного общества (АО) и свидетельствуют о вкладе акционеров в его уставный капитал. Эмиссия акций осуществляется при:

С точки зрения эмитента акций, последние подразделяются на:

В полном объеме права акции как ценной бумаги реализуются в обыкновенной акции. Привилегированные акции и разные их типы представляют собой ограничение одних прав за счет усиления других.

Акционерное общество вправе направить только часть чистой прибыли на выплату дивидендов. Оставшаяся часть нераспределенной прибыли находится в распоряжении общества. Доход по акциям для акционеров не сводится только к получению процента от прибыли. Хотя плата за риск и является непременным элементом дохода по акциям, но она не обязательно принимает форму дивиденда.

Грамотно проводимая дивидендная политика АО наряду с улучшением его финансового состояния выступает реальным механизмом повышения инвестиционной привлекательности АО, роста их капитализации, индикатором состояния компании и ее ценных бумаг для инвесторов. Владельцы привилегированных и обыкновенных акций, являясь собственниками АО и имея долю в уставном капитале корпорации, владеют ценными бумагами, по которым не устанавливается дата погашения.

Вопросы для самопроверки

Библиография

Б. Специальная литература: