Стоимостная оценка акций и доходность акций

Стоимостная оценка акций и доходность акций

Глава 2. Оценка рыночной стоимости ценных бумаг

2.1. Рыночная стоимость ценных бумаг, которые допущены к обращению через организаторов торговли и котировки по которым регулярно определяются, при этом информация о них является доступной на фондовой бирже, в том числе через информационно-аналитические системы или в иных информационных источниках, а также цены на которые отражают действительные и рыночные операции, проводимые в ходе обычной деятельности и совершаемые независимыми участниками рынка, определяется на основе рыночных котировок.

Рыночная цена долговой ценной бумаги определяется с учетом накопленного по ней процентного (купонного) дохода.

2.2. Рыночная стоимость ценных бумаг, не допущенных к обращению через организаторов торговли, определяется с использованием следующих методов.

2.2.1. Методы, используемые для оценки рыночной стоимости ценных бумаг, обеспечивающих участие в капитале (по убыванию приоритета):

по балансовой стоимости собственных средств эмитента-нерезидента, которая представляет собой сумму оплаченного уставного капитала (исключая любые выпущенные акции, принадлежащие самому эмитенту-нерезиденту, и включая счета эмиссионного дохода), всех видов резервов (фондов), относимых в бухгалтерском балансе эмитента-нерезидента на собственный капитал и прочие компоненты капитала, и накопленной нераспределенной прибыли (значение которой может быть отрицательным);

цена последней сделки при условии, что с даты ее проведения и до отчетной даты прошло менее одного года;

оценка по доле пакета в стоимости чистых активов объекта инвестиций. Стоимость чистых активов равна стоимости активов объекта инвестиций (включая нематериальные активы) за вычетом стоимости обязательств и оплаченного капитала в виде акций, не дающих владельцам права голоса. Используется стоимость активов и обязательств в текущих ценах, а не в ценах их приобретения (первоначальных ценах);

метод долевого участия. Инвестиции первоначально учитываются по цене приобретения, затем их балансовая стоимость увеличивается или уменьшается на долю инвестора в прибылях и убытках объекта инвестиций после даты приобретения. Полученные от объекта инвестиций дивиденды или распределенная прибыль уменьшают балансовую стоимость инвестиций. Корректировки балансовой стоимости могут быть необходимы для отражения изменений доли участия инвестора в капитале объекта инвестиций, возникающих в результате переоценки основных средств и инвестиций, курсовых разниц при пересчете отчетности, составляемой в иностранной валюте, корректировок, учитывающих разницы, образующиеся при реорганизации юридических лиц.

2.2.2. Метод, используемый для оценки стоимости долговых ценных бумаг.

Рыночная стоимость долговых ценных бумаг определяется по формуле:

Внутренняя норма доходности представляет собой ставку дисконтирования, необходимую для того, чтобы величина всех будущих выплат по ценной бумаге была равна первоначальной рыночной стоимости ценной бумаги.

При наличии в составе долговой ценной бумаги неотделимого встроенного производного финансового инструмента (например, долговая ценная бумага со встроенным опционом на конвертацию) рыночная стоимость должна корректироваться с учетом изменения стоимости данного встроенного производного финансового инструмента.

При отсутствии возможности определить рыночную стоимость долговых ценных бумаг по формуле, указанной в абзаце третьем настоящего подпункта, допускается оценивать указанные ценные бумаги по цене последней сделки при условии, что с даты ее проведения и до отчетной даты прошло менее одного года. При этом в рыночную стоимость ценных бумаг включается накопленный процентный (купонный) доход, уплаченный при приобретении ценных бумаг.

Для составления Отчета рыночная стоимость просроченных долговых ценных бумаг считается равной их номиналу.

2.2.3. В случае невозможности применения ни одного из указанных методов для оценки рыночной стоимости долговых ценных бумаг и ценных бумаг, обеспечивающих участие в капитале, используются следующие методы (по убыванию приоритета):

по стоимости, установленной органами управления эмитента-нерезидента;

по стоимости аналогичных ценных бумаг (имеющих схожие параметры, такие как сроки погашения, процентные платежи, уровни риска).

Оценка стоимости и доходности акций

Вы будете перенаправлены на Автор24

Сущность понятия «акция»

Акция – это разновидность ценных бумаг, которая закрепляет имущественные права ее владельца на получение некоторой доли прибыли юридического лица, созданного в форме акционерного общества, в виде дивидендов, на участие в непосредственном управлении хозяйствующей единицей и на некоторую долю активов, которые остаются после ее реорганизации, например, ликвидации.

Величина доли владения активами хозяйствующей единицы определяется числом акций, которые принадлежат акционеру. Формально акции акционерных обществ имеют неограниченный срок обращения.

Стоит отметить, что хозяйствующая единица, осуществившая эмиссию акций с указанием их номинальной стоимости, не во всех случаях гарантирует их аналогичную реальную стоимость. В данном случае цену акции определяет рынок, а именно соотношение спроса и предложения. При этом номинальная стоимость выступает в качестве ориентира стоимости обращаемой ценной бумаги, в т. ч. особенно на неразвитом фондовом рынке, который характеризуется низким уровнем ликвидности. В такой ситуации нормальная стоимость акции достаточно продолжительный период времени играет роль некоторой базы для установления рыночной цены.

При первичном размещении осуществляется стоимостная оценка выпущенных акций, т.е. установление эмиссионной стоимости ценной бумаги, под которой понимают цену, по которой первый акционер покупает такую акции. Эмиссионная цена рассчитывается как разница между рыночной ценой и вознаграждением посредника.

Стоит отметить, что разница между величиной эмиссионной стоимости и номинальной получила название эмиссионного дохода, который ни в коем случае не может использован на цели потребления и должен быть присоединен к капиталу экономического субъекта.

Таким образом, уже на этапе эмиссии ценных бумаг, определяя дальнейшие перспективы продажи новых обыкновенных акций, как правило, возникает необходимость в рыночной оценке. Также потребность в оценке акций приобретает особую значимость при:

В качестве рыночной стоимости имущества хозяйствующего субъекта, в т. ч. стоимости ценных бумаг, выпущенных таким субъектов, рассматривают цену, по которой продавец, располагающий достаточно полными сведениями о стоимости активов и при этом не обязанный его реализовать из-за различного рода ограничений, согласен продать их, а, в свою очередь, покупатель, также располагающий полноценными сведениями о стоимости активов и не обязанный их покупать, был бы согласен его приобрести.

Готовые работы на аналогичную тему

Таким образом, на рынке ценных бумаг, который характеризуется высоким уровнем ликвидности рыночная цена акции представляет собой стоимость в текущих ценах по сделкам, которые заключены в определённый момент времени.

Доходность акций

Доходность акции определяют по таким показателям как дивидендная доходность и доходность акционерного капитала хозяйствующего субъекта.

Стоит отметить, что дивидендный доход в значительной степени схож с текущей доходностью ссуды, выданной на неопределенный срок с плавающей процентной ставкой.

Выступая в качестве держателя акций, инвестор имеет право рассчитывать на получение дивиденда по акциям, т.е. на получение текущих выплат по ценной бумаге.

В качестве факторов, которые оказывают влияние на величину дивиденда, можно назвать условия его выплаты, величину полученной чистой прибыли и пропорции её распределения, решение о которых принимает совет директоров и общее собрание акционеров.

После реализации акции акционер имеет правило получить вторую составляющую совокупного дохода в качестве прироста курсовой стоимости ценной бумаги. Величина прироста курсовой стоимости рассчитывается как разница между ценой приобретения и ценой реализации.

Таким образом, при превышении цены продажи над ценой приобретения акционер получает доход, который можно рассчитать по следующей формуле:

Так, например, если инвестор придерживается в большей степени долгосрочной стратегии и в инвестиционный период, в котором осуществляется оценка доходности акции, не входит её реализации, то текущий доход определяется исключительно величиной выплачиваемых дивидендов (В). В данном случае стоит рассматривать текущую доходность (Дх), т.е. без учёта реализации акции, которую можно рассчитать по следующей формуле:

Дх = (В / Ц0) • 100% • (Т / t)

Также инвестор может рассчитать и проанализировать рыночную текущую доходность (Дхр), зависящую в значительной степени от уровня цены, которая существует на рынке в определенный момент времени (Цр):

Дхр = (В / Цр) • 100% • Т / t

Если инвестиционный период, в рамках которого проводится оценка акции, включает выплату дивидендов и заканчивается их продажей, то величину дохода можно определить как общие дивиденды с учётом изменения курсовой стоимости. В таком случае для оценки доходности акции применяется следующая формула:

Таким образом, доход после реализации акции может быть любым:

Доходность инвестора можно считать окончательного (Дхк), если он реализовал свою акцию. В таком случае полученная доходность измеряется следующим образом:

Оценка стоимости и доходности акций

Содержание

Номинальная стоимость и цена ценных бумаг

Каждая акция обладает своей номинальной стоимостью и рыночной ценой. Номинальная стоимость акции представляет собой денежную сумму, которая обозначена непосредственно на самой акции. Эта сумма отражает долю уставного фонда акционерного общества, которая приходится на одну акцию.

По сути, номинальная стоимость акции – частица уставного капитала акционерного общества, и пропорционально этой стоимости владельцу акции осуществляется выплата дивидендов.

При определенном размере уставного капитала предприятия, количество соответствующих ему акций может изменяться, в зависимости от того, какой номинал указан на одной акции. Если номинал акции повышается, то число акций в рамках одного уставного капитала уменьшается. Этот процесс называется консолидацией акций.

При уменьшении номинала акции, но в рамках уставного капитала количество акций, соответственно, растет. Данный процесс называется расщеплением акций.

В бухгалтерской (балансовой) стоимости акции отражается величина капитала, которая приходится на одну акцию. Исчисляется балансовая стоимость акции как частное от разделения чистых активов компании на общее количество простых акций в обращении.

Рыночная стоимость акции – цена, за которую акцию можно продать и купить в текущий момент на специализированном рынке.

Если данную цену умножить на количество размещенных акций, то результатом станет рыночная стоимость собственных финансовых средств предприятия или показатель капитализации.

Особенности ценообразования акций

Обращение акции на рынке осуществляется по рыночным ценам. Существуют также некоторые особенности ценообразования акций. Например, когда акция только выпускается на рынок, или перепродается от одного его владельца к другому.

Если акция эмитируется, то имеют место две рыночные ситуации:

1) Ситуация первичной эмиссии акций:

Распределение акций среди учредителей акционерного общества производится только по их номиналу;

Продажа акций эмитентом может проводиться только по цене, которая не опускается ниже ее номинала, так как в данном случае происходит формирование уставного капитала предприятия.

2) Ситуация последующих эмиссий акций:

Продажа акций производится по специальной, эмиссионной цене, ориентиром для создания которой служит рыночная цена акции;

Продажа акций эмитентом проводится по цене, которая ниже рыночной на сумму скидки для рыночного посредника, который реализует данные акции по договору с эмитентом;

Продажа акций по цене ниже рыночной на 10%, если в качестве покупателя выступает акционер данного АО, который таким образом реализует свое преимущественное право на покупку данных акций.

Если операции купли-продажи акции проводятся на рынке, то они всегда происходят по рыночной цене. Наиболее признанной рыночной ценой акции считается ее биржевая цена. Уровень последней зависит от объективной основы, которая называется теоретической стоимостью акции, а также от соотношения уровней спроса и предложения данной акции на рынке.

Доходность акций

Рыночная капитализация

Рыночная капитализация котируемой компании — это просто общая стоимость всех ее акций. Она рассчитывается следующим образом:

Рыночная капитализация = количество выпущенных акций х рыночный курс акции.

Разумеется, рыночная капитализация не указывает на цену, которую пришлось бы заплатить при поглощении компании. Обычно потенциальному «захватчику» приходится предлагать примерно на 35% больше курса акций на момент, когда впервые появились слухи о возможности покупки. Для победы в конкурентных торгах может потребоваться оферта с ценой, превышающей прежний курс акций по крайней мере на 50%.

Собственные средства (the shareholders’ funds) — это эмитированный уставный капитал, учитываемый по номинальной стоимости, и резервы. Помимо нераспределенной прибыли резервы включают дополнительный капитал и переоценку недвижимости, если такие статьи имеются.

Кому-то покажется удивительным, что показатель активов на акцию, приводимый в аудированном балансовом отчете компании, может быть значительно выше или ниже текущих котировок. Опять же — причина проста. Главными факторами, определяющими рыночный курс акций большинства компаний, являются самый последний показатель прибыли на акцию и ожидаемые перспективы роста. Балансовая стоимость активов обычно оказывает большое влияние на цену акций лишь там, где существенную долю цены составляют денежные средства и высоколиквидная недвижимость компании.

В некапиталоемкой прибыльной компании, например процветающем рекламном агентстве, активы на акцию могут составлять лишь небольшую часть ее рыночной цены. Для сравнения возьмем производственную компанию с низкой рентабельностью и высоким удельным весом балансовых активов в цене акций. Весьма вероятно, что активы не могут быть превращены в соответствующую сумму денег, даже если компанию ликвидировать. Поэтому курс акций будет находиться под гнетом низкой рентабельности и вполне может оказаться значительно ниже балансовой стоимости активов, приходящихся на одну акцию.

Практическая работа

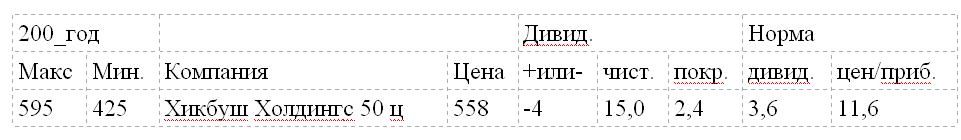

Рассмотрим информацию об акциях (вымышленной) компании, которая могла бы появиться в газете «Файнэншл таймc»:

Данная информация сообщает читателю, что:

Расчет фондовых показателей для этой вымышленной компании мог бы базироваться как на представленных данных, так и на следующей информации, почерпнутой из ее Годового отчета:

Сравнительный анализ акций

Иногда кто-нибудь спрашивает: «Какое соотношение «цена/прибыль» можно считать хорошим?» — как бы подразумевая, что существует некий универсальный и неизменный эталон, к которому нужно стремиться. При этом полностью упускается суть дела. Вспомним резкое падение курсов акций в США в октябре 1987 года, которое негативно отразилось на фондовых рынках многих стран. Тогда акции упали в цене более чем на 20%, что означает такое же снижение показателя «цена/прибыль», поскольку он рассчитывается, исходя из текущей рыночной цены акций. В любой момент времени показатели «цена/прибыль» на фондовых рынках разных стран различаются весьма существенно. Более того, на одном и том же фондовом рынке отношение «цена/прибыль» для разных секторов экономики также может широко варьироваться.

Таблица индексов акций ФТ-регистраторов, ежедневно публикуемая в газете «Файнэншл таймс», содержит показатели «цена/прибыль» и нормы валового дивиденда для целого ряда отраслей.

Самое правильное — сравнивать акции какой-то компании:

Стоимость акций частных компаний

Факторы, которые обычно снижают цену:

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Как рассчитать финансовые коэффициенты и оценить потенциал роста акций

Как узнать стоимость компании? Переоценена она или недооценена? Или ее цена на уровне рынка?

Если вы инвестор-новичок, то выбрать перспективные акции может быть непросто. Профи рекомендуют: чтобы узнать, какие компании в отрасли недооценены и бумаги каких компаний стоит приобрести, используйте финансовые коэффициенты и данные финансового анализа. Звучит сложно? Сегодня мы расскажем, как с помощью несложных расчетов профессионалы рынка сравнивают акции одних предприятий с бумагами других и принимают правильные инвестиционные решения.

Вот восемь инвестиционных мультипликаторов, которые откроют вам дверь к анализу акций.

Соотношение цены и прибыли P/E (рыночная цена акции/чистая прибыль на одну акцию)

Чтобы рассчитать коэффициент P/E, разделите цену акций компании на ее годовую прибыль на акцию.

(EPS 一 показатель для измерения прибыльности предприятия),

Все компании, акции которых обращаются на бирже, указывают этот показатель в отчете о прибылях и убытках.

Расчет отношения цены к прибыли (P/E) акций 一 один из самых быстрых способов узнать, переоценена компания или недооценена. Если акции компании недооценены, то они могут стать хорошей инвестицией. Если же бумаги переоценены, то вам нужно рассчитать, оправдают ли перспективы роста компании цену акций.

Есть компания Х. Чистая прибыль компании равна 1 миллиарду рублей.

У предприятия 400 миллионов акций в обращении. 200 миллионов рублей в компании уходит на выплату дивидендов по привилегированным акциям.

Как рассчитать прибыль на акцию?

(1 миллиард рублей 一 200 миллионов рублей) / 400 миллионов акций = 2 рубля за акцию

Если акция торгуется по 30 рублей, то коэффициент P/E будет равен 30 рублям, деленным на 2 рубля, то есть 15.

К сожалению, коэффициент P/E очень переменчив. Поэтому этот мультипликатор лучше использовать вместе с другими показателями. К примеру, в период пандемии прибыль компании резко сократилась. Но люди верят в лучшее и продолжают делать на нее ставки 一 ведь перед кризисом предприятие показывало стабильную доходность.

EPS (чистая прибыль на одну обыкновенную акцию)

Коэффициент EPS применяется, чтобы измерить размер бизнеса. Для стабильной выплаты дивидендов компании нужно поддерживать постоянный доход и вкладывать деньги в дальнейшее развитие. Этот мультипликатор полезен, чтобы сравнить результаты работы предприятия за несколько лет.

Коэффициент лучше использовать, когда компании показывают рост. Он плохо подходит для оценки бизнеса в период кризиса, так как никто не знает, сколько времени потребуется предприятию, чтобы выбраться из «ямы».

Формула EPS показывает способность компании приносить чистую прибыль акционерам. Этот показатель может многое рассказать об интересующей вас компании, например, о ее текущей, а также будущей прибыльности. Коэффициент легко рассчитать. При этом базовую финансовую информацию для вычисления мультипликатора вы легко можете найти в Интернете.

EPS = чистая прибыль (доход, который получает инвестор после вычета процентов и налогов за определенный период) 一 дивиденд / средний вес обыкновенной акции в обращении

У компании Y есть 1 миллиард акций в обращении.

Чистая прибыль предприятия с 2020 года составляет 5 миллиардов рублей,

Прибыль на акцию = (5 миллиардов / 1 миллиард)

Количество акций в обращении обычно меняется. Поэтому, чтобы убедиться в правильности расчета прибыли на одну бумагу, нужно использовать средневзвешенное (среднеарифметическое) значение.

P/S (соотношение рыночной капитализации к выручке)

Два первых коэффициента часто заменяют на P/S (соотношение рыночной капитализации к выручке). Но выручка не показывает, прибыльное предприятие или неприбыльное. Компания с большей выручкой может показаться инвесторам более доходной. Если ее себестоимость растет гораздо быстрее, чем выручка, то по такому коэффициенту о перспективности компании судить будет не совсем корректно.

Более низкий коэффициент означает, что вы нашли выгодные акции.

У бумаг с небольшим P/S 一 более высокая стоимость. В этом случае инвесторы платят меньше за каждый рубль доходов компании.

P / B, P / BV (рыночная капитализация / активы компании, которые у нее реально есть)

В зависимости от предприятия, можно использовать несколько способов для расчета показателя балансовой стоимости.

Коэффициент P/B = цена акции/балансовая стоимость акции

Отношение цены к балансовой стоимости показывает, сопоставима ли цена активов компании со стоимостью ее акций.

Предположим, что текущая цена акций компании равна 3135 рублей. И их последняя балансовая стоимость на акцию 一 598 рублей.

P / B = 3135 рублей / 598 рублей = 5,32

Использование формулы дает нам коэффициент, равный 5,32.

Считается, что если показатель больше 1 или 2, то цена компании сильно завышена. Но и здесь есть ограничение. Коэффициент не совсем подходит для быстрорастущих компаний. Предполагается, что здесь задействованы активы (баланс, который составляется на определенную дату). И поэтому не оценивается потенциал роста прибыли.

Другая ситуация, когда у предприятия особо активов-то и нет.

Например, это предприятия из IT-сферы, медиа или так называемые компании «с человеческим капиталом», 一 связи, знакомства, все то, что нельзя оцифровать. В таких случаях расчет коэффициента P / B будет неуместен.

EV / EBITDA (стоимость бизнеса компании / стоимость до вычета всех издержек: налогов, износа, амортизации, заемного капитала)

Коэффициент показывает, за сколько лет инвестор вернет свои вложения, если купит бизнес. Чем меньше показатель, тем лучше. Этот коэффициент нужно сравнивать с отраслевым значением.

EBITDA = рыночная капитализация компании + чистый долг

Чтобы рассчитать EBITDA, начните с просмотра отчета о прибылях и убытках компании.

Допустим, чистая прибыль компании за год составила минус 1 миллион рублей. Если годовые процентные расходы, налоги, износ и амортизация фирмы составят менее 1 миллиона рублей вместе, то у компании будет отрицательный показатель коэффициента 一 после того как эти расходы будут добавлены к прибыли компании, или, в данном случае, убыткам.

Рентабельность (прибыль / собственный капитал)

Рентабельность, или прибыльность 一 это способность компании получать доход сверх расходов. Это сумма прибыли, которую компания получает от каждой единицы продаж. Инвесторы рассчитывают этот коэффициент, когда делят чистую прибыль на выручку. Чем выше показатель, тем лучше. Это означает, что компания работает хорошо.

Мультипликатор часто применяют для того, чтобы сравнить компании друг с другом. Показатель рентабельности используют не только владельцы бизнеса, но и инвестиционные аналитики. С помощью этого коэффициента они учитывают текущий и будущий рост компании и определяют 一 разумно инвестировать или нет.

Рентабельность (прибыльность) бывает разная.

К примеру, ROE (рентабельность собственного капитала).

Если она намного выше инфляции, то это хорошо.

Но высокая рентабельность также может означать, что у компании большая закредитованность.

Поэтому лучше смотреть два показателя рентабельности 一 ROE и ROA (рентабельность активов).

Если рентабельность собственного капитала намного превышает инфляцию, то рентабельность активов помогает оценить устойчивость и надежность бизнеса.

Payout Ratio 一 коэффициент выплаты дивидендов (показатель того, сколько денег из своей прибыли компания направляет на дивиденды)

Этот коэффициент должен быть от 30 до 70, максимум, — 80%. Почему?

Если компания отправляет на дивиденды меньше 30%, то бумага будет неинтересна.

Если же предприятие тратит на выплаты акционерам больше 70−80%, то есть, большую часть своей прибыли, то тогда оно ничего не оставляет себе, а значит 一 не развивается.

Компания получила прибыль 20 000 000 рублей за год. После чего руководство выплатило акционерам дивиденды 5 000 000 рублей. Рассчитаем коэффициент.

Payout Ratio = 5 000 000 рублей / 20 000 000 рублей = 25%

Коэффициент показывает, что компания выплачивает 25% прибыли акционерам, а остальные 75% она сохраняет для роста бизнеса.

Dividend Yield (дивидендная доходность) 一 для тех, кто покупает бумагу ради получения дивидендов

Этот показатель должен быть выше инфляции. Иначе, если купить акцию и ждать, пока бумага будет расти в цене, важно, чтобы дивидендная доходность хотя бы превышала инфляцию 一 инвестор неизбежно будет иметь инфляцию в качестве риска для своего капитала.

Дивидендная доходность = годовые дивиденды, выплаченные на акцию / цена на акцию

Дивидендная доходность 一 это процент, который компания ежегодно выплачивает на дивиденды с суммы инвестирования.

Если дивидендная доходность компании составляет 7%, а вы владеете ее акциями на 10 000 рублей, то получите годовую выплату 700 рублей.

Если компания выплатила 5 рублей дивидендов на акцию, а ее бумаги стоят 150 рублей, то дивидендная доходность составит 3,33%.

Так как же выбирать акции? Это «головная боль» для многих новых инвесторов. Фундаментальный анализ 一 проверенный способ отбора бумаг, Но для того, чтобы научиться находить перспективные акции, нужно потратить время на освоение этого метода. Как только вы его освоите, то сможете находить перспективные акции для покупки. И это сделает ваше инвестиционное путешествие приятным и прибыльным.