сумма дохода начисленная по гпд в 6 ндфл

Как правильно отразить договор подряда в 6-НДФЛ?

Договор подряда и 6-НДФЛ: основные положения

Договор подряда является одним из видов договоров гражданско-правового характера (ГПХ), при котором:

Оплата за «подрядную» работу является для исполнителя доходом, облагаемым НДФЛ. Для заказчика выплата такого дохода сопряжена с исполнением обязанностей налогового агента и отражением данной «подрядной» выплаты в 6-НДФЛ.

На что обратить внимание при заключении договора подряда, узнайте из этой статьи.

Для отражения в 6-НДФЛ «подрядного» дохода потребуются следующие данные:

Чтобы в 6-НДФЛ «подрядные» выплаты были отражены без ошибок, следует помнить о следующих налоговых требованиях:

Воспользуйтесь образцом 6-НДФЛ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс, и смотрите, все ли вы заполняете правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Образец 6-НДФЛ по договору ГПХ

Разобраться с особенностями заполнения 6-НДФЛ при «подрядных» выплатах поможет следующий пример.

ООО «Геодезист» заключило договор подряда с Березкиным М. Н. на выполнение подрядных работ по ремонту мебели цеха № 12. Согласно условиям договора за время выполнения работ (1-й квартал 2021 года) указанное лицо получило аванс 15.02.2021 (5 000 руб.) и окончательный расчет 26.02.2021 (22 000 руб.).

Договор подряда в 2-м разделе 6-НДФЛ имеет вид:

В 1-м разделе 6-НДФЛ договор подряда отражается в следующем виде:

Как изменятся данные в строках 6-НДФЛ, если «подрядный» доход выплачен нерезиденту или индивидуальному предпринимателю, узнайте из следующего раздела.

Как отобразить в 6-НДФЛ другие выплаты, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Нюансы «подрядных» выплат

Договор подряда может быть заключен с физическим лицом:

Для 6-НДФЛ это означает:

Выплата дохода нерезиденту никак не повлияет на заполнение дат в 1-м разделе 6-НДФЛ, а стр. 022 этого раздела и строки раздела 2, отражающие исчисленный с «подрядных» доходов НДФЛ, изменятся и будут отражены следующим образом:

Таким образом, статус физического лица влияет на факт отражения «подрядного» дохода, а также на величину НДФЛ.

Итоги

Полученные физическим лицом по договору подряда доходы отражаются в 6-НДФЛ отдельно по каждой дате выплаты (включая все авансовые платежи). Если работу выполнил ИП, в 6-НДФЛ у источника выплаты «подрядные» доходы и соответствующие суммы НДФЛ не отражаются.

Договоры ГПХ в 6-НДФЛ (пример заполнения)

Вознаграждение по договорам ГПХ в 6-НДФЛ отражайте в том периоде, когда выплатили работнику деньги. Период подписания акта сдачи-приемки и период фактического выполнения работ (оказания услуг) не важны (см. письма Минфина от 23.06.2020 № 03-04-05/54027, УФНС по г. Москве от 16.01.2019 № 20-15/003917@).

Например, если акт подписан в июне, а деньги выплачены в июле, то в 6-НДФЛ данную выплату нужно показать не за полугодие, а за 9 месяцев: и в первом и во втором разделе расчета.

Дело в том, что датой получения дохода по гражданско-правовому договору является день выплаты денег (по дате получения дохода заполняется раздел 2), и в этот же день вы удерживаете из вознаграждения налог (по дате удержания НДФЛ заполняется раздел 1).

Если исполнитель по договору ГПХ получает аванс, в 6-НДФЛ его показывают отдельно (в отличие от аванса по зарплате).

Пример заполнения 6-НДФЛ по договору ГПХ с выплатой аванса можно увидеть в КонсультантПлюс, оформив бесплатный пробный доступ:

Выплата аванса и окончательный расчет могут приходиться на разные отчетные периоды, например, аванс в июне и окончательный расчет по окончании работ в июле. В таком случае аванс нужно отразить в разделе 1 расчета за полугодие и в разделе 2 расчетов за полугодие и 9 месяцев, а окончательный расчет в разделах 1 и 2 отчета за 9 месяцев.

Разновидностью ГПД является договор аренды. Как заполнять 6-НДФЛ по аренде, см. в нашей статье.

Энциклопедия решений. Заполнение 6-НДФЛ при выплате вознаграждения по договору гражданско-правового характера

Заполнение 6-НДФЛ при выплате вознаграждения по договору гражданско-правового характера

При отражении в Расчете 6-НДФЛ вознаграждения по договору гражданско-правового характера необходимо руководствоваться следующими правилами:

1. Вознаграждение по гражданско-правовому договору не относится к доходам в виде оплаты труда. В связи с этим датой фактического получения дохода за выполнение работ по договору гражданско-правового характера считается дата выплаты вознаграждения (пп. 1 п. 1 ст. 223 НК РФ, письма ФНС России от 05.12.2016 N БС-4-11/23138@, от 01.08.2016 N БС-4-11/13984@ (вопрос 12).

2. Удержание начисленной суммы НДФЛ осуществляется в момент фактической выплаты доходов (п. 4 ст. 226 НК РФ).

3. Срок перечисления суммы исчисленного и удержанного налога истекает на следующий день после дня выплаты налогоплательщику дохода (п. 6 ст. 226 НК РФ).

Примечание

Ситуация: Акт сдачи-приемки работ по договору гражданско-правового характера подписан 29 декабря 2017 года. Вознаграждение исполнителю выплачено в январе 2018 года.

Следовательно, если доход будет выплачен в январе 2018 года, то указанная операция должна быть отражена в Расчете 6-НДФЛ только за 1 квартал 2018 года (и в Разделе 1, и в Разделе 2).

Отражать эту операцию в разделе 1 Расчета за 2017 год, исходя из того, что акт приемки работ подписан в декабре 2017 года, не нужно (письма ФНС России от 05.12.2016 N БС-4-11/23138@, от 26.10.2016 N БС-4-11/20365 (п. 1), от 17.10.2016 N БС-3-11/4816@).

В Справке 2-НДФЛ сведения об этом доходе и соответствующих суммах НДФЛ также будут отражены только по итогам 2018 года. При этом в графе «Месяц» раздела 3 справки нужно будет указать месяц «01» (январь).

Налоговики рассказали, как в расчете 6-НДФЛ отразить выплаты по договору ГПХ

Вознаграждение за выполнение работ или оказание услуг по договору гражданско-правового характера нужно отразить в расчете 6-НДФЛ за тот период, в котором фактически была перечислена эта сумма. Дата подписания акта приема-передачи работ (услуг) значения не имеет. Такие разъяснения содержатся в письме УФНС России по г. Москве от 16.01.19 № 20-15/003917@.

Авторы письма напоминают, что дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления его на счет налогоплательщика (подп. 1 п. 1 ст. 223 НК РФ). Таким образом, датой фактического получения дохода в виде вознаграждения за выполнение работ (оказание услуг) по договору гражданско-правового характера считается день выплаты дохода. Налоговые агенты обязаны удержать исчисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ).

Раздел 1 расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) заполняется нарастающим итогом за первый квартал, полугодие, девять месяцев и год. А в разделе 2 расчета за соответствующий отчетный период показываются те операции, которые произведены за последние три месяца этого отчетного периода.

Исходя из этого, в налоговом управлении делают следующий вывод. Если акт сдачи-приемки работ (услуг) по договору ГПХ подписан, например, в сентябре 2018 года, а вознаграждение физлицу за выполнение работ (оказание услуг) по данному договору выплачено в октябре 2018 года, то данная операция отражается в разделах 1 и 2 расчета 6-НДФЛ за 2018 год.

Все о ГПД: прием, начисления, отчетность

Работа с кадрами по договорам ГПХ часто вызывает много вопросов даже у опытных бухгалтеров. Как, например, внести договор ГПХ в бухгалтерскую программу — ту же 1С? Как начислить такому сотруднику зарплату? Разберемся в статье.

Первоначальные настройки

Рассмотрим процесс на примере операций в «1С:Бухгалтерия 8».

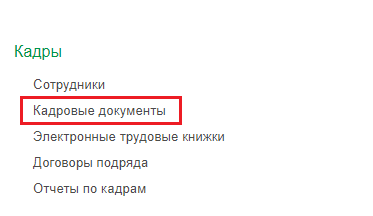

Чтобы в программе была возможность зарегистрировать договор гражданско-правового характера, настроите функциональность («Главное» / «Администрирование» — блок «Настройки» — «Функциональность» — «Сотрудники» — галка «Договоры подряда»).

Галочка «Договоры подряда» откроет вам доступ к следующим опциям:

Прием на работу сотрудника по договору ГПХ

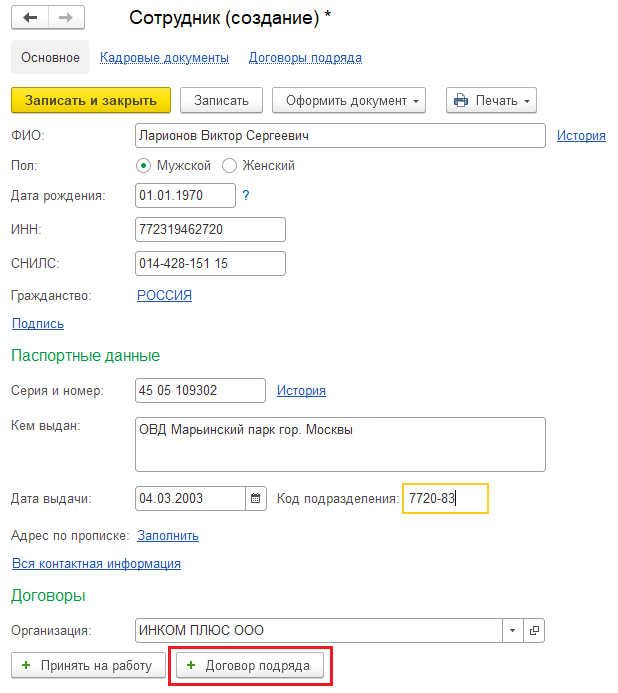

Если исполнитель не работает в организации и ранее с ним не заключали договоры подряда, внесите его сведения в личную карточку сотрудника. После этого уже можно зафиксировать в программе условия ГПД.

В ситуации, когда сотрудник уже работает в организации по основному месту работы или по договору ГПХ, создавать новую личную карточку не требуется. Все данные вносите в созданную ранее карточку.

Начисление зарплаты по ГПД в «1С»

Начисляют оплату труда по договору ГПХ стандартным документом «Начисление зарплаты» (раздел «Зарплата и кадры» — «Все начисления»).

Нажимаем кнопку «Заполнить», и программа автоматически начислит вознаграждения по договору.

Из документа «Начисление зарплаты» по кнопке «Выплатить» можно сформировать комплект документов на выплату всей зарплаты, которую не выплатили за указанный месяц. А также документы на уплату НДФЛ.

ГПД в СЗВ-ТД

Отчет СЗВ-ТД подают только по тем, с кем заключили трудовой договор. Отношения с сотрудниками, которых приняли по договору гражданско-правового характера, регулирует Гражданский кодекс РФ:

Таким образом, на граждан, принятых по ГПД, СЗВ-ТД не сдают.

ГПД в СЗВ-М

В отчет по форме СЗВ-М заносится информация только о тех сотрудниках, с доходов которых работодатель отчисляет страховые взносы (подп. 2.2 ст. 11 закона «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования» от 01.04.1996 № 27-ФЗ).

Следовательно, в отчетность не включаются сведения о:

ГПД в СЗВ-СТАЖ

СЗВ-СТАЖ, в отличие от СЗВ-ТД, заполняют на всех застрахованных лиц, которые находятся со страхователем в трудовых отношениях или с которыми заключили гражданско-правовые договоры на выполнение работ, оказание услуг (п. 1.5 Порядка, утв. Постановлением ПФР от 11.01.2017 № 3п). То есть данные по ГПД отражаем в СЗВ-СТАЖ.

Чтобы программа автоматически заполняла в СЗВ-СТАЖ данные о подрядчиках и исполнителях, надо провести договор гражданско-правового характера через личную карточку сотрудника.

Сведения по договору, которые отразились в СЗВ-СТАЖ, можно просмотреть, провалившись в сотрудника в самом отчете.

Проверяем такой показатель, как период работы:

В столбце «Исчисляемый стаж» в графе Параметры нужно указать по каждому конкретному договору:

При этом код «НЕОПЛДОГ» указываем в отношении неоплаченных договоров на выполнение работ или оказание услуг, а «НЕОПЛАВТ» — по иным договорам.

К примеру, по договорам авторского заказа, об отчуждении исключительных прав на произведения науки, литературы, искусства.

ГПД в 2-НДФЛ и 6-НДФЛ

Информация по выплатам ГПДшникам отражается в отчетности по НДФЛ.

Для корректного отражения данных работодатель должен помнить, что:

Зарплатные налоги и взносы по ГПД

НДФЛ. Если организация (ИП) заключили договор на выполнение работ, оказание услуг с обычным физлицом (не предпринимателем), то с вознаграждения по этому договору нужно исчислить, удержать и уплатить НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, письмо Минфина от 21.07.2017 № 03-04-06/46733).

Это нужно сделать, даже если в договоре предусмотреть пункт о том, что обязанности по исчислению и уплате НДФЛ лежат на сотруднике. То есть налоговым агентом по НДФЛ все равно будет выступать организация или ИП, заключившая договор с сотрудником (письмо Минфина от 09.03.2016 № 03-04-05/12891).

Страховые взносы. По ГПД на выполнение работ, оказание услуг платим страховые взносы на два вида страхования: ОПС и ОМС (п. 1 ст. 420 НК РФ). Соответственно, такие договоры попадают в Расчет по страховым взносам, который сдаем в ФНС.

В форму 4-ФСС вознаграждение попадет, если стороны прописали возможность страховать ГПХ-работника на случай травматизма. По умолчанию взносы по травме в соцстрах по ГПДшникам не платят.

Особняком стоят гражданско-правовые договоры, предмет которых — переход права собственности или иных вещных прав на имущество, передача имущества в пользование. По таким «вещным» договорам взносы не начисляют (п. 4 ст. 420 НК РФ). Пример: договоры купли-продажи, аренды, займа и т.д.

Допустим, работник предоставил организации заем. Значит, с суммы процентов, выплаченных работнику, никакие страховые взносы начислять не придется.

Прямо сейчас заберите у «Клерка» 4 000 рублей при подписке на « Клерк.Премиум» до 12 ноября.

Подробности и условия самой обсуждаемой акции «Клерка» здесь.