сумма фиксированного авансового платежа в строке 050 формы 6 ндфл

Строка 050 в 6-НДФЛ — как заполнить?

Строка 050 формы 6-НДФЛ оказывается заполненной далеко не всегда. О том, какая информация в нее вносится, для чего эти данные используются и что нужно для того, чтобы их использование было правомерным, читайте в нашем материале.

Назначение строки 050 формы 6-НДФЛ

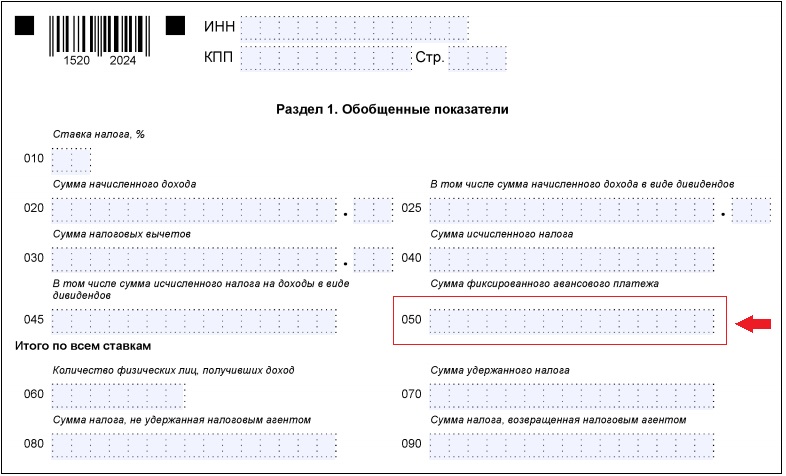

Строка 050 располагается в Разделе 1 формы 6-НДФЛ: в той части этого отчета, которая отведена для отражения влияющих на расчет налога сводных показателей, формируемых за период, отсчитываемый от начала отчетного года. Название строки соответствует определению «Сумма фиксированного авансового платежа».

По правилам заполнения отчета (утв. Приказом ФНС России от 14.10.2015 № ММВ-7-11/450@) сюда следует внести сумму такого платежа, полученную путем суммирования ее величины для всех физлиц, его уплативших. Объем этой суммы напрямую влияет на размер подлежащего уплате налога, поскольку она вычитается из налоговых начислений.

Что представляет собой фиксированный авансовый платеж?

Это сумма НДФЛ, которую должен уплатить иностранец, прибывший в РФ без визы с целью устройства на работу, при оформлении патента, дающего право на трудоустройство (п. 1 ст. 13.3 Закона «О правовом положении иностранных граждан…» от 25.07.2002 № 115-ФЗ).

Патент действует в течение срока, составляющего от 1 до 12 месяцев, и обязательно сопровождается предварительной оплатой фиксированного авансового платежа по налогу на доходы, который может уплачиваться как помесячно, так и единовременно за любой иной период, соответствующий сроку действия патента (п. 5, п. 6 ст. 13.3 Закона № 115-ФЗ). Неуплата платежа на очередной срок делает патент недействительным.

Уплаченная авансом сумма НДФЛ позволяет уменьшать начисляемый работодателем для удержания у физлица-иностранца налог на доходы (п. 5, п. 6 ст. 227.1 НК РФ). Делается это путем прямого уменьшения налога, ежемесячно (с учетом правила нарастающего итога) начисляемого на выплачиваемый доход (для безвизовых иностранцев его ставка составляет 13%). При этом за текущий календарный год авансовый платеж для уменьшения НДФЛ будет применен в общей его сумме, относящейся лишь к текущему году (Письмо ФНС России от 16.03.2015 № ЗН-4-11/4105).

Условия использования суммы фиксированного авансового платежа

Итак, строку 050 заполняют только те работодатели, у которых имеются работники-иностранцы, получившие патент на работу в РФ. Однако это условие является не единственным для появления данных в этой строке. Кроме него необходимо учитывать, что (п. 6 ст. 227.1 НК РФ):

Сумму фиксированного авансового платежа, соответствующую месяцу работы, определяет его базовая величина (1 200 руб.), зафиксированная в НК РФ (п. 2 ст. 227.1), и применяемые к ней коэффициенты, установленные на календарный год:

Таким образом, сумма авансового платежа, относящаяся к каждому из оплаченных месяцев, оказывается четко определенной, хотя и различается между регионами.

Процедура учета платежа по патенту при расчете НДФЛ

Так же, как и удерживаемый с начисленных доходов налог, величина фиксированного авансового платежа, которая может его уменьшить, применительно к текущему налоговому периоду (году) считается нарастающим итогом (Письмо ФНС России от 23.09.2015 № БС-4-11/16682@). То есть, если величина аванса, уплаченного за месяц начала работы, превысила налог, начисленный от полученного за этот месяц дохода, то недоучтенное превышение будет учтено в следующем месяце этого же года.

Чаще всего (из-за затрат времени на сбор всех необходимых документов, дающих право на учет аванса) уменьшение налога начинает применяться не в первом месяце начала работы работника-иностранца. Но когда право на него подтвердит ИФНС, то при расчете НДФЛ за месяц получения подтверждения можно будет учесть все неучтенные ранее суммы из фиксированного платежа, снизив при этом начисленный с дохода налог вплоть до нуля.

Наличие превышения фиксированного платежа над суммой начисляемого налога не учитывается как переплата по налогу на доходы и не отражается в отчете 6-НДФЛ. То есть приводимая в нем по строке 050 сумма не может превышать величины начисленного за отчетный период налога, показываемого по строке 040 (Письмо ФНС России от 10.03.2016 № БС-4-11/3852@).

Если же превышение по авансам сохраняется и на момент завершения календарного года, то сумма превышения, относящаяся к этому году, в дальнейшем учитываться в уменьшение налога уже не будет, переплатой она тоже не считается и возврату работнику не подлежит (п. 7 ст. 227.1 НК РФ, Письмо ФНС России от 23.09.2015 № БС-4-11/16682@).

Строка 050 Расчета 6-НДФЛ

stroka_050_rascheta_6-ndfl.jpg

Похожие публикации

При составлении отчета 6-НДФЛ у многих вызывает вопросы строка 050.Она называется «Сумма фиксированного авансового платежа» и заполняется только в определенных случаях. Разберемся, когда нужно заполнять строку 050 в 6-НДФЛ и как правильно отразить в ней данные по налогу.

Когда заполняется строка 050 Расчета 6-НДФЛ

Данная строка заполняется только работодателями, у которых трудятся работники-иностранцы, въехавшие в Россию в безвизовом режиме и оплатившие патент для работы. В основном это граждане, прибывшие из стран СНГ и ближнего зарубежья. При въезде они оплачивают патент в виде фиксированного авансового платежа по НДФЛ за определенный период. После трудоустройства у российского работодателя и начисления заработной платы в последующем с их доходов также начисляется и удерживается НДФЛ. С целью исключения двойного налогообложения сумму удержанного налога с фактически полученной заработной платы иностранца налоговые агенты уменьшают на сумму оплаченного патента.

Сумма патента различна для каждого региона и может быть оплачена сразу за год, полгода, за весь период действия документа или разбита на несколько равных ежемесячных платежей. Миграционный патент на работу выдается на срок не более 1 года. Просрочки при его оплате недопустимы: у иностранца теряется право на официальную работу.

Чтобы воспользоваться правом на уменьшение НДФЛ по патенту, работодателю необходимо получить от своего иностранного сотрудника следующие документы:

Заявление об уменьшении НДФЛ на сумму оплаченного миграционного патента.

Квитанции, чеки, платежные поручения и т.п. документы, подтверждающие оплату патента.

Работодатель направляет в ИФНС заявление (приложив полученные документы) на получение уведомления, подтверждающего право учесть в счет НДФЛ платежи по патенту, произведенные работником-иностранцем.

6-НДФЛ: авансовый платеж (строка 050)

В Расчете 6-НДФЛ сумма исчисленного налога уменьшается на размер оплаченного патента до конца налогового периода. НДФЛ можно уменьшать только в том периоде, в котором действует патент. Сумма принятых к учету авансовых платежей по патенту отражается в строке 050 раздела 1 нарастающим с начала года итогом.

При этом важно соблюдение контрольного соотношения: сумма исчисленного НДФЛ по строке 040 не должна быть меньше значения авансового платежа по строке 050. В противном случае налоговики сочтут сумму аванса завышенной и затребуют от работодателя пояснения или исправление отчета (Письмо ФНС России от 10.03.2016 № БС-4-11/3852@).

В соответствии с п. 7 ст. 227.1 НК РФ возмещения или зачета работнику переплаты фиксированного авансового платежа по патенту в случае, когда такой авансовый платеж превысил сумму исчисленного за налоговый период НДФЛ, не предусмотрено.

Пример

Гражданин Узбекистана трудоустроился в российскую строительную фирму с начала 2019 года. Сумма платежа по патенту, приобретенному на полгода, равна 2300 руб. за каждый месяц. Стоимость патента оплачена полностью. С января по июнь работодателем работнику ежемесячно начислялся доход в размере 38500 руб. С этого дохода каждый месяц удерживался НДФЛ по ставке 13% в сумме 5005 руб. День выплаты зарплаты – 5 число следующего месяца.

Работник подал работодателю заявление об уменьшении суммы налога, приложив документы, подтверждающие оплату патента. Подтверждение об оплате в виде уведомления из ИФНС получено в апреле 2019 года, поэтому из зарплаты за январь-март НДФЛ удерживался полностью, а начиная с апрельского заработка, стал учитываться «патентный» вычет.

За 1 квартал сумма заработной платы составила:

38 500 х 3 мес. = 115 500 руб.

Сумма НДФЛ, исчисленного и удержанного в 1 квартале, равна: 115 500 х 13% = 15 015 руб.

В 6-НДФЛ за 1 квартал 2019 г. сумма фиксированных авансовых платежей не отражалась, т.к. еще не было получено уведомление из ИФНС.

Общая стоимость оплаченного патента 13800 руб. (2300 х 6 мес.). Сумма патента, уплаченного за 1 квартал и не зачтенного в счет налога на начало 2 квартала, составила 6900 руб. (2 300 х 3 мес.).

Расчет налога к удержанию в апреле 2019:

38 500 х 13% = 5005 руб.

Из суммы налога за апрель нужно вычесть стоимость патента в апреле (2300 руб.) и не зачтенную стоимость патента за 1 квартал (6900 руб.):

В расчете налога за май 2019 будет учтена стоимость патента в мае (2300 руб.) и переходящий остаток переплаты 1 квартала (4195 руб.):

При расчете за июнь оставшаяся сумма стоимости патента полностью будет зачтена в счет налога:

Для наглядности вся информация о начислениях за полугодие сгруппирована ниже в виде таблицы.

Сумма патента ежемесячно

Размер переплаты по патенту за предыдущие периоды

Порядок заполнения строки 150 (ранее стр. 050) формы 6-НДФЛ

Фиксированный авансовый платеж НДФЛ по патенту

Любой иностранный гражданин из безвизовой страны, приехавший к нам с целью трудоустройства, должен получить патент на работу (своеобразный разрешительный документ). Для продления действия этого документа необходимо ежемесячно уплачивать определенные авансовые платежи.

Данный фиксированный платеж за месяц и является оплатой НДФЛ иностранного гражданина, получающего доход на территории РФ.

Оплата должна происходить ежемесячно и в определенный срок, так как ее просрочка грозит гражданину аннулированием патента. Оплатить также можно общей суммой максимум за 12 месяцев – то есть продлить патент на год. Другие сроки для оплаты не предусмотрены, так как патент действует не более года с момента выдачи.

ВАЖНО! Обязательно сохраняйте все чеки оплаты квитанции на патент иностранного гражданина по каждому платежу в течение действия разрешительного документа.

Таким образом, если в вашей компании работает иностранец, в бухгалтерии обязательно должно быть:

После получения данного уведомления вы сможете уменьшать начисленный с зарплаты иностранца НДФЛ на величину уже уплаченных авансов. И отражать эти уменьшения в отчете 6-НДФЛ.

Как уменьшить НДФЛ на сумму фиксированных авансовых платежей, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Назначение и заполнение строки 150 (ранее стр. 050) отчета 6-НДФЛ

6-НДФЛ — это отчет, в котором организации и ИП, являющиеся налоговыми агентами по отношению к физическим лицам, указывают детали начислений и уплаты налога на доходы.

Все подробности по заполнению и сдаче данного отчета ищите в нашей рубрике «6-НДФЛ».

С отчетности за 1 квартал 2021 года форму 6-НДФЛ заполняйте на бланке из приказа ФНС России от 15.10.2020 № ЕД-7-11/753@. Теперь бланк 6-НДФЛ включает в себя сведения из справки 2-НДФЛ по каждому сотруднику, т.к. справки 2-НДФЛ, как самостоятельный отчет, с 2021 года отменены. А привычная нам форма 6-НДФЛ сильно изменилась.

Воспользуйтесь образцом 6-НДФЛ за 3 квартал/9 месяцев 2021 года, составленным экспертами КонсультантПлюс, и проверьте, все ли вы заполнили правильно. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

НАПОМНИМ! Для отчетности за 2020 год форма 6-НДФЛ была утверждена приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ и сумма фиксированного налога отображалась в строке 050. В новом формуляре 6-НДФЛ, применяемом с 1 квартала 2021 г., для этого показателя предназначена стр. 150.

Во втором разделе отчета 6-НДФЛ необходимо указать ставку применяемого в организации налога, сумму начисленных доходов, предоставленных вычетов, рассчитанного налога, и – в отношении нашей темы – сумму уплаченного за иностранца аванса. Для данных цифр предназначена строка 150 (ранее стр. 050) отчета «Сумма фиксированного авансового платежа». Здесь вы укажете сумму, на которую уменьшен рассчитанный с зарплаты иностранца налог (при наличии уведомления из ИФНС, конечно).

Если строка 140 «Сумма исчисленного налога» будет меньше строки 150 «Сумма фиксированного авансового платежа», то проверяющие могут заподозрить завышение размера фиксированного платежа и потребовать дополнительные документы для проверки или сдачи уточняющего расчета.

Как корректировать ошибки форме 6-НДФЛ, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Дело в том, что согласно ст. 227 НК РФ превышение суммы фиксированных авансовых платежей над суммой начисленного НДФЛ в одном налоговом периоде не является излишне перечисленным налогом, и его нельзя зачесть или вернуть. То есть строки 140 и 150 могут быть либо равны, либо строка 140 должна превышать строку 150. И никак по-другому.

Но если данное превышение возникло в одном из месяцев одного налогового периода, то у налогового агента есть право зачесть эту переплату при начислении налога со следующего дохода. Это следует из письма ФНС от 23.09.2015 № БС 4 11/16682.

Например, в компании ООО «Роза» трудится иностранный работник. Патент у него оплачен на период январь — июнь в размере 1 200 руб. ежемесячно. Оклад составляет 20 000 руб. Уведомление о патенте пришло в бухгалтерию предприятия в апреле. Суммы по начислениям будут такие:

Как заполнять форму 6-НДФЛ

Пошаговая инструкция и образец

Все эти люди и организации обязаны удерживать 13% или 30% от доходов физлиц, которым они платят, и перечислять в бюджет. Процент зависит от того, налоговый резидент физлицо или нет. Это если вкратце, подробности — дальше.

Кто должен сдавать

Форму 6-НДФЛ должны сдавать налоговые агенты. К ним относятся:

Сроки сдачи

Налоговые агенты должны сдавать расчет 6-НДФЛ за первый квартал, полугодие и девять месяцев не позднее последнего дня месяца, который следует за соответствующим периодом. Например, расчет за первый квартал надо подать не позднее 30 апреля, за полугодие — не позднее 31 июля, а за девять месяцев — не позднее 30 октября.

Еще налоговые агенты должны сдать годовой отчет. Раньше его можно было сдать до 1 апреля. Теперь правила изменились, и с 2020 года годовой отчет нужно сдавать на месяц раньше — не позднее 1 марта.

Если последний день срока сдачи приходится на нерабочий день, то последний день переносится на следующий за ним рабочий день.

Способы сдачи 6-НДФЛ

Сдать 6-НДФЛ можно на бумажном носителе и в электронном виде.

На бумажном носителе форму можно сдать двумя способами: в налоговой лично или по почте заказным письмом с уведомлением о вручении. Так налоговый агент сможет убедиться, что расчет доставлен в налоговую инспекцию.

Но для бумажных отчетов есть ограничения. Налоговый агент может передать расчет на бумаге, если отчитывается максимум за 10 человек, которым в отчетном периоде выплатил доходы, облагаемые НДФЛ.

В электронном виде 6-НДФЛ можно сдать через личный кабинет на сайте налоговой или через оператора электронного документооборота, с которым надо будет заключить договор. И в том, и в другом случае потребуется квалифицированная электронная подпись. Она заменяет собственноручную, когда нужно подписать электронный документ. Такую подпись можно получить в удостоверяющем центре, аккредитованном Минкомсвязи России.

Куда сдавать 6-НДФЛ

Сдавать форму 6-НДФЛ нужно в налоговую инспекцию по месту нахождения организации. Если у компании есть обособленные подразделения, они могут сдать расчет в налоговую по месту своего нахождения, по месту нахождения какого-то одного подразделения или головной организации, если головная организация и подразделения находятся в одном муниципалитете. Индивидуальные предприниматели сдают 6-НДФЛ по месту своей регистрации.

Что будет, если не предоставить отчет

Вот что может случиться, если налоговый агент не предоставит расчет 6-НДФЛ в срок.

Заблокируют счета. Когда срок для подачи отчета истечет, налоговая вправе заблокировать банковские счета компании через 10 рабочих дней.

Назначат штраф. Налоговому агенту придется заплатить штраф 1000 Р за каждый полный или неполный месяц просрочки. Период просрочки считается с даты, когда надо было предоставить расчет, до даты, когда налоговый агент его предоставил.

Как изменилась форма 6-НДФЛ в 2020 году

Сама форма не изменилась. Но есть несколько изменений по порядку представления, которые вступили в силу 1 января 2020 года.

Раньше компании с обособленными подразделениями на территории одного муниципалитета должны были подавать отчет по каждому подразделению отдельно — по месту его регистрации. С 2020 года такие компании могут представлять налоговую отчетность по НДФЛ и перечислять удержанные суммы в бюджет в одно из мест на выбор:

По закону срок выбора подразделения — не позднее 1 января, а с учетом переноса праздничных дней в этом году — не позднее 9 января. Но ФНС продлила срок до 31 января.

Как уже писали выше, с 2020 года на бумажном носителе можно подать отчетность максимум за 10 человек. Если в компании больше получателей доходов, надо подавать электронный отчет.

Срок подачи годового расчета 6-НДФЛ теперь на месяц раньше — не позднее 1 марта. В 2020 году этот день выпадает на воскресенье, поэтому последний день сдачи отчета за 2019 год — 2 марта 2020 года.

Структура 6-НДФЛ

Вот из чего состоит форма 6-НДФЛ :

Раздел 1 содержит такие данные:

Все доходы нужно сгруппировать по датам, когда они были выплачены, и по срокам, когда удержанные из них суммы НДФЛ должны быть перечислены в бюджет.

Как заполнять 6-НДФЛ

Когда налоговый агент заполняет форму, он учитывает следующие данные:

В бумажной форме нельзя исправлять ошибки, распечатывать ее на обеих сторонах листа или повреждать листы — например, прошивать их ниткой или пробивать дыроколом.

Заполнять форму надо чернилами черного, фиолетового или синего цвета. В каждой ячейке должна быть вписана только одна буква или цифра. Если в какой-то строке остались пустые ячейки, нужно поставить в них прочерк. Например, если у предприятия десятизначный ИНН, его нужно вписать в поле из двенадцати ячеек, а в двух последних поставить прочерк: «ИНН 1234567890 — —».

Исключение — строки с суммами и номер корректировки. В строках с суммами в ячейках для копеек надо проставить нули, а в ячейки для рублей поставить первым ноль, в остальные ячейки прочерки. Если в номере корректировки остаются пустые ячейки, в них надо проставить нули.

Бывает, в организации есть несколько подразделений и они расположены в разных населенных пунктах. Тогда по каждому подразделению нужно заполнять форму отдельно. В форме нужно указать, в каком населенном пункте зарегистрирована организация или ИП — это делают с помощью кода ОКТМО. Эти коды можно найти в классификаторе территорий муниципальных образований. Всего в классификаторе 9 томов — они разбиты по федеральным округам. Например, если вам нужен код ОКТМО краснодарской фирмы, надо открыть том 3 и найти в нем Краснодар. Код ОКТМО компании будет 03701000.

Юридические лица указывают код по ОКТМО населенного пункта, на территории которого находится организация или ее обособленное подразделение. ИП, работающие на ЕНВД или патенте, указывают код ОКТМО по месту своего учета там, где ведут деятельность. Остальные ИП указывают код ОКТМО по месту жительства.

Руководитель компании или лицо, занимающееся частной практикой, на каждой странице формы в поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» ставит подпись и дату подписания.

ИНН и КПП. Идентификационный номер налогового агента (ИНН) и код причины постановки на учет (КПП) можно найти в свидетельстве о постановке на учет в налоговом органе или на сайте ФНС. ИНН и КПП нужно указать по месту нахождения подразделения.

Номер корректировки. Иногда работодатель допускает ошибку или опечатку в форме и замечает это, когда уже сдал отчет. В этом случае он может сдать уточненную форму, чтобы исправить ошибку и избежать штрафа.

Чтобы обозначить, исправленная эта форма или нет и какое это исправление по счету, пишут номер корректировки. Когда налоговый агент передает в налоговую первичный расчет, в этом поле пишут «000», а в уточненной форме пишут номер корректировки: «001», «002» и так далее.

Отчетность по кварталам (номер периода). В этой графе ставится код периода. Он сообщает две вещи:

Придумывать ничего не надо, все коды есть в небольшой табличке. Например, код первого квартала по общему правилу — 21, а код первого квартала при реорганизации или ликвидации организации — 51.

Налоговый период. В этой строке ставят четыре цифры, обозначающие соответствующий год — например, 2020.

Код налоговой службы (по месту учета). В эту строку вносят код налогового органа, в который передается форма 6-НДФЛ : например, 5032, где 50 — код региона, а 32 — код налогового органа. Узнать его можно на сайте ФНС или посмотреть первые четыре цифры ИНН организации или ИП.

Наименование налогового агента. В эту графу вписывают сокращенное наименование компании, указанное в ее уставе, или полное, если сокращенного нет. Название вписывается с начала строки — например, «Школа № 231» или «ОКБ „Старт“».

Если форму подает налоговый агент — ИП, в графу вносятся фамилия, имя, отчество (если оно есть). Сокращать ничего нельзя, данные нужно вносить в соответствии с документом, удостоверяющим личность. Например, Иванов Сергей Петрович. Если у человека двойная фамилия, она пишется через дефис. Например, Григорьев-Мирский Владимир Олегович.

Кавычки, дефисы и любые другие знаки должны быть проставлены в отдельных ячейках.

Код ОКТМО и номер телефона налогового агента. Сюда вносят код ОКТМО по месту нахождения организации, ее подразделений или месту жительства физлица. Этот код можно найти в классификаторе территорий муниципальных образований.

Налоговая ставка, строка 010. Здесь записывается ставка налога. Если физлицо — налоговый резидент России, то его доходы обычно облагаются налогом по ставке 13%. К налоговым резидентам относятся те, кто находится в России не меньше 183 дней в течение 12 месяцев, следующих подряд.

Налоговая ставка будет 35%, если человек пользуется беспроцентным займом от организации или ИП либо, например, получил рекламный приз.

Если физлицо — налоговый нерезидент России, его доходы по общему правилу облагаются налогом по ставке 30%. Подробнее ставки налогообложения физических лиц описаны в статьях 224 и 214.6 НК РФ.

Начисленные доходы, строка 020. В этой строке нужно указать сумму начисленного дохода всех физических лиц в организации по соответствующей ставке. Сумма дается нарастающим итогом с начала года. Например, если за первый квартал вы отчитываетесь за 100 тысяч рублей, а во втором квартале начисленные доходы снова будут равны 100 тысячам, то в отчете за полгода в этой строке надо будет написать 200 тысяч. А если за третий квартал вы начислите 200 тысяч, то в отчете за девять месяцев у вас в этой строке будет стоять 400 тысяч начисленного дохода.

Налоговые вычеты, строка 030. Здесь указывается сумма налоговых вычетов всех физлиц в организации. Она тоже вписывается нарастающим итогом с начала года, если в форме указаны доходы, облагаемые налогом по ставке 13%.

Исчисленный НДФЛ, строка 040. Сумма исчисленного налога по всем физическим лицам. Дается нарастающим итогом с начала года.

Сумма авансов, строка 050. Она актуальна, только если в компании есть иностранцы, работающие в России по патенту. За этот патент они должны вносить ежемесячные авансовые платежи по НДФЛ. Их можно потом вычитать из зарплатного налога, если работодатель получит на это разрешение в своей ИФНС.

Число людей, получивших доходы с начала года, строка 060. Здесь указывается количество физических лиц, которые в отчетном году получили налогооблагаемый доход. Если за год кто-то из работников уволился, а вы заплатили ему хотя бы рубль, его нужно указывать в разделе 1 весь год.

Общая сумма удержанного по всем ставкам налога, строка 070. Надо вписать сумму удержанного налога нарастающим итогом с начала года. Для этого в отчете за первый квартал надо вписать сумму налога, который был удержан в этом периоде — например, 13 тысяч рублей, а в отчетах за последующие периоды прибавлять суммы, удержанные в них. Например, если во втором квартале тоже удержали 13 тысяч, в строку надо вписать 26 тысяч (13 000 + 13 000). А если в третьем квартале было удержано 12 тысяч, то в отчете за 9 месяцев будет стоять сумма 38 тысяч (13 000 + 13 000 + 12 000).

Неудержанный налог, строка 080. Общая сумма налога, который налоговый агент не удержал. Указывается нарастающим итогом с начала налогового периода.

Данные в эту строку вносят, если физлицо в отчетный период получило доход в натуральной форме или в виде материальной выгоды, например подарка, а других доходов в денежной форме до конца года у человека не было. Если есть шанс, что до 31 декабря у человека появятся денежные доходы, эту строку заполнять не следует.

Возвращенный налог, строка 090. В строку вписывают общую сумму налога, которую налоговый агент излишне удержал и после вернул налогоплательщикам в соответствии со статьей 231 НК РФ. Тоже указывается нарастающим итогом с начала года.

Дата получения дохода работниками, строка 100. Здесь должна стоять дата, когда люди фактически получили доходы.

Например, датой фактического получения зарплаты, включая аванс, считается последний день месяца, за который начисляется заработная плата.

Поэтому в отчете за январскую зарплату нужно написать 31.01.2020, даже если аванс был выплачен 17 января и тогда же удержан налог с зарплаты.

День удержания налога налоговым агентом, строка 110. Это дата, когда налоговый агент удержал налог с суммы, которую налогоплательщики фактически получили. НДФЛ с любого дохода надо удержать в день ближайшей выдачи денег человеку. При этом дата удержания НДФЛ не может быть раньше даты получения дохода. Исключение — выплата второй половины декабрьской зарплаты 30 декабря, потому что стандартный срок выпадает на новогодние каникулы, а 31 декабря многие работодатели делают выходным днем.

Дата перечисления налога в бюджет, строка 120. Дата, не позднее которой сумма налога должна быть перечислена в бюджет. По общему правилу налоговый агент должен перечислить деньги в бюджет не позднее следующего дня после удержания НДФЛ из денежной выплаты физлицу.

Например, сотрудник получил зарплату 2 февраля. В тот же день работодатель должен удержать налог, а после перечислить его в бюджет не позднее 3 февраля. Исключение — отпускные и пособия по болезни. Удержанный с них НДФЛ надо перечислить не позднее последнего дня месяца выплаты.

Доход до удержания налога, строка 130. Обобщенная сумма доходов, которую фактически получили налогоплательщики на дату, указанную в строке 100. Сумма указывается до вычитания удержанного налога и без учета вычетов.

НДФЛ, который необходимо удержать с суммы, строка 140. Сюда вписывается обобщенная сумма удержанного налога на дату, указанную в строке 110.

Заполненный бланк 6-НДФЛ для компании на 18 сотрудников. Впишите в поля нужные данные и не забудьте в пустых ячейках поставить прочерки. Зарплата за март в раздел 2 не включена, потому что выплачивается в апреле 2020 года и отражается в отчете 6-НДФЛ за полугодие.

Нулевой отчет 6-НДФЛ

По закону сдавать форму 6-НДФЛ должны компании и индивидуальные предприниматели, которые обязаны исчислить налог, удержать его у налогоплательщика и перечислить в бюджет. Но если в отчетном периоде никаких выплат физическим лицам не было, то и удерживать и перечислять в бюджет нечего.

Надо помнить, что налоговая может получить информацию о выплатах денег физлицам только от самого налогового агента. О том, что у вас таких выплат не было, налоговую нужно известить. Если этого не сделать, сотрудники налоговой могут решить, что налоговый агент нарушает требование закона. В этой ситуации они вправе заблокировать счет. Случается такое постоянно, поэтому не забывайте информировать налоговую о выплатах.

Чтобы известить налоговую, достаточно написать письмо в свободной форме. Его можно отправить почтой или отнести в налоговую лично.

Если в каких-то отчетных периодах налоговый агент выплачивал доходы физическим лицам, отчеты за последующие периоды тоже придется сдавать. Это нужно, потому что в этих отчетах приводят сведения нарастающим итогом. А значит, если в 3 и 4 квартале физлица не получали доходы от налогового агента, а в 1 и 2 кварталах получали, агент должен заполнить и подать отчеты за все периоды.

Переходящий НДФЛ в 6-НДФЛ

Расчет составляется поквартально, но в разделе 1 выплаты и начисления показаны нарастающим итогом, а в разделе 2 только за последний квартал. Поэтому по мартовской, июньской, сентябрьской и декабрьской зарплатам доход начисляется в одном квартале, а выплачивается в следующем. Соответственно, НДФЛ исчисляется, удерживается и отображается в отчете тоже в разных кварталах. Это и есть переходящий НДФЛ.

В строке 100 надо вписать дату, когда физлицо фактически получило доход. Это будет последний день месяца, за который начислен доход.

Например, сентябрьская зарплата считается полученной 30 сентября. Этой же датой нужно исчислить НДФЛ с нее. В разделе 1 отчета за девять месяцев зарплату нужно отразить в строке 020 «Сумма начисленного дохода», а НДФЛ — в строке 040 «Сумма исчисленного налога» в разделе 1. А вот в раздел 2 расчета за девять месяцев зарплату и НДФЛ за сентябрь вписывать не надо — по факту зарплата за сентябрь будет выплачена в октябре. Тогда же надо удержать и перечислить в бюджет НДФЛ. В итоге сведения о сентябрьской зарплате попадут в раздел 2 расчета за год.

Налоговый агент должен удержать НДФЛ из доходов физлица, когда выплачивает зарплату. Поэтому между исчисленным налогом в строке 040 и фактически удержанным налогом в строке 070 будет разница. Эта разница равна НДФЛ с зарплаты за сентябрь, который переходит на 4 квартал.

Такой порядок касается только дохода в виде зарплаты. Как правило, он не относится к начислению и выплате отпускных, премий и пособий по временной нетрудоспособности. Это происходит потому, что датой их получения считается не последний день месяца, а дата их выплаты. Поэтому отпускные, премии и пособия по нетрудоспособности и удержанный с них НДФЛ обычно указываются в двух разделах тех отчетных периодов, в которых эти доходы были выплачены.

Но есть исключения, когда отпускные с пособиями переходят в раздел 2 расчета на следующий квартал. Это происходит, если они были выплачены в последнем месяце квартала и последнее число этого месяца выпало на выходной или праздничный день. Тогда срок уплаты НДФЛ с отпускных и пособий переносится на следующий квартал, а с ним и сведения о них в разделе 2.

Уточненный расчет

Если налоговый агент представит расчет с правильным КПП или ОКТМО после нужного срока, штраф за опоздание ему платить не придется, ведь первоначальный отчет он подал вовремя.

Если он успеет подать новый отчет, пока налоговая не заметила ошибку в предыдущем отчете, штрафа за недостоверные сведения не будет. Если в налоговой заметят ошибку, могут выписать штраф — 500 рублей.

Когда будете подавать уточненную форму, не забудьте указать номер корректировки — «001», «002» и так далее. Этот номер говорит, в какой раз вы подаете исправленную форму.

Как проверить правильность заполнения формы

Взаимосвязанные строки в отчете. У взаимосвязанных строк в 6-НДФЛ нужно проверить соотношения.

Дату в строке 120 с датой перечисления НДФЛ в налоговой отчетности. Налоговая также сверяет данные формы 6-НДФЛ с Карточкой расчетов с бюджетом налогового агента (КРСБ). КРСБ — это база данных, которую налоговая собирает по каждому налогоплательщику. В ней сведения по начисленным и уплаченным налогам. Она формируется по налоговой отчетности, которую передает в ИФНС налогоплательщик.

Налоговая инспекция может сверить указанную в КРСБ фактическую дату перечисления НДФЛ с датой, которая указана налоговым агентом в строке 120 «Срок перечисления налога». Если фактическая дата будет позже той, что указана в строке 120, налоговая начислит пени.

Еще нужно сопоставить показатели формы 6-НДФЛ с формами 2-НДФЛ с признаком 1, где указана информация о доходах физических лиц. Такое сопоставление актуально только для годового расчета: внутри года справок нет и сравнивать показатели не с чем.

Здесь надо проверить, например, сумму доходов, начисленных физлицам: