суммовой учет усн доходы минус расходы

Учет списания товаров при применении УСН

Формирование стоимости товаров

Понятие стоимости товаров для «упрощенцев» в гл. 26.2 НК РФ не раскрывается. Также в гл. 26.2 нет отсылок к гл. 25 НК РФ, в которой определены правила формирования стоимости товаров (ст. 320 НК РФ).

Стоимость товаров формируется исходя из их цены, уплаченной поставщику согласно договору. Остальные расходы, понесенные покупателем при приобретении и реализации, в стоимость товаров не включаются и списываются отдельно.

Кроме того, из стоимости товаров (цены товаров) следует вычесть НДС, уплаченный продавцу, т. к. списание налога на основании подп. 8, 23 п. 1 ст. 346.16 НК РФ производится по отдельной статье расходов. Сумма уплаченного НДС показывается в отдельной строке Книги учета доходов и расходов (письма Минфина России от 18.01.2010 № 03-11-11/03, от 02.12.2009 № 03-11-06/2/256).

ВНИМАНИЕ! Расходы на приобретение товаров для перепродажи, которые вы понесли в период применения ЕНВД, можно учесть по мере реализации этих товаров. Если они реализуются после перехода на УСН, учитывайте эти расходы при расчете налоговой базы по УСН. Если вы понесли расходы, непосредственно связанные с реализацией товаров (затраты на хранение, обслуживание, транспортировку), учитывайте их в периоде оплаты после перехода на УСН (п. 2.2 ст. 346.25 НК РФ, п. 8 Письма ФНС России от 20.11.2020 N СД-4-3/19053@).

Подробнее об учете «входного» НДС по приобретенным товарам читайте в статье «Учитываем НДС в расходах – специальные условия».

Стоимость товаров признается расходом при условии расчета за них с поставщиком и только после их реализации покупателю. Получения оплаты от покупателя дожидаться необязательно.

Проверьте, правильно ли вы списываете покупные товары и учитываете НДС с них, с помощью Готового решения от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ бесплатно.

Как учитывать товары и другие ТМЦ при переходе с УСН «доходы» на УСН «доходы минус расходы», смотрите здесь.

Методы списания стоимости товаров в расходы

Налоговый кодекс РФ позволяет выбрать один из следующих способов списания затрат на оплату приобретенных товаров (подп. 2 п. 2 ст. 346.17 НК РФ):

Минфин России разрешает устанавливать разные методы списания затрат для различных групп товаров (письмо от 01.08.2006 № 03-03-04/1/616). Несмотря на то, что в разъяснения в письме касаются оценки товаров при расчете налога на прибыль, можно предположить, что и при УСН не запрещено руководствоваться данными разъяснениями.

В учетной политике для целей налогообложения должен быть закреплен выбранный метод оценки, а если их несколько, тогда необходимо расписать группы товаров, для которых применяется тот или иной способ.

Образец учетной политики для УСН «доходы минус расходы» см. здесь.

Смотрите примеры расчета средней себестоимости и расчета себестоимости способом ФИФО в КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Если объем реализации у налогоплательщика небольшой, то у него обычно не возникает проблем при применении любого из указанных способов. Так, например, достаточно просто отследить по каждой единице товаров, была ли произведена оплата поставщику и был ли этот товар реализован в последующем. Это те два условия, которые необходимы для принятия в расходы стоимости приобретенных товаров. При ведении регистров налогового учета в них нужно будет заносить сведения о приобретении товаров, их реализации, оплате поставщику и поступлении оплаты от покупателей.

При широком ассортименте продукции, большом объеме реализации и ведении учета в продажных ценах налогоплательщику достаточно сложно применять перечисленные выше методы оценки товаров. Например, предприятиям розничной торговли, которые пробивают чек ККТ на общую сумму без детализации, трудно отследить соблюдение требований, позволяющих включить в расходы стоимость приобретенных товаров.

В такой ситуации рассчитать стоимость товаров для учета ее в расходах можно по специальной формуле, предложенной Минфином России в своем письме от 28.04.2006 № 03-11-04/2/94. Изначально разъяснения касались переходного периода 2006 году, но и в настоящее время они не потеряли свою актуальность.

Метод ФИФО

Данный метод удобно применять для списания стоимости товаров, цены на которые со временем снижаются, или же при последующем предоставлении накопительных скидок продавцами. Ведь в первую очередь в расходах учитывается стоимость товаров, приобретенных по самой высокой цене.

ООО «Север» занимается перепродажей холодильников. 5 сентября компания приобрела и оплатила первую партию из 8 холодильников «Атлант» по цене 8 500,00 руб. за шт. (без НДС). 15 сентября поступила и была оплачена вторая партия из 12 таких холодильников по цене 8 300,00 руб. за шт. (без НДС). Всего в сентябре ООО «Север» реализовало 14 холодильников.

Бухгалтеру ООО «Север» надо списать расходы на приобретение холодильников следующим образом:

Получается, что в сентябре в расходах будет учтено:

68 000,00 руб. + 49 800,00 руб. = 117 800,00 руб.

Метод списания по стоимости каждой единицы

Метод достаточно прост, поскольку каждая единица товара списывается в расходы по стоимости своего приобретения.

Метод списания по стоимости каждой единицы подходит тем организациям, которые занимаются торговлей уникальных единичных товаров либо же при небольшом ассортименте продукции.

ООО «Волга» занимается торговлей газового оборудования и ведет учет товаров по стоимости каждой единицы. По договору поставки в феврале организацией был приобретен и оплачен универсальный котел, работающий на твердом и жидком топливе, стоимостью 120 000 руб. В марте котел реализуют организации «Кама» за 158 000 руб., которая сразу вносит оплату за данное оборудование. Значит, в расходах за сентябрь у «Волги» должна быть учтена стоимость приобретения котла в сумме 120 000 руб.

Метод списания по средней стоимости

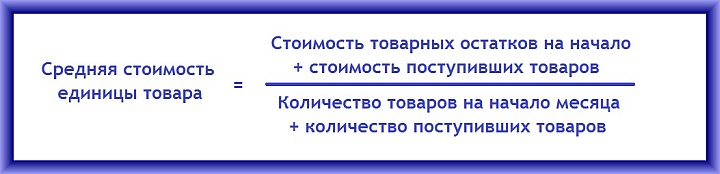

Метод списания по средней стоимости применяется для одного вида или одной группы товаров. При этом стоимость товаров, списываемая в расходы, определяется в 2 этапа.

В первую очередь необходимо вычислить среднюю стоимость вида товаров, приобретенных для последующей реализации, для этого общая стоимость товаров, имеющихся на складе начало месяца и поступивших в течение месяца, делится на количество этих товаров, имеющихся в остатке на начало и поступивших за месяц. Для расчета берутся только те товары, за которые была произведена оплата поставщикам.

Средняя стоимость единицы товара

Стоимость товарных остатков на начало + стоимость поступивших товаров

Количество товаров на начало месяца + количество поступивших товаров

На втором этапе рассчитывается стоимость реализованных товаров, которую можно включить в расходы.

Базовые правила учета расходов на УСН

Компании и предприниматели, применяющие УСН «доходы минус расходы», платят налог с чистой прибыли. Чем больше они учитывают расходов, тем меньше у них получается налог. Поэтому налоговые следят за тем, чтобы в расходы не записывали лишнее.

Границы между предпринимательскими нуждами и личными зачастую очень размытые. Но эти границы все же полезно правильно определять. Для начала следует разобраться с формальными правилами учета расходов, потому что они, в отличие от доходов, учитываются намного сложнее.

Тот факт, что с вашего счета списались деньги, еще не основание для того, чтобы учесть ту или иную сумму в налогах. Более того, чаще всего расходы учитываются вообще на другой день — не на тот, когда деньги физически списались с вашего расчетного счета.

Правила № 1: Расходы должны соответствовать списку из ст. 346.16 НК РФ

Прежде чем учесть расход, нужно проверить, есть ли он в списке Налогового кодекса. Проблема в том, что некоторые расходы там описаны очень размыто, особенно материальные.

Под материальные расходы попадают материалы для производства, материалы для выполнения услуг, стоимость доставки до покупателя, стоимость спецодежды, бахилы, одноразовые стаканчики, ремонт и многое другое. И это усложняет задачу: ты не всегда уверен, что это именно те расходы, которые можно учесть.

В то же время Налоговый кодекс содержит и однозначные формулировки при определении расходов: например, расходы на оплату труда, канцелярские товары, рекламу, оплату товарного знака, аренду. И вроде бы все четко определено, но формального попадания в список недостаточно. Например, вы можете учесть расходы на аренду офиса, в котором работаете, но не можете учесть расходы на аренду квартиры, в которой живете. То же самое с расходами на ремонт этих помещений.

Правило № 2: Расход должен быть экономически обоснован и направлен на получение дохода

Любой расход предпринимателя должен как-то поспособствовать развитию бизнеса, то есть зарабатыванию денег или увеличению активов.

Например, если у вас кофейня, то нецелесообразно учитывать расходы на постройку забора где-то за городом. Это никак не поможет вашему бизнесу. Расходы на турпутевку можно учесть, только если она для вашего сотрудника и то с некоторыми ограничениями. Свою путевку до Турции учесть тоже не получится.

Одним словом, связь между расходом и прибылью от этого расхода иногда тяжело понять. Причем непросто это сделать даже при честных и, казалось бы, логичных расходах.

Обоснованность расходов, учитываемых при расчете налоговой базы, должна оцениваться с учетом обстоятельств, свидетельствующих о намерениях налогоплательщика получить экономический эффект в результате реальной предпринимательской или иной экономической деятельности.

При этом речь идет именно о намерениях и целях (направленности) этой деятельности, а не о ее результате.

Получается, что необязательно увеличивать выручку за счет расходов, достаточно планировать, что это произойдет. Хотя нельзя до конца быть уверенными в том, что в спорных ситуациях налоговая эти аргументы примет.

Правило № 3: Должны быть документы, подтверждающие расходы

Без документов налоговая не поймет, что именно вы купили, и не сможет установить связь между расходом и намерением заработать. В списании с расчетного счета информации совсем недостаточно.

Прежде всего расходы подтверждают:

Обязательно делайте сканы чеков, потому что со временем чеки выцветают.

Если вы что-то купили и по какой-то причине у вас нет подтверждающих документов, то учитывать расход по УСН опасно. Налоговая может запросить подтверждение расхода, и если вы не сможете его обосновать, то придется подавать корректировку декларации, доплачивать налог и, скорее всего, уже с пеней, потому что срок оплаты к тому времени будет пропущен.

Если налоговая решит, что вы намеренно учли необоснованные расходы, то вам выставят штраф в размере 40 % от недоплаченного налога.

Запросы на пояснения приходят довольно часто. Причем налоговая проверяет даже маленьких предпринимателей и просит их подтвердить свои расходы документами.

Правило № 4: Учесть расходы можно только после того, как вы расплатились или получили товар

Если вы не получили товар или услугу, так как работаете по предоплате, то расход учесть пока нельзя. Вы это сможете сделать лишь тогда, когда все получите и когда на руках будет иметься акт или накладная.

Без труда сформируйте и отправьте декларацию УСН, книгу учета доходов и расходов

Иногда расход нужно учесть не на дату списания с расчетного счета, а на дату получения товара или услуги. Например, товар оплачен 4 мая, а пришел только 10 мая. В этом случае учесть расход можно только 10 мая, а в КУДиР надо сделать запись, где документом-основанием будет накладная и ее номер. Если бы товар был получен 10 мая, а оплата за него прошла попозже, 11 или 12 мая, то расход можно было бы учесть по факту списания денег с расчетного счета.

Таким образом, нужно смотреть, какая дата позже, и учитывать расход именно по поздней дате.

Оформить как врезку с иконкой icon-11-other-megaphone:

Учитывайте расход по последней из дат:

Отдельно стоит рассмотреть такую ситуацию, как перепродажа. В данном случае в расчет нужно брать три даты:

То есть при перепродаже расходы на товар можно учесть только тогда, когда вы его перепродали. Это может случиться через пару месяцев или даже через пару лет, но только тогда вы действительно сможете учесть расход.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

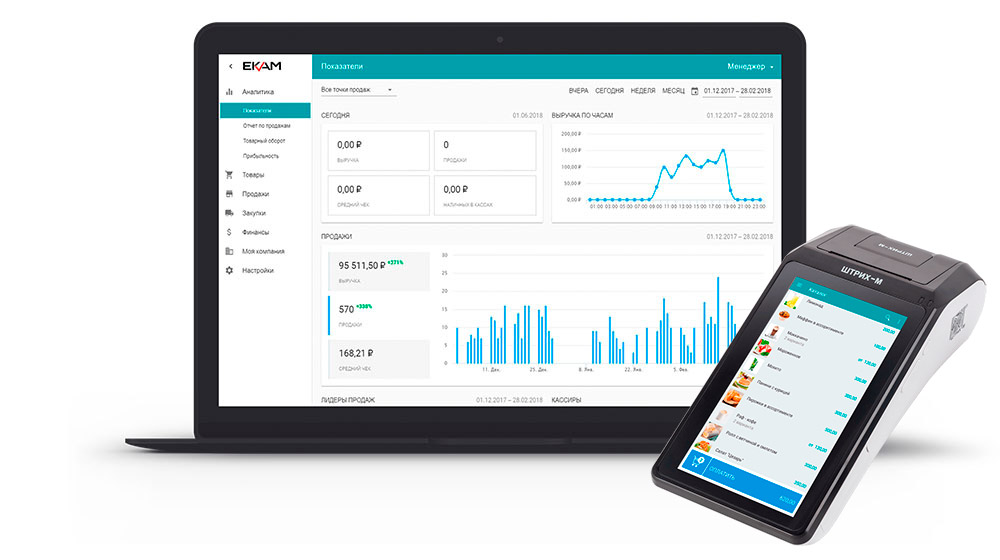

Гибкое решение: возможность подключить к программе свое оборудование или использовать облачную кассу

Мобильное приложение для работы на точке продаж и на выезде

Анализ продаж и контроль работы

Обеспечиваем оперативную поддержку по телефону, помогаем загрузить товарную базу и поставить кассу на учёт.

У предпринимателей, выбравших упрощенную систему налогообложения, есть два варианта уплаты прибыли: платить 6% с валового дохода или 15% с разницы между доходами и расходами. Второй вариант требует от бизнесмена больше времени и знаний. Поэтому нужно тщательно изучить процедуру учета товаров при УСН «Доходы минус расходы», чтобы не возникало проблем при проверках правильности уплаты налогов.

Порядок признания расходов

Отдельной методики расчета себестоимости товаров при УСН не существует. Поэтому в расходах учитываются суммы, указанные в накладных и прочих документах, подтверждающих приобретение материальных ценностей.

Налоговый кодекс определяет, какие расходы могут быть учтены при расчёте налога на прибыль

Все затраты записываются в книгу учета доходов и расходов, причем фактическая стоимость продукции и НДС разделяются по отдельным графам. Книга может вестись в бумажном виде, но после введения онлайн-касс её формирование лучше доверить программе для складского учета товаров в магазине.

Для признания материальных издержек в целях налогообложения, предприниматели при учете товаров на УСН «Доходы минус расходы» должны выполнить все следующие условия:

Существует мнение, что для учета продаж в расходах достаточно внесения предоплаты. Однако нет уверенности, что конкретный налоговый инспектор будет придерживаться аналогичного мнения. Поэтому лучше учитывать в расходах товары, которые полностью куплены и оплачены на 100%.

Но при определении суммы затрат могут возникнуть сложности, потому что в процессе торговой деятельности закупочные и продажные цены могут изменяться. Допустим два одинаковых шкафа были в разное время куплены за 10000 и 11000 рублей. В текущем отчетном периоде был продан один из них за 15000 рублей. Возникает вопрос, какую сумму учитывать в расходах – 10000 или 11000 рублей?

Предоплату с последующей отгрузкой можно считать реализацией товара

Ответ на этот вопрос дает подп. 2 п. 2 ст. 346.17 НК. Закон предоставляет предпринимателям 3 способа определения суммы закупок для учета расходов при УСН «Доходы минус расходы»:

Все перечисленные способы довольно трудоемкие, поэтому рекомендуется использовать для расчета расходов на УСН программу складского учета товара. С её помощью определить базу налогообложения по выбранному методу можно за считанные минуты. Причем ошибки в расчете будут исключены.

Метод более ранней покупки

Использование в торговле способа ФИФО предполагает учет в расходах, в первую очередь, стоимости тех единиц товаров, которые были приобретены раньше других. При этом изделия должны быть полностью идентичны и проходить в учетной программе по одной номенклатуре. При покупке нескольких партий с разной ценой сначала на затраты относятся товары из той поставки, которая была первой, потом начинают учитываться из второй и так далее.

Метод ФИФО широко используется и в складском учете

Метод списания товаров ФИФО особенно удобен в случаях снижения закупочной стоимости продукции, потому что при этом вначале на расходы относятся наиболее дорогостоящие экземпляры. Это позволяет минимизировать прибыль, уплачиваемую в бюджет.

Например, предприниматель приобрел в январе 10 ламп «Свет» по 120 рублей, в феврале – 12 ламп по 110 рублей, в марте – 14 ламп по 100 рублей. За отчетный период было продано 25 ламп по 180 рублей. В расходах предприниматель должен сначала отразить продажу январской продукции (10*120рублей=1200 рублей), потом февральской (12*110 рублей=1320 рублей) и в конце учесть 3 мартовские лампы (3*100 рублей=300 рублей).

В итоге налогооблагаемая база будет равна:

25*180 рублей-1200рублей-1320 рублей-300 рублей=1680 рублей

Все эти вычисления могут проводиться программой для складского учета товаров в магазине автоматически, освобождая время предпринимателю на выполнение более важных дел.

Метод средней стоимости

Этот метод особенно популярен у предпринимателей, имеющих в магазине большой ассортимент продукции. Он предполагает расчет средней цены по каждой номенклатурной позиции или даже группе схожих позиций, например, молока одинаковой жирности нескольких производителей.

При расчете средней стоимости учитываются и непроданные товары

Расчет усредненной стоимости производится в четыре этапа:

В результате получается сумма, которую можно отнести на расходы при учете товаров при УСН «Доходы минус расходы».

Пример. На начало марта предприниматель имел на складе 8 ламп «Свет» на общую сумму 900 рублей. В течение месяца он закупил ещё две партии: 10 штук по 110рублей и 10 штук по 100 рублей. Было реализовано за март 25 ламп по 180 рублей.

Средняя цена ламп в целях учета расходов будет равна:

(900+10*110+10*100)/28=107,14 рублей

Налогооблагаемая база рассчитывается следующим образом:

25*180-25*107,17=1821,50 рублей

Даже усредненные расчеты являются трудоемкими, поэтому для их осуществления рекомендуется использовать программу по учету товаров.

Метод учета каждой единицы товара

Этот метод предполагает учет в расходах закупочной цены каждого индивидуального изделия. Методику целесообразно использовать предпринимателям со следующей спецификой торговли:

Метод учета в расходах каждой единицы товара наиболее точно отражает полученную предпринимателем прибыль за период, но вследствие своей специфики применяется редко. Однако при использовании программ для учета товаров сферу его применения можно расширить.

С программой учета товаров ЕКАМ платить налоги на УСН легко

В ювелирном бизнесе, например, имеется большой ассортимент уникальной продукции. В этом случае в учетной программе каждому изделию можно присвоить индивидуальный идентификатор и даже прикрепить фото. Кроме того, существует много дополнительных инструментов по учету товаров и анализу деятельности, которые предоставляют предпринимателю такие приложения для розничной торговли.

Учет продаж на «упрощенке»

Продажи продукции на УСН «Доходы минус расходы» учитываются по цене реализации. НДС в этом случае в фискальных чеках указывать не нужно, но предприниматель вправе это делать. Если для клиента этот налог принципиален, то его можно добавить к конечной стоимости реализуемой продукции. Но в этом случае по итогам месяца придется заполнить декларацию по НДС и оплатить соответствующие платежи в бюджет.

Вести учет на «упрощенке» предприниматель может самостоятельно

Для расчета доходов предпринимателям, в большинстве случаев, достаточно посчитать общую сумму в чеках за период. Особых требований законодательство в этом плане не предъявляет.

Вести учет товаров на УСН вручную проблематично при использовании любого метода. Поэтому стоит воспользоваться предложениями разработчиков ПО, например компании ЕКАМ, и пробрести программу для учета товаров в магазине. С ней расчет и уплата налогов станет простой и быстрой.

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222