суммы ндс не принятые к вычету в прошлом налоговом периоде

Корректируем декларацию по НДС

заместитель руководителя отдела консалтинга, главный эксперт по налогам и бухучету компании «Правовест Аудит», аттестованный аудитор, советник налоговой службы II ранга

На практике бывают случаи, когда в уже сданную декларацию нужно внести исправления. Такое случается, например, если был выставлен «лишний» счет-фактура либо, наоборот, не был заявлен вычет НДС. Бывают ошибки, связанные с неправильным заполнением счета-фактуры, его регистрацией с завышенной суммой НДС и некоторые другие. Как правильно поступить налогоплательщику в таких ситуациях рассмотрим в статье.

Обязательно ли делать уточнения и как это происходит?

если же налогоплательщик совершил иную ошибку:

При этом, корректировки в книгу продаж/книгу покупок вносятся обязательно. Даже в тех случаях, когда уточненную декларацию можно не подавать.

Если подавать «уточненку» обязательно, то нужно:

1. внести исправления в книгу продаж или книгу покупок;

2. уплатить недоимку и соответствующие пени (п. 1 и п. 4 ст. 81 НК РФ);

3. предоставить уточненную декларацию.

Обратите внимание: п. 1 ст. 54 НК РФ устанавливает возможность перерасчета суммы налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога. Иными словами, это возможность исправить ошибку, не представляя уточненную налоговую декларацию. Но на декларацию по НДС это правило не распространяется, поскольку применить это правило на практике нельзя.

Иногда исправления происходят во время камеральной проверки декларации по НДС. Это касается технических ошибок, не затрагивающих числовые показатели. Налоговая служба после выявления нестыковок запросит пояснения. В ответ на это требование налогоплательщик разъяснит и фактически исправит недочеты в разделах 8 и 9 декларации по НДС

Ситуация из практики.

Вопрос: налогоплательщик указал неправильный адрес контрагента, когда вносил счета-фактуры в бухгалтерскую программу. Стоит ли волноваться, что во время камеральной проверки декларации по НДС эта ошибка будет обнаружена?

Ответ: адрес контрагента не указывается ни в книге продаж, ни в книге покупок. Следовательно, декларация этот реквизит не содержит. Поэтому беспокоиться не стоит. Нужно просто внести исправления в бухгалтерскую программу.

Как внести исправления в книгу продаж и книгу покупок

Если выставленный счет-фактура не был зарегистрирован в книге покупок/продаж

Его нужно зарегистрировать в дополнительном листе к книге продаж/покупок квартала, в котором возникло право на вычет/ налоговая база по НДС.

Если оформлена реализация товара, которой не было

В дополнительном листе к книге продаж необходимо повторить «лишнюю» запись о счете-фактуре. При этом его числовые показатели указываются с отрицательным знаком.

Разъяснение ФНС: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. № БС-18-6/499@). Иными словами, для аннулирования выставленного счета-фактуры достаточно аннулировать запись о нем в книге продаж.

Если указана неверная сумма НДС к уплате (зарегистрирован счет-фактура с некорректными числовыми показателями)

В дополнительном листе книги продаж (книги покупок) требуется повторить неправильные записи, но указать числовые показатели со знаком «минус». После чего нужно сделать правильную запись.

Если не заявлен вычет НДС

Сначала нужно разобраться: можно ли перенести этот вычет на следующий период или нет?

Так, например, вычет НДС по товарам (работам, услугам), указанным в п. 2 ст.171 НК РФ (НДС, предъявленный продавцами и «таможенный» НДС), можно заявить в течение 3 лет после отражения товаров (работ, услуг) в учете (п. 1.1 ст.172 НК РФ). Заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для вычета НДС не пропущены.Важно: такие вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 № 03-07-РЗ/28263). Исключения — вычеты НДС по основным средствам, оборудованию к установке и (или) нематериальным активам. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (Письмо Минфина России от 19.12.2017 № 03-07-11/84699).Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период не следует (Письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290). Если налогоплательщик забыл заявить их к вычету, то для реализации этого права нужно представить уточненную декларацию, а забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Как исправить счет-фактуру?

Действия продавца:

1) выставить правильно заполненный счет-фактуру с тем же номером и датой;Обратите внимание: все показатели счета-фактуры заполняются так, как это должно быть с учетом всех необходимых правок. Только в строке 1а указывают номер и дату исправления счета-фактуры.2) внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой. Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

3) зарегистрировать исправленный счет-фактуру;

4) представить уточненную декларацию по НДС, независимо от того как изменилась налоговая база по НДС (в большую или меньшую сторону).

Действия покупателя:

1) аннулировать запись о неправильно заполненном счете-фактуре (п. 3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

2) зарегистрировать исправленный счет-фактуру в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

3) представить уточненную декларацию по НДС;По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить «уточнёнку» по НДС.Зачем покупателю уточненная декларация в данном случае?

Как составить уточненную декларацию по НДС?

В уточненную декларацию нужно включить: те разделы и приложения к ним, которые уже направлялись (с учетом корректировок) + иные разделы (приложения), если в них вносятся изменения/дополнения (п. 2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Таким образом, разделы 1-7 декларации по НДС представляются «снова» (с учетом необходимых исправлений).

Если при исправлении ошибок применялся дополнительный лист книги продаж/покупок, уточненную декларацию следует дополнить Приложением № 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением № 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно, в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации). Это значит, что данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно.

В Приложениях № 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». В приложения № 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж/покупок.

Если к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов (уточнения вносились 2 и более раз), в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист. Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). Соответственно заполняется и Приложение № 1 к разделу 8.

Корректировка приобретения в сторону уменьшения, если НДС не принят к вычету

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

1С:ИТС

Корректировка в сторону уменьшения в текущем периоде в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 корректировки приобретения в сторону уменьшения в текущем налоговом периоде, если входной НДС к вычету не принят.

Пример

Организация ООО «Стиль», осуществляющая операции, облагаемые и не облагаемые НДС:

Кроме того, в IV квартале 2019 года организация ООО «Стиль»:

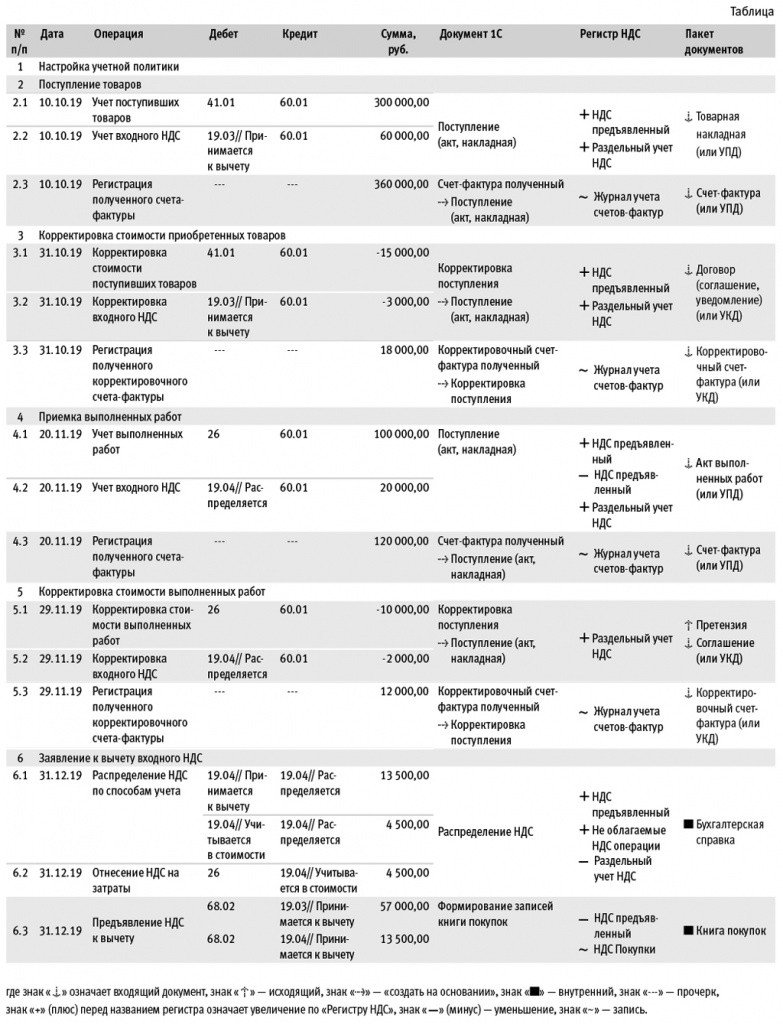

Последовательность операций приведена в таблице.

Настройка учетной политики

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, необходимо произвести соответствующие настройки учетной политики.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность отражения информации о выбранном способе учета входного НДС, который может принимать значения:

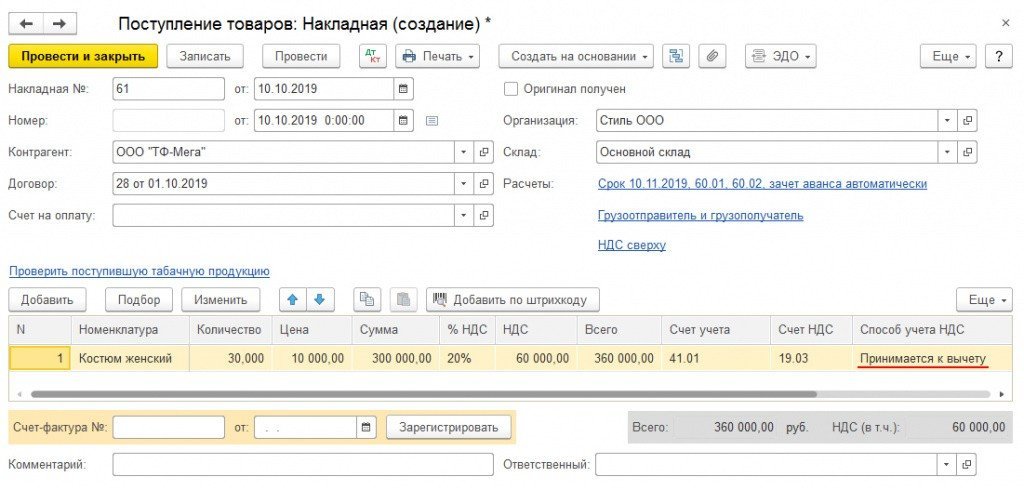

Поступление товаров

Рис. 1. Отражение в учете поступивших товаров

Поскольку приобретенные товары предназначены для перепродажи, т. е. для осуществления облагаемой НДС операции, в поле Способ учета НДС табличной части документа указывается значение Принимается к вычету.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 41.01 Кредит 60.01

— на стоимость приобретенных товаров;

В регистр накопления НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком. Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС. Запись производится для возможности использования данных о приобретенных товарах в случае изменения назначения их использования.

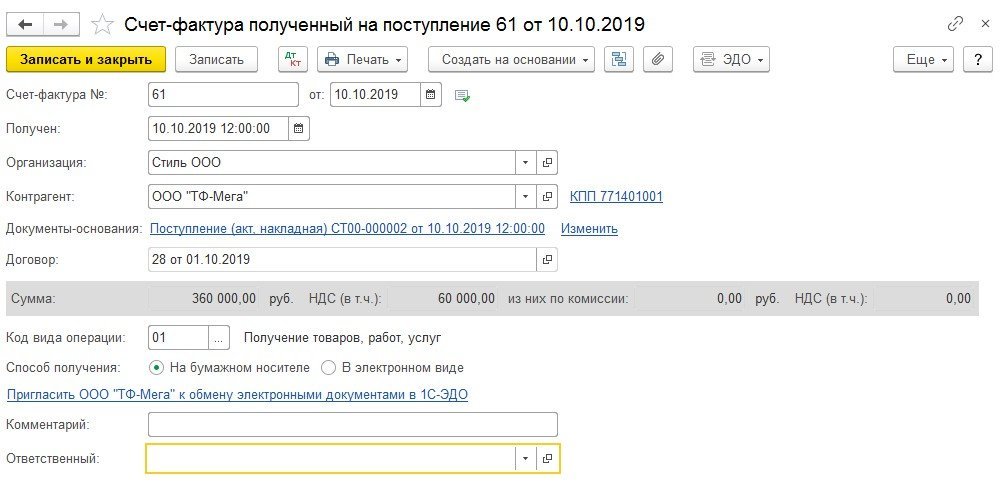

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на поступление товаров

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

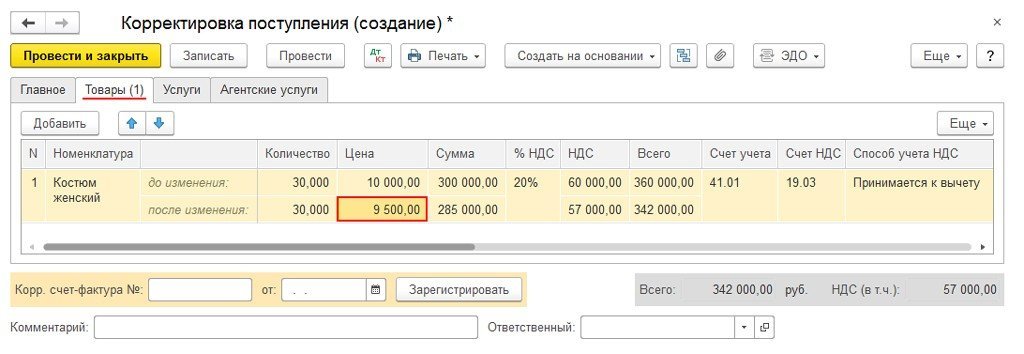

Корректировка стоимости приобретенных товаров

Для отражения операций 3.1 «Корректировка стоимости поступивших товаров», 3.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании. На закладке Главное необходимо указать (рис. 3):

На закладке Товары следует указать в строке после изменения скорректированные показатели (см. рис. 3). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.03 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

— СТОРНО на разницу в стоимости приобретенных товаров.

Поскольку до момента корректировки сумма входного НДС к вычету не заявлялась (не выполнялась регламентная операция Формирование записей книги покупок), то в регистр НДС предъявленный вносится запись с видом движения Приход для корректировки в сторону уменьшения суммы НДС, предъявленной поставщиком.

Одновременно аналогичная корректирующая запись с видом движения Приход вносится и в регистр накопления Раздельный учет НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 3.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать.

Рис. 3. Корректировка стоимости поступивших товаров

При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Приемка выполненных работ

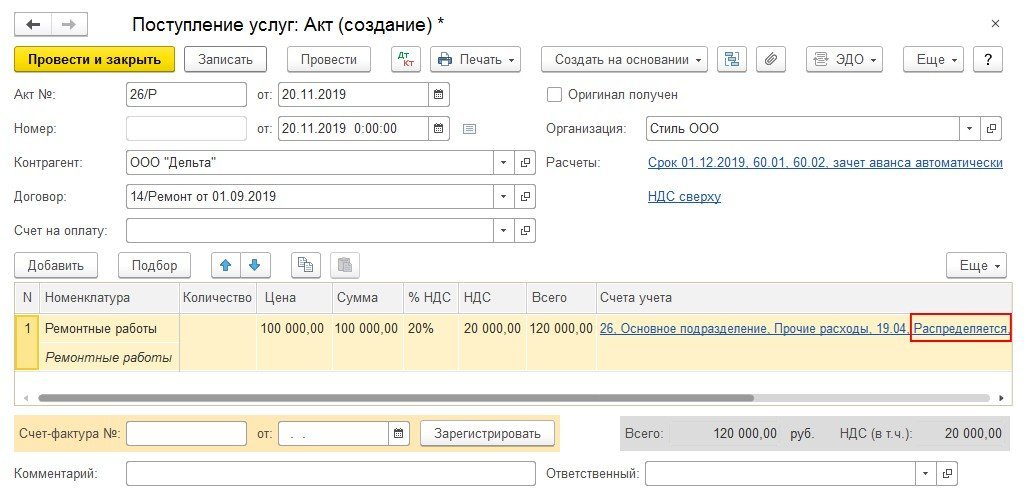

Рис. 4. Отражение в учете выполненных работ

Поскольку услуга по ремонту офисного помещения относится ко всей деятельности организации, то сумму предъявленного подрядной организацией НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

— на стоимость выполненных ремонтных работ, составляющую 100 000,00 руб.;

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную подрядной организацией и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

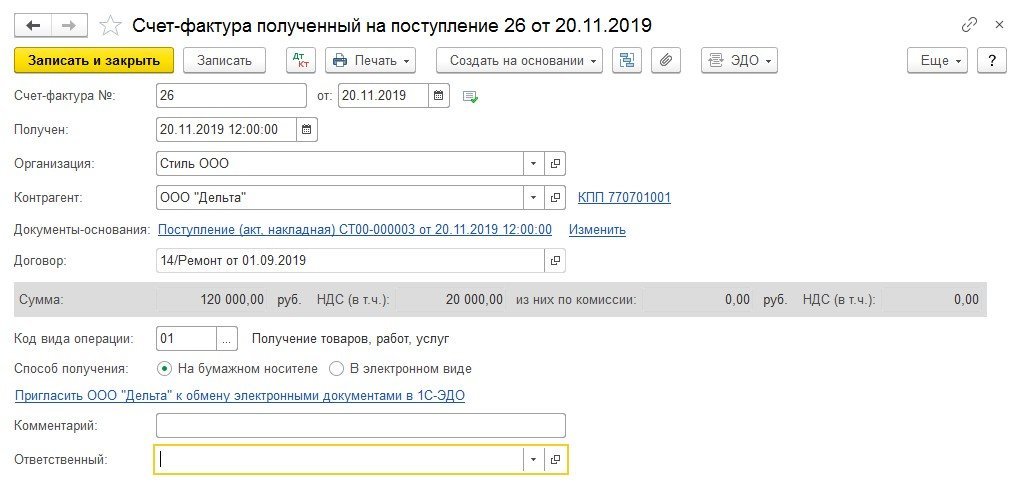

Для регистрации полученного от подрядной организации счета-фактуры (операция 4.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 4) ввести номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 5), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 5. Счет-фактура полученный на выполненные работы

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Корректировка стоимости выполненных работ

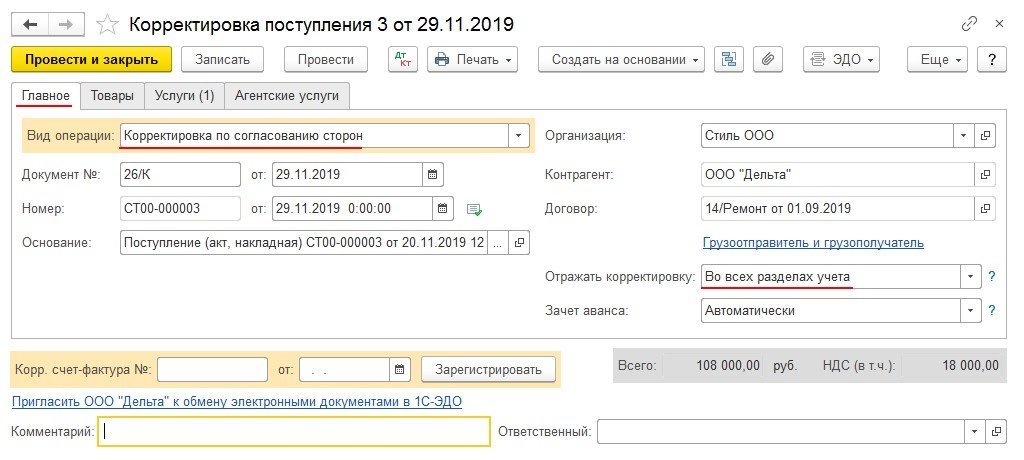

Для отражения операций 5.1 «Корректировка стоимости выполненных работ», 5.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 4) по кнопке Создать на основании.

На закладке Главное необходимо указать (рис. 6):

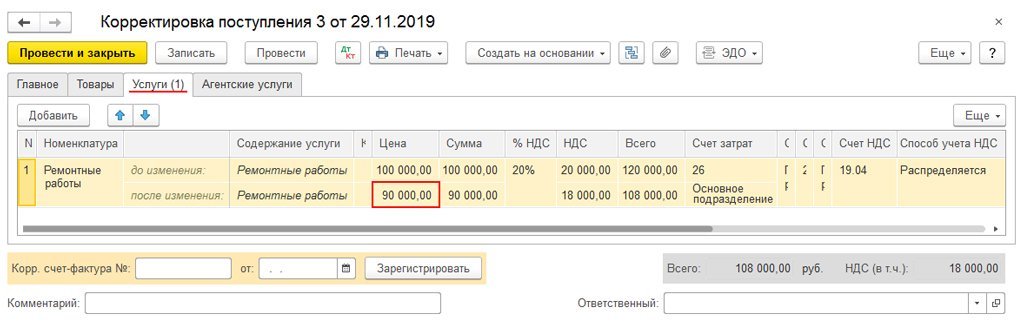

Рис. 6. Корректировка стоимости выполненных работ

На закладке Услуги следует указать в строке после изменения скорректированные показатели.

После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.04 Кредит 60.01

— СТОРНО на разницу в сумме входного НДС;

Дебет 26 Кредит 60.01

— СТОРНО на разницу в стоимости выполненных работ.

Согласно пункту 4.1 статьи 170 НК РФ пропорция для распределения входного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Поскольку корректировка стоимости подрядных работ была произведена до окончания текущего налогового периода (до выполнения регламентных операций Распределение НДС и Формирование записей книги покупок), то в регистр накопления Раздельный учет НДС вносится запись с видом движения Приход для отражения уменьшения стоимости выполненных работ и суммы входного НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 5.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 6) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Заявление к вычету входного НДС

Обратите внимание, если до момента получения корректировочного счета-фактуры на уменьшение стоимости налогоплательщик-покупатель предъявил к вычету сумму входного НДС по приобретенным товарам (работам, услугам, имущественным правам), т. е. зарегистрировал полученный счет-фактуру в книге покупок, то он в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ должен восстановить излишне принятую к вычету сумму налога (т. е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж). Если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура в книге покупок не регистрировался), то налогоплательщик может заявить к вычету сумму налога по приобретенным товарам (работам, услугам, имущественным правам) с учетом произведенной корректировки (т. е. зарегистрировать полученный счет-фактуру в книге покупок на уменьшенную (скорректированную) сумму НДС). Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Поскольку организация ООО «Стиль» ведет раздельный учет НДС, то перед заявлением налогового вычета ей необходимо произвести распределение входного НДС по приобретенным товарам (работам, услугам, имущественным правам), используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций в соответствии с пунктами 4 и 4.1 статьи 170 НК РФ.

Распределение предъявленной суммы НДС производится по тем приобретенным товарам (работам, услугам), имущественным правам, по которым в способе учета НДС указано значение Распределяется.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить. После выполнения этой команды на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС и не облагаемой налогом. При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД, и по виду деятельности, облагаемой по ставке 0 % (кроме экспорта несырьевых товаров). А из суммы выручки по деятельности, облагаемой НДС, будет выделена в том числе выручка от реализации на экспорт несырьевых товаров.

В программе показатели пропорции для распределения НДС за IV квартал 2019 года будут рассчитаны следующим образом:

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС. Согласно рассчитанной пропорции:

При расчете суммы НДС, подлежащей налоговому вычету, а также суммы НДС, включаемой в стоимость, будет учтена корректировка стоимости и входного НДС в сторону уменьшения, произведенная до момента проведения процедуры распределения и заявления НДС к вычету.

Таким образом, сумма НДС по ремонтным работам будет распределена следующим образом:

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную подрядчиком и подлежащую вычету после распределения.

В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будет внесена запись с видом движения Расход на сумму НДС, предъявленную подрядчиком с учетом корректировки стоимости.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по приобретенным товарам;

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

— на сумму НДС, подлежащую вычету по подрядным работам.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

Рис. 7. Книга покупок за IV квартал 2019 года

В книге покупок за IV квартал 2019 года будут зарегистрированы: