Сыпи акции на бирже

10 самых подешевевших акций первого полугодия. Рейтинг «РБК Инвестиций»

За шесть месяцев 2021 года основные биржевые индексы несколько раз переписали рекорды максимальных значений. Тем не менее рост индексов был достаточно умеренным. Индекс Мосбиржи вырос за полгода на 16,81%. Американские биржевые индексы тоже показали сопоставимые темпы роста: Dow Jones Industrial подрос на 12,73%, NASDAQ Composite — на 12,54%, а S&P 500 — на 14,41%.

Как всегда, есть акции, чьи котировки двигаются вопреки основным тенденциям и ставят при этом антирекорды.

На Московской бирже больше всех растерял свою стоимость производитель продуктов из сушеных ягод «Сибирский гостинец». Бумаги компании возглавляли майский рейтинг самых подешевевших акций. Котировки «Сибирского гостинца» снижаются с декабря 2020 года, вероятнее всего, в связи с изменениями структуры акционерного капитала. За шесть месяцев акции «Сибирского гостинца» подешевели на 54,18%.

Но даже если не покупать такие достаточно экзотические бумаги, можно было зафиксировать снижение цен и у более известных акций.

Худшие иностранные акции каталога

Подешевевшие бумаги есть и в каталоге «РБК Инвестиций». Десять самых подешевевших акций, которые можно купить за американские доллары, потеряли за полгода в цене в среднем 20,79%. Разброс темпов падения в этой десятке неудачников — от 31,78% до 14,69%.

Сильнее всего подешевели по итогам первого полугодия 2021 года акции Fastly. Бумаги поставщика облачных услуг дважды серьезно проваливались в цене после выхода отчетности на 15,5% и 27,1% за один день торгов в феврале и в мае соответственно.

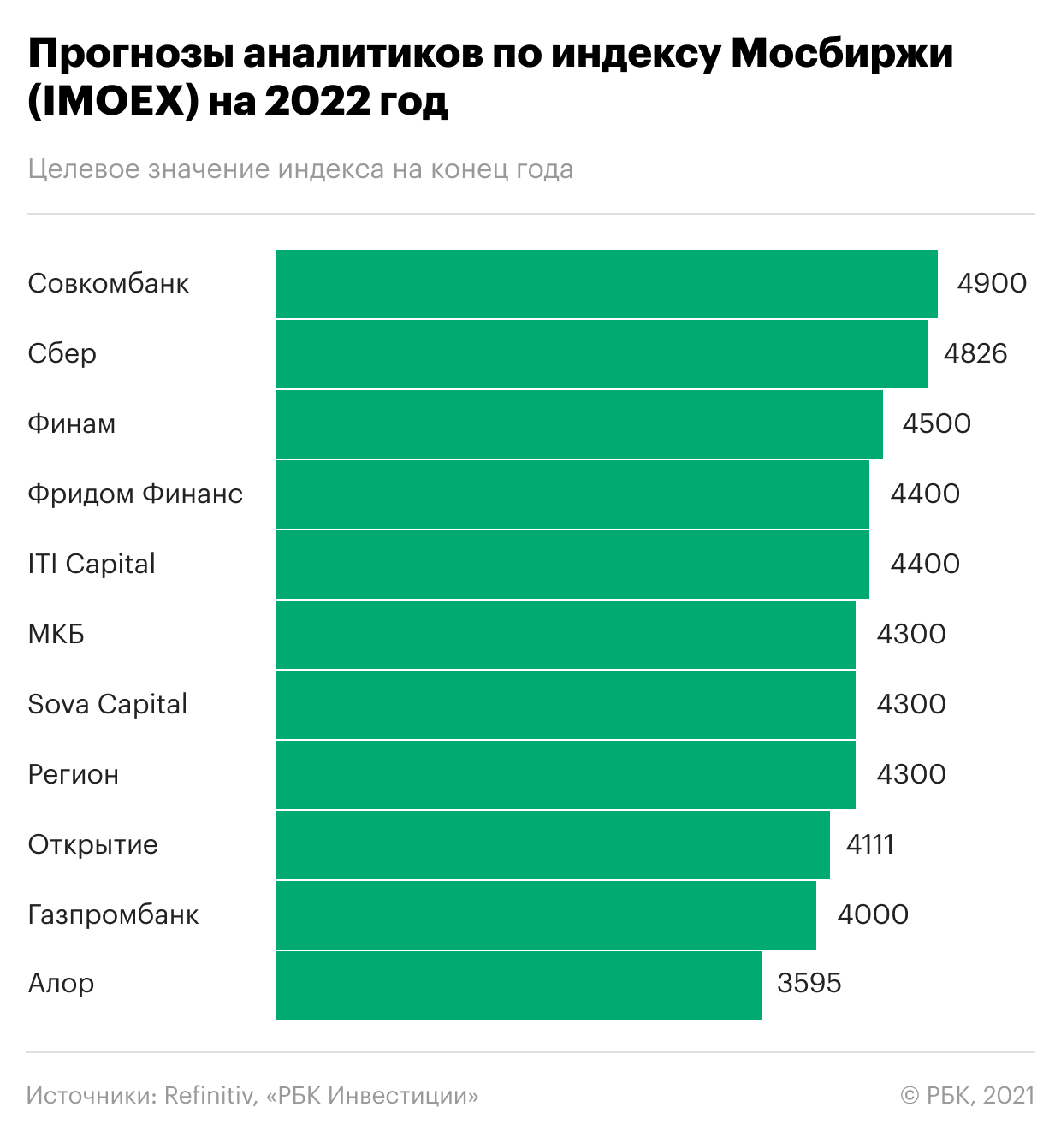

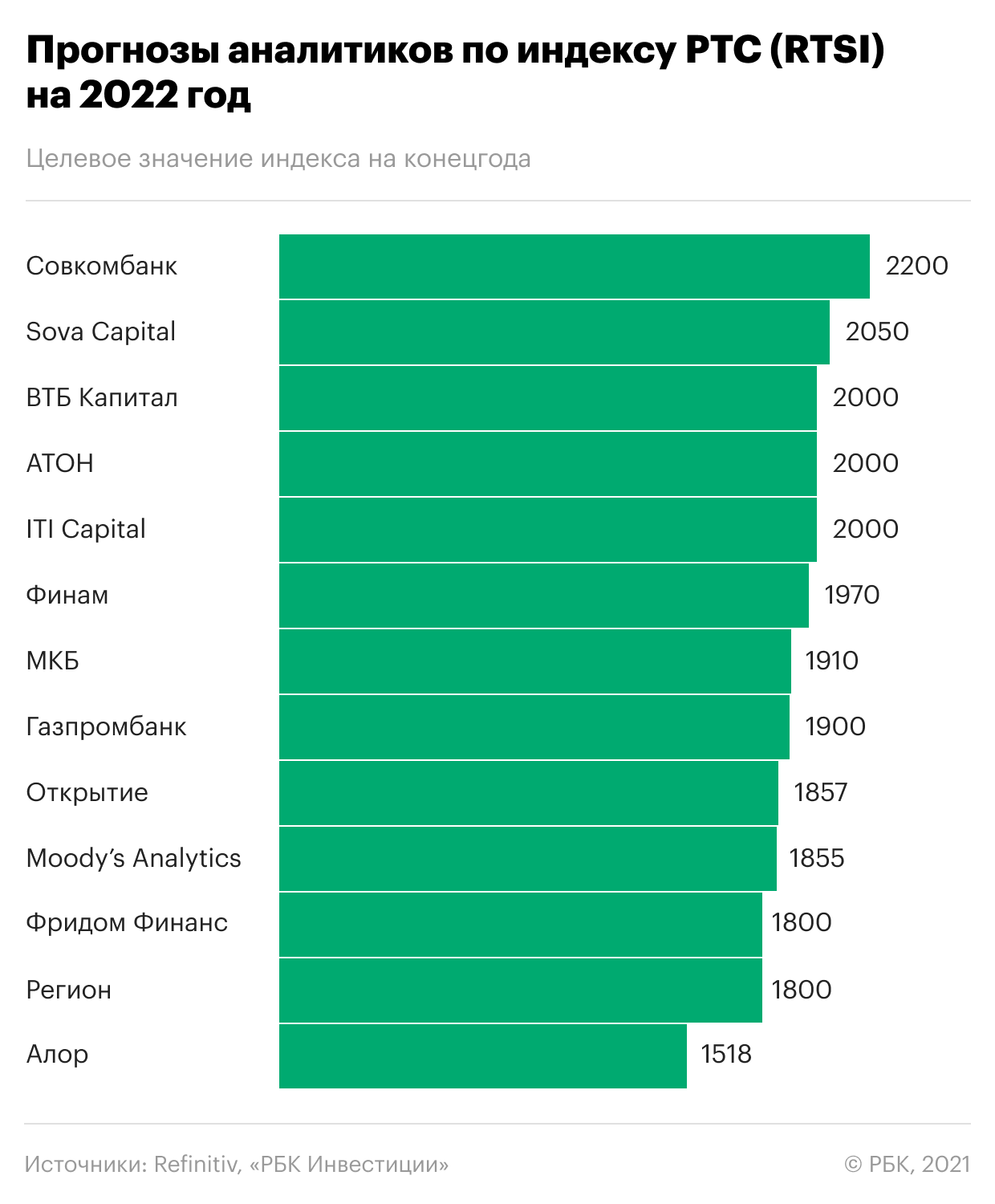

Топ-идеи по российским акциям на 2022 год. Прогнозы экспертов

Аналитики крупнейших российских инвесткомпаний и банков рассказали, на что рассчитывать инвесторам в 2022 году, и назвали самые перспективные акции.

«ВТБ Капитал» в своей стратегии прогнозирует рост индекса РТС до 2000 пунктов к концу 2022 года. Всплеск инфляции по всему миру был самым заметным событием 2021 года, рассказали аналитики. Ускорение роста цен отражает намного больше, чем просто нарушения в цепочках поставок продукции, и фактически является предвестником нового бизнеса-цикла, считают в компании. Это хорошая новость для России как циклического рынка — особенно для сырьевого и финансового секторов. К тому же Банк России уже завершает цикл повышения процентных ставок и высокие ставки уже заложены в цены российских активов.

По мнению аналитиков «Атона», российский рынок акций — это хорошая страховка от риска ускорения инфляции в мире в сочетании с привлекательной оценкой. Сейчас большинство российских голубых фишек торгуется с дисконтом 30–40% к мировым аналогам, отмечают эксперты.

В «БКС Мир инвестиций» не ждут, что рост продолжится в следующем году. Сейчас российский рынок остается под влиянием высокой геополитической неопределенности, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Ускорение инфляции, наблюдающееся во многих странах мира, подталкивает центробанки к тому, чтобы они быстрее сворачивали стимулирование и повышали процентные ставки.

В то же время экономика многих стран может по-прежнему нуждаться в помощи. Ужесточение денежно-кредитных условий, которое будет происходить в 2022 году, создает риски замедления экономического роста, а также серьезного снижения рынков акций, предупреждает эксперт.

При умеренно негативном сценарии возможна просадка индекса Мосбиржи (IMOEX) в район 3500 пунктов, а индекса РТС — ниже 1400 пунктов, прогнозируют в «Велес Капитале». Также снижение может реализоваться и в случае распродаж на мировых площадках на фоне сворачивания денежно-кредитной политики центробанками мира, высокой инфляции и появления других негативных макроэкономических факторов. «Тем не менее, если «черных лебедей» не возникнет, индексы Мосбиржи и РТС вполне могут вернуться к росту и по итогам года закрепиться выше 4400 и 2000 пунктов соответственно», — прогнозируют аналитики.

Самые перспективные акции на 2022 год

Из всего российского рынка эксперты «ВТБ Капитала» отдали предпочтение циклическим секторам (зависящим от экономических циклов). «В наш список наиболее перспективных акций на 2022 год включены ММК, НЛМК, «Евраз», АЛРОСА, а также лесопромышленный холдинг Segezha Group из сектора материалов», — сообщили аналитики. В нефтегазовой отрасли эксперты выделили бумаги ЛУКОЙЛа, «Газпром нефти», «Газпрома» и НОВАТЭКа. В финансовом секторе аналитики считают привлекательным Сбербанк. Из транспортных компаний интересны Globaltrans и Global Ports.

По мнению Дмитрий Бабина из «БКС Мир инвестиций», в 2022 году на фоне возможного выхода инвесторов из IT-сектора и других историй роста, традиционно страдающих от повышения процентных ставок в экономике, а также из-за вероятного сохранения высокой инфляции, логистических и производственных сбоев, более сильную динамику покажут производители продуктов питания и удобрений. Однако это может выражаться лишь в менее слабой динамике этих акций по сравнению с другими секторами фондового рынка, если он перейдет в фазу устойчивого нисходящего тренда, предупредил эксперт.

Аналитики «Велес Капитала» выделили несколько перспективных идей в металлургическом секторе: «Русал», ММК и «Распадская». Благодаря высоким ценам на алюминий и рекордным дивидендам от «Норникеля» «Русал» может снизить долговую нагрузку. Также компания планирует обновить дивидендную политику и выделить заводы с большим углеродным следом в отдельную компанию. ММК в ближайшие годы значительно нарастит выплавку стали за счет запуска турецкого предприятия и в мае 2022 года с высокой вероятностью вернется в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз»), как и ММК, обеспечивают отличную дивидендную доходность на уровне 15%, однако не имеют дополнительных драйверов.

Одним из самых ярких событий предстоящего года станет выделение «Распадской» из «Евраза», считают эксперты «Велес Капитала». Увеличение количества акций в свободном обращении (free-float) в результате выделения в сочетании с высокими дивидендами обеспечит рост ликвидности бумаг «Распадской» и откроет дорогу к попаданию в состав индекса MSCI Russia во второй половине 2022 года, сообщили в «Велес Капитале».

В «Атоне» самыми перспективными акциями на 2022 год назвали сырьевые и финансовые компании — они выиграют от инфляции и роста цен на энергоносители. Наиболее привлекательно, по мнению экспертов, выглядят «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти компании в 2022 будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь при том сильно недооцененными относительно мировых аналогов.

Привлекательными также выглядят «Яндекс» и TCS Group, которые остаются самыми быстрорастущими проектами на российском фондовом рынке с отличным потенциалом роста, в том числе на международных рынках, считают аналитики «Атона». «Несколько в тени в 2022-м должны оказаться горно-металлургический сектор (за счет охлаждения после ралли), недвижимость (в силу роста ипотечных ставок) и электроэнергетика (из-за отсутствия катализаторов)», — прогнозируют специалисты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Сбербанк потерял более 20% стоимости с октября. Стоит ли покупать акции

Среда, 8 декабря, отметилась масштабными распродажами на российском фондовом рынке — индекс Мосбиржи потерял более 2%. Больше всего из бумаг крупных российских компаний просели акции Сбербанка — по итогам дня обыкновенные акции обвалились на 5,88%. Это самое значительное снижение бумаг с марта 2020 года. Привилегированные акции потеряли 4,13%.

На основной торговой сессии 9 декабря котировки обыкновенных акций отскочили, отыграв часть потерь предыдущего дня. На 15:00 мск акции росли на 2,3%, до ₽303,85 за бумагу. Привилегированные акции дорожали на 0,84%, до ₽283,07 за бумагу.

«РБК Инвестиции » спросили экспертов, что происходит с акциями и не пора ли покупать их на спаде.

Почему обвалились акции

По данным «Сбера», 44% держателей акций — это иностранные юридические лица. А доля частных инвесторов и российских юрлиц всего лишь 3,7% и 1,9% соответственно. Остальные 50% + 1 акция — у российского Минфина.

Аналитик финансовой группы «Финам» Игорь Додонов сообщил со ссылкой на данные Института международных финансов (Institute of International Finance, IIF), что нерезиденты еще с конца ноября начали уходить из активов развивающихся стран. И на этот раз Россия не осталась в стороне. А резко усилившаяся санкционная риторика придала дополнительный импульс продажам.

Эксперт также отметил, что надежды на переговоры глав США и России, которые состоялись 7 декабря, по большому счету не оправдались. «В начале стали поступать сообщения о каком-то «конструктиве», однако затем стало ясно, что прогресса в отношениях между странами не наметилось», — отметил Додонов.

В частности, пресс-секретарь Владимира Путина Дмитрий Песков заявил, что говорить об улучшении отношений по итогам встречи не приходится и «особого повода для оптимизма пока нет». На этом фоне инвесторы, прежде всего иностранные, продолжили избавляться от российских акций, говорит Додонов.

Старший аналитик инвесткомпании «Атон» Михаил Ганелин считает, что иностранцы не очень понимают специфику происходящего и поэтому выходят из российских акций.

«Они читают газеты и видят, что два президента поговорили, а что дальше — непонятно. Между тем [в иностранных СМИ] продолжают выходить сообщения о том, что на Россию будут наложены санкции. При этом предполагается, что особенно сильное давление будет оказано на российскую банковскую систему», — описывает ситуацию аналитик. В то же время Ганелин не считает, что распродажи в среду носили массовый характер, так как в этом случае наблюдалась бы девальвация рубля.

По итогам торговой сессии 8 декабря курс доллара снизился против российской валюты на 0,6%, до ₽73,59. В четверг днем рубль остается недалеко от достигнутых уровней — на 16:00 мск доллар стоит ₽73,66.

Пора ли начинать покупать акции «Сбера» на спаде?

Котировки обыкновенных акций «Сбера» упали на 23,4% с исторических максимумов середины октября, привилегированные — на 21,2%. Эксперты позитивно оценивают дальнейшие перспективы акций «Сбера»

В «Атоне» повысили целевую цену акций «Сбера» с ₽385 до ₽400 за бумагу с учетом хороших результатов и благоприятного прогноза на 2022 год. Кроме того, в инвесткомпании изменили рекомендацию с «нейтрально» до «выше рынка». «На наш взгляд, бумага пойдет в рост, как только политические риски ослабеют», — заключили эксперты «Атона».

Фондовый рынок входит в стадию сезонного роста. Как на этом заработать

В этом тексте вы узнаете:

Когда происходит «ралли Санта-Клауса» и могут ли ему помешать «омикрон» и инфляция

Исторические данные показывают, что в конце декабря рынок обычно растет

Для инвесторов декабрь часто становится одним из лучших месяцев в году. Потребители закупаются на праздники, а компании тратят деньги, которые остались в их годовых бюджетах. Обычно это приводит к тому, что компании получают хорошую прибыль в четвертом квартале. Инвесторы часто пытаются опередить события, закупаясь акциями до выхода отчетностей в январе и феврале, отмечает CNN.

Обычно в предновогодний период на фондовых рынках происходит «ралли Санта-Клауса» — в последние пять дней декабря и первые две торговые сессии января. В этот период индексы чаще показывали хорошие результаты, чем снижались.

«Здесь сказываются, скорее, сезонные моменты инвестирования рождественских бонусов, некоторой балансировки портфелей фондов — покупка лидеров, продажа аутсайдеров», — объясняет начальник отдела экспертов «БКС Мир инвестиций» Альберт Короев.

Согласно данным инвесткомпании Schroders, акции США показали положительную доходность в декабре в 77,9% случаев с 1926 года. По данным Stock Trader’s Almanac, с 1950 года в декабре индекс S&P 500 в среднем рос на 1,5%. По словам главного рыночного стратега LPL Financial Райана Детрика, декабрьский рост S&P 500 обычно бывает еще более внушительным, когда индекс хорошо себя показывает за первые 11 месяцев года.

По словам инвестиционного стратега «ВТБ Мои Инвестиции» Станислава Клещева, на российском рынке акций декабрь тоже один из самых удачных месяцев — среднемесячная доходность индекса РТС в последний месяц года превышает 4%. В последние пять сессий декабря и первые две сессии января индекс РТС рос в 21 случае из 26, в среднем на 6,4%, индекс Dow Jones — 18 раз против 26, в среднем на 2,3%, отмечает аналитик финансовой группы «Финам» Юлия Афанасьева.

Будет ли ралли в конце 2021 года?

Влияние «омикрона»

Ноябрь 2021 года закончился снижением S&P 500 на 0,8%. Главные причины — новый штамм коронавируса «омикрон» и заявление главы ФРС США Джерома Пауэлла о том, что в декабре регулятор рассмотрит вопрос об ускорении сворачивания программы стимулирования экономики. Снижение индекса в ноябре случается не так часто — в этом году оно стало десятым в истории S&P 500. При этом исторически, когда индекс падал в ноябре, в декабре он рос, отметили в Bespoke Investment Group. Однако в Bank of America считают, что «ралли Санта-Клауса» в 2021 году может и не быть.

Эксперты пока не уверены, насколько серьезным окажется влияние «омикрона», отмечает CNN. По словам старшего экономиста AllianceBernstein Эрика Винограда, распространение коронавируса до сих пор имеет значение, однако, согласно базовому сценарию, его влияние на рынки будет ограниченным.

«Есть надежда, что мы не вернемся к шатдаунам (прекращение работы предприятий. — РБК) марта 2020 года. Как общество мы научились жить с вирусом, и благодаря этому рынок и экономика стали более устойчивыми. Я не думаю, что новый штамм сведет на нет достигнутый прогресс», — добавил эксперт.

После ноябрьского снижения индексы стали расти в начале декабря, так как опасения относительно нового штамма коронавируса снизились, писал The Wall Street Journal. Инвесторы ставят на то, что «омикрон» может вызывать более легкое течение болезни, чем предполагалось. Тем не менее ученые и производители вакцин пока не пришли к единому мнению, насколько хорошо существующие вакцины могут противостоять новому штамму. Во Всемирной организации здравоохранения (ВОЗ) заявляли, что понадобится несколько недель для его изучения.

В инвесткомпании «Атон» считают, что снижение на рынке из-за «омикрона» носит, скорее, временный, чем фундаментальный характер. По словам ведущего стратега по глобальным рынкам «Атона» Алексея Камицкого, с каждой новой волной любой эпидемии вирус мутирует, становится более заразным, но менее летальным. Если так будет и с «омикроном», то новый штамм может стать «последним гвоздем в крышку гроба пандемии» и коронавирус перейдет в сезонную болезнь. Это может в итоге оказаться позитивным для рискованных рынков и для акций в частности.

По данным ВОЗ, «омикрон» пока ведет себя не очень агрессивно, отметил директор центра Глобальной вирусологической сети, советник ВОЗ, профессор Университета Джорджа Вашингтона Константин Чумаков в эфире телеканала РБК. «Те случаи, которые зафиксированы, они достаточно мягкие», — говорил он. Вирусолог предположил, что это связано с эволюцией коронавируса — заболевание приобретает более мягкие формы и может стать сезонным.

Давление инфляции и политика ФРС

Инвесторов все больше беспокоит инфляция и планы ФРС сократить стимулирование экономики. По мнению главного инвестиционного директора Rockefeller Global Family Office Джимми Чанга, позиция регулятора может быть менее благоприятной для рынка, в частности для «мемных» акций — например, бумаг GameStop и AMC. Ожидания более агрессивной политики ФРС может негативно сказаться и на акциях технологических компаний.

Если ФРС сократит стимулы, то рост экономики вернется к нормальным значениям — около 2% в год. Но такое замедление может сказаться и на рынке акций. «Едва ли есть сомнения, что акции не вырастут еще на 25% в следующем году», — говорит Эрик Виноград из AllianceBernstein.

«Пандемия и ужесточение политики Федрезерва США — несомненно, факторы риска. Однако и в прошлые годы мы наблюдали бюджетные кризисы в США, действия центробанков, резкие движения на сырьевых рынках. Но индексы в декабре демонстрировали традиционный рост», — отмечает Клещев из «ВТБ Мои Инвестиции».

В инвесткомпании «Атон» прогнозируют, что глобальная инфляция достигнет пика в конце 2021 и первом квартале 2022 года, но замедлится к концу следующего года. Однако в этом десятилетии она все равно будет выше, чем в 2010-х годах. «Центробанки, по всей видимости, будут гораздо спокойнее относиться к краткосрочным всплескам инфляции, помня о чрезмерном ужесточении политики после финансового кризиса 2007–2008 годов — тогда рост цен затормозили до неприемлемо низкого уровня, создав риск дефляции по японскому сценарию», — говорится в стратегии инвесткомпании на 2022 год. Рынки и инвесторы должны будут привыкать работать в условиях повышенной инфляции, отметили в «Атоне».

Дефляция — это снижение общего уровня цен, противоположное инфляции. Она может приводить к падению спроса на товары, снижению прибыли компаний, стоимости акций и заработной платы, росту безработицы.

Что такое «эффект января» и как он работает

Кроме декабря, удачным для инвесторов может быть и январь. В этом месяце акции тоже обычно растут, и называется это явление «эффектом января». В конце года инвесторы распродают бумаги, чтобы оптимизировать налоги. Потом они снова покупают активы, и акции растут в цене. Чаще всего «эффект января» проявляется в акциях компаний малой капитализации, так как они менее ликвидны.

По словам начальника управления торговых операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Георгия Ващенко, чаще акции растут в начале года, чем в конце, но бурный рост наблюдался нечасто. Он отметил, что в январе рынок растет охотнее, если до этого он падал. Тогда инвесторы будут приносить новые деньги и покупать подешевевшие акции. Юлия Афанасьева из «Финама» отметила, что если бумаги не растут во время «ралли Санта-Клауса», то они отыгрываются в январе.

Стоит ли инвестировать в декабре и январе

По мнению Станислава Клещева из «ВТБ Мои Инвестиции», если доверять статистике, то следует покупать акции сейчас и держать их до весны, когда компании будут представлять годовую отчетность и у рынка появится понимание по финальным дивидендам.

Долгосрочные инвесторы вообще не должны думать о том, как заработать на новогодних праздниках, уверена Юлия Афанасьева. «Ни одно из зимних ралли не совпадает с инвестиционным горизонтом инвестора. Ралли зимы — это драйвер для поиска торговых идей у позиционных трейдеров, которые открывают позиции на несколько недель-месяцев», — отмечает эксперт. При этом и позиционные трейдеры должны совершать сделки на основании плана, на какие события и явления реагировать в течение года, а не на основе сезонных ралли.

У каких акций есть потенциал?

Индексы

Юлия Афанасьева считает, что с учетом дополнительных рисков из-за нового штамма коронавируса не нужно выбирать какую-то конкретную отрасль для инвестиций. Лучше сделать ставку на индексы. Например, по индексу РТС было десять убыточных январей против 15 прибыльных, по индексу Мосбиржи — семь против 16 прибыльных, по индексу Dow Jones — шесть убыточных январей против 19 прибыльных.

В «Атоне» оценивают недавнее снижение индекса РТС с максимумов из-за «ковидных рисков» как хорошее условие для роста. В инвесткомпании считают, что у индекса есть потенциал роста на 20–30%, к 2000 пунктам в 2022 году.

По мнению Станислава Клещева, один из лучших способов участвовать в сезонном росте рынка — покупка фондов на индекс Мосбиржи.

«Магнит»

Что касается отдельных бумаг, то есть шанс на небольшое краткосрочное ралли у акций «Магнита», если не учитывать риски со сменой собственника, полагает Афанасьева. Бумаги ретейлера участвовали в «ралли Санта-Клауса» 12 раз из 15 со средним результатом 6,6%. «Но даже в случае развития позитивного сценария по акциям «Магнита» лучше успеть реализовать «бычьи» амбиции по ним до конца года», — сказала аналитик.

Акции «Магнита» попали в список наиболее привлекательных бумаг потребительского сектора на 2022 год по версии «Атона». В инвесткомпании отметили, что ретейлер планомерно увеличивает выручку и постепенно догоняет X5 — отставание по выручке сократилось с 21% в третьем квартале 2020 года до 10% в третьем квартале 2021 года. В «Атоне» также ждут, что в следующем году «Магнит» включит в свою отчетность результаты сети «Дикси», которую он купил в июле.

Банки, нефть, газ и промышленность

Еще один хороший способ поучаствовать в сезонном ралли — покупка в портфель «основных индексных тяжеловесов», считает Клещев. Среди них — акции «Газпрома», «Сбера», ЛУКОЙЛа и «Яндекса». Другой стратегией может стать покупка акций, по которым в ближайшее время будут дивидендные выплаты за девять месяцев. На растущем рынке они могут показать опережающую динамику.

В «Атоне» считают, что в 2022 году основными бенефициарами в контексте высоких цен на товарных рынках и ускорения инфляции будут сырьевые и финансовые компании, на которые приходится более 70% капитализации российского рынка. Эксперты компании отметили в сырьевом секторе «Газпром», ЛУКОЙЛ, НОВАТЭК и «Роснефть», а в финансовом — «Сбер» и ВТБ. «Все эти компании в 2022 году будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь сильно недооцененными относительно мировых аналогов», — прогнозирует «Атон».

По словам аналитика «Альфа-Капитала» Юлии Мельниковой, из-за нового штамма коронавируса вновь стали популярны компании, которые разрабатывают вакцины. С другой стороны, она отметила довольно хороший сезон корпоративных отчетностей за третий квартал. По ее мнению, хорошо смотрятся компании, которые могут перекладывать рост себестоимости в цены на конечные товары без ущерба рентабельности бизнеса — показателя, который определяет эффективность использования ресурсов. В компании позитивно оценивают перспективы промышленной отрасли при условии улучшения ситуации с цепочками поставок в ближайшее время.

Котировки

В тренде

* Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа.

Процентное изменение по инструментам на Санкт-Петербургской бирже отображается исходя из отношения последней цены к цене закрытия предыдущей вечерней сессии.

Каждую неделю мы высылаем актуальную аналитику и самые свежие новости. Коротко, емко и по делу.

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.