Темп прироста дивиденда на акцию

«Модель Гордона» или рассмотрение акции, как облигации с постоянно растущими процентами по купонам.

Параллельно со своими исследованиями по отбору компаний решил посмотреть на «модель Гордона» и в общем на подход к акции, как к «облигации с постоянно растущим купоном». Интересная тема.

Почему стал интересен данный подход?

Причина — проводя исследования по своей методике, которая имеет в основном «грехемский» уклон, почти всегда я исключаю из шорт-листа компании, которые подходят под критерии Баффетта (покупает или держит Баффетт даже с учетом дорогих цен на них), — Coca-Сola, Gillette, American Express, McDonald’s, Walt Disney и прочее, но совсем не проходят фильтры Грехема. Хотя они имеют стабильный доход и в их будущем не приходится сомневаться, но для меня они очень «дорогие», и самое главное — они и дальше дорожают. Парадокс или норма.

Нонсенс, но похоже — это будет и дальше продолжаться. Об этом писал ранее, почему так происходит в понимании Уоррена Баффетта — «Вы платите высокую цену за входной билет, чтобы только переступить порог» — http://smart-lab.ru/blog/mytrading/114231.php

Я решил рассмотреть оценку акции более внимательнее со стороны выплаты дивидендов, а не только роста собственного капитала и роста чистой прибыли (как рассмотрен вопрос в предыдущем топике — ссылка выше). Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании. Дивиденды — это реальный поток наличности акционеру, и если Вы собираетесь держать акцию вечно (как Баффетт), то это будет скорее вложение «как бы в облигацию», а не в акцию, но только на порядок интересней.

В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Модель Гордона.

Если начальная величина дивиденда равна D, при этом ежегодно увеличивается с темпом прироста g, то формула текущей стоимости сводится к сумме членов бесконечно убывающей геометрической прогрессии:

PV = D*(1+g)/(1+r) + D*(1+g)^2/(1+r)^2 + D*(1+g)^2/(1+r)^2… = D*(1+g)/(r-g)

где PV — текущая стоимость

r — ставка доходности, используемая для дисконтирования будущих поступлений

Я не сильно приветствую оценку компаний на основе методов DCF, ввиду огромной сложности оценки будущих доходов (изменение одного параметра может привести к огромным переменам в оценке), но в данном случае меня заинтересовало, то что можно получить из данной формулы (Гордона) — зная текущую стоимость акции, последний дивиденд за 12 месяцев и темп увеличения дивиденда (хотя бы примерно) — можно найти ставку r.

r = (D*(1+g)/PV + g )*100

То есть найти ту самую ставку доходности, которую используют для дисконтирования будущих поступлений. Тем самым по максимуму снижаем слабое место любого анализа — прогнозирование будущего. Мы отталкиваемся от ставки уже заложенной в цене и анализируем насколько вероятно, чтобы существующее положение вещей будет продолжаться длительное время.

Кстати, изучал одно исследование несколько лет назад по поводу инвестиций в компании, которые выплачивали дивиденды, и которые не выплачивали. Как думаете, какая группа по доходности оказалась лучше? Конечно, компании которые платили дивиденды! Может быть компании, которые не платили дивидендов в том исследовании и не могли их платить в принципе ввиду их слабого финансового положения.

Конечно, дивиденды это производное от чистой прибыли, но в любом случае выплаченные и растущие год от года дивиденды это очень хорошо.

Но есть и другое мнение по поводу выплаты дивидендов у того же Баффетта, его компания Berkshire Hathaway не платит дивидендов, и вот почему — в письме к акционерам этого года хорошо это расписано — http://smart-lab.ru/blog/mytrading/106676.php. Интересно уживается два подхода в одном человеке — по своей компании дивиденды не платит, а по инвестициям дивиденды получать любит. )

Вернемся к формуле Гордона, и к тому вопросу, как можно покупать даже «дорогие» компании. Вопрос в качестве бизнеса, бренде, «рве безопасности» — об этом можно много почитать у Баффетта, но как можно всё это перевести в объективные числовые значения.

Попробую проанализировать применение формулы Гордона (для инвестиций именно Баффетта она очень хорошо применима — он владеет акциями вечно).

Во-первых, чтобы компанию вообще можно было посчитать по данной формуле — она должна стабильно выплачивать дивиденды и они должны расти (соответственно и чистая прибыль, иначе рост дивидендов упрется в показатель чистой прибыли). Что уже очень сильно сокращает круг таких компаний.

И во-вторых, нужно иметь большую уверенность в продолжение данной ситуации.

Скорее всего это будут компании из потребительского сектора (ввиду большей прогнозируемости фин. результата и темпов роста бизнеса), чем сырьевой сектор, где такой стабильности труднее достичь.

В июне 1988 г. курс акций компании Coca-Cola был равен приблизительно 2,5 долл. за акцию (с учетом сплит акций за все 25 лет). На протяжении следующих десяти месяцев Баффетт купил 373 600 тыс. акций в среднем по цене 2,74 долл. за акцию, что было в пятнадцать раз больше прибыли и в двенадцать раз больше денежных поступлений в расчете на акцию и в пять раз больше балансовой стоимости акций. То есть утверждать, что Баффетт купил акции дешево не приходится. Он купил дорого.

Что же сделал Уоррен Баффетт? За 1988 и 1989 гг. компания Berkshire Hathaway купила акций Coca-Cola на сумму более 1 млрд долл., что составило 35 % от всех обыкновенных акций, которыми на тот момент владела компания Berkshire. Это был смелый шаг. В этом случае Баффетт поступил в соответствии с одним из своих основных принципов инвестиционной деятельности: когда вероятность успеха очень высока – не бойтесь делать большие ставки. Позже были еще куплены акции по более дорогой цене — кол-во доведено до 400 000 тыс. штук (в текущих акциях) за 1 299 млн. долл. (3,25 долл. за акцию). На данный момент этот портфель оценивается в 16 600 млн. долл. (41,5 долл. за акцию). Плюс еще дивиденды 4 336 млн. долл. (10,84 долл. на акцию за 25 лет).

Уоррен Баффет был готов пойти на это из-за его уверенности в том, что действительная стоимость компании намного выше. И оказался прав!

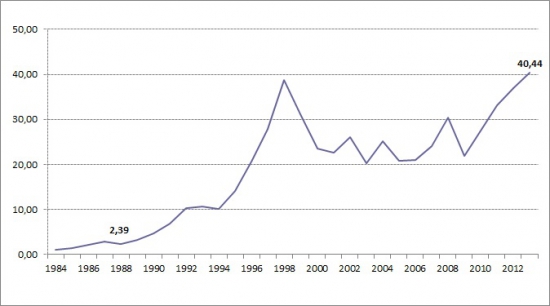

Цена акции, долл.

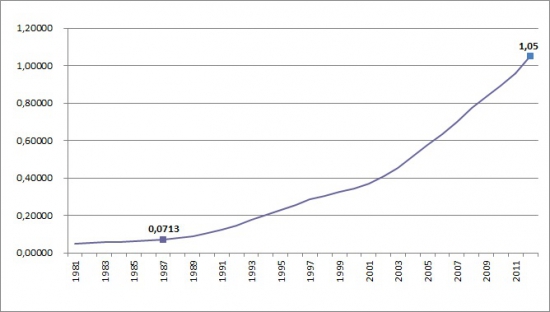

Дивиденды, долл.

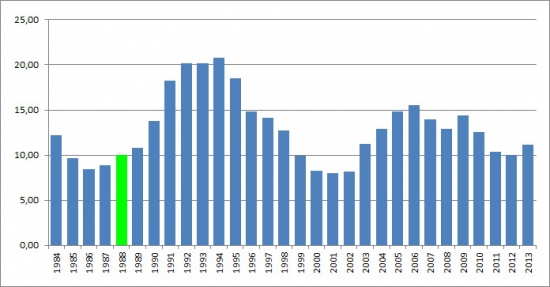

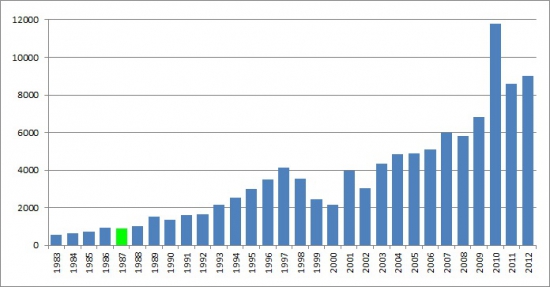

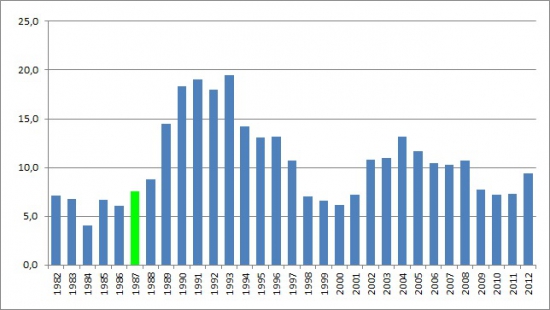

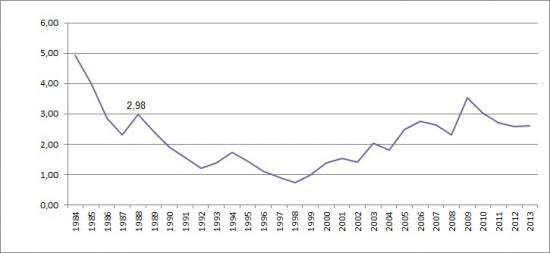

Посмотрим на цифры. Что именно внушило данную уверенность? Посчитаю ставку r из модели Гордона и прочие показатели за последние 30 лет.

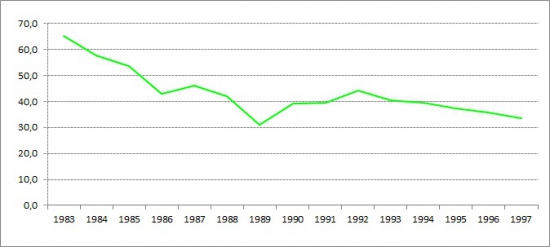

Интересно, совпадение это или нет — но после приобретения акций Баффеттом — ставка r значительно выросла в связи с резким ростом дивидендов (по причине роста чистой прибыли, так как dividend payout ratio только снижался с 65,3% в 1983 до 33,6% в 1997).

Ставка R, %

Размер чистой прибыли, млн. долл.

Рост дивидендов, %

Dividend payout ratio, %

Компания Coca-Cola — компания, которая стабильно платит и увеличивает размер дивидендов, при уменьшении доли выплат на дивиденды (!), производит регулярно разумные бай-беки, оптимально работает с плечом, поддерживает на высоком уровне ROE (около +30-35%), — в общем не компания, а идеал. А идеал дешево стоить не может, сейчас P/E=19, P/BV=5,5 (в 1987 году — 15 и 5). Получается, если «дорогая» компания хорошо работает увеличивая размер чистой прибыли и дивидендов год от года, она так и останется «дорогой» (и даже еще дороже станет), и покупать такие компании более безопаснее, чем очень «дешевые», но с туманными перспективами.

Подход к акции, как к облигации с постоянно растущим купоном.

Если посмотреть на акции Кока-Кола, как на «облигацию» у которой еще растет доходность по купону, то за последние 25 лет получилась супер «облигация».

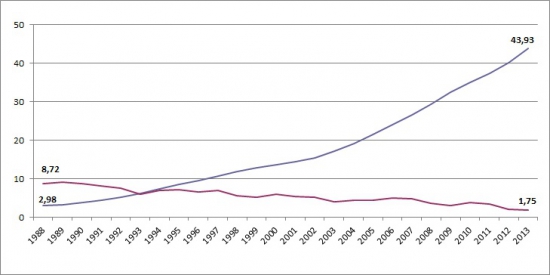

С одной стороны если оценивать в 1988 году див. доходность по дивидендам за 1987 год (0,0713) и цену на конец марта 1988 года (2,39), то див. доходность в 2,98% при доходности 10Т на тот момент 8,72% как-то не впечатляла, но это только на первый взгляд.

Рост «купона», %.

Сравните купить «акцию-облигацию» или облигацию 10Т?!

Тренд снижения доходности долгового рынка и наоборот предполагаемый рост дивидендных выплат разумно говорили за то, что акция более перспективная инвестиция — ведь при росте доходности по «купонам», растет и сам номинал «облигации» в разы на длительном отрезке, так как зачастую текущая див. доходность имеет почти постоянное значение, но при росте дивидендов будет расти и стоимость самой акции (хорошая «облигация» — доходность по купону растет и растет «номинал облигации». ).

Текущая див. доходность акций Кока-Кола за последние 30 лет, %.

Что дальше?

Всё-таки стоит заметить, что ситуация была в 1988 году, иная чем сейчас — инфляция и доходность по 10Т долгосрочно начала падать (после разгула в 1970-80х гг.), эффективно росли продажи компании (чистая прибыль росла быстрее продаж), произошла реализации возможности перекладки инфляционного роста цен на потребителей, компания расширяла сферу продаж (помните Фанту, когда она была из натурального продукта в конце 80-х годах в СССР) на страны бывшего коммунистического блока и прочее.

Сейчас тоже достаточно много возможностей для компании — растет благосостояние многих «бедных» стран, что также увеличит потребление продукции Кока-Кола (скоро она будет больше зарабатывать просто на продаже воды — в странах где с водой проблемы при увеличении благосостояния в этих странах), «дешевые» долги помогают развивать высокорентабельный бизнес почти задаром, и возможный инфляционный скачок значительно снизит реальную долговую нагрузку. Так что Баффетт, хотя и купил акции Кока-Колы 25 лет назад, но держит их и сейчас. И скорее всего купил бы их и сегодня.

Ставка R, темп прироста дивидендов, ROE в данный момент всё в удовлетворительном состоянии у компании Кока-Кола, но всегда хочется наименьшего риска при инвестициях, чтобы не купить «дорогие» акции в 2000 году, когда они уже дорогие сверх нормы? Может есть конкретный критерий, когда всё-таки не нужно покупать акции даже такой замечательной компании. Нужно более глубже изучить данный вопрос с другими компаниями и на длинной истории.

Будем покупать и «дорогие» компании. ) но правильно!

Продолжение следует… В следующей части — список компаний, у которых присутствует рост дивидендов за последние 10 лет. Либо феномен Кока-Колы единичен?! Начнем с малого. )))

Модель Гордона.

В продолжении Дивидендных чемпионов я решил еще раз рассмотреть оценку акции со стороны выплаты дивидендов. В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании.

Дивиденды — это реальный поток наличности акционеру, и если Вы собираетесь держать акцию вечно (как Баффетт), то это будет скорее вложение «как бы в облигацию», а не в акцию, но только на порядок интересней, так как «размер купона будет постоянно расти.

Модель Гордона.

Если начальная величина дивиденда равна D, при этом ежегодно увеличивается с темпом прироста g, то формула текущей стоимости сводится к сумме членов бесконечно убывающей геометрической прогрессии:

PV = D*(1+g)/(1+r) + D*(1+g)^2/(1+r)^2 + D*(1+g)^2/(1+r)^2… = D*(1+g)/(r-g)

где PV — текущая стоимость

r — ставка доходности, используемая для дисконтирования будущих поступлений

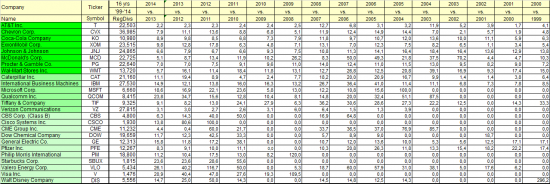

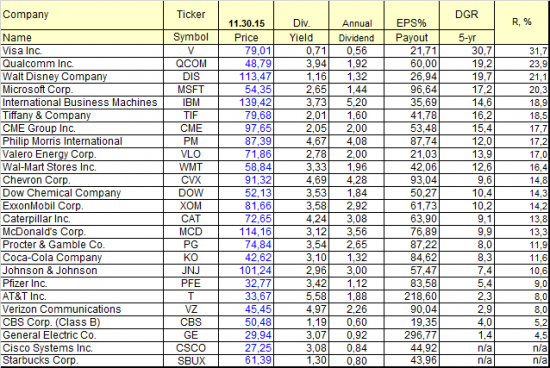

Попробую проанализировать применение формулы Гордона (для инвестиций именно Баффетта она очень хорошо применима — он владеет акциями вечно) по списку акций из Дивидендных чемпионов, которые есть на Санкт-Петербургской бирже.

Интересен вопрос, как можно покупать даже «дорогие» компании. Вопрос в качестве бизнеса, бренде, «рве безопасности» — об этом можно много почитать у Баффетта, но как можно всё это перевести в объективные числовые значения?

Во-первых, чтобы компанию вообще можно было посчитать по данной формуле — она должна стабильно выплачивать дивиденды, и они должны расти (соответственно и чистая прибыль, иначе рост дивидендов упрется в показатель чистой прибыли, тут важен уровень EPS% Payout, долги и байбеки компании).

И во-вторых, нужно иметь большую уверенность в продолжение данной ситуации.

Скорее всего это будут компании из потребительского сектора (ввиду большей прогнозируемости фин. результата и темпов роста бизнеса), чем из сырьевого (и других циклических отраслей), где такой стабильности труднее достичь.

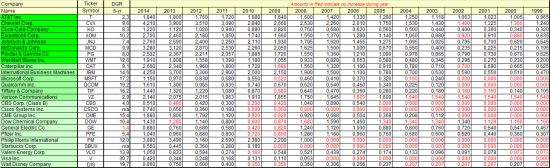

Для расчета целевой цены PV использовал значения g – темп прироста дивиденда за последние 5 лет (DGR 5-yr), благо на http://dripinvesting.org/Tools/Tools.htm есть все данные.

Кроме этого на ресурсе http://dripinvesting.org/Tools/Tools.htm есть прогноз дивидендов, я использовал для расчета Целевой цены 2. По средней арифметической двух целевых цен составил рейтинг. Где первая цена была n/a использовал только вторую цену.

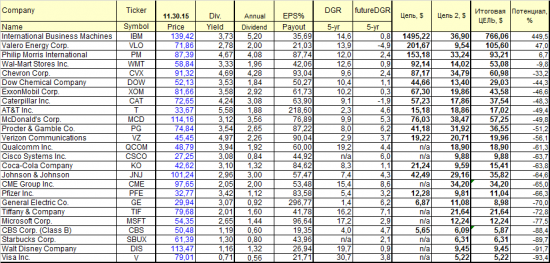

Хит-парад акций по модели Гордона

Даже с r=15% получились странные значения. Плюс среднее между прошлым ростом дивидендов и прогнозными значениями внесли еще большую сумятицу.

Чтобы упростить ситуацию, можно пойти с обратной стороны — найти ставку доходности, которую используется для дисконтирования будущих поступлений.

r = (D*(1+g)/PV + g )*100

Я не сильно приветствую оценку компаний на основе методов DCF, ввиду огромной сложности оценки будущих доходов (изменение одного параметра может привести к огромным переменам в оценке), но в данном случае меня заинтересовало, то что можно получить из данной формулы (Гордона) — зная текущую стоимость акции, последний дивиденд за 12 месяцев и темп увеличения дивиденда (взял за последние 5 лет) — можно найти ставку r.

Получился вот такой список

Конечно, прошлый рост дивидендов – это история, но как информация к сведению — это полезно. Все акции имеют требуемую доходность r значительно выше доходности 10Т (2,4%), это очень хорошо.

Как я писал ранее, присматриваюсь к Verizon, Chevron, ExxonMobil, Wal—MartStores, Caterpillar, опять же AT&T, и еще интересные идеи в Gilead Sciences, Inc., Exelon Corporation и Dow Chemical Company.

Справочно по теме поста.

АКЦИИ-ОБЛИГАЦИИ С ПОСТОЯННО РАСТУЩИМИ ПРОЦЕНТАМИ ОБЛИГАЦИОННЫХ КУПОНОВ

Уоррен умеет рассматривать инвестиции с разных позиций. Одна из них — это подход к акции как к облигации с постоянно растущим купоном. Давайте исследуем этот вопрос на примере ≪Coca-Cola≫. (Быть может, вы удивляетесь, почему вообще разговор зашел о купонах?

В прежние времена облигации выпускались с десятками отрезных купонов. Владелец облигации отрезал купон и высылал его в компанию, выпустившую эту облигацию, получая в ответ проценты, набежавшие за определенный срок. Таким образом, компании не нужно было вести учет всех владельцев облигаций. В наше время облигации регистрируются в компании, выпустившей их, и их держатели получают проценты по почте, ничего для этого не делая. С точки зрения Уоррена, акции-облигации некоторых компаний имеют купоны, выплаты по которым постепенно увеличиваются. Каждый год вы получаете с этой акции-облигации несколько больше. Вот это и есть акция-облигация с нарастающим купоном.)

Теперь вспомните, о чем мы уже говорили: цена, которую вы платите за акции, предопределяет рентабельность ваших инвестиций. Когда в 1988 г. Уоррен первый раз купил акции ≪Coca-Cola≫, балансовая стоимость одной акции компании равнялась 1,07 доллара, а прибыль на одну акцию составляла 0,36 доллара. Это означает, что рентабельность собственного капитала ≪Coca-Cola≫ в 1988 г. равнялась 33,6%. Если бы вы купили акции ≪Coca-Cola≫ по их балансовой стоимости, т. е. по 1,07 доллара за акцию, первоначальная рентабельность ваших инвестиций составила бы 33,6% (0,36 дол.: 1,07 дол.= 33,6%). Однако Уоррен купил акции не по 1,07 доллара, а по 5,22 доллара, так что первоначальная рентабельность его вложений составила лишь 6,89% (0,36 дол.: 5,22 дол. = 6,89%), т. е. гораздо меньше 33,6%.

Что ж, рентабельность инвестиций в размере 6,89% нельзя назвать большой. Но Уоррен рассчитывал, что прибыли ≪Coca-Cola≫ в расчете на одну акцию будут продолжать расти, что приведет к постепенному повышению среднегодовой рентабельности вложенных им денег. Звучит заманчиво? Давайте изучим этот вопрос подробнее.

Экономическое положение компании ≪Coca-Cola≫ многогранно, но главными показателями являются рентабельность собственного капитала и величина нераспределенной прибыли. В 1988 г. Уоррене каждых 5,22 доллара, вложенных в компанию, заработал 0,36 доллара.

Если ≪Coca-Cola≫ удерживает из этой суммы прибыли примерно 58%, т.е. 0,21 доллара (0,36 дол. х 0,58 = 0,21 дол.), это означает, что она фактически реинвестирует принадлежащие Уоррену 0,21 доллара обратно в компанию. (Отмечу, что оставшиеся 42%, или 0,15 доллара, выплачиваются в виде дивидендов.)

Таким образом, на начало 1989 г. общие вложения Уоррена в компанию ≪Coca-Cola≫ в расчете на одну акцию равняются первоначальным 5,22 доллара плюс нераспределенная прибыль в размере 0,21 доллара, что в сумме дает 5,43 доллара на акцию.

Первоначально вложенный капитал 5,22 дол.

Нераспределенная прибыль за 1988 г. + 0.21 дол.

Суммарный капитал на 1989 г. 5,43 дол.

Мы можем предположить, что в 1989 г. первоначально вложенная часть суммарного капитала — те самые 5,22 доллара— снова принесет прибыль в размере 0,36 доллара, т. е. снова увеличится на 6,89%. С другой стороны, если ≪Coca-Cola≫ сохранит прежние темпы роста собственного капитала на уровне 33,6%, то оставшаяся после 1988 г. нераспределенная прибыль в размере 0,21 доллара вырастет на 33,6%, т. е. принесет прибыль в размере 0,07 доллара (0,21 дол. х 0,336 — 0,07 дол.).

И значит, общая прибыль на акцию в 1989 г. уже составит 0,43 доллара (0,36 дол. + 0,07 дол. = 0,43 дол.). Итак, Уоррен заработает 0,36 доллара со своего первоначального вложения в размере 5,22 доллара — рентабельность 6,89%, и 0,07 доллара с оставшейся в компании части прибыли в размере 0,21 доллара — рентабельность 33,6%. В сумме это принесет ему 0,43 доллара прибыли на акцию, что соответствует рентабельности суммарного капитала (5,43 дол.) на уровне 7,9% (0,43 дол.: 5,43 дол. = 7,9%).

Прогнозируемая прибыль от инвестированного и реинвестированного капитала и рентабельность инвестиций на 1989 г.

Первоначально вложенный капитал 5,22 дол. х 6,89% = 0,36 дол.

Нераспределенная прибыль за 1988 г. +0.21 дол. х 33,6% = 0,07 дол.

Суммарный капитал на 1989 г. 5,43 дол. 0,43 дол.

Рентабельность инвестиций на 1989 г.:

0,43 дол. (прибыль): 5,43 дол. (капитал) = 7,9%

Такие же расчеты можно провести и на 1990 г. Компания ≪Coca-Cola≫ удержит 58% от полученной в 1989 г. прибыли в размере 0,43 доллара, что составляет примерно 0,25 доллара. Эти 0,25 доллара будут добавлены к тем 5,43 доллара, которые Уоррен уже вложил в компанию. Таким образом, его суммарный капитал, вложенный в компанию ≪Coca-Cola≫ (в расчете на одну акцию), составит 5,68 доллара (5,22 дол. + 0,21 дол. + 0,25 дол. = 5,68 дол.).

Суммарные инвестиции в ≪Coca-Cola≫ на начало 1990 г. в расчете на одну акцию:

Первоначально сложенный капитал 5,22 дол.

Нераспределенная прибыль за 1988 и 1989 гг. +0,46 дол.

Суммарный капитал на 1990 г. 5,63 дол.

Можно предположить, что в 1990 г. первоначально вложенные Уорреном 5,22 доллара снова принесут прибыль в размере 0,36 доллара, т. е. будут иметь все ту же отдачу на уровне 6,89%. Но зато прибыль, удержанная компанией и добавленная к первоначальному капиталу (0,21 доллара в 1988 г. и 0,25 доллара в 1990 г.), будет нарастать со скоростью, равной текущему уровню рентабельности собственного капитала компании, т. е. 33,6%. Это означает, что нераспределенная в 1988 и 1989 гг. прибыль на акцию в размере 0,46 доллара в 1990 г. принесет прибыль, равную 0,15 доллара (0,46 дол. х 0,336= 0,15 дол.).

Таким образом, общая прибыль на 1990 г. прогнозируется на уровне 0,51 доллара на акцию (0,36 дол. +0,15 дол. = 0,51 дол.). Это соответствует 8,9% общей рентабельности инвестированного и реинвестированного за два года капитала (0,51 дол.:5,68 дол. = 8,9%).

Прогнозируемая прибыль от инвестированного к реинвестированного капитала и рентабельность инвестиций на 1990 г.

Первоначально вложенный капитал 5,22 дол. х 6,89% = 0,36 дол.

Нераспределенная прибыль за 1988 и 1989 гг. +0.46 дол, х 33.6% = 0.15 дол.

Суммарный капитал на 1990 г. 5,68 дол. 0,51 дол.

Рентабельность инвестиций на 1990 г. 0,51 дол. (прибыль): 5,68 дол. (капитал) = 8,9%

Уверен, вы заметили поступательный рост нормы доходности, но хочу, чтобы вы обратили внимание на то, что первоначальный капитал Уоррена имеет фиксированную ставку роста 6,89%, зато нераспределенная прибыль, прибавляемая к первоначальному капиталу, растет уже со скоростью 33,6%. На это можно взглянуть и под таким углом: предположим, вы купили акции-облигации ≪Coca-Cola≫ с фиксированной доходностью 6,89%. И каждый раз, получая по почте чек с начисленными процентами, вы покупаете на эти деньги новые акции-облигации ≪Coca-Cola≫, имеющие доходность уже не 6,89, а 33,6%. Вот только чтобы иметь возможность приобретать эти высокодоходные бумаги, сначала вы должны купить акции-облигации с доходностью 6,89%.

Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь.

Вот почему Баффетт готов покупать даже «дорогие» компании в «Грехемском» понимании. Я в своих расчетах пытаюсь объединить Грехема и Баффетта (даже несмотря на то, что Баффетт был его учеником, но позже он довольно сильно пересмотрел свою стратегию).

Хорошо бы покупать дешево высокорентабельный бизнес, но с какого-то времени таких компаний не стало (по крайней мере в развитых странах). Я пришел к выводу, что «стратегия Грехема» с запасом прочности лучше работает на развивающих рынках (Россия, Польша, Пакистан и др.), а «стратегия Баффетта» — покупка «потребительской монополии» за разумную цену на развитых рынках (США, Германия).