Тесла сплит акций тинькофф

Акции Tesla упали в пять раз из-за сплита: зачем компании это нужно, чего ждать инвесторам

Вслед за Apple, компания Илона Маска также провела сплит акций – специальную биржевую процедуру дробления акций. В результате их цена снизилась в пять раз. Зачем компании был нужен этот шаг, и как он повлияет на инвесторов – разбираемся в нашей новой статье.

Бурный рост был обусловлен в том числе опережающим ростом продаж в Китае и распространению электромобилей в мире в целом. Впоследствии руководство Tesla решилось на сплит акций в пропорции 5:1. Что это значит, и зачем понадобилось компании?

Компания решила проводить сплит в пропорции 5:1 – это значит, что одна акция «распадается» на пять. То есть каждый держатель акции получит еще 4 дополнительных. Цена одной новой акции при этом падает – в случае Tesla в пять раз, – но общая капитализация компании не изменяется.

Главный смысл этого шага – сделать владение акциями более доступными. Ровно такой же мотивацией руководствовалась Apple, которая также недавно объявила об очередном сплите.

Для новых инвесторов, очевидно, сплит открывает новые возможности по вложению в акции одного из самых быстрорастущих автопроизводителей мира. Для текущих инвесторов компании ситуация особенно не меняется, поскольку они получают дополнительные акции. В краткосрочной перспективе в первые дни после сплита акции могут немного падать в цене – это может несколько нарушит стратегии тех, кто планировал совершать операции со своими акциями в конце августа-начале сентября. Но этот эффект быстро пройдет.

Ситуация для таких игроков в ближайшее время не изменится к лучшему – котировки с большой вероятностью продолжат рост после сплита. Кроме того, Tesla показывает прибыль в течение четырех кварталов подряд. Помимо прочего, это дает основания для включения акций автопроизводителя в индекс S&P 500.

Купить акции Tesla и других американских компаний из России можно без необходимости открывать отдельный брокерский счет у зарубежных брокеров. С помощью рынка иностранных ценных бумаг Санкт-Петербургской биржи инвесторы могут покупать 500 ликвидных акций ведущих компаний всех секторов мировой экономики, в том числе все акции индекса S&P 500.

Чтобы совершать операции с такими акциями, вам понадобится брокерский счет – открыть его можно онлайн.

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital

Инвестидея: Tesla, потому что так больше нельзя

Сегодня спекулятивная идея: дождаться, когда упадут акции производителя электрокаров Tesla, и заработать на отскоке.

Потенциал роста: до 25% в абсолюте.

Срок действия: до года.

Почему акции могут вырасти: Tesla — это модная компания, капитализацию которой после падения акций снова будут накачивать.

Без гарантий

Наши размышления основаны на анализе бизнеса компании и личном опыте наших инвесторов, но помните: не факт, что инвестидея сработает так, как мы ожидаем. Все, что мы пишем, — это прогнозы и гипотезы, а не призыв к действию. Полагаться на наши размышления или нет — решать вам.

Если хотите первыми узнавать, сработала ли инвестидея, подпишитесь на Т—Ж в «Телеграме»: как только это станет известно, мы сообщим.

И что там с прогнозами автора

Исследования, например вот это и вот это, говорят о том, что точность предсказаний целевых цен невелика. И это нормально: на бирже всегда слишком много неожиданностей и точные прогнозы реализовываются редко. Если бы ситуация была обратная, то фонды на основе компьютерных алгоритмов показывали бы результаты лучше людей, но увы, работают они хуже.

Поэтому мы не пытаемся строить сложные модели. Прогноз доходности в статье — это ожидания автора. Этот прогноз мы указываем для ориентира: как и с инвестидеей в целом, читатели решают сами, стоит доверять автору и ориентироваться на прогноз или нет.

На чем компания зарабатывает

Tesla продает и сдает в лизинг электрокары собственного производства. Еще она обслуживает эти автомобили, продает для них различные товары и участвует в продажах на вторичном рынке. Валовая маржа этой части бизнеса — 17% от выручки.

Также у компании есть бизнес по производству солнечных панелей для жилых домов — бывший SolarCity. Его присоединили к Tesla для развития батареек электромобилей, и здесь валовая маржа равна 12% от прибыли.

Почему не стоит брать акции прямо сейчас

Продажи не соответствуют капитализации. Сейчас Tesla — крупнейший автопроизводитель в мире по капитализации. Проблема в том, что продажи не соответствуют столь высокому статусу.

Если посмотреть на статистику по выручке, то из 19 автопроизводителей в США Tesla делает выручки меньше всех. С прибылью ситуация примерно та же.

Фанаты Маска могут возразить, что это молодая, развивающаяся компания, создавшая рынок электрокаров. Когда рынок разовьется, она будет доминировать. Но тут и кроется основная проблема.

Всего в мире в 2019 году продали электрокаров на 162 млрд долларов. При этом Tesla — это далеко не единственный игрок на этом рынке. Ее выручка составила примерно 24,6 млрд долларов. Компания стоит в два с лишним раза дороже своего рынка и при этом занимает на нем меньше трети.

Даже в США у компании не полная монополия: она занимает примерно половину рынка. Рынок электрокаров, конечно, будет расти, но и другие производители будут стараться увеличить свою долю рынка. Продажи других брендов растут и будут расти.

Для сравнения: Toyota при капитализации 189 млрд долларов имеет P / E в районе 13, а ведь у Toyota тоже есть электрокары. При этом Toyota, в отличие от Tesla, платит дивиденды, доходность которых в районе 3% годовых.

Рынок в США дорогой. Один из немногих моментов нашей истории, в котором Tesla не виновата, — это явная перекупленность американского рынка. На дворе техническая рецессия, а индексы растут. Значит, коррекция очень вероятна, и слишком дорогим компаниям вроде Tesla сильно достанется.

Сильная коррекция — это обязательное условие для входа в эти акции. А после падения мы можем ждать отскока.

Инвестиции — это не сложно

Почему акции могут вырасти после падения

Государственные субсидии и протекция. Разумных аргументов в пользу этой компании быть не может. Но здесь мы имеем тот самый случай, когда политическая протекция — это все, что нужно для бизнеса, точнее его успешной имитации.

В течение многих лет производителей электрокаров щедро кормили субсидиями и льготами, которые могли составлять до половины стоимости машины. Во многих штатах Tesla все еще пользуется ощутимыми льготами.

Tesla накачали до неприличия вопреки экономической логике по той же причине, что и Beyond Meat до нее: в рамках навязывания тренда на экологичное потребление. Поэтому акции Tesla росли, пока компания годами терпела убытки и выпускала новые акции.

Хорошим примером политического патронажа Маска будет недавняя история с тем, как он открыл калифорнийский завод Tesla. Он сделал это в период карантина, нарушив указ об ограничениях, и ему за это ничего не было.

На другом случае я даже смог заработать. В конце сентября 2018 года акции Tesla обвалились, потому что регуляторы в США решили наказать Маска за манипуляции рынком. Но вскоре они пришли к Маску с мировым соглашением, суть которого заключалась в небольших санкциях и штрафе. Тут я понял, что акции нужно брать.

Накануне я прочитал в New York Times, что регуляторы уже приходили к Маску со сделкой и он отказался. То есть потом регуляторы пришли к нему с мировой во второй раз, а ведь регуляторы ни за кем в США не бегают с предложением мировой просто так. Возможно, за Маска попросили уважаемые люди.

Я думаю, что власти США через крупных институциональных инвесторов накачивают Tesla и другие стартапы для того, чтобы подвигнуть массовых автопроизводителей к переходу на электрокары. Можно вспомнить о железнодорожном и канальном бумах в 19 веке в Европе и Северной Америке: многие гиганты той эпохи обанкротились, зато стратегически важные и сложные отрасли привлекли достаточно капитала.

При этом сам по себе электрокаровый бизнес не очень привлекателен и низкомаржинален. В этом убедился Джеймс Дайсон, потративший примерно 2 миллиарда фунтов на проект в этой сфере, прежде чем свернуть его без результатов.

У самой Tesla маржа находится в районе 1,5%, и это после долгих лет убытков. Но ничего — акции растут. Более того, появляются еще более наглые и успешные подражатели: акции электрокаровой компании Nikola Motors при полном отсутствии выручки выросли за это лето с момента IPO на 336,5%, и ей пришел заказ на производство 2,5 тысячи электромусоровозов.

Снижение цены сделает акции Tesla более доступными для розничных инвесторов, и они смогут более активно торговать этими бумагами. После серьезного падения акций инвесторы смогут быстро накачать капитализацию компании.

В популярности Tesla среди розничных инвесторов, особенно молодых, немалая заслуга самого Маска, который из кожи вон лезет, чтобы нравиться молодежи: то косяком в прямом эфире пыхнет, то анимешникам подмигнет, то «пасхалочку» в линейке автомобилей оставит. Я считаю, что инвесторы с сайтов вроде Reddit и 4chan поднимут котировки Tesla после падения.

Что может помешать росту

Массовость продукта вызывает сомнения. Самая дешевая модель Tesla стоит 32 тысячи долларов. Это довольно много с учетом того, что большая часть населения США беднеет.

За 20 тысяч долларов потребитель может взять себе обычную подержанную машину, тем более дешевое топливо к этому располагает. Не очень понятно, зачем среднестатистическому американцу, который и так по уши в долгах, дорогой электрокар.

Конкуренция. Выше я уже говорил о факторе конкуренции. И несмотря на то что в 2019 году Tesla увеличила дистанцию между собой и конкурентами, они никуда не делись. С ними придется бороться, что очень плохо скажется на и без того низкой прибыли компании.

Доля Tesla на рынке электрокаров велика, но преимущество компании не абсолютно. Главная ее проблема, как мне видится, — это то, что массовые производители вроде General Motors освоят технологию производства электрокаров и начнут нормально конкурировать с Tesla.

Стоимость ресурсов. Еще одной угрозой можно считать цену лития и кобальта — важного сырья для электрокаров. Это не очень распространенные ресурсы, а при прогнозируемом увеличении производства электрокаров в мире спрос на них увеличится. Это приведет к росту цен и снижению рентабельности бизнеса Tesla — вплоть до получения убытков.

При этом цена лития и кобальта может взлететь и без явных причин: просто кто-то из производителей решит повыкручивать руки покупателям.

Так себе бизнес. С экономической точки зрения Tesla — это средненький бизнес с очень низкой маржой. Учитывая растущую конкуренцию, нет причин считать, что маржа сильно выправится. Компания очень легко может вернуться к привычному для себя убыточному состоянию.

Долги и допэмиссия. Согласно последнему отчету, у Tesla есть задолженности на 25,754 млрд долларов — против примерно 10,1 млрд долларов в распоряжении компании. Учитывая, что она так и норовит скатиться в убыток, это не очень хорошо.

С некоторых пор сумма задолженностей Tesla перестала стремительно увеличиваться, зато компания стала практиковать эмиссию новых акций на крупные суммы. Меня беспокоит сам факт обращения Маска к такому способу финансирования. Это может значить, что «наверху» решили: свои операции Tesla должна финансировать за счет не очень умных инвесторов, минимизируя риски респектабельных финансовых учреждений.

Это плохо: значит, у Tesla нет безусловной поддержки. Момент, когда компания станет не нужна и ей дадут плыть по течению в сторону банкротства, может оказаться ближе, чем мы думали.

Что в итоге

Я считаю, что целевая цена продажи вполне достижима в течение 12 месяцев после падения акций.

Безусловно, эта идея подходит только для тех, кто готов терпеть волатильность. Практически вся идея строится на ожидании отскока по причине жадности инвесторов.

Тиньков дал советы инвесторам и предупредил о «хайпе» Tesla

Тинькофф Банк провел в Clubhouse сессию об инвестициях, на ней присутствовал и основатель банка Олег Тиньков. Он рассказал о своем подходе к инвестициям и дал советы, передает корреспондент РБК.

Бизнесмен начал с того, что сказал, что у него в портфеле «есть одна единственная акция — Тинькофф Банк» и что продавать ценные бумаги банка он в ближайшее время не собирается. «Я вообще не покупаю акции. И никогда не покупал, ни до, ни после. Мне этого вполне хватает, потому что я смотрю на фундаментальные вещи. Я понимаю, как можно покупать многие русские компании — наших производителей удобрений, «Норникель», еще кого-то. Я смотрю — это хорошо. Когда я смотрю десять прибылей (имеется в виду мультипликатор, показывающий рыночную капитализацию компаний по отношению к прибыли. — РБК) — как торгуется Тинькофф, в 10–12 раз, я понимаю, как люди покупают. Все остальное — это какие-то спекуляции и так далее. Я этого вообще не понимаю», — сказал он.

Он посоветовал участникам встречи обратить внимание на облигации, а также покупать «недооцененные русские акции». «Я считаю, что нужно покупать недооцененные русские акции. Если вы покупаете все эти «теслы», будьте аккуратны. Потому что это, конечно же, хайп. На мой взгляд, там будет коррекция еще какая. Успеете вы из этого выйти или нет — большой вопрос», — пояснил он.

По словам бизнесмена, у него доверие вызывают компании, которые зарабатывают чистую прибыль и выплачивают дивиденды. «Как можно покупать Tesla? Как можно покупать GameStop какой-то? Я этого вообще не понимаю. Самая страшная вещь, которую я услышал с момента создания «Тинькофф Инвестиции», — мой тренер сказал: «Олег, я сегодня купил акции Blizzard. Как ты думаешь, это хорошая идея?» Я на него посмотрел, чуть не упал вместе со штангой. Я говорю: «Почему Blizzard?» Он говорит: «А потому что я в эту игру играю». Ну то есть тупее обоснований для покупки акций не придумать», — объяснил Тиньков.

Тесла против шортов или Василия Олейника из Тинькофф

Tesla — самая дорогая автокомпания в мире. Это успех, или Маск надувает пузырь?

Из грязи в князи за полгода

На бирже Tesla конкурирует с гигантами немецкого и японского автопрома уже 10 лет. Пожму руку тому, кто предполагал, что эти «динозавры» сдадут позиции Илону Маску, но это действительно произошло — за 10 лет акции его компании выросли на 4831%.

И в начале 2020-го стоимость крупнейших автопроизводителей была такой:

Но дальше всё поменялось:

• Коронавирус подкосил немцев. Европа попала в эпицентр коронаэпидемии. Массовая изоляция, закрытие производств и центров продаж стали ударом под дых немецкому автопрому.

• Нефть ушла в разгул. На фоне нефтяных войн инвесторы поубавили интерес к авто с топливными двигателями и отдали предпочтение электрокарам.

• Упал спрос на авто во всем мире. Удивительно, но это больше повлияло на «Тойоту», чем на «Теслу». Потому что «Тойота» производит много и на массовый рынок, а «Тесла» мало и для узкой ниши с деньгами.

В итоге, к середине 2020-го после первой волны «Апокалипсиса» мы имеем уже совсем другой расклад:

Почему же тогда растут акции «Теслы»?

Считаю, взлет Tesla вряд ли можно считать успехом. Наоборот, это, скорее, косвенный сигнал, указывающий на то, что на авторынке сейчас полная ж…, когда цены акций автокомпаний не соответствуют их реальной стоимости.

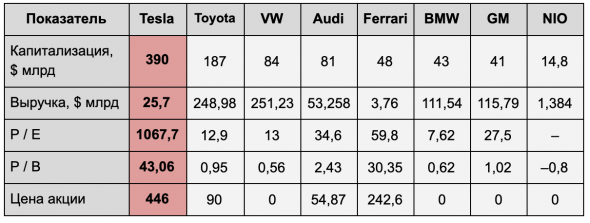

Акции «Теслы» напоминают мне биткойн — все их покупают просто потому, что верят в дальнейший рост, а не руководствуются цифрами. А цифры говорят следующее:

При этом акции «Тойоты» стоят дёшево, а «Теслы» — дорого. Делайте выводы сами🙂

Генеральный директор Tesla Илон Маск выпустил ярко-красные короткие шорты с золотой надписью S3XY и логотипом компании.

Блог компании Тинькофф Инвестиции | Tesla вырастет дальше? Где у компании говорящие показатели и какие выводы можно сделать на их основе

Tesla — самая любимая из нелюбимых бумаг Василия Олейника, который каждую неделю с экрана YouTube вещает нам о Р / Е выше 1 000 и грозится отобрать у Илона Маска свои проигранные в шорте деньги. Меня всегда удивляет — ну почему и зачем зрителям говорить о Р / Е, который совершенно неприменим для оценки растущего стартапа? Попробуем разобраться, насколько действительно дорого стоит Tesla и какого апсайда ждать от нее в будущем.

Почему бизнес Tesla классный — в трех картинках

Картинка 1. Всего за 2019 год в мире было произведено 92 млн автомобилей, из которых доля Tesla составила всего 367 656 автомобилей (1/250 часть, или 0,4%). При этом среди производителей электромобилей Tesla — лидер рынка с долей 16,2% по сравнению с 11,8% в 2018 году (+37,3%):

Верхняя диаграмма — продажи электроавтомобилей в 2019 году в тысячах штук, нижняя диаграмма — доля рынка по брендам, динамика за 2018—2019 гг. в процентах. Источник: McKinsey

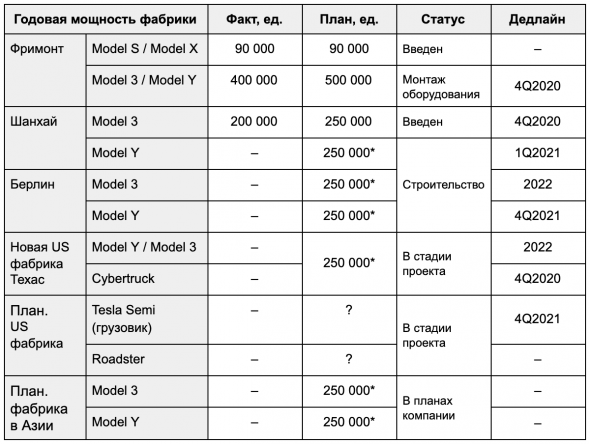

Картинка 2. Tesla планирует открывать заводы по всему миру — как раз сейчас компания строит три гигафабрики в Шанхае и Берлине. А в планах еще четыре производственные мощности в США и две в Азии.

Картинка 3. Наглядно понять, сколько денег обращается в бизнесе Tesla, нам поможет инфографика от Parts Geek, которая разбивает доходы 19 крупнейших автомобильных компаний по интересному показателю — выручке в секунду:

Как оценивать Tesla?

Василий Олейник прав — мультипликаторы Tesla, в сравнении с мультипликаторами классических автопроизводителей, выглядят устрашающе:

Сравнивая Tesla с другими производителями, попутно обнаружил, насколько дорога Ferrari с Р / В 30. Но в ряды шорт-селлеров призываю не становиться:)

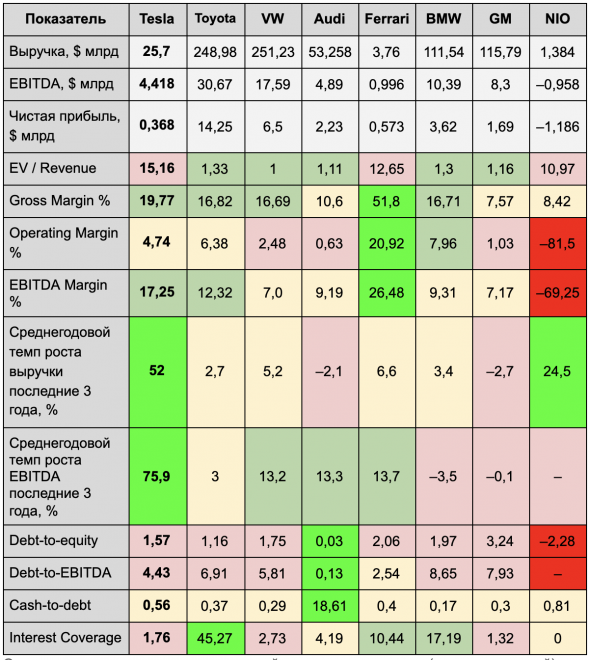

Получается, стандартная оценка компании через P / E неприменима. Откуда взяться этой самой прибыли, если все деньги идут в дальнейшее развитие? Вместо этого необходимо оценивать показатели, направленные на измерение того, сколько денег генерит бизнес компании в целом. В таблице эти показатели в строчке EV / Revenue и ниже:

Оценка соответствует цвету заливки ячейки — от ярко-красного (очень негативный) до ярко-зеленого (очень позитивный). Все показатели — 12-ТТМ

Что мы узнали из этой таблицы?

1. Tesla стоит 15 годовых выручек (тут показатель EV / Revenue более репрезентативен, чем P / E — 1067, не так ли?), чистая рентабельность которой в данный момент околонулевая (1,43%), но валовая (19,77%) и операционная (4,74%) рентабельность — средние по отрасли. В отличие от китайского производителя электрокаров NIO, у Tesla значительно лучше обстоят дела с рентабельностью.

2. Компания финансово устойчива, поскольку долг на 56% покрыт имеющимися деньгами (cash-to-debt).

3. Несмотря на финансовую устойчивость, размер долга превышает собственный капитал в полтора раза (debt-to-equity). Данная ситуация характерна для всей автомобильной отрасли, за исключением Audi, но не является существенным риском для Tesla из-за динамики ее роста.

5. Фокус в том, что и выручка, и EBITDA компании растут невероятно быстро — последние три года темпами по 52% и 75,9% каждый год соответственно.

Для сравнения: за последний год динамика роста индекса S&P 500 составила 19,75%, а средняя годовая доходность за последние 90 лет составляет 9,8%. Таким образом, потенциал дальнейшего роста компании с учетом имеющихся драйверов роста (строящиеся фабрики) остался на уровне среднестатистического роста индекса, без какой-либо значимой премии за риск.

Ну и что?

Несмотря на имеющийся апсайд до 78% на горизонте пяти лет — Tesla действительно слишком дорого оценена.

Tesla стоит как быстрорастущая, инновационная финтех-компания малой капитализации — но она уже таковой не является и производит обычные, пусть и трендовые, потребительские дискреционные товары. В условиях плохой экономики потребители с большей вероятностью откажутся от покупки этих товаров в пользу увеличения сбережений.

Tesla может очень быстро создать себе новые драйверы роста, если начнет строительство новых гигафабрик в Китае и Индии и ускорит производство зеленого грузового транспорта (Tesla Semi) и автобусов на смену невероятно «грязным» традиционным.

С учетом этого я рассмотрю возможность покупки Tesla при снижении показателя EV / Revenue ★5