Тинькофф перспективы роста акций

Акции Тинькофф Банк: перспективы и дивиденды

Даты изменения прогноза:2

С апреля 2020 года Тинькофф банк вырос в цене более чем в 5 раз, достигнув капитализации в 900 млрд рублей. Насколько оправдана текущая цена и остался ли еще потенциал для роста — разберем в статье.

О компании

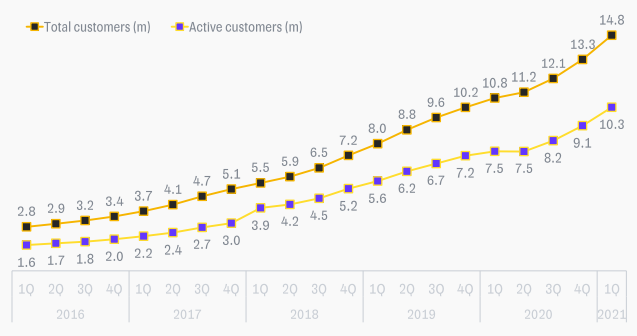

Тинькофф банк является третьим банком страны по количеству клиентов, на конец 1 квартала 2021 года их число составило 14,8 млн человек, +37% г/г.

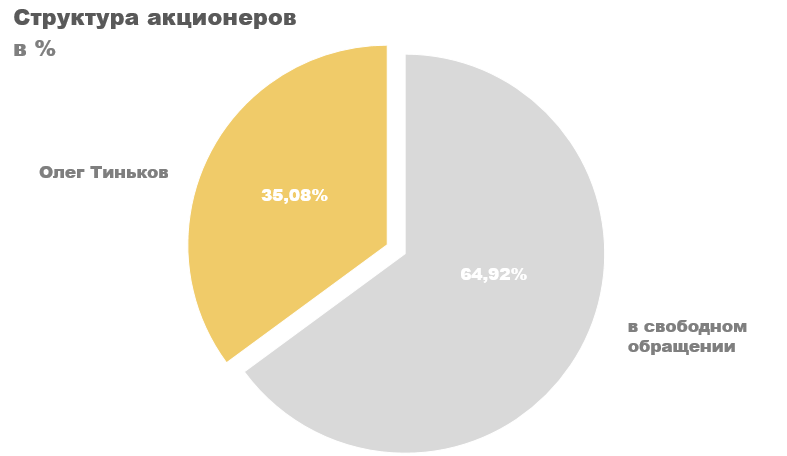

Главным акционером компании является Олег Тиньков, ему принадлежит 35,08% всех акций компании. 7 января 2021 года произошла конвертация принадлежащих ему акций класса B в класс А, в результате чего его голосующая доля уменьшилась с 84,38% до 35,08%, что сделало компанию более демократичной.

Операционный анализ

Анализируя операционные показатели Тинькофф групп можно смело сказать, что это компания роста. С 2016 года чистый процентный доход вырос в 3 раза, с 34 до 105 млрд рублей, в последнее время можно увидеть замедление динамики. В 2020 году чистый процентный доход увеличился на 20%, с 87 до 105 млрд рублей, хотя в среднем он рос на 32,5% в год. Результаты 1 квартала 2021 года подтвердили тренд на замедление, чистый процентный доход вырос всего на 15,2%, с 25,3 до 29,1 млрд рублей.

Можно сказать, что компания набрала свою критическую массу и дальше увеличивать процентные доходы ей будет все сложнее и сложнее.

Хорошо себя показывает брокерский бизнес, процентные доходы по нему выросли в 9 раз к/к, с 197 до 1 745 млн рублей. Также прекрасно развивается ипотечное кредитование, с 1 091 млн до 1 514 (+39%), и автомобильные кредиты, с 737 до 1 264 (+72%). По моему мнению, банку в будущем придется сменить фокус в сторону этих 3 направлений, так как расти за счет потребительских кредитов уже очень сложно.

Несмотря на замедление роста, в 2021 году я ожидаю хороших результатов за счет уменьшения количества выделяемых резервов. В первом квартале прослеживается возможность их возвращения к уровню 2019 года (27 млрд) и ниже, что позволит компании дополнительно заработать около 12 млрд рублей (1/4 прибыли за 2020).

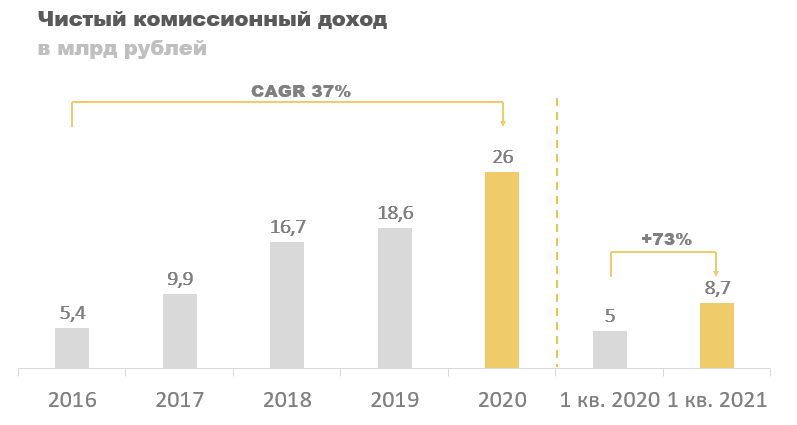

Основной вклад в комиссионные доходы в 2021 продолжают вносить три направления:

Эквайринг +74% (с 2,3 до 4 млрд).

Брокерские комиссии +420% (с 0,5 до 2,6 млрд рублей).

Комиссии малому и среднему бизнесу +24% (с 1,6 до 2 млрд).

Такая высокая активность говорит о хорошем потенциале для дальнейшего развития, поэтому в своем прогнозе я буду закладывать достаточно высокие темпы роста по этому показателю.

Мини-итог по операционным показателям

Тинькофф банк является хорошим бизнесом, который стабильно увеличивает свои показатели. Однако, стоит признать, что дальше поддерживать такие высокие темпы роста ему будет очень сложно, это уже прослеживается в чистых процентных доходах. Тем не менее в 2021 году можно ожидать хороших результатов из-за снижения выделяемых резервов и органического роста в целом.

Оценка сравнительным подходом

Среднее P/E у банков 8,4, в то время как у Тинькофф 18. Для того чтобы оправдать этот показатель в будущем банку нужно будет зарабатывать минимум 100 млрд рублей чистой прибыли (текущая капа 900 млрд рублей). Учитывая тренд на замедление роста, я бы сказал, что на текущий момент акций Тинькофф существенно переоценены.

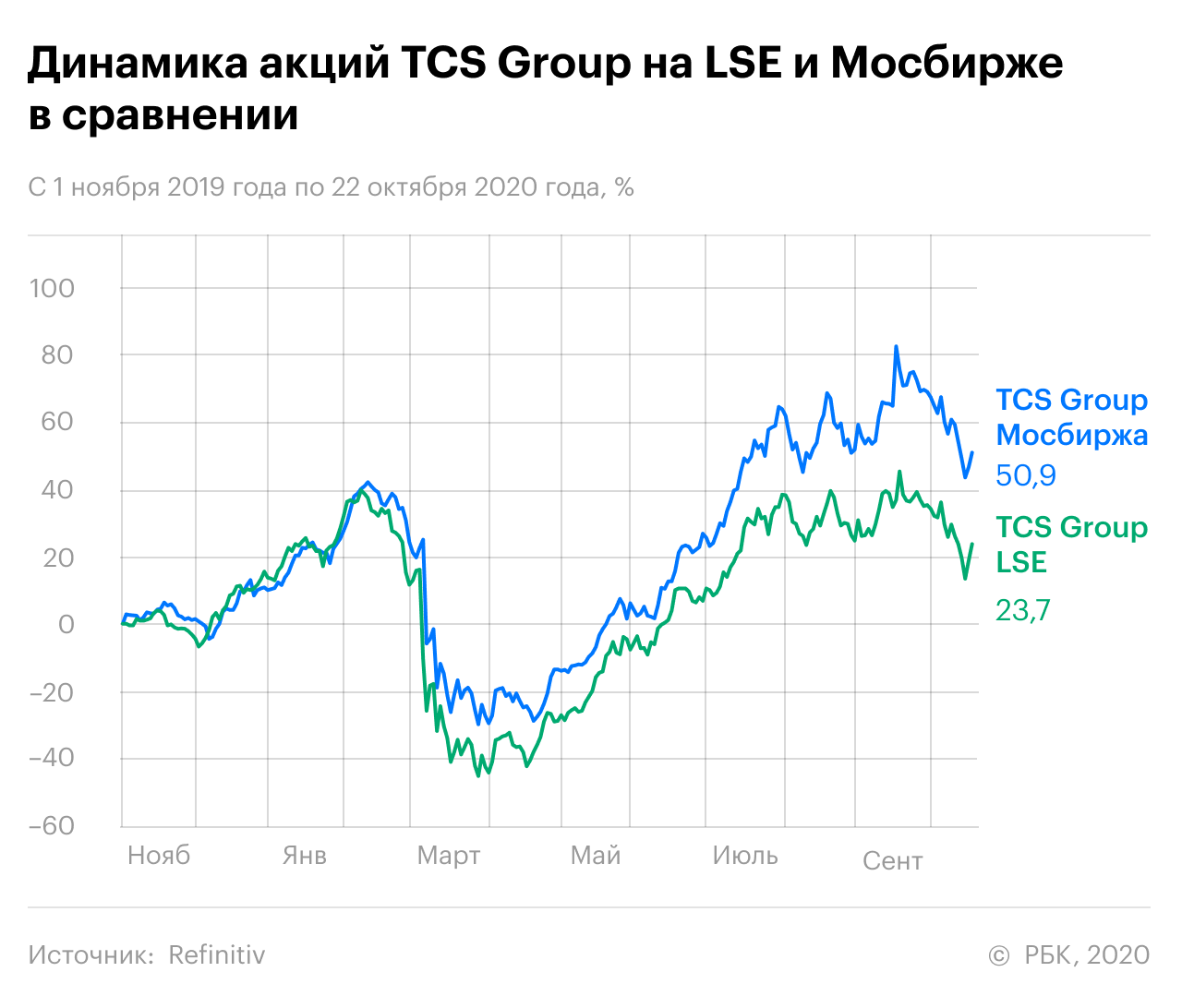

Взлетел на COVID и провалил сделку года. Как «Тинькофф» вырос на 44%

Стоимость бумаг 30 декабря 2019 года: ₽1311,2 за акцию

Стоимость 27 октября 2020 года: ₽1967 за акцию

Динамика: +50%

Причина роста: диверсификация бизнеса, агрессивная реклама, режим самоизоляции, инвестиционный бум

Перспективы: восстановление экономики, включение в индекс MSCI Russia

Риски: качество выданных кредитов

Основной бизнес TCS Group — банковские услуги онлайн. Его представляет Тинькофф Банк, который зарабатывает на кредитных и дебетовых картах, выдаче кредитов на разные цели, платежах, переводах и вкладах. Во втором квартале 2020 года выручка подразделения составила ₽31 млрд. Это 63% от общей выручки компании.

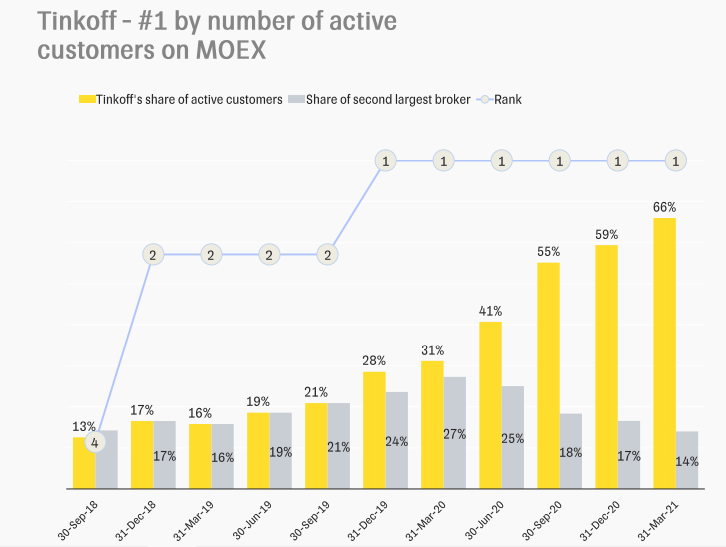

Второй по важности бизнес — брокерские услуги, за который отвечают «Тинькофф Инвестиции ». Сейчас это подразделение — крупнейшее среди российских брокеров по числу зарегистрированных клиентов. На конец второго квартала 2020 года у сервиса было 1,9 млн клиентов.

Компания также предоставляет услуги для малого бизнеса, сервисы по бронированию путешествий, эквайрингу, страхованию.

Основной акционер TCS Group — траст семьи Олега Тинькова с долей 40,4%. Менеджменту группы принадлежит 6,5% акций. Остальные бумаги находятся в свободном обращении на бирже.

Почему подорожали акции «Тинькоффа»

Среднегодовой рост некоторых показателей TCS за пять лет:

В прошлом году компания выпустила на рынок приложение, объединяющее в себе сразу несколько функций, сервисов и услуг — онлайн-банкинг и другие финансовые продукты, лайфстайл-сервисы, маркетплейс и другие. IT-специалисты регулярно выпускают обновления и дополнения к продукту. При этом компания отличается достаточно агрессивным маркетингом.

Что происходит сейчас

Текущий кризис в экономике плохо повлиял на весь банковский сектор. Спрос на кредиты упал из-за трудного положения, в который попал малый и средний бизнес. Большим минусом стало снижение доходов населения, так как риск невозврата кредитов усилился и банкам пришлось наращивать резервы.

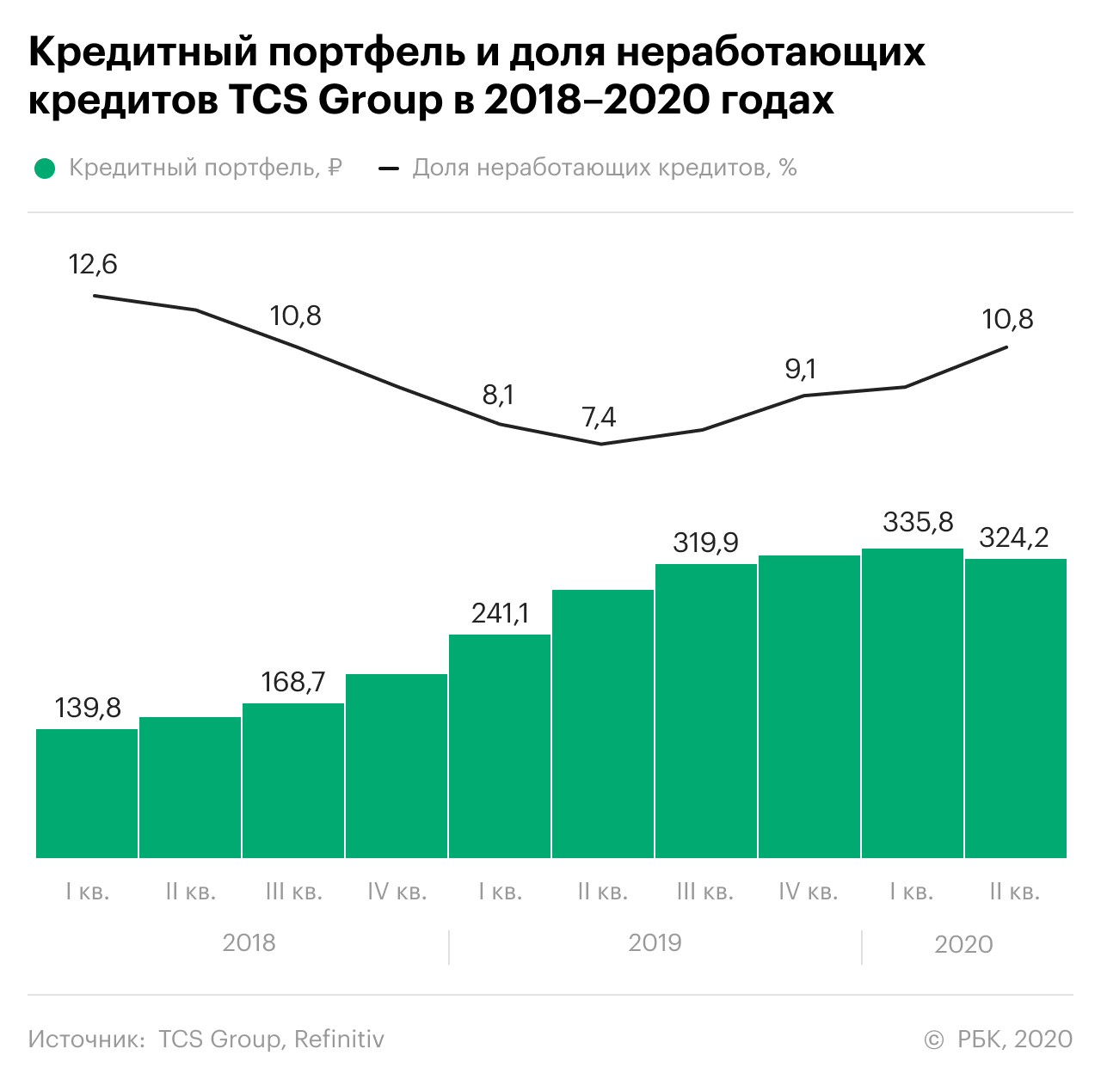

Кредитный портфель TCS Group во втором квартале снизился на 3,5% по сравнению с первым кварталом, а доля неработающих кредитов возросла с 9,4%, до 10,8%. Годом ранее процент возможного невозврата кредитов составлял 7,4%.

Тем не менее на TCS Group макроэкономические трудности сказались меньше, чем на других российских банках. Хотя резервы TCS на потери по кредитам увеличились на 87,8% по сравнению со вторым кварталом 2019 года, «Тинькофф» увеличил прибыль на 25%, до ₽10,2 млрд.

Рентабельность капитала — один из самых важных показателей банковского бизнеса — обвалилась с 64,7% до 40%, но осталась лучшей в отрасли. Для сравнения, резервы «Сбера» в минувшем квартале взлетели на 1275%, прибыль обвалилась на 33,4%, а рентабельность капитала опустилась до 14,2% против 24,9% годом ранее.

Хорошими показателями «Тинькофф» отчасти обязан режиму самоизоляции. «TCS — как банк с концепцией обслуживания клиентов онлайн — только выиграл от COVID. Эта бизнес-модель стала очень актуальной для данного сегмента», — отметил исполнительный директор департамента рынка капиталов ИК «Универ Капитал» Артем Тузов.

Компании также помог приток клиентов в брокерский бизнес. За полгода в «Тинькофф Инвестициях» зарегистрировался 1 млн новых клиентов. Как и многие IT-компании, TCS выиграла от инвестиционного бума на фондовом рынке. После обвала февраля-марта инвесторы массово скупали акции, ожидая быстрого восстановления экономики. С мартовского минимума до пика 22 сентября 2020 года владельцы акций TCS Group заработали 160%.

Что поможет TCS Group

Включение в MSCI Russia. Эксперты ожидают, что еще в этом году расписки TCS Group будут включены в базу для расчета индекса MSCI Russia c коэффициентом 0,9. Благодаря этому акции могут получить мощный приток капитала со стороны пассивных фондов, которые ориентируются на MSCI при формировании портфелей. Соответственно, цена акций TCS Group вырастет.

Восстановление экономики. С точки зрения мультипликаторов «Тинькофф» сейчас стоит недорого — 9,5х по мультипликатору P/E. Поэтому, когда экономика станет восстанавливаться, инвесторы могут начать покупать акции TCS.

Что может сыграть против «Тинькоффа»

Высокие ставки по кредитам и качество заемщиков. 61% от всех выданных кредитов в кредитном бизнесе TCS Group приходится на кредитные карты. Ставки на покупки за счет кредитного лимита составляют 12,9–29,9% годовых.

«Клиенты банка — это преимущественно молодые люди, рисковый контингент в условиях непростой экономической ситуации. В случае затягивания кризиса в стране у банка будут нарастать трудности с его кредитным портфелем», — предупредил инвестиционный стратег «Алор Брокера» Павел Веревкин.

Личность Тинькова. Неоднозначная, но весьма харизматичная фигура самого Олега Тинькова вызывает большой интерес среди инвесторов. Поэтому его личные дела влияют на динамику акций и могут ухудшить дела компании. «ВТБ Капитал» указывает, что если главе TCS понадобятся деньги из-за претензий налогового управления США, это ухудшит конкурентные возможности TCS.

Что будет с акциями TCS Group

«Давать какой-либо прогноз по акциям в текущей ситуации особенно трудно. С одной стороны, акции будут заложниками новостного фона вокруг суда Олега Тинькова в США. С другой стороны, банк имеет шанс попасть в индекс MSCI Russia на ближайшей ребалансировке в ноябре, что обеспечит дополнительный приток пассивных инвестиций», — рассказал Павел Веревкин.

По мнению эксперта, долгосрочные инвестиции в Тинькофф Банк выглядят туманными в условиях высококонкурентного рынка и снижения реальных доходов населения. Если котировки опустятся ниже ₽1700 за акцию, то ситуация может измениться в пользу продавцов и акции продолжат снижаться, предупредил Веревкин.

Артем Тузов из «Универ Капитала» считает, что долгосрочные инвесторы продолжат инвестировать в TCS Group. Этому не помешает даже решение об отказе в сделке с «Яндексом», хотя новость и обрушила акции компании на 6%, уверен он. «Событие никак не отразится на устойчивости бизнеса «Тинькофф», — пояснил Тузов.

Фундаментально бизнес TCS Group остается сильным, пишут в обзоре эксперты ВТБ. По их оценке, до 2023 года прибыль на акцию компании будет расти в среднем на 11% в год, несмотря на трудности, связанные с пандемией COVID-19. Это значит, что рентабельность капитала в небанковском бизнесе составит 26–32% (в первую очередь благодаря брокерским услугам), что компенсирует слабость основного — банковского — бизнеса.

Акции «Тинькофф» (TCS): есть или нет потенциал роста. Разбор Финтолка

«Тесла» российского рынка, феномен, пузырь и другие эпитеты можно было услышать об акциях группы компаний «Тинькофф», которые всего за полтора года, с апреля 2020 года, подорожали на 804 %, с 878 рублей до 7 945 рублей. Остался ли в бумагах еще потенциал роста и стоит ли их покупать на новых максимумах, Финтолк обсудил с экспертами.

Факторы роста и падения акций «Тинькофф» (TCS)

Последними факторами роста бумаг TCS стало признание Центральным Банком России банка «Тинькофф» системообразующим и объявленные планы по выходу банка на азиатский рынок, которые недавно озвучил CEO TCS Group Оливер Хьюз, говорит руководитель аналитического департамента AMarkets Артем Деев.

Артем Деев, руководитель аналитического департамента AMarkets:

— Тинькофф — 14-й банк в стране по собственному капиталу и самый крупный и мощный в плане создания собственной экосистемы после Сбер. Это настоящий финтех — единственный в России пример банка, работающего онлайн, причем половину прибыли организации приносят небанковские услуги — брокерские услуги, мобильные платежи, услуги связи, развлечений, сервис кешбэка.

Тот факт, что компания стала оцениваться как финтех, действительно мог стать катализатором роста, отмечает старший аналитик компании Esperio Антон Быков.

Антон Быков, старший аналитик компании Esperio:

— До апреля 2020 года TCS Group оценивалась рынком исходя из величины мультипликатора P/E 8-10, которая характерна для финансового сектора (например, для Сбербанка P/E равен 7,48). Затем инвесторы решили (и этому способствовал менеджмент компании), что компанию нужно оценивать исходя из величины P/E, характерной для высокотехнологичного сектора, причем не как у лидеров (P/E «Яндекса» 122,6), а как у средненькой американской высокотехнологичной компании на уровне P/E 25-40. В результате индикатор P/E TCS Group с апреля 2020 года до октября 2021 года вырос с 10 до 28. Основную роль в том, что TCS стали оценивать финтех, сыграл случай: TCS Group оказался наиболее подготовленным к массовому притоку российских розничных инвесторов на фондовый рынок.

На сколько могут вырасти и на сколько могут упасть акции «Тинькофф» (TCS)

Основной вопрос, которым теперь задаются инвесторы, – смогут ли глобальные депозитарные расписки TCS Group продолжить столь стремительный взлет или нет. Антон Быков уверен, что в бумагах TCS Group «игра уже сделана».

Антон Быков, старший аналитик компании Esperio:

— На длинном горизонте (5-7 лет) текущие максимумы — 7 945 рублей за бумагу, скорее всего, так и останутся максимумами. Возможен небольшой рост на 5-10 % от этих цен, то есть до 8 500 рублей за бумагу.

Главный драйвер роста в 2020-2021 годах, приток розничных инвесторов, практически исчерпан, закредитованность потребителей высокая, процентные ставки растут, делая кредиты все более дорогими. Да и конкуренты в лице Сбербанка и ВТБ смогли подстроиться под розничного инвестора и быстро нагоняют отставание, объясняет свою оценку Антон Быков.

Антон Быков, старший аналитик компании Esperio:

— Пикантной темой для рыночной стоимости TCS Group теперь является ее принадлежность к технологическому сектору. Волатильность «техов» из-за чрезвычайно высоких мультипликаторов максимальна, и если рынок начнет корректироваться, то TCS Group может упасть сильнее и быстрее, чем акции Сбербанка и ВТБ, классических финансовых компаний.

Оптимальный срок инвестирования в акции «Тинькофф» (TCS)

Лучше всего приобретать бумаги «Тинькофф» в долгосрок, считает Артем Деев.

Артем Деев, руководитель аналитического департамента AMarkets:

— Расписки (акции) TCS могут достаточно ощутимо колебаться в цене в краткосрочной и среднесрочной перспективах. Но в долгосроке большинство прогнозов сходятся на том, что бумаги могут вырасти на 100 % в ближайшие пару-тройку лет — за счет расширения масштабов бизнеса, появления новых сервисов в экосистеме, увеличения маржинальности.

Осторожному инвестору подходить к акциям TCS Group можно будет очень нескоро, по крайней мере пока цена не упадет в два, а возможно, и в три раза — к уровням 2 000-3 500 рублей. Судя по технической картине, произойдет это не раньше второй половины 2022 года, говорит Антон Быков.

Антон Быков, старший аналитик компании Esperio:

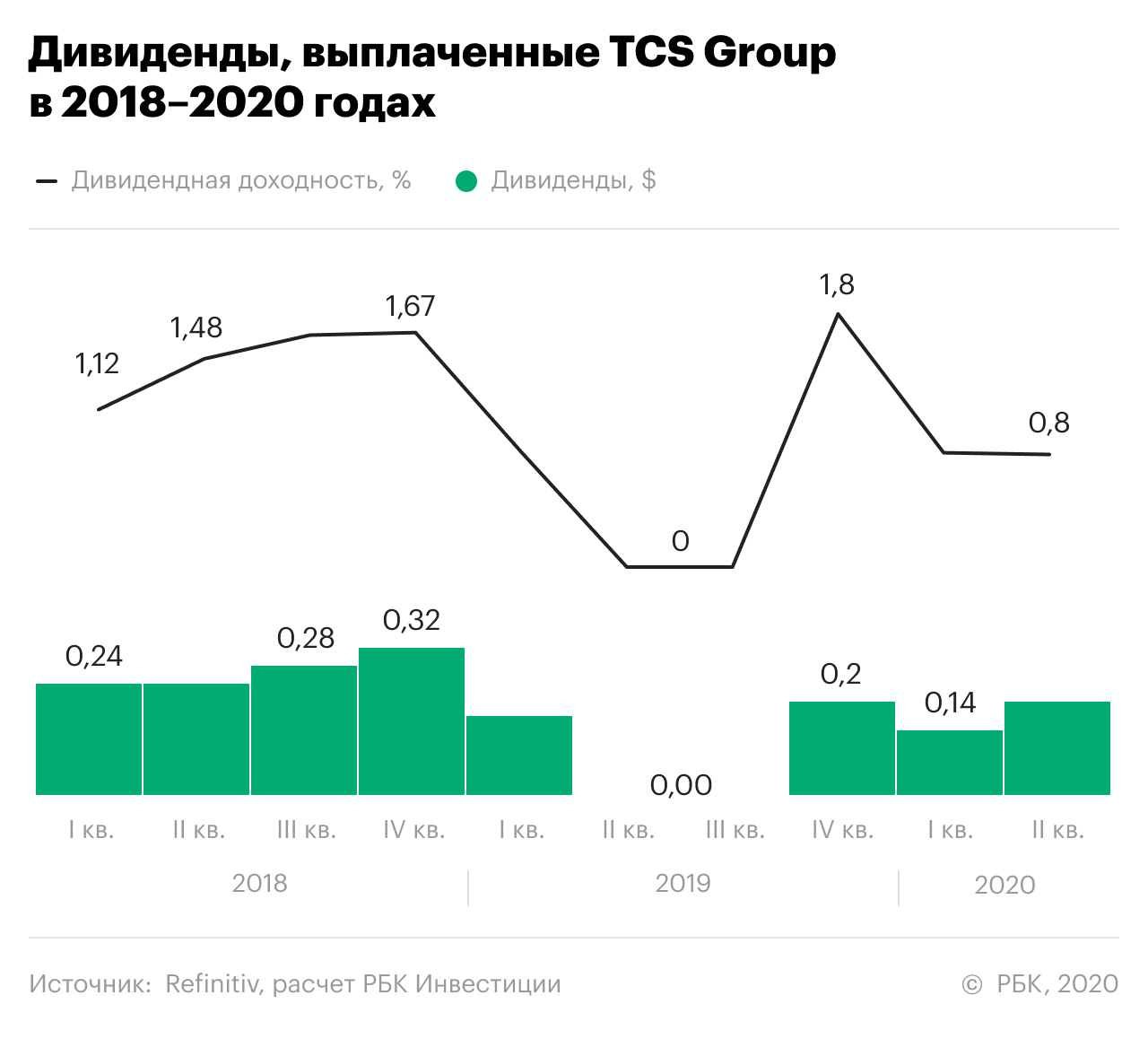

— Покупать акции TCS Group в инвестиционных целях сейчас вряд ли оправданно, и естественно, что никакая дивидендная доходность, при условии, что дивиденды будут выплачиваться, не сможет компенсировать риска столь значительного снижения.

TCS Group Holding Plc предоставляет розничные финансовые услуги через интернет-платформу в России. В группу компаний «Тинькофф» входят Тинькофф Банк, «Тинькофф Страхование», мобильный оператор «Тинькофф Мобайл», управляющая компания «Тинькофф Капитал», IT-компания «Тинькофф Центр Разработки», а также автономная некоммерческая организация «Тинькофф Образование». Все компании группы продают услуги в онлайн-формате.

Материал носит ознакомительный характер и не является рекомендацией к покупке тех или иных ценных бумаг. Финтолк не несет ответственности за инвестиционные решения читателей.

Тинькофф Банк акции

TCS пробивает локальный нисходящий канал

Тиньков вышел из локального нисходящего канала на часовом графике.

Похоже, на то что он намекает на рост.

По словам Игоря Додонова, старшего аналитика ФГ «ФИНАМ», TCS планирует масштабную международную экспансию, расширяет свою экосистему внутри страны, и все свободные средства банк, вероятно, будет направлять на это. В перспективе ближайших несколько лет эксперт не ждет каких-то значимых дивидендов от TCS.

Давид Филиппов, д.э.н., профессор кафедры «Финансов и цен» РЭУ имени Г.В. Плеханова согласен с коллегой, отмечая, что выплаты высоких дивидендов и расширение бизнеса не сочетаются. Поэтому если стратегия «Тинькофф» направлена на расширение бизнеса, то прибыль будет (основная ее часть) направляться для достижения поставленной цели.

Илья Ильин, начальник отдела анализа банковского и финансового рынков «Промсвязьбанка» говорит о том, что TCS — явно компания роста, то есть дивиденды будут ниже конкурентов, тем более в условиях ограничений по достаточности капитала.

Авто-репост. Читать в блоге >>>

Тинькофф глючит?

Всем доброго времени суток. Неожиданно не смог купить по карте. При этом карта не отображается в приложении на Андроиде.

Авто-репост. Читать в блоге >>>

Суд отклонил иск Тинькофф банка к Мегафону по смс-рассылкам на ₽677,1 млн

«В иске отказать полностью», — сообщается в картотеке.

Иск был подан в июне этого года.

Третьим лицом была указана Федеральная антимонопольная служба (ФАС).

Этот иск был аналогичного характера, как в случае с другими мобильными операторами (третий иск «Тинькофф банка» к операторам сотовой связи). Он связан с решением ФАС о завышенной стоимости SMS-рассылок для игроков рынка.

Авто-репост. Читать в блоге >>>

Интересная ситуация. Акция подпирает снизу сопротивление, 200-дневную среднюю, но взять не решается. Если найдет силы вломить со всей дури, на кратном объеме, тогда возможен феерический отскок, но вряд ли пойдет на это без поддержки Сбера и ВТБ… Так что, будем наблюдать…

Strelyanyj, ну все понятно — пока все боятся тарить.

Тестируют. И ждут вечера (ФРС).

Если увидят, что отлива не будет (и плохих новостей), я думаю, что за оставшиеся 2 недели можем и 7000+ вернуть.

TCS пробивает локальный нисходящий канал

Тиньков вышел из локального нисходящего канала на часовом графике.

Похоже, на то что он намекает на рост.

Авто-репост. Читать в блоге >>>

Интересная ситуация. Акция подпирает снизу сопротивление, 200-дневную среднюю, но взять не решается. Если найдет силы вломить со всей дури, на кратном объеме, тогда возможен феерический отскок, но вряд ли пойдет на это без поддержки Сбера и ВТБ… Так что, будем наблюдать…

Strelyanyj, ну все понятно — пока все боятся тарить.

Тестируют. И ждут вечера (ФРС).

Если увидят, что отлива не будет (и плохих новостей), я думаю, что за оставшиеся 2 недели можем и 7000+ вернуть.

Интересная ситуация. Акция подпирает снизу сопротивление, 200-дневную среднюю, но взять не решается. Если найдет силы вломить со всей дури, на кратном объеме, тогда возможен феерический отскок, но вряд ли пойдет на это без поддержки Сбера и ВТБ… Так что, будем наблюдать…

Strelyanyj, ну все понятно — пока все боятся тарить.

Тестируют. И ждут вечера (ФРС).

Если увидят, что отлива не будет (и плохих новостей), я думаю, что за оставшиеся 2 недели можем и 7000+ вернуть.

Любая экосистема, это — гавно. Эти экосистемы яркий пример того, чего не надо делать, потому что этого никто не просил — так как — «не спрашивают — не сплясывай». И плевать мне на минусы всяких салаг-сопляков

Максим Олегович, у гугла, амазона, аппла тоже экосистемы — херня?

Марвин_Инвестор, я думаю, что человек имел в виду российские экосистемы ) и «это другое» — реально.

Хотя у Амазона тоже хватает провальных проектов — доставка дронами, например. Там лет 5 работали люди за большое бабло, сейчас это все нашли силы свернуть, ибо бред )

Про российские экосистемы пример простой — вот Яндекс.

Да, такси круто. Да, каршер, вроде, даже, должен в ноль выйти.

Мейлру — там вообще какая-то помойка из активов а-ля «ну а чо — яндекс смог и мы сможем».

НО тинек мне лично нравится тем, что он не лезет в хайповые провальные темы типа екома.

Они лезут туда, где четко понятна модель. И это их несомненный плюс.

Банда Анонимов, начнем с того что товарищ ниже написал «Любая экосистема» что применимо к любой конторе не только к российской. Такие обструкции искажают понимание и суть развитие экосистемы. А вот по поводу российских попыток такие системы создать то вижу перспективы у Сбера, МТС, X5 Group. По Тиньку очевидно что они более толоково подходят к выборам проектов. Насчет, яндекса и мыла в части доставки еды у них отличные результаты.

Марвин_Инвестор, ну я предположил сразу, что человек про россию.

Суть развития экосистем в россии не понятна никому. Так же как раньше были лозунги про лидерство, потом — про цифровизацию.

Никто четко не в состоянии объяснить, что это и зачем это нужно — одна вода )

Сбер — набор убыточных контор разношерстных, которые не объединены ничем вообще.

МТС — попытки найти «святой грааль», который позволит уйти от проклятия «dumb tube» — результата пока нет, хотя попытки длятся уже пятилетку. Думаю, что Славе это должно удаться лучше, чем другим, но есть большие опасения, что это в принципе невыполнимо.

Доставки еды все убыточные и не имеют никаких перспектив т.к. по обороту это карликовые бизнесы.

Все эти доставки еды были популярны в 18 году и в 19м 95% стартапов разорилось.

Но все про это забыли из-за хайпа в пандемию. Но даже это не вывело их в плюс.

Их делали тупо под продажу сберу, или другим «собирателям экосистем».

Любая экосистема, это — гавно. Эти экосистемы яркий пример того, чего не надо делать, потому что этого никто не просил — так как — «не спрашивают — не сплясывай». И плевать мне на минусы всяких салаг-сопляков

Максим Олегович, у гугла, амазона, аппла тоже экосистемы — херня?

Марвин_Инвестор, я думаю, что человек имел в виду российские экосистемы ) и «это другое» — реально.

Хотя у Амазона тоже хватает провальных проектов — доставка дронами, например. Там лет 5 работали люди за большое бабло, сейчас это все нашли силы свернуть, ибо бред )

Про российские экосистемы пример простой — вот Яндекс.

Да, такси круто. Да, каршер, вроде, даже, должен в ноль выйти.

Мейлру — там вообще какая-то помойка из активов а-ля «ну а чо — яндекс смог и мы сможем».

НО тинек мне лично нравится тем, что он не лезет в хайповые провальные темы типа екома.

Они лезут туда, где четко понятна модель. И это их несомненный плюс.

Любая экосистема, это — гавно. Эти экосистемы яркий пример того, чего не надо делать, потому что этого никто не просил — так как — «не спрашивают — не сплясывай». И плевать мне на минусы всяких салаг-сопляков

Максим Олегович, у гугла, амазона, аппла тоже экосистемы — херня?

Марвин_Инвестор, я думаю, что человек имел в виду российские экосистемы ) и «это другое» — реально.

Хотя у Амазона тоже хватает провальных проектов — доставка дронами, например. Там лет 5 работали люди за большое бабло, сейчас это все нашли силы свернуть, ибо бред )

Про российские экосистемы пример простой — вот Яндекс.

Да, такси круто. Да, каршер, вроде, даже, должен в ноль выйти.

Мейлру — там вообще какая-то помойка из активов а-ля «ну а чо — яндекс смог и мы сможем».

НО тинек мне лично нравится тем, что он не лезет в хайповые провальные темы типа екома.

Они лезут туда, где четко понятна модель. И это их несомненный плюс.

Любая экосистема, это — гавно. Эти экосистемы яркий пример того, чего не надо делать, потому что этого никто не просил — так как — «не спрашивают — не сплясывай». И плевать мне на минусы всяких салаг-сопляков

Максим Олегович, у гугла, амазона, аппла тоже экосистемы — херня?

Любая экосистема, это — гавно. Эти экосистемы яркий пример того, чего не надо делать, потому что этого никто не просил — так как — «не спрашивают — не сплясывай». И плевать мне на минусы всяких салаг-сопляков

Мы как «Тинькофф» склоняемся к тому, чтобы развивать открытую экосистему, экосистему, потому что в этой ситуации можно прийти к win-win ситуации

Всех партнеров приглашаю, предлагайте нам ваши продукты, будем обсуждать нашу интеграцию

— председатель правления «Тинькофф банка» Станислав Близнюк

Но ничего плохого в закрытых экосистемах нет, при условии, когда рынок фрагментирован.

«А когда закрытая экосистема на 70-80% рынка, то, конечно, мне кажется, это ведет к какой-то некоей деградации сервисов внутри экосистемы»

Авто-репост. Читать в блоге >>>

В 11:01 была довольно злобная свеча на продажу. Как бы чего не вышло.