Топ 10 акций для инвестиций сша

Топ американских акций

Главное Hide

Сохранить и значительно преумножить свой капитал можно путем инвестиций в ценные бумаги с высоким потенциалом роста. Предлагаем вашему вниманию лучшие американские акции, имеющие отличные перспективы в 2021-2023 годах. Мы отобрали компании с наилучшим состоянием бизнеса в своей отрасли, учтя такие показатели как доходность, размер капитализации и выручки, чувствительность к макроэкономическим факторам, ликвидность. Знакомьтесь с нашим чартом и пополняйте свой инвестиционный портфель потенциальными фаворитами биржевого рынка.

NVIDIA (NVDA)

NVDA — инновационная высокотехнологичная корпорация, занимающаяся разработкой, производством и продажей графических процессоров. Продукция NVIDIA широко используется в видеоиграх, центрах хранения и обработки данных, системах искусственного интеллекта, автомобильной промышленности и дизайне.

В 2020 году корпорация обогнала по размеру рыночной капитализации остальных производителей микропроцессоров, в том числе своих главных конкурентов — Intel и AMD. Одновременно по многим показателям NVIDIA была и остается по сей день нишевым игроком. Например, огромной популярность пользуется облачный гейминг GeForce NOW, удаленно запускающий игры, а также другие фирменные сервисы облачных вычислений.

Компания обладает хорошим финансовым балансом, регулярно демонстрирует результаты, превышающие рыночные ожидания, и по четыре раза в год выплачивает дивиденды. Котировки акций NVIDIA испытывают активный подъем. Несмотря на наличие сигналов о перекупленности, ценные бумаги компании обладают большим потенциалом роста в ближайшие годы.

Tesla Inc (TSLA)

TSLA – калифорнийский производитель беспилотных электромобилей и экологически чистых энергетических решений: солнечных панелей и черепицы, резервных домашних аккумуляторов и пр.

В прошлом году капитализация корпорации возросла на 711%, что сделало Tesla Motors самой дорогим автопроизводителем в мире. И это несмотря на то, что объемы выпускаемой продукции у компании куда более скромные, чем у конкурентов — Toyota, General Motors и Volkswagen.

Tesla является примером бизнеса, резко изменившимся благодаря технологиям. Производитель значительно опережает другие фирмы в разработках технологий автономного вождения автомобилей и выстраивании производственных цепочек. Темпы развития и производственного роста впечатляют, несмотря на дефицит микрочипов и высокую конкуренцию с китайскими электромобилями.

Хотя считается, что акции Tesla «перегреты» и слишком зависят от информационного фона вокруг бренда и его представителей, эксперты рекомендуют покупать их при первых же коррекциях или проседании рынка.

Alphabet (GOOG)

GOOG — многоотраслевой холдинг, являющийся «родителем» корпорации Google. Один из ведущих разработчиков в области искусственного интеллекта, интернет-технологий и коммуникаций. Капитализация холдинга составляет 1,79 триллиона долларов.

Учитывая динамику акций в 2021 году, ожидается, что Alphabet станет одним из лидеров роста в IT-сегменте в 2022 и 2023 годах. Ценные бумаги технологического гиганта значительно дешевле, чем у ряда других быстрорастущих компаний, и оцениваются как умеренно оцененные и даже недооцененные. С учетом многолетних стабильных показателей доходности и роста прибыли, покупка акций Alphabet видится перспективным и безопасным вложением средств.

Trex Company (TREX)

TREX — бренд №1 в мире по производству альтернативных дереву строительных и отделочных материалов из переработанных отходов. Компания имеет рыночную капитализацию 11,3 миллиарда долларов, умеренную долговую нагрузку и отличные перспективы роста. Общемировой ажиотаж на строительном рынке и акцент на экологически безопасные технологии позволил TREX заручиться поддержкой целого ряда новых инвесторов. За прошедшие пять лет стоимость компании десятикратно возросла. Факторами роста котировок акций также выступают рекордные цены на древесину и пиломатериалы.В течение года стоимость акций менялась в диапазоне 50,35 доллара, что составляет около 50% от текущей цены. Эксперты рекомендуют использовать первую же возможность выгодно войти в позицию по акциям TREX при отскоке цены вниз.

PayPal Holdings, Inc. (PYPL)

PYPL — крупнейшая цифровая платежная платформа, через которую пользователи оплачивают покупки, счета, отправляют и принимают деньги.

PayPal можно назвать одним из бенефециаров карантина, вызванного пандемией COVID-19. Благодаря увеличению числа онлайн-покупок по всему миру и значительному росту рынка e-commerce, капитализация компании возросла на 74% за последний год. Объем транзакций в первом квартале 2021 года составил 285 миллиардов долларов, что на 49,8% выше показателя предыдущего отчетного периода. Чистая прибыль компании выросла до 1,1 миллиарда долларов.

Высокие показатели PayPal и общие тенденции развития отрасли электронной коммерции говорят в пользу дальнейшей экспансии и роста компании. Платежная система продолжает расширять свои услуги, в том числе в отношении криптовалют, внедряет новый функционал. Кроме того, компания практикует инвестиции в финтех-стартапы.

Специалисты прогнозируют рост акций PayPal до 369 долларов в 2022-2023 годах.

Adobe, Inc. (ADBE)

ADBE — американский разработчик программного обеспечения (ПО), наиболее известными продуктами которого являются Photoshop и Acrobat Reader

Начиная с января 2020 года, акции Adobe вдвое увеличились в цене. Компания заняла лучшие позиции в сфере разработки ПО, что во многом обусловлено отсутствием аналогов у ее продуктов. Рост выручки Adobe оказался выше рыночных ожиданий и составил 26% в первом квартале 2021 года и 22,6% — во втором.

Высокие прибыли, востребованность фирменных редакторов, стремительное развитие отрасли digital media и облачных технологий придают значительный потенциал котировкам Adobe. На фоне текущей недооцененности по сравнению с ценными бумагами других поставщиков ПО акции Adobe представляют собой выгодный инструмент для инвестиций.

Amazon (AMZN)

AMZN — гигантская интернет-площадка розничной торговли и поставщик облачных услуг. Наряду с Google, Apple и Microsoft входит в топ-4 самых дорогих компаний в США и мире.

Онлайн-ретейлер демонстрирует стабильные и высокие темпы роста. Выручка в первом квартале 2021 года возросла на 43,8%, достигнув 108,52 миллиарда долларов. При этом по динамике роста рекламной выручки Amazon обогнал Google и Facebook.

Акции Amazon не выглядят переоцененными, обладают отличной ликвидностью, в связи с чем аналитики рекомендуют приобретать их с целью 3650 долларов за акцию.

Hibbett Sports (HIBB)

HIBB — один из крупных ритейлеров спортивных товаров в Америке.

При капитализации в 1,2 миллиарда долларов компания демонстрирует хорошие финансовые показатели и стабильные обороты. За время пандемии продажи этой сети спортивных магазинов возросли на 252,4 миллиона долларов, а прибыль по акциям значительно превзошла прогнозы.

За текущий год цена акций Hibbett выросла на 117% и превысила 100 долларов, что превысило динамику таких титанов как Amazon, Facebook и Apple. Компания интенсивно развивает сегмент цифровых продаж, обеспечивая себе дальнейший рост.

Специалисты прогнозируют увеличение стоимости акций Hibbett на 47% относительно текущей чуть снизившейся цены. Целью является 121,17 долларов за акцию.

Under Armour (UAA)

UAA — американский производитель и поставщик спортивной одежды и экипировки.

За 2021 год его акции возросли на 54,04%, превысив значение 26 долларов в мае. Однако впоследствии котировки снизились до 20 долларов, что было обусловлено антиковидными ограничениями со стороны правительства Вьетнама, приостановившего работу ряда фабрик, где производятся товары Under Armour.

Финансовые показатели компании превзошли прогнозы во втором квартале года: чистая прибыль на акцию достигла 0,24 доллара при ожиданиях 0,06, а общая выручка составила 1,35 миллиарда долларов, превысив прогноз в 1,22 миллиарда.

Эксперты предполагают рост котировок Under Armour на 31,62% относительно текущих значений.

Scotts Miracle-Gro Company (SMG)

SMG — один из монополистов в сфере производства и продажи садово-дачных товаров в США. Компания является ведущим поставщиком удобрений, средств борьбы с вредителями, подкормок, садового грунта, семян трав, а также услуг по уходу за газонами. Дочернее предприятие корпорации Hawthorne Collective активно развивает торговлю среди производителей каннабиса, продавая им осветительные приборы и питательные вещества для выращивания растений.

У ценных бумаг Scotts Miracle-Gro появился огромный импульс с началом пандемии COVID-19. После массового рыночного обвала в марте 2020 года акции компании выросли на 232,47%, достигнув цены 254,34 доллара. Это было связано с активным вовлечением американцев в садоводство и уход за газонами на фоне бездействия в период локдауна. Однако после достижения пика котировки скорректировались вниз более чем на 40%. Аналитики видят в этом удачный момент для покупки акций Scotts Miracle-Gro и прогнозируют их рост на 39,23% относительно текущей стоимости и достижение цели в 205,14 доллара за акцию.

Экономика США быстро восстанавливается после кризиса, вызванного пандемией, и многие американские компании представляют большой интерес для инвестиций и трейдинга. Мы составили лишь топ-10 главных претендентов на рост котировок. Решая, какие акции приобрести, вы можете опираться на наш рейтинг, а можете самостоятельно провести аналитику и выбрать собственных номинантов на победу в биржевом ралли.

20 лучших дивидендных акций США для пассивного инвестора

Инвестиции в дивидендные акции – способ сформировать пассивный доход. Считается, что российские компании платят более высокие дивиденды, чем американские. Но с другой стороны, вложения в долларах дополнительно защищают инвестора от рисков обесценивания рубля.

1. Exxon Mobil Corp

Открывает список про дивидендные акции США – Exxon Mobil. Это одна из крупнейших нефтяных компаний мира. Добывает нефть в Техасе, Нью-Мексико, Северной Дакоте, Аляске, Мексиканском заливе и сланцевый газ – в штатах Западная Виргиния, Пенсильвания, Огайо, Луизиана и Техас.

Также активно участвует в зарубежных проектах и добывает полезные ископаемые в Анголе, Экваториальной Гвинеи, Мозамбике, Нигерии, Чаде, Азербайджане, Казахстане, Индонезии, Ираке, Малайзии, Катаре, Таиланде и ОАЭ.

2. AT&T Inc.

Самая крупная телекоммуникационная компания в мире. Мобильный оператор в США и подрядчик военной связи для американской армии. Обеспечивает клиентов телефонной связью, спутниковым телевидением, интернетом, продаёт цифровую рекламу.

Ещё AT&T владеет компанией Time Warner, которая объединяет производителя сериалов и фильмов Warner Bros. Entertainment, телевизионную сеть HBO, телеканал CNN, журнал Time и другие медиакомпании.

3. Philip Morris

Один из крупнейших производителей сигарет в мире, который делает их на 46 заводах и продаёт в 180 странах. Известные марки: Bond, Parliament, Marlboro, L&M, Chesterfield, Next, President. Кроме сигарет, выпускает стики и нагреватели табака IQOS.

4. Chevron Corp

Крупнейшая энергетическая компания в Штатах. Разведывает, добывает, перерабатывает нефть и газ. Владеет сетью из 12 900 АЗС по всему миру. Делает нефтепродукты, бытовую химию, удобрения, химикаты. Поставляет топливо для самолётов в 90 аэропортов мира.

5. Verizon

Телекоммуникационная компания и крупнейший оператор сотовой связи в США. Обеспечивает абонентов связью 3G и 4G. Последняя покрывает территорию, на которой живёт 98% населения США. Предоставляет доступ к интернету и кабельному телевидению, продаёт мобильные телефоны и модемы. Обслуживает корпоративных клиентов.

6. Abbvie Inc

Биофармацевтическая компания, которая разрабатывает и производит лекарства. Основные направления: онкология, иммунология, неврология, вирусология, офтальмология. Выпускает препараты для лечения ВИЧ-инфекции, ревматоидного артрита, гепатита С.

7. Pfizer

Фармацевтическая компания. Разрабатывает и выпускает разные препараты в 46 странах мира. Изобретатель Виагры и производитель самого продаваемого в мире лекарства Липитор (для снижения холестерина).

Другие популярные препараты: Лирика (эпилепсия), Зивокс (бактериальные инфекции), Сутент (раковые опухоли), Норваск (гипертония), Ибранс (рак груди), Пристик (депрессия).

8. 3M Company

Корпорация, выпускающая разные товары для потребительского и промышленного секторов – от офисной канцелярии до антикоррозийных покрытий в нефтегазовой отрасли.

Бренды компании: клейкие ленты Scotch, бытовые крепежи Command, фильтры для жидкости и газов Cuno, автокосметика Meguiar’s.

9. Coca Cola Company

Дивидендные акции США не обойдутся без Coca-Cola. Это крупнейший в мире производитель безалкогольных напитков, продающихся более чем в 200 странах. Самый известный напиток компании – газировка Сoca-Cola. Другие мировые бренды: Fanta, Schweppes, Sprite, Bonaqua. В России – соки «Моя семья» и «Добрый».

10. Cisco

Производитель сетевого оборудования для крупных корпораций. Cisco продаёт маршрутизаторы, точки доступа Wi-Fi, оборудование для IP-телефонии, модемы, системы видеонаблюдения и безопасности.

11. Kimberly Clark Corp

Компания из потребительского сектора. Выпускает товары для здоровья и личной гигиены. Продукция Kimberly Clark продаётся в 150 странах. Главные бренды – Huggies, Kotex и Kleenex.

12. Caterpillar inc

Caterpillar проектирует, делает и продаёт экскаваторы, бульдозеры, самосвалы, тракторы и снегоочистители. Одно из направлений – производство тяжёлой техники для добывающей промышленности, например, бурильных установок и тоннелепроходческих систем.

13. PepsiСo Inc

Корпорация из сферы пищевой промышленности. Производит и продаёт безалкогольные напитки и продукты питания. Основные марки: Pepsi, 7up, Mountain Dew, Mirinda, Lay’s, Cheetos. Главные рынки компании – США, Мексика, Россия, Великобритания, Бразилия.

Адаптированные марки в России: «Весёлый Молочник», «Домик в деревне», «Агуша», «Любимый», «Фруктовый сад», «Чудо», «Я».

14. Johnson & Johnson

Johnson & Johnson производит и продаёт товары по уходу за собой, лекарства и медицинское оборудование. Торговые марки: детская косметика Johnson’s Baby, средства для женской гигиены o.b, линзы для зрения Acuvue, косметика для кожи Clean&Clear, лекарство от аллергии Zyrtec.

15. McDonald’s Corp

Крупнейшая в мире сеть ресторанов быстрого питания. Работает в 120 странах, но более 90% ресторанов действуют по системе франчайзинга. Основное меню – гамбургеры, сэндвичи, наггетсы, картошка фри, мороженое и напитки.

При этом в каждой стране набор блюд адаптируется под вкусы местного населения. Кроме США, у McDonald’s больше всего ресторанов в Японии, Китае, Германии и Канаде.

16. Intel

Крупнейшая корпорация по разработке и продаже микропроцессоров для персональных компьютеров. Выпускает много разной электроники и решений для хранения данных: материнские платы, оборудование для data-центров, чипы для искусственного интеллекта.

17. Procter & Gamble Company

Популярные марки: подгузники Pampers, средство женской гигиены Always, шампунь Head & Shoulders, дезодоранты Old Spice, бритвы Gillette и Venus, зубные пасты Blend-a-Med и Oral-B, средство для мытья посуды Fairy, стиральный порошок Ariel.

18. Colgate-Palmolive Company

Colgate-Palmolive владеет одноимёнными брендами и делает товары для гигиены: мыло, зубные пасты, зубные щётки, а также корм для животных Hill’s.

19. Target Corp

Ритейлер с сетью магазинов в США. Типичный магазин Target – это площадь около 12 тыс. м², где продаются разные хозяйственные, бытовые и канцелярские товары, предметы интерьера, электроника и игрушки. Из продуктов в Target есть фрукты, хлеб и йогурты.

20. Raytheon Technologies

Делает авиадвигатели и турбины, выпускает вертолёты для военных, промышленных и коммерческих задач. Входит в «большую тройку» производителей вооружения для США вместе с Boeing и Lockheed Martin.

Как купить дивидендные акции США

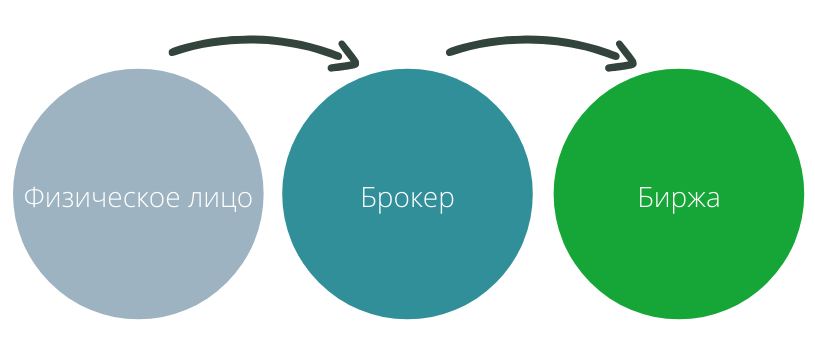

Американские дивидендные акции продаются на Санкт-Петербургской бирже. Она организовывает торги зарубежными ценными бумагами в рамках российской юрисдикции.

Но покупать акции напрямую на бирже физическому лицу нельзя. Это можно сделать только через брокерскую компанию – профессионального посредника на бирже, который выполняет поручения инвестора, например: «Купить десять акций Exxon Mobil» или «Продать пять акций Chevron».

Ещё брокер регистрирует инвестора на бирже. Для этого у него необходимо открыть брокерский счёт. Он нужен, чтобы учитывать доходы инвестора. Перед покупкой акций на счёт вносят деньги, а после продажи бумаг выводят на него прибыль.

За любую операцию с ценными бумагами брокер возьмёт комиссию. У каждой брокерской компании свои тарифы и условия. Так, одни компании устанавливают минимальный депозит, на который нужно пополнить счёт, чтобы начать инвестировать. Например, 30 тысяч рублей. Через другие брокерские компании можно начинать вкладывать деньги с любой суммой.

Оформить брокерский счёт бесплатно и купить акции онлайн можно через интернет-витрину ценных бумаг.

12 самых недооцененных растущих акций США, которые могут вырасти в 10 раз уже в 2022 году

Инвестпривет, друзья! Я периодически составляю списки растущих акций и публикую их на своем платном канале Boosty.to. Но не так давно опубликовал очередную подборку в своем телеграм-канале в открытом доступе, чтобы показать эффективность моей методики. Теперь я публикую подборку здесь. Надеюсь, будет интересно и полезно. ТОП-12 растущих акций США, которые обладают большим потенциалом роста не только в долгосрочной, но и среднесрочной перспективе.

Дисклеймер

Всё написанное ниже не является индивидуальной инвестиционной рекомендацией, а является выражением мнения автора.

Я не гарантирую рост каждой из этих акций (и вообще всех). Чтобы получить максимальный эффект, лучше собирать сбалансированный портфель из различных активов, а растущие акции использовать в качестве спекулятивной или растущей части.

Доходности в прошлом не гарантируют такой же доходности в будущем.

Если вы не знакомы со спецификой растущих акций — сначала изучите эту статью.

Прошлый портфель

В сентябре 2021 года я подбирал 16 растущих акций США, вот этот пост в телеграме: https://t.me/investor_alfa/201. Те, кто купили акции по моей рекомендации, получили хороший профит. Например, AMAT выросла на 20,09%, BLD на 41,58%, DLTR на 29,28%, FX на 27,6%.

Весь портфель, состоящий из этих акций, взятых в равной пропорции, за 3 месяца вырос бы на 22%.

Были, конечно, и падения. ATVI упала почти на 8%, FB на 6,09%, а MED на 19,7%. При этом падения обусловлены не фундаментальными факторами:

Такие падения – повод затариться отличными акциями по лучшей цене и лишнее напоминание о необходимости проведения диверсификации.

Несмотря на падения котировок, эти акции всё еще хороши в среднесрочной перспективе, так как их бизнес продолжает расти двузначными темпами и развиваться без негативных изменений.

Критерии отбора

Какие критерии я использую для отбора растущих акций? Они довольно жесткие:

1) рост выручки за последние 5 лет более 10% в год (продажи растут – это хорошо);

2) рост EPS за последние 5 лет больше 15% в год (компания умеет получать из выручки чистую прибыль);

3) прогноз роста EPS на следующие 5 лет – больше 10%, т.е. тренд на рост продолжается;

4) операционная и валовая маржа больше 15% (компания эффективно работает);

5) ROI, ROE и ROA больше 15% (компания имеет работать с активами, капиталом и инвестициями);

6) долг / капитал меньше 1 (отсутствует серьезная долговая нагрузка);

7) PEG ниже 1,5 (т.е. компания недооценена по Линчу, сам Линч советовал выбирать компании с PEG выше 0,5 и ниже 3).

Акции США с потенциалом роста в 10 раз

Компания занимается производством оборудования, комплектующих и программного обеспечения для производства полупроводников. Все компании, производящие полупроводники – от AMD до TSM – вынуждены обращаться к Applied Materials за исходниками.

Кто бы ни победил в битве полупроводниковых компаний, AMAT окажется в выигрыше, т.к., фигурально выражаясь, «продает лопаты». Компания недооценена: PEG всего 1.01, Fwd P/E 19.57, P/S 6.39. При этом маржинальность более 20% по всем метрикам!

В целом вместо отдельной полупроводниковой компании можно взять ETF, «покупающий» всю отрасль в целом. Например, TSOX.

Одна из самых успешных полупроводниковых компаний. Продукция AMD востребована: они делают не только видеокарты, но и микрочипы для автопилота, интернета-вещей и дата-центров. Правда, AMD выглядит дороговато: PEG 1.33, Fwd P/E 45.52.

Зато продажи растут по 20% в год, а прогноз EPS на следующие 5 лет самый максимальный по сравнению с прочими компаниями: 35,32%.

Arista Network занимается созданием компьютерных сетей, хабов, коммунаторов и прочих интернетов. Она получает огромную выгоду от разработок в области интернета-вещей и умных домов, а также установки новых дата-центров и сетевых хабов.

Компания очень дешево оценена по мультипликаторам: PEG 0.74, Fwd P/E 9.57, P/S всего 3.63. А рентабельность фантастическая: валовая маржа 63,9%, операционная 30,8%, чистая 28,3%!

Риски — высокая конкуренция в секторе, где имеются такие тяжеловесы, как Cisco, Dell, HP, Juniper и другие. Но ANET молодая и голодная и может всех забороть.

Нидерландская компания, которая занимается производством литографического оборудования для микропроцессоров, плат, флеш-накопителей и т.д. Короче говоря, еще один продавец лопат для полупроводниковых компаний.

С начала года ASML выросла уже в 2 раза и оценивается дороговато. Возможно, стоит дождаться небольшого охлаждения, прежде чем покупать.

Рентабельность очень высокая, в числе заказчиков — большинство производителей видеокарт и сетевого оборудования.

Компания продает подержанные автомобили. Как показывает статистика, американцы охотнее покупают подержанные автомобили, нежели новенькие: они намного дешевле.

Темпы роста выручки CPRT за последние 5 лет составляют 16,9%, EPS растет на 28,6% в год. По мультам компания дороговато, но это обусловлено бешеными темпами развития.

Кстати, с 16 сентября акции компании доступны на СПбирже, так что для их покупки не надо быть квалом.

Meta, т.е. бывший Facebook. 😎 Акция хорошо припала в связи с последними корпоративными событиями и стала интересной для покупки. PEG упал с 2 до 1.14, P/E до 23.94, а P/S до 8.11. Для такого гиганта это отличные мультипликаторы!

При этом выручка растет на 36,8% (!) в год, EPS на 50,80% (!), валовая маржа 80,9% (!), операционная 41,8% (!), чистая 35,9% (!). Типичная акция роста, которая относительно дешева по мультипликаторам — уникальная ситуация.

Драйверов роста хоть отбавляй: Цукерберг заявил о создании своей Мета-Вселенной, количество пользователей продолжает расти, доходы от рекламы растут.

Но есть реальные риски, что правительство продолжит кошмарить Meta, накладывая на нее штрафы и ограничения, а также повышая налоги.

В списке оказалась также российская рекрутинговая компания Head Hunter. Она торгуется на Нью-Йоркской бирже, но доступна в виде депозитарных расписок на СПбирже.

Акции имеет большой потенциал роста за счет высокой маржинальности бизнеса и активной экспансии компании в России и в странах СНГ. Есть планы выхода на другие зарубежные рынки — тогда будет экстенсивный рост.

HHR платит небольшие дивиденды – но в данном случае она интересна именно как акция роста.

Компания выпускает лодки и яхты. Казалось бы – кризис на дворе, какие яхты?

На самом деле MBUU заняла довольно узкую нишу и активно ее осваивает. Спрос на яхты в солнечной Калифорнии имеется всегда, более того: спрос превышает предложение. Поэтому клиентов много и они, как лето, не кончаются.

Инвесторы не очень охотно смотрят на акции MBUU на фоне увлечения этим вашим интернетом, поэтому по мультам акция очень дешева: PEG 0.88, P/E 11.72, P/S 1.5.

А вот продажи растут на 19,83% в год (среднее за последние 5 лет), EBITDA растет на 28,48%, EPS на 27,62%.

Компания выпускает бады и продвигает онлайн-тренировки. В США люди конкретно сидят на идее похудения, поэтому продукция пользуется спросом. Продажи растут на 25-30% в год, операционная маржа – фантастическая (52%). EBITDA растет на 36% каждый год (среднее за 5 лет).

Акция сильно припала в последнее время, мультипликаторы интересные: PEG 0.24, P/E 15.36, P/S 1.75. EV/EBITDA, правда, высоковата: 10.57.

Компания еще платит дивиденды с дивдоходностью 2,69%, увеличивая их на 48,36% ежегодно!

Компания производит наушники и гарнитуры для геймеров. Да, компания нишевая, но рынок не насыщен, киберспорт развивается, а армия геймеров прибывает. Акция припала в последнее время (я сам ее сейчас активно покупаю), но сам бизнес чувствует себя отлично и уверенно растет на 20-30% в год.

Но это всё еще стартап, поэтому риски соответствующие.

Китайский финтех. Очень дешев, PEG всего 0.18, P/E 4.54, P/S 1.2. Но это Китай. И сейчас всё, что связано с Китаем, опасно. И я советую покупать Китай исключительно в виде фонда. Но если вы занимаетесь выбором отдельных акций – то присмотритесь к ней.

Правда, без статуса квала в России ее не купишь (либо надо иметь счет у зарубежного брокера).

Не путайте с MED! SMED компания занимается утилизацией медицинских отходов. Очень качовая тема в связи с зеленой энергетикой.

SMED активно растет: продажи растут на 18% в год, а среднегодовой прирост EPS составил 291,7% (!) за последний год.

Но SMED не торгуется на СПбирже, поэтому доступна к покупке только квалам или у зарубежного брокера.

Вот такая небольшая статья получилась. Надеюсь, было интересно. Помните, что акции роста отличаются большей волатильностью, чем традиционные стоимостные акции, поэтому не удивляйтесь, если вы что-то купили, а оно улетело вниз на 10-15%. Анализируйте бизнесы и покупайте только то, что стабильно растет и что нравится лично вам. И держите при падении: если акция действительно хорошая, она однажды вырастет. Удачи, и да пребудут с вами деньги!

[Общее число голосов: 4 Средняя оценка: 4.5 ]