Топ 10 мировых акций с высокими дивидендами

Список компаний-дивидендных аристократов США

Главное Hide

Дивидендный доход является для пассивных и консервативных инвесторов одним из важнейших критериев при выборе активов. Привлекательность дивидендных акций очевидна. Они обеспечивают гарантированный доход от выплат. Эмитент, регулярно платящий дивиденды, выглядит более надежным в сравнении с другими компаниями. Кроме того, дивидендные акции обычно отличаются меньшей волатильностью — они более безопасны. Именно поэтому такой вид активов стабильно популярен у инвесторов.

В связи с востребованностью дивидендных ценных бумаг среди них периодически выбирают лучших. Так, например, на американском рынке выделяют отдельную категорию — акции дивидендных аристократов США. Это бумаги успешных и состоявшихся компаний, которые давно присутствуют на бирже и планомерно увеличивают выплаты по дивидендам, повышая тем самым свою инвестиционную привлекательность. Это своего рода авторитеты фондового рынка, его элита.

Критерии соответствия

Существует три основных условия получения компанией «титула» дивидендного аристократа фондового рынка:

По состоянию на конец 2021 года этим критериям соответствует 65 корпораций. Все они включены в специальный индекс S&P 500 Dividend Aristocrat (т.н. индекс дивидендных аристократов). Благодаря ему инвесторам удобно отслеживать динамику роста дивидендов ведущих компаний Америки, щедро делящихся прибылью с акционерами, а также видеть другие ключевые показатели отчетности. Кроме того, ETF-фонды на основе индекса позволяют инвестировать сразу во все компании-аристократы США, не приобретая акции каждой из них отдельно.

Рейтинг дивидендной доходности компаний-аристократов США

Представляем топ-10 американских дивидендных аристократов 2021 года, составленный по уровню их дивидендной доходности. Он будет полезен тем, кто хочет вложить капитал в акции отдельных компаний из «аристократичного» списка. При разработке чарта использованы данные индекса S&P 500 Dividend Aristocrat за декабрь 2021 года.

AT&T Inc.

AT&T (биржевой тикер: T) — американский телеком-гигант, крупнейший в мире в сфере беспроводной связи и один из мировых лидеров в сегменте медиа. Компания была учреждена в 1885 году как дочерняя фирма Александра Белла — изобретателя телефона. На сегодняшний день является самым крупным сотовым оператором и спутниковым провайдером в США. Рыночная капитализация составляет 158 миллиардов долларов.

На протяжении 37 лет компания увеличивает размер дивидендов, выплачиваемых держателям акций. Выплаты производятся в среднем 4 раза в год. В рамках предыдущей выплаты компания поделилась со своими акционерами 9.4% от рыночной стоимости своих бумаг, став после этого лидером списка участников S&P 500 Dividend Aristocrat по размеру дивидендной доходности.

Exxon Mobil Corp.

Exxon Mobil (тикер: XOM) — крупнейшая в Америке нефтегазовая компания. Вторая в мире по капитализации в своем сегменте после саудовской Saudi Aramco. Основана в 1999 году путем слияния двух американских нефтяных гигантов Exxon и Mobil. Регионы присутствия — США, Канада, Казахстан, Азербайджан, Австралия, Индонезия, Ирак и еще порядка 40 стран. Помимо добычи нефти и газа, Exxon Mobil занимается нефтепереработкой, нефтехимией и производством сжиженного природного газа.

Нефтедобытчик выплачивает дивиденды 4 раза в год, стабильно увеличивая их на протяжении 39 лет. Последний раз они составили 5.7% рыночной цены акций.

International Business Machines

International Business Machines (тикер: IBM) — один из мировых лидеров производства и поставок аппаратного и программного обеспечения. За IBM прочно закрепилось неофициальное название «Голубой гигант», поскольку основанная задолго до появления первых компьютеров — в 1911 году, — она впоследствии оказала мощнейшее влияние на процессы их создания и развития.

Сегодня, помимо выпуска компьютерного оборудования и ПО, IBM специализируется на облачных решениях, аутсорсинговых IT-услугах, бизнес-консалтинге и кредитном финансировании.

Капитализация компании на конец 2021 года составляет 110 миллиардов долларов. Доходность по дивидендам — 5.3%. Срок непрерывного повышения выплат — 26 лет.

Chevron Corp.

Chevron Corporation (тикер: CVX) — крупнейшая транснациональная энергетическая компания. Создана в 1879 году. Охватывает все сегменты нефтегазовой энергетики: разведку, добычу, транспортировку, хранение, переработку, маркетинг и реализацию. Основные резервы базируются в США, Австралии и Казахстане. В целом же деятельность Chevron и дочерних предприятий ведется более чем в 180 государствах. Также компания развивает направление альтернативной энергетики: солнечной, геотермальной, ветровой и пр.

Нефтегазовый мейджор обладает капитализацией в размере 222 миллиардов долларов. Платит повышенные дивиденды на протяжении 34 лет. Предыдущая выплата составила 4.6%.

Realty Income Corp.

Realty Income Corporation (тикер: O) — американский инвестиционный траст в сфере недвижимости. Учрежден в 1969 году в Калифорнии. Специализируется на вложениях в коммерческие, промышленные, офисные, и сельскохозяйственные объекты недвижимости. Портфель включает более 6600 объектов. Приобретенные площадки сдает в долгосрочную аренду крупнейшим арендаторам, таким как Walgreen, 7-Eleven, FedEx и Walmart. География присутствия: США, Великобритания и Пуэрто-Рико.

Рыночная капитализация компании — 27 миллиардов долларов. Фонд почти 50 лет практикует ежемесячную выплату дивидендов. Срок непрерывного повышения дивидендов — 26 лет. Дивидендная доходность — 4.4%.

AbbVie Inc.

AbbVie (тикер: ABBV) — один из лидеров американского и мирового рынка биофармацевтики. Компания образована в 2013 году в результате разделения гиганта сферы здравоохранения Abbott Laboratories. AbbVie взяла на себя задачи исследования и разработки в области биотехнологий и фармацевтики, оставив за материнской компанией производство медицинских устройств и оборудования. Сегодня компания создает и реализует противовирусные, неврологические, противоопухолевые, офтальмологические и иммунные препараты.

AbbVie — четвертая по размеру капитализации фармацевтическая корпорация США. Стоимость ее оценивается в 230 миллиардов долларов. Дивидендная история учитывает период до реорганизации материнской компании и насчитывает 50 лет планомерного увеличения выплат. Дивидендная доходность в 2021 году — 4.3%.

People’s United Financial

People’s United Financial (тикер: PBCT) — американский банковский и финансовый холдинг. Учрежден в 1842 году. Основными направлениями работы являются банковские услуги и услуги управления активами для частных, корпоративных и муниципальных клиентов. Также холдинг оказывает брокерские, консультационные, страховые и прочие финансовые услуги, адаптированные к различным рынкам. Сеть финансовой группы насчитывает 450 филиалов, рассредоточенных по нескольким штатам. Кроме того, People’s United успешно проводит цифровизацию своего бизнеса, предоставляя дистанционный сервис.

Капитализация холдинга равна 7,4 миллиарда долларов. Он делится прибылью с держателями акций 4 раза в год. Непрерывно повышает размер выплат на протяжении 29 лет. Дивидендная доходность равна 4.2%.

Leggett & Platt

Leggett & Platt (тикер: LEG) — многопрофильный производитель товаров второй необходимости — различных инженерных комплектующих, мебельной продукции, изделий и устройств для обустройства дома, офиса, оснащения автомобилей и пр. Компания была создана в 1883 году и начинала с выпуска стальных рулонных пружин. Диверсификация выпускаемой продукции, грамотная ценовая политика и запатентованные инновации сделали L&P одним из крупнейших производителей Америки. Корпорация включает около 140 производственных предприятий, расположенных в 18 странах, а также торговые, складские и административные комплексы.

Стоимость компании на сегодня — 5,5 миллиарда долларов. Срок увеличения выплат по дивидендам — 48 лет. Дивидендная доходность —4,1%.

Cardinal Health, Inc.

Cardinal Health (тикер: CAH) — ведущий изготовитель и дистрибьютор медицинских, лабораторных товаров и оптовый поставщик фармацевтической продукции. Создан в 1971 году для оптовой торговли продуктами питания, с 1983 года перешел на реализацию медикаментов. На сегодняшний день является третьей в мире компанией по объемам оптовых поставок фармацевтической и медицинской продукции. География присутствия насчитывает более 40 стран. Cardinal Health снабжает медицинским оборудованием три четверти больничного фонда США. Фармацевтическое направление генерирует 89% выручки компании, медицинское — 11%.

Капитализация компании в 2021 году — 13,8 миллиарда долларов. Срок повышения дивидендов — 34 года. Дивидендная доходность — 4,0%.

Amcor Plc

Amcor Plc (тикер: AMCR) — американо-австралийская компания, производящая упаковочную продукцию: жесткие контейнеры, картонные коробки, крышки и мягкую упаковку. Является корпорацией с перекрестным листингом, поскольку зарегистрирована на двух биржах: Австралийской и Нью-Йоркской. В список индекса S&P 500 попала благодаря американской компании Bemis, которая объединилась со своим австралийским партнером Amcor Ltd. в 2019 году, образовав новое юридическое лицо — Amcor Plc. От Bemis же унаследовала историю роста дивидендов, которые в совокупности увеличиваются уже 25 лет.

По состоянию на декабрь 2021 года стоимость компании оценивается на уровне 18,3 миллиарда долларов. Дивидендная доходность акций — 3,9%.

Акции дивидендных аристократов США привлекательны надежностью, стабильностью и высоким уровнем выплат. Они отлично подходят консервативным инвесторам и тем, кто предпочитает получать пассивный доход на бирже, не ведя активной торговли. Это оптимальный вариант для постоянных и непрекращающихся платежей по дивидендам. «Аристократичный» портфель стоит создавать, рассматривая перспективу не далее 5-10 лет. При формировании инвестиционного портфеля сроком на 10-30 лет лучше сделать акцент на растущие высокотехнологичные компании, которые позволят заработать больше на собственном потенциале роста.

10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

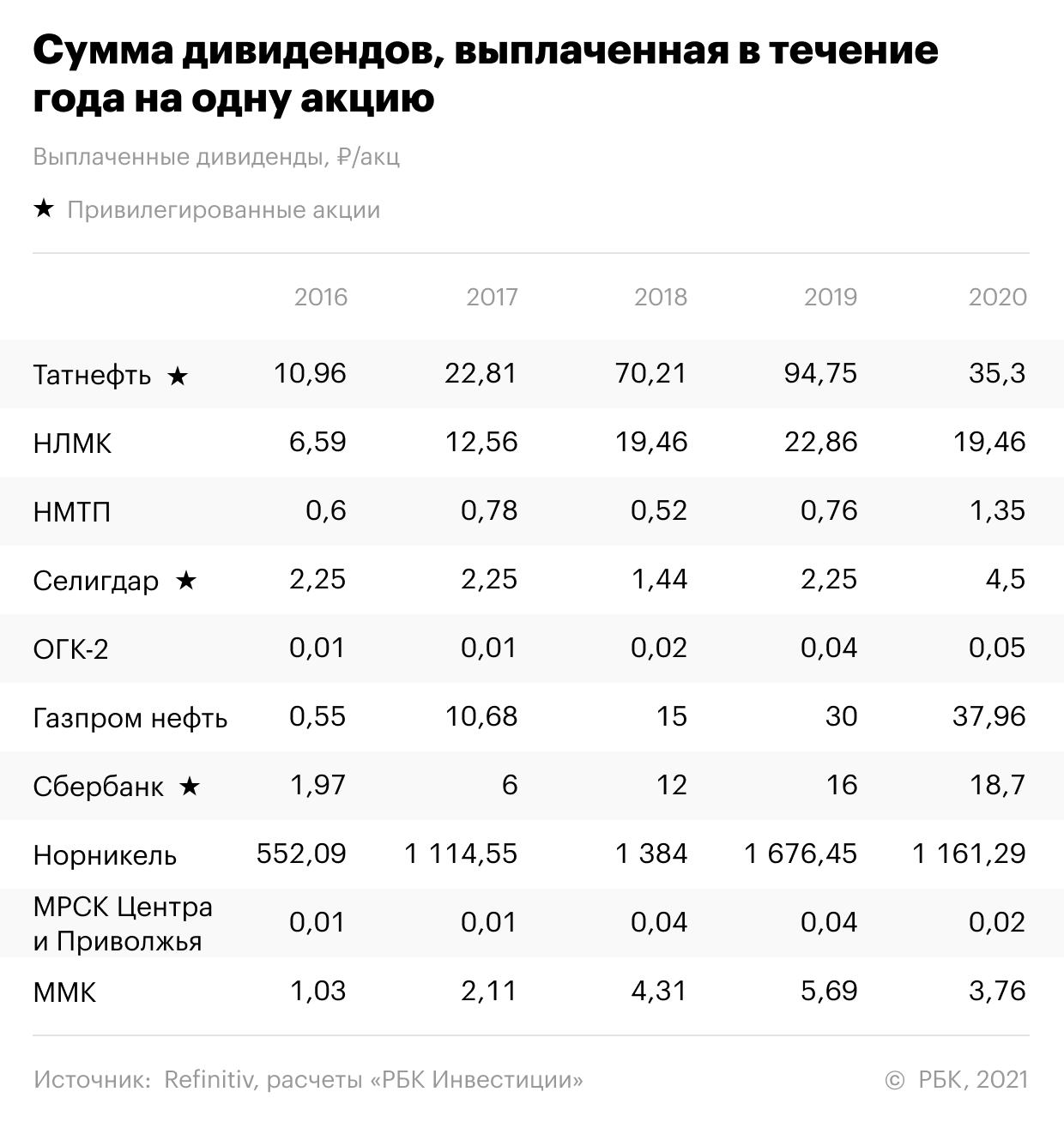

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

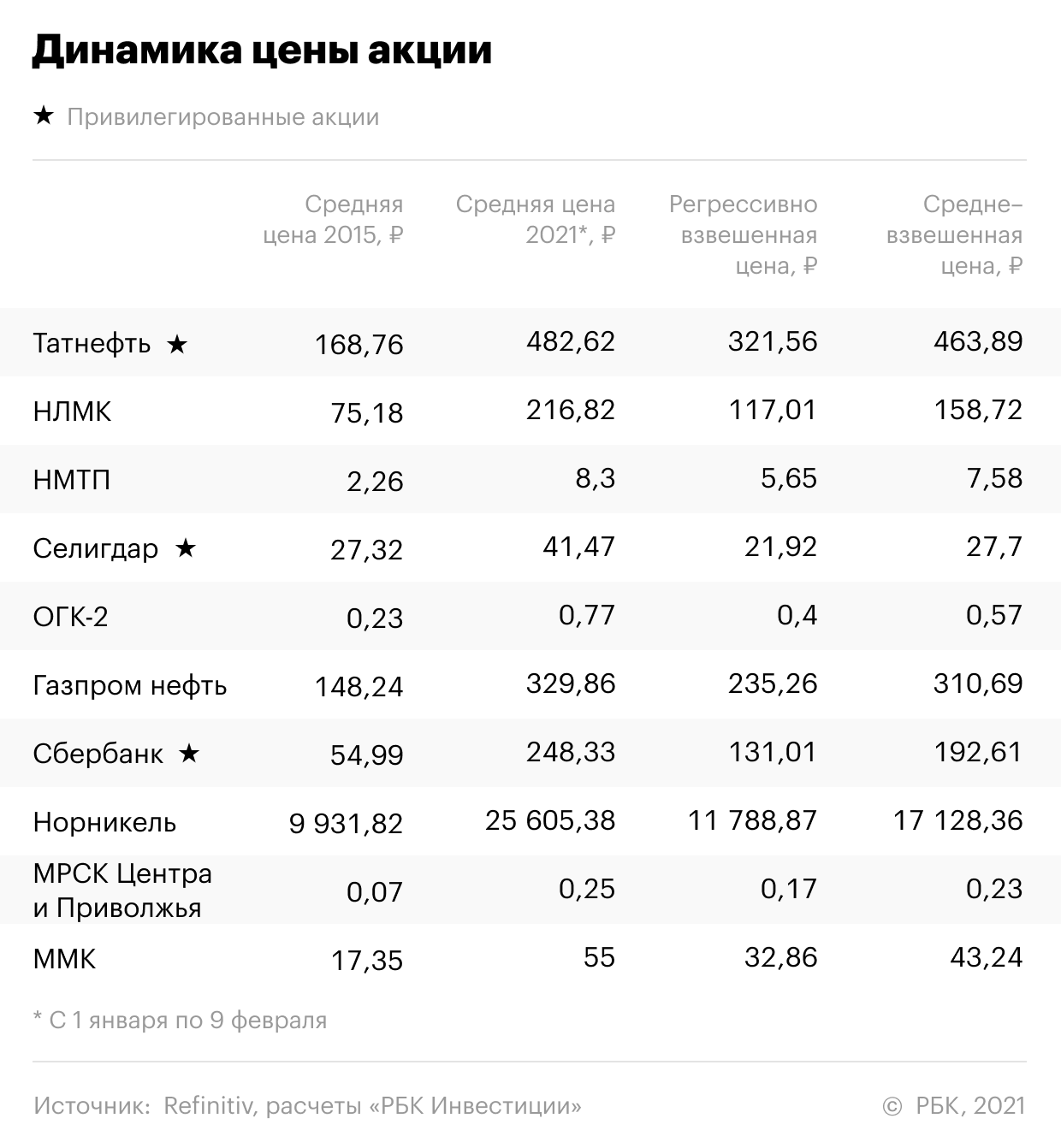

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Дивидендные короли – лучшие из лучших среди дивидендных аристократов.

Дивидендные короли – это акции, которые демонстрировали непрерывный рост дивидендов в течение 50-ти лет и более, смогли бы стать идеальным местом для укрытия на фоне паники на рынке и усиления экономической неопределенности во всем мире.

Самый длинный бычий рынок в истории США резко оборвался 19 февраля, когда вспышка коронавируса привела к обвалу акций. Индекс S&P 500 потерял более 30% всего за один месяц торгов. Некоторые рыночные стратеги начинают бить по барабану за покупку качественных акций с защитными атрибутами.

И ничто не говорит о качестве больше, чем акции, которые не пропускали повышение дивидендов в течение многих десятилетий.

«Для нас жизненно важно не только то, что компания может выплачивать свои дивиденды сегодня, но и то, что она может увеличить свои дивиденды завтра», – говорит Тони ДеСпирито, глава подразделения BlackRock по финансам и доходам в США.

«Мы основываем свое суждение на движении денежных средств – то, что остается для акционера, когда все другие обязательства компании были оплачены. Хороший поток денежных средств означает, что управленческая команда была дисциплинированной, и компания, вероятно, будет иметь конкурентоспособную устойчивость».

Инвесторы могут найти такие дивидендные акции в рядах «Дивидендных Королей». Вы наверняка слышали о дивидендных аристократах – компаниях из индекса S&P 500, которые повышали свои выплаты дивидендов каждый год в течение как минимум 25 лет подряд. А короли дивидендов – это аристократы, которые сделали это по крайней мере 50 лет подряд. Думаете такое невозможно? Читайте далее и все поймете сами!

Итак, вот на текущий 2020 год – 15 дивидендных королей. Это были лучшие из лучших дивидендов для роста ваших доходов, по крайней мере, с конца 1960-х годов. Любая компания с таким опытом явно делает дивиденды одним из главных приоритетов своего постоянного развития, и инвесторы могут рассчитывать на это, несмотря ни на что.

Подборка акций составлена по дивидендной доходности, от самой низкой до самой высокой. Список дивидендных аристократов ведется S&P Dow Jones Indices. Дивидендная доходность рассчитывается путем годового расчета самой последней квартальной выплаты и деления на цену акции. Дивидендная история на основе информации о компании и данных S&P.

Полосы роста дивидендов включают текущий год, если компания объявила о повышении дивидендов в 2020 году. Рейтинги аналитиков предоставлены S&P Global Market Intelligence.

15. Hormel (тикер HRL).

Дивидендная доходность: 2,1%.

Количество лет увеличения дивидендов: 54 года.

Hormel примерно так же надежен, как и получатель дохода. Компания по производству упакованных продуктов, наиболее известная своим спэмом, но также ответственная за чили и мясо под маркой Hormel, тушеные блюда Dinty Moore и соусы House of Tsang, ежегодно повышает свою дивидендные выплаты на протяжении более пяти десятилетий.

Действительно, Hormel объявил о 54-м году подряд увеличения дивидендов в ноябре. А его предстоящие майские выплаты станут 367-м квартальным подряд компании.

Hormel справедливо гордится тем, что выплачивал регулярные квартальные дивиденды без перерыва с тех пор, как стал публичной компанией в 1928 году. Даже до того, как это стало зрелым бизнесом, HRL сделал выплату дивидендов одним из главных приоритетов.

Как и акции многих компаний, выпускающих потребительские товары, HRL сравнительно неплохо держался с тех пор, как 19 февраля рынок достиг максимума. Король дивидендов упал примерно на 10% против падения на 34% для эталонного индекса S&P 500, неплохо, да? Аналитики настроены оптимистично. Долгосрочные перспективы Hormel, ожидая увеличения прибыли в среднем на 4% ежегодно в течение следующих трех-пяти лет.

14. Dover Corporation (DOV).

Дивидендная доходность: 2,6%.

Количество лет увеличения дивидендов: 64 года.

Промышленный конгломерат Dover (DOV) зарегистрировал свой 64-й год подряд увеличения дивидендов со скромным повышением, сохраняя свое место среди королей дивидендов. В августе DOV повысил ставку на 2,1% до 49 центов на акцию с 48 центов на акцию.

Компания, которая проникла во все отрасли промышленности – от насосов, подъемников и инструментов для повышения производительности для энергетического бизнеса под маркой Dover до коммерческих холодильников и морозильных дверей с маркой Anthony – всегда делала дивиденды №1. Рост дивидендов занимает третье место среди публично торгуемых компаний.

У Dover не самый захватывающий бизнес, хотя он получил некоторые заголовки в 2018 году. Под давлением активистского инвестора Даниэля Лоэба, хедж-фонда Third Point, Dover выделил свой энергетический бизнес. Известный как Apergy (APY), спин-офф начал торговаться на Нью-Йоркской фондовой бирже в мае 2018 года.

Аналитики прогнозируют среднегодовой рост прибыли почти на 11% в течение следующих трех-пяти лет.

13. Lowe’s (LOW).

Дивидендная доходность: 2,9%.

Количество лет увеличения дивидендов: 57 лет.

Lowe’s (LOW) выплачивал дивиденды каждый квартал с момента появления на фондовой бирже в 1961 году, и распределение денежных средств ежегодно увеличивается уже более полувека. Совсем недавно, в августе, Lowe’s поднял свою квартальную выплату до 55 центов на акцию с 48 центов на акцию, чтобы сохранить свое членство в дивидендных королях. Это улучшение почти на 15%. Rival Home Depot (HD) также долгое время выплачивала дивиденды, но ее рост выплат начался только в 2010 году.

Goldman Sachs недавно понизил рейтинг LOW, сославшись на отсутствие у компании платформы электронной коммерции в условиях вспышки коронавируса. В настоящее время Lowe’s переносит свою платформу электронной коммерции в облачный сервис, поэтому она не работает на полную мощность.

Профессионалы ожидают, что Lowe’s обеспечит среднегодовой рост прибыли на 15,5% в течение следующих трех-пяти лет, согласно S&P Global Market Intelligence.

12. Colgate-Palmolive (CL).

Дивидендная доходность: 2,9%.

Количество лет увеличения дивидендов: 57 лет.

Colgate-Palmolive (CL) продает основные продукты от зубной пасты до моющего средства для посуды, и поэтому спрос на его продукцию, как правило, остается стабильным как в хорошей, так и в плохой экономике.

Компания имеет подавляющее большинство своих продаж за пределами США, и это было проблемой в последнее время. Укрепление доллара, застойный спрос на ключевых зарубежных рынках и более высокие затраты на сырье сказывались на результатах Colgate. CL компенсирует некоторую боль, поднимая цены, хотя затраты остаются встречными.

Colgate также объявила в июле, что она приобретет французский бренд кожи Laboratories Filorga Cosmétiques за 1,69 миллиарда долларов – это самый большой шаг в слияниях и поглощениях с момента покупки Kolynos в 1995 году. Оливия Тонг из Bank of America считает, что этот шаг настроил Colgate на захват часть быстрорастущего премиального рынка по уходу за кожей.

Несмотря на свои проблемы, акции CL превзошли S&P 500 с тех пор, как рынок в феврале вырос.

Дивидендные выплаты Colgate датируются более чем столетием, до 1895 года, и ежегодно увеличивались в течение 57 лет. В последний раз CL повышал свои квартальные выплаты в марте, когда добавил пенни, чтобы довести выплату до 44 центов на акцию. Дивиденды должны продолжать расти. В конце концов, компания переживала и более тяжелые времена в истории фондового рынка.

11. Procter & Gamble (PG).

Дивидендная доходность: 2,9%.

Количество лет увеличения дивидендов: 63 года.

Procter & Gamble (PG) входит в число крупнейших мировых брендов не только бытовой химии, таких как моющие средства Tide, но и подгузники Pampers и бритвы Gillette и является одним из самых узнаваемых дивидендных королей. Она также имеет завидные защитные характеристики в то время, когда рынки рушатся. Спрос на такие товары, как туалетная бумага (тренд 2020 года), зубная паста и мыло, обычно остается стабильным как в хорошие, так и в плохие времена.

Конечно, это вряд ли делает P&G полностью защищенным от рецессии, но это помогло обеспечить надежные выплаты дивидендов на протяжении более чем ста лет. Компонент Dow платит акционерам с 1890 года и ежегодно увеличивает распределение денежных средств в течение 63 лет. В последний раз P&G увеличивала свои квартальные выплаты в апреле 2019 года на 4% до 74,59 центов на акцию.

В дополнение к щедрым дивидендам, аналитики ожидают, что PG будет генерировать среднегодовой рост прибыли на 7,1% в течение следующих трех-пяти лет. В середине марта Deutsche Bank повысил рейтинг акций до уровня «Покупка и удержание», отметив, что он “привлекательно защищен” на неопределенном рынке.

10. Stanley Black & Decker.

Дивидендная доходность: 3,1%.

Количество лет увеличения дивидендов: 52 года.

Производитель электро и ручного инструмента Stanley Black & Decker (SWK) выплачивал дивиденды за 143 года непрерывно и ежегодно увеличивал его в течение более полувека. Совсем недавно, в июле, SWK подняла квартальную выплату до 69 центов на акцию с 66 центов.

Но это не просто сонный доход. Аналитики ожидают, что SWK будет генерировать среднегодовой рост прибыли на 8,3% в год в течение следующих трех-пяти лет благодаря не только сокращению расходов, но и стратегии роста за счет слияний и поглощений.

Stanley Black & Decker приобрела Newell Tools у Newell Brands (NWL) за 2 млрд долларов в 2016 году. В январе 2017 года она договорилась о покупке инструментов Craftsman от Sears Holdings (SHLDQ) на общую сумму 775 млн. долларов в течение трех лет. Два года назад SWK объявила о приобретении IES Attachments за 690 миллионов долларов США, а также о покупке Nelson Fastener Systems за 440 миллионов долларов. А в начале 2020 года компания приобрела Consolidated Aerospace Manufacturing за 1,5 миллиарда долларов.

9. Cincinnati Financial (CINF).

Дивидендная доходность: 3,1%.

Количество лет увеличения дивидендов: 60 лет.

Как любит отмечать Cincinnati Financial (CINF), страховые компании обычно рассматриваются как консервативные долгосрочные инвестиции. Это, безусловно, имело место и для CINF, которая имеет одну из самых длинных полос роста дивидендов среди королей дивидендов. Действительно, в январе страховщик имущества и пострадавших отменил выплату в течение 60-го года подряд. Его квартальные дивиденды увеличились на 7,1% до 60 центов на акцию с 56 центов на акцию.

По словам Дженни Монтгомери Скотта, хотя мы все еще находимся в начале пандемии COVID-19, «коронавирус, вероятно, окажет некоторое влияние на претензии, но мы ожидаем, что воздействие будет управляемым для страховой отрасли».

Аналитическое сообщество в целом ожидает, что среднегодовая прибыль Cincinnati Financial сократится на 5,5% в течение следующих трех-пяти лет, согласно данным S & P Global Market Intelligence. Прибыль снижается за счет изменений правил бухгалтерского учета, которые требуют, чтобы нереализованные прибыли и убытки от инвестиций признавались в составе чистой прибыли, а не в балансе. Несмотря на то, что итоги прогноза будут снижаться, это не должно ухудшать способность CINF поддерживать свою серию дивидендов.

8. Illinois Tool Works (ITW).

Дивидендная доходность: 3,1%.

Количество лет увеличения дивидендов: 56 лет.

Иллинойский инструментальный завод, основанный в 1912 году (ITW), является «старой экономикой». Производственная компания производит строительные изделия, автозапчасти, ресторанное оборудование и многое другое.

Хотя ITW продает много продуктов под одноименным брендом, она также работает с такими компаниями, как Foster Refrigerators, ACME Packaging Systems и Wolf Range Company.

Как и многие компании ушедшей эпохи, ITW серьезно относится к росту дивидендов, выделив 35–40% своего операционного денежного потока на дивиденды с 2013 года. В августе Illinois Tool Works подняла квартальные дивиденды на 7% до 1,07 долл. На акцию, улучшая рост дивидендов уже 56 лет подряд.

7. Johnson & Johnson (JNJ).

Дивидендная доходность: 3,2%.

Количество лет увеличения дивидендов: 57 лет.

Johnson & Johnson (JNJ), основанная в 1886 году и публичная с 1944 года, работает в нескольких различных сегментах отрасли здравоохранения. В дополнение к фармацевтическим препаратам, она производит безрецептурные потребительские товары, такие как пластыри, неоспорин и листерин. Он также производит медицинские приборы, используемые в хирургии.

Растущие операции здравоохранения компонента Dow помогают ограничить потери акций JNJ при распродаже. Это вряд ли означает, что компания не застрахована от COVID-19. Credit Suisse, который оценивает акции, сократил свои оценки прибыли, чтобы отразить «потенциальное влияние на отложенные процедуры, другие процедуры, которые являются менее отложенными, капитальное оборудование и направления деятельности по уходу и диагностике гриппа».

Однако коронавирус не должен влиять на тех, кто рассчитывает на устойчивые дивиденды JNJ в долгосрочной перспективе. Компания столкнулась с худшими бедствиями за свою долгую историю и сохранила свои выплаты без изменений.

Действительно, гигант здравоохранения увеличил свою квартальную выплату на 5,6% в апреле 2019 года до 95 центов на акцию. Это расширило его серию последовательных ежегодных увеличений дивидендов до 57, удерживая его в рядах королей дивидендов. Полоса должна продолжаться и в том случае, если JNJ сможет продолжать увеличивать свои доходы. Аналитики ожидают, что в течение следующего полугодия в среднем на 7,1% ежегодно.

6. Coca Cola (KO).

Дивидендная доходность: 4,2%.

Количество лет увеличения дивидендов: 58 лет.

Coca-Cola (KO) давно известна тем, что она утоляет жажду потребителей, но она одинаково эффективна для утоления жажды инвесторов. Компания выплачивала ежеквартальные дивиденды с 1920 года, и эти дивиденды ежегодно увеличивались в течение последних 58 лет.

KO в последний раз подняла дивиденды в феврале, когда объявила о ежеквартальной выплате 41 цента на акцию по сравнению с 40 центами на акцию. Неуклонно растущие дивиденды являются одной из причин, почему Coca-Cola входит в число лучших акций всех времен.

В связи с сокращением рынка газированных напитков в США в течение более десяти лет компания Coca-Cola ответила добавлением бутилированной воды, фруктовых соков и чая в свою линейку продуктов, чтобы поддерживать движение денежных средств. В дополнение к одноименной марке Coca-Cola, KO также предлагает такие имена, как Minute Maid, Powerade, Simply Orange и Vitaminwater.

Не так давно Coca-Cola добавила еще одно громкое имя в свой список: в январе 2019 года она завершила сделку по приобретению Costa Limited, владеющей популярным брендом Costa Coffee, работающим более чем в 30 странах.

5. 3М (MMM).

Дивидендная доходность: 4,4%.

Количество лет увеличения дивидендов: 62 года.

Промышленный конгломерат 3M (MMM), который делает все от клеев до электрических цепей и магнитных лент, оказывается в критическом положении во время вспышки коронавируса. Компания делает маски N95 настолько быстро, насколько это возможно, для пополнения опасно низких запасов в больницах и других учреждениях.

3M – один из самых долгожданных королей дивидендов, который может похвастаться ежеквартальным дивидендами, которые существует уже более столетия. И 3М ежегодно увеличивал распределение денежных средств в течение 62 лет подряд.

В последний раз компания подняла дивиденды в феврале, когда подняла квартальную выплату на 2% до 1,47 долл. на акцию. За прошедшее десятилетие 3M вернул акционерам 57 миллиардов долларов путем комбинации дивидендов и выкупа акций, или 121% от чистой прибыли, говорится в сообщении компании в пресс-релизе.

Постоянный поток денежных средств помог компании 3M завоевать звание одной из 50 лучших акций всех времен, даже если за последние два года акции значительно отставали от рынка. Торговая война США с Китаем, а также мягкость в секторах автомобильной и бытовой электроники наказывают результаты МММ.

Инвесторы могут рассчитывать на стабильные выплаты конгломерата в течение длительного времени.

4. Emerson Electric (EMR).

Дивидендная доходность: 4,5%.

Количество лет увеличения дивидендов: 63 года.

Emerson Electric (EMR) производит широкий спектр промышленной продукции, начиная от регулирующих клапанов и заканчивая лазерными сварщиками и электрическими фитингами.

Резкий спад цен на нефть оказывает давление на Emerson, поскольку энергетические компании продолжали сокращать расходы. William Blair Equity Research, который оценивает EMR в Market Perform, говорит, что агрессивное сокращение издержек компании позволит ей использовать свои возможности, когда бизнес восстановится, возможно, в 2021 году. Прогнозируется, что прибыль в следующем году увеличится в среднем на 8,1% в год три-пять лет.

Emerson выплачивал дивиденды с 1956 года и увеличивал свои ежегодные выплаты в течение 63 лет подряд, включая последнее увеличение в ноябре 2019 года. Дивиденды Emerson выросли на совокупной годовой ставки 10,1% с 1956 года.

3. Sysco (SYY).

Дивидендная доходность: 4,6%.

Количество лет увеличения дивидендов: 51 год.

Sysco (SYY), компания, занимающаяся поставками продуктов питания для ресторанов, также способствует росту за счет приобретений. И, как и другие дивидендные короли в этом списке, SYY – это машина для получения дивидендов. У компании уже есть 51-летний рост выплат. Последнее повышение произошло в декабре, когда компания подняла квартальные дивиденды до 45 центов на акцию с 39 центов на акцию.

Что касается слияний и поглощений: в январе 2019 года Sysco купила Waugh Foods, широкополосного дистрибьютора в Иллинойсе с годовым объемом продаж около 40 миллионов долларов. Другие шаги включают в себя сделку на 2016 год для европейской компании по обслуживанию и поставкам Brakes Group, а также платформу для электронной коммерции Supply on the Fly в том же году. В феврале 2018 года компания приобрела компанию Doerle Food Services, крупнейшего в Луизиане дистрибьютора, с годовым объемом продаж в сфере общественного питания примерно 250 миллионов долларов. Затем в апреле 2018 года фирма завершила сделку по приобретению американской компании Kent Frozen Foods за нераскрытую сумму.

Тем не менее, Sysco удалось добиться большого роста и самостоятельно. Сочетание органического роста и роста на основе слияний и поглощений привело к устойчивому увеличению доходов в течение многих лет.

Заглядывая вперед, профессионалы ожидают, что прибыль будет расти на 9,7% ежегодно в течение следующего полугодия. Это должно позволить Sysco продолжить свою серию роста дивидендов.

2. Genuine Parts (GPC).

Дивидендная доходность: 5,2%.

Количество лет увеличения дивидендов: 64 года.

Производитель оригинальных запасных частей для автомобилей и промышленных запчастей (GPC) является наиболее известным брендом Napa, хотя он также работает под маркой AutoTodo в Мексике и UAP в Канаде. С момента своего основания в 1928 году, она преследовала стратегию приобретений для стимулирования роста.

С этой целью у компании было напряженное лето 2019 года. В июне лондонская дочерняя компания Genuine Parts приобрела французскую компанию Todd Group, дистрибьютора запчастей и аксессуаров для грузовых автомобилей. Месяц спустя, GPC приобрела оставшуюся 65% долю в Inenco, австралийском дистрибьюторе запчастей.

Оригинальные запчасти, как и многие акции в промышленном пространстве, столкнулись с препятствиями, связанными с тарифами и глобальным спадом.

Тем не менее, все время, Original Parts был банкоматом. Король дивидендов ежегодно повышал свои выплаты в течение более шести десятилетий. Это включает в себя почти 4% улучшение его распределения в феврале.

1. Federal Realty Investment Trust (FRT).

Дивидендная доходность: 5,5%.

Количество лет увеличения дивидендов: 64 года.

Инвестиционные трасты в сфере недвижимости (REIT), такие как Federal Realty Investment (FRT), обязаны выплачивать не менее 90% своей налогооблагаемой прибыли в качестве дивидендов в обмен на определенные налоговые льготы. Таким образом, REIT обычно являются хорошим источником дохода.

Мало кто был более устойчивым, чем FRT.

Federal Realty Investment trust – владеющий торговой недвижимостью и недвижимостью смешанного назначения в 12 штатах, а также в округе Колумбия – является единственным REIT среди дивидендных королей. В конце марта Bank of America Merrill Lynch понизил рейтинг акций до нейтрального с уровня «Покупать», поскольку в собственности FRT наблюдается повышенная концентрация «второстепенных» предприятий и ресторанов, которые в непропорционально большой степени подвержены вспышке коронавируса.

FRT повышала выплату каждый год в течение более полувека, а ежегодные темпы роста составляли более 7%. Последний раз она повышал квартальную выплату в августе примерно на 3% до 1,05 долл. на акцию.