Топ акций мосбиржи по капитализации

ТОП 200 компаний по капитализации на Московская Биржа (MOEX)

Сегодня первое место в рейтинге компаний по капитализации на Московская Биржа (MOEX) занимает Открытое акционерное общество ОМЗ, Капитализация Открытое акционерное общество ОМЗ составил 4 224 344 391 680 RUB. Второе место в рейтинге занимает Газпром нефть, Капитализация Газпром нефть составил 2 538 283 991 040 RUB. И третье место в рейтинге компаний по капитализации на Московская Биржа (MOEX) занимает Транснефть, Капитализация Транснефть составил 1 116 398 419 968 RUB.

| # | Тикер и название компании | Фондовая биржа и страна | Капитализация | Динамика | Объём торгов (24ч) | Динамика |

|---|---|---|---|---|---|---|

| 1. | Открытое акционерное общество ОМЗ капитализация MCX:OMZZP.ME | Московская Биржа (MOEX) Россия | 4.22T RUB 4 224 344 391 680 ₽ | +98.68 % ↑ | 0.31 RUB 0.31 ₽ | -513.04 % ↓ |

| 2. | Газпром нефть капитализация MCX:SIBN.ME | Московская Биржа (MOEX) Россия | 2.54T RUB 2 538 283 991 040 ₽ | +98.67 % ↑ | 13 636.33 RUB 13 636.33 ₽ | +15.52 % ↑ |

| 3. | Транснефть капитализация MCX:TRNFP.ME | Московская Биржа (MOEX) Россия | 1.12T RUB 1 116 398 419 968 ₽ | +98.68 % ↑ | 0.85 RUB 0.85 ₽ | +52.38 % ↑ |

| 4. | Магнитогорский металлургический комбинат капитализация MCX:MAGN.ME | Московская Биржа (MOEX) Россия | 713.59B RUB 713 590 767 616 ₽ | +98.65 % ↑ | 109 350.32 RUB 109 350.32 ₽ | -76.17 % ↓ |

| 5. | Открытое акционерное общество «Корпорация ВСМПО-АВИСМА» капитализация MCX:VSMO.ME | Московская Биржа (MOEX) Россия | 553.80B RUB 553 794 535 424 ₽ | +98.69 % ↑ | 25.53 RUB 25.53 ₽ | +25.55 % ↑ |

| 6. | Казанский Органический Синтез капитализация MCX:KZOS.ME | Московская Биржа (MOEX) Россия | 174.79B RUB 174 784 774 144 ₽ | +98.65 % ↑ | 125.38 RUB 125.38 ₽ | -130.43 % ↓ |

| 7. | ОАО «Дальневосточное морское пароходство». капитализация MCX:FESH.ME | Московская Биржа (MOEX) Россия | 79.51B RUB 79 506 677 760 ₽ | +98.65 % ↑ | 8 871.04 RUB 8 871.04 ₽ | +89.74 % ↑ |

| 8. | КуйбышевАзот капитализация MCX:KAZT.ME | Московская Биржа (MOEX) Россия | 64.63B RUB 64 629 235 712 ₽ | +98.68 % ↑ | 217.46 RUB 217.46 ₽ | +62.93 % ↑ |

| 9. | Инвестиционная компания ИК Русс-Инвест капитализация MCX:RUSI.ME | Московская Биржа (MOEX) Россия | 5.49B RUB 5 493 637 120 ₽ | +98.60 % ↑ | 115.81 RUB 115.81 ₽ | +19.91 % ↑ |

| 10. | НЕФАЗ Открытое акционерное общество капитализация MCX:NFAZ.ME | Московская Биржа (MOEX) Россия | 4.35B RUB 4 352 260 608 ₽ | +98.65 % ↑ | 3.64 RUB 3.64 ₽ | +14.81 % ↑ |

| 11. | Самараэнерго капитализация MCX:SAGOP.ME | Московская Биржа (MOEX) Россия | 4.17B RUB 4 165 320 704 ₽ | +98.67 % ↑ | 134.82 RUB 134.82 ₽ | -100 % ↓ |

| 12. | Ижсталь ПАО капитализация MCX:IGST.ME | Московская Биржа (MOEX) Россия | 2.62B RUB 2 616 910 080 ₽ | +98.70 % ↑ | 0.93 RUB 0.93 ₽ | -43.48 % ↓ |

| 13. | ТНС энерго Марий Эл капитализация MCX:MISB.ME | Московская Биржа (MOEX) Россия | 1.93B RUB 1 934 019 968 ₽ | +98.68 % ↑ | 432.77 RUB 432.77 ₽ | +98.13 % ↑ |

| 14. | Р-н Западная Сибирь капитализация MCX:CHGZ.ME | Московская Биржа (MOEX) Россия | 1.39B RUB 1 386 758 528 ₽ | +98.63 % ↑ | 12.54 RUB 12.54 ₽ | +16.13 % ↑ |

| 15. | Туймазинский Завод Автобетоновозов, ОАО капитализация MCX:TUZA.ME | Московская Биржа (MOEX) Россия | 1.16B RUB 1 159 020 032 ₽ | +98.62 % ↑ | 151.94 RUB 151.94 ₽ | -64.33 % ↓ |

| 16. | Саратовэнерго капитализация MCX:SAREP.ME | Московская Биржа (MOEX) Россия | 806.80M RUB 806 795 648 ₽ | +98.62 % ↑ | 674.09 RUB 674.09 ₽ | -1 200 % ↓ |

Код для вставки без рекламы с прямой ссылкой на сайт

Код для вставки с рекламой без прямой ссылки на сайт

Скопируйте и вставьте этот код на свою страничку в то место, где хотите, чтобы отобразился калькулятор.

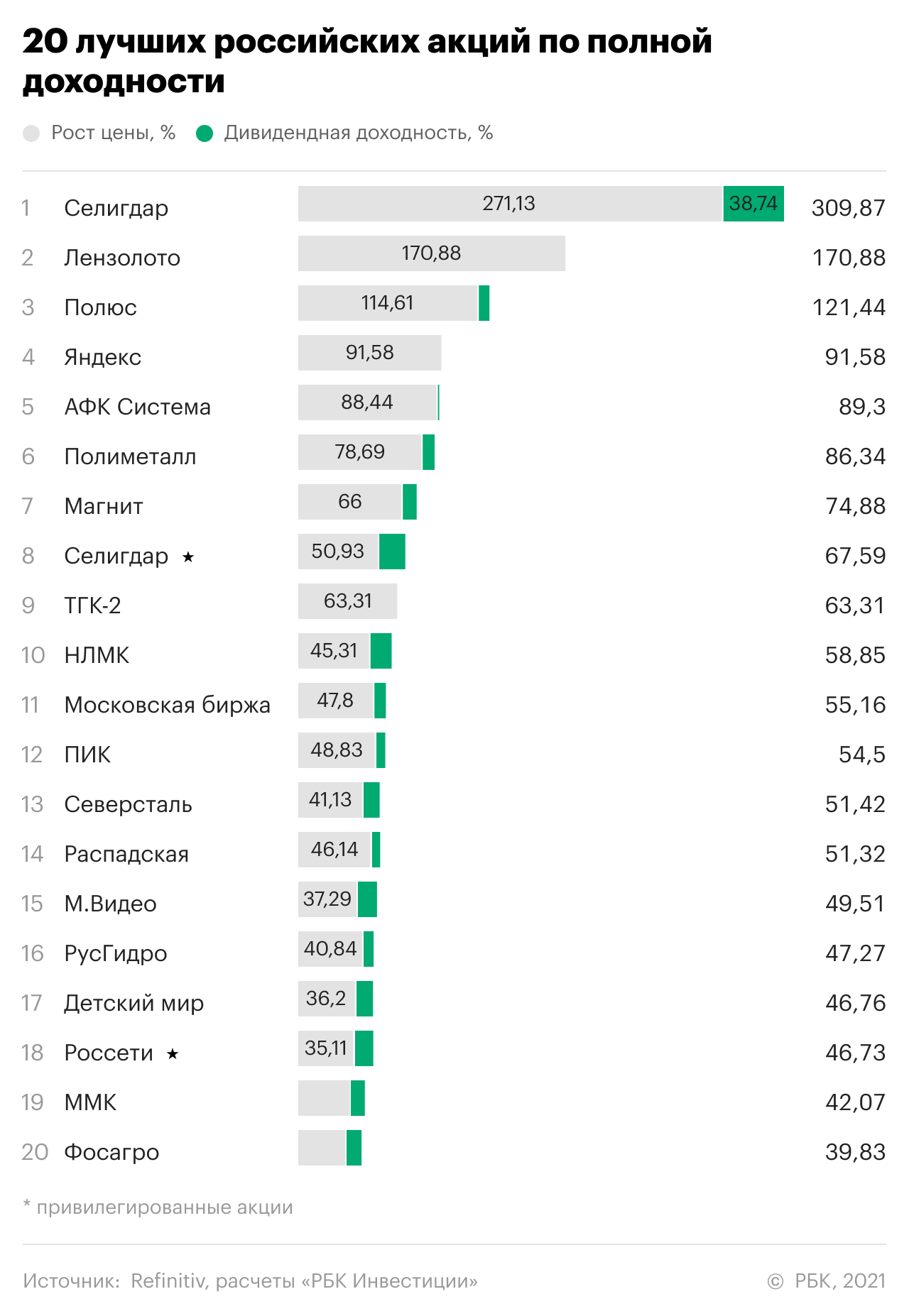

20 лучших российских акций 2020 года. Рейтинг РБК

Акции были выбраны из числа торгуемых на Московской бирже и которые можно купить в каталоге «РБК Инвестиции» за российские рубли.

При этом, лучшие бумаги российских компаний принесли инвесторам в 2020 году более значительный доход. Средняя доходность топ-20 российских акций составила 80,9%. А лидеры принесли инвесторам еще больше.

Доход от вложений в акции золотодобывающей компании «Селигдар» составил 309,9%. А занявшие 20-е место акции «Фосагро» обеспечили доход всего в 39,8%. Но и это значительно лучше любого банковского вклада.

Первые три позиции нашего топа заняли акции золотодобывающих компаний, так как в год пандемии COVID-19 золото, как защитный актив, пользовалось повышенным спросом. Всего в топ-20 вошло пять акций золотодобытчиков. Кроме того, в лучшую двадцатку вошли три бумаги компаний черной металлургии, три акции торговых сетей, три акции энергетических компаний. Также среди лучших акций есть бумаги представителей IT, финансового сектора, девелопмента, горной добычи, производителя удобрений и одного многоотраслевого холдинга.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

В число 20 акций, показавших наибольший рост котировок, вошли бумаги «Ленты», и не попали акции «Фосагро». Это единственное различие списков.

Средний прирост 20 самых подорожавших акций составил 72,2%. Для сравнения индекс Московской биржи вырос за год на 8%, c 3 045,87 пункта до 3 289,02 пункта. При этом в начале 2021 года акции продолжили рост, индекс Мосбиржи прибавил за это время еще 6%. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

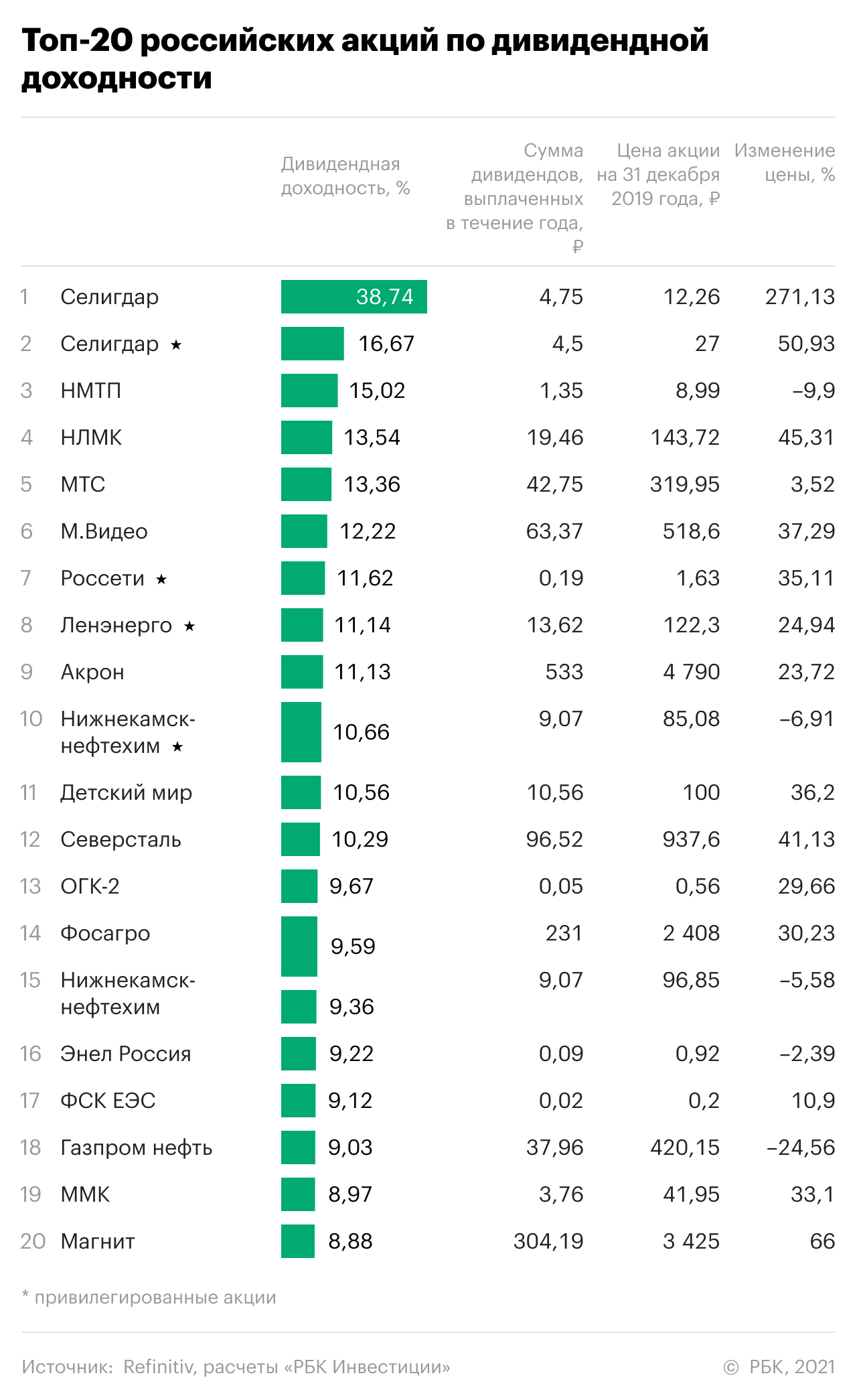

Выплата дивидендов не просто приносит инвестору некий дополнительный доход. Топ-20 акций по лучшей доходности дивидендных выплат в среднем обеспечил дивдоходность в среднем на уровне 12,4%. Но, во многих случаях, именно привлекательная дивидендная доходность становится причиной роста котировок. Сравнение топ-20 по полной и по дивидендной доходности показывает, что списки совпадают наполовину.

Десять бумаг — акции «Селигдара» (обыкновенные и привилегированные), «Магнита», НЛМК, «Северстали», «М.Видео», «Детского мира», «Россетей» (привилегированные), ММК и «Фосагро», присутствуют в обоих топах. Это позволяет говорить о том, что связь между дивидендной доходностью и ростом биржевых цен на эти бумаги не случайна.

В то же время акции НМТП, «Нижнекамскнефтехима» (обыкновенные и привелигированные), «Энел Россия» и «Газпром нефти» вошли в топ-20 по дивидендной доходности. Но дивидендный доход был значительной мере «съеден» снижением котировок. В случае «Газпром нефти» падение котировок даже превзошло прибыль от полученных дивидендов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

ВТБ оценил перспективы российского рынка акций на 2022 год

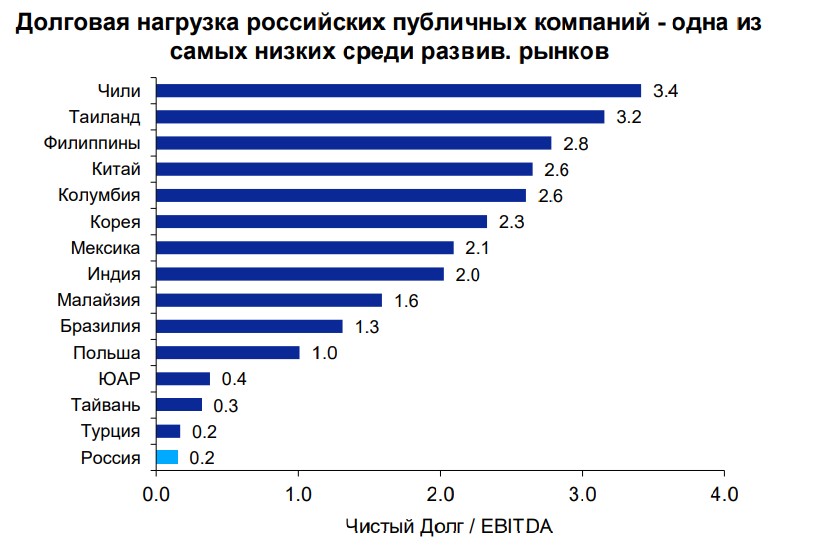

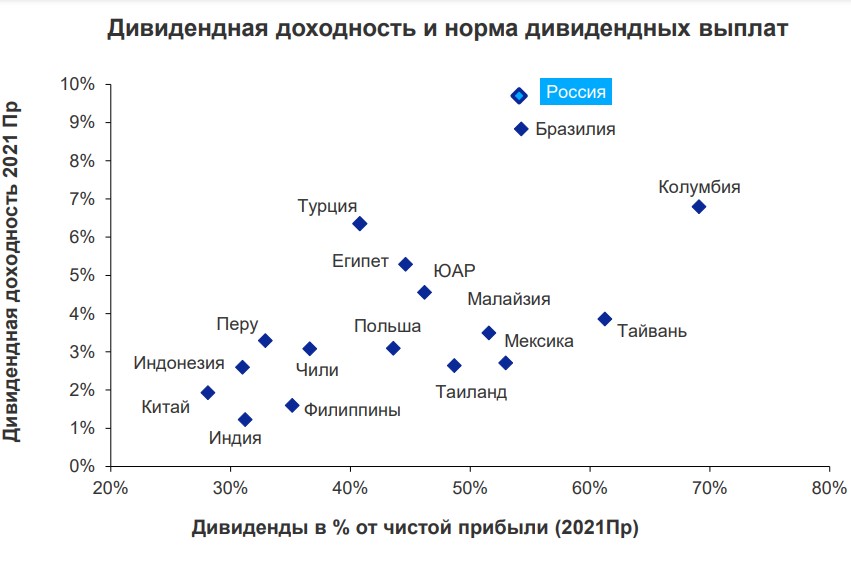

Аналитики «ВТБ Капитал Инвестиции» позитивно оценили перспективы российского фондового рынка на 2022 год. В инвесткомпании повысили рекомендацию по российским акциям с «держать» до «покупать», отметив высокие цены на сырьевые товары, привлекательную дивидендную доходность и отсутствие дополнительных геополитических рисков.

Эксперты банка позитивно смотрят на российский нефтегазовый сектор, выделяя акции крупнейших компаний отрасли — «Роснефть», ЛУКОЙЛ, «Газпром» и НОВАТЭК. В других отраслях, по мнению аналитиков, инвесторам в ближайшие 12 месяцев стоит обратить внимание на бумаги Сбербанка, МТС, «Магнита», РУСАЛа, «Яндекса» и HeadHunter.

Что о российском рынке говорят эксперты других инвесткомпаний

Эксперты финансовой компании BCS Global Markets также ожидают высокой доходности от российского рынка. «Наша текущая цель по индексу РТС на конец 2022 года составляет 2250, что предполагает потенциал роста 46% в долларах США и соответствует фундаментальной рекомендации «покупать», — отметили они в обзоре.

Главный аргумент инвесткомпании в пользу инвестиций в российский рынок акций — текущая прогнозная дивидендная доходность по индексу РТС на 2022 год в размере 9,5%. «В сумме с 10,2%, которые могут быть выплачены по большей части к середине 2023 года, это дает около 20% на ближайшие 18 месяцев», — написали аналитики. В BCS Global Markets сохраняют позитивный взгляд на крупнейшие российские нефтегазовые компании: «Газпром», «Роснефть» и ЛУКОЙЛ.

Аналитики SberCIB Investment Research отмечают, что российский рынок акций начнет 2022 год при возросших геополитических рисках. Основными рисками они считают ситуацию вокруг Украины, из-за которой российские рискованные активы могут остаться волатильными в ближайшие месяцы.

«Цены на многие сырьевые товары, в частности металлы, будут корректироваться из-за увеличения предложения и замедления динамики спроса. Тем не менее мы полагаем, что ценовая конъюнктура в целом останется благоприятной для российских металлургов. Мы оставляем в силе умеренно положительный прогноз по российским акциям и не ожидаем сильного роста индекса Мосбиржи по итогам следующего года по сравнению с 2021 годом», — говорится в стратегии SberCIB Investment Research на 2022 год.

Фаворитами российского рынка в грядущем году аналитики SberCIB назвали акции «Газпрома», «Яндекса», X5 Retail Group и «Сегежи».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Вечерний обзор. Совокупная капитализация компаний-компонентов индекса МосБиржи впервые превысила 60 трлн рублей

Российские акции продемонстрировали позитивную динамику по итогам торгов во вторник.

Индекс МосБиржи закрылся на 0,2% ниже установленного 14 сентября рекордного максимума на уровне 4061,99 п.

Внутридневная динамика во вторник была аналогична понедельнику: открытие выше уровня закрытия предыдущего дня, затем снижение и попытка проверить на прочность предыдущее закрытие в качестве поддержки, отскок вверх, консолидация в диапазоне 4040 – 4060 и формирование нового максимума.

Отраслевой индекс «Химии и нефтехимии» вырос на 1,84% (+4,7% в сентябре и +56,2% с начала года) и стал лидером роста во вторник.

Из 44 акций индекса МосБиржи 13 подорожали и 31 потеряла в цене. На каждую подорожавшую акцию приходилось более 2-х подешевевших. Тем не менее индексу удалось завершить день в зеленой зоне, так как в малочисленной группе прибавивших в цене акций были компоненты с большим весом в индексе: «Газпром», Сбербанк, «Лукойл». Нефтегазовый сектор вырос на 0,84% и перевесил негатив от снижения металлургов. Цены на газ в Европе продолжают ралли, «Газпром» уверенно приближается к тому, чтобы переписать новый максимум, для этого придется подняться выше пика 2008 года на 369,5 руб. При этом в Мексиканском заливе зародился новый тропический шторм «Николас», хотя в регионе до сих пор не восстановлены 45% мощностей после урагана «Ида», который прошел 2 недели тому назад.

Индекс МосБиржи вновь начинает выглядеть перегретым, что не исключает тестирования 4100 п., но повышает возможность коррекции в диапазоне от текущих значений и до выше обозначенной психологической отметки.

Дивидендная доходность за 12 месяцев составляет 4,4%. Индекс торгуется с коэффициентом 9,3 к прибыли за прошедший год и с коэффициентом 7 к прогнозной прибыли входящих в него компаний на предстоящий год. Совокупная рыночная капитализация входящих в индекс МосБиржи компаний составляет 60,1 трлн рублей. Индекс МосБиржи вырос на 38% за последние 52 недели. Индекс Stoxx Europe 600 за тот же период прибавил 27%.

Внешний фон

Европейские акции растеряли достижения дня

Европейские акции демонстрировали рост большую часть дня, но к закрытию не удержали прибыли. Снижение инфляционного давления в США позитивно сказалось на настроениях инвесторов. Однако горнодобывающий сектор активно дешевел на фоне снижения цен на железную руду, поскольку сокращение производства в Китае негативно сказывается на спросе. Меж тем после инфляционного отчета доходности американских казначейских облигаций снизились. На этом фоне сектора, чувствительные к процентным ставкам, подросли: здравоохранение, технологические акции.

10 лучших акций первого полугодия: рейтинг «РБК Инвестиций»

В первой половине 2021 года основные фондовые индексы несколько раз обновляли исторические максимумы. При этом темпы роста нельзя назвать фантастическими. За полгода индекс Мосбиржи вырос на 16,81%. Соразмерный рост показали и американские биржевые индексы: Dow Jones Industrial поднялся на 12,73%, а NASDAQ Composite и S&P 500 — на 12,54% и 14,41%, соответственно.

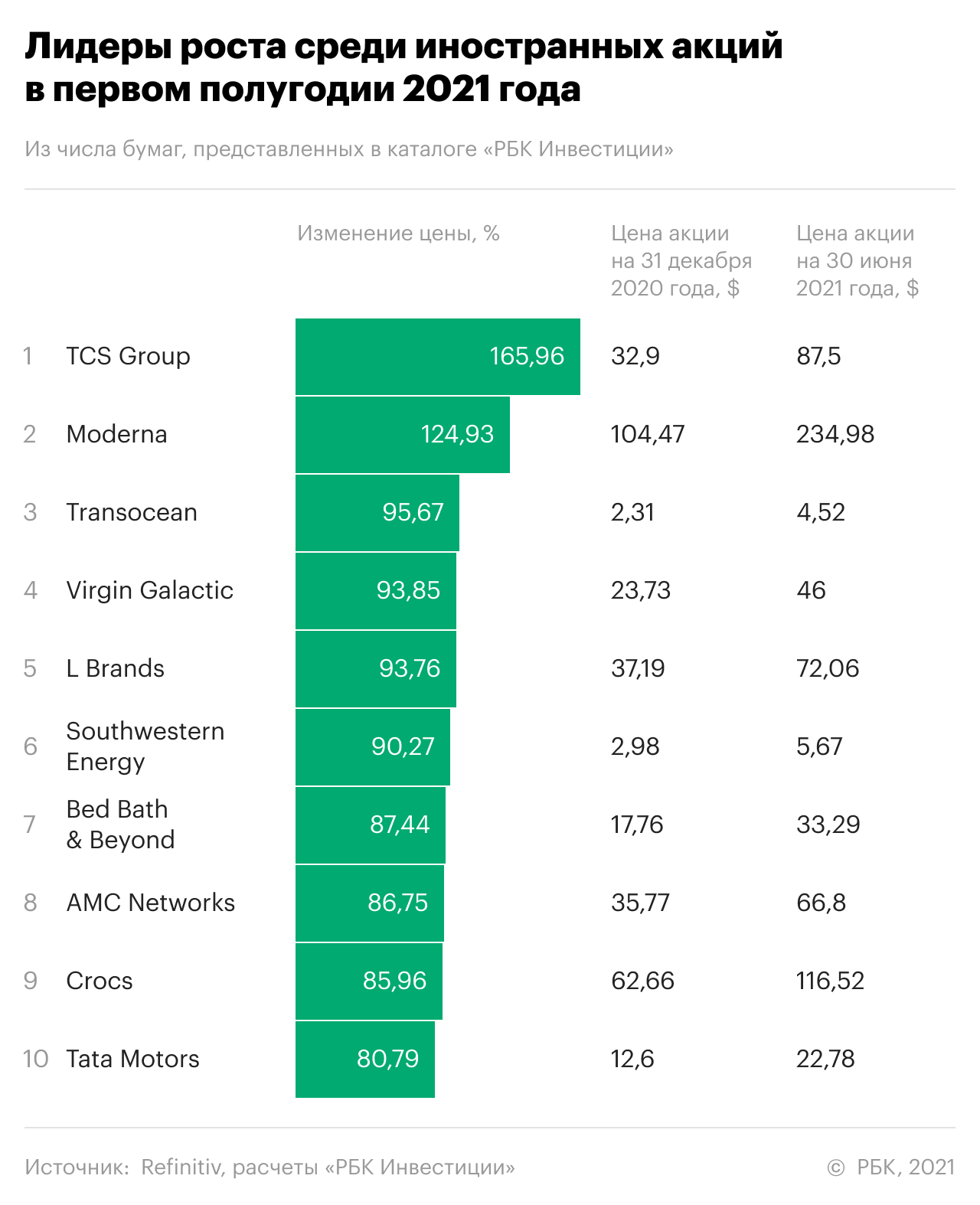

Как можно было заработать на иностранных ценных бумагах каталога

Мы определили десять лучших акций, представленных в каталоге «РБК Инвестиции» и которыми можно торговать за доллары США на Санкт-Петербургской бирже. Средний рост десяти лучших валютных акций нашего каталога за первое полугодие составил 100,54%. Разброс доходности лучшей десятки от 165,96% у лидера, до 80,79% у бумаги на десятой позиции.

Лидером этого раздела рейтинга стали бумаги TCS Group — материнской компании Тинькофф Банка. В нашем каталоге она представлена среди акций, торгуемых за валюту и поэтому условно относится к иностранным. Котировки TCS Group уверенно росли на протяжении практически всего полугодия.

Второе место заняли акции Moderna. Взлет вызван успехом биофармацевтической компании в разработке вакцины от Covid-19. Вакцина закупается по всему миру, в том числе военным ведомством США, и эффективна против индийского штамма вируса.

За шесть месяцев акции Moderna подорожали на 124,93%.

В опубликованной в ноябре 2020 и феврале и мае 2021 компания показывала выручку с превышением ожиданий — это говорит о том, что бизнес набирает обороты. За полгода цены на бумаги Transocean поднялись на 95,67%.

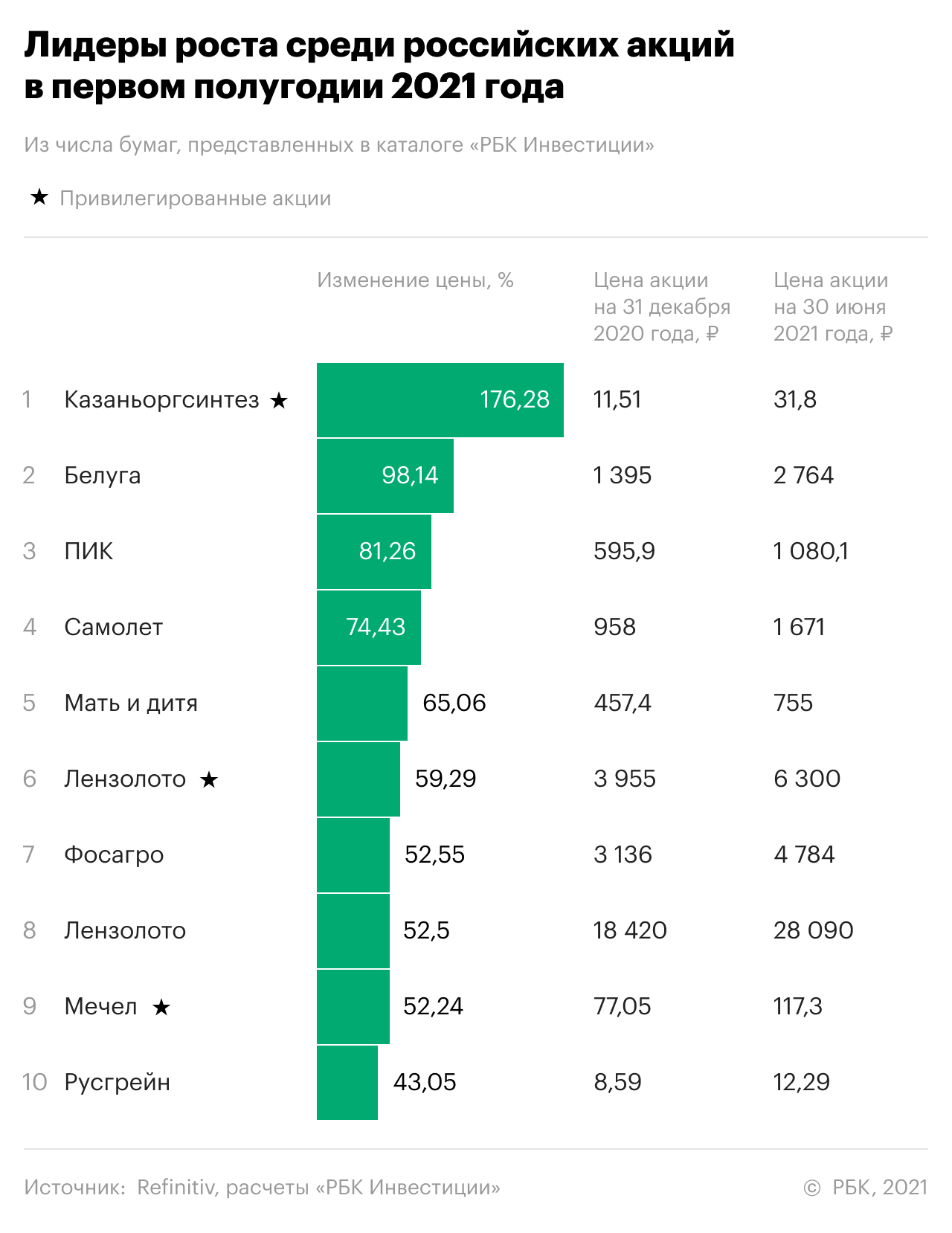

Лучшие российские акции

Мы также определили десять лучших российских акций, которые можно купить за рубли с помощью «РБК Инвестиций». За полгода, лучшая десятка подорожала в среднем на 75,48%. Разброс динамики в этой части топ-10 составляет от 176,28% до 43,05%.

Наибольший рост котировок показали привилегированные акции «Казаньоргсинтеза». Сперва бумаги показали необъяснимый рост в январе. Но в апреле произошел еще более сильный взлет котировок. На этот раз он был вызван корпоративным событием: слиянием нефтехимических активов ТАИФа (материнской компании «Казаньоргсинтеза») и «Сибура».

Привилегированные акции казанской компании показали гораздо более сильные темпы роста по сравнению с обыкновенными бумагами. По итогам полугодия «префа» «Казаньоргсинтеза» выросли на 176,28%. Привилегированные акции «Казаньоргсинтеза» стали самыми подорожавшими за шесть месяцев российскими бумагами на Московской бирже.

Вторыми по темпам роста за полугодие стали акции «Белуга Групп». Первый значительный взлет котировок компании произошел в феврале. Цены на акции компании поднимались на 200%.

Инвесторы и аналитики предлагали различные объяснения, но даже сама компания вынуждена была заявить, что движения цен не связаны с корпоративными событиями. Следующий значительный подъем котировок произошел в марте и был связан с объявлением дивидендов. Несмотря на снижение котировок в июне из-за проведения SPO, по итогам первого полугодия акции «Белуга Групп» подорожали на 98,14%.

На третьем месте рублевого раздела рейтинга акции ПИК. Котировки девелопера показывали устойчивый рост на протяжении всего первого полугодия. В марте после объявления результатов оценки активов и публикации отчетности рост ускорился.

За шесть месяцев акции ПИК подорожали на 81,26%.

У кого рост может продолжиться

Для склонных к риску инвесторов могут быть привлекательны бумаги Transocean, Southwestern Energy, Tata Motors. Пока эти компании убыточны, но их мультипликаторы EV/EBITDA ниже, чем у акций конкурентов.

Акции TCS Group («Тинькофф»), Moderna, Virgin Galactic, Bed Bath & Beyond выглядят дорогими, если оценивать их в сравнении по мультипликаторам.

Среди российских бумаг по мультипликаторам все еще недооценены акции «Казаньоргсинтеза», «Белуги», ПИК, MD Medical Group («Мать и дитя»), «Фосагро» и «Мечела».

В то же время переоцененными выглядят акции «Самолета», «Лензолота» и «Русгрейна». При текущих ценах инвестору нужно быть особенно осторожным с бумагами «Лензолота», поскольку после выплаты дивидендов бумаги могут сильно упасть, показав в июле значительный дивидендный гэп.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале « Сам ты инвестор! »

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Аналитический показатель, указывающий на объем прибыли до вычета расходов по выплате процентов, налогов, износа и амортизации. Несмотря на свою популярность, комиссия по ценным бумагам США (SEC) не считает его частью Общепринятых Принципов Бухгалтерского Учёта (GAAP). Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний