Топ перспективных акций на долгосрок

Блог компании БКС Мир инвестиций | Какие акции в топе прогнозов на 2022 год

Отберем главных фаворитов рынка на 2022 год: акции, которые собрали максимальное количество положительных рекомендаций от инвестиционных домов в России и за рубежом. Топ-10 по рынку США и рейтинг отечественных бумаг.

Как считали

У каждой более или менее ликвидной акции есть аналитическое покрытие от ведущих инвестиционных банков, компаний и фондов. Профильные эксперты выставляют оценки по пятибалльной шкале от «активно продавать» до «активно покупать», а также дают прогноз по бумаге на год вперед (выставляют таргет).

Чем шире покрытие у акции (больше домов, которые ее оценивают) и сильнее консенсус (доля похожих рекомендаций), тем более вероятным считается прогноз. Чем выше средний таргет аналитиков по бумаге, тем больший рост в ней закладывает рынок.

Ниже приведены сводные данные от Refinitiv по акциям с самым широким аналитическим покрытием. Мы отобрали те из них, которые имеют максимум оценок от инвестиционных домов с перевесом в пользу «Покупать» и «Активно покупать». Все они входят в основные индексы: РТС/МосБиржи и S&P 500 соответственно.

Зарубежные бумаги

На рынке США голубые фишки обычно имеют от 20 до 50 таргетов от инвестдомов, у каждого из которых свое мнение насчет этой бумаги. В наш рейтинг мы взяли десять компаний, которые имеют оптимальное соотношение качества и количества положительных оценок: не менее 30 штук с консенсусом около 90% и выше.

Как правило, сильные консенсусы дают невысокие прогнозы по росту, поскольку объективно сильные компании уже и так в топе покупок, и разрыв между рыночной и расчетной ценой у них минимален. И наоборот: чем больше разброс мнений у аналитиков, тем более высокий потенциал роста они дают.

Средний прогноз по росту среди перечисленных выше фишек составляет 26% при максимальных +51% у PayPal и всего +4% у Apple. Чтобы убрать самых перекупленных фаворитов, мы посчитали «коэффициент качества прогноза», перемножив таргет на долю рекомендаций. В итоге в топ-3 самых перспективных бумаг 2022 года вошли финтех-гиганты: PayPal, Visa и Mastercard.

Российские акции

На отечественном рынке бумаг с широким аналитическим покрытием мало. В лидерах обычно Сбербанк, у которого чуть менее 20 оценок от инвестдомов. Но в последнее время вперед вырывается АЛРОСА, которая имеет на одну рекомендацию больше.

Мы брали только бумаги с покрытием от 10 инвестиционных домов и больше. Всего на нашем рынке 13 таких акций от 12 компаний, в том числе две бумаги Татнефти (обыкновенная и привилегированная). Самый сильный консенсус — по Сберу (94% рекомендуют покупать), но у него не самый высокий средний таргет (у префов Татнефти он дает +36%).

Снова отбираем топ-3 лучших, перемножая средний прогноз по росту акции на долю рекомендаций к покупке. С большим отрывом от остальных идут Сбербанк, Роснефть и Магнит. Это три российские бумаги, от которых аналитики ждут наибольшего роста с максимальной вероятностью.

Автор: Валерий Емельянов, эксперт BCS Express

Топ-идеи по российским акциям на 2022 год. Прогнозы экспертов

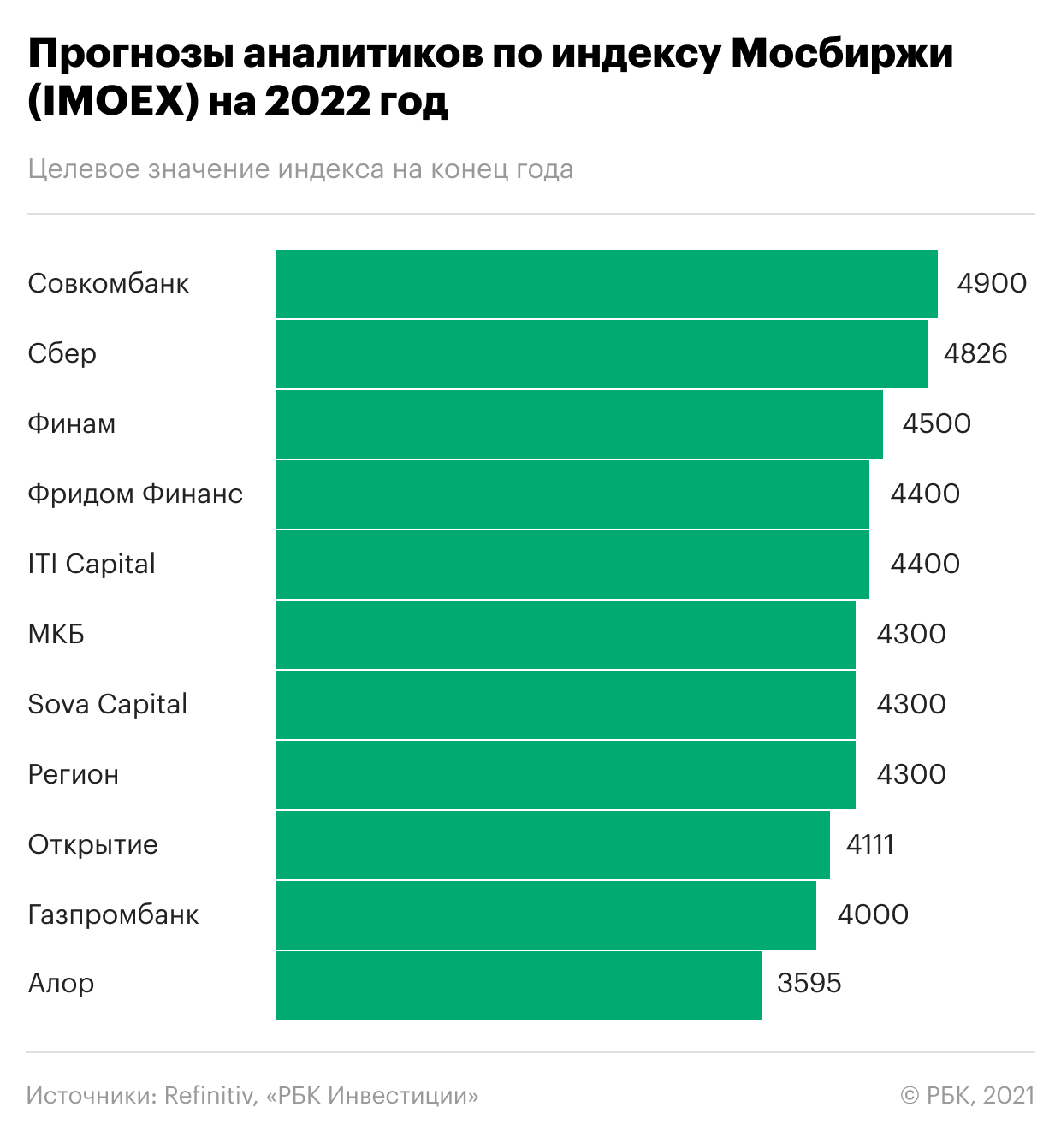

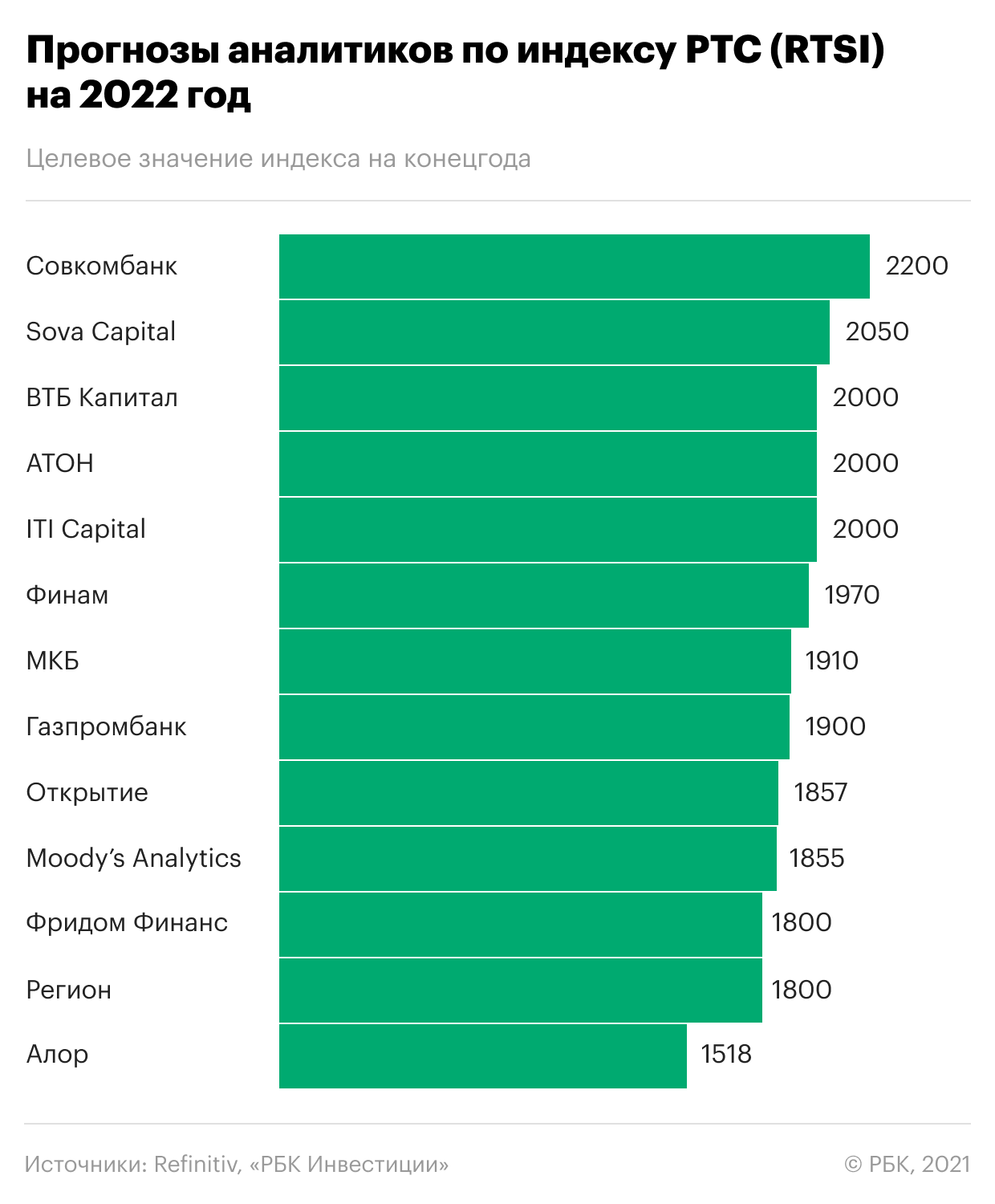

Аналитики крупнейших российских инвесткомпаний и банков рассказали, на что рассчитывать инвесторам в 2022 году, и назвали самые перспективные акции.

«ВТБ Капитал» в своей стратегии прогнозирует рост индекса РТС до 2000 пунктов к концу 2022 года. Всплеск инфляции по всему миру был самым заметным событием 2021 года, рассказали аналитики. Ускорение роста цен отражает намного больше, чем просто нарушения в цепочках поставок продукции, и фактически является предвестником нового бизнеса-цикла, считают в компании. Это хорошая новость для России как циклического рынка — особенно для сырьевого и финансового секторов. К тому же Банк России уже завершает цикл повышения процентных ставок и высокие ставки уже заложены в цены российских активов.

По мнению аналитиков «Атона», российский рынок акций — это хорошая страховка от риска ускорения инфляции в мире в сочетании с привлекательной оценкой. Сейчас большинство российских голубых фишек торгуется с дисконтом 30–40% к мировым аналогам, отмечают эксперты.

В «БКС Мир инвестиций» не ждут, что рост продолжится в следующем году. Сейчас российский рынок остается под влиянием высокой геополитической неопределенности, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Ускорение инфляции, наблюдающееся во многих странах мира, подталкивает центробанки к тому, чтобы они быстрее сворачивали стимулирование и повышали процентные ставки.

В то же время экономика многих стран может по-прежнему нуждаться в помощи. Ужесточение денежно-кредитных условий, которое будет происходить в 2022 году, создает риски замедления экономического роста, а также серьезного снижения рынков акций, предупреждает эксперт.

При умеренно негативном сценарии возможна просадка индекса Мосбиржи (IMOEX) в район 3500 пунктов, а индекса РТС — ниже 1400 пунктов, прогнозируют в «Велес Капитале». Также снижение может реализоваться и в случае распродаж на мировых площадках на фоне сворачивания денежно-кредитной политики центробанками мира, высокой инфляции и появления других негативных макроэкономических факторов. «Тем не менее, если «черных лебедей» не возникнет, индексы Мосбиржи и РТС вполне могут вернуться к росту и по итогам года закрепиться выше 4400 и 2000 пунктов соответственно», — прогнозируют аналитики.

Самые перспективные акции на 2022 год

Из всего российского рынка эксперты «ВТБ Капитала» отдали предпочтение циклическим секторам (зависящим от экономических циклов). «В наш список наиболее перспективных акций на 2022 год включены ММК, НЛМК, «Евраз», АЛРОСА, а также лесопромышленный холдинг Segezha Group из сектора материалов», — сообщили аналитики. В нефтегазовой отрасли эксперты выделили бумаги ЛУКОЙЛа, «Газпром нефти», «Газпрома» и НОВАТЭКа. В финансовом секторе аналитики считают привлекательным Сбербанк. Из транспортных компаний интересны Globaltrans и Global Ports.

По мнению Дмитрий Бабина из «БКС Мир инвестиций», в 2022 году на фоне возможного выхода инвесторов из IT-сектора и других историй роста, традиционно страдающих от повышения процентных ставок в экономике, а также из-за вероятного сохранения высокой инфляции, логистических и производственных сбоев, более сильную динамику покажут производители продуктов питания и удобрений. Однако это может выражаться лишь в менее слабой динамике этих акций по сравнению с другими секторами фондового рынка, если он перейдет в фазу устойчивого нисходящего тренда, предупредил эксперт.

Аналитики «Велес Капитала» выделили несколько перспективных идей в металлургическом секторе: «Русал», ММК и «Распадская». Благодаря высоким ценам на алюминий и рекордным дивидендам от «Норникеля» «Русал» может снизить долговую нагрузку. Также компания планирует обновить дивидендную политику и выделить заводы с большим углеродным следом в отдельную компанию. ММК в ближайшие годы значительно нарастит выплавку стали за счет запуска турецкого предприятия и в мае 2022 года с высокой вероятностью вернется в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз»), как и ММК, обеспечивают отличную дивидендную доходность на уровне 15%, однако не имеют дополнительных драйверов.

Одним из самых ярких событий предстоящего года станет выделение «Распадской» из «Евраза», считают эксперты «Велес Капитала». Увеличение количества акций в свободном обращении (free-float) в результате выделения в сочетании с высокими дивидендами обеспечит рост ликвидности бумаг «Распадской» и откроет дорогу к попаданию в состав индекса MSCI Russia во второй половине 2022 года, сообщили в «Велес Капитале».

В «Атоне» самыми перспективными акциями на 2022 год назвали сырьевые и финансовые компании — они выиграют от инфляции и роста цен на энергоносители. Наиболее привлекательно, по мнению экспертов, выглядят «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти компании в 2022 будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь при том сильно недооцененными относительно мировых аналогов.

Привлекательными также выглядят «Яндекс» и TCS Group, которые остаются самыми быстрорастущими проектами на российском фондовом рынке с отличным потенциалом роста, в том числе на международных рынках, считают аналитики «Атона». «Несколько в тени в 2022-м должны оказаться горно-металлургический сектор (за счет охлаждения после ралли), недвижимость (в силу роста ипотечных ставок) и электроэнергетика (из-за отсутствия катализаторов)», — прогнозируют специалисты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лучшие акции для долгосрочных инвестиций

Дивиденды исключительно важны, поскольку в долгосрочной перспективе они могут увеличить потенциальную годовую доходность примерно в два раза, и именно с этой точки зрения российские компании предлагают уникальные возможности по сравнению с другими рынками.

ОБРАТИТЕ ВНИМАНИЕ

Революция на фондовом рынке — трейдинг без комиссии за сделки на Московской бирже (0% от оборота).

В течение последних десяти лет (2010-2019) нефтегазовый сектор был лидером роста, а сектор электроэнергетики – аутсайдером. Трудно сказать, какие российские отрасли покажут лучшую динамику в ближайшие 5-10 лет. Тем не менее мы отмечаем десять акций, которые, на наш взгляд, могут быть лучше рынка в долгосрочной перспективе.

Истории позитивных изменений: «Газпром», «Интер РАО» и «Система», акции которых были хуже рынка в прошлые годы.

Истории роста: «НОВАТЭК», «Яндекс», TCS Group и «Аэрофлот», которые были в числе лидеров роста в прошлом, но мы считаем, что они продолжат свой впечатляющий рост и в последующие годы.

Дивидендные истории: «Норникель», МТС и «Сбербанк».

Лучшие акции для долгосрочных инвестиций

Источник: оценки АТОНа

*Потенциал роста акции рассчитывается на следующие 12

месяцев

**Оценки Bloomberg

Долгосрочные инвестиции генерируют более высокую годовую доходность, чем краткосрочные спекулятивные операции

Одно из правил инвестирования и эмпирические исследования гласят, что в среднем долгосрочные инвестиции приносят больший среднегодовой доход, чем краткосрочные спекуляции. История развития финансовых рынков демонстрирует, что финансовые кризисы, экономические спады, военные конфликты или стихийные бедствия могут привести к временным снижениям фондовых рынков, но в долгосрочной перспективе большинство из них имеют тенденцию восстанавливаться, и среднегодовая доходность первоначальных инвестиций может быть очень неплохой. Конечно, история знает и формальные исключения, и инвесторы могут напомнить нам, например, японский индекс Nikkei, который все еще ниже своего рекордного максимума, достигнутого в 1989 году. Однако, с другой стороны, Nikkei вырос почти в два раза за последнее десятилетие, а его среднегодовая доходность составляет 7% в долларах – это один из лучших показателей среди развитых рынков, поэтому, безусловно, выбор правильного времени для инвестирования играет важную роль.

Следуя этой парадигме, мы проанализировали и сравнили совокупную и среднегодовую номинальную и реальную доходность различных российских инвестиционных инструментов как в рублевом, так и в долларовом выражении за последние с 2010 (сентябрь) по настоящее время (сентябрь 2019). Этот девятилетний период был выбран потому, что российские и мировые рынки успешно восстановились к 2010 после мирового финансового кризиса 2008, и поэтому на наши оценки не влияют факторы восстановления и эффект низкой базы, которые могли бы приукрасить наши выводы относительно прошлой доходности. Анализируемый период можно рассматривать как полноценный экономический цикл с периодом рецессии (2010-2014) и последующим восстановлением (2015-2019).

В целом, мы рассчитали среднегодовую номинальную и реальную доходность 78 наиболее ликвидных российских акций, котирующихся на Московской бирже, Лондонской бирже и в США. Рассчитанная доходность – это полная доходность, которая включает реинвестированные дивиденды и не включает налоги на дивиденды. Мы сравниваем рублевую доходность с другими рублевыми финансовыми инструментами, включая индексы облигаций, рублевые депозиты, динамику обменного курса рубля к доллару США, ИПЦ и даже стоимость жилья за квадратный метр в Москве и по России. Долларовую доходность мы сравниваем с мировыми финансовыми инструментами, включая индекс S&P500, сырьевые товары и другие крупные рынки EM, такие как Китай, Бразилия, Индия.

Доход в рублевом выражении: очень важны дивиденды

За 2010-2019 гг. индекс полной доходности МосБиржи, включающий реинвестированные дивидендные выплаты, повысился на 195% – почти втрое – и соответствует среднегодовой номинальной доходности в 12.8%. Как и следовало ожидать, это самая высокая доходность в сравнении с другими классами рублевых активов (здесь мы не принимаем в расчет различные уровни рисков отдельных инструментов). При этом индекс чистой доходности Московской биржи, без учета реинвестированных дивидендов, вырос только на 87%, или на 7.7% в год. Такой результат показывает, насколько важны дивиденды: в некоторых случаях они могут почти удвоить потенциальную доходность. Для сравнения, облигационный индекс Cbonds-Интерфакс на втором месте: совокупная номинальная доходность за тот же период составила 118%, среднегодовая номинальная доходность – 9%. Это лишь немногим выше, чем доходность прямой покупки долларов (рост на 112%, или на 8.7% в год). Однолетние рублевые депозиты с реинвестированием процентов принесли 8% годовых. Все указанные финансовые инструменты опередили рост индекса потребительских цен (который повысился на 79%, или на 6.7% в год) и таким образом дали положительный реальный доход в размере 0.5-6%. Наименее прибыльными были инвестиции в жилую первичную недвижимость: совокупная доходность которой составила в среднем 35% по России и 29% по Москве, если основываться на данных статистики. Это единственный класс активов, принесший не доход, а убыток в реальном выражении.

Лучшую динамику с 2010 г. показали акции нефтегазового сектора и производителей удобрений: бумаги подорожали в пять раз, или на 15-18% в терминах среднегодовой доходности при условии реинвестирования дивидендов. Металлургический и горнодобывающий сектор вырос более чем втрое, или на 12% в год. Приблизительно половина этого роста обусловлена ослаблением рубля, но есть и другая важная причина: перенос стратегических приоритетов компаний с масштабных инвестиционных программ, вызывающих увеличение долговой нагрузки, на постепенный делевередж и повышение дивидендных выплат. Выше всего доход по акциям компаний, наиболее значительно изменившим дивидендную политику: Татнефти (+727%), Норникеля (+510%) и Северстали (+530%), и по акциям с большим потенциалом роста, таким как НОВАТЭК (+585%) и Газпром нефть (+444%). Хуже остальных показал себя электроэнергетический сектор, где доходность по итогам последних девяти лет фактически отрицательная.

Рублевая доходность по российским акциям

Далее представлены 40 лучших и 40 худших российских акций по показателям среднегодовой доходности и совокупной номинальной доходности. Среднегодовая доходность складывается из дивидендов и дохода от роста котировок. Лучшую динамику показали три акции второго эшелона, включая Акрон, ВСМПО-Ависма и Нижнекамскнефтехим – за последние десять лет они выросла почти в 10 раз, среднегодовая доходность составила около 30%, из которых 10 пп пришлось на регулярные дивидендные выплаты и 20 пп – на рост цены акций. Другие лидеры по доходности – Евраз (30%), Татнефть (26%), АЛРОСА (25%), НОВАТЭК (25%), привилегированные акции Сургутнефтегаза (23%) и Норникель (23%). Причины столь впечатляющей динамики разные: у Евраза это снижение долговой нагрузки, у НОВАТЭКа – уверенный рост добычи, у Акрона, Татнефти, Норникеля и АЛРОСА – повышение коэффициента дивидендных выплат, у Сургутнефтегаза – ослабление рубля.

Хуже всего динамика за последние десять лет у Мечела, вследствие высокой долговой нагрузки (инвесторам неясно, как компания может улучшить эту ситуацию). Также в числе отстающих многие эмитенты электроэнергетического сектора, у которых низкая прозрачность, высокие капиталовложения и низкие дивиденды.

40 акций с полной наибольшей совокупной рублевой доходностью за 2010-2019

Долларовая доходность по российским акциям лучше, чем на других развивающихся рынках

Методика расчета долларовой доходности точно такая же, как и с рублевыми активами. С 2010 г. чистая доходность индекса РТС снизилась на 8% или почти на 1% в среднем за год – не лучшие результаты в сравнении с другими развивающимися рынками. Однако полная доходность, учитывающая реинвестирование дивидендов, показала совокупный рост на 41%, или на 3.7% в год, что выше, чем на других развивающихся рынках, таких как Индия, Китай и Бразилия. Это также соответствует положительной доходности в реальном выражении, исходя из роста ИПЦ США на 2.2% за рассматриваемый период.

На глобальном рынке доходность индексов S&P 500 и NASDAQ значительно выросли: среднегодовая номинальная доходность составила соответственно 14% и 17% – отличный результат в сравнении с историческими средними уровнями. Так, по оценке Robeco, среднегодовая доходность американского рынка за 1900-2017 годы равняется 7.9% (в номинальном выражении), и динамика за последние девять лет значительно лучше. Мы не проводим глубокий анализ американского рынка, но сомневаемся, что сохранятся темпы роста последних десяти лет. Напротив, большинство развивающихся рынков, включая китайский, показали сравнительно слабую динамику: номинальная доходность составила лишь 3-4%.

Не исключено, что инвесторы в условиях снижения процентных ставок на развитых рынках могут обратить более пристальное внимание на ряд качественных развивающихся стран, и те в обозримом будущем могут начать опережать развитые. В такой обстановке российский рынок акций выглядит весьма хорошо и многообещающе, несмотря на экономический кризис 2014 года, конфликт с Украиной и международные санкции. По сути, все эти риски в основном уже в прошлом, в то время, как в настоящем российский рынок предлагает самую высокую дивидендную доходность среди развивающихся стран. Мы думаем, инвесторы все больше будут обращать на это внимание в ближайшие годы. Мы думаем, что индекс РТС достаточно легко преодолеет уровень в 1500 пунктов уже к середине 2020 г., когда инвесторы будут ждать дивидендов за 2019 г. Впрочем, наш прогноз весьма консервативный. Ведь он предполагает потенциал роста лишь 12%, что весьма скромно. Вопрос, когда российский рынок нацелится на 2000 пунктов по РТС и, что может стать триггером для роста. Мы вернемся к этому вопросу позже, когда индекс достигнет нашей первоначальной цели.

Отметим, что мы не стали рассматривать динамику российских индексов с момента их создания (в сентябре 1995 г.), поскольку в базе расчета тогда было слишком мало компаний, рынок был неразвитым, волатильность высокой, а экономическая ситуация тяжелой. Тем не менее интересно отметить, что с сентября 1995 г., когда был запущен индекс РТС, по сентябрь 2019 индекс РТС вырос со 100 пунктов до 1350 – это соответствует среднегодовой доходности в 11.4% и доходности в реальном выражении на уровне 9.2% (исходя из средней инфляции в США в 2.2% в год за данный период). С учетом реинвестирования дивидендов полная доходность акций в индексе РТС достигла 2230 пунктов, что соответствует подразумеваемой среднегодовой доходности в 14.6% и реальной доходности в 12.4%.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Какие акции выгодно покупать сейчас, лучшие вложения 2021

Инвестирование в акции сегодня составило успешную конкуренцию банковским вкладам, вложению в недвижимость и другим активам даже среди обычных граждан. По данным ЦБ РФ, к концу 2020 года услугами брокеров пользовались почти 9 млн человек, а это 12% от всего экономически активного населения России. Розничные инвесторы ищут, какие акции выгодно купить сейчас, в 2021 году, поскольку это один из самых прибыльных инструментов.

Лучшие акции для покупки, критерии выбора

Оценивают компанию, акции которой стоит покупать, как правило, с помощью нескольких коэффициентов:

Отрасли экономики, выгодные для инвестирования сегодня

В каждом секторе есть свои лидеры, ценные бумаги которых покупать выгоднее всего. Например, в нефтегазовом секторе — это «Газпром» и «Лукойл», в сфере металлургии — «Норникель», «Северсталь» и «ММК», в области телекоммуникаций — «МТС» и «Ростелеком», в финансовом секторе — «Сбербанк». Но кроме компаний, можно выделить отрасли, привлекательные для частного инвестора.

Здравоохранение

Акции фармацевтических компаний в 2021 году стоит рассматривать как выгодный инструмент инвестирования капитала. Среди лидеров:

Всплеск интереса к этим компаниям связан с разработкой вакцин от коронавируса. Например, котировки акций Moderna показали рост на 94%, когда она получила первые положительные результаты исследований новой вакцины.

Но розничный инвестор должен учитывать высокую конкуренцию в отрасли. Кроме того, часто стоимость ценных бумаг зависит от результатов исследований того или иного препарата, а предсказать их практически нереально. Волатильность такого сегмента остаётся высокой, а акции — высокорисковыми, хотя и прибыльными.

Онлайн-торговля, доставка

Повышение привлекательности этого сектора экономики также связано с коронавирусными ограничениями. Многие россияне переходят на онлайн-шопинг, делают заказы из дома, а также активно пользуются доставкой товаров на дом.

Ситуация с коронавирусом повлияла на стоимость ценных бумаг тех компаний, которые специализируются на интернет-торговле. Пример — американская торговая площадка Amazon. Её акции за прошлый год показали прирост 74%, всего за 1 месяц пандемии — +20%, и падения котировок не предвидится. Похожий результат показывает eBay — +57%.

И связано это не столько с увеличением дохода населения, сколько со смещением приоритетов — большинство сегодня предпочитают делать покупки онлайн. Также это касается продуктов питания — к примеру, акции Domino’s Pizza за год выросли на 33%. Более скромными результатами может похвастаться Walmart — прирост в 24%.

Биотех

Биотех, как и медицина, — отрасль, которая активно развивается во время пандемии. В постковидную эпоху люди уделяют больше внимания состоянию своего здоровья, а биотехнологические компании показывают стабильность.

Специалисты рекомендуют покупать акции таких компаний:

Инвестиции в такие акции — высокорисковые, но с большой прибылью. Разработка лекарств и новых технологий — небыстрый процесс (поэтому больше подходит для долгосрочных инвесторов), одобрение от надзорных органов получить можно не всегда. Но если разработка окажется востребованной, прибыль инвестора может стать колоссальной.

Московская биржа пока предлагает только TBIO (ETF-фонд от Тинькофф). При выходе на американский выбор куда больше — iShares NASDAQ Biotechnology ETF (IBB), Health Care Select Sector SPDR Fund (XLV) и многие другие. Всего в США торгуют 12 ETF в сфере биотехнологий.

IT-сфера

На развитие IT-сферы также повлияла пандемия, когда всё больше компаний стали выходить в онлайн. Хотя акции, например, Intel в 2020 году отметились падением стоимости почти на 20%.

Наибольший рост прогнозируется по акциям таких компаний:

На американском рынке популярность компаний, работающих в сфере IT, в 2020 году существенно выросла. Естественно, быстрее всего в цене растут ценные бумаги таких гигантов, как, например, Tesla или Apple. Акции «яблока» в 2020 году повысились на 81%.

Добыча золота

Традиционно стабильная отрасль. Например, по итогам 2020 года стоимость золота увеличилась более чем на 20%. В некоторые месяцы цена унции золота достигала 2000 долларов, но позже снизилась и удерживается на уровне 1800—1900 долларов.

Росту стоимости драгоценных металлов способствовали неопределённость из-за пандемии, снижение предложения, отрицательные значения процентных ставок. Привлекательными выглядят акции таких российских компаний:

Самые ликвидные акции российских компаний 2021

Наиболее привлекательными с точки зрения прибыли можно считать акции таких российских компаний:

Как видим, традиционно лидирует нефтегазовая отрасль. Но и в других сферах компании показывают стабильный рост. Например, сюда можно отнести «Яндекс» (+379% за 7 лет), «Полюс» (1142% за 7 лет).

Российские акции, которые можно купить для получения высоких дивидендов

Рассмотрим, акции каких российских компаний выгодно покупать сейчас с точки зрения получения дивидендных выплат. В 2021 году наибольший потенциал хорошей дивидендной доходности предположительно покажут такие компании:

Лидеры рейтинга — компании металлургического и нефтяного секторов, по их ценным бумагам инвесторы получают наибольшую прибыль. Например, прогнозируется высокая дивидендная доходность по акциям «Сургутнефтегаз» — 18,58%.

Лучшие недорогие акции на сегодня

Список недорогих акций российских компаний:

Цена привилегированных акций отличается. Например, в «Сбербанке» — 338,51 руб. (+70,98% за год), обычной акции — 370,04 руб.

Собираем выгодный портфель в 2021

Существует множество стратегий выбора акции для портфеля:

Предсказать заранее, покажет ли та или иная акции рост или падение, очень сложно. Тем не менее диверсификация крайне важна. Собранные в портфеле ценные бумаги разных компаний обеспечивают стабильность прибыли и позволяют не уйти в минус.

Чтобы самостоятельно не диверсифицировать инвестиционный портфель, можно покупать ETF. Обращаясь к биржевым фондам, инвестор размещает деньги в те акции, которые уже подобраны и находятся в портфеле.

Пример

Собрать качественный портфель помогут лучшие акции для инвестирования в 2021 году. Рассмотрим на примере:

Какие акции сейчас растут

Рассмотрим, в какие акции лучше вложить деньги осенью 2021 года, учитывая прогнозируемый рост стоимости:

Если рассматривать иностранные компании, то выгодно вложить деньги можно в такие акции:

В то же время наиболее динамичными оказались не акции компаний-лидеров. Например, большой рост показала российская компания «Россети Ленэнерго» — +130,5% по состоянию на середину октября 2021 года.

Риски 2021

В первую очередь инвесторам нужно обратить внимание на такие риски:

Прибыльность ценных бумаг, акций в том числе, зависит от сценария, по которому будут развиваться события на фоне продолжающейся пандемии — начнёт ли восстанавливаться мировая экономика или случится второй провал.

Итоги

Если сформировать портфель акциями пяти российских компаний-лидеров, средняя доходность составит более 18% без учета выплаты дивидендов. Но портфель может быть и широким, например, на 20—30 позиций. Такая диверсификация снижает риски и позволяет повысить потенциальную доходность.