Учет дивидендов по акциям в бухучете

Расчет и выплата дивидендов в 2021 году

В настоящей статье мы на примерах покажем, как рассчитать и выплатить дивиденды в 2021 году. Также мы перечислим условия, необходимые для выплаты дивидендов, и привели бухгалтерские проводки. Наконец, объясним, в каком размере следует удержать НДФЛ и в какие сроки перечислить его в бюджет.

Что такое дивиденды

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ.

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

Расчет дивидендов

Это и есть распределение чистой прибыли. Распределять можно не только прибыль текущего года, но и прошлых лет, если ранее ее не направляли на дивиденды или иные цели. Для распределения прибыли необходимо соответствующее решение общего собрания акционеров или участников.

ВНИМАНИЕ. Решение общего собрания акционеров или участников нужно оформить в виде протокола. Без этого документа бухгалтерия не вправе отразить хозяйственную операцию по начислению и выплате дивидендов.

Как посчитать дивиденды учредителям ООО (пример)

У общества с ограниченной ответственностью четыре учредителя: Иванов, Петров, Сидоров и Кузнецов. Их доли в уставном капитале составляют:

Чистая прибыль по итогам периода равна 600 000 руб. Все условия для выплаты дивидендов выполнены, общее собрание участников приняло решение об их выплате. Бухгалтер ООО сделал расчеты:

Периодичность начисления дивидендов

Периодичность выплаты дивидендов в ООО может быть следующей: раз в квартал, раз в полгода или раз в год (п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»; далее — Закон об ООО). Организация вправе выбрать любой вариант и закрепить его в своем уставе или в решении общего собрания участников.

Акционерные общества могут выплачивать деньги учредителям по итогам квартала, полугодия, 9-ти месяцев или года (п. 1 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об закона об акционерных обществах»; далее — Закон об АО).

Сроки выплаты дивидендов

ООО должно делать выплаты не позднее 60 календарных дней с даты принятия решения о распределении прибыли (п. 3 ст. 28 Закона об ООО).

Акционерному обществу сначала нужно определить круг лиц, имеющих право на дивиденды. На это отводится не менее 10 и не более 20 календарных дней с даты принятия решения о распределении прибыли. После чего можно приступать к выплате. Срок перечисления для номинальных акционеров — не более 10 рабочих дней, а для прочих акционеров — не более 25 рабочих дней с даты, когда определен круг лиц, которые вправе получить дивиденды (п. 6 ст. 42 Закона об АО).

Порядок выплаты дивидендов

Налог на дивиденды в 2021 году (НДФЛ)

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. 214 НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст. 224 НК РФ). На руки учредитель получает сумму за минусом налога.

Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб. НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет. На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.).

Перевести налог в бюджет нужно в сроки:

для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. 226 НК РФ);

для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. 226.1 НК РФ).

Дивиденды и страховые взносы

Страховые взносы начислять не нужно. Это связано с тем, что облагаемым объектом для взносов являются выплаты в рамках трудовых отношений и по гражданско-правовым договорам (п. 1 ст. 420 НК РФ). Раз дивиденды к таким выплатам не относятся, то от взносов они освобождены.

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

На дату выплаты учредителям:

На дату перечисления налога в бюджет:

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме. Если же компания в 2021 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы». Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Всё про дивиденды в 2021 году: как начислять, распределять и платить налоги

Организация, которая платит дивиденды, — налоговый агент. Она должна удержать с выплаты налог, показать её в отчётности и правильно отразить в бухгалтерском учёте. В статье кратко расскажем, как оформить выплату дивидендов и подробно разберём основы налогообложения.

Что такое дивиденды

Дивиденды — это часть чистой прибыли, которую распределили между участниками, акционерами. Дивидендами признаются (п. 1 ст. 43 НК РФ):

Выплаты, которые не относятся к дивидендам, перечислены в п. 2 ст. 43 НК РФ.

Организации, которые платят дивиденды иностранным участникам, для начала должны смотреть в соглашение об избежании двойного налогообложения (если оно есть). Понятие дивидендов в нём может отличаться от НК РФ. Например, по некоторым соглашениям дивиденды могут распределяться и не пропорционально взносам.

С 12 мая начинается онлайн-курс для повышения квалификации «Налог на прибыль. Сложные вопросы в бухгалтерском и налоговом учёте, практические рекомендации»

Как платить дивиденды

Чтобы заплатить дивиденды, нужно принять соответствующее решение, определить размер и источники для выплаты, а также убедиться, что у организации есть право распределять прибыль. Для ООО и АО правила отличаются. Мы собрали их в таблице:

| Параметр | ООО | АО |

|---|---|---|

| Решение о выплате | Принимает общее собрание участников или единственный участник | Принимает общее собрание акционеров |

| Периодичность выплат | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) | По итогам года или промежуточных периодов (квартал, полугодие, 9 месяцев) |

Что делать, если промежуточные дивиденды оказались больше чистой прибыли за год, — ответили эксперты Контур.Школы.

Как отражать дивиденды в бухучёте

Выплата дивидендов по результатам работы общества за отчётный год — это событие после отчётной даты. Оно раскрывается в пояснительной записке. Бухгалтерские записи будут сделаны уже в периоде выплаты.

Для дивидендов физлицам проводки следующие:

Для дивидендов юрлицам:

Понадобятся подтверждающие документы: протокол общего собрания акционеров (участников) и бухгалтерская справка-расчёт. Рекомендуем документами не пренебрегать. Контролирующие органы уделяют много внимания дивидендам. Почти после каждой выплаты налоговая присылает запрос: кому и как выплачивали, где удержание налога, когда уплачивали и просят предъявить бухгалтерскую справку-расчёт и решение общего собрания.

Рассчитать дивиденды и налог к удержанию с учётом актуальных требований

Как выплата дивидендов облагается налогами

Дивиденды, которые выплачивает АО или ООО, не признаются расходами для целей расчёта налога на прибыль. Они выплачиваются из чистой прибыли и входят в ст. 270 НК РФ, в которой перечислены не учитываемые для налога на прибыль расходы.

Организация удерживает НДФЛ или налог на прибыль при выплате дивидендов. НДФЛ — с дивидендов физлицам, налог на прибыль — с дивидендов юрлицам. Но есть два исключения: выплата российской организацией через депозитария и выплата иностранной организацией. Страховые взносы платить не надо в любом случае.

Налог с дивидендов юридическому лицу

Ставки налога на прибыль с дивидендов представлены в таблице:

| Вид дивидендов | Ставка | Основание |

|---|---|---|

| Полученные российскими организациями от российских и иностранных организаций | 13 % — в стандартных случаях; 0 % — если доля вклада 50 % и более, и непрерывный период владения ей не менее 365 дней | п. 3 ст. 284 НК РФ |

| Полученные юридическими лицами-нерезидентами РФ | 15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения | п. 3 ст. 284 НК РФ |

Налог на прибыль с дивидендов российским организациям-резидентам рассчитывается по формуле (п. 5 ст. 275 НК РФ):

Н = К × Сн × (Д1 — Д2), где:

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1

Если дивиденды выплачиваются иностранному физлицу-нерезиденту, применяется формула: Н = К × Сн × Д1.

Сложные ситуации в налогообложении дивидендов

При выплате дивидендов встречаются нестандартные ситуации. Например, вы решили выдать дивиденды товарами или получатель отказался от дивидендов. С налогами тут всё будет не так однозначно. Разберём популярные вопросы.

Дивиденды прошлых лет

Многих интересует, можно ли выплатить дивиденды за счёт нераспределённой и невыплаченной прибыли прошлых лет. Можно, и в таком случае не нужно ждать конца квартала или года. Но в решении о выплате важно указать, за какой год и в какой сумме распределяется прибыль.

НДФЛ удерживается по ставке, которая действует на дату выплаты дивидендов.

Выход из состава учредителей

Как платить дивиденды, если участник вышел из состава учредителей и доля перешла к обществу? В НК РФ сказано, что это нужно делать пропорционально. До распределения доли между оставшимися участниками выплатить им дивиденды непропорционально долям можно, только если так решат сами участники или такой порядок предусмотрен уставом.

Суммы, превышающие величину дивидендов, пропорциональную доле, дивидендами для целей налогообложения не признаются (письмо Минфина от 30.07.2012 № 03-03-10/84). Это говорит о том, что изменится ставка налога. Если вы выплачиваете дивиденды, то ставка 13%, а если выплата не будет признана дивидендами — ставка 20%. Особенно это важно с нерезидентами-физлицами: ставка может вырасти с 15 % до 30 %.

Минфин говорит, что если выплаты не будут признаны дивидендами, то в 6-НДФЛ их тоже не надо показывать как дивиденды. Могут быть другие ставки и могут предоставляться вычеты. Поэтому налоговая и интересуется, как вы выплачиваете дивиденды: пропорционально или непропорционально.

Отказ от дивидендов

Что делать, если участник просит заменить дивиденды фиксированной ежемесячной компенсацией? Как распределять дивиденды и что делать с НДФЛ?

Минфин считает, что раз участник не хочет получать дивиденды, то он их вам подарил. При этом он должен платить НДФЛ, даже если отказался от выплаты (письмо Минфина от 23.10.2019 № 03-04-06/81252). Алгоритм действия следующий:

Определите, когда можно распределять дивиденды без ущерба для компании — принимайте управленческие решения на основе цифр

Отказ от выплаты действительной стоимости доли

Бывший участник может отказаться от выплаты действительной стоимости доли при выходе из общества. Суды рассматривают это как прощение долга (Постановление ФАС Северо-Западного округа от 16.05.2012 № Ф07-3024/12).

Минфин в своих письмах неоднократно говорит, что стоимость доли, от которой отказались, включается во внереализационные доходы организации (письмо Минфина РФ от 02.10.2018 № 03-03-06/1/70715 и др.). Казалось бы, почему это доход, если мы уже один раз заплатили налог, когда исчисляли чистую прибыль? Но контролирующие органы думают иначе.

Неверные реквизиты для дивидендов

Учредитель не сообщил новые реквизиты. Дивиденды ему перечислили, но из-за неправильных реквизитов вся сумма вернулась на счёт. При этом НДФЛ был удержан и уплачен в бюджет.

Уплаченный налог можно вернуть. Для этого отразите в бухгалтерском учёте возврат дивидендов, сторнируйте удержанный НДФЛ и подайте уточнённый расчёт 6-НДФЛ. Вместе с этим направьте в налоговую заявление, выписку из регистра по НДФЛ и платёжное поручение об уплате налога. НДФЛ можно зачесть в счёт уплаты будущих платежей или вернуть на счёт (письмо ФНС от 06.02.2017 № ГД-4-8/2085@).

Зачёт займа в счёт дивидендов

Организация выдала юрлицу-учредителю заём. Он будет погашен причитающимися дивидендами взаимозачётом. Как это оформить?

Зачтённую в счёт долга сумму нужно указать в декларации по налогу на прибыль как фактически полученные дивиденды (пп. 5.3, 6.3 Порядка, утв. Приказом ФНС от 23.09.2019 № ММВ-7-3/475@):

И всё это надо показывать в день подписания соглашения о зачёте взаимных требований.

Дивиденды в натуральной форме

Дивиденды можно выплачивать не только деньгами, но и имуществом. Об особенностях налогообложения и о том, в каких случаях это допустимо, рассказала Елена Данякина, налоговый консультант, в вебинаре Контур.Школы «Дивиденды в 2021 году. Как начислять, распределять, удерживать налоги».

Если кратко, то выплачивать дивиденды имуществом можно. Но чтобы не было споров с налоговой, желательно закрепить это в уставе или утвердить в решении общего собрания о выплате дивидендов. Чтобы потом рассчитать налог на прибыль и скорректировать финансовый результат, учредителям стоит определить денежную стоимость передаваемого имущества. НДФЛ с дивидендов в натуральной форме будет уплачивать уже получатель.

Получение дивидендов от иностранной организации

Дивиденды от любой организации, в том числе иностранной, учитываются в составе внереализационных доходов (п. 1 ст. 43, п. 1 ст. 250 НК РФ). Однако если их выплачивает иностранная организация, то российская компания сама исчисляет и платит налог на прибыль (п. 2 ст. 275 НК РФ).

Налог на прибыль уменьшается на сумму налога, который был удержан с дивидендов по месту нахождения иностранной компании, но только если это предусмотрено международным договором РФ с этой страной.

В каком объеме можно получить зачёт? При уплате налога на прибыль в РФ российская организация может получить зачёт в сумме, не превышающей сумму уплаты в РФ. Например, если за границей вы заплатили с дивидендов 15 000 рублей, а по российской ставке налог равен 13 000 рублей, то вы сможете принять к зачёту только 13 000 рублей, а оставшиеся 2 000 рублей нельзя зачесть и списать в расходы по налогу на прибыль (Письмо Минфина от 31.05.2017 № 03-12-11/3/33520).

Условия для зачёта:

Если вы получаете дивиденды в иностранной валюте, то должны пересчитать их в рубли по курсу ЦБ РФ на дату получения (п. 5 ст. 210 НК РФ).

Дивиденды в декларации по налогу на прибыль

Если вы выплачиваете дивиденды российским организациям, в налоговую нужно подать декларацию по налогу на прибыль. Это касается и налоговых агентов на УСН. Кроме стандартных листов, в неё включаются:

Заполнить, проверить и сдать декларацию по налогу на прибыль через интернет

Разберём заполнение раздела «А» листа 03 на примере.

Пример. АО «Омега» — единственный учредитель ООО «Сигма». В декабре текущего года «Омега» получает дивиденды 70 000 рублей.

В сентябре текущего года АО «Омега» начисляло и выплачивало промежуточные дивиденды своим акционерам — 253 000 рублей. При этом 55 000 рублей выплатили через депозитария, а 198 000 рублей самостоятельно:

В листе 03 декларации по налогу на прибыль это отражается так:

Сумма дивидендов для исчисления налога (строка 091) определяется следующим образом:

Общая сумма дивидендов — 253 000 рублей, из них:

Распределяемая сумма дивидендов — 183 000 рублей (253 000 — 70 000).

В декларацию включаем налог на прибыль с дивидендов юрлицам:

Если дивиденды выплачиваются иностранной компании, то в декларации по налогу на прибыль отражается только сумма начисленных дивидендов. В ФНС также представляется «Расчёт сумм выплаченных иностранным организациям доходов и удержанных налогов». Его представляют в те же сроки, что и декларации по налогу на прибыль, — не позднее 28 календарных дней со дня окончания отчётного периода (п. 4 ст. 310 НК РФ, письмо Минфина от 10.10.2016 № 03-08-05/58776).

Дивиденды в 6-НДФЛ

При выплате дивидендов физлицам налоговые агенты сдают расчёт 6-НДФЛ. С 2021 года действует обновлённая форма. Подробный разбор изменений смотрите в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

В 6-НДФЛ дивиденды входят в разделы 1 и 2 расчёта за период, в котором проведена выплата:

Сумма налога, удержанная за последние три месяца отчётного периода, указанная в поле 020 раздела 1 должна быть равна сумме значений всех полей 022. То есть сумма налога, удержанная в прошлые периоды, несмотря на то, что срок уплаты наступил в текущем периоде, в новой форме в I квартале 2021 года не указывается. Поэтому организации следует отразить выплаченные в декабре дивиденды в разделе 2 расчёта 6-НДФЛ за 2020 год.

Порядок заполнения 6-НДФЛ при выплате более 5 млн рублей ФНС проговорила в письме от 30.03.2021 № БС-4-11/4206@.

Дивиденды, полученные физлицом, за вычетом суммы налога на прибыль к зачёту, включите в поле «Сумма дохода» приложения «Сведения о доходах и соответствующих вычетах по месяцам налогового периода». Код дохода — 1010 (письмо ФНС от 13.04.2021 № БС-4-11/4999).

Заполнить актуальную форму 6-НДФЛ с подсказками и проверкой по контрольным соотношениям

Что изменилось в 2021 году

В 2021 году появились новые формы декларации по налогу на прибыль и расчёта 6-НДФЛ, введена прогрессивная ставка налога на доходы и изменились правила расчёта дивидендов.

Изменение № 1. Новые правила расчёта Д2

С 2021 года из показателя Д2 (дивиденды, полученные самим налоговым агентом) исключаются любые дивиденды, облагаемые согласно НК РФ по ставке 0 %, а также дивиденды от иностранных лиц, на которые российский налогоплательщик имеет фактическое право и которые освобождались от обложения налогом в России (Федеральный закон от 23.11.2020 № 374-ФЗ, п. 5 ст. 275 НК РФ).

Изменение № 2. Повышенные ставки НДФЛ

Расчёт НДФЛ по дивидендам будет производиться нарастающим итогом с начала налогового периода (Федеральный закон от 23.11.2020 № 372-ФЗ). Ставка НДФЛ по дивидендам:

С 2023 года будет рассматриваться совокупность налоговых баз. Если сейчас мы смотрим отдельно на дивиденды, отдельно на оплату труда — превысило/не превысило, то будем смотреть на общую сумму.

Изменение № 3. Зачёт налога на прибыль с полученных дивидендов в счёт НДФЛ по выплаченным

Это изменение только для резидентов РФ.

Сумма налога на прибыль, которая может уменьшить НДФЛ, определяется по формуле: БЗ × 0,13, где БЗ — это наименьший из двух показателей (Федеральный закон от 17.02.2021 № 8-ФЗ):

Пример. Дивиденды АО «Омега» в текущем году выплачены в сумме 253 000 рублей. Из них в пользу физлиц-резидентов — 88 000 рублей. Налог с дивидендов 11 440 рублей (88 000 × 13%). Мы должны сравнить, что меньше: сумма доходов (88 000 рублей) или К × Д2.

Сумма дохода 88 000 рублей, что больше К × Д2. Значит мы можем получить вычет.

По новой формуле зачитывается только та часть налога на прибыль, которую организация реально удержала с выплачиваемых конкретному человеку дивидендов в текущем периоде или ранее.

Теперь нельзя зачесть налог на прибыль в счёт уменьшения НДФЛ, исчисленного по дивидендам, которые указаны в подп. 1.1 п. 1 ст. 208 НК РФ. То есть когда физлицо косвенно участвует в российской организации через иностранную компанию, в которой оно имеет свою долю.

Спикер вебинара: Елена Данякина, налоговый консультант и президент территориального представительства ИБПР.

Подготовила Елизавета Кобрина, редактор

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Учет выплаченных и полученных дивидендов в «1С:Бухгалтерии 8» ред. 3.0

Компания может распределять прибыль между участниками (акционерами) ежеквартально, раз в полгода или раз в год. О том, как изменился с 1 января порядок исчисления налогов с дивидендов по акциям мы писали в «БУХ.1С» №2, 2014 на стр. 4 и на сайте. В этой статье вы прочтете о том, как зарегистрировать в «1С:Бухгалтерии 8» начисленные, выплаченные и полученные дивиденды, а также о том, как отразить эти операции в бухгалтерской и налоговой отчетности.

Как отразить начисленные дивиденды в учете

Основанием для отражения начисленных дивидендов в бухгалтерском учете являются протокол собрания участников (акционеров) и бухгалтерская справка-расчет сумм, начисленных каждому из собственников.

Напоминаем, что порядок начисления и выплаты доходов из чистой прибыли участникам (акционерам) регламентируется Федеральным законом №14-ФЗ от 08.02.1998 года «Об обществах с ограниченной ответственностью» и Федеральным законом от 26.12.1995 года №208-ФЗ «Об акционерных обществах».

Участниками (акционерами) общества могут быть:

В бухгалтерском учете начисленные дивиденды отражаются по-разному, в зависимости от вида получателя. Так, при выплате дивидендов физическим лицам, являющимся работниками организации, проводка будет следующая:

Дебет 84.01 Кредит 70.

Дивиденды участникам (акционерам) – юридическим лицам, а также физическим лицам, не являющимся работниками организации, отражаются проводкой:

Дебет 84.01 Кредит 75.02.

Начисление дивидендов отражается на дату принятия решения о распределении чистой прибыли общества между участниками (акционерами).

В бухгалтерской отчетности распределенные участникам (акционерам) дивиденды отражаются следующим образом:

Кто платит и удерживает налоги с дивидендов

Российская организация, выплачивающая дивиденды, признается налоговым агентом (п. 3 ст. 275 НК РФ). Если налогоплательщик получает дивиденды от источника за пределами РФ, то он обязан самостоятельно рассчитать и уплатить соответствующую сумму налога.

Согласно подпункту 3 пункта 3 статьи 284 и пункту 3 статьи 224 суммы дивидендов, причитающиеся:

Налог на прибыль с дивидендов, в том числе полученных от иностранных организаций, уплачивается в федеральный бюджет (пп. 2 п. 3, п. 6 ст. 284 НК).

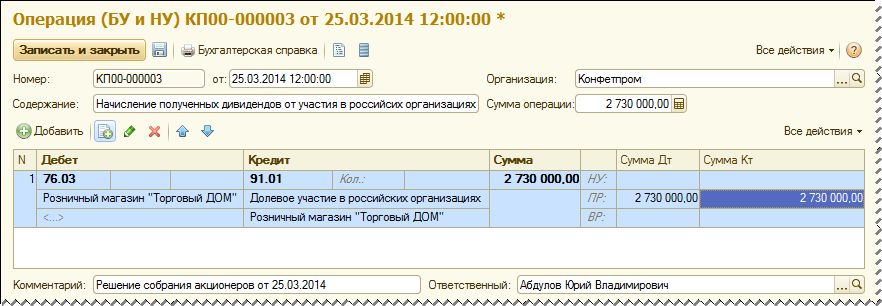

Пример 1. 25 марта 2014 года финансовая служба ООО «Конфетпром» получила выписку из Решения общего собрания акционеров дочерней российской компании ЗАО «Розничный магазин «Торговый ДОМ». Акционеру ООО «Конфетпром», согласно Решению, причитаются дивиденды за 2013 год от участия в ЗАО «Розничный магазин «Торговый ДОМ» в сумме 2 730 000 руб. без учета налога на прибыль, подлежащего удержанию у источника выплаты. Указанная сумма дивидендов была перечислена на расчетный счет ООО «Конфетпром» 05 апреля 2014 года.

В свою очередь, общим собранием участников ООО «Конфетпром» от 28 апреля 2014 года было принято решение распределить полученную за 2013 год прибыль в размере 4 000 000,00 руб., следующим образом:

1 000 000,00 руб. в пользу участника российского юридического лица ЗАО «ИнвестСоюз», владеющего 25 процентов доли уставного капитала общества;

1 000 000,00 руб. в пользу участника физического лица – Терещенко Е.Н., не являющегося налоговым резидентом РФ и владеющим 25 процентов доли уставного капитала общества;

1 000 000,00 руб. в пользу участника физического лица – Романова О.Г., являющегося налоговым резидентом РФ и работником ООО «Конфетпром» и владеющим 25% доли уставного капитала общества.

ООО » Конфетпром», являясь налоговым агентом, исчисляет и удерживает:

сумму НДФЛ на доходы в виде дивидендов физических лиц-резидентов РФ (Федорова П.П. и Романова О.Г.) по ставке 9 процентов;

сумму НДФЛ на доходы в виде дивидендов физического лица-нерезидента РФ (Терещенко Е.Н.) по ставке 15 процентов.

6 мая 2014 года ООО «Конфетпром» перечислило со своего расчетного счета дивиденды участникам за вычетом исчисленных и удержанных налогов, которые были перечислены в бюджет этим же днем.

ООО «Конфетпром» применяет общую систему налогообложения, ежеквартально уплачивает авансовые платежи по налогу на прибыль и применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Нужно ли платить страховые взносы с дивидендов

Как рассчитать налог на прибыль и НДФЛ с дивидендов

С 1 января 2014 г. формула расчета налога на прибыль, который нужно удержать у российской организации изменена. Теперь она содержится в пункте 5 статьи 275 НК РФ (изменения внесены Федеральным законом от 02.11.2013 №306-ФЗ). Эта же формула применяется и при расчете НДФЛ, удерживаемого у резидентов РФ (ст. 214 НК РФ).

где Н – сумма налога, которая подлежит удержанию у получателя дивидендов;

К – отношение суммы дивидендов, подлежащих распределению в пользу получателя дивидендов, к общей сумме дивидендов, подлежащих распределению;

Сн – налоговая ставка;

Д1 – общая сумма дивидендов, подлежащая распределению в пользу всех получателей дивидендов;

Д2 – сумма дивидендов, полученных самой организацией, распределяющей дивиденды, в текущем и предыдущих отчетных (налоговых) периодах, если ранее эти суммы не участвовали в расчете облагаемого дохода. В эту сумму нельзя включать дивиденды, которые облагаются по ставке 0 процентов в соответствии с пп. 1 п. 3 ст. 284 НК РФ.

В общую сумму дивидендов, подлежащих распределению, не включаются суммы дивидендов, подлежащих выплате иностранной организации и (или) физическому лицу-нерезиденту РФ (п. 6 ст. 275 НК РФ, п. 11.2 Порядка заполнения налоговой декларации по налогу на прибыль организаций, письмо Минфина РФ от 25.05.2010 №03-03-05/109, письмо ФНС РФ от 05.07.2013 №ЕД-4-3/12209@).

При определении суммы дивидендов, полученных самой организацией, распределившей дивиденды (знаменатель показателя «К» и показатель «Д2»), в расчет принимаются «чистые дивиденды», т.е. дивиденды за вычетом ранее удержанного с них налога (Письма Минфина России от 25.11.2008 № 03-03-06/2/159, ФНС России от 10.06.2010 № ШС-37-3/3881).

В показатель «Д2» включаются дивиденды, полученные как от российских, так и от иностранных организаций, если они не облагаются по ставке 0 процентов (письма Минфина России от 25.11.2008 № 03-03-06/2/159, ФНС России от 10.06.2010 № ШС-37-3/3881). Рассчитаем сумму налогов по условиям примера 1.

Пример 2. Поскольку сумма дивидендов, подлежащая распределению для всех участников одинакова, то и расчет суммы налога на прибыль в виде дивидендов ЗАО «ИнвестСоюз» и суммы НДФЛ на доходы в виде дивидендов физических лиц-резидентов РФ будет одинаковым:

Н = 1 000 000 / (4 000 000 – 1 000 000) x 9% x (3 000 000 – 2 730 000) = 8 100 руб.

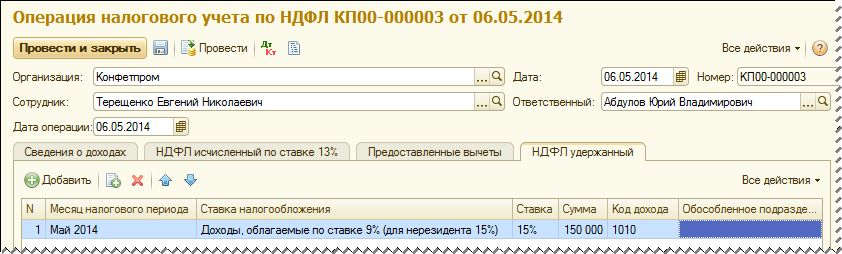

Сумма НДФЛ на доходы в виде дивидендов физического лица-нерезидента РФ (Терещенко Е.Н.) рассчитывается так:

Н = 1 000 000 х 15% = 150 000 руб.

Как начислить и выплатить дивиденды в «1С:Бухгалтерии 8»

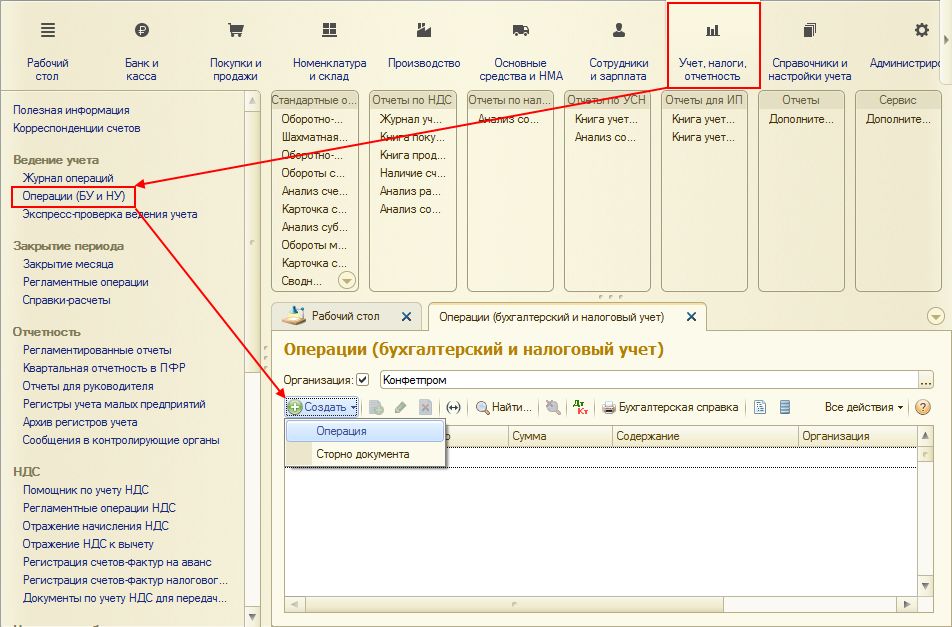

Отражение начисленных дивидендов юридическим и физическим лицам, а также начисление налога на прибыль и НДФЛ в программе регистрируется документом Операция (БУ и НУ), который доступен по одноименной гиперссылке из раздела Учет, налоги, отчетность (см. рис. 1).

Рис. 1. Создание новой операции для начисления дивидендов участникам (акционерам)

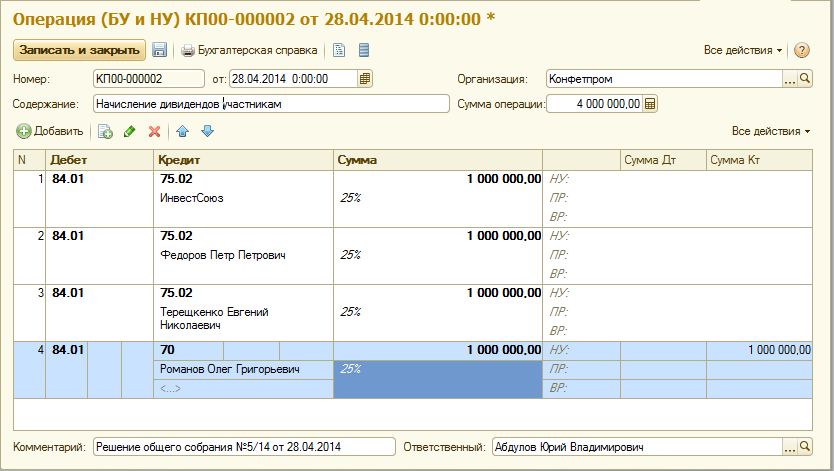

На дату составления решения о выплате дивидендов необходимые проводки вводятся вручную в отношении каждого участника (акционеру) (см. рис. 2). Суммы начисленных участникам (акционерам) дивидендов в налоговом учете не отражаются, так как счет 84 не поддерживает налоговый учет.

Рис. 2. Проводки по начислению дивидендов участникам (акционерам)

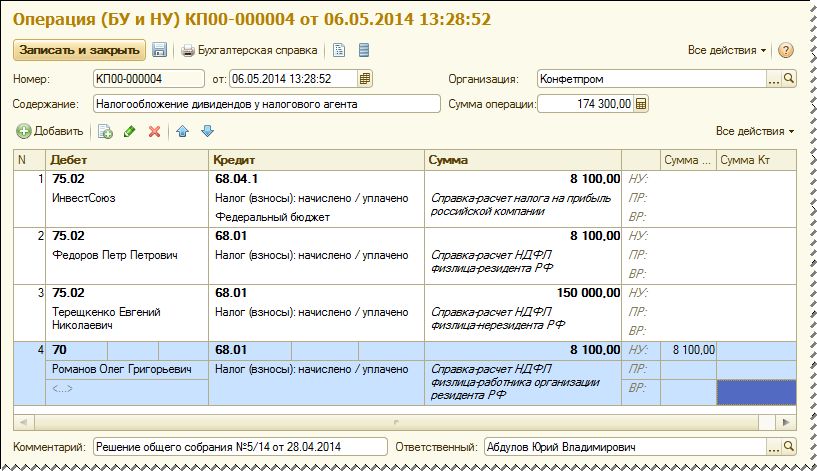

На дату выплаты дивидендов у налогового агента возникает обязанность удержать налог на прибыль с дивидендов организации и НДФЛ с дивидендов физлица. Соответствующие проводки создаются с помощью документа Операция (БУ и НУ) вручную (рис. 3).

Рис. 3. Проводки по удержанию налогов с дивидендов

Напоминаем, что уплатить НДФЛ с дивидендов организация обязана не позднее дня их перечисления или получения в банке наличных для выплаты (п. 6 ст. 226, п. 7 ст. 226.1 НК РФ), а налог на прибыль с дивидендов – не позднее дня, следующего за днем перечисления дивидендов (п. 4 ст. 287 НК РФ).

Суммы начисленных налогов с дивидендов в налоговом учете не отражаются.

Как отразить в налоговом учете «1С:Бухгалтерии 8» НДФЛ с дивидендов

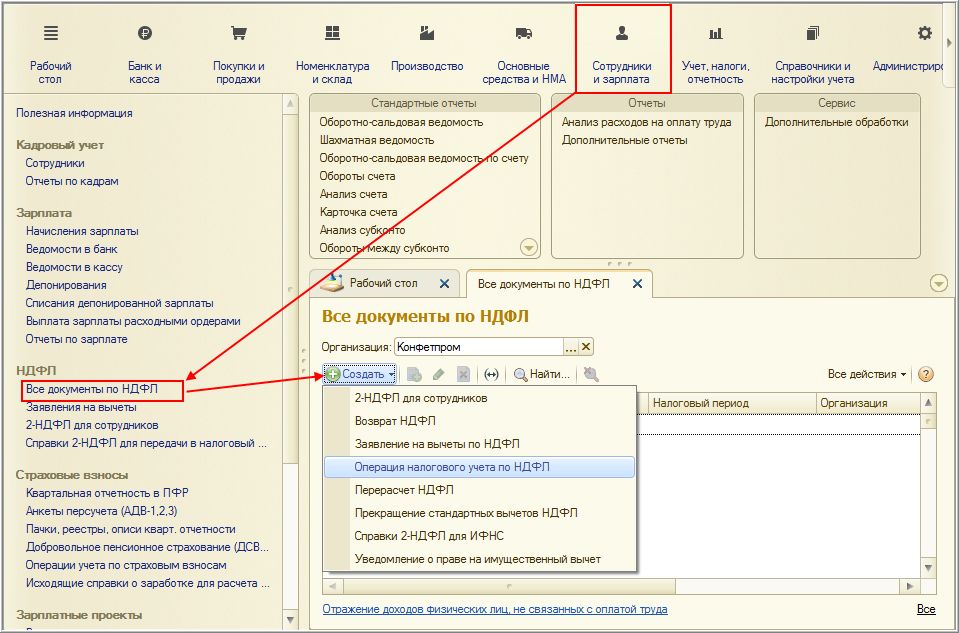

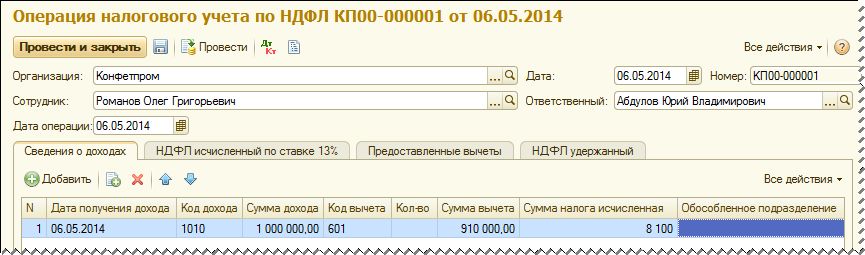

Доходы физических лиц от долевого участия в деятельности организации, полученные в виде дивидендов, и суммы исчисленного налога с этих доходов для целей отражения в отчетности по НДФЛ регистрируются в программе по каждому физическому лицу с помощью документа Операция налогового учета по НДФЛ, который доступен из журнала Все документы по НДФЛ раздела Сотрудники и зарплата (рис. 4).

Рис. 4. Операция налогового учета по НДФЛ

При вводе нового документа следует вручную заполнить закладки:

На закладке Сведения о доходах указывается дата получения дохода, код дохода для дивидендов, сумма дохода, сумма предоставленного налогового вычета и исчисленная сумма НДФЛ (рис. 5).

Рис. 5. Закладка «Сведения о доходах»

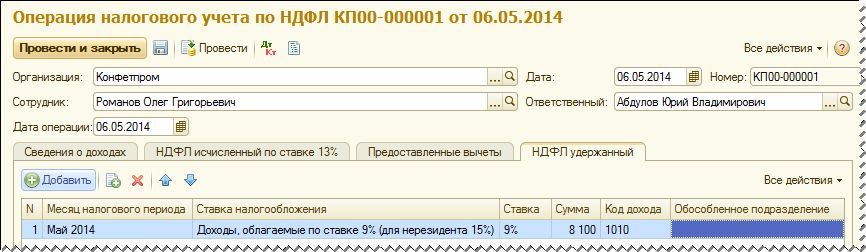

На закладке НДФЛ удержанный указывается месяц налогового периода получения дохода, ставка налогообложения, сумма НДФЛ и код дохода для дивидендов (рис. 6).

Рис. 6. Закладка «НДФЛ удержанный»

В нашем примере реквизиты, указанные на закладках Сведения о доходах и НДФЛ удержанный совпадают для физических лиц – резидентов РФ (Романова О.Г. и Федорова П.П.).

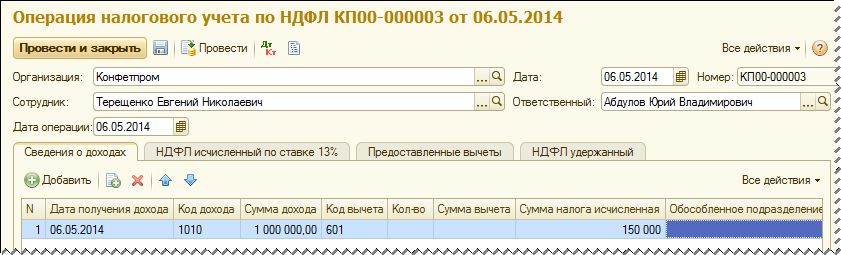

Для физического лица – нерезидента РФ (Терещенко Е.Н.) документ Операция налогового учета по НДФЛ будет выглядеть следующим образом (рис. 7а, 7б):

Рис. 7а. Закладка «Сведения о доходах» для нерезидента

Рис. 7б. Закладка «НДФЛ удержанный» для нерезидента

Теперь суммы дивидендов, выплаченные участникам (акционерам) – физическим лицам, автоматически попадут в отчетность налогового агента при выплате доходов физическим лицам (раздел Сотрудники и зарплата):

Как отчитаться при выплате доходов российской организации

Налоговые агенты обязаны по истечении каждого отчетного (налогового) периода, в котором они производили выплаты дивидендов российским организациям (в том числе плательщикам ЕСХН, УСН и ЕНВД), представлять в налоговые органы по месту своего нахождения налоговые расчеты.

Для налоговых агентов, которые уплачивают авансовые платежи по налогу на прибыль организаций исходя из фактической прибыли, отчетными периодами признаются месяц, два месяца, три месяца и так далее до окончания календарного года. Для остальных налоговых агентов отчетными периодами признаются первый квартал, полугодие и девять месяцев отчетного года. Налоговым периодом для всех налоговых агентов признается отчетный календарный год.

Налоговый расчет, составляемый налоговым агентом при выплате доходов российской организации, входит в состав налоговой декларации по налогу на прибыль. Если налоговый агент не является плательщиком налога на прибыль, то налоговый расчет формируется в составе титульного листа, подраздела 1.3 Раздела 1 и Разделов А и В Листа 03 декларации.

Налоговые расчеты за отчетный период представляются не позднее 28 календарных дней со дня окончания соответствующего отчетного периода (п. 3 ст. 289 НК РФ). Налоговые расчеты по итогам налогового периода представляются не позднее 28 марта года, следующего за истекшим налоговым периодом (п. 4 ст. 289 НК РФ). В случаях, когда последний день срока представления приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока представления считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Крайний срок представления налогового расчета в нашем примере – 28 июля 2014 года. Налоговый расчет представляется по форме, которая утверждена приказом ФНС России от 22.03.2012 № ММВ-7-3/174@ в ред. приказа ФНС России от 14.11.2013 № ММВ-7-3/501@.

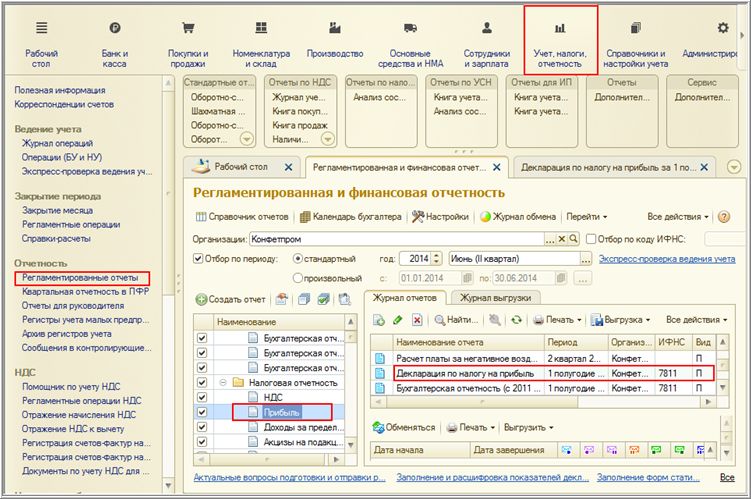

Для составления налогового расчета в «1С:Бухгалтерии 8» (ред. 3.0) предназначен регламентированный отчет Декларация по налогу на прибыль. Для составления налогового расчета необходимо в форме Регламентированная и финансовая отчетность в дереве отчетных форм выделить строку с названием Прибыль, ввести команду для создания нового экземпляра отчета этого вида, и в стартовой форме указать организацию и период, за который составляется налоговый расчет (рис. 8).

Рис. 8. Выбор декларации по налогу на прибыль в дереве отчетных форм

При заполнении разделов налогового расчета, относящихся к выплаченным дивидендам, рекомендуется сначала заполнить разделы А и В Листа 03, а затем – Подраздел 1.3 Раздела 1.

Напоминаем, что Лист 03 заполняется применительно к каждому решению о распределении доходов от долевого участия. Если выплаты по результатам нескольких решений осуществляются в текущем периоде, то налоговые агенты представляют несколько Листов 03.

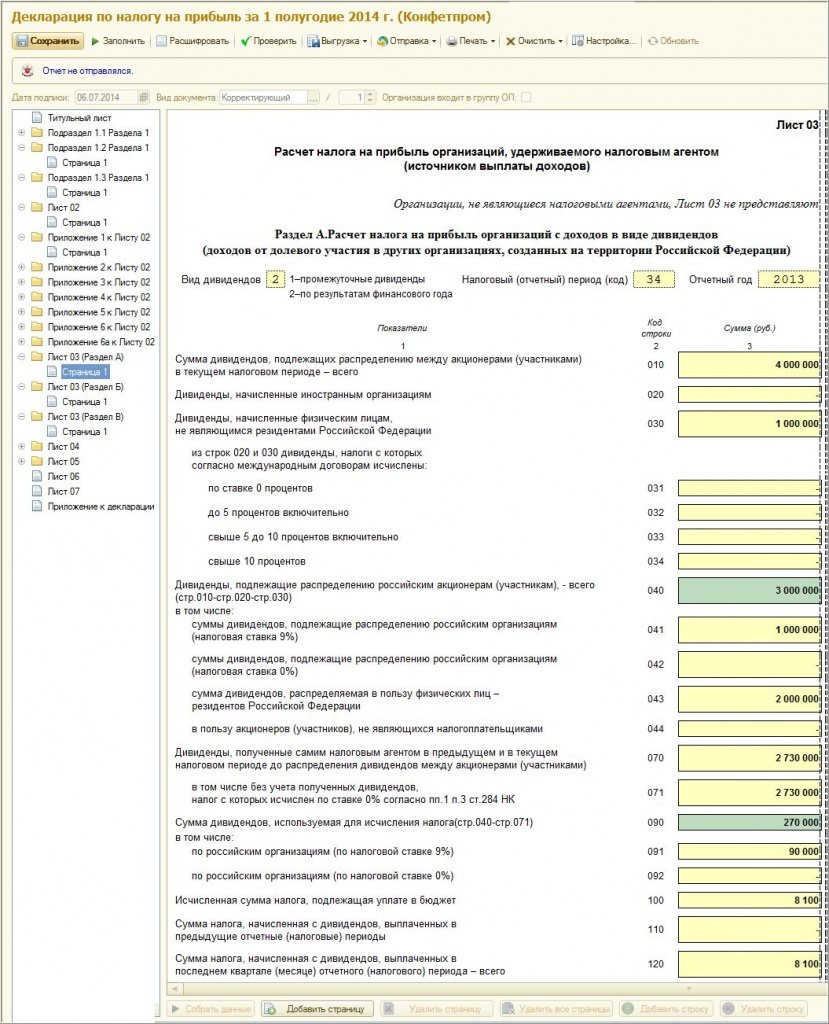

Раздел А Листа 03 заполняется вручную. Для рассматриваемого примера в этом разделе указывается (рис. 9):

Налоговый (отчетный) период (код) – 34;

Отчетный год – 2013;

Строка 010 – 4 000 000;

Строка 030 – 1 000 000;

Строка 041 – 3 000 000;

Строка 043 – 2 000 000;

Строка 070 – 2 730 000;

Строка 071 – 2 730 000;

Строка 091 – 90 000;

Значение в строках 040 и 090 подсчитывается автоматически по формулам, указанным в показателях.

Рис. 9. Заполнение Раздела А Листа 03 Декларации

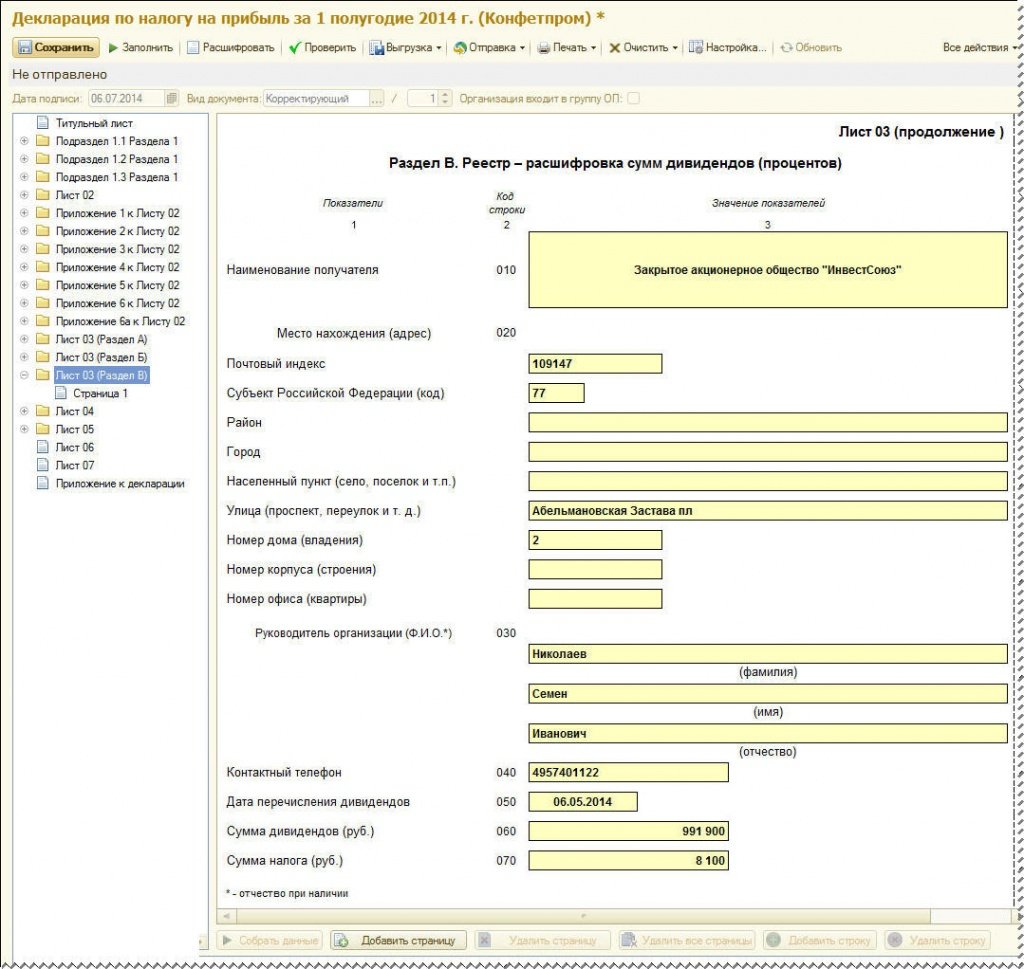

Раздел В Листа 03 заполняется вручную. Для рассматриваемого примера в этом разделе указывается (рис. 10):

Строка 010 – наименование юридического лица – получателя дивидендов;

Строка 020 – адрес местонахождения получателя дивидендов;

Строка 030 – сведения о руководителе организации – участнике общества;

Строка 040 – контактный телефон;

Строка 050 – дата перечисления дивидендов;

Строка 060 – сумма перечисленных дивидендов;

Строка 070 – сумма налога на прибыль, удержанного при исполнении обязанностей налогового агента.

Рис. 10. Заполнение Раздела В Листа 03 Декларации

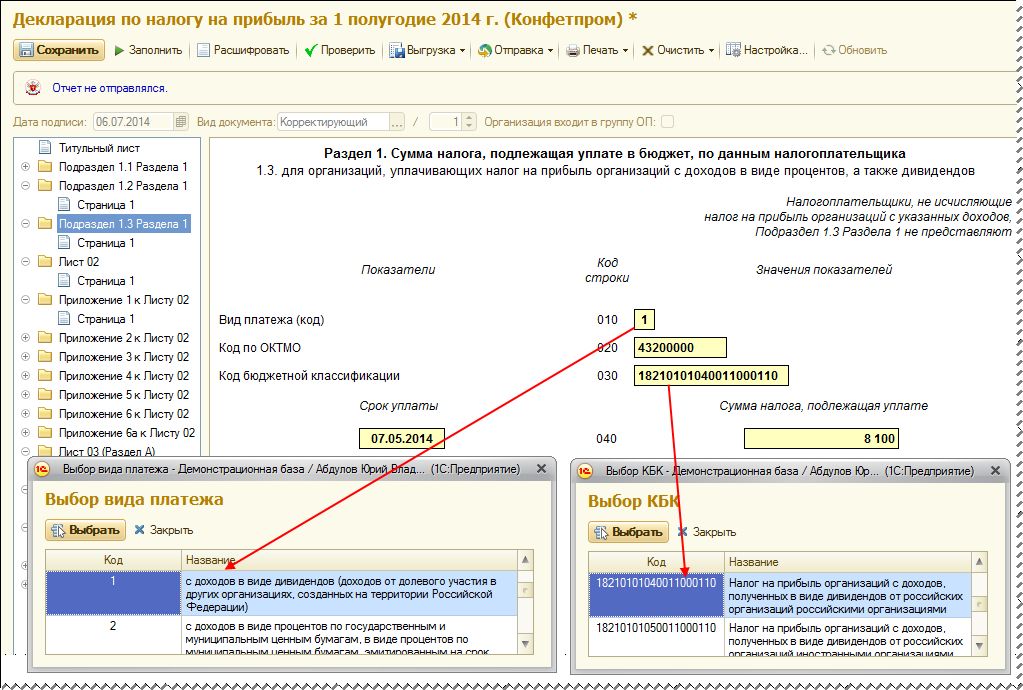

В Подразделе 1.3 Раздела 1 (рис. 11) показатели в строках 010 и 030 заполняются выбором значения из предложенного перечня, в строках 020 и 040 – вручную.

Рис. 11. Заполнение Подраздела 1.3 Раздела 1 Декларации

Для рассматриваемого примера в Подразделе 1.3 указывается:

Строка 010 – 1 (с доходов в виде дивидендов (доходов от долевого участия в других организациях, созданных на территории Российской Федерации);

Строка 020 – 43200000 (код по ОКТМО по месту нахождения организации);

Строка 030 – 182 1 01 01040 01 1000 110 (налог на прибыль организаций с доходов в виде дивидендов, полученных российской организацией от российской организации);

Строка 040 – 07.05.2014 (крайний срок уплаты налога) и 8 100 руб. (сумма налога к уплате в федеральный бюджет).

Как учесть полученные доходы от участия в российских организациях

В бухгалтерском учете доходы от участия в другой организации включаются в состав прочих доходов, а признаются такие доходы на дату вынесения общим собранием участников эмитента решения о выплате дивидендов (п. п. 7, 10.1, 16 ПБУ 9/99 «Доходы организации»).

Минфин России в письме от 19.12.2006 N 07-05-06/302 «Рекомендации по проведению аудита годовой бухгалтерской отчетности организаций за 2006 год» предлагает признавать указанные доходы в сумме за вычетом налога, удержанного налоговым агентом в соответствии с законодательством РФ («чистые дивиденды»).

Поскольку сумма налога, которую нужно удержать, не всегда известна заранее, то есть мнение, что определить и признать сумму данного дохода организация сможет только в момент, когда получит дивиденды. Однако в случае отражения дохода на дату получения дивидендов дебиторская задолженность по дивидендам в бухучете значиться не будет, а информация о финансовом положении организации в ее учете будет неполной.

Другой вариант – начисленные дивиденды можно отразить за минусом налога, рассчитанного по максимальной «дивидендной» ставке 9 процентов, а после получения денежных средств просто доначислить доход в виде дивидендов при наличии расхождений.

В бухгалтерской отчетности полученные дивиденды отражаются следующим образом:

В налоговом учете доходы от участия в других организациях (дивиденды), распределенные в пользу организации, учитываются в составе внереализационных доходов на дату поступления денежных средств в счет выплаты дивидендов (п. 1 ст. 43, п. 1 ст. 250, пп. 2 п. 4 ст. 271, п. 2 ст. 273 НК РФ).

Согласно Порядку заполнения налоговой декларации по налогу на прибыль организаций, утвержденному Приказом ФНС России от 22.03.2012 № ММВ-7-3/174@ сумма дохода от участия в других организациях за вычетом удержанного налоговым агентом налога указывается:

Таким образом, сумма дохода, полученного от участия в других организациях, налоговую базу для исчисления налога на прибыль не формирует.

Доходы от участия в других организациях, зарегистрированные в налоговом учете, попадут в строку 100 Приложения № 1 к листу 02 и в строку 020 листа 02 декларации по налогу на прибыль организаций при ее автоматическом заполнении в «1С:Бухгалтерии 8» (строка 070 заполняется пользователем вручную).

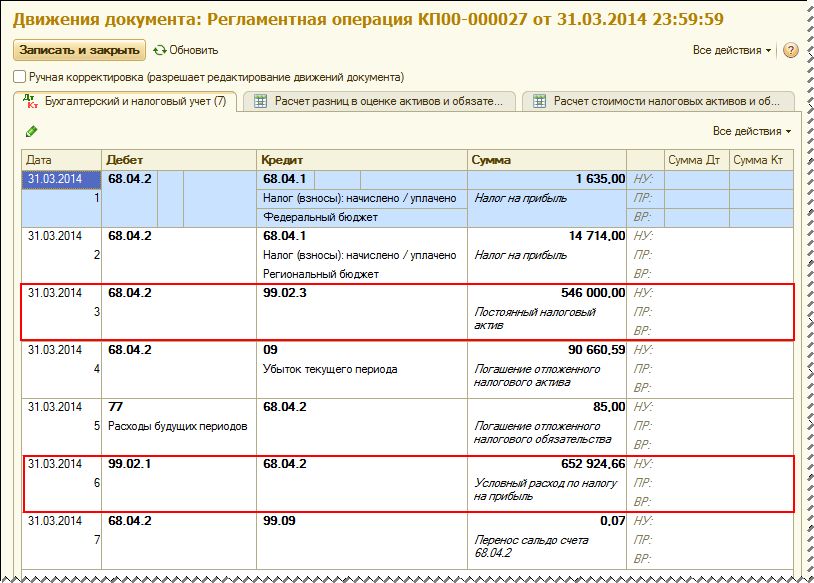

В то же время, надо иметь в виду, что указанные доходы будут участвовать при формировании налоговой базы для исчисления налога на прибыль при проведении регламентных операций по закрытию месяца. Чтобы исчисленная сумма налога, отраженная по кредиту счета 68.04.1, соответствовала налогу, рассчитанному в декларации по налогу на прибыль, проводки по начислению налога на прибыль с сумм полученных дивидендов придется сторнировать вручную.

Нужно ли применять ПБУ 18/02 при получении дивидендов

В общем случае доходы, формирующие бухгалтерскую прибыль отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль, приводят к образованию постоянной разницы и соответствующего ей постоянного налогового актива (ПНА) (ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. Приказом Минфина России от 19.11.2002 № 114н).

Кроме того, согласно п. 20 ПБУ 18/02 организация определяет условный расход (доход) по налогу на прибыль, которым признается произведение бухгалтерской прибыли, сформированной в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату. Однако в ПБУ 18/02 не определена методика исчисления постоянных и временных разниц, исходя из применения различных ставок налога на прибыль.

Что касается доходов от участия в другой организации (дивидендов), то они облагаются налогом на прибыль у источника их выплаты, а в бухгалтерском учете, согласно позиции Минфина России, такие доходы отражаются в сумме за вычетом удержанного налога.

Учитывая, что необходимость применения ПБУ 18/02 в данной ситуации однозначно не регламентирована, организация может сама принять решение (зафиксировав его в учетной политике) о целесообразности исчисления ПНА с суммы такого дохода, а также учета этого дохода при формировании бухгалтерской прибыли, с которой исчисляется условный расход (доход) по налогу на прибыль.

Если же организация решит исчислять ПНА и условный расход по налогу на прибыль (в случае применения ставки 9 процентов), то ей следует вести раздельный учет указанных разниц, исходя из ставки 9 процентов.

Как начислить полученные дивиденды в «1С:Бухгалтерии 8»

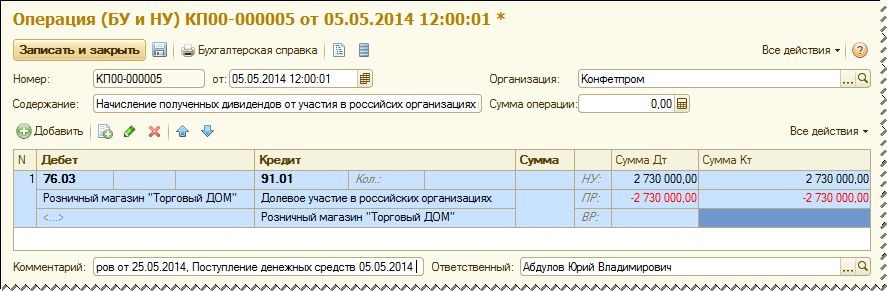

Регистрация полученных дивидендов в бухгалтерском учете осуществляется вручную с помощью документа Операция (БУ и НУ) на дату принятия решения общим собранием акционеров (рис. 12).

Отражение суммы полученных дивидендов в ресурсе ПР (постоянной разницы в оценке обязательства) в данном случае необходимо, иначе нарушится ключевое правило соотношения сумм проводки (БУ = НУ + ПР + ВР), что неизбежно приведет к ошибкам в учете.

После выполнения регламентных операций по закрытию месяца (март), программа сформирует следующие проводки по расчету налога на прибыль (рис. 13):

Рис. 13. Движения регламентного документа Расчет налога на прибыль за март

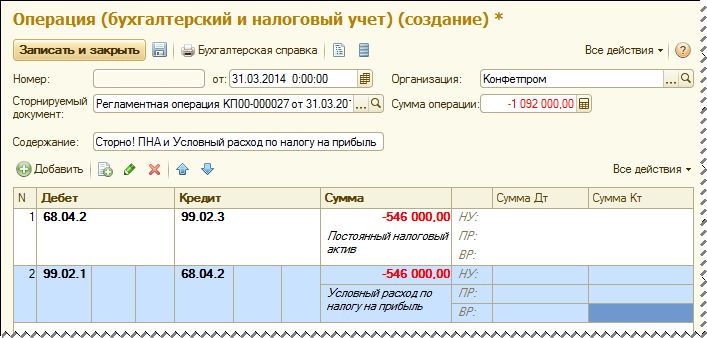

Используя документ Операция (БУ и НУ) можно отсторнировать проводки по начислению ПНА и условного расхода по налогу на прибыль, исчисленные с суммы полученных дивидендов, отраженной в бухучете (рис. 14).

Рис. 14. Ручная корректировка регламентной операции по расчету налога на прибыль за март

Регистрация полученных дивидендов в налоговом учете осуществляется вручную с помощью документа Операция (БУ и НУ) на дату фактического получения денежных средств согласно выписке банка (рис. 15).

Рис. 15. Регистрация полученных дивидендов в налоговом учете

Отражение суммы полученных дивидендов в ресурсе ПР (постоянной разницы в оценке обязательства) в данном случае также необходимо, иначе нарушится ключевое правило соотношения сумм проводки (БУ = НУ + ПР + ВР).

Как скорректировать исчисленный налог на прибыль

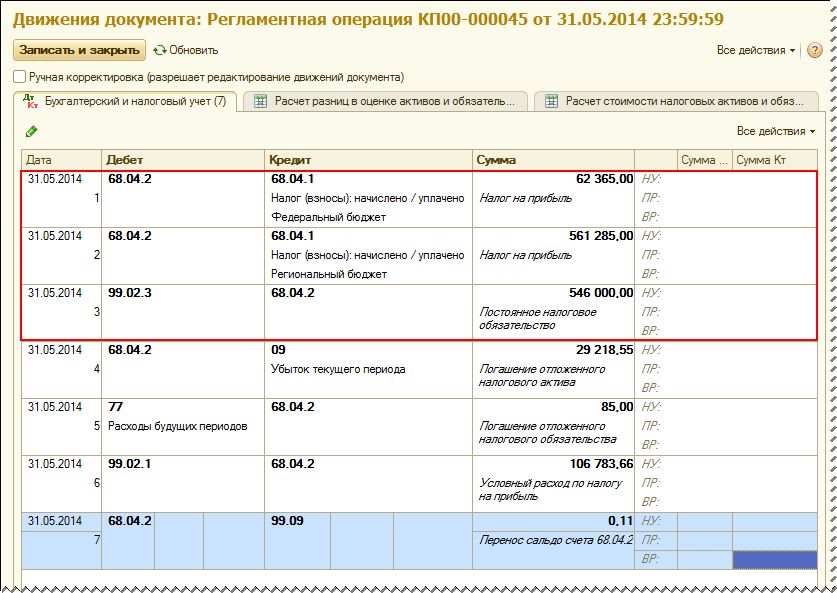

После выполнения регламентных операций по закрытию месяца (май), программа сформирует следующие проводки по расчету налога на прибыль (рис. 16):

Рис. 16. Движения регламентного документа Расчет налога на прибыль за май

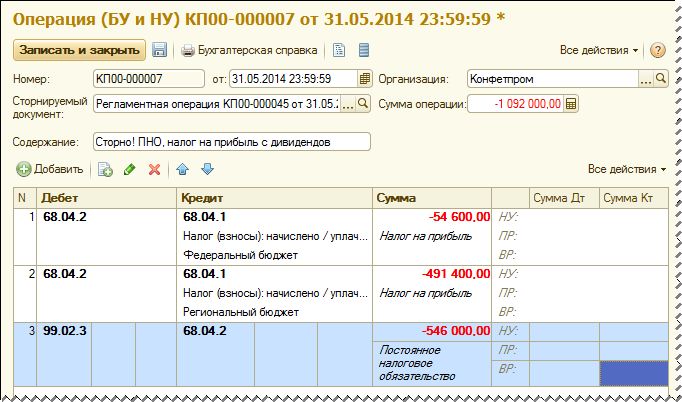

Используя документ Операция (БУ и НУ) нужно отсторнировать проводки по начислению налога на прибыль с дивидендов и ПНО, исчисленные с суммы полученных дивидендов в налоговом учете (рис. 17).

Рис. 17. Ручная корректировка регламентной операции по расчету налога на прибыль за май

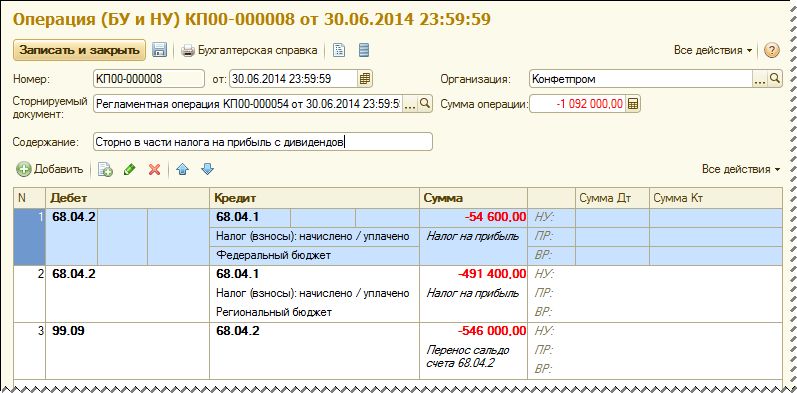

Принимая во внимание, что при расчете налога на прибыль налогооблагаемая база учитывается нарастающим итогом с начала налогового периода, ручные проводки по корректировке налога на прибыль в отношении доходов от полученных дивидендов придется делать ежемесячно до конца года. Организации, применяющие ПБУ 18/02, должны корректировать не только обороты счета 68.04.1 в корреспонденции со счетом 68.04.2, но и обороты счета 68.04.2 в корреспонденции со счетом 99.09.

Корректировка регламентной операции по расчету налога на прибыль за июнь будет выглядеть следующим образом (рис. 18):

Рис. 18. Ручная корректировка регламентной операции по расчету налога на прибыль за июнь

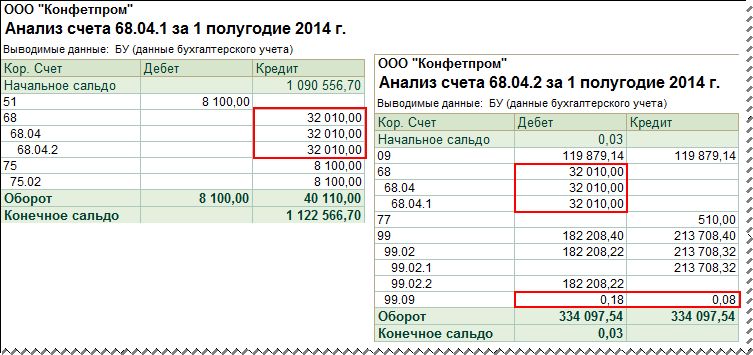

В результате проведения регламентных операций и ручных корректировок анализы счетов 68.04.1 и 68.04.2 будут выглядеть следующим образом (рис. 19):

Рис. 19. Анализы счетов 68.04.1 и 68.04.2

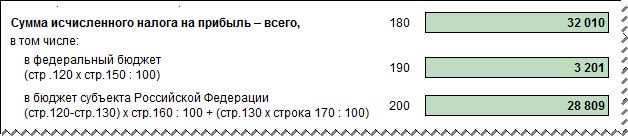

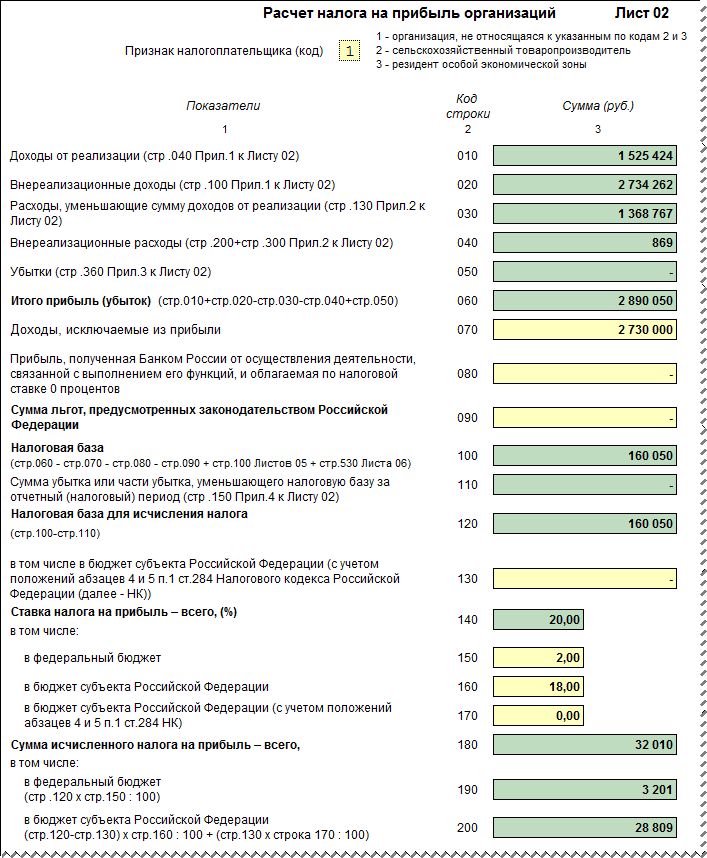

Рассчитанная сумма налога на прибыль, отраженная по кредиту счета 68.04.1 в корреспонденции со счетом 68.04.2, будет соответствовать исчисленному налогу на прибыль организаций, указанному в строке 180 Декларации (рис. 20).

Рис. 20. Исчисленный налог на прибыль по декларации

Как отразить полученные дивиденды в декларации по налогу на прибыль

При автоматическом заполнении декларации по налогу на прибыль организаций в «1С:Бухгалтерии 8» доходы от участия в других организациях, зарегистрированные в налоговом учете, попадут в строку 100 Приложения № 1 к листу 02 (рис. 21) и в строку 020 листа 02 (рис. 22).

Во избежание двойного налогообложения и в соответствии с Порядком заполнения налоговой декларации по налогу на прибыль организаций, утвержденным Приказом ФНС России от 22.03.2012 № ММВ-7-3/174@, в строке 070 листа 02 декларации указывается общая сумма доходов, исключаемых из прибыли, отраженной по строке 060 Листа 02. К таким доходам относятся, в частности доходы от долевого участия в других организациях.

Сумма в строке 070 указывается вручную (рис. 22).

Сумма исчисленного налога, отраженная в строке 180 (в строках 190 и 200 в разрезе бюджетов) должна соответствовать кредитовым оборотам счета 68.04.1 в корреспонденции со счетом 68.04.2 (рис. 19), а также строке 2410 «Текущий налог на прибыль» отчета о финансовых результатах.

Рис. 21. Дивиденды в составе внереализационных доходов в строке 100 Приложения N 1 к листу 02 Декларации

Рис. 22. Лист 02 декларации по налогу на прибыль