Увеличение количества акций на бирже

Сплит акций: что это такое и как нём не заработать инфаркт?

Сплит акций (в переводе с английского «дробление») — процесс снижения стоимости одной бумаги с одновременным увеличением их количества. Проводится после согласования советом директоров и определения коэффициента разделения. Например сплит 1к100 означает, что цена снизится в 100 раз, а количество акций в 100 раз увеличится.

Для чего нужен сплит акций?

На рынке можно встретить ценные бумаги, стоимость которых является недоступной многим инвесторам. Например, в 2007 году акция сбера стоила 107 000 и купить её могли далеко не все. Такая ситуация приводит к снижению спроса и притока инвесторов. Чтобы исправить ситуацию, эмитент прибегает к дроблению. Так компания APPLE за последние десять лет уже несколько раз проводила сплит.

В результате котировки становятся привлекательными, люди активнее покупают и докупают компанию, реинвестируют дивиденды. Представьте, что у вас есть инвестиция в акции, которые стоят 100 000 рублей за штуку, а дивиденды составили 10%. Вот на счету 10 000, а реинвестировать вы не можете, потому что цена одной бумаги 100 000.

После сплита имея акции на стоимостью 1 000 рублей за штуку, на общую сумму 100 000 и получив 10 000 выплаты по ним, вы легко докупите ещё 10 штук. Красота! Вот для этого вся процедура и была задумана.

Последствия сплита для инвесторов

Для акционеров последствий, кроме вышеописанных положительных, никаких нет. Была одна акция за 100 000, стало 100 акций по 1 000. Размер портфеля не изменился от слова совсем. Принято думать, что падение котировок приведет к росту спроса и бумаги подорожают, поэтому многие, узнав о надвигающемся сплите, стараются открыть сделку на покупку.

Идея здравая и интересная, однако проанализировав множество примеров из истории фондового рынка, найти прямую связь не удалось. То есть бывал рост, а бывало, что рынок реагировал ровно. Сплит говорит о том, что компания развивается, подразумевает продолжение роста и заинтересована в притоке инвесторов, а значит перспективы хорошие. Эти факторы влияют, а сам по себе сплит не особо.

Почему сплит может стать большим стрессом для инвестора?

Нужно понимать, что технически процесс дробления не является таким уж простым занятием. Нужно сначала принудительно снизить цену на необходимый коэффициент, Затем увеличить количество бумаг в обращении и наконец добавить недостающее их число в портфели инвесторов. Тут то и начинается прикол.

Вот такие скрины мне присылали многие мои клиенты, которые просто зашли в приложение и обнаружили там совершенно неадекватный минус. Первая реакция — шок. Имея на брокерском счете 82 000 рублей человек видит, что он должен брокеру 6 с лишним миллионов. И здравый смысл может отключиться. К слову именно этот мой клиент был в курсе происходящего и скрин прислал просто так, чтоб посмеяться.

Но и я сам, прекрасно зная что такое сплит, на своём опыте впервые с ним столкнулся 7 октября 2021 года, когда проходило дробление ETF FXRL. На моём счету управляющего было 1 500 долларов, большая часть из которых деньги клиентов. Выйдя из парикмахерской я увидел минус 2 500 долларов и честно сказать всё же немного струсил.

Знаете как бывает в таких случаях, ты точно всё знаешь и понимаешь, но сомнения не дают покоя. Вдруг я болван, всё не так понял, ошибся, перепутал и стоимость акций просто снизится, а количество не прибавится?! Тем более у меня выбило вторую сделку, поэтому пришлось писать в поддержку и просить разобраться. К счастью менеджеры Just2Trade быстро отреагировали и закрытую по ошибке сделку вернули.

Любопытно, что сам Финам справился с задачей хуже. Там спустя два дня всё ещё висел минус в несколько миллионов. Но это естественная ошибка терминала, деньги лежат нетронутые, никакого минуса нет, снизу видно, что свободные 1 400 так и остались нетронуты. Невероятные цифры отображаются только по сделке с акцией, по которой проходит сплит. Вот такой фокус, который нужно знать, чтобы раньше времени не умереть от инфаркта=))

Вместо итога

Делаем вывод, что сплит это очень крутая штука, которая позволяет эмитенту привлечь новых инвесторов, а действующие получают увеличить свою долю в бизнесе, потому что каждая акция становится доступнее. А на технические ошибки терминала лучше не обращать внимания, потому что это не приводит ни к каким нарушениям по самому счету. Это всего лишь некорректное отображение в терминале. Но об этом надо знать.

Если у кого есть интересная история связанная с многомиллионными «убытками» в терминале по причине сплита или не связанных с ним, делитесь, будет интересно почитать=))

Акции: правила поведения на «американских» горках

Как (не) работают инвестиции в акции

Цена акций, особенно крупных компаний, меняется на бирже ежесекундно. Самая незамысловатая стратегия заработка на них – купить, дождаться роста цены и продать. Например, акции Сбербанка можно было купить на Московской бирже в начале 2017 года по 180 руб. за штуку, а продать в конце 2017-го по 225 руб. Доходность – 25% годовых.

Но цена может «сработать» и в другую сторону. Инвесторы, купившие бумаги Сбербанка в январе 2008 года за 100 руб. и мужественно продержавшие их до конца года, к декабрю потеряли бы 80% инвестиций, так как акции подешевели до 20 руб.

Секрет успешных инвестиций – придерживаться в точности обратного порядка действий: покупаем накануне роста, продаем накануне падения. Звучит просто. Вопрос лишь в том,

Как предсказать падение и рост цен?

Если коротко – то никак. Но есть нюансы.

Графики. За пять веков развития фондового рынка игроки перепробовали немало подходов, предсказывающих движение котировок. Инвесторы, торгующие «внутри дня» (т.е. совершающие сделки ежедневно) следят за графиками цен в режиме онлайн. Линии складываются в фигуры, которые вроде бы должны сигнализировать о росте или падении цены. Такой подход называется техническим анализом. Сторонники этой теории разработали уже более тысячи «паттернов», и ориентироваться в этом море под силу только опытному трейдеру.

Коэффициенты. В противоположность сторонникам гадания на графиках, приверженцы анализа финансовых коэффициентов верят, что у акции есть «справедливая» цена, к которой стремится (но не факт, что достигает) реальная стоимость акций на бирже. «Справедливая» цена зависит в том числе от финансовых показателей компании – текущих и будущих. Эта теория называется фундаментальным анализом. «Фундаменталисты» берут различные показатели финансовой отчетности конкурирующих компаний и сравнивают с ценой их акций. Если у какой-то компании соотношение заметно выше или ниже, чем у большинства конкурентов, значит, ее котировки должны рано или поздно пойти вниз (или, соответственно, вверх). Подробнее о том, как пользоваться коэффициентами, можно прочитать здесь. Самые важные коэффициенты рассчитаны на страницах эмитентов quote.rbc.ru.

Заграница. Движение цен на российском рынке часто зависит от настроений на более крупных зарубежных площадках. Инвесторы принимают решения с оглядкой на:

Дивиденды. Акция – это ценная бумага, подтверждающая право собственности на долю в компании – и долю в прибыли. Если компания заработала прибыль, часть этих денег она может заплатить акционерам в виде дивидендов. Обычно предполагается, что если компания исправно платила дивиденды в прошлом, то при наличии прибыли она продолжит делать это и в будущем. Ожидания хороших выплат подталкивают котировки вверх задолго до того, как компания объявит размер дивидендов. Историю выплат акционерам можно увидеть на странице эмитента в базе компаний на РБК Quote.

Прогнозы аналитиков. Предсказанием цен на акции занимаются аналитики, работающие в инвестиционных банках. Они следят за макроэкономикой, новостями и финансовыми показателями, проводят технический анализ и формируют прогноз изменения котировок ее акций. Точность прогнозирования у разных инвестбанков разная: на нее влияют и профессионализм аналитика, и форсмажоры, которые он, конечно, не может предусмотреть. РБК Quote отображает точность прогнозов крупнейших инвестиционных компаний в рейтинге. Кроме того, в нашей ленте можно найти обзоры инвестиционных идей – развернутых комментариев, в которых аналитики аргументированно прогнозируют поведение котировок какой-нибудь акции.

Так что вместо того, чтобы гадать о стоимости акций, начинающему инвестору лучше определиться с тем,

Какую инвестиционную стратегию выбрать

Тем, кто не собирается торговать «внутри дня», лучше всего подойдут среднесрочные стратегии, когда акция покупается на срок от месяца до полугода. Ориентироваться при этом можно, например, на инвестиционные идеи крупных инвесткомпаний или – вариант для более продвинутых или недоверчивых инвесторов – на «фундаментальные» коэффициенты вкупе с анализом новостей по конкретному эмитенту.

На начальном этапе можно ограничиться приобретением так называемых « голубых фишек ». Акции больших компаний как большие корабли: они не могут «утонуть» или взлететь в одночасье. Кроме того, купить или продать их можно практически мгновенно. На таких бумагах много не заработаешь, но и не потеряешь. Найти такие акции можно, например, в базе расчета индекса «голубых фишек» на сайте Московской биржи: в него входят 15 компаний.

Главный элемент любой стратегии – постоянство. Вложившись в акцию с горизонтом в полгода, не стоит проводить дни у торгового терминала, не спуская глаз с графика котировок, вздрагивать от каждой тревожной новости и избавляться от бумаги, «потому что все продают». С другой стороны, за каждой инвестицией приходится следить. Прогнозы иногда не сбываются, и инвестицию хорошо бы сопровождать заявкой « стоп-лосс », которая срабатывает, когда цена акции падает ниже определенного уровня. Готовность нести такие потери – важная черта характера, без которой зарабатывать на инвестициях будет сложно.

Высоконадежные и самые ликвидные акции на рынке со стабильными показателями доходности. Компании — «голубые фишки» — это лидеры в своей индустрии. Как правило, изменение цен на акции «голубых фишек» определяет настроение рынка. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Распоряжение брокеру о покупке или продаже бумаги при достижении определенных показателей.

Мосбиржа увеличит в 2021 году число торгуемых иностранных акций до 250

На текущий момент на площадке торгуются 105 глобальных компаний, наибольшие обороты проходят с акциями Tesla (19,3% в марте), Alibaba Group (18,2%) и Apple (16,6%).

«Этот продукт пользуется огромным спросом, и конечно же, мы его будем развивать Мы с участниками торгов обсуждаем и расширение времени торгов, и дополнительные сервисы», — сказал Блохин, выступая на Дне акционера в среду.

Глава Мосбиржи Юрий Денисов говорил в прошлом году в интервью Reuters, что в 2021 году биржа предложит инвесторам еще более 200 акций, включая европейские голубые фишки. Всего к концу года на ней будут доступны около 300 иностранных акций.

Денисов сохраняет прогноз, что число уникальных брокерских счетов розничных инвесторов на площадке к концу 2021 года достигнет 15 млн против 11 млн в конце марта.

(Елена Фабричная. Редактор Дмитрий Антонов)

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

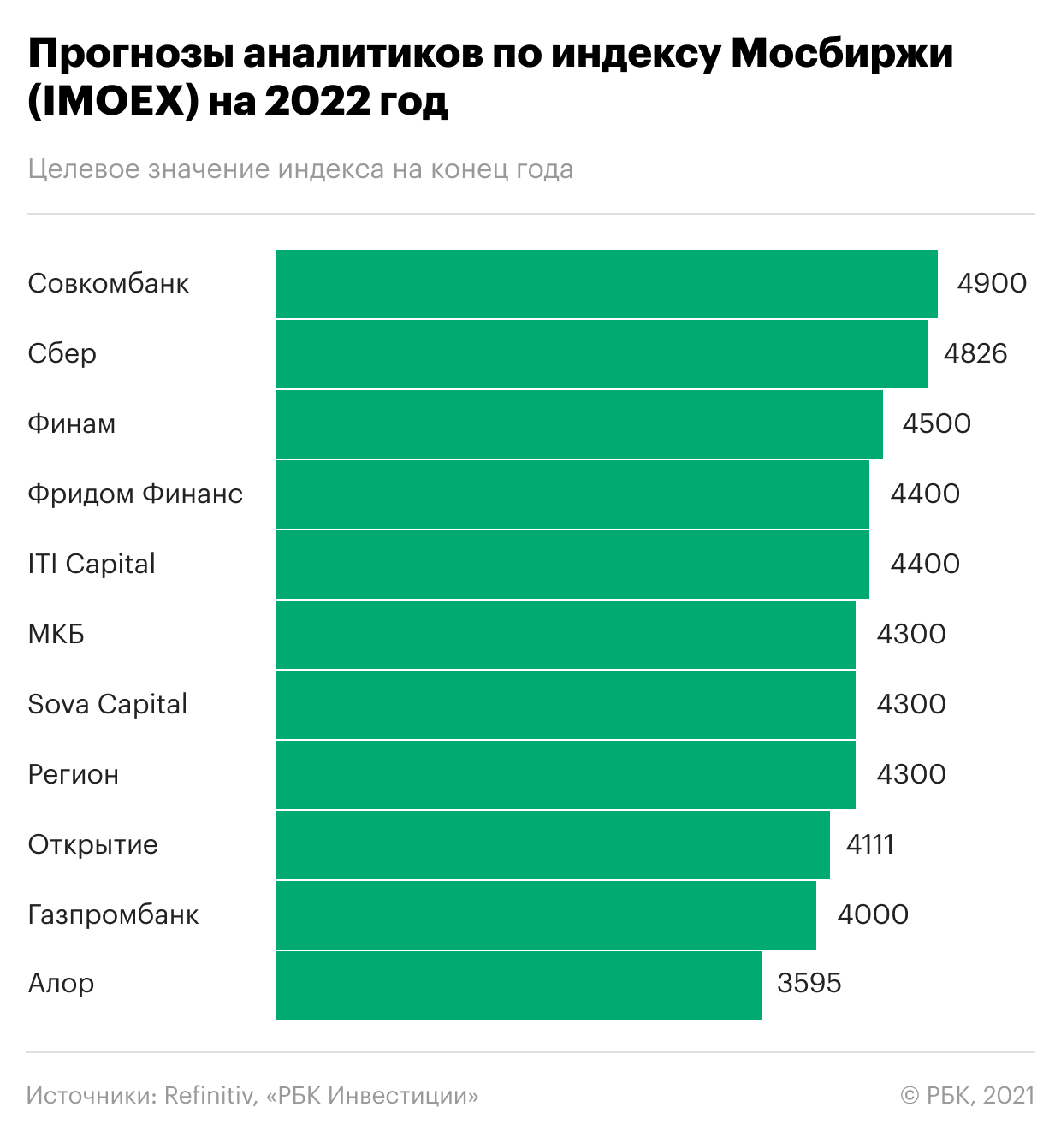

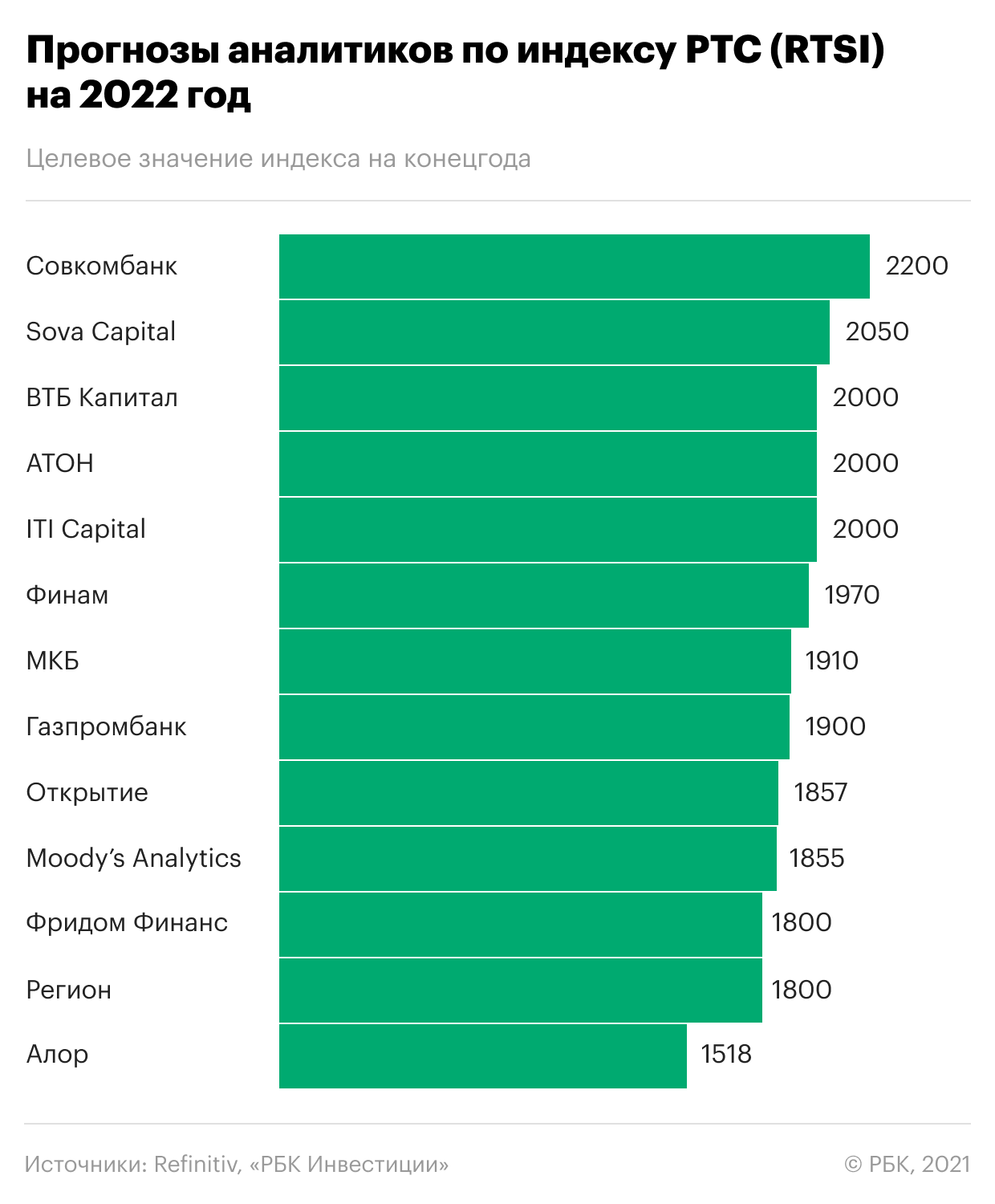

Топ-идеи по российским акциям на 2022 год. Прогнозы экспертов

Аналитики крупнейших российских инвесткомпаний и банков рассказали, на что рассчитывать инвесторам в 2022 году, и назвали самые перспективные акции.

«ВТБ Капитал» в своей стратегии прогнозирует рост индекса РТС до 2000 пунктов к концу 2022 года. Всплеск инфляции по всему миру был самым заметным событием 2021 года, рассказали аналитики. Ускорение роста цен отражает намного больше, чем просто нарушения в цепочках поставок продукции, и фактически является предвестником нового бизнеса-цикла, считают в компании. Это хорошая новость для России как циклического рынка — особенно для сырьевого и финансового секторов. К тому же Банк России уже завершает цикл повышения процентных ставок и высокие ставки уже заложены в цены российских активов.

По мнению аналитиков «Атона», российский рынок акций — это хорошая страховка от риска ускорения инфляции в мире в сочетании с привлекательной оценкой. Сейчас большинство российских голубых фишек торгуется с дисконтом 30–40% к мировым аналогам, отмечают эксперты.

В «БКС Мир инвестиций» не ждут, что рост продолжится в следующем году. Сейчас российский рынок остается под влиянием высокой геополитической неопределенности, рассказал «РБК Инвестициям» эксперт по фондовому рынку «БКС Мир инвестиций» Дмитрий Бабин. Ускорение инфляции, наблюдающееся во многих странах мира, подталкивает центробанки к тому, чтобы они быстрее сворачивали стимулирование и повышали процентные ставки.

В то же время экономика многих стран может по-прежнему нуждаться в помощи. Ужесточение денежно-кредитных условий, которое будет происходить в 2022 году, создает риски замедления экономического роста, а также серьезного снижения рынков акций, предупреждает эксперт.

При умеренно негативном сценарии возможна просадка индекса Мосбиржи (IMOEX) в район 3500 пунктов, а индекса РТС — ниже 1400 пунктов, прогнозируют в «Велес Капитале». Также снижение может реализоваться и в случае распродаж на мировых площадках на фоне сворачивания денежно-кредитной политики центробанками мира, высокой инфляции и появления других негативных макроэкономических факторов. «Тем не менее, если «черных лебедей» не возникнет, индексы Мосбиржи и РТС вполне могут вернуться к росту и по итогам года закрепиться выше 4400 и 2000 пунктов соответственно», — прогнозируют аналитики.

Самые перспективные акции на 2022 год

Из всего российского рынка эксперты «ВТБ Капитала» отдали предпочтение циклическим секторам (зависящим от экономических циклов). «В наш список наиболее перспективных акций на 2022 год включены ММК, НЛМК, «Евраз», АЛРОСА, а также лесопромышленный холдинг Segezha Group из сектора материалов», — сообщили аналитики. В нефтегазовой отрасли эксперты выделили бумаги ЛУКОЙЛа, «Газпром нефти», «Газпрома» и НОВАТЭКа. В финансовом секторе аналитики считают привлекательным Сбербанк. Из транспортных компаний интересны Globaltrans и Global Ports.

По мнению Дмитрий Бабина из «БКС Мир инвестиций», в 2022 году на фоне возможного выхода инвесторов из IT-сектора и других историй роста, традиционно страдающих от повышения процентных ставок в экономике, а также из-за вероятного сохранения высокой инфляции, логистических и производственных сбоев, более сильную динамику покажут производители продуктов питания и удобрений. Однако это может выражаться лишь в менее слабой динамике этих акций по сравнению с другими секторами фондового рынка, если он перейдет в фазу устойчивого нисходящего тренда, предупредил эксперт.

Аналитики «Велес Капитала» выделили несколько перспективных идей в металлургическом секторе: «Русал», ММК и «Распадская». Благодаря высоким ценам на алюминий и рекордным дивидендам от «Норникеля» «Русал» может снизить долговую нагрузку. Также компания планирует обновить дивидендную политику и выделить заводы с большим углеродным следом в отдельную компанию. ММК в ближайшие годы значительно нарастит выплавку стали за счет запуска турецкого предприятия и в мае 2022 года с высокой вероятностью вернется в индекс MSCI Russia. Другие металлурги («Северсталь», НЛМК и «Евраз»), как и ММК, обеспечивают отличную дивидендную доходность на уровне 15%, однако не имеют дополнительных драйверов.

Одним из самых ярких событий предстоящего года станет выделение «Распадской» из «Евраза», считают эксперты «Велес Капитала». Увеличение количества акций в свободном обращении (free-float) в результате выделения в сочетании с высокими дивидендами обеспечит рост ликвидности бумаг «Распадской» и откроет дорогу к попаданию в состав индекса MSCI Russia во второй половине 2022 года, сообщили в «Велес Капитале».

В «Атоне» самыми перспективными акциями на 2022 год назвали сырьевые и финансовые компании — они выиграют от инфляции и роста цен на энергоносители. Наиболее привлекательно, по мнению экспертов, выглядят «Газпром», НОВАТЭК, ЛУКОЙЛ, «Роснефть», Сбер и ВТБ. Все эти компании в 2022 будут увеличивать доходы и выплачивать солидные дивиденды, оставаясь при том сильно недооцененными относительно мировых аналогов.

Привлекательными также выглядят «Яндекс» и TCS Group, которые остаются самыми быстрорастущими проектами на российском фондовом рынке с отличным потенциалом роста, в том числе на международных рынках, считают аналитики «Атона». «Несколько в тени в 2022-м должны оказаться горно-металлургический сектор (за счет охлаждения после ралли), недвижимость (в силу роста ипотечных ставок) и электроэнергетика (из-за отсутствия катализаторов)», — прогнозируют специалисты.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Что такое сплит акций и как на нем заработать

Что такое сплит акций

Для чего нужен сплит

Каждая развивающаяся компания заинтересована в притоке дополнительных средств, а это напрямую зависит от привлечения большого количества инвесторов. Но не всякий трейдер или даже инвестиционный фонд могут позволить себе покупку пусть и перспективных, но очень дорогих по стоимости акций растущей компании. Поэтому такая компания делит возросшую цену своих акций на определенный коэффициент. В результате число бумаг увеличивается, а их пропорционально сократившаяся стоимость становится более привлекательной для розничного клиента.

Когда проводят сплит

Необходимость сплита финансовых инструментов возникает, как правило, на двух этапах развития предприятия:

Справка

IPO (Initial Public Offerings) означает первую публичную продажу акций акционерного общества неограниченному кругу лиц. Продажа акций может осуществляться как за счет размещения дополнительного выпуска акций по открытой подписки, так и в результате публичной продажи акций существующего выпуска.

Как выглядит процедура дробления

Дробление (сплит) акций, в соответствии с российским законодательством и правилами рынка, происходит в следующем порядке:

Результаты сплита

Считается, что сплит не оказывает влияния на экономическую деятельность предприятия, так как его капитализация остается неизменной. Эта процедура в чем-то схожа с деноминацией, которую хорошо помнят бывшие граждане СССР. Появлялись новые деноминированные денежные знаки с большим или меньшим количеством нулей, но ими можно было оплатить то же самое количество товаров или услуг. Так и в случае сплита количество ценных бумаг увеличивается на какой-то определенный коэффициент, однако при этом в такой же пропорции снижается и их стоимость.

Последствия сплита для акционеров

Для держателя акций компании-эмитента, предпринявшей stock split, всегда найдутся два положительных психологических момента:

Внимание! Некоторые корпорации специально удерживают высокую цену на финансовые инструменты, чтобы подчеркнуть закрытость своего предприятия для спекулянтов низкого уровня, даже неся при этом некоторые убытки.

Влияние сплита на цену акций

После публичного заявления о планирующемся сплите цена акций может меняться, но для постоянных держателей ценных бумаг это не имеет существенного значения. При проведении сплита акций компания несет обязательные затраты, которые и компенсируются послесплитовым повышением стоимости ценных бумаг для новых инвесторов.

Влияние на доходность инвестиций

В результате проведения сплита акций инвестированная сумма останется неизменной. Количество финансовых инструментов увеличится, а их стоимость соответствующим образом уменьшится.

Справка. Под доходностью инвестиций подразумевается процентное увеличение или уменьшение инвестированной суммы за какой-либо временной промежуток.

Примеры сплита

За примерами вынужденного сплита из-за увеличения стоимости ценных бумаг далеко ходить не надо. В 2020 году сплит провели две крупнейшие и известнейшие компании – Apple Inc. и Tesla.

У Tesla это был первый сплит, пропорцию была выбрана в соотношении 5:1 (напомним, что акции компании выросли с начала 2020 года примерно на 295 %).

Как узнать о сплите

Любая компания, решившая раздробить акции, размещает эту новость на своем сайте. Инвестор, имеющий ценные бумаги данного эмитента, должен быть проинформирован уведомлением от брокера, с которым он сотрудничает, по телефону или интернету. Но для активных трейдеров данные о stock split проще всего получить на специальных сайтах по раскрытию информации.

Как заработать на сплите

Нужно сразу отметить, что специальной стратегии в торговле сплитовыми акциями не существует, так как цена финансовых инструментов сильно отличается как у различных компаний, так и на разных этапах сплита.Поэтому трейдеры покупают ценные бумаги на следующих стадиях stock split:

Но для успешной торговли каждый инвестор перед тем, как выбрать компанию, намеревающуюся провести дробление акций, серьезно изучает экономическую деятельность данного эмитента.

Что такое обратный сплит

Мало того, что эта процедура требует дополнительных средств, она еще и подрывает доверие инвесторов. В результате консолидация акций, повышающая стоимость, может смениться падением спроса на финансовые инструменты и их дальнейшим обесцениванием.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.