Что происходит с акциями нмтп

НМТП акции

«НМТП» Проведение заседания совета директоров и его повестка дня

Сообщение

О проведении заседания совета директоров эмитента и его повестке дня

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Новороссийский морской торговый порт»

1.

Авто-репост. Читать в блоге >>>

НМТП: заглянем в операционные результаты за 10m2021

⚓️ А пока на российском фондовом рынке льётся кровь, наша задача — выключить эмоции и продолжать анализировать отчётности компаний.

На сей раз речь пойдёт об операционных результатах НМТП за 10 мес. 2021 года, акции которого по итогам понедельника-вторника оказались под большим давлением. А значит самое время заглянуть в эти результаты и попытаться понять, стоит ли выкупать эти бумаги на текущей просадке или всё-таки не надо?

📈 Итак, совокупный грузооборот компании вырос с января по октябрь почти на 3% (г/г) до 95,4 млн т., благодаря росту перевалки нефти и нефтепродуктов. Что неудивительно, с учётом того, что наливные грузы продемонстрировали за этот период положительную динамику на уровне 3,2% (г/г), а ведь именно на этот сегмент приходится около 83% от совокупного грузооборота порта.

Месяцем ранее динамика совокупного грузооборота НМТП по сравнению с прошлым годом была куда скромнее — всего +0,6% г/г, поэтому показатель улучшается, что радует.

Авто-репост. Читать в блоге >>>

Жалко! Ни одного комментария к отчету НМТП никто не написал на нашем форуме в день отчета:(

Совсем богом забытая бумага:)

Может к ней повнимательнее присмотреться?:)

Тимофей Мартынов, по 5р можно будет присмотреться.

Девушка Виталика Бутерина, никто не опрокинет их выше 10% доходности.

Дмитрий Зы, почему? Если уже даже мегарастущий бизнес Сбера торгуется уже выше 10% ДД? А ваш НМТП стагнирует, да еще и с нелояльным руководством к миноритариям!

Девушка Виталика Бутерина, в Сбере больше новичков-истеричек. Как и в остальных более ликвидных бумагах. Тут меньше, поэтому и движения меньше.

А про руководство: с какого… они должны быть лояльными? Лично мне важно чтоб они вели бизнес и они делают это.

А вам рекомендую не принимать всерьёз всякую дрянь на форумах, которую пишут про компанию.

Дмитрий Зы, уж где где, а в Сбере физики и тем более мифические новички никак не влияют на ценник. там крупняк возит котировки по своему усмотрению.

Жалко! Ни одного комментария к отчету НМТП никто не написал на нашем форуме в день отчета:(

Совсем богом забытая бумага:)

Может к ней повнимательнее присмотреться?:)

Тимофей Мартынов, по 5р можно будет присмотреться.

Девушка Виталика Бутерина, никто не опрокинет их выше 10% доходности.

Дмитрий Зы, почему? Если уже даже мегарастущий бизнес Сбера торгуется уже выше 10% ДД? А ваш НМТП стагнирует, да еще и с нелояльным руководством к миноритариям!

Девушка Виталика Бутерина, в Сбере больше новичков-истеричек. Как и в остальных более ликвидных бумагах. Тут меньше, поэтому и движения меньше.

А про руководство: с какого… они должны быть лояльными? Лично мне важно чтоб они вели бизнес и они делают это.

А вам рекомендую не принимать всерьёз всякую дрянь на форумах, которую пишут про компанию.

Грузооборот группы НМТП за период с января по октябрь 2021 года вырос на 2,9%, и составил 95,5 млн тонн. Перевалка наливных грузов выросла на 3,2% г/г, а сухих – на 2,1% г/г.

Улучшение показателей удалось достичь благодаря росту экспорта отдельных номенклатурных позиций. Так, перевалка сахара-сырца увеличилась в 11,5 раза г/г, до 0,7 млн тонн, а грузов в контейнерах — на 6,8% г/г. Неплохие операционные показатели могут положительно сказаться на финансовых результатах НМТП по итогам года, позволив компании увеличить дивидендные выплаты. Рекомендуем «покупать», целевой уровень – 9,1 руб. на акцию

Авто-репост. Читать в блоге >>>

Жалко! Ни одного комментария к отчету НМТП никто не написал на нашем форуме в день отчета:(

Совсем богом забытая бумага:)

Может к ней повнимательнее присмотреться?:)

Тимофей Мартынов, по 5р можно будет присмотреться.

Девушка Виталика Бутерина, никто не опрокинет их выше 10% доходности.

Дмитрий Зы, почему? Если уже даже мегарастущий бизнес Сбера торгуется уже выше 10% ДД? А ваш НМТП стагнирует, да еще и с нелояльным руководством к миноритариям!

Жалко! Ни одного комментария к отчету НМТП никто не написал на нашем форуме в день отчета:(

Совсем богом забытая бумага:)

Может к ней повнимательнее присмотреться?:)

Тимофей Мартынов, по 5р можно будет присмотреться.

Девушка Виталика Бутерина, никто не опрокинет их выше 10% доходности.

Жалко! Ни одного комментария к отчету НМТП никто не написал на нашем форуме в день отчета:(

Совсем богом забытая бумага:)

Может к ней повнимательнее присмотреться?:)

Тимофей Мартынов, по 5р можно будет присмотреться.

Жалко! Ни одного комментария к отчету НМТП никто не написал на нашем форуме в день отчета:(

Совсем богом забытая бумага:)

Может к ней повнимательнее присмотреться?:)

Консолидированный грузооборот Группы НМТП за 10 месяцев вырос на 2,9 % г/г

Консолидированный грузооборот Группы НМТП за 10 месяцев 2021 г. в сравнении с аналогичным периодом 2020 г. вырос на 2,9 % и составил 95,5 млн тонн.

Авто-репост. Читать в блоге >>>

НМПТ конеш плевать на акционеров:

1. отчетность через одно место, в рублях не публикуют

2. презентаций нет

3. сайт из 90х

4. я уж не говорю про вебкасты и конференц коллы)

Тимофей, добрый день! Я из Новороссийска. Работаю не в самом НМТП, но в морском бизнесе. Так вот, все управление НМТП из 90-х, там и застряло, да рядовой персонал там же! Если бы они хоть что-то делали, а с их ресурсом можно многое, то Порт был бы сейчас «на коне» по всем направлениям. На всех ключевых постах люди из Транснефти или «мотивированные» ей. Поэтому и продали НЗТ и просрали контейнерное направление в Новороссийске. Сейчас хотят расширять 3-ю пристань, на которой переваливают зерно НЗТ и НКХП, тем самым обрежут нормальную навигацию к причалам НЛЭ, куда, к слову, можно было бы ставить контейнеровозы не по 200 м, по 260 м и более и к Мазутному терминалу и ИПП. В общем, руководство всего холдинга разрозненно, каждый актив тянет одеяло на себя, нет четких целей, а про отчетность я вообще молчу.

НМПТ конеш плевать на акционеров:

1. отчетность через одно место, в рублях не публикуют

2. презентаций нет

3. сайт из 90х

4. я уж не говорю про вебкасты и конференц коллы)

Тимофей, добрый день! Я из Новороссийска. Работаю не в самом НМТП, но в морском бизнесе. Так вот, все управление НМТП из 90-х, там и застряло, да рядовой персонал там же! Если бы они хоть что-то делали, а с их ресурсом можно многое, то Порт был бы сейчас «на коне» по всем направлениям. На всех ключевых постах люди из Транснефти или «мотивированные» ей. Поэтому и продали НЗТ и просрали контейнерное направление в Новороссийске. Сейчас хотят расширять 3-ю пристань, на которой переваливают зерно НЗТ и НКХП, тем самым обрежут нормальную навигацию к причалам НЛЭ, куда, к слову, можно было бы ставить контейнеровозы не по 200 м, по 260 м и более и к Мазутному терминалу и ИПП. В общем, руководство всего холдинга разрозненно, каждый актив тянет одеяло на себя, нет четких целей, а про отчетность я вообще молчу.

Вроде бы НМТП и Транснефть сходны по бизнес профилю. Кто в оценке сечёт — что из этих компаний сейчас лучше/дешевле/перспективнее?

На вскидку сразу видится риск того, что НМПТ может зажимать дивы и всё передавать на уровень Транснефти, как это делает Сечин с дочками.

А вот Транснефть дивы платить будет 50% по директиве правительства, поэтому при прочих равных лучше Транснефть. Правильно понимаю??

Vanger,

транснефть — не диверсифициорвана. Перестанет прокачивать нефть — выручка будет 0.

У порта же — погрузка выгрузка грузов всегда идет и не только нефтепродукты.

Вроде бы НМТП и Транснефть сходны по бизнес профилю. Кто в оценке сечёт — что из этих компаний сейчас лучше/дешевле/перспективнее?

На вскидку сразу видится риск того, что НМПТ может зажимать дивы и всё передавать на уровень Транснефти, как это делает Сечин с дочками.

А вот Транснефть дивы платить будет 50% по директиве правительства, поэтому при прочих равных лучше Транснефть. Правильно понимаю??

Vanger,

транснефть — не диверсифициорвана. Перестанет прокачивать нефть — выручка будет 0.

У порта же — погрузка выгрузка грузов всегда идет и не только нефтепродукты.

В пятницу отчиталась по МСФО за 9 мес., пора делать прогноз дивидендов👉

По итогам 2021 года, ожидаю скорректированную чистую прибыль в районе 256 млн. долл.

При курсе в 74 руб., это около 19 млрд. руб.

В 2020 году компания отразила дополнительные налоги в размере 6 млрд. руб., компания не согласна с этим налогом и обжаловала его в судебном порядке.

ФНС в апелляции не смогла обжаловать отказ взыскать с НМТП 6 млрд руб.

Следовательно можно ожидать, что по итогам года прибыль НМТП увеличится ещё на 6 млрд… итого 25 млрд. руб. скорректированной чистой прибыли

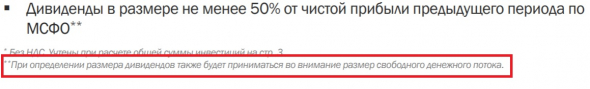

Согласно стратегии развития НМТП до 2029 года, опубликованной в феврале 2020 года, компания будет направлять на дивиденды не менее 50% от чистой прибыли по МСФО, принимая во внимание размер свободного денежного потока.

👉Всего у НМТП 19 260 млн. акций, при выплате в 50% получается 0.65 руб. на акцию (без налогов).

Див. дох. 9.27% при цене акции 7 руб. 🤑

Судя по котировкам, следующий отчет, мы прочитаем на уровнях ниже 5.))

Валерий Иванович, Отчет хороший, но сейчас время такое, что любую бумагу, дадут сильно ниже откупить, вот и продают все подряд.

Судя по котировкам, следующий отчет, мы прочитаем на уровнях ниже 5.))

Сбербанк

Газпром

Колизей

Поступление дивидендов

ЛСР Группа

Яндекс

Доллар рубль

Новый Колизей

Группа НМТП является крупнейшим российским портовым оператором. Акции ПАО «НМТП» (ИНН 2315004404) котируются на Московской Бирже (тиккер NMTP), а также на Лондонской фондовой бирже в форме глобальных депозитарных расписок (тиккер NCSP). 50.1% акций ПАО «НМТП» принадлежат компании Novoport Holding Ltd, бенефициарами которой являются OAO «АК Транснефть» и группа «Сумма».

В группу НМТП входят: ПАО «Новороссийский морской торговый порт», ООО «Приморский торговый порт», ОАО «НСРЗ», ОАО «Флот НМТП», ОАО «Новорослесэкспорт», ОАО «ИПП», ООО «Балтийская стивидорная компания» и ЗАО «СФП».

IPO компании прошло в Лондоне и Москве в ноябре 2007 года, на котором было размещено 19,38% акций компании.

В 2018 году контрольный пакет НМТП консолидировала Транснефть.

Более 80% выручки компании приходит от грузооборота, связанного с экспортом нефти и нефтепродуктов.

Группа НМТП оказывает услуги по перевалке широкой номенклатуры грузов:

Генеральные грузы

Список переваливаемых генеральных грузов включает в себя черные и цветные металлы, биг-бэги, грузы на паллетах, грузы в ящиках, грузы в коробках, грузы в мешках, скоропортящиеся грузы, бумага, техника, оборудование, негабаритные грузы.

Перевалка генеральные грузов осуществляется на следующих терминалах: ПАО «НМТП», АО «НСРЗ», АО «НЛЭ», ООО «Балтийская Стивидорная Компания».

Навалочные грузы

Номенклатура переваливаемых навальных грузов включает в себя: железорудное сырье, уголь, химические грузы, зерновые грузы, сахар, цемент.

Перевалка навалочных грузов осуществляется через следующие терминалы: ПАО «НМТП», АО «НСРЗ» (металлы).

Наливные грузы

На терминалах группы обрабатываются следующие наливные грузы: нефть, нефтепродукты, КАС, масло.

Перевалка осуществляется через терминалы: ПАО «НМТП» и ООО «ИПП».

Контейнерные грузы

Перевалка контейнеров осуществляется на 2 терминалах Группы в Новороссийске: ПАО «НМТП» и АО «НЛЭ» и терминале ООО «Балтийская Стивидорная Компания» в городе Балтийск Калининградской области.

НМТП — Новороссийский морской торговый порт. Основной владелец Транснефть, ключевой вид деятельности — перевалка нефти и нефтепродуктов.

Объединяет 3 порта, расположенных в городах Балтийск ( контейнерные перевозки), Приморск ( нефть и нефтепродукты), Новороссийск ( нефть, нефтепродукты, сухие грузы, последние 2 дают основной оборот.

По мультипликаторам компания оценена достаточно справедливо, привлекательным для инвесторов является высокая рентабельность по EBITDA – 67,4%.

Ранее руководство заявляло о планах выплачивать в качестве дивидендов 50% ЧП по МСФО, но за 2020 год, заплатили меньше ( 25%).

Основное влияние на прибыль оказывают два фактора — перевалка нефти и нефтепродуктов, курсовые разницы ( основной долг номинирован в долларах), перевалка насыпных грузов не столь значительна.

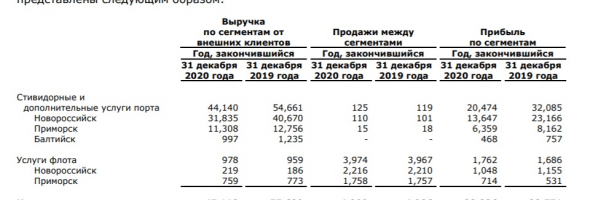

У нас есть данные по грузообороту и фин. отчетность за 2019 и 2020 годы, прогнозы за 2021 будем строить на их основе.

Основа выручки — перевалка наливных грузов.

По данным самой компании в 1 кв. 2021 года, перевалка наливных грузов по сравнению с 1 кв.2020 года снизилась на 23% ( 6.5 млн. тонн)

Наливные грузы состоят из сырой нефти и нефтепродуктов. Как отмечает сама компания в пояснении к производственным результатам за 1 кв 2021 года « Основное влияние на динамику показателя оказало снижение объемов перевалки сырой нефти (-31%, или 5,5 млн тонн) на фоне:

— падения объемов экспорта нефти (реализация соглашения ОПЕК+ с 1 мая 2020 о снижении добычи нефти).

— неблагоприятных погодных условий в порту Новороссийск в январе-феврале 2021, приостановивших судопоток и работу портовых мощностей.»

Таким образом из 6,5 млн. тонн снижения — 5,5, это сырая нефть, остальное нефтепродукты.

Если мы посмотрим отчет Транснефти, которая как раз и доставляет оба продукта до порта, то увидим, что экспорт нефтепродуктов в другие страны снизился в 1 кв.2021 незначительно (4%).

Из этих данных можно предположить, что объем перевалки нефти НМТП коррелирует с объемами всей нефти отправляемой на экспорт, что в свою очередь зависит от объемов мирового потребления.

ОПЕК в своем июньском отчете (https://momr.opec.org/pdf-download/) прогнозирует годовой рост потребления нефти в среднем на 6,5% больше, чем в 2020 году.

Отсюда можем сделать предположение — показатели перевалки нефти НМТП по итогам года будут чуть лучше 2020 на эти же 6,5%, перевалка остальных грузов ( нефтепродукты, насыпные и прочие грузы ) в среднем останется неизменной.

Однако следует отметить :

а) по данным Минэнерго России за период с января по май 2021 года экспорт сырой нефти упал на 13%, т. е. пока нету никакого роста;

б) по данным того же Минэнерго России, в январе-марте ( 1 кв.2021) было еще хуже — 17,5%, но объем мая 2021 больше мая 2020, т. е. идет хоть и небольшое, но восстановление спроса;

в) ОПЕК прогнозирует основной рост потребления на 2 полугодие 2021 года, по мере отмены антиковидных ограничений по всему миру.

Доля сырой нефти в обороте в среднем 45 %, нефтепродуктов и всего остального 55%, если мы берем за основу прогноз ОПЕК — рост потребления нефти на 6,5% в 2021 году, а нефтепродукты и остальные грузы останутся неизменными, то получаем 0,45*1,065+0,55*1,0=1,03, т.е общий рост объемов относительно 2020 года будет 3%.

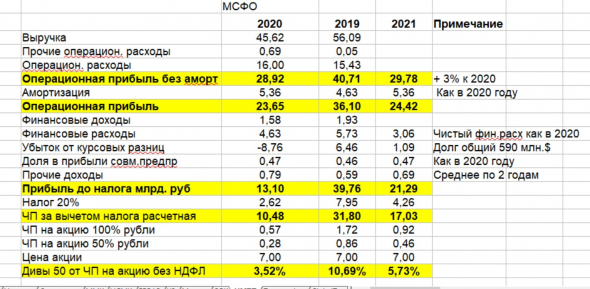

На основании этого предположим, что чистая прибыль ( ЧП) так же вырастет на 3%, хотя при росте выручки может и больше, но в данном случае это не так существенно.

Вторым важным фактором являются курсовые разницы. Согласно отчету по МСФО на конец 1 кв.2021 года у компании было долгосрочных и краткосрочных кредитов на 590 млн. долларов, таким образом, изменение курса на 1 рубль, дает курсовые разницы в размере 590 млн. рублей ( компания считает как то немного по другому, ее расчеты незначительно, но отличаются от моих), но этим расхождением можно пренебречь, т. к. 1 млрд ЧП, дает 5 копеек на акцию ( 0,71% годовых).

На 17.06.21 курсовая разница положительная и дает нам почти 1 млрд. бумажной прибыли.

Ниже привожу мой прогнозный расчет на 2021 год

Важные примечания: 2020 год прибыль расчетная, по факту налог на прибыль был больше из за продажи зернового терминала, а дивиденды заплатили меньше.

Как видим из этих данных, даже при росте в 3% и выплате 50% от ЧП, див. доходность будет на уровне банковского вклада, более менее нормальные величины — при возвращении показателей к 2019 году.

Согласно стратегии развития компания планирует стать универсальным портом, где доля перевалки нефти будет снижаться, за счет роста других грузов.

До 2029 года на создание новых, НЕнефтянных мощностей планируется потратить 108,4 млрд. рублей.

Самые крупные из планируемых проектов — контейнерный терминал в порту Новороссийск, универсальный перегрузочный комплекс, терминал минеральных удобрений, терминал растительных масел.

С одной стороны это безусловный плюс, сама компания планирует внутреннюю доходность этих инвестиций на уровне 19% и средний годовой рост выручки в 6%, с другой стороны, будет уменьшаться свободный денежный поток, что в свою очередь скажется на уровне дивидендов.

На этот год запланировано существенное увеличение кап.затрат (15,7 млрд, против 8,4 в 2020), так что даже те скромные дивиденды, которые я насчитал, могут быть меньше.

Таким образом покупка акций НМТП сейчас, это ставка на рост оборота только в 2022 году, а нормальных двухзначных дивидендов ждать как минимум 2 года, до июля 2023 и то при условии восстановления перевалки до уровней 2019.

На мой взгляд если заходить в эту тему, то оптимально дождаться уровней в 6,5 рублей и ниже.

💸НМТП. Почему срезали дивиденды и чего ждать по итогам 2021 года?

Прошлый год был тяжелый для нефтяной отрасли и для всей обслуживающей эту отрасль индустрии. Когда говорят, что доходы нашего бюджета зависят от нефти лишь на 40%, НМТП отличный пример того, что периферию нельзя исключать и говорить только о добывающих компаниях обособленно. Если снижается добыча нефти, то трудности будут испытывать транспортировщики углеводородов и их производных, НПЗ, нефтехимия и прочие отрасли.

Сейчас мы видим постепенное восстановление добычи нефти, что будет позитивно сказываться и на бизнесе НМТП. Первый квартал прошлого года можно отнести к доковидным, основное снижение операционных и финансовых результатов пришлось именно на 2-4 кварталы.

Чистая прибыль за 1 кв. 2021 года составила 4,9 млрд. руб, что уже превышает суммарную прибыль за весь 2020 год. Правда, в прошлом году сильное негативное влияние оказали курсовые разницы по переоценке кредитов и займов. В этом году, если курс доллара сильно не вырастет от текущих, то данный бумажный фактор на прибыль не окажет влияния.

В своей стратегии менеджмент давал ориентир по дивидендам в размере «не менее 50% от чистой прибыли» с условием, что данная выплата должна покрываться свободным денежным потоком. Давайте считать:

EPS (прибыль на акцию) = 0,25 руб.

FCF на акцию = 0,86 руб.

Таким образом, дивиденд должен был составить 0,13 руб по итогам 2020 года. А фактическая выплата составила 0,06 руб. Заплатили в 2 раза ниже. Есть еще один интересный момент, что выплата дивиденда в 0,06 руб. на акцию составляет ровно 50% от ЧП по РСБУ. Бухгалтер не ту отчетность взял при расчете? 🤓 Хотя, у меня такое бывает иногда. Но в стратегии написано однозначно «по МСФО», поэтому, накладочка вышла.

Посмотрим правде в глаза, выплата 6 или 12 копеек на акцию особо картину не меняет. Был сложный год, все это понимают, ждем окончания 2021 года.

Если менеджмент предложит дивиденды ниже 50% от ЧП по МСФО по итогам 2021 года, это уже будет не очень позитивный сигнал для инвесторов. Я в таком случае задумаюсь о сокращении позиции.

Мажоритарный акционер в лице Транснефти тоже заинтересован в дивидендах НМТП. Как гос. компания, Транснефть вынуждена сама платить 50% прибыли своим акционерам (в первую очередь государству) и дополнительный доход от НМТП явно не будет лишним.

По итогам 1 кв. на дивиденды уже заработали 0,13 руб. Если динамика восстановления продолжится, то по итогам года можно ждать возврат к 0,6 руб., а может и выше. Главное, чтобы доллар не сильно вырос за период и не появился бумажный убыток. К текущим ценам потенциальная ДД может составить 8% и выше, что уже интересно.

Я продолжаю держать позицию в НМТП, продавать и частично фиксировать пока не планирую.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

Акции НМТП: пора покупать?

Не смотря на то, что акции НМТП выглядят недооцененными сейчас на фоне общего роста рынка нефти, технически они не выглядят привлекательными. Поговорим подробнее, кому стоит сейчас покупать акции НМТП.

Акции НМТП необоснованно отстали от динамики мировых грузовых портов. С середины 2020 года акции мировых грузовых портов значительно выросли на фоне роста товарооборота. Акции НМТП пока отстают от динамики мировых аналогов. Учитывая, что перевалка нефти составила 80% грузооборота НМТП за 2020г, а страны-члены ОПЕК+ договорились повышать добычу нефти на 400 тыс б/сутки ежемесячно, эксперты считают, что потенциал роста акций НМТП до ближайшего аналога составляет 40%.

Действительно ли НМТП выглядит настолько прибыльной инвестиционной идеей или есть какие-то скрытые риски? На вопрос журнала Фортрейдер ответил Николай Дудченко, независимый финансовый аналитик.

– Сегодня разберемся в финансовых показателях компании ПАО «Новороссийский морской торговый порт» (НМТП), чтобы понять, насколько бумаги сейчас привлекательны для инвестирования.

Сразу обратим внимание, что beta акций на рынке составляет 0,38 – это не очень высокий показатель, что снижает риски инвестора при коррекциях на фондовом рынке.

«Закредитованность» компании (отношение всех долгов ко всем активам) за прошедший 2020 г. составила 49,6%. Это достаточно низкий показатель, год назад он составлял 45,5%. Низкая доля обязательств в структуре активов компании – это положительный фактор для инвесторов.

Темпы роста выручки за последние три года были отрицательными. За 2019-2020 гг. она снизилась на 27%, за 2018-2019 гг. упала почти на 9%. Чистая прибыль компании за 2020 г. составила всего 64,1 миллионов долларов, снизившись более, чем на 93%.

Обратим внимание на ключевые сравнительные коэффициенты.

Таким образом, можно отметить, что по сравнительным показателям акции компании недооценены.

Согласно технической картине на дневном временном интервале произошёл пробой трендовой линии наверх. Цена на акции пробила уровень коррекции 23,6% Фибоначчи, т.е. отметку 7,251 руб. Целью дальнейшего роста становится уровень 38,2% коррекции по Фибоначчи или 7,492. Таким образом, потенциал роста составляет около 3,3%.

Выводы по акциям НМТП: по моему мнению, бумаги не подходят для долгосрочного инвестирования по причине отрицательных темпов роста выручки и чистой прибыли. Несмотря на заниженные сравнительные коэффициенты, рассчитывать на долгосрочный рост капитализации я бы пока не стал. С технической же точки зрения возможность дальнейшего отскока сохраняется, что делает акции привлекательными при спекуляциях.