Почему акции яндекса такие дорогие

Капитализация «Яндекса» установила новый рекорд: что будет с акциями компании

Что случилось

Что это значит

«Яндекс» выкупит 33,5% доли Uber в «Яндекс.Еде», «Яндекс.Лавке» и «Яндекс.Доставке», а также 18,2% в беспилотной компании Yandex Self-Driving Group. В результате сделки компания получит 100% контроль в этих сервисах.

Благодаря сделке «Яндекс» сможет быстрее принимать решения и ускорить интеграцию между технологическими инициативами «Яндекс.Такси» и «Яндекс.Маркета», пишут аналитики GS. Кроме того, «Яндекс» сможет более автономно управлять совместным предприятием, полагают они.

«Одна из причин сделки — [в том, что] нам нужна была большая синергия своих бизнесов. Например, с «Лавкой». У нас можно заказать товар в «Маркете», он приедет в даркстор «Лавки», затем можно заказать одновременно доставку этого товара и параллельно продуктов из «Лавки». Это улучшает экономику: за одну доставку курьер привезет и посылку, и еду», — рассказал Forbes управляющий директор и член совета директоров компании Тигран Худавердян.

Зачем это знать

В России «Яндекс.Еда» и «Лавка» конкурируют с Delivery Club и «Самокатом» (принадлежат совместному предприятию Mail.ru Group и «Сбера»), а также «быстрыми доставками» традиционных ретейлеров — X5 Group, «ВкусВилл» и других. «Яндекс.Маркет» — игрок номер три среди российских маркетплейсов после Wildberries и Ozon. Недавно «Лавка» вышла и на европейский рынок — сервис быстрой доставки продуктов запустился в Париже и Лондоне. За границей компания работает под брендом Yango Deli. В 2020 году сервис запустился в Израиле под названием Deli by Yango.

Аналитики Sova Capital считают, что сделка позволит «Яндексу» консолидировать свои быстрорастущие активы в фудтехе и логистике: это даст возможность встроить их в маркетплейс и предоставить клиенту более комплексное предложение. Имея больший контроль над своими активами в области mobility «Яндекс» сможет их полностью консолидировать в течение следующих двух лет: это неплохо, учитывая их перспективы роста, полагают аналитики Sova Capital.

Почему акции «Яндекса» дорожают несмотря на убытки

Ставка на развитие онлайн-торговли, сделанная «Яндексом» после «развода» со Сбербанком в 2020 г., оставляет компанию в минусе на протяжении трех кварталов текущего года. По итогам трех месяцев, закончившихся 30 сентября 2021 г., чистый убыток «Яндекса» составил 3,9 млрд руб., сообщила компания 27 октября. Годом ранее «Яндекс» получил чистую прибыль в размере 21,7 млрд руб. Во II квартале 2021 г. чистый убыток «Яндекса» составил 4,7 млрд руб., в I квартале – 4,3 млрд руб.

В прошлом году после разделения активов совместного предприятия со Сбербанком «Яндекс» выкупил 45% их совместного предприятии «Беру». С октября 2020 г. «Беру» стал частью сервиса «Яндекс.Маркет», поисковик также получил инфраструктурные активы и стал консолидировать результаты предприятия в своей отчетности.

В июле-сентябре 2021 г. «Яндекс.маркет» увеличил убыток по скорректированному показателю EBITDA до 11,7 млрд руб. с убытка в 1,2 млрд руб. в аналогичный период 2020 г. Но товароборот «Яндекс.Маркета» в сервисах электронной коммерции (включает стоимость заказов на маркетплейсе «Яндекс.Маркет» и в «Яндекс.Лавке», а также стоимость товаров повседневного спроса из магазинов партнеров в «Яндекс.Еде») вырос в III квартале 2021 г. до 41,8 млрд руб. с 13,3 млрд руб. в III квартале 2020 г. (рост на 214%). Товарооборот маркетплейса составил 31,6 млрд руб., увеличившись на 212% к прошлому году с показателя 10,1 млрд руб.

Результаты «Яндекс.Маркета» оказались ниже прогноза Citi, пишет аналитик банка в записке для инвесторов. Рыночный оборот сервиса был на 8% ниже консенсус-прогноза с учетом положительной динамики продаж партнерских товаров, а убыток по EBITDA был в рамках ожиданий и отразил инвестиции в логистику и инфраструктуру, констатирует эксперт из Citi.

В результате консолидации «Яндекс.Маркета» у группы достаточно сильно снизилась рентабельность по EBITDA – на 18,6 процентных пунктов (до 6,2%), отмечает аналитик банка «Уралсиб» Константин Белов. Операции «Яндекс.Маркет» растут достаточно быстро, в результате этого образуется убыток, объясняет он. «Идет борьба за рынок, и «Яндекс.Маркет» пытается завоевать позиции, которые позволят ему зарабатывать в будущем. Стратегически это может быть оправданно», – сказал Белов.

Аналитик «ВТБ Капитала» Владимир Беспалов снижение рентабельности бизнеса «Яндекса» крупными инвестициями в e-commerce, которые находятся в активной фазе развития и требуют дополнительных вложений. Инвестиции в развитие e-commerce он называет «полностью оправданными, учитывая долгосрочные возможности, предлагаемые российским рынком электронной коммерции в условиях ужесточения конкуренции». Компания конкурирует с Ozon, Wildberries, совместным предприятием VK и «Алиэкспресс», а также классическими ретейлерами, отмечает Белов из «Уралсиба».

Почему Яндекс так дорого стоит?

«Один вопрос мне не дает покоя. А стоит ли платить за Яндекс 46 прибылей 2023 года, когда Alphabet, Facebook и Amazon стоят в два раза дешевле?»

Таким вопросом я задавался на прошлой неделе после просмотра таблицы от Ренессанс Капитал. Давайте попробуем ответить на него, оценив бизнес Yandex по частям.

1) Реклама в поисковике. Это самый надежный и стабильный источник дохода для компании. В этом году он принесет ₽150 млрд выручки и около ₽70 млрд EBITDA.

Компании с таким темпом роста и эффективностью в мире оцениваются приблизительно в 20 EBITDA. Поисковой бизнес Яндекса можно оценить в: ₽70 млрд EBITDA x 20=₽1400 млрд ≈$19 млрд.

2) Такси. Сегмент включает сервисы онлайн-заказа такси, доставки продуктов из магазинов и и ресторанов Яндекс.Еда, каршеринг Яндекс.Драйв. В 2021 году они в сумме заработают ₽125 млрд выручки при EBITDA в ₽10 млрд. В ближайшие 3 года долларовая выручка сегмента будет расти темпом в 25-30%.

Компании с такими темпами роста сейчас оцениваются в 35 EBITDA. Сегмент может быть оценен: ₽10 млрд EBITDA x 35=₽350 млрд или ≈$5 млрд.

3) Яндекс.Маркет. Яндекс начал активно развивать собственный интернет-магазин. В 2021 году при выручке ₽41 млрд, он даст огромный убыток в ₽27 млрд. Из-за больших инвестиций и высокой конкуренции в секторе проект еще много лет останется неприбыльным.

Как верно заметил Александр, автор блога Финансовая независимость, в комментариях к предыдущему посту, именно развитие своей торговой платформы виновато в «порче» консолидированных результатов и в высоких мультипликаторах Яндекса.

Сколько может стоить Маркет? Ожидается что выручка от к 2023 году почти утроится и составит почти ₽120 млрд. Диапазон оценок таких растущих, но низкомаржинальных бизнесов может очень сильно отличаться. Нижняя граница оценки составляет приблизительно около 2х выручек 2023 года. Оценка: ₽120 млрд выручки x 2=₽240 млрд ≈$3 млрд.

4) Прочие ставки. Включают доходы от Кинопоиска, облака, и прочих сервисов. В 2021 году они дадут ₽20 млрд выручки и ₽8 млрд убытка. Ожидается, что выручка к 2023 году удвоится до ₽40 млрд. Оценим сегмент также консервативно в 2 выручки 2023 года: 40 млрд x 2=₽80 млрд, ≈$1 млрд.

При таком консервативном подходе получаем оценку Яндекса:

▫️$19 млрд за поисковик

▫️$5 млрд за такси и доставку еды

▫️$3 млрд за маркетплейс

▫️$1 млрд за прочие проекты

Яндекс выглядит дороже Amazon, Facebook и Google из-за больших инвестиций в низкорентабельные, но быстрорастущие направления. Если бы компания перестала бы вкладывать в них и оставила только прибыльные проекты (такси и рекламу в поисковике), то P/E 2023 года был бы в умеренном диапазоне 15-20x.

Компания рискует, вкладывая миллиарды долларов в новые и сложные проекты, в расчете, что они окупятся и выйдут в прибыль через много лет. Будут ли эти инвестиции удачными никто не знает.

Тем не менее, если к Яндексу применить оценку по мультипликаторам на уровне аналогичных мировых компаний, то выяснится, что бизнес стоит ни дорого, ни дешево. Яндекс стоит столько, сколько и должен стоить. Акция проходит в портфель по активной стратегии РФ.

Письмо инвесторам от Bastion в Telegram, во Вконтакте

«Яндекс» прибавил 400% за 5 лет. Цифровизация поможет вырасти еще сильнее

Стоимость бумаг 5 ноября 2015 года: ₽980 за акцию

Стоимость 5 ноября 2020 года: ₽4826,4 за акцию

Динамика: +392,5%

Причина роста: перспективная бизнес-модель, популярность IT-компаний

Перспективы: всеобщая цифровизация

Риски: снижение показателей из-за пандемии

«Яндекс» — типичная компания роста и один из малочисленных представителей IT-сектора на российском рынке.

Начало компании положил поисковик Yandex, разработанный в компьютерной фирме CompTek в 1993 году. Название Yandex — это аббревиатура от выражения Yet ANother inDEXer (еще один индексатор), которое описывает суть технологии, по которой делался поисковик.

Официально «Яндекс» как компания был зарегистрирован в 2000 году. Сперва он стремительно развивался за счет распространения интернета. Но в 2011 году «Яндекс» запустил сервис «Яндекс.Такси» и начал создавать широкую экосистему.

Сейчас среди сервисов, которые предоставляет компания, — «Яндекс.Поиск», «Яндекс.Карты», «Яндекс.Новости», «Яндекс.Облако», «Яндекс.Драйв» и многие другие. Недавно IT-гигант стал единоличным владельцем «Яндекс.Маркета», выкупив долю Сбербанка.

Компания также занимается технологиями искусственного интеллекта и беспилотными автомобилями. Практически все сервисы «Яндекса» используют технологию машинного обучения.

Основной акционер компании — один из ее основателей Аркадий Волож. До недавнего времени ему принадлежало 9,84% капитала и 48,48% голосов.

Акции «Яндекса» за пять лет выросли почти на 400%, а с начала 2020-го — на 80%. Однако в последние два месяца застряли в боковом диапазоне. Почему бумаги выросли в цене и что можно ожидать от них в дальнейшем? Разбираемся.

Почему выросли акции «Яндекса»

Но международные инвесторы раскупали акции «Яндекса» не только по этой причине. «Мы считаем, что «Яндекс» — одна из лучших компаний в сегменте онлайн, в сегменте цифровизации, если говорить шире», — рассказал «РБК Инвестициям» партнер и старший аналитик «Атона» Виктор Дима.

«Она достаточно хорошо доводит сервисы до логической экономической составляющей. Мы видим, что «Яндекс» одним из первых вышел в прибыль в сегменте такси. В мире не очень много компаний, которые генерируют прибыль в этом сегменте», — пояснил эксперт.

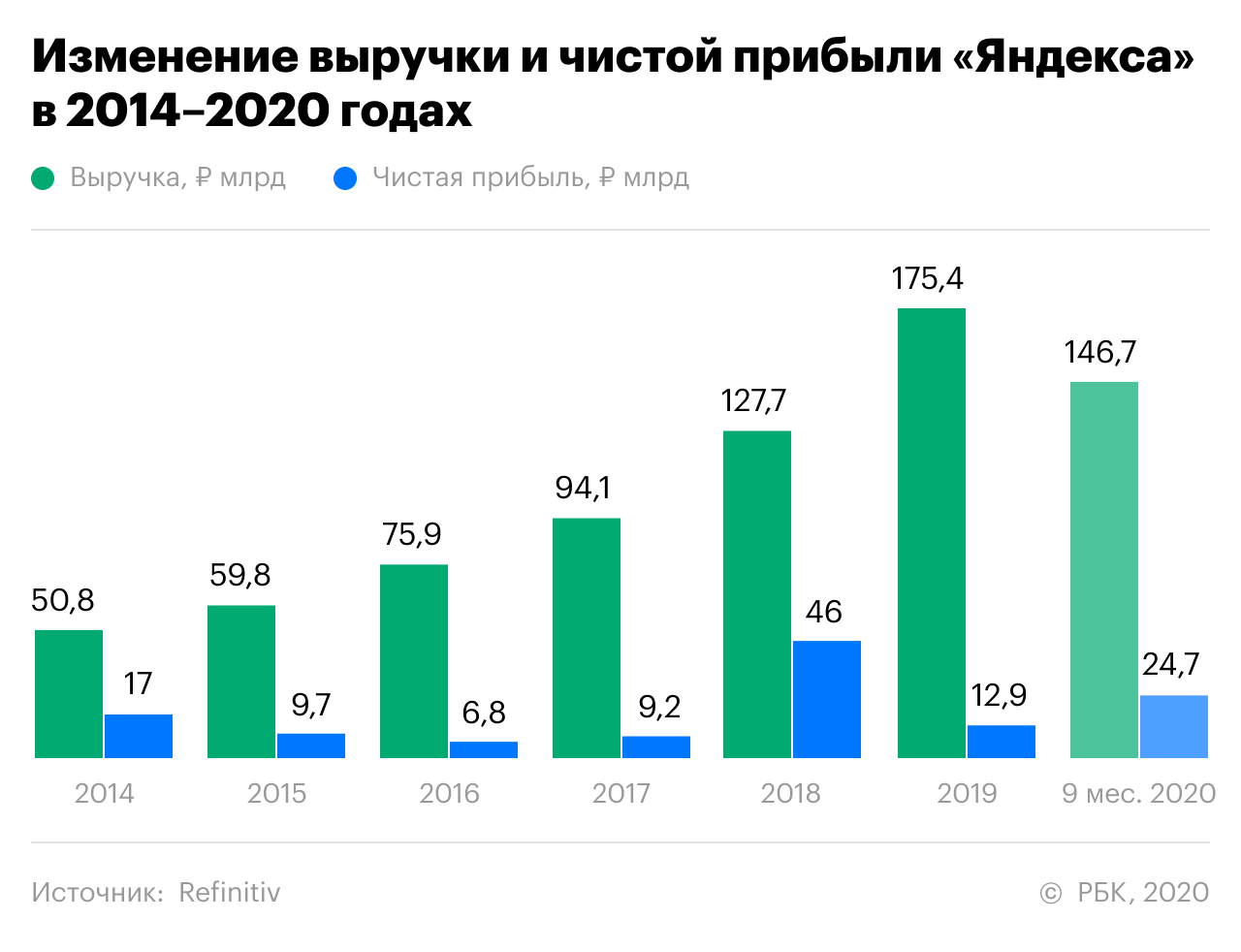

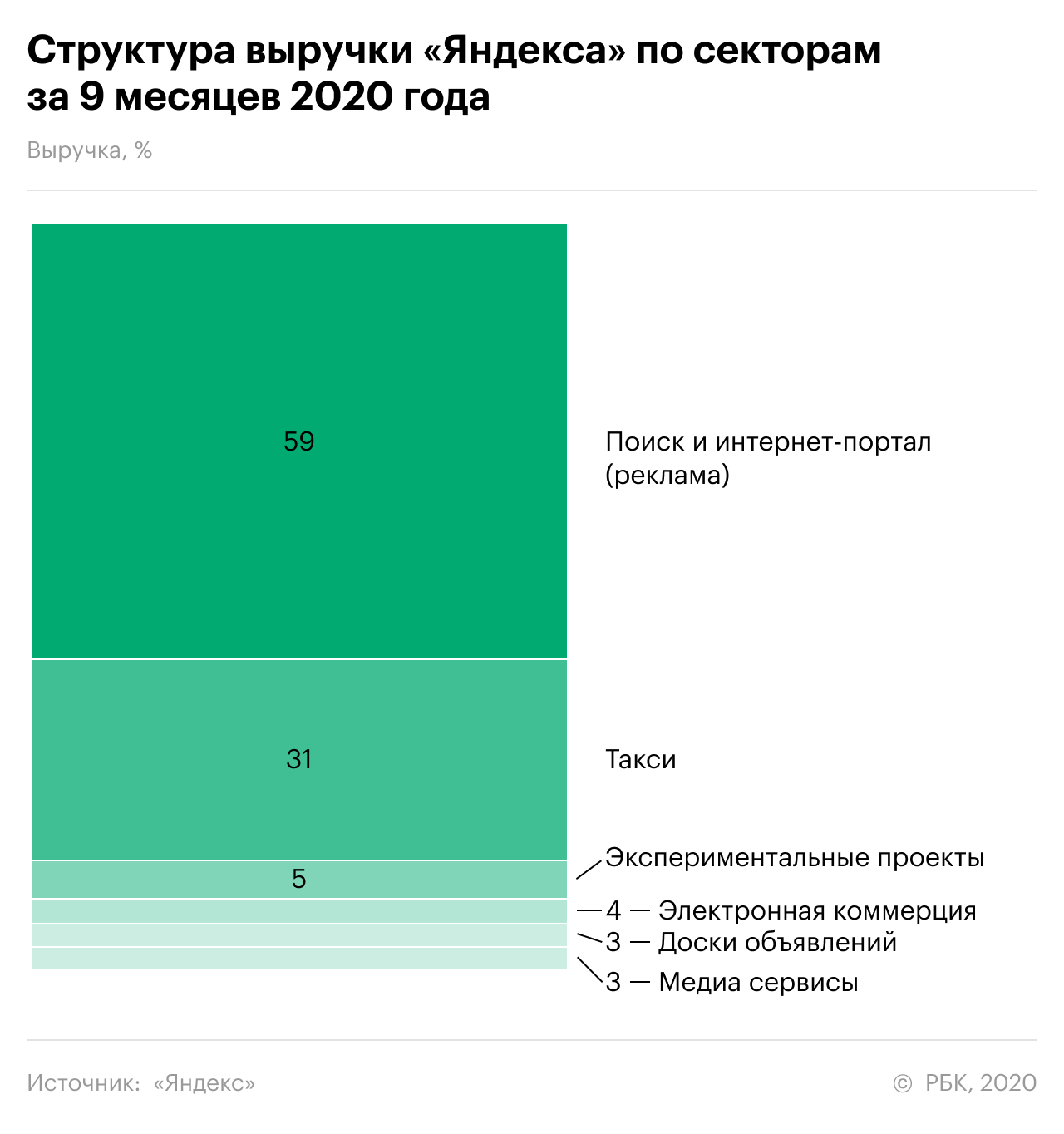

За последние пять лет выручка компании росла в среднем на 28% в год. При этом основной доход приносила реклама на интернет-портале и в поисковике. Но по мере развития других сервисов наблюдается постепенное снижение доли рекламной выручки. К примеру, в 2015 году она составляла 93%, а в первые девять месяцев 2020 года — всего 59%. Это снижает зависимость компании от кризисов, во время которых сокращаются запросы на рекламу. В то же время доля сегмента такси в третьем квартале выросла до 31%.

Пандемия вызвала просадку показателей во втором квартале, но компания быстро восстановилась после снятия карантина за счет массовой цифровизации. Рентабельность по чистой прибыли «Яндекса» в третьем квартале составила 37,6% — это очень высокий показатель.

Несмотря на вторую волну пандемии, в четвертом квартале показатели компании не будут такими плохими, как во втором, просто потому, что правительство отказалось от жестких мер, уверен Виктор Дима из «Атона».

«Людей не запирают по домам, бизнес не перестает работать. Более медленное восстановление [показателей «Яндекса»] возможно, но принципиально картина не изменится. То есть до той низшей точки, как во втором квартале, компания уже не упадет», — пояснил он.

В середине октября акции «Яндекса» за три дня просели почти на 9%. Участники рынка отрицательно отреагировали на решение TCS Group и «Яндекса» отказаться от переговоров по слиянию — всего через три с половиной недели после их начала.

Объединение двух компаний называли сделкой года. По мнению экспертов, она была бы выгодна обеим сторонам — «Яндекс» получил бы финтех-подразделение и возможность создать крупнейшую экосистему, а TCS Group привлек бы новых клиентов. Синергетический эффект был бы высок: объединенная компания могла бы составить конкуренцию как экосистеме Сбербанка, так и банковскому сектору в целом.

Тем не менее влияние новости на акции «Яндекса» стало краткосрочным. IT-гигант уже с лихвой восстановил позиции: стоимость бумаг подросла на 11%. По мнению аналитика Sberbank SIB Светланы Сухановой, компания будет развивать финтех-бизнес самостоятельно с привлечением третьих лиц, имеющих банковскую лицензию.

Помимо «Сбера» и TCS, на рынке несколько крупных игроков — например, АФК «Система» с МТС Банком, ВТБ и Альфа-банк. Возможно, кто-то из них в конечном счете станет партнером «Яндекса», обращает внимание начальник управления операций на российском фондовом рынке инвесткомпании «Фридом Финанс» Георгий Ващенко.

Что поможет «Яндексу»

Всеобщая цифровизация. «Яндекс» — один из бенефициаров тренда ускоренной цифровизации, которая растет более быстрыми темпами за счет пандемии. Из-за коронавируса население меняет свои привычки. В целом это позитивно сказывается на основных бизнесах «Яндекса», — считает Виктор Дима.

«Учитывая общий тренд на уход потребителей в онлайн, важность этого канала коммуникации будет расти, как и доходы российской IT-компании», — уверен руководитель аналитического департамента AMarkets Артем Деев.

Денежная подушка. На конец третьего квартала на счетах у «Яндекса» скопилось наличных средств на ₽93,5 млрд, а вместе с краткосрочными инвестициями подушка составляет ₽251,9 млрд.

Это значительно больше долгосрочного долга компании, оцениваемого в ₽89,3 млрд. Краткорочных долгов у «Яндекса» нет. Такая сумма позволит ему пережить и пандемию, и экономический кризис в случае, если они затянутся на продолжительное время.

Что сыграет против компании

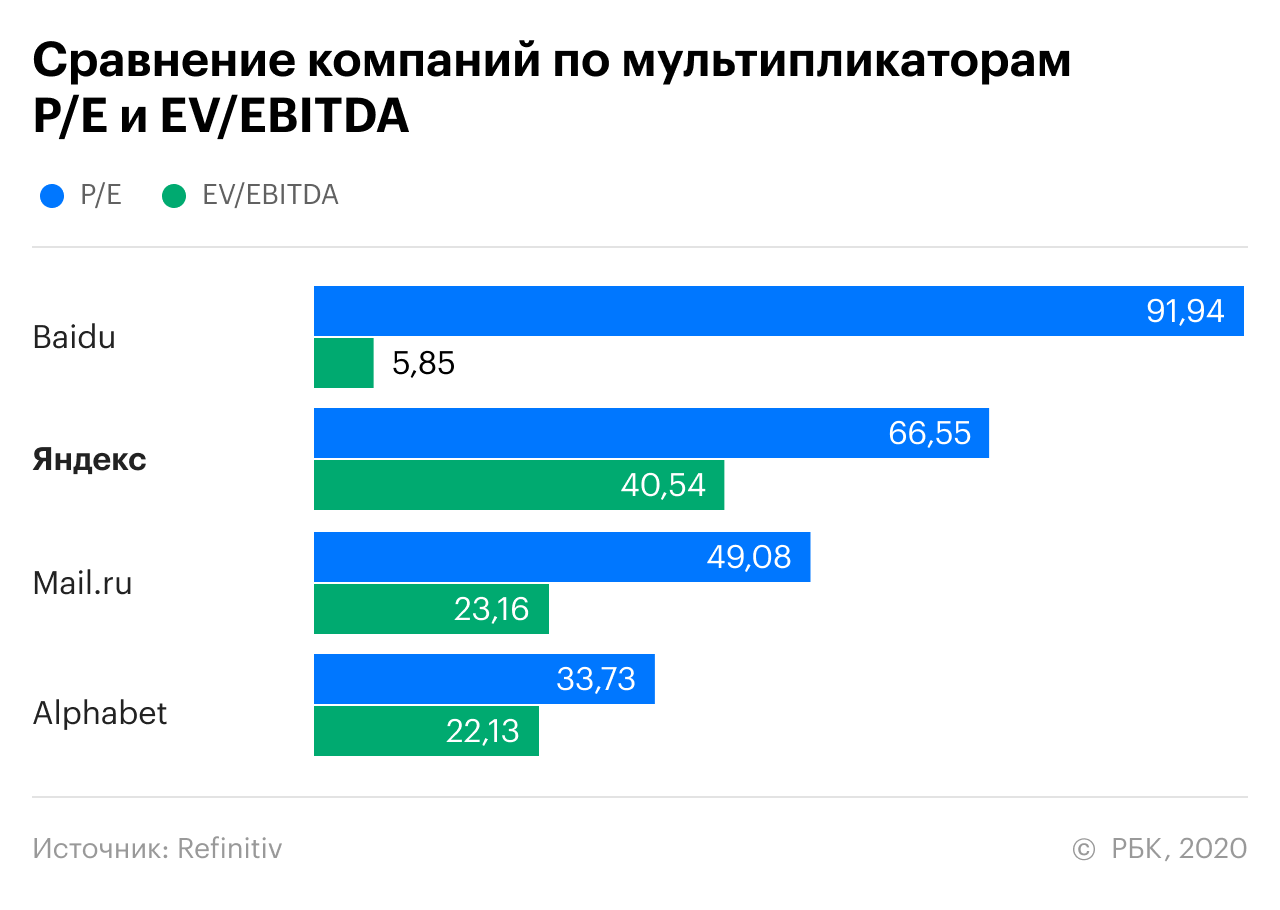

Перекупленность акций. На данный момент «Яндекс» торгуется с мультипликатором P/E на уровне 67х. Это достаточно высоко, даже учитывая, что компания относится к технологическому сектору, где этот показатель, как правило, выше, чем в других отраслях.

Пандемия. В сентябре количество новых случаев в России вновь начало расти и в ноябре значительно превысило пиковые уровни мая текущего года. Если максимальное число заболевших за сутки в мае было 11,7 тыс., то на 4 ноября их зафиксировано уже 19,5 тыс.

«В результате в первые недели октября мы наблюдаем некоторое замедление темпов восстановления нашей основной рекламы, а также мобильного бизнеса (аренда автомобилей и каршеринг)», — отметил «Яндекс» в отчете за третий квартал 2020 года.

В этих условиях настораживает, что «Яндекс» не представил прогноз на 2020 год, объяснив это неопределенностью из-за коронавируса. «Из этого можно сделать вывод, что компания не исключает негативные последствия для финансовых показателей четвертого квартала из-за COVID-19», — написал эксперт «БКС Мир инвестиций» Дмитрий Пучкарев. Этот фактор может стать негативным моментом для инвесторов, предупредил аналитик.

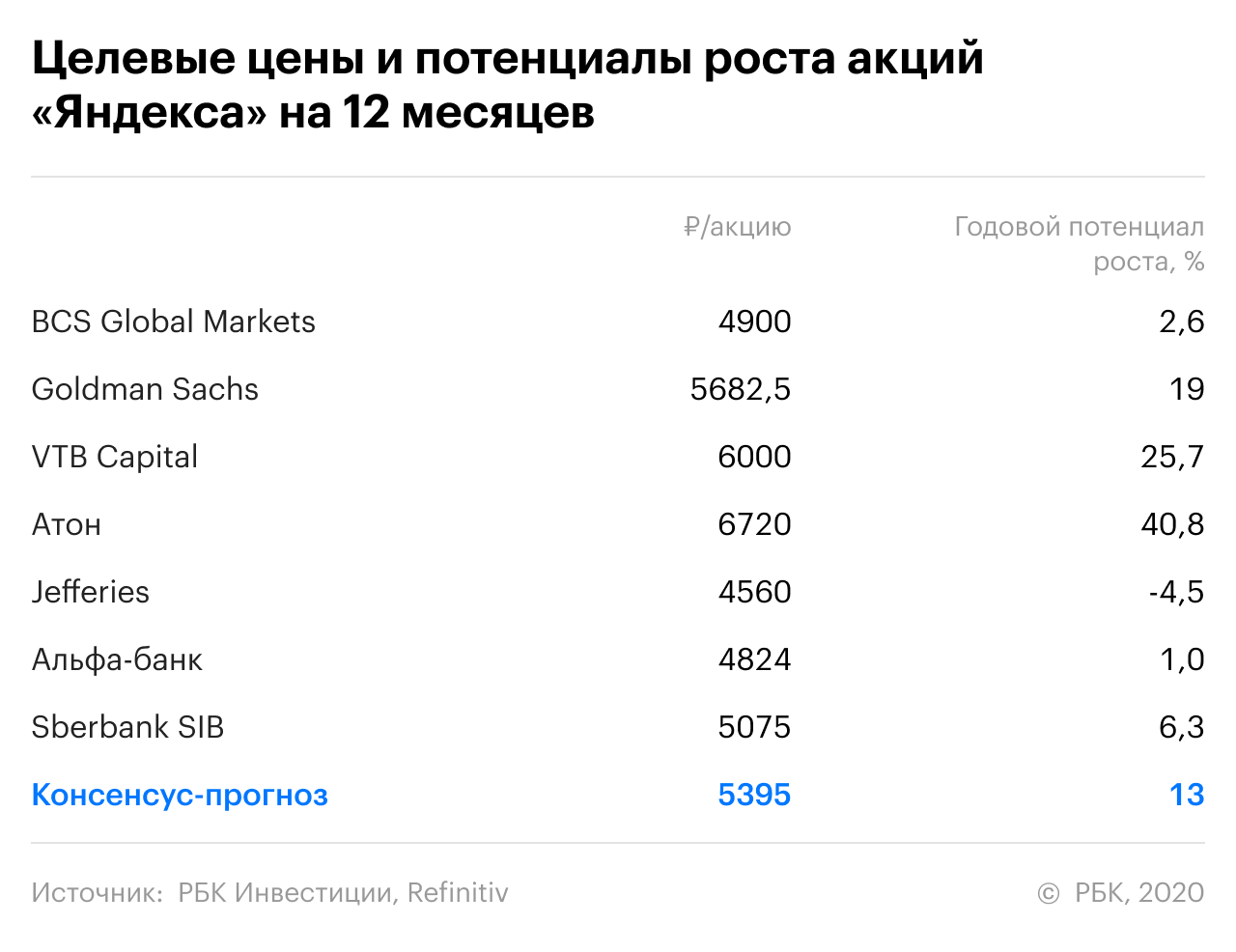

По мнению старшего аналитика BCS Global Markets Марии Сухановой, в ближайшие месяцы нарастающие эпидемиологические риски негативно скажутся на рекламной выручке «Яндекса».

Что будет с акциями

«У нас позитивный взгляд на дальнейшую динамику бумаг компании, — сказал Виктор Дима «РБК Инвестициям». — Это одна из акций, которую инвесторам нужно иметь в портфеле. Очевидно, что это хорошая ставка на рост цифровых сервисов. И еще на улучшение эффективности за счет эффекта масштаба — просто за счет того, что компания эффективна сама по себе».

Несколько более пессимистична Мария Суханова из BCS Global Markets. Она считает, что важным фактором для акций остается ситуация на глобальных рынках, как еще раз подтвердил рост акций в последние дни. «Рыночный позитив может привести к возобновлению роста акций, но на данном этапе, скорее, вижу потенциал для краткосрочной корректировки в бумаге, чем для роста», — заключила эксперт.

В более долгосрочной перспективе — на горизонте 12 месяцев — на акции «Яндекса» будут влиять противоположные факторы. С одной стороны, у компании хорошие перспективы. Но с другой — акция практически удвоилась в рублях с начала года и сейчас торгуется по мультипликатору P/E 47x 2021 года. К тому же негативно на результаты компании будут влиять эпидемиологические риски, предупредила Суханова.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Соотношение капитализации компании к ее чистой прибыли. Популярный показатель для оценки стоимости акций и поиска недооцененных и переоцененных компаний

Яндекс. Стоит ли покупать акции

В последнее время в рубрику «Вопросы аналитикам» приходит много запросов про динамику акций Яндекса. Бумаги за последнюю неделю выросли почти на 13% без особых на то причин и торгуются по высоким мультипликаторам.

Попробуем разобраться, стоит ли заходить в бумагу по текущим уровням и какие дальнейшие перспективы.

Что с мультипликаторами и почему так

Сильный рост акций привел к тому, что по мультипликаторам Яндекс стоит дороже как российских аналогов (Mail.ru Group), так и американских IT-компаний.

Переоценка бумаг также видна в сравнении со среднеисторическими значениями самого Яндекса.

Обычно из-за падения прибыли или EBITDA котировки снижаются, и тем самым мультипликаторы выравниваются. Но не в случае Яндекса. Яндекс относится к историям роста, поэтому инвесторам не столько важна текущая прибыль, сколько будущие денежные потоки — яркий пример успешное IPO убыточного, но стремительно растущего Ozon. То есть ухудшение финансовых показателей во II квартале мало интересует инвесторов. Все понимают, что как только фактор пандемии будет переварен, Яндекс вернется на траекторию роста — уже в III квартале после снятия жестких карантинных ограничений ключевые финансовые метрики улучшились.

То есть переоценка акций действительно есть, но не такая сильная, как кажется на первый взгляд.

Покупать, продавать или что делать

Несмотря на обозначенное выше разовое значение пандемии, акции Яндекса сложно назвать дешевыми. Бумаги приблизились к уровням, которые были достигнуты на новостях о готовящейся сделки с TCS Group, которая однако так не состоялась. Поэтому покупка бумаг по текущим ценам сопряжена с риском как минимум проиграть в доходности отраслевым конкурентам на среднесрочной дистанции.

В то же время фундаментальный кейс компании остается сильным, из-за чего и открытие коротких позиций на обозначенном горизонте также можно назвать опасной затеей. Одним из решений может быть занятие выжидательной позиции с целью подобрать бумаги по более привлекательным уровням.

С технической точки зрения акции Яндекса закрепились выше верхней границы консолидации в районе 5100 руб., что является позитивным сигналом. При этом осцилляторы на дневном и недельном таймфремах перегреты. Сильная перекупленность мешает присоединяться к движению по текущим ценам.

Как вариант — можно обратить внимание на акции Mail.ru Group. Компании во многом похожи и пересекаются на некоторых рынках, при этом Mail.ru менее подвержена негативному влиянию коронавируса из-за игрового сегмента, который в условиях пандемии получил толчок для роста. Более того, бумаги Mail.ru по мультипликаторам дешевле и Яндекса, и компаний-аналогов на рынке США.

В долгосрочной перспективе позитивный взгляд на бизнес Яндекса сохраняется. Компания остается растущей, а пандемия, несмотря на негативное влияние на рекламный бизнес, простимулировала развитие других направлений — фудтех и онлайн-ритейл.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Старт дня. Газпром и Сбербанк в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

Мнения аналитиков. О дивидендных перспективах ФСК ЕЭС и Россетей

Сегодня на СПБ. Производители вакцин остаются в топе

АФК Система. Как изменился дисконт к дочкам

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Рынок нефти ждет поддержки от ОПЕК+. Brent прибавляет более 4%

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.