Почему падают акции проктер энд гэмбл

У Procter & Gamble падает прибыль. Как поступить инвестору?

Выручка Procter & Gamble в сегменте косметических товаров выросла на 10%, в сфере товаров медицинского назначения — на 4%, в классе товаров по уходу за домом и тканями — на 3%. При этом выручка упала по товарам для ухода за волосами на 1%, а по товарам для ухода (для детей, женщин и семьи) – на 2%.

Рост выручки слишком мал

Согласно прогнозу компании, в 2019 финансовом году году ее выручка увеличится в пределах 1%, а прибыль без учета разовых факторов повысится на 3-8% по сравнению с показателем минувшего года. Аналитики видят этот рост более скромным — на 1,4%.

Почему компания дешевеет

Procter & Gamble испытывает проблемы, связанные с выросшей конкуренцией и одновременным сильным ростом издержек. Конкуренция не позволяет компенсировать рост издержек ростом цены на продукцию компании — это приводит к падению прибыли. План 2014 года по продаже значительной части брендов, чтобы сконцентрироваться на основных для компании направлениях, не решил главной проблемы — отсутствия роста.

Последние планы реорганизации связаны с приходом в совет директоров представителя миноритарных акционеров Нельсона Пельтца, главы фонда Trian Partners. Руководство P&G долго сопротивлялось этому приходу, но в этом году сдалось. Новые направления борьбы за прибыльность включают план по борьбе за снижение издержек и внедрение новой системы мотивации для персонала.

Пока результаты этих нововведение неочевидны, ни продавать, ни покупать акции P&G не стоит, рекомендуют аналитики.

Procter & Gamble акции

P&G: сохраняем позитивный взгляд на акции компании

Американская компания сектора потребительских товаров первой необходимости Procter & Gamble, опубликовала отчетность за 1кв22 с результатами выше консенсус-прогноза, по версии Bloomberg.

Ключевые финансовые показатели за 1кв22

Существенные моменты и комментарии менеджмента

Авто-репост. Читать в блоге >>>

Повышение цен на некоторые продукты P&G, например на подгузники Pampers, способствовало органическому росту продаж на 1%. Вместе с тем более высокие цены компенсировали увеличение транспортных расходов, но не рост цен на сырье. Финансовый директор P&G Андре Шультен заявил о планах повысить стоимость ряда категорий товаров, чтобы нивелировать влияние инфляции.

Авто-репост. Читать в блоге >>>

📉 Акции потребительского сектора США снижаются после квартального отчёта P&G

👉 Растущая инфляция въедается в прибыль компании — расходы на транспорт и сырьё растут быстрее, чем ожидалось

👉 Прогнозируется, что текущие проблемы продолжат давить на маржинальность компании

👉 В связи с этим P&G повышала, повышает и будет повышать цены, говорится в отчёте

👉 Текущая ситуация, по заявлениям компании, не оставляет выбора, кроме как поднимать цены

📉 Акции потребительского сектора США снижаются после квартального отчёта P&G

👉 Растущая инфляция въедается в прибыль компании — расходы на транспорт и сырьё растут быстрее, чем ожидалось

👉 Прогнозируется, что текущие проблемы продолжат давить на маржинальность компании

👉 В связи с этим P&G повышала, повышает и будет повышать цены, говорится в отчёте

👉 Текущая ситуация, по заявлениям компании, не оставляет выбора, кроме как поднимать цены

Авто-репост. Читать в блоге >>>

Дата публикации: 06.08.21 04:19 PM (NYT)

Авто-репост. Читать в блоге >>>

Дата публикации: 06.08.21 04:19 PM (NYT)

Авто-репост. Читать в блоге >>>

В пятницу американская компания сектора потребительских товаров первой необходимости Procter & Gamble опубликовала отчетность за 4кв21 и за фискальный 2021 год с результатами выше консенсус-прогноза по версии Bloomberg. По итогам прошедшей торговой сессии цена за акцию компании показала рост + 1,04%.

Авто-репост. Читать в блоге >>>

Где бы дивы за прошлые времена на эту бумагу глянуть? Она же, говорят, аристократ.

Самые актуальные новости и обзоры — на нашем Telegram-канале

Авто-репост. Читать в блоге >>>

Прошлый год оказался очень удачным для Procter & Gamble. Из-за пандемии люди проводили больше времени дома, что увеличило спрос на хозяйственные товары. Органическая выручка компании в IV квартале 2020 увеличилась на 8% в годовом выражении, операционная прибыль прибавила 27%.

Procter & Gamble — стабильный, но медленно растущий бизнес. За последние 5 лет среднегодовой темп роста выручки составил 1%. На низкий прирост показателя повлияло решение компании сократить линейку брендов со 170 до 65, чтобы сосредоточиться на наиболее успешных и прибыльных продуктах.

Авто-репост. Читать в блоге >>>

Может кто то объяснить новичку как происходит торговля иностранными акциями на московской бирже? Я просто не понимаю это все происходит как то локально в москве и учитываются только российские участники торгов? Я так понимаю Москвоская биржа по времени раньше начинает работать, а Нью Йоркская позже, как вообще цены на них соответсвуют и насколько зависят друг от друга?

Procter & Gamble

Начал покупки Procter & Gamble, стабильная компашка, практически как офз, только в валюте и поквартальный дивиденд, постоянно растущий.

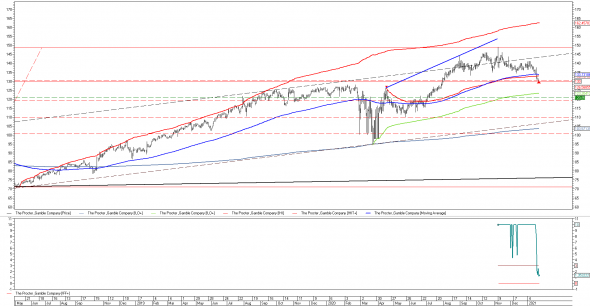

Цель вон на красную 162-165, к тому времени, как она туда придет, красная уже в раене 170-180 будет.

Авто-репост. Читать в блоге >>>

Обратный выкуп будет. Это хорошая новость. Надо докупать.

Вася Баффет, кто сказал?

Обратный выкуп будет. Это хорошая новость. Надо докупать.

Откуда взялся гигантский убыток

Бритвы, гели и пена Gillette остаются одними из самых распространенных продуктов P&G на международном рынке, но чистый объем продаж в подразделении, в который входит Gillette, снизился в 11 из 12 последних кварталов, сообщило агентство Reuters.

Что еще было в отчетности

В отчетном квартале органические продажи, исключающие приобретения других компаний, продажу активов и влияние курсовых разниц, выросли на 7%. Повышение цен позволило увеличить доходы от продаж на 3%. Результаты Procter & Gamble намного превзошли самые оптимистичные ожидания, сказала аналитик Wells Fargo Бонни Херцог. Органический рост продаж на 7% оказался самым сильным за последние 13 лет.

Больше всего дохода Procter & Gamble принесло подразделение средств для стирки и ухода за домом — там продажи за последние три месяца прибавили 10%. Существенный рост наблюдался и в подразделении здравоохранения. Компания может отвоевать долю рынка у конкурентов в этой области благодаря спросу на товары для ухода за полостью рта и лекарства от простуды.

Что ждет компанию в этом году

В ближайшем финансовом году компания прогнозирует рост выручки на 3–4%, скорректированная прибыль на акцию поднимется на 4–9%. С начала года и до выхода отчета котировки Procter & Gamble выросли на 26%, а за последние 12 месяцев акции подорожали на 44%.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее

Procter & Gamble отчитался лучше прогнозов. Почему упали акции

Один из лидеров мирового рынка потребительских товаров Procter & Gamble отчитался о результатах за III квартал.

Разберемся, почему упали акции, несмотря на превышение прогноза аналитиков, и какие перспективы могут ожидать корпорацию в ближайшие кварталы.

Главное

Стоит ли покупать

Несмотря на превышение прогнозов аналитиков, акции после отчета упали на 1,2%. В моменте снижение достигало 2,5%. Инвесторам не понравилось заявление менеджмента о том, что высокая инфляция будет влиять на доходы компании, хотя, на мой взгляд, это было заранее понятно.

Менеджмент оставил без изменения прогноз об органическом росте, что косвенно подтверждает, что корпорации будет сложно активно наращивать выручку в ближайший год. К тому же рост выручки по итогам этого года составит примерно 7% г/г — прогноз менеджмента на будущий год в размере 2–4% ухудшает восходящую динамику.

Необходимо также учитывать, что на бумаги сектора товаров первой необходимости исторически негативно влияет рост доходности 10-летних облигаций, который происходит в данный момент.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки снова пользуются спросом

Кто сегодня в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Акции P&G выбирает четверть хедж-фондов мира. Покупать ли частному инвестору

30 июля Procter & Gamble отчиталась за II квартал 2021 г. Результаты превзошли ожидания аналитиков. Бумагами корпорации владеют более 411 хедж-фондов мира, а у 30 из них акции входят в топ–10 по доле в портфеле.

Procter & Gamble — американская транснациональная корпорация, один из лидеров мирового рынка потребительских товаров. В настоящее время P&G принадлежит более 40 брендов. Российскому инвестору наиболее знакомыми являются Tide, Gillette, Head&Shoulders, Fairy и Blend-a-Med

Продукция продаётся в 180 странах мира. Наибольшая доля продаж корпорации приходится на регионы Северной Америки и Европы — 47% и 22% соответственно.

P&G регулярно выплачивает ежеквартальные дивиденды. Среднегодовая дивидендная доходность составляет 2,45%.

Финансовое состояние

Риски

Выручка корпорации в ближайшее время может пострадать из-за сокращение роста населения США. Текущие темпы — самые низкие из когда-либо задокументированных. Около половины продаж компании приходится именно на Северную Америку. Рождаемость в других ключевых регионах, таких как Европа и Китай, также не демонстрируют положительной динамики.

Сегмент товаров для детской и женской гигиены показывает уже не первый квартал самый медленный прирост среди остальных. Продолжение сокращения выручки корпорации в одном из ключевых сегментов является вероятным сценарием.

Ускорение инфляции может негативно отразиться на прибыли ввиду роста расходов на сырье и фрахт. Несмотря на заявление ФРС, что инфляция в США является временным явлением, стоимость контейнерных перевозок в мире продолжает рост. Смены тренда пока не видно.

Это свидетельствует о сохранении дисбаланса спроса и предложения в мировой экономике и сигнализирует о дальнейшем усилении инфляционных рисков.

А если рынок упадет

Ранее мы выяснили, что акции сектора товаров первой необходимости демонстрировали динамику лучше широкого рынка в кризисные периоды. Выбор таких акций будет рациональным решением при текущих рисках.

Исследуем, как вели себя акции P&G в моменты снижений за последние 20 лет. Будем покупать бумаги на максимуме индекса S&P 500 перед началом спадов в разные годы и продавать на минимуме. Для анализа используем цену закрытия на недельном графике.

В итоге можно увидеть, что инвестор получил бы прибыль 22% по сравнению с убытком в 200%, при вложении в широкий индекс акций. Этот факт является одной из причин того, почему многие фонды включают бумаги корпораций как одну из основных при создании портфеля.

Если покупаем, то почему и когда

До тех пор, пока корпорация сможет сохранять свое положение на рынке и продолжать рост, акции P&G могут обеспечить инвестору доходность в долгосрочной перспективе выше широкого рынка акций и сохранить свои защитные свойства в кризисные периоды.

В 2021 г. акции Procter & Gamble пока проигрывают индексу S&P 500. Предполагаю, изменение тенденции может начаться в ближайшее время, что позволит инвестору получить доходность выше, чем от вложений в широкий рынок акций.

С точки зрения технического анализа бумаги корпорации не являются перекупленными на дневных и недельных таймфреймах — на индикаторах RSI и ADX предостаточно диапазона для роста.

Ввиду текущей фазы рынка, а также технической картины, акции Procter & Gamble можно приобрести как одну из бумаг в портфель для долгосрочного инвестирования.

Интересный факт: Бумаги P&G входят в топ-5 акций по доле от портфолио у самого крупного хедж-фонда мира Bridgewater Associates, занимая 3,84%. Для фонда легендарного инвестора Рэя Далио такой процент является значительным, учитывая стратегию Bridgewater, направленную на высокую диверсификацию активов.

БКС Мир инвестиций

Последние новости

Рекомендованные новости

Ход торгов. Голубые фишки снова пользуются спросом

Кто сегодня в лидерах отскока

Отчет Газпрома за III квартал. Отличные результаты

5 идей в российских акциях: коррекция лишь увеличивает потенциал роста

АФК Система. Как изменился дисконт к дочкам

Энергетический кризис: откуда ты взялся и когда закончишься

Омикрон. Что известно про новый штамм коронавируса

В каких акциях можно пересидеть новые локдауны

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.