Русолово почему падают акции

«Русолово»: обзор компании и потенциал акций

«Русолово» — интересная компания для российского рынка хотя бы потому, что единственная в России производит олово. 97,8% акций принадлежит золотодобывающей компании «Селигдар». Получается, что в свободном обращении находится только 2,2% акций, что делает компанию низколиквидной.

Помимо олова компания добывает вольфрам и с прошлого года медь. Все производство расположено в Хабаровском крае.

Олово

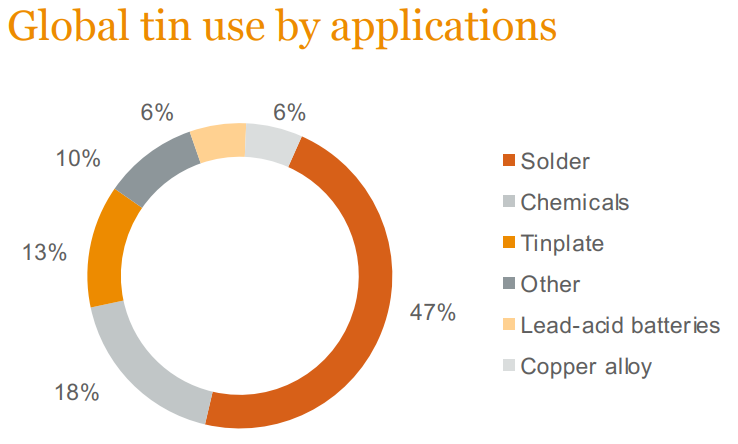

Рынок олова не такой большой, как у металлов, которые на слуху (алюминий, медь, МПГ). Основные области применения олова:

В качестве припоя для электронных устройств.

При изготовлении белой жести (сталь с покрытием из олова). Используется для производства консервных банок, строительных элементов и дорожных знаков.

Также олово используют в различных сплавах, таких как бронза, пьютер и т.д.

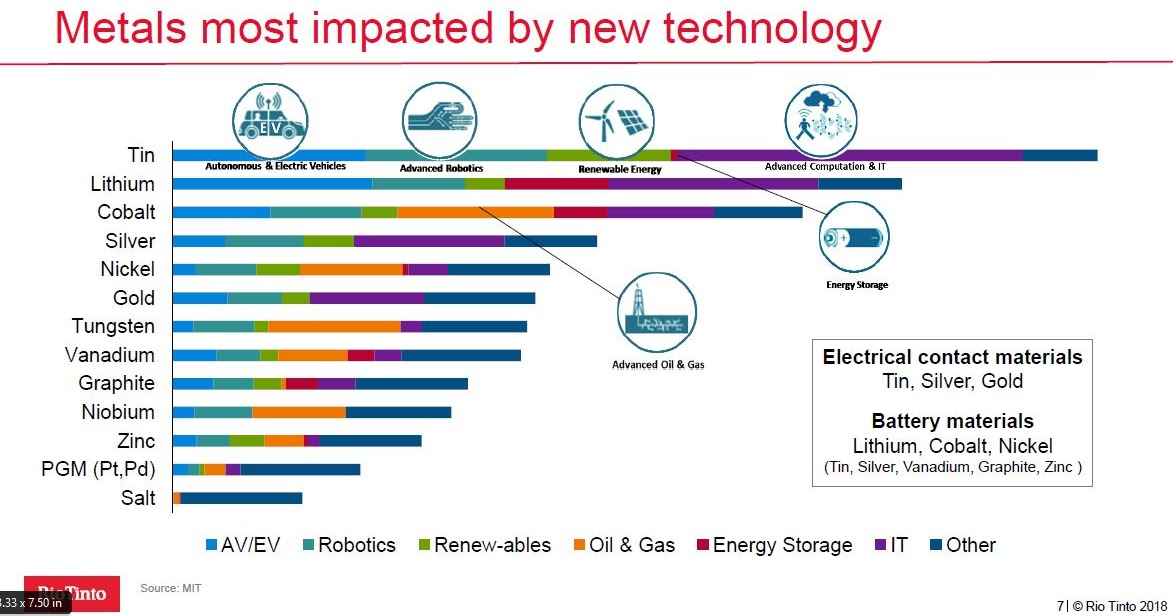

В 2018 году MIT (Массачусетский технологический институт) провел по просьбе Rio Tinto исследование, основной целью которого было найти перспективные металлы. Основные критерии отбора: влияние новых технологий на увеличение спроса на металл, размер рынка и наличие альтернатив.

К удивлению многих, олово оказалось на первом месте. На это есть несколько причин:

В будущем все больше вещей будет электрифицировано (электромобили, ВИЭ, робототехника и т.д.), а сплавы олова как раз используются в полупроводниковой технике и в качестве припоя.

Рынок олова относительно небольшой, рост спроса может сильно отразиться на цене металла.

Финансовые результаты

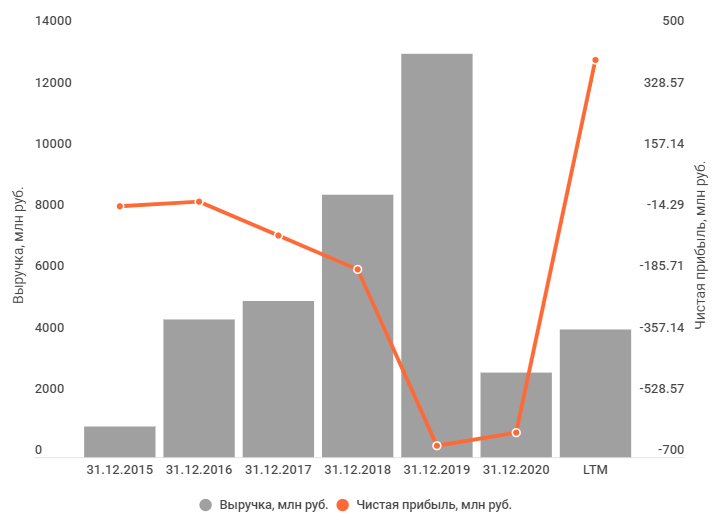

На протяжении многих лет «Русолово» основной доход получал от операций с ценными бумагами. Подробностей компания не раскрывает, но скорее всего это купля/продажа акций «Селигдара».

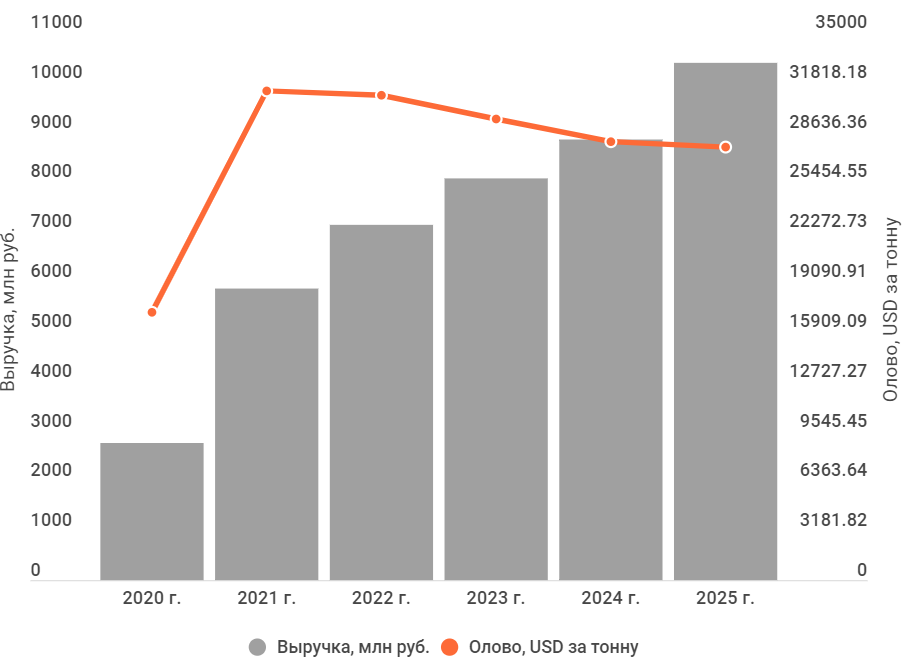

С 2020 года «Русолово» получает доход только от реализации металлов. Как можно заметить, он на протяжении 6 лет увеличивался. Этому способствовало как увеличение производства, так и рост цен на олово.

Операции с ценными бумагами обычно были убыточны. Да и в целом компания на протяжении 6 лет работала в ноль или в убыток.

В 2021 году все поменялось, стоимость олова выросла в 2 раза. Первое полугодие компания закончила с прибылью, причем рентабельность EBITDA составила 52%.

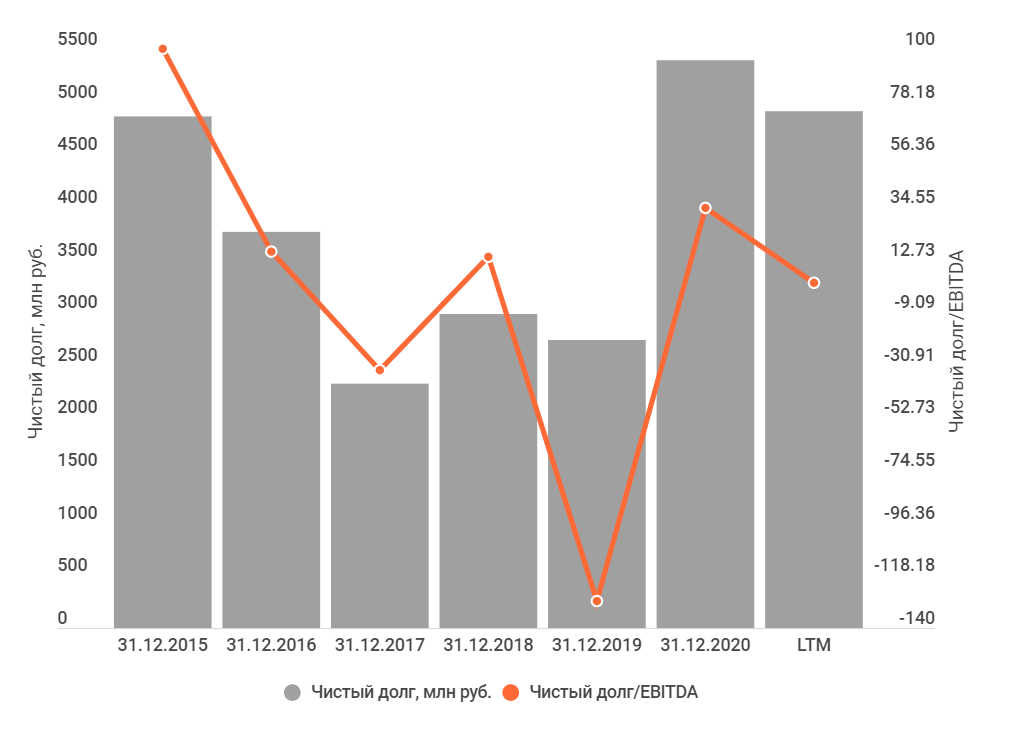

У компании достаточно большая долговая нагрузка, это связано с объемными капитальными инвестициями. В 1-м полугодии 2021 года коэффициент Чистый долг/EBITDA пришел к адекватному значению и составил 3х.

Оценка

Компания прогнозирует значительный рост производства к 2024 году, до 6 тыс. тонн олова. В своем прогнозе я предположил, что для достижения цели «Русолову» понадобится еще один год.

Основные драйверы роста производства — модернизация Солнечной обогатительной фабрики и запуск ГОК «Правоурмийский», намеченный на 2022 год.

По прогнозу Всемирного банка цена на олово с 2022 года начнет корректироваться, но все равно будет выше допандемийных уровней. Учитывая рост производства и цены на металлы, выручка компании может вырасти в 4 раза за 5 лет.

У компании достаточно большие капитальные затраты, так как во всю реализуются новые проекты. После запланированного вывода на полную мощность Правоурмийского ГОКа, «Русолово» планирует начать разработку нового месторождения — Пыркакайские штокверки. По предварительным прогнозам производство начнется к 2028 году.

В итоге из-за больших капитальных затрат, несмотря на растущие финансовые результаты, компания переоценена по доходному подходу и ее стоимость составляет 6,7 руб. за акцию.

Если оценивать компанию по мультипликаторам, то ситуация будет похожая. Мультипликаторы «Русолова» больше, чем среднеотраслевые. В итоге на данный момент компанию можно оценить в 3,5 руб. на акцию.

Прогнозы по ROLO

Подписаться на идеи по ROLO

Подписаться на идеи по ROLO

Треугольник сужается, по осцилляторам перепроданность, ракета на 50% минимум.

Спасибо нашему комраду который напомнил, что хоть что то можно купить на наших Российских биржах. А то серебро смотрел- нету, Уран- нету, медь. «Не для меня- придёт весна- не для меня дон разольётся, а для меня- кусок свинца- он в тело бедное вопьётся!» Да уже отрос, да поздно запреметили. Да не понятно есть ли закрепления за центром канала. Кто хочет- ждите.

Отличная идея на 40-50% прибыли со сделки. Стоп 3/4% берите. Вход 50% по нынешним, 50% выше 4,8₽ Всем профита.

Русалово Выгоднаа покупка акций ROLO. На тот случай если будет памп

покупка ROLO в районе 1.70

Встану в покупку на прокол 2х рублей. Прошел объем на чудовищной дельте.. prnt.sc/mevppz перелив или нет, но имхо будет памп. цель 4 руб

Предлагаю такой вариант для торговли. Встаем в лонг там где стрелки начинаются и выходим там где заканчиваются. Для безопасности не забываем про стопы.

Покупка на 1.80 и 1.60 Стоп 1.20 ПАО «Русолово» (до 2015 года — ОАО «Русолово») создано в 2012 году для управления единственными в России работающими оловодобывающими активами на Дальнем Востоке и в Хабаровском крае — ООО «Правоурмийское» и ОАО «Оловянная рудная компания». В их минерально-сырьевую базу входят три месторождения и два хвостохранилища с обширными.

Акции Русолово. Удвоение за месяц

С середины октября бумаги Русолово уверенно растут, прибавляя на данный момент 91%. При этом на пике 21 ноября прирост достигал 140%. С чем может быть связан взрывной подъем котировок?

В течение октября компания не публиковала корпоративные новости, которые могли бы оказать существенное влияние на динамику акций. Дневные объемы торгов и волатильность в акциях были несколько выше среднего (за предшествующий месяц) вплоть до 5 ноября, когда обороты подскочили почти в четыре раза. Объем торгов за ноябрь стал рекордным месячным оборотом с 2015 г.

Рост торговой активности 5 ноября может быть связан с сообщением компании о вынесении в повестку заседания совета директоров вопроса о прекращении участия ПАО «Русолово» в коммерческой организации. Название компании не публиковалось. 7 ноября стало известно, что Русолово продает оставшийся пакет акций Селигдара. Покупателем выступает сама компания Селигдар, которая в свою очередь является контролирующим акционером в Русолово (более 90%).

Согласно сообщению Селигдара размер пакета составил около 3,7% от уставного капитала золотодобывающего холдинга, что эквивалентно 31,2 млн акций. По рыночной цене акций Селигдара стоимость пакета на тот момент оценивалась примерно в 301 млн руб. Данная сумма сопоставима с денежными средствами компании на конец 2018 г. (317 млн руб.) и составляет около 25% от капитализации Русолово на текущий момент.

Затем 21 ноября Селигдар сообщил о приобретении около 85,8 млн акций Русолово или около 2,9% уставного капитала компании. В результате сделки доля Селигдара в Русолово увеличилась с 92,3% до 95,1%. Сделка была подписана 20 ноября.

Дневной оборот с начала октября в бумагах не превышал уровень в 80 млн руб., тогда как весь free float можно оценить примерно в 600 млн руб. 1 То есть оборачиваемость акций была высокой. Что касается причин подъема до 20 ноября, то продажа пакета акций Селигдара значительно увеличила денежные средства Русолово. С учетом реализации новых проектов Русолово эта новость, скорее всего, была позитивно воспринята рынком.

1 Полная капитализация Русолово по состоянию на 27.11.2019 составляет 12,2 млрд руб.

Позиция компании на рынке

Русолово является частью холдинга Селигдар, который остается единственным производителем олова в России. Добыча руды за 2017–2018 г. выросла почти на 50%, а переработка — на 48%. Коэффициент извлечения олова в 2018 г. увеличился на всех месторождениях компании в среднем на 8 п.п.

Выручка от реализации олова в концентрате за период 2017–2018 г. выросла на 64,5% до 1648 млн руб. Тем не менее в 2018 г. компания третий год подряд оказалась убыточной и не смогла достичь плановой выручки и прибыли (по плану в 2015 г.) в 2519 и 333 млн руб. соответственно.

Компания Русолово ни разу не выплачивала дивиденды. В мае текущего года в очередной раз было принято решение отказаться от выплат по обыкновенным акциям по результатам прошлого года. Совет директоров рекомендовал распределить часть нераспределенной чистой прибыли прошлых лет (30 млн руб.) и направить ее в резервный фонд Русолово. Об изменении планов по дивидендным выплатам компания не сообщала.

Что касается долгосрочных вложений в бумаги Русолово, то однозначный ответ о привлекательности акций дать сложно. Классический мультипликатор EV/EBITDA, отражающий насколько недооценена или переоценена компания, находится на высоком уровне 48,9. Волна роста бумаг с октября текущего года, подкрепляемая операциями с бумагами Русолово и Селигдара, еще больше увеличила данный показатель.

В данный момент у нас нет рекомендации покупать акции Русолово.

БКС Брокер

Последние новости

Рекомендованные новости

Итоги торгов. Геополитика отправила нас в аутсайдеры

Какие акции в топе прогнозов на 2022 год

Омикрон гуляет по планете. Что лучше — Pfizer или Moderna?

Ключевые события недели: инфляция в России и США, переговоры Путина и Байдена, утренняя сессия

5 идей в российских акциях: Просадка в IT и не только

Акции Evergrande упали к 11-летнему минимуму. Что происходит с долгом

Акции Li Auto достигли среднесрочной цели и рухнули на 16%. Что дальше

Акции Ozon упали к цене начала торгов на бирже. Что дальше

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Почему «Русолово» подорожало более чем на 1000% за две недели.

Стремительный взлет стоимости бумаг «Русолово» с 1 до 15,9 рубля и последующая коррекция до 8,95 рубля не остались незамеченными участниками рынка. Financial One попытался разобраться, почему капитализация компании за считанные дни выросла больше чем в 10 раз.С 2013 года котировки акций компании Русолово колебались в районе одного рубля за бумагу, однако с 4 по 20 февраля этого года их стоимость взлетела выше 15 рублей при фактически полном отсутствии объемов. В последний день февраля бумаги торговались около 8,3 рубля.

История роста капитализации компании в 10 раз за 7 дней – это что-то невообразимое, но на нашем рынке, как видим, и такое возможно. Самое интересное то, что увеличение капитализации компании с 4 до 40 млрд рублей произошло на объеме сделок всего в 10 млн рублей, – говорит главный аналитик ВТБ24 Станислав Клещев. По его словам, это яркий пример неэффективности российского рынка, которому необходимы более действенные меры по предотвращению манипулирования.

«Скорее всего, кто-то из некрупных игроков, имеющих акции компании, занялся разогревом низколиквидной бумаги, воспользовавшись информационным поводом, плохой информированностью участников торгов и малым объемом предложения. Для принятия серьезных инвестиционных решений пока мало информации и количества бумаг в обращении», – согласен с Клещевым аналитик «Финама» Алексей Калачев.

Сейчас рынок оценивает капитализацию компании в районе 25 млрд, хотя на пике (то есть чуть больше недели назад) она достигала 60 млрд рублей. Для чего понадобилось «разогревать» бумагу? Информационный фон по компании в последние месяцы был сосредоточен вокруг ее перспективного проекта – строительства горно-обогатительного комбината на Правоурмийском месторождении в Хабаровском крае. Для его реализации требуется 9,5 млрд рублей. Из них 6,5 млрд, как писали региональные СМИ, вложит компания, а 3 млрд — федеральный бюджет. Согласно планам, после возведения комбината «Русолово» увеличит добычу олова в два раза. Окупаемость инвестиций составит 10 лет, цитировал портал NEDRADV в ноябре 2015 года слова заместителя гендиректора по экономике и финансам Валерия Кузнецова.

Топ-менеджер рассказал о попытке получить в 2014 году финансирование из Фонда развития Дальнего Востока и Байкальского региона, но заявка была отозвана из-за неподготовленной проектно-сметной документации (ПСД). В ответ на это его гендиректор Алексей Чекунков сказал, что ее отсутствие не препятствует рассмотрению заявки, и в практике структуры уже были случаи выделения средств для разработки ПСД. По всей видимости, госфонд действительно заинтересован в развитии этого проекта. В ноябре 2015 года «Русолово» на инвестиционной сессии Фонда развития Дальнего Востока и Байкальского региона вновь представило проект строительства ГОКа на Правоурмийском месторождении.По состоянию на текущую дату получено одобрение Инвестиционного комитета фонда на получение займа на проектные работы, проводятся переговоры и сбор документов для одобрения сделки на Совете директоров и Правительственной комиссией», — заявили Financial One в пресс-службе компании «Селигдар», добавив, что, «Русолово» планирует получить кредитные средства от банков на развитие собственных проектов в ближайшие недели.

Основной вид деятельности ОАО «Русолово» – финансовое посредничество. Общество создано для управления единственными в России работающими оловодобывающими активами, расположенными на Дальнем Востоке, в Хабаровском крае – ООО «Правоурмийское» и ОАО «Оловянная рудная компания». Общая рудная база двух предприятий включает в себя три месторождения с запасами 163 тысяч тонн олова, 169 тысяч тонн меди, 13,5 тысяч тонн триоксида вольфрама и 319 тонн серебра; два хвостохранилища с запасами 26 тысяч тонн олова, 30 тысяч тонн меди, 2,5 тысяч тонн вольфрама и 242 тонны серебра.Основные акционеры ОАО «Русолово»: ЗАО «Русские фонды» (18,3%), ООО «Антарес» (21,68%), ООО «Ладья-Финанс» (24,99%), ОАО «Селигдар» (24,99%).

Котировки «Русолово» взлетели на 1000% за считанные дни

Русолово

* Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа.

Описание

ПАО «Русолово» (до 2015 года — ОАО «Русолово») было создано в 2012 году, основной вид деятельности ОАО «Русолово» финансовое посредничество. Общество создано для управления единственными в России работающими оловодобывающими активами, расположенными на Дальнем Востоке, в Хабаровском крае – ООО «Правоурмийское» и ОАО «Оловянная рудная компания». Общая рудная база двух предприятий включает в себя три месторождения с запасами 163 тысяч тонн олова, 169 тысяч тонн меди, 13,5 тысяч тонн триоксида вольфрама и 319 тонн серебра; два хвостохранилища с запасами 26 тысяч тонн олова, 30 тысяч тонн меди, 2,5 тысяч тонн вольфрама и 242 тонны серебра.

Идеи для инвестиций*

Покупка акций Лукойла от уровня 6780 руб. с целью 7300 руб. на срок до 6 месяцев. Потенциальная доходность сделки до 7,7%. За это время ожидается поступление дивидендов в размере 340 руб. на акцию. С их учетом совокупная доходность ожидается на уровне 12,7%. Стоп-лосс можно установить на 5–10% ниже входа без учета будущего дивидендного гэпа.

Высокие цены на нефть. На текущий момент цены на баррель Brent в рублях находятся на уровне 6150 руб. — вблизи рекордных значений за всю историю. В среднем в IV квартале стоимость бочки на 10,6% выше, чем в III квартале 2021 г. Сохраняющиеся высокие цены на нефть позволяют ожидать сильных финансовых результатов нефтегазовых компаний в 2021 г.

Текущее отношение стоимости акций Лукойла к нефти в рублях находится на минимальных уровнях за последний год.

Крупные дивиденды по итогам года. На 21 декабря назначено закрытие реестра акционеров для получения дивидендов за I полугодие 2021 г., которые составят 340 руб.

Кроме того, 24 ноября Лукойл опубликовал финансовые результаты по МСФО за III квартал 2021 г. Свободный денежный поток вырос в 2 раза относительно II квартала и достиг 227,7 млрд руб. Скорректированный показатель FCF, выступающий дивидендной базой, составил 213,8 млрд руб., что в 2,4 раза выше уровня предыдущего квартала и в 2,3 раза выше уровня III квартала 2020 г. В пересчете на потенциальные дивиденды это соответствует 309 руб. на акцию или около 4,5% дивидендной доходности за III квартал.

Учитывая рекордные цены на нефть, IV квартал также обещает стать для компании успешным. Совокупная дивдоходность по итогам 2021 г. может превысить 12%.

Удобный момент. Сейчас акции Лукойла постепенно восстанавливаются после просадки последних дней из-за геополитики. Ранее такие коррекции довольно быстро выкупались по мере стабилизации сентимента. Падение не было связано с фундаментальными причинами, так как цены на нефть оставались высокими, а рубль ослаб, что позитивно для компании. Таким образом, текущая просадка создает хорошую возможность войти в бумагу в расчете на отскок.

— Коррекция в ценах на нефть

— Рост геополитической напряженности

БКС Мир инвестиций

Инфляция в США показывает рекорд за последние 30 лет. Индекс потребительских цен (CPI) достиг роста в 6,2%. Инфляция растет темпами выше прогнозных. Нестабильная ситуация в секторе девелоперов в Китае также несет определенные риски.

Золото как защитный актив может пользоваться повышенным спросом на этом фоне.

Barrick Gold имеет показатели финансовой эффективности выше чем по индустрии, а значение долговой нагрузки на общем уровне.

Дополнительным плюсом служит дивидендная доходность, которая составляет 1,7% годовых.

Технически бумага выглядит интересно ввиду завершения нисходящей тенденции последних месяцев, о чем в частности сигнализировало обновление максимумов октября.

Главным риском является снижение цен на добываемые металлы.

БКС Мир инвестиций

Покупка привилегированных акций Татнефти от уровня 522 руб. с целью 580 руб. на срок до 6 месяцев. Потенциальная доходность сделки — до +11,1%. За это время не исключено поступление дивидендов по итогам 9 месяцев 2021 г. в размере 10–20 руб. на акцию. Совокупная доходность может достичь 13,1–15%. Стоп-лосс можно установить на 2–6% ниже цены открытия.

Отставание от нефти. Акции в 2021 г. выросли на 9,6% против роста отраслевого индекса на 33,6%. Отрыв от цен обусловлен сокращением дивидендов — последние выплаченные дивиденды соответствовали 50% от чистой прибыли по РСБУ, хотя в предыдущие годы компания распределяла 100% от прибыли. Тем не менее даже при снижении payout ratio отставание бумаг от рынка и отраслевых аналогов выглядит чрезмерным.

Сравнительная оценка. По основным мультипликаторам акции Татнефти выглядят сравнительно дешево относительно российских нефтяных компаний, учитывая отсутствие долга и высокую рентабельность EBITDA.

В «префах» дополнительный потенциал. Средний уровень отношения цены обыкновенных акций Татнефти к привилегированным в 2021 г. составляет 1,06х при текущем значении 1,09х. Разрыв произошел из-за того, что на рост цен на нефть и притоки капитала на российский рынок сначала реагируют более ликвидные обыкновенные бумаги и лишь затем догоняющее движение начинается в «префах». Для восстановления соотношения к средним значениям привилегированные акции должны опередить в динамике цены обыкновенные бумаги на 3%.

Техническая картина. Сейчас акции консолидируются вблизи локальных максимумов после импульса роста. Формация на дневном интервале похожа на флаг — паттерн продолжения подъема. Сильных сопротивлений на пути вплоть до 580 руб. нет.

— Коррекция в ценах на нефть

— Отказ от выплаты дивидендов за 9 месяцев 2021 г.

БКС Мир инвестиций

Три причины вложиться в эти акции:

— Экстремально низкие мультипликаторы

Toyota серьезно недооценена на фоне западных конкурентов. Соотношение капитализации и прибыли (P/E) составляет всего 9, что вдвое ниже, чем у Ford (=18). Актуальная рыночная стоимости бумаги составляет один размер годовой выручки (P/S=1) и лишь на 10% выше ее балансовых активов (P/B=1,1).

— Двузначный рост выручки и прибыли

— Акции уверенно взяли восходящий тренд

Toyota одна из первых в составе индекса Nikkei развернулась к росту после коррекции рынков в августе и сентябре. У акции высокий технический потенциал: на 4,5% выше 200-дневной скользящей средней, немногим выше 6-месячной поддержки ($170 за штуку), и при этом она остается перепроданной (RSI=42).

Компания реализует большую часть автомобилей за пределами Японии и, как следствие, зависит от темпов роста мировой экономики. Если они замедлятся вследствие любых причин (пандемия, долговые кризисы в США, Китае, Европе), то рост компании затормозится.

Toyota держит ключевые производства внутри Японии, поэтому сильно зависит от колебаний курса иены. С января преобладает тренд на рост доллара и ослабление японской валюты, что играет в пользу Toyota. Если тренд прервется, это скажется на динамике акций.

Компания справилась с дефицитом чипов лучше, чем западные конкуренты, и держит курс на электрификацию своей линейки. Если крупные концерны получат существенное преимущество в производстве электромобилей, то это также может ударить по акциям Toyota.

БКС Мир инвестиций

Предлагаем рассмотреть спекулятивную идею в акциях АЛРОСА от уровня 140 руб. с целью 152 руб. на срок до 3 месяцев. Потенциальная доходность составляет 8,6% + дивиденды — около 6,3%.

Важно отметить, что в середине октября ожидается дивидендный гэп, из-за чего в акциях может вырасти волатильность и спекулятивная составляющая. Поэтому после него можно установить стоп-заявку ниже гэпа на 5–6%.

Почему интересны акции

• В условиях низких запасов продукции у производителей и огранщиков, а также при высоком спросе, ценовая конъюнктура остается благоприятной для компании.

• Приближающийся праздничный сезон может поддержать высокие цены на алмазы.

• Из-за сохранения влияния пандемии у потребителей остаются высокие запасы свободных денег, которые могут быть направлены на покупку ювелирных изделий в праздничный сезон, что поддерживает сохранение спроса и дефицита — позитивно для стоимости алмазов и бриллиантов.

• Компания ожидает увеличение добычи в конце года.

• Высокий спрос также подтверждается и сильными отчетами о продажах по месяцам. Хотя в последние месяцы наблюдается сезонное снижение, результаты остаются выше среднеисторических и допандемийных.

• Компания исторически выплачивает стабильные и достаточно высокие дивиденды. Из-за низкого уровня чистого долга/EBITDA компания может позволить выплачивать весь FCF на дивиденды.

• С технической стороны котировки с начала июля движутся строго в рамках среднесрочного восходящего канала. Недавнее снижение к его нижней границе после обновления максимумов дает новые возможности роста. Идея и заключается в возвращении выше 150 руб. Рассчитывать на более существенный подъем пока сложно.

• Ухудшение финансовых результатов на фоне снижения спроса, что может привести к снижению дивидендов в будущем.

• Общая рыночная коррекция.

• Рост предложения со стороны небольших алмазодобывающих компаний и общее охлаждение рынка ювелирных изделий и бриллиантов.

• С технической стороны устойчивый спуск ниже 130 руб. может послужить сигналом к более значительной коррекции акций АЛРОСА.

БКС Мир инвестиций

Стоит отметить, что в ноябре и феврале ожидаются дивиденды, что добавит дополнительные 1,3% доходности за весь срок идеи.

Почему интересны акции

• В условиях полупроводникового кризиса компания нацелилась на расширение производства, что является одним из главных долгосрочных драйверов роста.

• Компания активно развивает технологии IoT, 5G и облачные вычисления, технологии центров обработки данных, которые активно внедряются в повседневную жизнь и являются стимулами для увеличения выручки в будущем.

• Intel оптимизирует производственный процесс, отдав малую долю на аутсорсинг в TSMC. При этом сама компания сосредоточилась на агрессивной политике возвращения технологического превосходства, собственном контрактном производстве и исследованиях.

• Текущий показатель P/E немного ниже форвардного и весьма ниже значений AMD и NVIDIA, что говорит о сильной недооценке. Результатом этого стали слабые финансовые результаты и потеря долей на разных рынках из-за технологического отставания, что привело к распродаже акций и их дешевизне. Компания планирует наверстать эти упущения с помощью нового генерального директора.

• Недавно компания получила контракт от Минобороны США, что поддерживает зарождающийся контрактный бизнес. В будущем это может сказаться положительно и увеличить привлекательность работы с Intel.

• С технической стороны акции находятся в боковике уже длительное время. При этом более глубокое снижение сдерживается покупателями. Дневной и недельный RSI не сообщает о перекупленности. Стоит отметить, что недельные кривые MACD начали разворачиваться вбок, что потенциально может привести к их пересечению и новой фазе роста.

• Слабые финансовые результаты и продолжение сокращения доли на ключевых рынках из-за увеличения конкурентоспособности со стороны AMD и NVIDIA

• Новые задержки в производстве и, как следствие, увеличение технологического отставания. Это также относится и к нарушению цепочек поставок.

• Общая коррекция на рынке США ввиду перекупленности рынка в целом.

• Общеэкономический спад с дальнейшим снижением спроса.

БКС Мир инвестиций

Покупка от уровня 2770 руб. с целью 4500 руб. на срок до 3 лет. Потенциальная доходность сделки может достичь 62,5% без учета дивидендов.

Стоп-лосс инвестор может выставить самостоятельно, исходя из своего риск-профиля. При этом нужно учитывать, что ликвидность инструмента невысокая, поэтому есть повышенный риск срабатывания стоп-сигнала на краткосрочных высоковолатильных движениях.

Амбициозные планы. Согласно стратегии развития, Белуга намерена нарастить выручку в 2 раза к 2024 г., до 130 млрд руб. Рост выручки до 130 млрд руб. предполагает среднегодовой темп увеличения выручки на уровне 20%, что заметно превышает среднее значение по отрасли. Этого планируется достичь благодаря расширению розничной сети, росту онлайн-продаж.

В прогнозах до 2024 г. довести розничную сеть до 2500 магазинов, а выручку увеличить до 80 млрд руб., что предполагает 3,2х рост к уровню конца 2020 г. Доля ритейла в выручке группы ожидается на уровне 45%.

Достичь стремительных темпов роста выручки ритейла планируется в том числе благодаря развитию онлайн-продаж. Под онлайном подразумевается формат click&collect, на который сейчас приходится 3% выручки. В 2024 г. группа планирует довести этот показатель до 10–15%.

Одно из важных направлений развития — увеличение поставок алкоголя на экспорт. Перспективным рынком Белуга выделяет США. В 2020 г. объемы продаж в страну выросли на 30%, в I квартале 2021 г. компания сообщила о росте поставок на 59%. При этом валовая маржа на рынке была в 2 раза выше показателей на российском рынке.

SPO акций. Белуга разместила 2 млн акций по цене 2800 руб. за бумагу. Важный момент, что это бумаги, входившие в казначейский пакет, то есть существующие акционеры свои бумаги не продавали.

SPO — отличный драйвер для акций Белуги в долгосрочной перспективе, так как ключевая проблема компании на текущий момент — низкая ликвидность и показатель free-float. После размещения ситуация должна улучшиться, что благоприятно скажется на привлекательности бумаг. Кроме того, у компании еще остается часть казначейского пакета, которая может быть размещена в будущем.

Привлекательная оценка. По основным мультипликаторам после просадки котировок акции Белуги оценены дешевле компаний-аналогов с развивающихся рынков. Причин для подобного расхождения сложно обозначить — Белуга отличается планами по опережающему рынок росту, невысокой долговой нагрузкой, превышающими средние значения показателями рентабельности. Компания платит дивиденды, дивдоходность по итогам 2020 г. составила 3,3%. Сейчас, когда ликвидность и free-float должны вырасти, отставание бумаг от конкурентов должно начать постепенно сокращаться.

— Отставание от планов по росту бизнеса

— Снижение доходов населения

Стоит еще раз отметить, что компания сравнительно небольшая, с невысокой ликвидностью. Под позицию не стоит выделять значительную долю портфеля.

БКС Мир инвестиций

Покупка от уровня 2440 руб. с целью 2850 руб. на срок до 9 месяцев. Потенциальная доходность сделки — до +16,8%. За это время ожидается поступление дивидендов по итогам 2020 г. в размере 110,49 руб. на акцию и около 70–80 руб. на акцию за 9 месяцев 2021 г. Совокупная доходность может достичь 24,2–24,6%.

Дивиденды растут. Дивиденды X5 Retail Group по итогам 2020 г. увеличились в 1,5 раза относительно выплат за 2019 г. Увеличение размера выплат традиционно воспринимается инвесторами позитивно и должно поддержать бумаги. Кроме того, компания недавно улучшила дивидендную политику, увеличив частоту выплат и их прогнозируемость.

Онлайн-ритейл. X5 Retail на текущий момент лидер российского рынка продуктового онлайн-ритейла. В будущем компания может лишь усилить позиции в этом быстрорастущем сегменте за счет разветвленной розничной сети и выстроенной логистики. Только лишь сообщения о том, что компания в отдаленной перспективе обсуждает IPO своих онлайн-сервисов привело к росту бумаг. В дальнейшем новости по развитию данного направления также могут стать драйверами для подъема акций.

Защита от влияния COVID-19. Продуктовый ритейл прошел острый период пандемии безболезненно и даже сумел нарастить финансовые результаты. Эпидемиологическая ситуация на текущий момент улучшилась — жестких локдаунов, как было весной 2020 г., в России уже не ожидается — однако она все еще остается напряженной. В данной ситуации поведение потребителей остается смещенным с посещения кафе и ресторанов в пользу домашнего питания. При поддержке данного фактора финансовые показатели X5 Retail могут оставаться сильными в ближайшее время.

Техническое отставание. С начала 2021 г. акции потеряли 11% против роста индекса МосБиржи на 7%. Очевидных фундаментальных причин для такого сильного отставания не прослеживается. Можно предположить, что более слабая динамика X5 — временное явление и спред относительно конкурентов должен постепенно сократиться. Сейчас на дневном таймфрейме заметна выраженная бычья дивергенция по RSI — это может быть сигналом к смене сентимента в бумаге.

— Снижение доходов населения

— Коррекция на российском фондовом рынке в целом

БКС Мир инвестиций

Покупка от уровня 40,15 руб. с целью 42,5 руб. на срок до 15 месяцев. Смысл идеи в получении крупных дивидендов за 2020 г. и закрытии гэпа. Потенциальный рост курсовой стоимости акций — до 6%. За этот период должна произойти выплата дивидендов за 2020 г. — по предварительным оценкам около 6,9 руб. на акцию, что по цене открытия идеи соответствует 17,2% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 23%.

Если уровень 42,5 руб. будет взят до прохождения отсечки в 2021 г. — идея не закрывается. Для исполнения идеи целевая цена должна быть достигнута после прохождения дивидендного гэпа в 2021 г.

Привилегированные акции Сургутнефтегаза можно назвать защитным инструментом от роста геополитической напряженности и девальвации рубля. В условиях обострения санкционной повестки рубль, как правило, слабеет к доллару США. Рост пары USD/RUB приводит к позитивной переоценке валютных депозитов компании и увеличению чистой прибыли. Многие инвесторы используют бумаги в качестве инструмента для хеджирования рисков по портфелю, что поддерживает спрос на акции.

Высокие цены на нефть

Текущая стоимость нефти в рублях в 1,5 раза выше уровней, наблюдавшихся в 2020 г. Исходя из текущих уровней нефти в рублях прибыль от продаж Сургутнефтегаза может увеличиться в 2–3 раза в годовом сопоставлении.

Благодаря ожидаемой высокой дивидендной доходности в 2022 г. акции могут закрыть дивидендный гэп 2021 г. быстрее среднеисторических значений.

Устойчивый растущий тренд

Привилегированные акции Сургутнефтегаза 13-й год находятся в устойчивом восходящем тренде. Причин для слома тенденции не просматривается.

— Укрепление рубля в свете ужесточения политики ЦБ РФ

— Смягчение санкционной риторики

— Снижение цен на нефть

БКС Мир инвестиций

Покупка от уровня 770 руб. с целью 870 руб. на срок до 9 месяцев. Потенциальная доходность — до +13%. За этот период должна произойти выплата дивидендов по предварительным оценкам около 50–70 руб. на акцию, что по цене открытия идеи соответствует 6,5–9,1% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 19,5–22,1%.

Хорошие темпы роста

Группа М.Видео-Эльдорадо по итогам II полугодия 2020 г. сообщила о росте выручки на 20% в годовом сопоставлении. Темпы роста находятся вблизи максимальных за последние годы значений (без учета 2018 г. из-за присоединения MediaMarkt). Компания стойко перенесла последствия пандемии. Более того, спрос на бытовую технику и электронику вырос из-за перехода в онлайн в условиях карантинных ограничений.

Недавно компания объявила о принятии новой дивидендной политики. На выплаты акционерам планируется направлять не менее 100% от скорректированной чистой прибыли, если отношение чистый долг/EBITDA ниже 2х. По итогам 2020 г. группа намерена распределить всю скорректированную чистую прибыль на дивиденды, что предполагает 38,7 руб. на акцию. Дивдоходность может составить 3,5%. Вместе с выплатами по итогам I полугодия 2020 г. дивдоходность ритейлера — около 7,6%. Это высокий показатель, учитывая, что бизнес растущий.

Увеличение free-float и ликвидности

Группа САФМАР сообщила о намерении продать 13,5% акций М.Видео в рамках SPO. На этих новостях акции ритейлера скорректировались от локальных вершин. Продажа акций мажоритарным акционером традиционно на первом этапе воспринимается участниками рынка негативно, хотя в средне- и долгосрочной перспективе увеличение ликвидности и free-float могут привести к включению бумаги в индексы и притокам средств фондов.

— Падение доходов населения

— Рост конкуренции в секторе e-commerce

БКС Мир инвестиций

Покупка от уровня 2,72 руб. с целью 3,1 руб. на срок до 12 месяцев. Потенциальная доходность сделки — до +14%. За этот период должна произойти выплата дивидендов ориентировочно 0,317 руб. на акцию, что по цене открытия идеи соответствует 11,7% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 25,7%.

Высокие дивиденды. В 2021 г. Юнипро планирует направить на дивиденды до 20 млрд руб. — рост в годовом сопоставлении до 43%. Увеличение выплат связано с ожидаемым запуском энергоблока №3 на Березовской ГРЭС. Благодаря этому компания начнет получать повышенные платежи по программе ДПМ и сможет увеличить дивиденды. В базовом сценарии дивидендные выплаты за 2021 г. достигнут 0,317 руб. на акцию. Это соответствует 11,7% дивидендной доходности по цене 2,72 руб.

Запуск энергоблока №3 близко. 16 декабря компания сообщила, что на энергоблоке №3 Березовской ГРЭС проведена первая растопка котла и запущен процесс пароводокислородной очистки. Успешное завершение процесса позволит выйти на завершающий этап капитального ремонта энергоблока с выходом на комплексные испытания энергоблока №3. Таким образом, вероятность отсрочки запуск блока снижается.

Низкие процентные ставки. В условиях низких процентных ставок стабильные дивидендные фишки могут позитивно переоцениваться. Как только появится полная уверенность в росте дивидендов до обозначенных 20 млрд руб. в 2021 г. благодаря потенциально высокой дивидендной доходности, в бумагах может появиться высокий спрос.

— Перенос сроков запуска энергоблока №3 Березовской ГРЭС

— Негативное влияние COVID-19 на операционные и финансовые результаты

— Мягкая зима и сокращение отпуска тепла

БКС Мир инвестиций

• Ключевой фактор, способствующий росту проникновения безналичных расчетов – существенный рост рынка online-торговли. Мировой рынок online-торговли растет в 5 раз быстрее, чем классический retail. Проникновение eCommerce в США ниже, чем в мире (11% vs 14%), особенно существенный разрыв наблюдается по сравнению с Китаем, UK и Южной Кореей (доли online-продаж 35%, 22% и 22% соответственно). Пандемия 2020 существенно поддержала тренд перетока торговли в online. Мы ожидаем среднегодовой темп прироста eCommerce на уровне 21%.

• Благодаря стратегически важным партнерствам, GPN поддерживает стабильность бизнеса (поглощение TSYS – процессингового провайдера на платежном рынке), а также расширяет долю рынка за счет лидеров eCommerce (партнерство с Amazon во 2к20).

• Вышеупомянутые тренды обеспечат GPN среднесрочный рост выручки на 9-11% ежегодно. Поглощения последних лет будут способствовать сохранению высокой рентабельности и снижению долга с 3,5х до приемлемых 1,7x.

Global Payments – одна из лидеров на рынке эквайринга. Бизнес разделен на 3 основных сегмента: корпоративные платежные решения (программное обеспечение, защита данных, управление платежными терминалами и отчетность), сервисы для финансовых институтов (процессинг и обработка платежей) и прочие сервисы. GPN работает более, чем в 30 странах мира и предлагает 2,5 млн клиентам более 140 методов приема и обработки платежей. 80% выручки эквайер зарабатывает в США и Канаде. Компания фокусируется на обслуживании клиентов из сферы малого и среднего бизнеса. Количество сотрудников составляет 24 тыс. человек.

1) Высокая конкуренция: платежная индустрия развивается очень стремительно. В долгосрочной перспективе возможна потеря доли рынка, снижение маржинальности или среднего чека крупных компаний.

2) Регуляторные риски: сектор платежей является объектом особого внимания регуляторов. Ужесточение надзора способно негативно повлиять как на объемы реализации услуг, так и на рентабельность бизнеса.

3) Макроэкономические риски: снижение темпов роста мировой экономики негативно сказывается на объеме расчетов.

17% ежегодному росту отрасли. На долю Amazon приходится 10% мировых онлайн продаж. На наш взгляд, Amazon сможет не только сохранить, но и нарастить рыночную долю в глобальных онлайн продажах до 13% на горизонте 10 лет.

• Облачное подразделение AWS (Amazon Web Services), ключевой драйвер роста компании. Amazon занимает лидирующую рыночную долю на рынке облачных вычислений – 33% (Microsoft Azure составляет 18%, Google Cloud – 5%). В ближайшие 5 лет рынок облачных вычислений будет показывать 20% темпы роста. Мы ожидаем что Amazon сохранит лидерство и нарастит рыночную долю до 35%. Отметим, что AWS является самым высокомаржинальным сегментом бизнеса Amazon (опер. маржа 26% vs маржа компании 5%).

• Компания обладает скрытым потенциалом в медиа. В портфолио активов Amazon входят Prime Video, Amazon Music, Twitch, Audible, Amazon Studios, которые на наш взгляд, учитывая более высокую маржинальность и темпы роста недооценены рынком и представляют дополнительный upside к нашей оценке.

1) Рост конкуренции со стороны традиционного ритейла, который выходит в онлайн, а также крупных китайских компаний.

2) Конкуренция в облачных сервисах со стороны Microsoft Azure и Google и замедление темпов роста AWS.

3) Антимонопольное регулирование может представлять возможную преграду на пути международной экспансии.

Среди других игроков банковского сектора США M&T отличается диверсифицированным портфелем и высоким уровнем залогового покрытия (60% кредитов обеспечены залогами).

Консенсус прогноз по акциям

Мы присваиваем рекомендацию BUY акциям M&T с потенциалом роста в 25%.

• Акция скорректировалась на неожиданной негативной новости.

• Влияние пошлин на финансы Северстали ограничены и учтены в цене.

• Акцию откупали в тот же день, объем торгов в 6 раз выше среднего.

• Акция осталась в рамках растущего годового тренда.

• Инвесторы могут начать возвращаться в акцию после снижения эмоций в отношении новости, компания остается одной из лучших в секторе и на российском рынке.

• Возобновление роста цен на металлы поддержит котировки акций и будет способствовать очередной волне роста.

• Дальнейший рост глобальной инфляции, денежной массы и крупные инфраструктурные проекты в США могут способствовать продолжению роста цен на металлы, что придаст дополнительный импульс акции.

• Поддержку растущему тренду акции может оказать ослабление рубля традиционное для второй половины года в свете роста инфляции и ужесточения риторики ФРС.

• Возможность входа с коротким стоп-лоссом (-6%) за уровнем восходящего тренда и минимума распродажи на новостях о пошлинах, преодоление которого возможно только при очень значимом негативе.

• Реалистичная краткосрочная цель на уровне исторического максимума восстановления в прошлогодний сезон отпусков (+21%).

• Соотношение риск/прибыль идеи: 1/3.

• Распродажа на глобальных финансовых рынках.

• Падение цен на металлы.

• Обострение отношений России с Западом.

• Сильное укрепление рубля.

• Ужесточение регуляторного и налогового давления.

ТЕХАНАЛИЗ

Новатэк. Технический расклад на ближайшее время

Идеи для инвестиций*

Последние новости

Каждую неделю мы высылаем актуальную аналитику и самые свежие новости. Коротко, емко и по делу.

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.