сургутнефтегаз сколько денег на счетах

Валютную кубышку «Сургутнефтегаза» нашли в «Газпромбанке»

16.11.2020 22:32

«Сургутнефтегаз» — четвертая по объемам добычи нефтяная компания РФ — оказалась крупнейшим клиентом Газпромбанка.

Самая богатая компания в стране, накопившая на счетах больше валюты, чем держат в ЗВР отдельные страны мира, на конец третьего квартала имела депозит в ГПБ на сумму 782 млрд рублей, сообщает «Интерфакс» со ссылкой на отчетность кредитной организации.

В банке, который на 49,9% контролируется «Газпромом» напрямую, а еще на 41,6% принадлежит НПФ «Газфонд», находится примерно четверть «денежной кубышки» «Сургунефтегаза», которая на конец второго квартала составляла 46 млрд долларов.

Не имея долга и не инвестируя в приобретения, компания годами аккуратно складирует валюту на банковских счетах. Ее запасы сопоставимы с золотовалютными резервами таких стран, как Алжир (50 млрд долларов) или Кувейт (47 млрд) или Румыния (45 млрд).

На конец 2016 года более 90% этих средств хранилось в долларах США, в отчете 2017 года структуру вложений компания засекретила.

В тайне оставались и банки, которые держат депозиты «Сургута». На конец 2012-го 40% средств было размещено в Сбербанке, а остаток — в ВТБ, Газпромбанке и российской дочке итальянского Unicredit. Но с тех пор «Сургутнефтегаз» не публикует информацию о своих контрагентах.

Газпромбанк раскрыл счета компании в отчетности, так как на «Сургут» пришлось более 10% его обязательств перед клиентами.

Кому принадлежат богатства компании, по сути работающей как «копилка валюты», остается тайной за семью печатями, которую знают, вероятно, только в Кремле.

Генеральный директор «Сургутнефтегаза» — 69-летний Владимир Богданов, возглавивший предприятие еще в середине 1980х, а в 1990х организовавший выкуп его акций у государства через залоговый аукцион — два года назад был включен в «черный список» американского Минфина.

«Богданов в курсе, что не может лично принимать решения о трате этих денег», — говорил ранее Bloomberg Александр Рязанов, экс-зампред «Газпрома», знающий Богданова больше 20 лет.

В «Газпромбанке» нашли кубышку «Сургутнефтегаза» в ₽782 млрд. Богданов их не контролирует

«Сургутнефтегаз» оказался самой бережливой и богатой нефтяной компанией страны, которая, не имея долга и не инвестируя в приобретения активов, умудрилась накопить на счетах больше валюты, чем держат в золотовалютных резервах отдельные страны мира. На конец третьего квартала компания имела депозит в Газпромбанке на сумму 782 млрд рублей, сообщает «Интерфакс» со ссылкой на отчетность кредитной организации.

Газпромбанк на 49,9% контролируется «Газпромом» напрямую, а еще на 41,6% принадлежит НПФ «Газфонд». В нем находится примерно четверть «денежной кубышки» «Сургунефтегаза», которая на конец второго квартала составляла 46 млрд долларов.

Компания годами аккуратно складирует валюту на банковских счетах. Ее запасы сопоставимы с золотовалютными резервами таких стран, как Алжир (50 млрд долларов) или Кувейт (47 млрд) или Румыния (45 млрд).

«Лукойл» и «Татнефть» ждут сложные времена. Повезет «Роснефти» и «Газпром нефти»

«На конец 2016 года более 90% этих средств хранилось в долларах США, в отчете 2017 года структуру вложений компания засекретила», — говорится в сообщении.

В тайне оставались и банки, которые держат депозиты «Сургутнефтегаза». На конец 2012-го 40% средств было размещено в Сбербанке, а остаток — в ВТБ, Газпромбанке и российской «дочке» итальянского Unicredit. Но с тех пор «Сургутнефтегаз» не публикует информацию о своих контрагентах.

Газпромбанк раскрыл счета компании в отчетности, так как на «Сургутнефтегаз» пришлось более 10% его обязательств перед клиентами.

«Кому принадлежат богатства компании, по сути работающей как „копилка валюты“, остается тайной за семью печатями, которую знают, вероятно, только в Кремле», — отмечают источники.

Напомним, гендиректор «Сургутнефтегаза» — 69-летний Владимир Богданов, возглавивший предприятие еще в середине 1980-х, а в 1990-х организовавший выкуп его акций у государства через залоговый аукцион — два года назад был включен в «черный список» американского Минфина.

В «Сургутнефтегазе» на 42% упала выручка от продажи нефти в первом полугодии

«Богданов в курсе, что не может лично принимать решения о трате этих денег», — говорил ранее Bloomberg Александр Рязанов, экс-зампред «Газпрома», знающий Богданова больше 20 лет.

Как сообщалось ранее, у «Сургутнефтегаза» за первое полугодие более чем на треть упал объем выручки от реализации углеводородов. Об этом сообщается в отчете, опубликованном компанией. Если за первые шесть месяцев прошлого года «Сургутнефтегаз» получил 277,4 млрд рублей, то за аналогичный период этого года доход от продаж нефти и нефтепродуктов составил 186,1 млрд рублей.

Инвестиционная идея

Сургутнефтегаз а. о.

Сургутнефтегаз а. п.

Мы рекомендуем «Покупать» обыкновенные и привилегированные акции «Сургутнефтегаза» с целевой ценой 41,1 руб. и 51,8 руб. соответственно. Потенциал в перспективе 12 мес. составляет 15,1% для обыкновенных акций и 15,1% для привилегированных.

Описание компании

Источник: данные компании

Основные показатели обыкн. акций

Enterprise value (EV)

Мультипликаторы

Финансовые показатели, млрд руб.

Финансовые коэффициенты

Маржа EBITDA скорр.

Источник: данные компании

На любые вопросы о причинах накопления такой суммы менеджмент никогда не отвечает. Это и тот факт, что кубышка превышает капитализацию компании, приводят к значительному росту акций при появлении любых слухов о ее возможном распечатывании. Наиболее ярким примером является осень 2019 года, когда обыкновенные акции «Сургутнефтегаза» выросли в два раза за несколько месяцев. Причиной стало создание дочерней структуру ООО «Рион», видом деятельности которой заявлялась торговля ценными бумагами. На рынке сразу появились слухи о buyback, покупке конкурентов или хотя бы просто вложении средств в ценные бумаги. Уже в середине сентябре глава компании Владимир Богданов сообщил журналистам относительно этих слухов, что «они сами себе это придумали». Каких-то действий от дочерней компании инвесторы так и не дождались, в связи с чем обыкновенные акции всё еще торгуются значительно ниже, чем до пандемии. Вероятно, это не изменится, пока не появятся новые слухи или реальные действия с кубышкой.

Дивидендная политика

История дивидендов «Сургутнефтегаза»

Источник: данные компании

Отраслевые тенденции

Среди международных тенденций, влияющих на «Сургутнефтегаз», стоит отметить ограничение добычи со стороны ОПЕК+. Напомним, что на данный момент члены ОПЕК+ сокращают добычу приблизительно на 7,3 млн б/с, и «Сургутнефтегаз» также попадает под данные ограничения. Из-за этого добыча нефти в 1-м квартале 2021 года снизилась на 13,2% г/г. При этом ОПЕК+ постепенно начинает наращивать добычу, в связи с чем во 2-м квартале можно ожидать увеличения добычи и от «Сургутнефтегаза».

Источник: данные компании

При этом важно понимать, что рост цен не означает полное восстановление рынка от эффекта пандемии. Основным драйвером роста цен стало ограничение ОПЕК+, которое на данный момент убирает с рынка около 8 млн б/с, если учитывать добровольное сокращение добычи со стороны Саудовской Аравии. При этом с мая ОПЕК+ начал наращивать добычу на 350 тыс. б/с, а в июне и июле увеличит добычу еще на 350 тыс. б/с и 450 тыс. б/с соответственно. Кроме того, Саудовская Аравия к июлю планирует постепенно отказаться от добровольного сокращения добычи на 1 млн б/с. Краткосрочно цены на нефть также поддерживает близость летнего сезона, когда спрос на бензин традиционно растет.

Учитывая взрывной рост случаев коронавируса в отдельно взятых странах, включая Индию, третьего в мире покупателя нефти, рост добычи в мае покажет устойчивость текущего равновесия на рынке нефти. При этом Минэнерго США всё ещё ожидает полного восстановления спроса только в первой половине 2022 года.

Дополнительными угрозами для равновесия на рынке нефти стоит считать возможность роста добычи сланцевой нефти в США, где из-за стабильно высоких цен последние несколько месяцев растет буровая активность, а также заключение ядерной сделки с Ираном, условием для которой может стать снятие санкций со стороны и возвращение иранской нефти на мировой рынок.

Финансовые результаты

При этом чистая прибыль выросла в 7 раз и оказалась значительно выше EBITDA. Это нормальная ситуация, связанная с положительной валютной переоценкой кубышки компании из-за ослабления рубля. Сама кубышка на данном фоне выросла в рублевом эквиваленте на 18,9% г/г, до 3,7 трлн руб. В долларовом выражении денежные запасы компании снизились на 1% г/г.

В 2021 году стоит ожидать восстановления выручки и EBITDA по мере роста цен на нефть, нормализации маржи нефтепереработки и смягчения ограничений добычи из-за соглашения ОПЕК+. Однако значение чистой прибыли, как обычно, будет в первую очередь определяться курсом доллара к рублю на конец года.

«Сургутнефтегаз»: финансовые результаты по МСФО за 2020 год (млрд руб.)

▫️ Капитализация: 1,47 трлн руб

▫️ Выручка 2020: 1,07 трлн руб

▫️ Прибыль РСБУ 2020: 729,6 млрд руб

▫️ Добыча нефти 2020г: 54,8 млн тонн

▫️ Добыча нефти янв-июн 2021: 26,7 млн тонн (-7% г/г)

▫️ Форвардный P/E2021: 3,95

▫️ Форвардный дивиденд на преф 2021: 8,86%

▫️ P/B: 0,3 ▫️ Размер «кубышки» на 31.03.2021 в рублях: 2,6 трлн

подписывайтесь: t.me/taurenin

✅ Вставлю интересное в начало. По составу кубышки:

Если считать в %, то доход от переоценки кубышки в 1 кв 2021 составил 3,95% (+102 млрд рублей).

Валюты в кубышке (из отчета МСФО 2020) за 1кв2021:

— доллар США вырос на +1,8%

— евро за 1кв2021 -2,4%

— юань +1,9%

— японская иена +1,9%

— датская крона -2%

— шведская крона-3,75%

— канадский доллар+3,1%

— австралийский доллар: +1%

— норвежская крона + 2,4%

— швейцарский франк +6,8% 📈

— британский фунт +4% 📈

Можно предположить, что в кубышке добротная доля шв франков и брит. фунтов.

За 2 кв 2021: франк, фунт, доллар, евро — упали, ждем отрицательной переоценки.

На переоценку, конечно, влияет еще дебиторская и кредиторская задолженности, нужно делать еще скидку на это.

👉 По префам Сургутнефтегаза установлен размер дивидендов в размере 10% от чистой прибыли, которая делится на число акций, составляющих 25% уставного капитала.

👉 Уставный капитал состоит из 43 427 992 940 акций номиналом по 1 рублю (35 725 994 705 обычка + 7 701 998 235 преф).

👉 Соответственно, 25% уставного капитала = 10 856 998 235 префов, но их всего 7,7 млрд (70,94%). Поэтому, по факту, на дивиденды по префам приходится 7,094% от чистой прибыли по РСБУ.

✅ В 1кв2021 года результаты положительные: — «нефтяные» доходы: 81,7 млрд р (+240% г/г) — проценты полученные: 30 млрд р (+0,7% г/г) — переоценка кубышки: 102 млрд р (-87% г/г) — итого чистая прибыль после налога: 179,6 млрд р

✅ Выплата % по вкладам «кубышке» вполне стабильна, если предположить, что доходность в 2021 будет равна доходности в 2020, то это прибавит еще 120 млрд р к прибыли.

Если убрать эффект переоценки вкладов в в валюте, что прибыль от этих доходов по итогам 2021 составила бы (345+120)*0,8 = 372 млрд рублей.

А дивиденд за 2021 год: 3,43 рубля на акцию (преф) (собственно вот подробно о том, как аналитики брокеров его насчитали)😀

Это предполагает див. доход к текущей цене 8,86%.

❌ Прибыль компании и дивиденды сильно зависит от курсов иностранной валюты.

❌ Средства на депозитах лежат неэффективно, поэтому компания стоит почти в 2 раза дешевле, чем её кэш. Неизвестная дальнейшая судьба этих денег.

Вывод По факту больших рисков для компании нет. Есть стабильный % доход от депозитов, который не даст уйти компании в большой убыток, а при повышении ставок — может увеличить прибыль. Бизнес компании неинтересный, но интересны её дешевые деньги. Планирую закупить, если цена упадет еще на 15-20%. Прикрепляю дивидендную историю компании.

Если Вам нравятся подобные посты или вы ищите идеи — подписывайтесь: t.me/taurenin

Не является индивидуальной инвестиционной рекомендацией

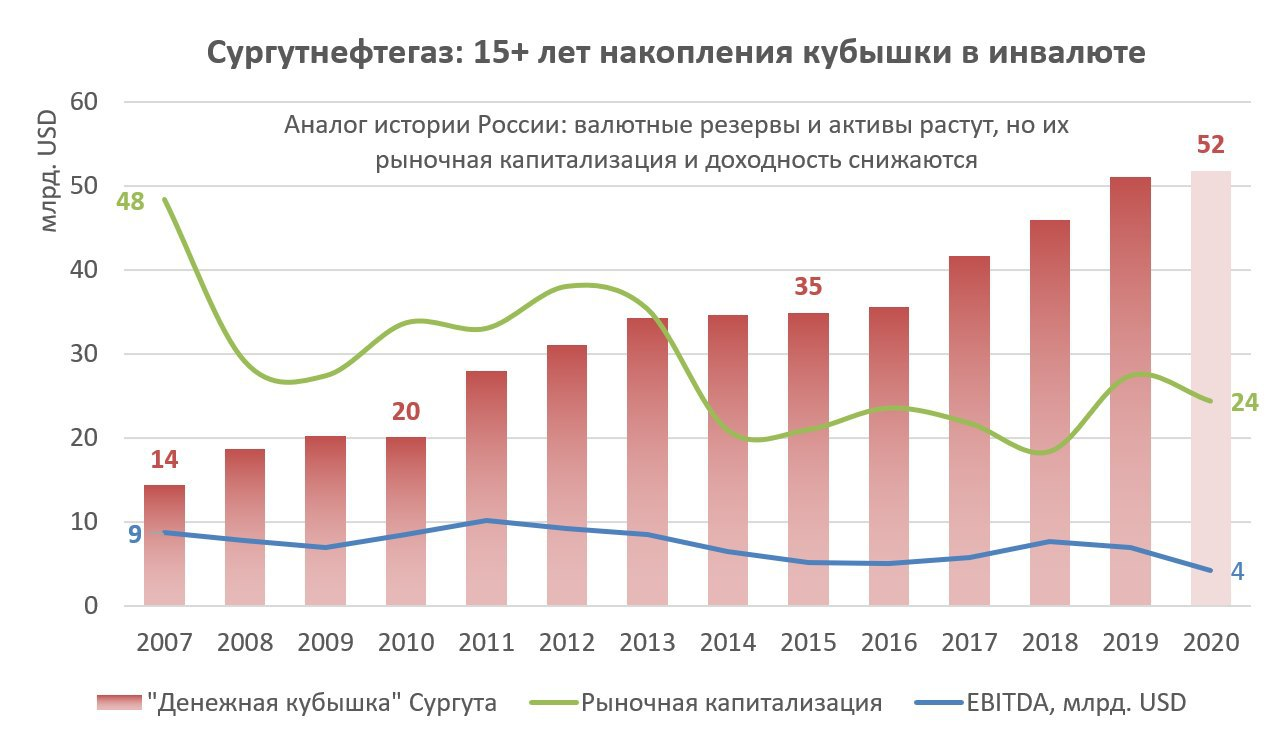

СУРГУТНЕФТЕГАЗ – АНАЛОГ ИСТОРИИ РОССИИ: накопление кубышки в ущерб акционерам, производительности и эффективности. Компания десятки лет поддерживает один уровень добычи и переработки нефти, копит деньги и никуда не инвестирует.

795 млрд. руб. за 1 квартал, полностью соответствующие изменению курса доллара США. Кстати, Сургутнефтегаз заплатил 142 млрд. налога на прибыль от валютной переоценки и хорошо поддержал региональный бюджет в марте-апреле.

Соотношение капитализации Сургутнефтегаза и его денежной кубышки за 14 лет изменилось в разы – уменьшилось с 3/1 до 1/2. Инвесторы не верят, что компания когда-либо начнет использовать свои денежные активы на благо акционеров. В последние годы валютные депозиты приносили более 4% годовых, в 2013-15 — максимальные 5%, но сейчас платить такие ставки банкам невыгодно. Избыточная валютная ликвидность приносит банкам 0. В 1 квартале 2020 доходность денежных активов Сургута снизилась до 3,7% и в перспективе продолжит снижаться. Процентные доходы в 2020 составят

120 млрд. руб. при EBITDA

Привилегированные акции СургутНГ многие считают «долгосрочной инвестицией с защитой от коррекции». В 2020 это так, но долгосрочно возможно интереснее обыкновенные акции. Кубышка Сургута либо продолжит расти, либо в итоге её используют в какой-нибудь сделке M&A. Тогда наибольший эффект получат обыкновенные акции. Рассчитывать на рост дивидендов в компании, которая контролирует сама себя, не имеет смысла. Потенциал роста обыкновенных акций — от 40% до 100% до 56-80 руб. в зависимости от дисконта к величине денежной кубышки компании.

Будем считать, что выбор акций Сургута – ставка на долгосрочные изменения не только в компании, но и в России. Но если ничего не изменится, инвесторы будут довольствоваться виртуальным владением денежной кубышкой в USD за полцены.